- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему БУХГАЛТЕРСКИЙ УЧЕТ ВНЕШНЕТОРГОВЫХ ОПЕРАЦИЙ

Содержание

- 2. П Л А ННормативно – правовое регулирование

- 3. 2. УЧЕТ ЭКСПОРТНЫХ ОПЕРАЦИЙЭКСПОРТ – это таможенный

- 4. По каждому паспорту сделки банк формирует отдельное

- 5. В течение 15 дней с даты принятия

- 6. разрешения, лицензии, сертификаты и (или) др. документы,

- 7. В составе пакета документов представляются:контракт (копия контракта)

- 8. В бухгалтерском учете организации на 181-й день

- 9. Если налоговыми органами будет отказано в возмещении

- 10. Синтетический учет отгруженных на экспорт товаров осуществляется

- 11. Общая схема учета экспортных операций отражается в

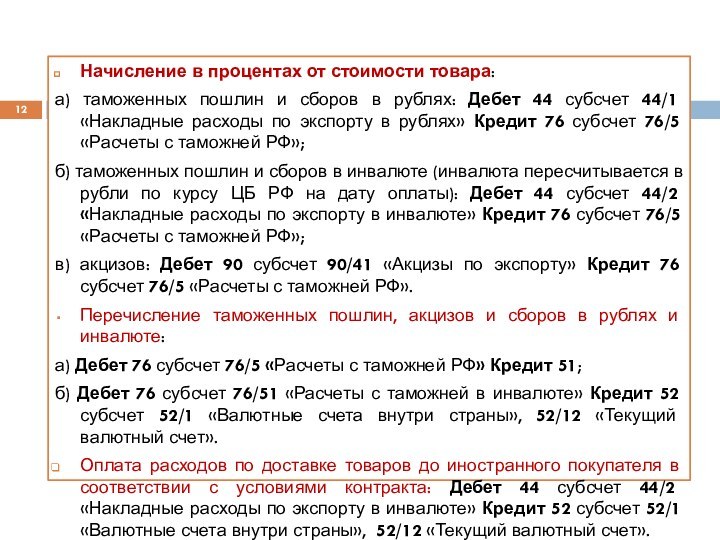

- 12. Начисление в процентах от стоимости товара:а) таможенных

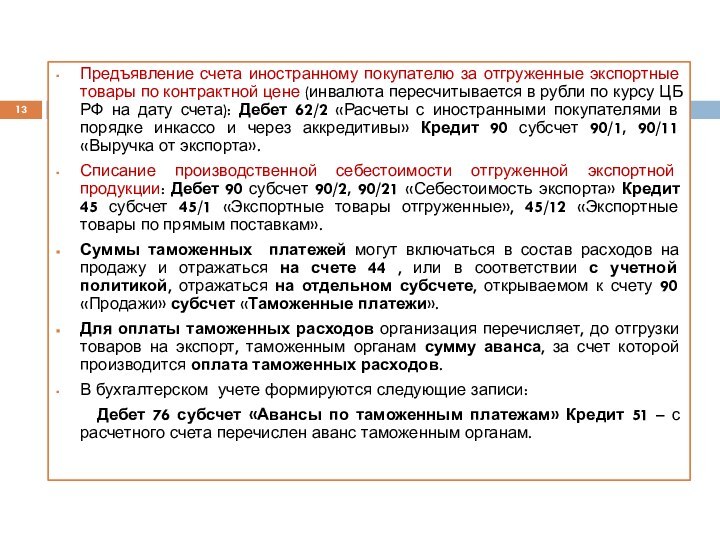

- 13. Предъявление счета иностранному покупателю за отгруженные экспортные

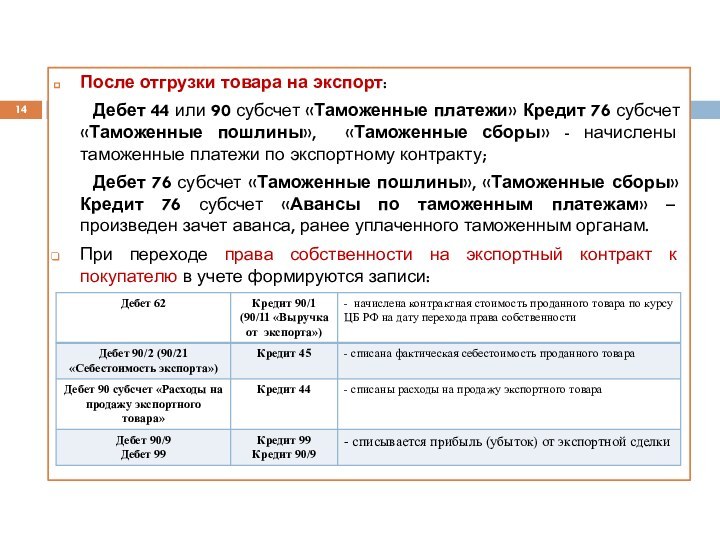

- 14. После отгрузки товара на экспорт:

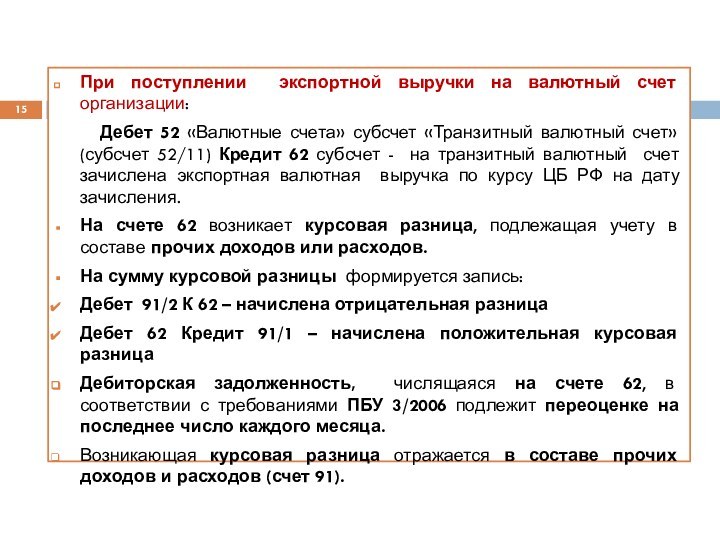

- 15. При поступлении экспортной выручки на валютный счет

- 16. В соответствии с п. 11 ПБУ 10/99

- 17. На день списания валютных средств для продажи

- 18. Дебет 76 Кредит 51 –

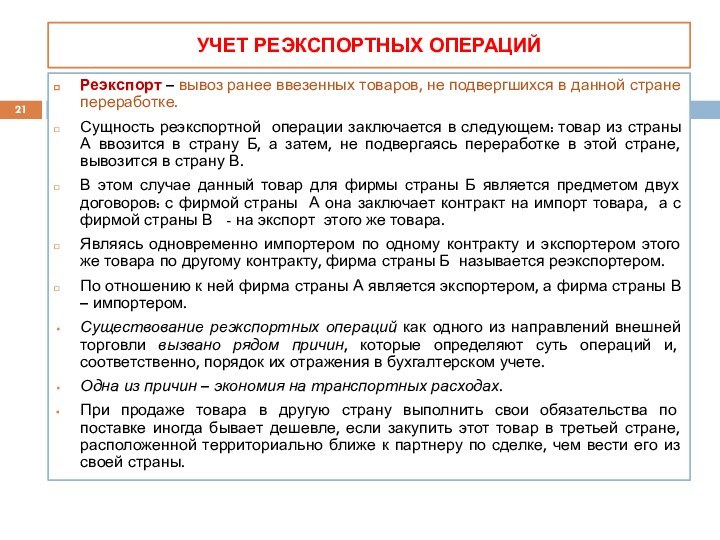

- 21. УЧЕТ РЕЭКСПОРТНЫХ ОПЕРАЦИЙРеэкспорт – вывоз ранее ввезенных

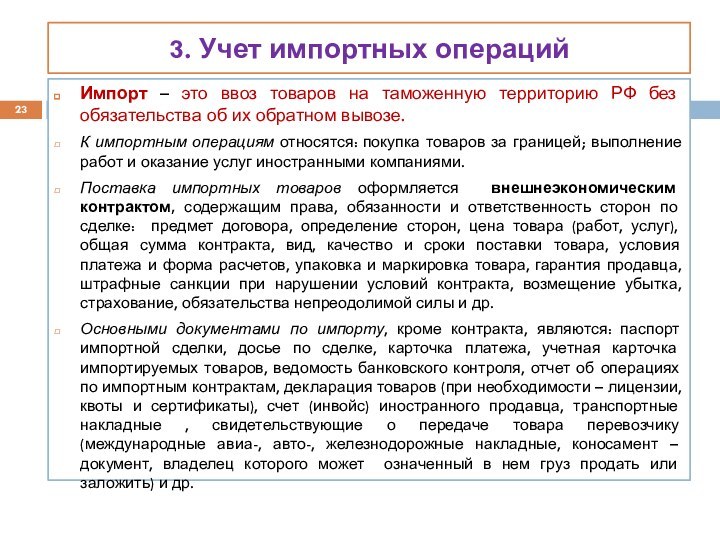

- 23. 3. Учет импортных операцийИмпорт – это ввоз

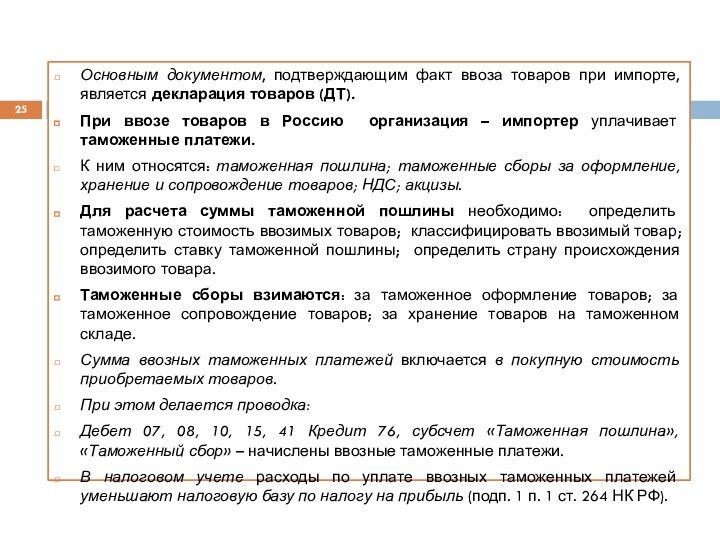

- 25. Основным документом, подтверждающим факт ввоза товаров при

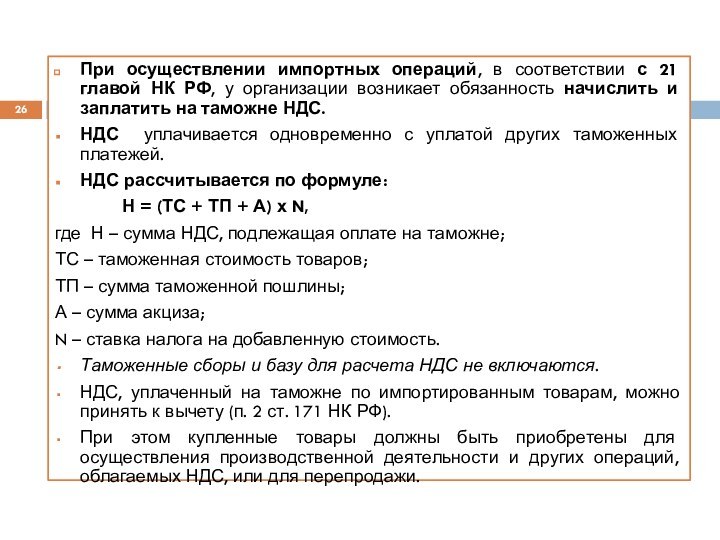

- 26. При осуществлении импортных операций, в соответствии с

- 27. НДС принимается к вычету в том налоговом

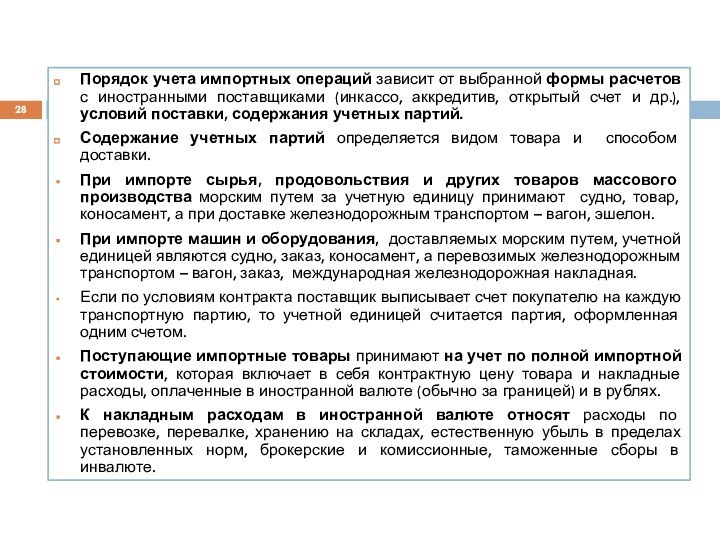

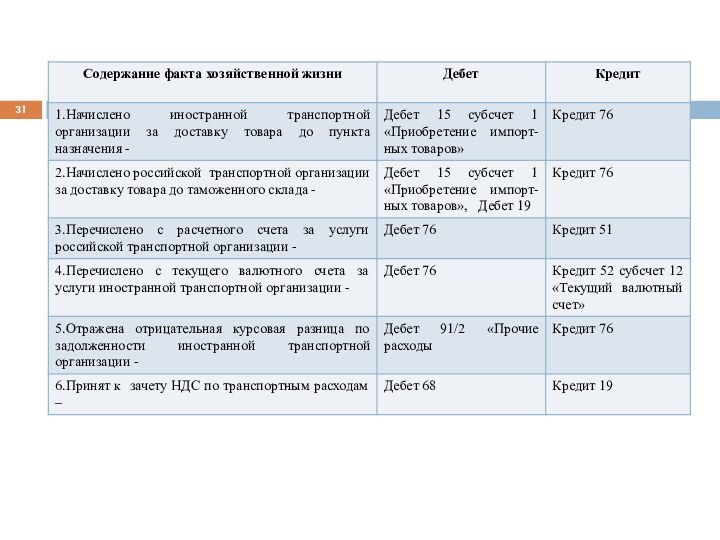

- 28. Порядок учета импортных операций зависит от выбранной

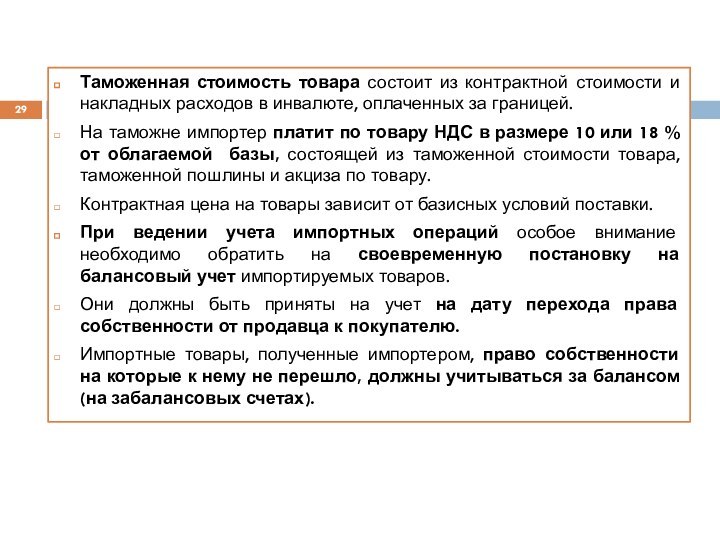

- 29. Таможенная стоимость товара состоит из контрактной стоимости

- 30. Синтетический учет расчетов с поставщиками импортных товаров

- 33. Если для оплаты приобретенных товаров организация покупает

- 34. Если официальный курс иностранной валюты выше, чем

- 35. УЧЕТ РЕИМПОРТНЫХ ОПЕРАЦИЙРеимпортные операции с точки зрения

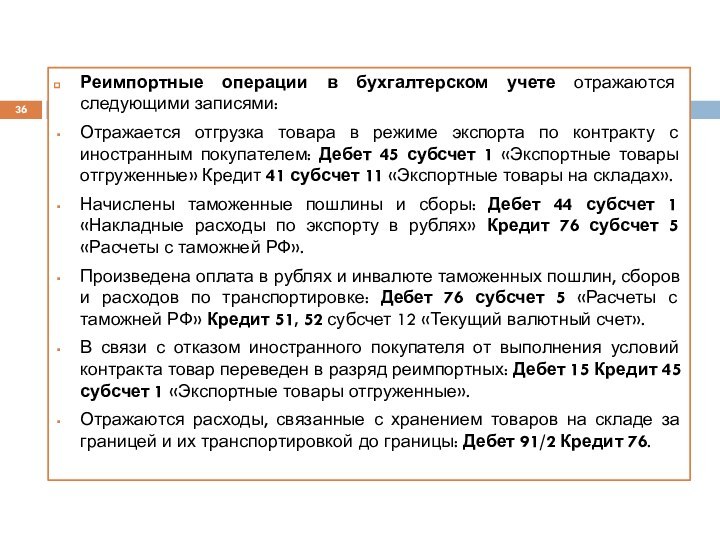

- 36. Реимпортные операции в бухгалтерском учете отражаются следующими

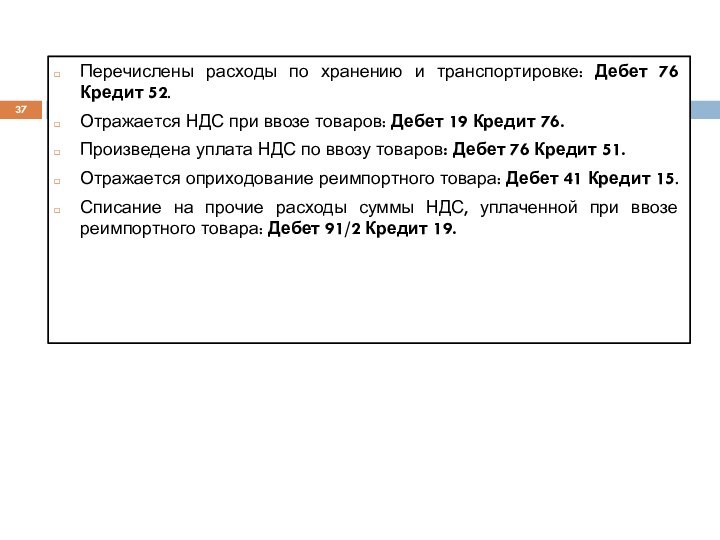

- 37. Перечислены расходы по хранению и транспортировке: Дебет

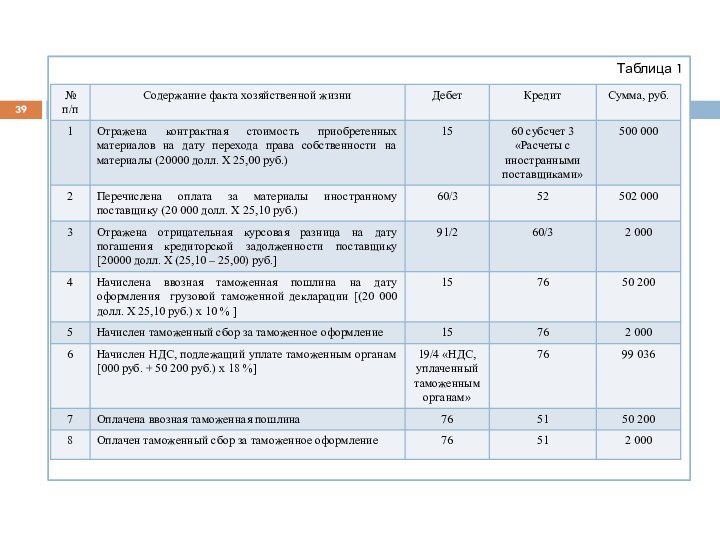

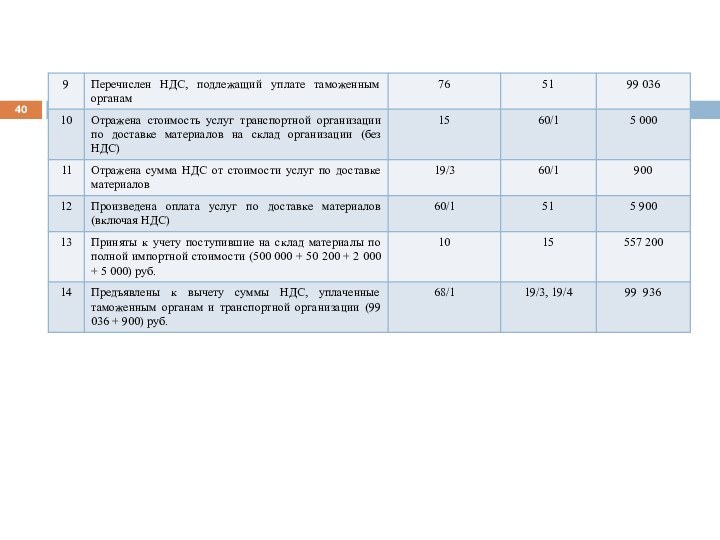

- 38. Пример 1. Организацией приобретены материалы по импортному

- 39. Таблица 1

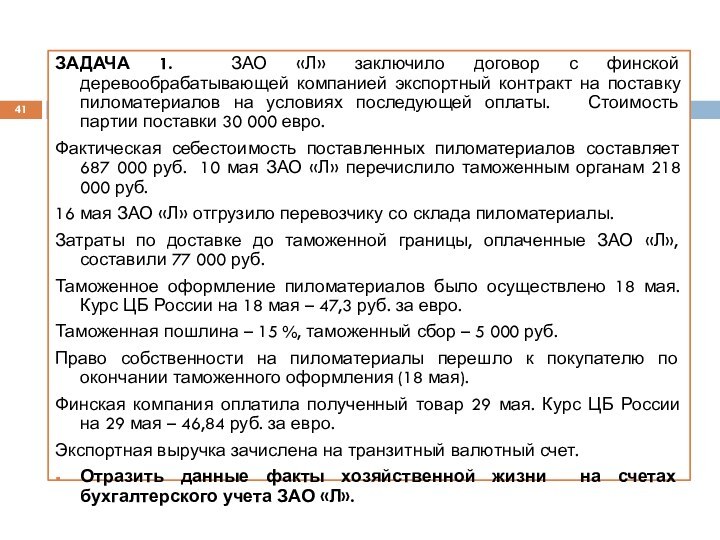

- 41. ЗАДАЧА 1. ЗАО «Л» заключило договор с

- 42. Продажа пиломатериалов ЗАО «Л» финской деревообрабатывающей компании.

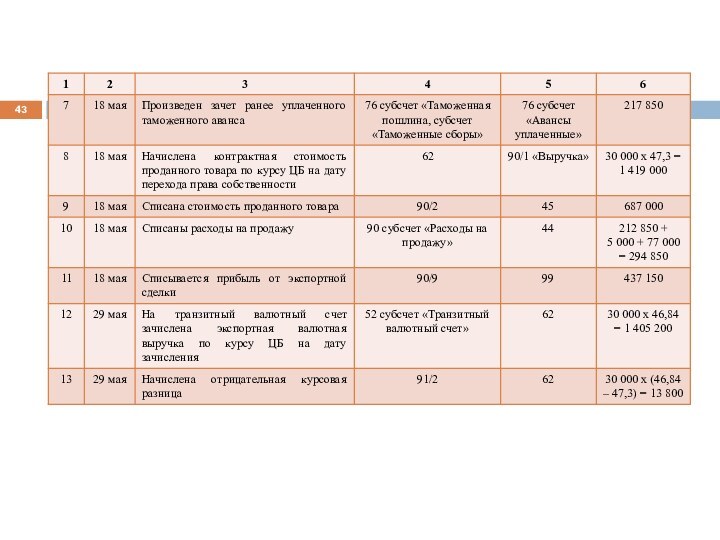

- 44. ЗАДАЧА 2. 29 мая на транзитный валютный

- 45. Продажа экспортной валютной выручки.

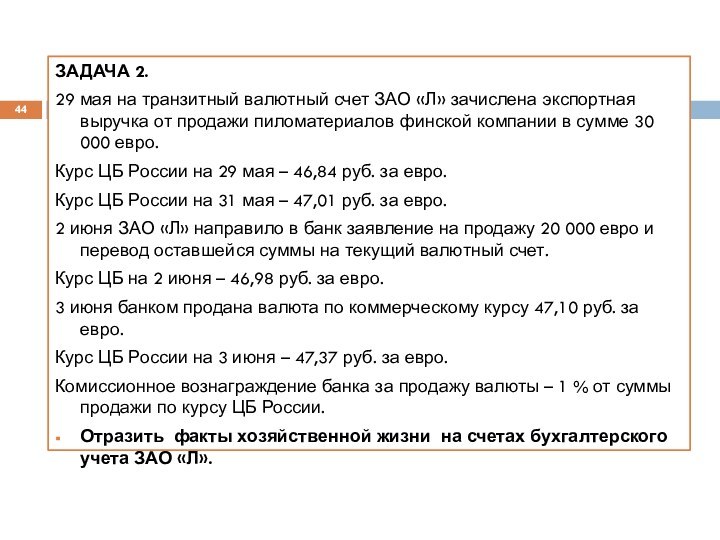

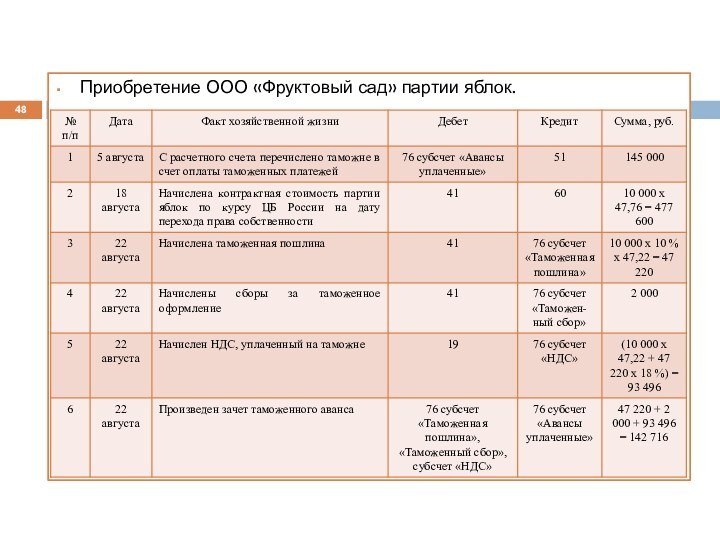

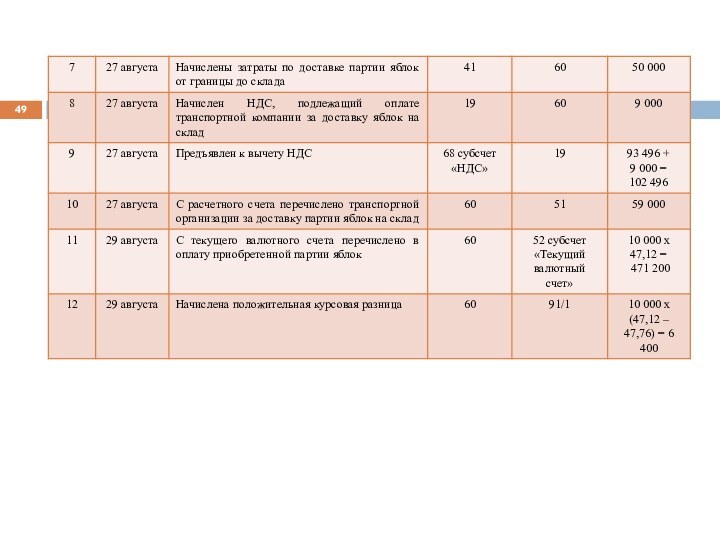

- 47. Задача 3. ООО «Фруктовый сад» заключило с

- 48. Приобретение ООО «Фруктовый сад» партии яблок.

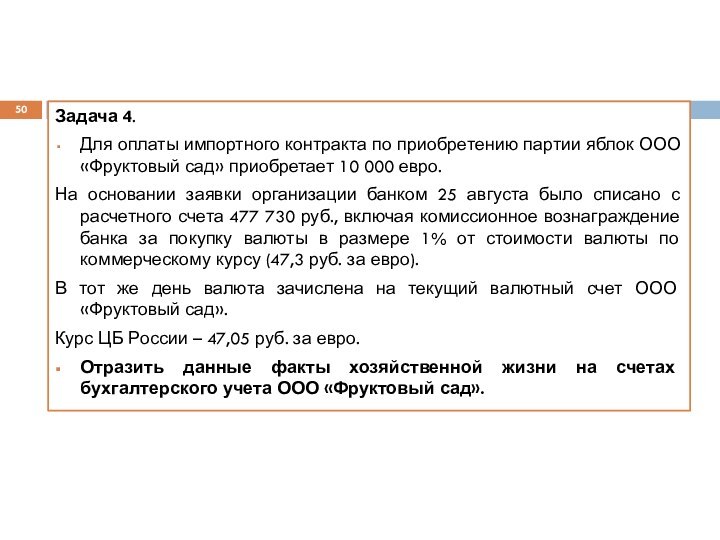

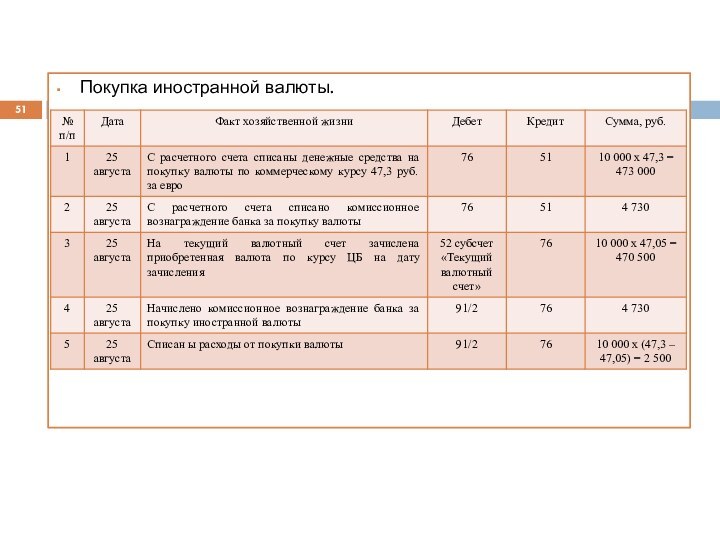

- 50. Задача 4. Для оплаты импортного контракта по

- 51. Скачать презентацию

- 52. Похожие презентации

П Л А ННормативно – правовое регулирование бухгалтерского учета внешнеторговых операцийУчет экспортных операций. Учет реэкспортных операций.Учет импортных операций. Учет реимпортных операций

Слайд 2

П Л А Н

Нормативно – правовое регулирование бухгалтерского

учета внешнеторговых операций

операций. Учет реимпортных операций

Слайд 3

2. УЧЕТ ЭКСПОРТНЫХ ОПЕРАЦИЙ

ЭКСПОРТ – это таможенный режим,

при котором организация вывозит товары за пределы России без

обязательства об их ввозе обратно.Экспортная поставка оформляется контрактом, содержащим права, обязанности и ответственность сторон по сделке: предмет договора; определение сторон; цена товара (работ, услуг); общая сумма контракта; вид, качество и сроки поставки товара; условия платежа и форма расчетов; упаковка и маркировка товара; гарантия продавца; штрафные санкции при нарушении условий контракта; возмещение убытка; страхование; обстоятельства непреодолимой силы и др.

Основными документами по экспорту товаров, кроме контракта на поставку товаров являются: паспорт сделки; досье; ведомость банковского контроля; грузовая таможенная декларация; учетные карточки таможенно – банковского контроля; счета – фактуры (или инвойс); товарно – транспортные накладные и др.

Паспорт сделки – составляется организацией – экспортером в двух экземплярах и передается для проверки и подписания в уполномоченный банк.

В паспорте указывается информация, необходимая банку для осуществления валютного контроля за поступлением выручки по соответствующему контракту.

После подписания банком один экземпляр паспорта возвращается организации.

Паспорт оформляется только в случае, если сумма контракта равна или превышает

50 тыс. долларов США.

Слайд 4 По каждому паспорту сделки банк формирует отдельное досье,

в которое помещаются оригинал паспорта сделки, копии контракта, копии

разрешений, представленных экспортером в банк, копии межбанковских сообщений, подтверждающих поступление в пользу экспортера денежных средств по контракту.Ведомость межбанковского контроля содержит сведения об операциях по контракту, подписывается ответственным лицом банка и заверяется печатью банка.

В соответствии со ст. 123 Таможенного кодекса РФ при перемещении товаров через таможенную границу они подлежат декларированию таможенным органам.

Декларирование товаров согласно ст. 124 Таможенного кодекса РФ может производиться путем заявления в декларации товаров самим декларантом или таможенным брокером (представителем), причем перечень сведений, подлежащих указанию в таможенной декларации, ограничивается только теми сведениями, которые необходимы для целей исчисления и взимания таможенных платежей, формирования таможенной статистики и применения таможенного законодательства.

Форма таможенной декларации устанавливается Государственным таможенным комитетом РФ.

Копия паспорта сделки вместе с грузовой таможенной декларацией направляется организацией в таможню до предъявления товара к таможенному оформлению.

При поступлении экспортного товара таможня сверяет данные паспорта сделки и таможенной декларации и ставит на них личную номерную печать.

Копию таможенной декларации передают экспортеру.

Слайд 5 В течение 15 дней с даты принятия решения

о выпуске товара из таможни копию таможенной декларации передают

в уполномоченный банк.Ведомость межбанковского контроля содержит сведения об операциях по контракту, подписывается ответственным лицом банка и заверяется печатью банка.

На основании данных таможенных деклараций, поступающих от таможни, государственный таможенный орган составляет учетные карточки таможенно – банковского контроля, содержащие сведения по произведенным отгрузкам экспортных товаров, а также о поступлении выручки.

Эти карточки в течение 30 календарных дней , следующих за датой принятия решения о выпуске товаров, направляются в соответствующие банки.

В соответствии со ст. 131 Таможенного кодекса РФ в таможенные органы представляются также и следующие документы:

договоры международной купли – продажи или другие виды договоров, заключенных при совершении внешнеэкономической сделки;

имеющиеся в распоряжении декларанта коммерческие документы;

транспортные (перевозочные) документы;

Слайд 6 разрешения, лицензии, сертификаты и (или) др. документы, подтверждающие

соблюдение ограничений, установленных в соответствии с законодательством РФ о

государственном регулировании внешнеторговой деятельности;документы, подтверждающие происхождение товаров (в случаях, предусмотренных ст. 37 Кодекса);

платежные и расчетные документы;

документы, подтверждающие сведения о декларанте;

документы, подтверждающие право декларанта на получение льгот по уплате таможенных платежей, на не применение к товарам запретов и ограничений, установленных законодательством РФ, или на уменьшение налоговой базы.

В соответствии с п. 2 ст. 166 Таможенного кодекса РФ при экспорте товаров производится освобождение от уплаты, возврат или возмещение внутренних налогов, в соответствии с законодательством РФ о налогах и сборах.

В соответствии с п. 1 ст. 164 Налогового кодекса РФ при продаже товаров (работ, услуг) на экспорт налогообложение производится по ставке 0 процентов, при условии представления в налоговые органы пакета документов, подтверждающих экспорт, в течение 180 дней с даты отгрузки товаров на экспорт.

Слайд 7

В составе пакета документов представляются:

контракт (копия контракта) налогоплательщика

с иностранным лицом на поставку товара за пределы таможенной

территории РФ;декларация товаров (или копия) с отметками российского таможенного органа, осуществившего выпуск товаров в режиме экспорта, и пограничного таможенного органа (российского таможенного органа, в регионе деятельности которого находится пункт пропуска, через который товар был вывезен за пределы таможенной территории РФ);

копии транспортных, товаросопроводительных и (или) других документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы территории РФ.

Если по истечении 180 календарных дней с даты выпуска товаров на экспорт региональными таможенными органами организация – экспортер не сможет собрать и представить в налоговую инспекцию вышеуказанные документы, она обязана исчислить НДС с осуществленной экспортной операции по ставкам 10 или 18 процентов, в зависимости от того, какая ставка НДС должна применяться к вывезенным на экспорт товарам согласно п. 2 и 3 ст. 164 Налогового кодекса РФ.

Бухгалтерский учет экспортных операций ведется на основе Плана счетов бухгалтерского учета, утвержденного Минфином РФ от 31.10.2000 № 94н.

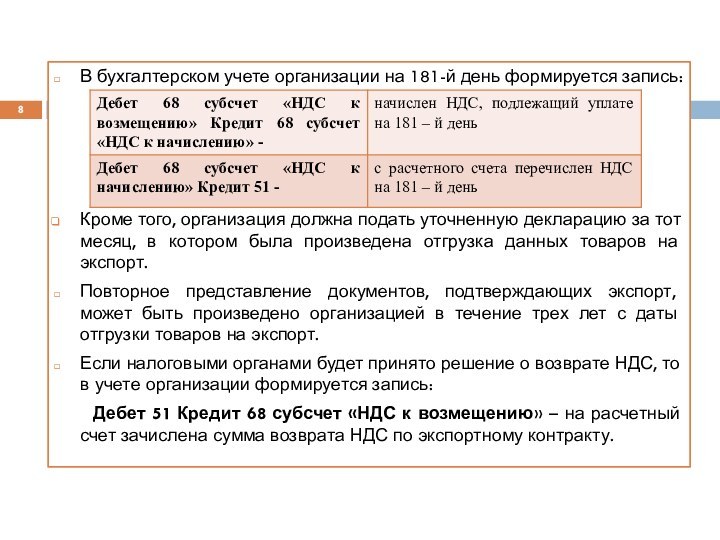

Слайд 8 В бухгалтерском учете организации на 181-й день формируется

запись:

Кроме того, организация должна подать уточненную декларацию за тот

месяц, в котором была произведена отгрузка данных товаров на экспорт.Повторное представление документов, подтверждающих экспорт, может быть произведено организацией в течение трех лет с даты отгрузки товаров на экспорт.

Если налоговыми органами будет принято решение о возврате НДС, то в учете организации формируется запись:

Дебет 51 Кредит 68 субсчет «НДС к возмещению» – на расчетный счет зачислена сумма возврата НДС по экспортному контракту.

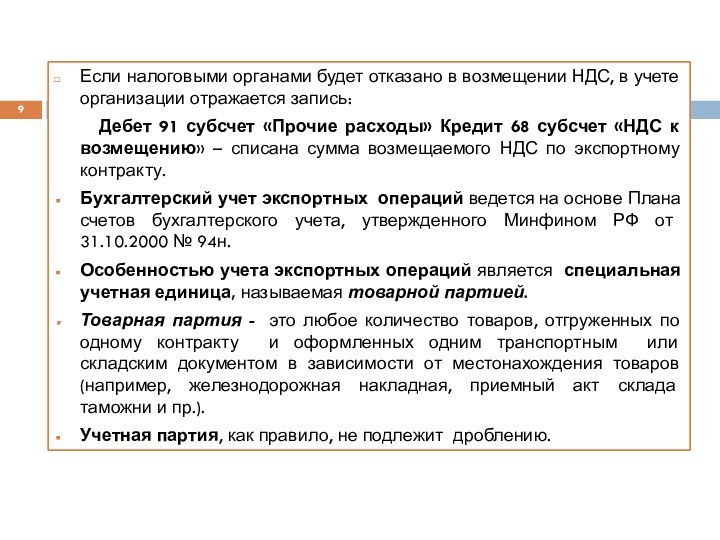

Слайд 9 Если налоговыми органами будет отказано в возмещении НДС,

в учете организации отражается запись:

Дебет 91

субсчет «Прочие расходы» Кредит 68 субсчет «НДС к возмещению» – списана сумма возмещаемого НДС по экспортному контракту.Бухгалтерский учет экспортных операций ведется на основе Плана счетов бухгалтерского учета, утвержденного Минфином РФ от 31.10.2000 № 94н.

Особенностью учета экспортных операций является специальная учетная единица, называемая товарной партией.

Товарная партия - это любое количество товаров, отгруженных по одному контракту и оформленных одним транспортным или складским документом в зависимости от местонахождения товаров (например, железнодорожная накладная, приемный акт склада таможни и пр.).

Учетная партия, как правило, не подлежит дроблению.

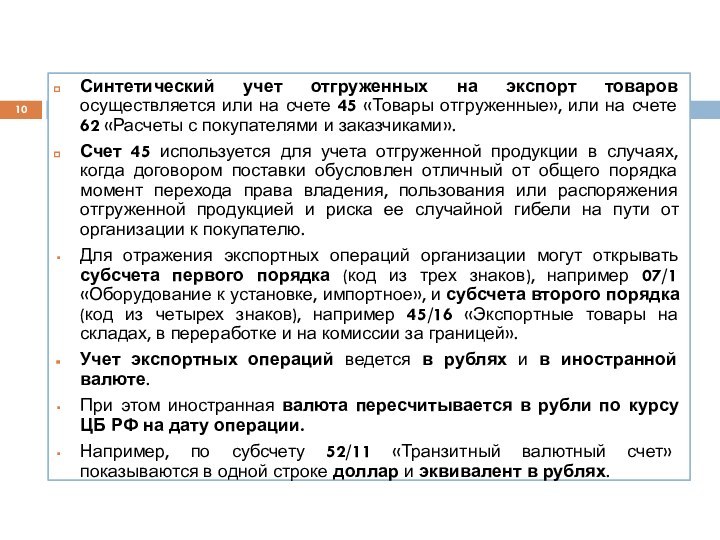

Слайд 10 Синтетический учет отгруженных на экспорт товаров осуществляется или

на счете 45 «Товары отгруженные», или на счете 62

«Расчеты с покупателями и заказчиками».Счет 45 используется для учета отгруженной продукции в случаях, когда договором поставки обусловлен отличный от общего порядка момент перехода права владения, пользования или распоряжения отгруженной продукцией и риска ее случайной гибели на пути от организации к покупателю.

Для отражения экспортных операций организации могут открывать субсчета первого порядка (код из трех знаков), например 07/1 «Оборудование к установке, импортное», и субсчета второго порядка (код из четырех знаков), например 45/16 «Экспортные товары на складах, в переработке и на комиссии за границей».

Учет экспортных операций ведется в рублях и в иностранной валюте.

При этом иностранная валюта пересчитывается в рубли по курсу ЦБ РФ на дату операции.

Например, по субсчету 52/11 «Транзитный валютный счет» показываются в одной строке доллар и эквивалент в рублях.

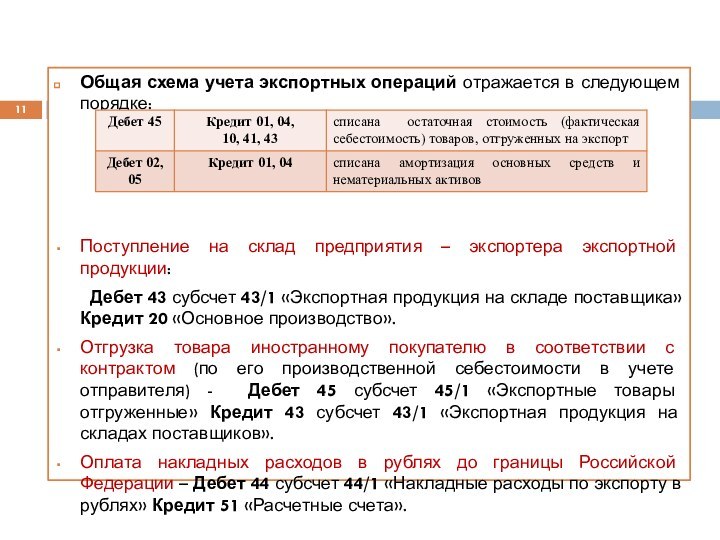

Слайд 11 Общая схема учета экспортных операций отражается в следующем

порядке:

Поступление на склад предприятия – экспортера экспортной продукции:

Дебет 43 субсчет 43/1 «Экспортная продукция на складе поставщика» Кредит 20 «Основное производство».Отгрузка товара иностранному покупателю в соответствии с контрактом (по его производственной себестоимости в учете отправителя) - Дебет 45 субсчет 45/1 «Экспортные товары отгруженные» Кредит 43 субсчет 43/1 «Экспортная продукция на складах поставщиков».

Оплата накладных расходов в рублях до границы Российской Федерации – Дебет 44 субсчет 44/1 «Накладные расходы по экспорту в рублях» Кредит 51 «Расчетные счета».

Слайд 12

Начисление в процентах от стоимости товара:

а) таможенных пошлин

и сборов в рублях: Дебет 44 субсчет 44/1 «Накладные

расходы по экспорту в рублях» Кредит 76 субсчет 76/5 «Расчеты с таможней РФ»;б) таможенных пошлин и сборов в инвалюте (инвалюта пересчитывается в рубли по курсу ЦБ РФ на дату оплаты): Дебет 44 субсчет 44/2 «Накладные расходы по экспорту в инвалюте» Кредит 76 субсчет 76/5 «Расчеты с таможней РФ»;

в) акцизов: Дебет 90 субсчет 90/41 «Акцизы по экспорту» Кредит 76 субсчет 76/5 «Расчеты с таможней РФ».

Перечисление таможенных пошлин, акцизов и сборов в рублях и инвалюте:

а) Дебет 76 субсчет 76/5 «Расчеты с таможней РФ» Кредит 51;

б) Дебет 76 субсчет 76/51 «Расчеты с таможней в инвалюте» Кредит 52 субсчет 52/1 «Валютные счета внутри страны», 52/12 «Текущий валютный счет».

Оплата расходов по доставке товаров до иностранного покупателя в соответствии с условиями контракта: Дебет 44 субсчет 44/2 «Накладные расходы по экспорту в инвалюте» Кредит 52 субсчет 52/1 «Валютные счета внутри страны», 52/12 «Текущий валютный счет».

Слайд 13 Предъявление счета иностранному покупателю за отгруженные экспортные товары

по контрактной цене (инвалюта пересчитывается в рубли по курсу

ЦБ РФ на дату счета): Дебет 62/2 «Расчеты с иностранными покупателями в порядке инкассо и через аккредитивы» Кредит 90 субсчет 90/1, 90/11 «Выручка от экспорта».Списание производственной себестоимости отгруженной экспортной продукции: Дебет 90 субсчет 90/2, 90/21 «Себестоимость экспорта» Кредит 45 субсчет 45/1 «Экспортные товары отгруженные», 45/12 «Экспортные товары по прямым поставкам».

Суммы таможенных платежей могут включаться в состав расходов на продажу и отражаться на счете 44 , или в соответствии с учетной политикой, отражаться на отдельном субсчете, открываемом к счету 90 «Продажи» субсчет «Таможенные платежи».

Для оплаты таможенных расходов организация перечисляет, до отгрузки товаров на экспорт, таможенным органам сумму аванса, за счет которой производится оплата таможенных расходов.

В бухгалтерском учете формируются следующие записи:

Дебет 76 субсчет «Авансы по таможенным платежам» Кредит 51 – с расчетного счета перечислен аванс таможенным органам.

Слайд 14

После отгрузки товара на экспорт:

Дебет 44 или 90 субсчет «Таможенные платежи» Кредит 76

субсчет «Таможенные пошлины», «Таможенные сборы» - начислены таможенные платежи по экспортному контракту;Дебет 76 субсчет «Таможенные пошлины», «Таможенные сборы» Кредит 76 субсчет «Авансы по таможенным платежам» – произведен зачет аванса, ранее уплаченного таможенным органам.

При переходе права собственности на экспортный контракт к покупателю в учете формируются записи:

Слайд 15

При поступлении экспортной выручки на валютный счет организации:

Дебет 52 «Валютные счета» субсчет «Транзитный валютный

счет» (субсчет 52/11) Кредит 62 субсчет - на транзитный валютный счет зачислена экспортная валютная выручка по курсу ЦБ РФ на дату зачисления.На счете 62 возникает курсовая разница, подлежащая учету в составе прочих доходов или расходов.

На сумму курсовой разницы формируется запись:

Дебет 91/2 К 62 – начислена отрицательная разница

Дебет 62 Кредит 91/1 – начислена положительная курсовая разница

Дебиторская задолженность, числящаяся на счете 62, в соответствии с требованиями ПБУ 3/2006 подлежит переоценке на последнее число каждого месяца.

Возникающая курсовая разница отражается в составе прочих доходов и расходов (счет 91).

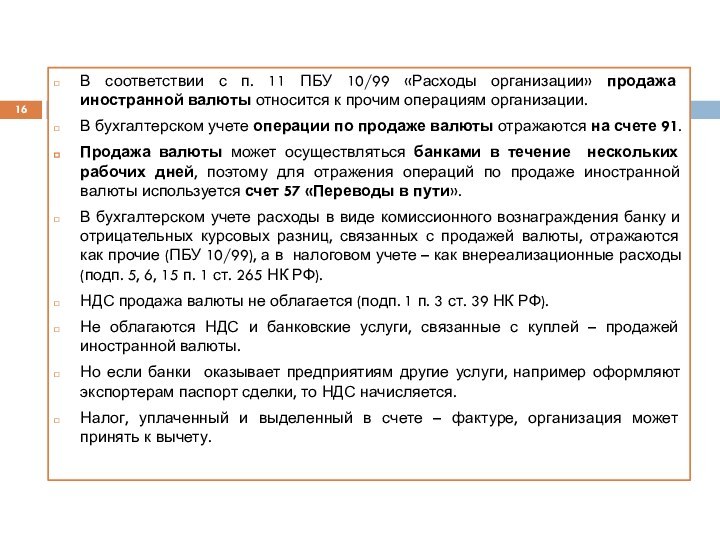

Слайд 16 В соответствии с п. 11 ПБУ 10/99 «Расходы

организации» продажа иностранной валюты относится к прочим операциям организации.

В бухгалтерском учете операции по продаже валюты отражаются на счете 91.

Продажа валюты может осуществляться банками в течение нескольких рабочих дней, поэтому для отражения операций по продаже иностранной валюты используется счет 57 «Переводы в пути».

В бухгалтерском учете расходы в виде комиссионного вознаграждения банку и отрицательных курсовых разниц, связанных с продажей валюты, отражаются как прочие (ПБУ 10/99), а в налоговом учете – как внереализационные расходы (подп. 5, 6, 15 п. 1 ст. 265 НК РФ).

НДС продажа валюты не облагается (подп. 1 п. 3 ст. 39 НК РФ).

Не облагаются НДС и банковские услуги, связанные с куплей – продажей иностранной валюты.

Но если банки оказывает предприятиям другие услуги, например оформляют экспортерам паспорт сделки, то НДС начисляется.

Налог, уплаченный и выделенный в счете – фактуре, организация может принять к вычету.

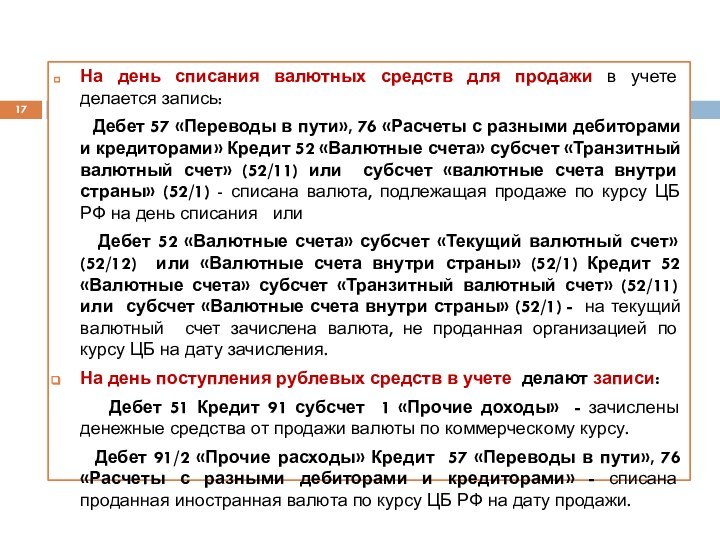

Слайд 17 На день списания валютных средств для продажи в

учете делается запись:

Дебет 57 «Переводы

в пути», 76 «Расчеты с разными дебиторами и кредиторами» Кредит 52 «Валютные счета» субсчет «Транзитный валютный счет» (52/11) или субсчет «валютные счета внутри страны» (52/1) - списана валюта, подлежащая продаже по курсу ЦБ РФ на день списания илиДебет 52 «Валютные счета» субсчет «Текущий валютный счет» (52/12) или «Валютные счета внутри страны» (52/1) Кредит 52 «Валютные счета» субсчет «Транзитный валютный счет» (52/11) или субсчет «Валютные счета внутри страны» (52/1) - на текущий валютный счет зачислена валюта, не проданная организацией по курсу ЦБ на дату зачисления.

На день поступления рублевых средств в учете делают записи:

Дебет 51 Кредит 91 субсчет 1 «Прочие доходы» - зачислены денежные средства от продажи валюты по коммерческому курсу.

Дебет 91/2 «Прочие расходы» Кредит 57 «Переводы в пути», 76 «Расчеты с разными дебиторами и кредиторами» - списана проданная иностранная валюта по курсу ЦБ РФ на дату продажи.

Слайд 18 Дебет 76 Кредит 51 – списано

вознаграждение банку за продажу валюты.

Дебет 91/2 «Прочие

расходы» Кредит 76 – начислено комиссионное вознаграждение банку за продажу валюты.Дебет (Кредит) 57 «Переводы в пути» Кредит (Дебет) 91 – отражена курсовая разница за время между датой списания валюты и датой ее продажи.

Дебет 99 (91/9) Кредит 91 субсчет 9 «Сальдо прочих доходов и расходов» (99) – списан финансовый результат от продажи валюты (прибыль или убыток).

Слайд 21

УЧЕТ РЕЭКСПОРТНЫХ ОПЕРАЦИЙ

Реэкспорт – вывоз ранее ввезенных товаров,

не подвергшихся в данной стране переработке.

Сущность реэкспортной операции заключается

в следующем: товар из страны А ввозится в страну Б, а затем, не подвергаясь переработке в этой стране, вывозится в страну В.В этом случае данный товар для фирмы страны Б является предметом двух договоров: с фирмой страны А она заключает контракт на импорт товара, а с фирмой страны В - на экспорт этого же товара.

Являясь одновременно импортером по одному контракту и экспортером этого же товара по другому контракту, фирма страны Б называется реэкспортером.

По отношению к ней фирма страны А является экспортером, а фирма страны В – импортером.

Существование реэкспортных операций как одного из направлений внешней торговли вызвано рядом причин, которые определяют суть операций и, соответственно, порядок их отражения в бухгалтерском учете.

Одна из причин – экономия на транспортных расходах.

При продаже товара в другую страну выполнить свои обязательства по поставке иногда бывает дешевле, если закупить этот товар в третьей стране, расположенной территориально ближе к партнеру по сделке, чем вести его из своей страны.

Слайд 23

3. Учет импортных операций

Импорт – это ввоз товаров

на таможенную территорию РФ без обязательства об их обратном

вывозе.К импортным операциям относятся: покупка товаров за границей; выполнение работ и оказание услуг иностранными компаниями.

Поставка импортных товаров оформляется внешнеэкономическим контрактом, содержащим права, обязанности и ответственность сторон по сделке: предмет договора, определение сторон, цена товара (работ, услуг), общая сумма контракта, вид, качество и сроки поставки товара, условия платежа и форма расчетов, упаковка и маркировка товара, гарантия продавца, штрафные санкции при нарушении условий контракта, возмещение убытка, страхование, обязательства непреодолимой силы и др.

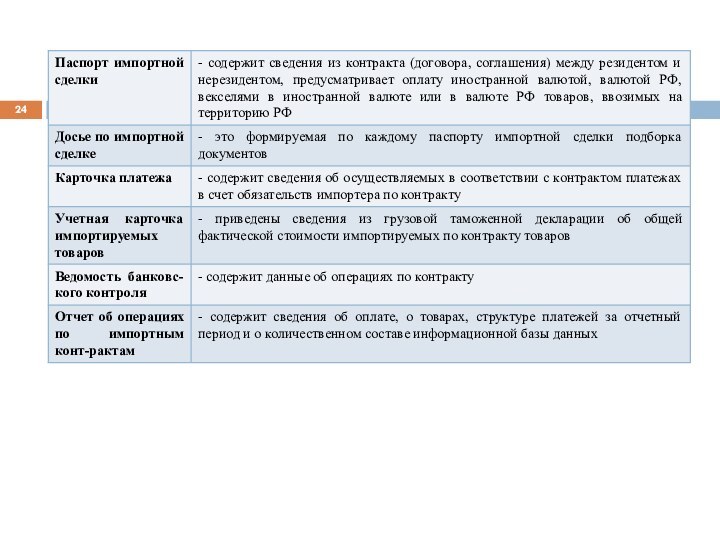

Основными документами по импорту, кроме контракта, являются: паспорт импортной сделки, досье по сделке, карточка платежа, учетная карточка импортируемых товаров, ведомость банковского контроля, отчет об операциях по импортным контрактам, декларация товаров (при необходимости – лицензии, квоты и сертификаты), счет (инвойс) иностранного продавца, транспортные накладные , свидетельствующие о передаче товара перевозчику (международные авиа-, авто-, железнодорожные накладные, коносамент – документ, владелец которого может означенный в нем груз продать или заложить) и др.

Слайд 25 Основным документом, подтверждающим факт ввоза товаров при импорте,

является декларация товаров (ДТ).

При ввозе товаров в Россию организация

– импортер уплачивает таможенные платежи.К ним относятся: таможенная пошлина; таможенные сборы за оформление, хранение и сопровождение товаров; НДС; акцизы.

Для расчета суммы таможенной пошлины необходимо: определить таможенную стоимость ввозимых товаров; классифицировать ввозимый товар; определить ставку таможенной пошлины; определить страну происхождения ввозимого товара.

Таможенные сборы взимаются: за таможенное оформление товаров; за таможенное сопровождение товаров; за хранение товаров на таможенном складе.

Сумма ввозных таможенных платежей включается в покупную стоимость приобретаемых товаров.

При этом делается проводка:

Дебет 07, 08, 10, 15, 41 Кредит 76, субсчет «Таможенная пошлина», «Таможенный сбор» – начислены ввозные таможенные платежи.

В налоговом учете расходы по уплате ввозных таможенных платежей уменьшают налоговую базу по налогу на прибыль (подп. 1 п. 1 ст. 264 НК РФ).

Слайд 26 При осуществлении импортных операций, в соответствии с 21

главой НК РФ, у организации возникает обязанность начислить и

заплатить на таможне НДС.НДС уплачивается одновременно с уплатой других таможенных платежей.

НДС рассчитывается по формуле:

Н = (ТС + ТП + А) х N,

где Н – сумма НДС, подлежащая оплате на таможне;

ТС – таможенная стоимость товаров;

ТП – сумма таможенной пошлины;

А – сумма акциза;

N – ставка налога на добавленную стоимость.

Таможенные сборы и базу для расчета НДС не включаются.

НДС, уплаченный на таможне по импортированным товарам, можно принять к вычету (п. 2 ст. 171 НК РФ).

При этом купленные товары должны быть приобретены для осуществления производственной деятельности и других операций, облагаемых НДС, или для перепродажи.

Слайд 27 НДС принимается к вычету в том налоговом периоде

(квартале), в котором импортные товары были приняты к учету.

Документами,

подтверждающими право на вычет, выступают внешнеэкономический договор (контракт), инвойс (счет) и декларация товара (ДТ).При ввозе импортируемого товара счет – фактура не оформляется.

Для вычета НДС вместо этого документа используют декларации товаров или их заверенные копии.

Покупная стоимость импортных товаров формируется из фактических затрат на их приобретение.

Принятие к учету импортного товара производится на дату перехода права собственности.

В контракте может быть определен любой удобный, с точки зрения импортера, момент перехода права собственности, например отгрузка товаров перевозчику, оплата импортных товаров, оформление ДТ.

Если импортным договором предусмотрен авансовый платеж, то стоимость приобретенных товаров принимается к бухгалтерскому и налоговому учету по курсу ЦБ РФ на дату оплаты аванса.

При этом в учете возникают курсовые разницы.

Слайд 28 Порядок учета импортных операций зависит от выбранной формы

расчетов с иностранными поставщиками (инкассо, аккредитив, открытый счет и

др.), условий поставки, содержания учетных партий.Содержание учетных партий определяется видом товара и способом доставки.

При импорте сырья, продовольствия и других товаров массового производства морским путем за учетную единицу принимают судно, товар, коносамент, а при доставке железнодорожным транспортом – вагон, эшелон.

При импорте машин и оборудования, доставляемых морским путем, учетной единицей являются судно, заказ, коносамент, а перевозимых железнодорожным транспортом – вагон, заказ, международная железнодорожная накладная.

Если по условиям контракта поставщик выписывает счет покупателю на каждую транспортную партию, то учетной единицей считается партия, оформленная одним счетом.

Поступающие импортные товары принимают на учет по полной импортной стоимости, которая включает в себя контрактную цену товара и накладные расходы, оплаченные в иностранной валюте (обычно за границей) и в рублях.

К накладным расходам в иностранной валюте относят расходы по перевозке, перевалке, хранению на складах, естественную убыль в пределах установленных норм, брокерские и комиссионные, таможенные сборы в инвалюте.

Слайд 29 Таможенная стоимость товара состоит из контрактной стоимости и

накладных расходов в инвалюте, оплаченных за границей.

На таможне импортер

платит по товару НДС в размере 10 или 18 % от облагаемой базы, состоящей из таможенной стоимости товара, таможенной пошлины и акциза по товару.Контрактная цена на товары зависит от базисных условий поставки.

При ведении учета импортных операций особое внимание необходимо обратить на своевременную постановку на балансовый учет импортируемых товаров.

Они должны быть приняты на учет на дату перехода права собственности от продавца к покупателю.

Импортные товары, полученные импортером, право собственности на которые к нему не перешло, должны учитываться за балансом (на забалансовых счетах).

Слайд 30 Синтетический учет расчетов с поставщиками импортных товаров ведется

на счете 60 «Расчеты с поставщиками и подрядчиками».

Информация о

покупной стоимости импортных товаров формируется на счете 15 «Заготовление и приобретение материальных ценностей», на субсчетах которого отражаются движение товара в пути, расходы по его доставке и таможенному оформлению.Аналитический учет ведется по поставщикам, партиям и видам товаров.

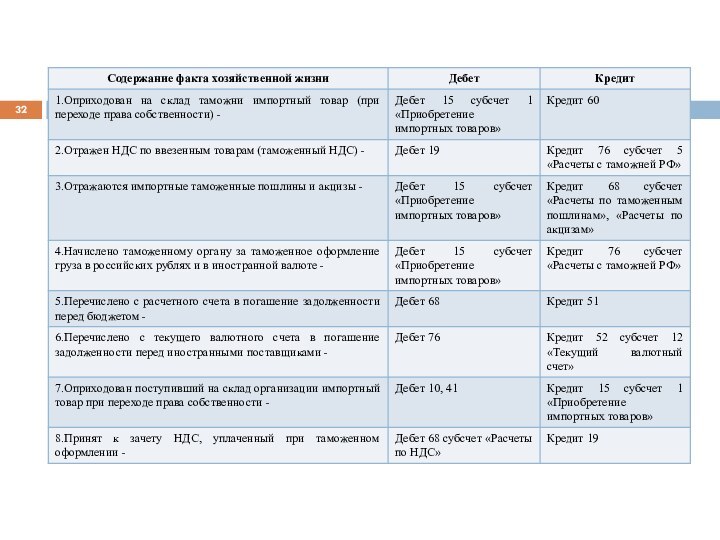

Импортные операции в бухгалтерском учете отражаются следующим образом:

Перечислен с текущего валютного счета аванс иностранному поставщику:

Дебет 60 субсчет 60/2 «Расчеты с иностранными поставщиками по акцептованным счетам» Кредит 52 субсчет 52/12 «Текущий валютный счет».

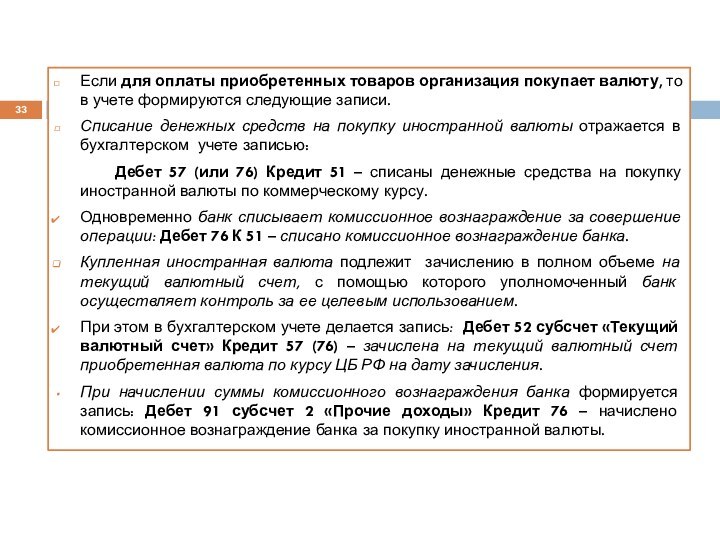

Слайд 33 Если для оплаты приобретенных товаров организация покупает валюту,

то в учете формируются следующие записи.

Списание денежных средств на

покупку иностранной валюты отражается в бухгалтерском учете записью:Дебет 57 (или 76) Кредит 51 – списаны денежные средства на покупку иностранной валюты по коммерческому курсу.

Одновременно банк списывает комиссионное вознаграждение за совершение операции: Дебет 76 К 51 – списано комиссионное вознаграждение банка.

Купленная иностранная валюта подлежит зачислению в полном объеме на текущий валютный счет, с помощью которого уполномоченный банк осуществляет контроль за ее целевым использованием.

При этом в бухгалтерском учете делается запись: Дебет 52 субсчет «Текущий валютный счет» Кредит 57 (76) – зачислена на текущий валютный счет приобретенная валюта по курсу ЦБ РФ на дату зачисления.

При начислении суммы комиссионного вознаграждения банка формируется запись: Дебет 91 субсчет 2 «Прочие доходы» Кредит 76 – начислено комиссионное вознаграждение банка за покупку иностранной валюты.

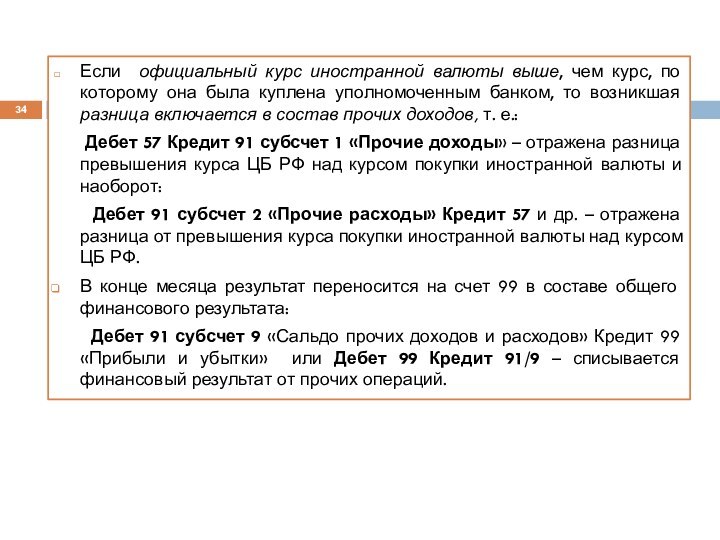

Слайд 34 Если официальный курс иностранной валюты выше, чем курс,

по которому она была куплена уполномоченным банком, то возникшая

разница включается в состав прочих доходов, т. е.:Дебет 57 Кредит 91 субсчет 1 «Прочие доходы» – отражена разница превышения курса ЦБ РФ над курсом покупки иностранной валюты и наоборот:

Дебет 91 субсчет 2 «Прочие расходы» Кредит 57 и др. – отражена разница от превышения курса покупки иностранной валюты над курсом ЦБ РФ.

В конце месяца результат переносится на счет 99 в составе общего финансового результата:

Дебет 91 субсчет 9 «Сальдо прочих доходов и расходов» Кредит 99 «Прибыли и убытки» или Дебет 99 Кредит 91/9 – списывается финансовый результат от прочих операций.

Слайд 35

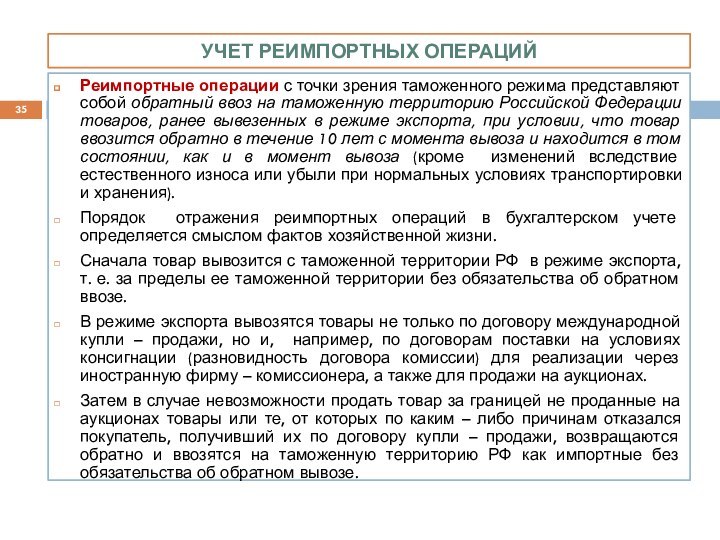

УЧЕТ РЕИМПОРТНЫХ ОПЕРАЦИЙ

Реимпортные операции с точки зрения таможенного

режима представляют собой обратный ввоз на таможенную территорию Российской

Федерации товаров, ранее вывезенных в режиме экспорта, при условии, что товар ввозится обратно в течение 10 лет с момента вывоза и находится в том состоянии, как и в момент вывоза (кроме изменений вследствие естественного износа или убыли при нормальных условиях транспортировки и хранения).Порядок отражения реимпортных операций в бухгалтерском учете определяется смыслом фактов хозяйственной жизни.

Сначала товар вывозится с таможенной территории РФ в режиме экспорта, т. е. за пределы ее таможенной территории без обязательства об обратном ввозе.

В режиме экспорта вывозятся товары не только по договору международной купли – продажи, но и, например, по договорам поставки на условиях консигнации (разновидность договора комиссии) для реализации через иностранную фирму – комиссионера, а также для продажи на аукционах.

Затем в случае невозможности продать товар за границей не проданные на аукционах товары или те, от которых по каким – либо причинам отказался покупатель, получивший их по договору купли – продажи, возвращаются обратно и ввозятся на таможенную территорию РФ как импортные без обязательства об обратном вывозе.

Слайд 36

Реимпортные операции в бухгалтерском учете отражаются следующими записями:

Отражается

отгрузка товара в режиме экспорта по контракту с иностранным

покупателем: Дебет 45 субсчет 1 «Экспортные товары отгруженные» Кредит 41 субсчет 11 «Экспортные товары на складах».Начислены таможенные пошлины и сборы: Дебет 44 субсчет 1 «Накладные расходы по экспорту в рублях» Кредит 76 субсчет 5 «Расчеты с таможней РФ».

Произведена оплата в рублях и инвалюте таможенных пошлин, сборов и расходов по транспортировке: Дебет 76 субсчет 5 «Расчеты с таможней РФ» Кредит 51, 52 субсчет 12 «Текущий валютный счет».

В связи с отказом иностранного покупателя от выполнения условий контракта товар переведен в разряд реимпортных: Дебет 15 Кредит 45 субсчет 1 «Экспортные товары отгруженные».

Отражаются расходы, связанные с хранением товаров на складе за границей и их транспортировкой до границы: Дебет 91/2 Кредит 76.

Слайд 37 Перечислены расходы по хранению и транспортировке: Дебет 76

Кредит 52.

Отражается НДС при ввозе товаров: Дебет 19 Кредит

76.Произведена уплата НДС по ввозу товаров: Дебет 76 Кредит 51.

Отражается оприходование реимпортного товара: Дебет 41 Кредит 15.

Списание на прочие расходы суммы НДС, уплаченной при ввозе реимпортного товара: Дебет 91/2 Кредит 19.

Слайд 38 Пример 1. Организацией приобретены материалы по импортному контракту

стоимостью 20 000 долл. США.

Контрактом предусмотрен переход права собственности

на материалы на момент их прибытия на таможенную территорию РФ.На дату перехода права собственности на материалы импортеру курс ЦБ России составлял 25 рублей за 1 долл. США (курс условный).

Таможенная пошлина на ввозимые материалы составляет 10 % от контрактной (таможенной) стоимости материалов.

В соответствии с законодательством и в зависимости от таможенной стоимости материалов (500 000 руб.) ставка таможенных сборов за таможенное оформление составит 2 000 руб.

На дату оплаты поставщику и оформления грузовой таможенной декларации курс ЦБ России составил 25,10 руб. за 1 долл. США.

Расходы по доставке материалов на склад организации составили 5 900 руб., в том числе НДС – 900 руб.

Общая схема учета импортных операций по данному примеру у организации – импортера будет иметь следующий вид (таблица 1):

Слайд 41 ЗАДАЧА 1. ЗАО «Л» заключило договор с финской

деревообрабатывающей компанией экспортный контракт на поставку пиломатериалов на условиях

последующей оплаты. Стоимость партии поставки 30 000 евро.Фактическая себестоимость поставленных пиломатериалов составляет 687 000 руб. 10 мая ЗАО «Л» перечислило таможенным органам 218 000 руб.

16 мая ЗАО «Л» отгрузило перевозчику со склада пиломатериалы.

Затраты по доставке до таможенной границы, оплаченные ЗАО «Л», составили 77 000 руб.

Таможенное оформление пиломатериалов было осуществлено 18 мая. Курс ЦБ России на 18 мая – 47,3 руб. за евро.

Таможенная пошлина – 15 %, таможенный сбор – 5 000 руб.

Право собственности на пиломатериалы перешло к покупателю по окончании таможенного оформления (18 мая).

Финская компания оплатила полученный товар 29 мая. Курс ЦБ России на 29 мая – 46,84 руб. за евро.

Экспортная выручка зачислена на транзитный валютный счет.

Отразить данные факты хозяйственной жизни на счетах бухгалтерского учета ЗАО «Л».

Слайд 44

ЗАДАЧА 2.

29 мая на транзитный валютный счет

ЗАО «Л» зачислена экспортная выручка от продажи пиломатериалов финской

компании в сумме 30 000 евро.Курс ЦБ России на 29 мая – 46,84 руб. за евро.

Курс ЦБ России на 31 мая – 47,01 руб. за евро.

2 июня ЗАО «Л» направило в банк заявление на продажу 20 000 евро и перевод оставшейся суммы на текущий валютный счет.

Курс ЦБ на 2 июня – 46,98 руб. за евро.

3 июня банком продана валюта по коммерческому курсу 47,10 руб. за евро.

Курс ЦБ России на 3 июня – 47,37 руб. за евро.

Комиссионное вознаграждение банка за продажу валюты – 1 % от суммы продажи по курсу ЦБ России.

Отразить факты хозяйственной жизни на счетах бухгалтерского учета ЗАО «Л».

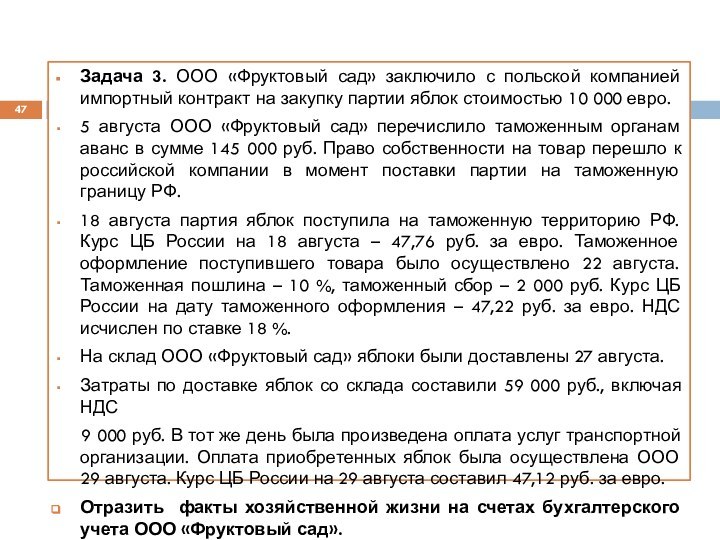

Слайд 47 Задача 3. ООО «Фруктовый сад» заключило с польской

компанией импортный контракт на закупку партии яблок стоимостью 10

000 евро.5 августа ООО «Фруктовый сад» перечислило таможенным органам аванс в сумме 145 000 руб. Право собственности на товар перешло к российской компании в момент поставки партии на таможенную границу РФ.

18 августа партия яблок поступила на таможенную территорию РФ. Курс ЦБ России на 18 августа – 47,76 руб. за евро. Таможенное оформление поступившего товара было осуществлено 22 августа. Таможенная пошлина – 10 %, таможенный сбор – 2 000 руб. Курс ЦБ России на дату таможенного оформления – 47,22 руб. за евро. НДС исчислен по ставке 18 %.

На склад ООО «Фруктовый сад» яблоки были доставлены 27 августа.

Затраты по доставке яблок со склада составили 59 000 руб., включая НДС

9 000 руб. В тот же день была произведена оплата услуг транспортной организации. Оплата приобретенных яблок была осуществлена ООО 29 августа. Курс ЦБ России на 29 августа составил 47,12 руб. за евро.

Отразить факты хозяйственной жизни на счетах бухгалтерского учета ООО «Фруктовый сад».

Слайд 50

Задача 4.

Для оплаты импортного контракта по приобретению

партии яблок ООО «Фруктовый сад» приобретает 10 000 евро.

На основании заявки организации банком 25 августа было списано с расчетного счета 477 730 руб., включая комиссионное вознаграждение банка за покупку валюты в размере 1% от стоимости валюты по коммерческому курсу (47,3 руб. за евро).

В тот же день валюта зачислена на текущий валютный счет ООО «Фруктовый сад».

Курс ЦБ России – 47,05 руб. за евро.

Отразить данные факты хозяйственной жизни на счетах бухгалтерского учета ООО «Фруктовый сад».