Слайд 2

Предприятие – это организация коммерческого

дела с целью выпуска продукции или оказания услуг и

получения прибыли.

Финансы – это система денежных отношений экономического субъекта, возникающая в процессе его производственно-хозяйственной деятельности. Экономической целью каждого отдельно взятого предприятия является получение прибыли.

На уровне предприятий финансовые отношения охватывают:

● отношения с другими предприятиями и организациями по поставкам сырья, материалов, оказанию услуг и др.;

Слайд 3

● отношения с банковской системой по расчетам за

банковские услуги, при получении и погашении кредитов, покупке и

продаже валюты и другие операции;

● отношения со страховыми компаниями и организациями по страхованию коммерческих и финансовых рисков;

● отношения с товарными, сырьевыми и фондовыми биржами по операциям с производственными и финансовыми активами;

● отношения с инвестиционными институтами (фонды, компании) по размещению инвестиций, приватизации и др.;

Слайд 4

● отношения с филиалами и дочерними предприятиями;

●

отношения с персоналом предприятия по выплате заработной платы, дивидендов

и пр.;

● отношения с акционерами;

● отношения с налоговой службой по уплате налогов и других платежей;

● отношения с аудиторскими фирмами и другими хозяйствующими субъектами.

Слайд 5

Общие элементы финансовых отношений:

● выражены в денежной форме

и представляют собой совокупность выплат и поступлений денежных средств

предприятия;

● возникают как результат определенных хозяйственных операций, инициированных самим предприятием или другим участником экономического процесса.

Поэтому состояние финансовых отношений предприятия определяется, прежде всего, состоянием его производственно-хозяйственных характеристик.

Слайд 6

Финансовое состояние предприятия показывает способность

данного предприятия финансировать свою деятельность.

Характеристики:

●

платежеспособность и финансовая устойчивость;

● обеспеченность финансовыми ресурсами, необходимыми для нормального функционирования предприятия;

● целесообразность их размещения и эффективность использования;

● финансовые взаимоотношения с другими юридическими и физическими лицами.

Слайд 7

Платежеспособность предприятия - важнейший показатель,

характеризующий финансовое положение предприятия. Это его возможность производить необходимые

платежи и расчеты в определенные сроки, зависящие как от притока денежных средств дебиторов, покупателей и заказчиков, так и от оттока средств для выполнения платежей в бюджет, расчетов с поставщиками и другими кредиторами предприятия - ключевой фактор его финансовой стабильности.

Слайд 8

Анализ платежеспособности предприятия позволяет определить

обеспеченность предприятия и его структурных подразделений собственными оборотными средствами

в целом, а также по отдельным подразделениям, определить показатели платежеспособности предприятия.

Диагностика риска банкротства позволяет проанализировать пути финансового оздоровления предприятия с целью недопущения банкротства и вывода его из "опасной зоны" путем комплексного использования внутренних и внешних резервов.

Слайд 9

Оценка платежеспособности производится по данным

баланса на основе расчета следующих показателей:

· Величина собственного оборотного

капитала

· Соотношение оборотного капитала и краткосрочных обязательств (коэффициенты ликвидности - определяющие квоту оборотных средств, т.е. оптимальный размер оборотных средств)

· Соотношение заемного и собственного капитала

· Коэффициент долгосрочного привлечения заемных средств

· Коэффициент обеспеченности процентов по кредитам

· Коэффициент платежной готовности (платежеспособности) и др.

Слайд 10

Собственные оборотные средства - это

величина, на которую общая сумма оборотных средств обычно превышает

сумму краткосрочных обязательств. Смысл показателя в том, что текущие обязательства являются долгами, которые должны быть выплачены в течение одного года, а оборотные средства - это активы, которые представляют наличность, или должны быть превращены в нее, или израсходованы в течение года. Текущие обязательства должны быть погашены из оборотных средств.

Слайд 11

Если сумма оборотных средств оказывается

больше суммы текущих обязательств, то разность дает величину собственных

оборотных средств, предназначенных для продолжения хозяйственной деятельности. Из величины оборотных средств осуществляется покупка товаров, она служит основанием для получения кредита и для расширения объема реализуемой товарной массы. Недостаток собственных оборотных средств может привести к банкротству предприятия.

Слайд 12

Показатель собственного оборотного капитала:

Ес = IVП - IА

где

Ес – собственный оборотный капитал;

IVП - итог раздела IV пассива баланса;

IA - итог раздела I актива баланса

Слайд 13

Квота оборотных средств: для обеспечения

инвестициям минимальной гарантии оборотный капитал должен, по крайней мере,

в 2 раза превышать сумму срочных обязательств.

Также используется коэффициент текущей ликвидности, т.е. показатель отношения оборотного капитала к краткосрочным обязательствам.

Оценка долгосрочной платежеспособности – это возможность компании погашать долгосрочные займы.

Цель оценки – раннее выявление признаков банкротства. Анализ позволяет определить это за много лет до кризисной ситуации.

Слайд 14

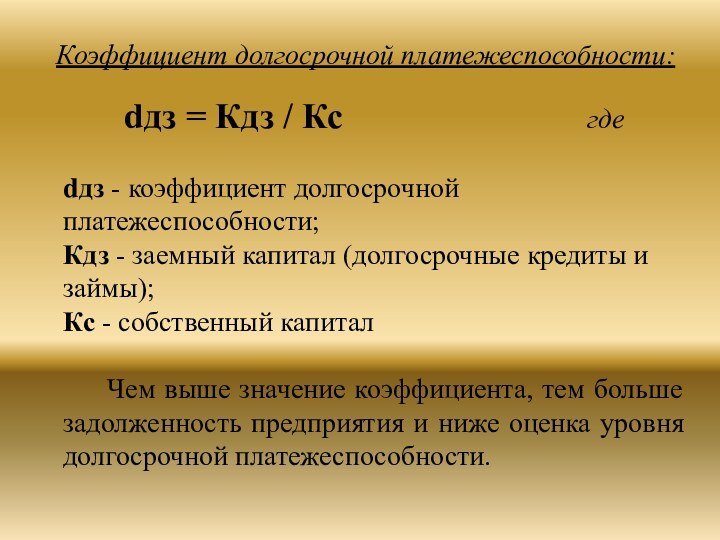

Коэффициент долгосрочной платежеспособности:

dдз = Кдз / Кс

где

dдз - коэффициент долгосрочной платежеспособности;

Кдз - заемный капитал (долгосрочные кредиты и займы);

Кс - собственный капитал

Чем выше значение коэффициента, тем больше задолженность предприятия и ниже оценка уровня долгосрочной платежеспособности.

Слайд 15

Оценка платежеспособности по балансу осуществляется

на основе характеристики ликвидности оборотных активов, которая определяется временем,

необходимым для превращения их в денежные средства. Чем меньше требуется время для инкассации данного актива, тем выше его ликвидность. Ликвидность предприятия проявляется через ликвидность активов и баланса в целом.

Слайд 16

Ликвидность баланса - возможность субъекта

хозяйствования покрыть долговые обязательства своими активами, срок превращения которых

в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющих платежных средств величине краткосрочных долговых обязательств.

Слайд 17

Ликвидность предприятия - это ликвидность его активов,

т.е. их способность быть превращенными в деньги. Величина ликвидности

активов также связана с временем их превращения в деньги: чем быстрее, тем ликвиднее.

На ликвидность предприятия основное влияние оказывает структура его активов и капитала, а также организация и состояние оборотных активов и источников их формирования.

Слайд 18

Коэффициент абсолютной ликвидности показывает, какую

часть кредиторской задолженности предприятие может погасить в ближайшее время

за счет денежных средств и краткосрочных финансовых вложений.

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Рост этого показателя благоприятен, но высокое значение коэффициента вовсе не является гарантией того, что предприятие будет иметь достаточно денежных средств для покрытия необходимых расходов.

Слайд 19

Финансовые результаты предприятия в значительной

мере зависят от того, чему на каждом конкретном этапе

своего развития предприятие отдает предпочтение - ликвидности или рентабельности.

Нацеленность на увеличение рентабельности, как правило, повышает риск возникновения неплатежеспособности и, следовательно, снижения ликвидности, и наоборот, повышение ликвидности пропорционально рентабельности.

Слайд 20

Финансовая устойчивость отражает уровень риска

деятельности предприятия в зависимости от заемного капитала. Политика предприятия

в отношении предельно допустимой доли заемных средств в общей сумме источников, определяется тремя важными условиями:

● привлекая заемные средства, владельцы получат возможность контролировать предприятие, имея относительно небольшую долю собственного капитала;

Слайд 21

● кредиторы отслеживают изменения в структуре источников средств с

тем, чтобы обеспечить себе определенный «уровень безопасности»;

● если предприятие

обеспечивает эффективность инвестиционных проектов, профинансированных за счет заемных средств, рентабельность собственного капитала возрастает.

Слайд 22

Коэффициент автономии (финансовой независимости) –

отношение величины собственных средств к общей сумме активов. Показывает

удельный вес источников собственных средств в общей величине итога баланса организации.

Коэффициент автономии должен превышать 50%. Предприятия, привлекая необходимые заемные средства, сохраняют устойчивое финансовое положение, если коэффициент автономии в пределах 0,5–0,7. Более высокие значения свидетельствуют о нерациональном распределении собственного и заемного капитала.

Слайд 23

Коэффициент обеспеченности собственными оборотными средствами

отражает ту долю оборотных средств, источником которой являются собственные

оборотные средства, а не заемные.

Рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов.

Рекомендуемое значение данного коэффициента – более 0,1.

Слайд 24

Вывод:

Диагностика платежеспособности предприятия помогает определить

наиболее существенные проблемные моменты в организации в данной области,

а также установить причины их возникновения.

В настоящее время очень большую роль играет анализ финансового состояния предприятия, несущего полную экономическую ответственность за результаты всей хозяйственной деятельности перед его акционерами, работниками, банком и кредиторами. Чтобы организация могла существовать и развиваться, чтобы она не обанкротилась, нужно знать, как правильно управлять финансами, какую долю должны занимать собственные средства, а какую заемные. А также необходимо понимать, что на протяжении деятельности у компании могут возникнуть проблемы, кризисы, поэтому следует это учитывать, искать причину возможности их возникновения и стараться найти пути выхода из кризисов.