- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Формирование собственного капитала банка.

Содержание

- 2. Капитал — это денежное выражение всего реально

- 3. Функции собственного капитала коммерческих банков.защитная, Оперативная регулирующая

- 4. Защитная: ограждает интересы вкладчиков, уменьшает риск акционеров.

- 5. Имея безвозвратный характер, он позволяет банку осуществлять

- 6. При этом, однако , полагается, что большая

- 7. Оперативная функция : На

- 8. Новому банку для начала его

- 9. Капитал необходим для расширения спектра банковских

- 10. При этом собственный капитал служит

- 11. Регулирующая функция. Государство в лице

- 12. К собственным средствам банков относятся:уставный капитал;резервный фонд;специальный фонд;страховые резервы;добавочный капитал;Субординированный кредитнераспределенная в течение года прибыль

- 13. Первоначально на этапе создания коммерческого банка единственным

- 14. По мере их создания уставный капитал становится

- 15. Именно он определяет минимальный размер имущества, гарантирующего

- 16. Именно он позволяет коммерческому банку продолжать операции

- 17. .Банковские аналитики исходят из того, что банк

- 18. Уставный капитал банка — основа его ресурсов

- 19. Не зависимо от организационно-правовой формы банка его уставный фонд формируется полностью за счет средств учредителей.

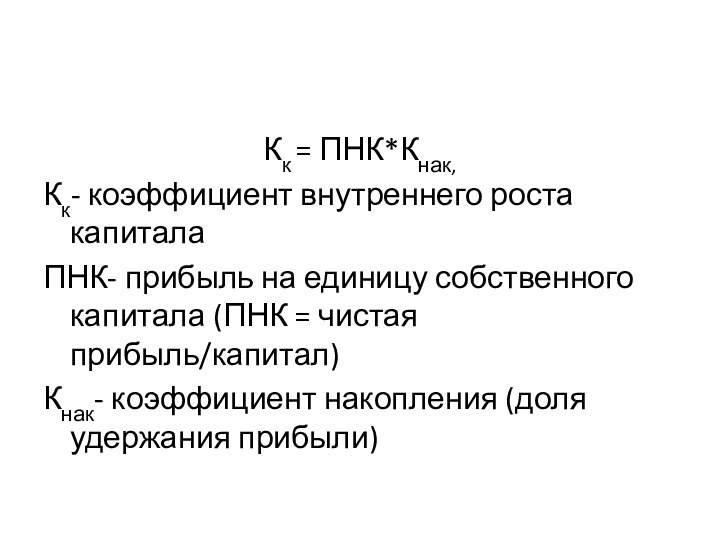

- 20. Коммерческий банк, созданный в форме

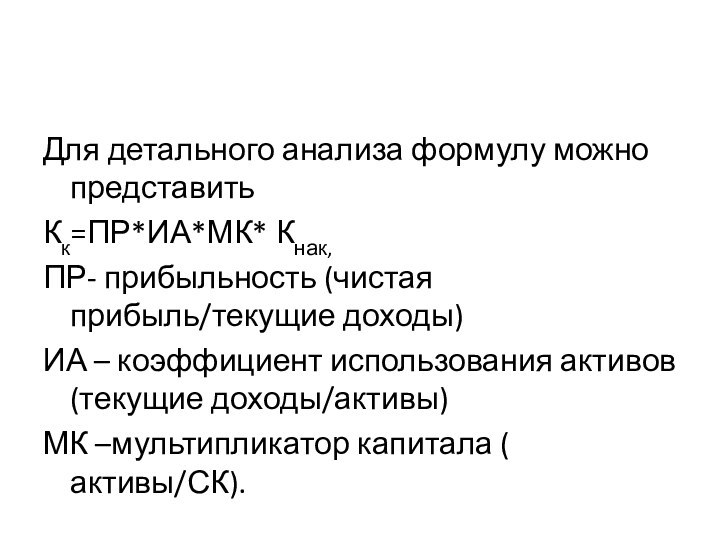

- 21. Уставом банка должны

- 22. Новая эмиссия может проводится только

- 23. Номинальная стоимость

- 24. Номинальная стоимость

- 25. Минимальный размер уставного капитала вновь регистрируемого банка

- 27. Резервный фонд коммерческого банка предназначен для возмещения

- 28. Формируется резервный

- 29. Этот размер может составлять от 15 до

- 30. Наряду с резервным фондом в коммерческом банке

- 31. Данные фонды аналогично резервному, как правило, формируются

- 32. Добавочный капитал банка включает в себя следующие

- 33. 2)эмиссионный доход (только для акционеров кредитных организаций),

- 34. 3) имущество, безвозмездно полученное в собственность от организаций и физических лиц.

- 35. Страховые резервы являются особой составной частью капитала

- 36. К ним в первую очередь относятся резервы,

- 37. Назначение этих резервов — нивелировать негативные последствия

- 38. - Субординированный кредит (англ. subordinated debt) — форма

- 39. Выплата основной суммы долга происходит одним платежом

- 40. . Без согласования с Банком России невозможны

- 41. В случае банкротства кредитной организации — заёмщика требования

- 42. Нераспределенная прибыль также относится к собственным средствам

- 43. Контролируя деятельность коммерческих банков, ЦБ РФ устанавливает

- 44. В структуре собственного капитала банка

- 45. В состав основного капитала, относятся средства, имеющие

- 46. Эти элементы отражаются в публикуемых банком отчетах,

- 47. В состав дополнительного капитала с определенными ограничениями

- 48. В составе источников основного капитала банка выделяются:

- 49. уставный капитал банка в организационно-правовой форме общества

- 50. фонды банков (резервный и иные фонды), образованные

- 51. Источниками дополнительного капитала являются: прирост стоимости имущества

- 52. прибыль предыдущих лет до аудиторского подтверждения до

- 53. Предложенный Базельским комитетом подход имеет достоинства: 1)

- 54. 3) Способствует увеличению доли нерисковой деятельности банка,4)

- 55. 5) Дает возможности учитывать риски по забалансовым обязательствам,6) Позволяет сравнивать банковские системы разных стран

- 56. Норматив достаточности капитала коммерческого банка определяется как

- 57. Его минимально допустимое значение устанавливается в зависимости от размера собственного капитала банка.

- 58. Минимально допустимое значение норматива достаточности собственных средств

- 59. Так, до 1996 г. норматив составлял 4%,

- 60. В настоящее время значение норматива на прежнем уровне 10%.

- 61. В последние годы возникла необходимость в увеличении

- 62. необходимость роста собственного капитала объясняется:1) инфляцией ,

- 63. 3) усиливается давление на банки со стороны

- 64. Источники пророста капитала делятся :внутренниевнешние

- 65. Внутренние источники:1.Накопление прибыли. Считается основным источников

- 66. При этом нет угрозы потери контроля над банком существующим акционерам, нет снижения доходности акций.

- 67. При этом следует учитывать, что : а)

- 68. При принятии решения о доле удерживаемой для

- 69. Необходимо рассчитать как быстро должна расти прибыль,

- 70. Для расчета используется показатель: коэффициент внутреннего роста капитала, показывающий способность банка самостоятельно наращивать собственные средства

- 71. Кк = ПНК*Кнак, Кк- коэффициент внутреннего роста

- 72. Для детального анализа формулу можно представитьКк=ПР*ИА*МК* Кнак,ПР-

- 73. Из формулы следует: если надо увеличить СК

- 74. При это мы видим три основных фактора: прибыльность, эффективность использования активов и мультипликатор капитала.

- 75. Для улучшения обеспеченности СК(собственного капитала) надо сосредоточится

- 76. Зависимость между ПНК и Кнак, можно продемонстрировать матрицей капиталообразования.

- 78. Допустим банк ждет рост активов и депозитов

- 79. Можно найти несколько вариантов , когда идет

- 80. Внешние источники. Продажа простых и привилегированных акцийЭмиссия капитальных долговых обязательствПродажа активов и аренда фондов(зданий)

- 81. Выпуск и продажа акций – наиболее дорогой

- 82. Выпуск субординированных обязательств. В РФ не получили распространения.

- 83. При этом следует учесть, что в РФ

- 84. Скачать презентацию

- 85. Похожие презентации

Капитал — это денежное выражение всего реально имеющегося имущества, принадлежащего банку. В соответствии с Федеральным законом «О Центральном банке Российской Федерации» размер собственного капитала «устанавливается как сумма уставного капитала, фондов кредитной организации и нераспределенной прибыли».

Слайд 4

Защитная: ограждает интересы вкладчиков, уменьшает риск акционеров.

Одновременно

собственный капитал служит для зашиты самого банка от банкротства.

Слайд 5 Имея безвозвратный характер, он позволяет банку осуществлять операции,

несмотря на возникновение крупных непредвиденных убытков, компенсируя текущие потери

до разрешения руководством банка возникших проблем. Не случайно поэтому в экономической литературе его сравнивают с «амортизатором», называют «своеобразной подушкой», «деньгами на черный день» и, наконец, «конечной линией обороны».Слайд 6 При этом, однако , полагается, что большая часть

убытков покрывается за счет текущих доходов, а не капитала

банка. Как правило, банк считается платежеспособным, пока остается нетронутым его акционерный капитал.Слайд 7 Оперативная функция : На протяжении

всего периода функционирования банка его собственный капитал является основным

источником формирования и развития материальной базы банка, обеспечивающим условия для его организационного роста.Слайд 8 Новому банку для начала его работы

необходимы средства для осуществления таких первоочередных расходов, как приобретение

или аренда помещения, закупка необходимой техники, оборудования и т.п. В роли стартовых средств для возмещения подобных затрат выступает образованный на этапе создания коммерческого банка его собственный капитал.Слайд 9 Капитал необходим для расширения спектра банковских услуг,

повышения их качества, увеличения числа разработок, внедрения передовых банковских

технологий, новых программных продуктов, обновления оборудования, а также проводить мероприятия структурного характера (в частности, создавать филиальную сеть как внутри региона, так и за его пределами).Слайд 10 При этом собственный капитал служит финансовой

базой банка, а также средством зашиты его от риска,

связанного с организационным ростом и развертыванием операций.Слайд 11 Регулирующая функция. Государство в лице центрального

банка осуществляет оценку и контроль за деятельностью коммерческих банков.

Экономические нормативы, как правило, исходят из размера собственного капитала. Капитал банка сдерживает рост и ограничивает риск.

Слайд 12

К собственным средствам банков относятся:

уставный капитал;

резервный фонд;

специальный фонд;

страховые

резервы;

добавочный капитал;

Субординированный кредит

нераспределенная в течение года прибыль

Слайд 13 Первоначально на этапе создания коммерческого банка единственным источником

его собственного капитала является уставный капитал. Остальные источники образуются

непосредственно в процессе деятельности банка.Слайд 14 По мере их создания уставный капитал становится частью

собственного капитала банка, но продолжает оставаться его основным элементом.

Уставный капитал, образуя ядро собственного капитала, играет значительную роль в деятельности коммерческого банка.Слайд 15 Именно он определяет минимальный размер имущества, гарантирующего интересы

вкладчиков и кредиторов банка, и служит обеспечением его обязательств.

Слайд 16 Именно он позволяет коммерческому банку продолжать операции в

случае возникновения крупных непредвиденных расходов и используется для их

покрытия, если имеющихся у банка для финансирования таких затрат резервных фондов окажется недостаточно.Слайд 17 .Банковские аналитики исходят из того, что банк в

отличие от других коммерческих предприятий сохраняет свою платежеспособность до

тех пор, пока остается нетронутым его уставный капитал.Слайд 18 Уставный капитал банка — основа его ресурсов —

складывается из взносов юридических и физических лиц — участников

(акционеров или пайщиков) банка.Слайд 19 Не зависимо от организационно-правовой формы банка его уставный

фонд формируется полностью за счет средств учредителей.

Слайд 20 Коммерческий банк, созданный в форме акционерного

общества формирует свой уставный капитал из номинальной стоимости акций,

приобретенных акционерами. При выпуске акций руководствуются законом: «Об акционерных обществах».Слайд 21 Уставом банка должны быть

определены количество, номинальная стоимость акций, приобретенных акционерами и права,

предоставляемые этими акциями.Уставом могут быть определены количество, номинальная стоимость, категории акций, которые банк имеет право размещать дополнительно к выпущенным.

Слайд 22 Новая эмиссия может проводится только после

полной оплаты акционерами всех ранее размещенных акций.

Дополнительный

выпуск возможен только после регистрации изменений вносимых в устав по итогам предыдущей эмиссии относительно нового размера уставного капитала.Слайд 23 Номинальная стоимость акций

должна быть выражена в валюте РФ.

Банк может выпускать обыкновенные и привилегированные акции.Обыкновенные акции не зависимо от выпуска должны иметь одинаковый номинал и предоставлять одинаковые права.

Слайд 24 Номинальная стоимость привилегированных

акций не должна превышать 25% от зарегистрированного уставного капитала.

Слайд 25 Минимальный размер уставного капитала вновь регистрируемого банка на

день подачи ходатайства о государственной регистрации и выдаче лицензии

на осуществление банковских операций устанавливается в сумме 300 миллионов рублей.Слайд 27 Резервный фонд коммерческого банка предназначен для возмещения убытков

по активным операциям и в случае недостаточности полученной прибыли

служит источником выплаты процентов по облигациям банков и дивидендов по привилегированным акциям.Слайд 28 Формируется резервный фонд

за счет ежегодных отчислений от прибыли. Минимальный размер фонда

от уровня уставного капитала устанавливается Центральным банком РФ. Вместе с тем коммерческий банк самостоятельно определяет уровень предельного размера резервного фонда, что фиксируется в уставе банка.Слайд 29 Этот размер может составлять от 15 до 100%

уставного капитала. При достижении установленного уровня сформированный резервный фонд

перечисляется в уставный капитал (капитализируется), и его начисление начинается заново.Слайд 30 Наряду с резервным фондом в коммерческом банке создаются

прочие фонды (для производственного и социального развития самого банка):

фонд специального назначения, фонд накопления и др.Слайд 31 Данные фонды аналогично резервному, как правило, формируются за

счет прибыли банка. Порядок образования фондов и их использование

определяются кредитной организацией в положениях о фондах, а также нормативными документами Центрального банка РФ.Слайд 32 Добавочный капитал банка включает в себя следующие три

компонента:

1)прирост стоимости имущества при переоценке. Порядок переоценки определяется отдельными

нормативными документами Центрального банка РФ, издаваемыми по этому вопросу;Слайд 33 2)эмиссионный доход (только для акционеров кредитных организаций), представляющий

собой доход, полученный в период эмиссии при реализации акций

по цене, превышающей номинальную стоимость акций, как разница между стоимостью (ценой) размещения и их номинальной стоимостью;Слайд 35 Страховые резервы являются особой составной частью капитала банка.

Страховые резервы образуются при совершении конкретных активных операций.

Слайд 36 К ним в первую очередь относятся резервы, создаваемые

под возможные потери по ссудам и по учету векселей,

резервы под возможное обесценивание ценных бумаг, приобретенных банком, а также резерв на возможные потери по прочим активам и по расчетам с дебиторами.Слайд 37 Назначение этих резервов — нивелировать негативные последствия фактического

снижения рыночной стоимости различных активов. Формируются резервы за счет

прибыли банка в обязательном порядке, предписываемом Центральным банком РФ.Слайд 38 - Субординированный кредит (англ. subordinated debt) — форма движения

денежного капитала, предоставляемого в виде кредита (депозита, займа, облигационного

займа), который привлекается кредитной организацией на срок не менее 5 лет, который не может быть истребован кредитором до окончания срока действия договора, если заёмщик не нарушает его условия.Слайд 39 Выплата основной суммы долга происходит одним платежом по

окончании срока действия договора. Проценты по такому виду кредита

не могут существенно отличаться от рыночных условий предоставления аналогичных кредитов и не могут меняться в течение срока договора.Слайд 40 . Без согласования с Банком России невозможны досрочное

погашение кредита или его части, досрочная уплата процентов за

пользование кредитом, досрочное расторжение договора кредита и (или) внесение в него изменений.Слайд 41 В случае банкротства кредитной организации — заёмщика требования кредитора,

предоставившего субординированный кредит, не могут быть удовлетворены до полного

удовлетворения требований иных кредиторов.Слайд 42 Нераспределенная прибыль также относится к собственным средствам банка,

поскольку в условиях рыночной экономики принципы деятельности коммерческих банков

предполагают самостоятельное распоряжение прибылью, остающейся после уплаты налогов, дивидендов и отчислений в резервный капитал.Слайд 43 Контролируя деятельность коммерческих банков, ЦБ РФ устанавливает нормативы

достаточности капитала коммерческих банков. Этот показатель определяется допустимым размером

уставного капитала банка и предельным соотношением всего его капитала и суммы активов с учетом оценки риска.Слайд 44 В структуре собственного капитала банка выделяют

два уровня:

основного (базового) капитала, представляющего капитал первого уровня

дополнительного капитала,

или капитала второго уровня.Слайд 45 В состав основного капитала, относятся средства, имеющие наиболее

постоянный характер, которые коммерческий банк может при любых обстоятельствах

беспрепятственно использовать для покрытия непредвиденных убытков.Слайд 46 Эти элементы отражаются в публикуемых банком отчетах, составляют

основу, на которой базируются многие оценки качества работы банка,

и, наконец, влияют на его доходность и степень конкурентоспособности.Слайд 47 В состав дополнительного капитала с определенными ограничениями включают

средства, которые носят менее постоянный характер и могут только

при известных обстоятельствах быть направлены на указанные выше цели. Стоимость таких средств способна в течение определенного времени изменяться.

Слайд 48

В составе источников основного капитала банка выделяются:

уставный капитал

банка в организационно-правовой форме акционерного общества, сформированный в результате

выпуска и размещения обыкновенных акций, а также привилегированных акций, не относящихся к кумулятивным;Слайд 49 уставный капитал банка в организационно-правовой форме общества с

ограниченной ответственностью, сформированный путем оплаты долей учредителями;

эмиссионный доход банков;

Слайд 50 фонды банков (резервный и иные фонды), образованные за

счет прибыли предшествующих лет, остающейся в распоряжении банков и

подтвержденной аудиторской организацией;прибыль текущего года и прошлых лет в части, подтвержденной аудиторским заключением.

Слайд 51

Источниками дополнительного капитала являются:

прирост стоимости имущества за счет

переоценки;

фонды, сформированные за счет отчислений от прибыли текущего и

предшествующего года до подтверждения аудиторской организацией;прибыль текущего года, не подтвержденная аудиторской организацией;

Слайд 52 прибыль предыдущих лет до аудиторского подтверждения до I

июля года, следующего за отчетным (при отсутствии такого подтверждения

прибыль после указанной даты не включается в расчет собственного капитала);Субординированный кредит;

часть уставного капитала, сформированного за счет капитализации прироста стоимости имущества при переоценке.