Слайд 2

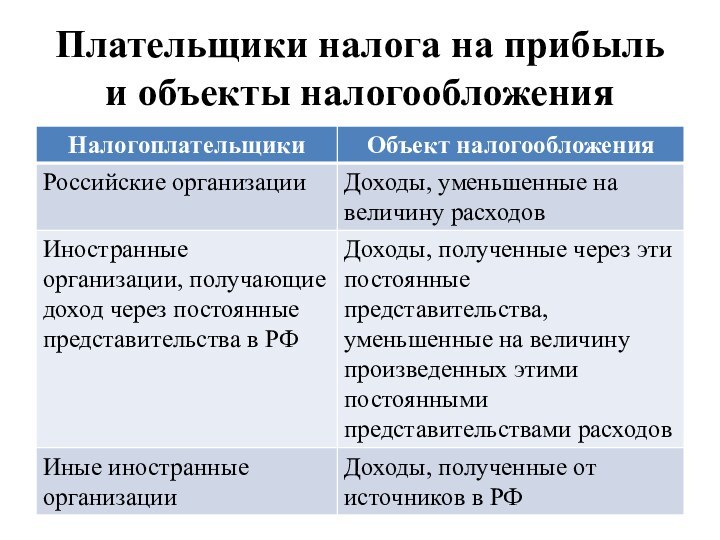

Плательщики налога на прибыль и объекты налогообложения

Слайд 3

Не являются плательщиками налога на прибыль:

организации, перешедшие на

уплату единого налога на вмененный доход;

организации, применяющие упрощенную систему

налогообложения;

организации, уплачивающие налог на игорный бизнес;

организации, являющиеся плательщиками единого сельскохозяйственного налога.

все доходы, полученные налогоплательщиком, подразделяются на два вида:

доходы от реализации;

внереализационные доходы.

Слайд 4

Доходы от реализации:

Выручка от реализации товаров (работ, услуг)

как собственного производства, так и ранее приобретенных, а также

выручка от реализации имущественных прав.

Доходы от реализации могут выражаться не только в рублях, но и в иностранной валюте.

В этом случае их следует пересчитывать в рубли по курсу, который установлен Банком России на дату признания доходов.

Слайд 5

К внереализационным доходам относятся:

от долевого участия в

других организациях;

в виде положительной курсовой разницы, возникающей при переоценке

имущества в виде валютных ценностей;

в виде признанных должником или подлежащих уплате должником по решению суда штрафов, пеней, иных санкций;

от сдачи имущества в аренду;

в виде безвозмездно полученного имущества (работ, услуг);

Слайд 6

в виде дохода прошлых лет, выявленного в

отчетном периоде;

в виде суммовых и курсовых разниц;

в

виде сумм восстановленных резервов, расходы, на формирование которых были приняты в составе расходов при налогообложении прибыли;

в виде сумм кредиторской задолженности, списанной в связи с тем, что истек срок исковой давности;

в виде стоимости излишков товарно-материальных ценностей, которые выявлены в результате инвентаризации;

в виде стоимости материалов или иного имущества при демонтаже, ликвидации основных средств;

прочие доходы.

Слайд 7

Доходы, не учитываемые при налогообложении прибыли:

в качестве

вклада в уставный капитал организации;

в виде залога или задатка;

бюджетными

учреждениями по решению органов исполнительной власти;

по кредитному договору или договорам займа;

в виде имущества, безвозмездно полученного государственными и муниципальными образовательными учреждениями, а также негосударственными образовательными учреждениями;

Слайд 8

в виде имущества, которые получены религиозными организациями;

в виде имущества, полученного налогоплательщиком в рамках целевого финансирования;

в виде полученных грантов;

комиссионером в пользу комитента;

в виде сумм кредиторской задолженности налогоплательщика по уплате налогов и сборов перед бюджетами разных уровней;

в виде стоимости полученных сельскохозяйственными товаропроизводителями объектов сельскохозяйственного назначения.

Слайд 12

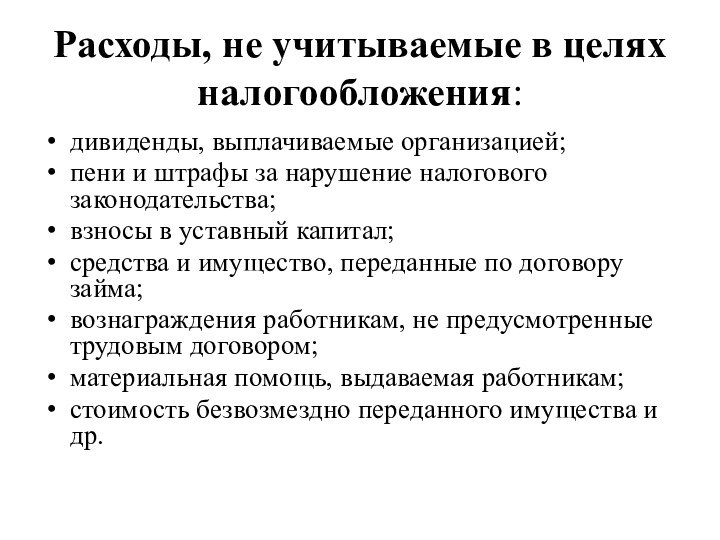

Расходы, не учитываемые в целях налогообложения:

дивиденды, выплачиваемые организацией;

пени

и штрафы за нарушение налогового законодательства;

взносы в уставный капитал;

средства

и имущество, переданные по договору займа;

вознаграждения работникам, не предусмотренные трудовым договором;

материальная помощь, выдаваемая работникам;

стоимость безвозмездно переданного имущества и др.

Слайд 13

Налоговые ставки:

Основная налоговая ставка по налогу на прибыль

— 20%.

При этом:

сумма налога, исчисленная по налоговой ставке

2%, зачисляется в федеральный бюджет;

сумма налога, исчисленная по налоговой ставке 18%, зачисляется в бюджеты субъектов РФ.

Слайд 14

Налоговые ставки на доходы иностранных организаций, не связанные

с деятельностью в РФ через постоянное представительство:

10% — от

использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств, или контейнеров в связи с осуществлением международных перевозок;

20% — со всех остальных доходов.

Слайд 15

По доходам, полученным в виде дивидендов:

9% — по

доходам, полученным в виде дивидендов от российских организаций российскими

организациями;

15% — по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций.

Слайд 16

Налоговый и отчетный периоды:

Налоговым периодом по налогу

признается календарный год.

Налоговая декларация подается до 28 марта

следующего года.

Отчетными периодами по налогу признаются I квартал, полугодие; девять месяцев календарного года.