Слайд 2

Налоги, их виды и функции

Налог (сбор, пошлина)– обязательный

денежный взнос, взимаемый государством с физических и юридических лиц,

и перечисляемый в государственный бюджет или во внебюджетные фонды.

Объект налога– то, с чего взимается налог (прибыль, доход, транспортное средство, фонд оплаты труда и т.д.).

Субъект налога (налогоплательщик)– физическое или юридическое лицо, которое уплачивает налог.

Налоговая база– объект налога, измеренный в денежных, либо в физических единицах.

Налоговая ставка – величина налога, которая устанавливается в процентах от налоговой базы либо в абсолютной денежной форме с единицы налоговой базы.

Предельная ставка– ставка налога, взимаемая в определенном диапазоне налоговой шкалы.

Средняя (эффективная) ставка – ставка налога, представляющая собой отношение суммы налога к размеру налоговой базы (долю налоговых отчислений в налоговой базе).

Сумма налога – сумма денежных средств, уплачиваемая по данному налогу с определенной налоговой базы.

Слайд 3

Существуют три основных формы налогообложения:

Прогрессивный налог– налог, средняя

ставка которого увеличивается при увеличении налоговой базы.

Налогоплательщики с более

высокими доходами платят не только большую абсолютную сумму, но и большую долю дохода.

В подавляющем большинстве стран подоходный налог, взимаемый с доходов граждан страны, является прогрессивным. Только РФ, Казахстане, Беларуси (с 2009 г.)

Регрессивный налог– налог, средняя ставка которого уменьшается при увеличении налоговой базы.

Пропорциональный налог– налог, средняя ставка которого не изменяется при изменении налоговой базы.

Твердый (аккордный) налог фиксируется в абсолютной сумме или в сумме, кратной, например, размеру минимальной оплаты труда.

Некоторые виды налогов с установленной единой ставкой, например, 5-процеитный налог с продаж, являются фактически регрессивными, поскольку затрагивают значительно большую часть доходов бедняков, чем богачей.

Слайд 4

В современных условиях налоги выполняют три важнейшие функции:

Фискальная

функция налогообложения.

Стимулирующая функция налогообложения.

Перераспределительная функция налогообложения.

Слайд 5

Существуют различные классификации налогов. Основными критериями таких классификаций

являются объект обложения налогом, динамика налоговой ставки, органы, взимающие

налог и распоряжающиеся им, методы взимания налога. Так, по объекту обложения выделяют подоходные, поимущественные и потоварные налоги. При этом нужно особо подчеркнуть различие между прямыми и косвенными налогами. Критерием такого деления служит возможность переложить фактическую уплату налога на потребителя.

Прямые налоги являются прямыми вычетами из доходов домашних хозяйств и фирм.

Прямые налоги взимаются непосредственно с плательщика налога; объектом обложения являются доходы или имущество налогоплательщика — дома, земли, транспортные средства и т. п.

Косвенные налоги включаются в цену товаров и услуг; объектом налогообложения признаются операции по реализации (продаже) товаров и услуг. Налогоплательщиками выступают продавцы, при этом бремя налогов несут, как правило, покупатели продукции. К косвенным налогам относятся налог на добавленную стоимость, акцизы, налог с продаж, таможенные пошлины.

В зависимости от органа, который взимает и распоряжается налогом, выделяют федеральные, региональные (республиканские), местные и межгосударственные налоги.

Слайд 6

Налоги различаются также по методам исчисления и взимания.

Выделяют три основных метода исчисления налогов:

исчисление налога как разницы в

оптовой и розничной ценах на товары. Классическим примером является налог с оборота;

исчисление налога в твердых абсолютных суммах с единицы объекта — 1 га земли, 1 т нефти и т. п.;

исчисление налога путем умножения ставки на стоимость объекта.

Слайд 7

Выделяют шесть основных методов взимания налогов:

у источника —

при получении дохода, например при выплате заработной платы, при

получении процентов по вкладам;

в момент расходования дохода — при покупке товаров и услуг;

в процессе потребления — налогоплательщик самостоятельно определяет время уплаты налога в течение налогового периода, например транспортного налога;

— кадастровый — при начислении налога используется кадастр, т. е. реестр, который содержит классификацию объектов налогообложения, например земельный кадастр;

административный — налоговые власти определяют примерный размер ожидаемого дохода и начисляют на него налог, например налог на вмененный доход;

декларационный — предусматривает уплату налога при налоговой декларации дохода налогоплательщика.

Слайд 8

Последствия повышения налогов:

Следует помнить, что налоги оказывают сильное

воздействие на мотивацию экономических агентов. С одной стороны, введение

налога вызывает желание его не платить, т.е. уклониться. Это желание может быть реализовано либо в виде ухода плательщика в теневой сектор экономики, либо в попытке переложить налоговое бремя. Так, продавец, повышая цену предлагаемой продукции, перекладывает часть налогового бремени на покупателя

Слайд 9

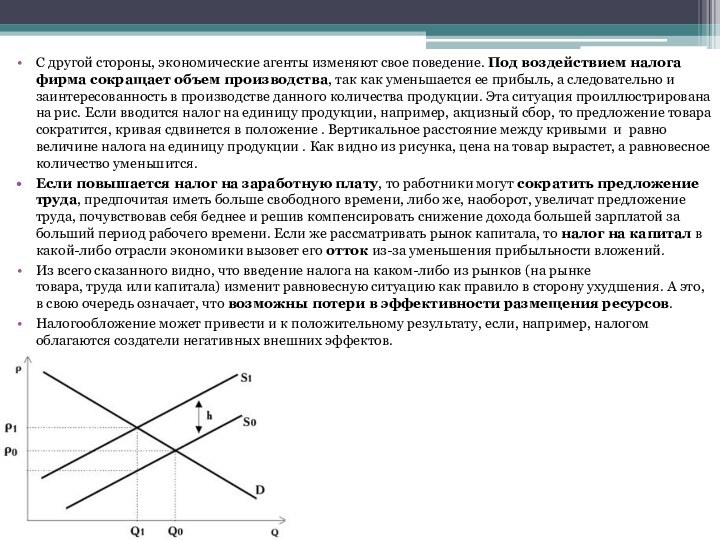

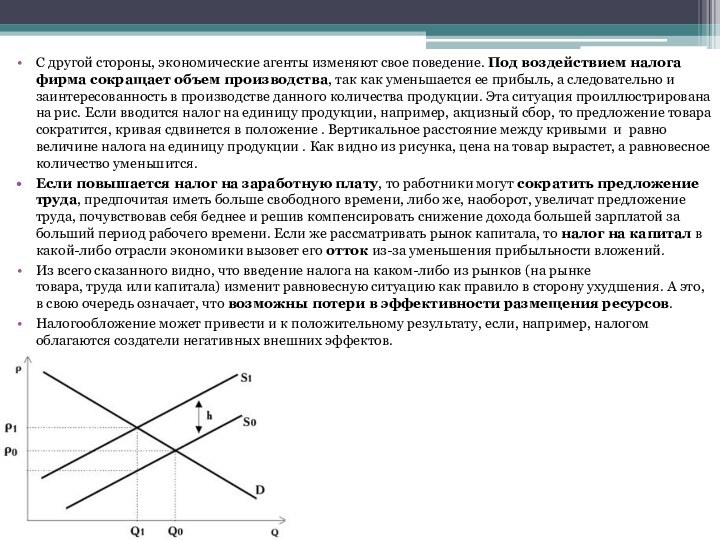

С другой стороны, экономические агенты изменяют свое поведение. Под

воздействием налога фирма сокращает объем производства, так как уменьшается

ее прибыль, а следовательно и заинтересованность в производстве данного количества продукции. Эта ситуация проиллюстрирована на рис. Если вводится налог на единицу продукции, например, акцизный сбор, то предложение товара сократится, кривая сдвинется в положение . Вертикальное расстояние между кривыми и равно величине налога на единицу продукции . Как видно из рисунка, цена на товар вырастет, а равновесное количество уменьшится.

Если повышается налог на заработную плату, то работники могут сократить предложение труда, предпочитая иметь больше свободного времени, либо же, наоборот, увеличат предложение труда, почувствовав себя беднее и решив компенсировать снижение дохода большей зарплатой за больший период рабочего времени. Если же рассматривать рынок капитала, то налог на капитал в какой-либо отрасли экономики вызовет его отток из-за уменьшения прибыльности вложений.

Из всего сказанного видно, что введение налога на каком-либо из рынков (на рынке товара, труда или капитала) изменит равновесную ситуацию как правило в сторону ухудшения. А это, в свою очередь означает, что возможны потери в эффективности размещения ресурсов.

Налогообложение может привести и к положительному результату, если, например, налогом облагаются создатели негативных внешних эффектов.

Слайд 10

Классификация налогов

Виды налогов по объекту:

прямые;

косвенные

Прямые налоги взимаются непосредственно с

физических и юридических лиц, а также с их доходов.

К прямым налогам относятся налог на прибыль, подоходный налог, налог на имущество. Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Среди косвенных налогов основными являются налог на добавленную стоимость (НДС), акцизы, импортные пошлины, налог с продаж и др.

Слайд 11

Виды налогов по субъекту:

центральные;

местные.

Маркировкой называют увязку налога с конкретным

направлением расходования средств. Если налог имеет целевой характер и

соответствующие поступления ни на какие иные цели, кроме той, ради которой он введен не используются, то такой налог называется маркированным. Примерами маркированных налогов могут быть платежи в пенсионный фонд, фонд обязательного медицинского страхования, в дорожный фонд и др. Все прочие налоги считаются немаркированными. Преимущество немаркированных налогов заключается в том, что они обеспечивают гибкость бюджетной политики — они могут расходоваться по усмотрению государственного органа по тем направлениям, которые он считает необходимым

Слайд 12

Виды налогов по характеру налогообложения:

пропорциональные (доля налога в

доходе, или средняя ставка налога с ростом дохода);

прогрессивные (доля

налога в доходе с ростом дохода увеличивается);

регрессивные (доля налога в доходе с ростом дохода падает).

Прогрессивными, как правило, бывают подоходные налоги. Чем больше доход индивида, тем большую его часть он вынужден отдавать государству. Как правило, для взимания подоходного налога устанавливается прогрессивная шкала. Например, при доходе до 30 тыс руб. индивид платит налог по ставке 12%, если его доход превышает указанную сумму, то — 20%. Регрессивные налоги означают, что их доля выше в доходе более бедной части населения. Регрессивный характер налога проявляется в том случае, если налог установлен в фиксированном размере на единицу товара. Тогда доля взимаемого налога в доходе будет выше у того покупателя, чей доход меньше

Слайд 13

Виды налогов в зависимости от источников их покрытия:

налоги,

расходы по которым относятся на себестоимость продукции (работ, услуг):

земельный налог;

налог на

пользователей автомобильных дорог, налог с владельцев транспортных средств, сборы за использование природных ресурсов;

налоги, расходы по которым относятся на выручку от реализации продукции (работ, услуг):

НДС;

акцизы;

экспортные тарифы;

налоги, расходы по которым относятся на финансовые результаты:

налоги на прибыль, имущество предприятий, рекламу;

целевые сборы на содержание, благоустройство и уборку территории;

налог на содержание жилищного фонда и объектов социальной сферы;

сбор на нужды образовательных учреждений;

сборы за парковку автомобилей;

налоги, расходы по которым покрываются из прибыли, остающейся в распоряжении предприятий. К этой группе относится часть местных налогов: налог на перепродажу автомобилей и вычислительной техники, лицензионный сбор за право торговли, сбор со сделок, совершаемых на биржах, налог на строительство объектов производственного назначения в курортных зонах и др.

Слайд 14

Сбор денежных средств в казну государства или во

внебюджетные фонды. С помощью фискальной функции формируются финансовые ресурсы

и создаются материальные условия для функционирования государства, ее задача – обеспечение устойчивой доходной базы для бюджетов всех уровней.

Слайд 15

С помощью налогов, льгот и санкций государство стимулирует

технический прогресс, увеличение числа рабочих мест, инвестиции в расширение

производства. Стимулирование технического прогресса с помощью налогов проявляется, прежде всего, в том, что прибыль, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других товаров, освобождается от налогообложения.

Слайд 16

Смысл данной функции в том, что государство использует

систему прогрессивного подоходного налогообложения в качестве одного из инструментов

перераспределения доходов граждан. Как известно, целью перераспределения является уменьшение дифференциации уровней благосостояния индивидуумов для достижения большей социальной справедливости.