- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Налоговая декларация и налоговый контроль.

Содержание

- 2. Налоговая декларация представляет собой письменное заявление или

- 3. Виды налоговых деклараций:налоговая декларация по НДС;налоговая декларация:

- 4. Содержание налоговой декларации ( 3 НДФЛ)титульный листраздел,

- 5. Статья 207, Глава 23 НК РФ. Налогоплательщики1.

- 6. П. 1 Статья 246 Глава 25 НК

- 7. Налоговым контролем признается деятельность уполномоченных органов по

- 8. Налоговые органы Российской Федерации — это единая система

- 9. Налоговые органы вправе:требовать от налогоплательщика или иного обязанного

- 10. Налоговые органы обязаны (ст.32 НК РФ):соблюдение законодательства

- 11. Скачать презентацию

- 12. Похожие презентации

Налоговая декларация представляет собой письменное заявление или заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением электронной цифровой подписи, налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов,

Слайд 3

Виды налоговых деклараций:

налоговая декларация по НДС;

налоговая декларация: налог

на прибыль;

НДФЛ;

транспортный налог;

налоговая декларация: налог на имущество;

земельный налог;

водный налог;

акцизный

налог;налог на добычу полезных ископаемых (НДПИ);

налоговая декларация по ЕСХН (единый сельхозналог);

вмененный доход (ЕНВД).

Слайд 4

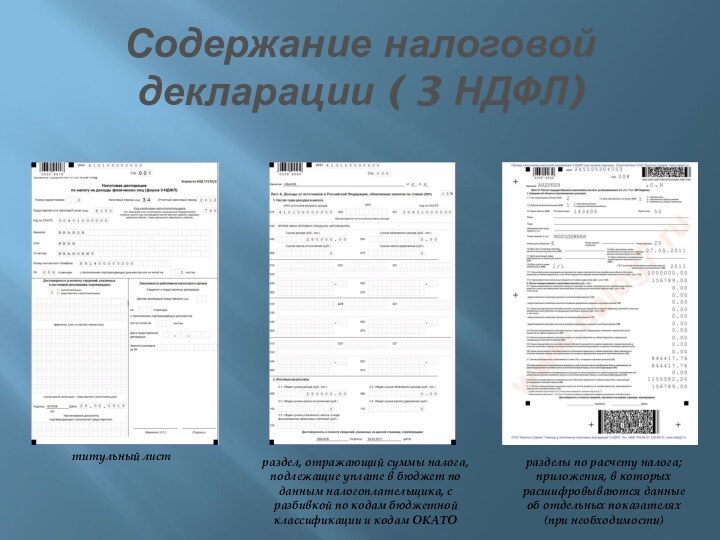

Содержание налоговой декларации ( 3 НДФЛ)

титульный лист

раздел, отражающий

суммы налога, подлежащие уплате в бюджет по данным налогоплательщика,

с разбивкой по кодам бюджетной классификации и кодам ОКАТОразделы по расчету налога;

приложения, в которых расшифровываются данные об отдельных показателях (при необходимости)

Слайд 5

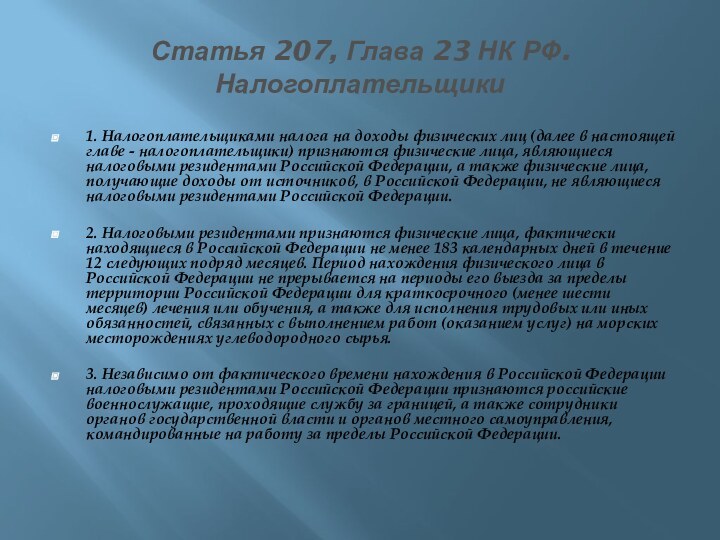

Статья 207, Глава 23 НК РФ. Налогоплательщики

1. Налогоплательщиками

налога на доходы физических лиц (далее в настоящей главе

- налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.2. Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

3. Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

Слайд 6 П. 1 Статья 246 Глава 25 НК РФ.

Налогоплатильщики

1. Налогоплательщиками налога на прибыль организаций (далее в настоящей

главе - налогоплательщики) признаются:российские организации;

иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Организации, являющиеся ответственными участниками консолидированной группы налогоплательщиков, признаются налогоплательщиками в отношении налога на прибыль организаций по этой консолидированной группе налогоплательщиков.

Участники консолидированной группы налогоплательщиков исполняют обязанности налогоплательщиков налога на прибыль организаций по консолидированной группе налогоплательщиков в части, необходимой для его исчисления ответственным участником этой группы.

Слайд 7 Налоговым контролем признается деятельность уполномоченных органов по контролю

за соблюдением налогоплательщиками, налоговыми агентами и плательщиками сборов законодательства

о налогах и сборах в порядке, установленном настоящим Кодексом.Слайд 8 Налоговые органы Российской Федерации — это единая система контроля

за соблюдением налогового законодательства РФ, правильностью исчисления, полнотой и

своевременностью внесения в соответствующий бюджет налогов и других обязательных платежей, установленных российским законодательством, а также контроля за соблюдением валютного законодательства РФ, осуществляемого в пределах компетенции налоговых органов.Налоговые органы наделены правами, обязанностями и несут ответственность за убытки, причиненные налогоплательщикам вследствие своих неправомерных действий (решений) или бездействия.

Слайд 9

Налоговые органы вправе:

требовать от налогоплательщика или иного обязанного лица

документы, а также пояснения, документы, подтверждающие правильность исчисления и

своевременность уплаты налогов;проводить налоговые проверки (ст. 87—89 НК РФ);

производить выемку документов при проведении налоговых проверок у налогоплательщика или иного обязанного лица, свидетельствующие о совершении налоговых правонарушений, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

приостанавливать операции по счетам лиц в банках и налагать арест на имущество налогоплательщиков и иных обязанных лиц;

осматривать (обследовать) любые используемые налогоплательщиком для извлечения дохода производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества;

определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды);

требовать от налогоплательщиков, налоговых агентов и их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

предъявлять в суды общей юрисдикции или арбитражные суды иски;

осуществлять другие права, предусмотренные Налоговым кодексом РФ.

Слайд 10

Налоговые органы обязаны (ст.32 НК РФ):

соблюдение законодательства о

налогах и сборах;

осуществление контроля за соблюдением законодательства о налогах и сборах,

а также других нормативных актов;ведение учета налогоплательщиков;

проведение разъяснительной работы по применению законодательства о налогах и сборах, а также других нормативных актах;

осуществление возврата или зачета излишне взысканных сумм налогов, пеней и штрафов;

соблюдение налоговой тайны;

направление налогоплательщику или налоговому агенту копий актов налоговой проверки и решений налоговых органов.