Слайд 2

Банковский вклад – это денежные

средства в валюте Российской Федерации или иностранной валюте, размещаемые

физическими лицами в кредитных организациях в целях хранения и получения дохода.

Доход по вкладу выплачивается в денежной форме в виде процентов. Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором.

Депозит – это вклад в кредитной организации.

Понятие банковского вклада

Слайд 4

Разновидностями срочного вклада являются

целевые и условные вклады.

Так, сберегательные банки

принимают целевые вклады, которые вносятся на имя ребенка до достижения им 16 лет, после чего он вправе распорядиться вкладом.

Условными считаются вклады, вносимые на имя другого лица, которому предоставлено право распорядиться суммами вклада при наступлении оговоренного события (условия), например, после вступления в брак, рождения ребенка и т.д.

Слайд 5

Договор банковского вклада

Договор банковского вклада

(депозита)- письменная сделка, в соответствии с условиями которой одна

сторона (кредитная организация) принявшая

поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты по нему на условиях и в порядке, предусмотренных договором.

Договор банковского вклада является односторонним, так как обязанности несет только банка. Договор возникает с момента передачи денег банку.

Слайд 6

Проценты по вкладу - любой заранее заявленный (установленный)

в договоре банковского вклада (депозита) доход вкладчика (клиента кредитной

организации). В том числе в виде дисконта.

Сторонами договора банковского вклада выступают

кредитная организация вкладчик.

Вкладчиком может выступать любое юридическое или физическое лицо. Вклад может быть внесен как в наличной, так и в безналичной форме.

Слайд 7

Форма договора банковского вклада

Договор банковского вклада

должен быть заключен в простой письменной форме. Ее несоблюдение

влечет недействительность договора.

Договор банковского вклада считается заключенным с соблюдением письменной формы и в тех случаях, когда банк выдал вкладчику сберегательную книжку или сберегательный (депозитный) сертификат либо иной документ, отвечающий требованиям закона либо банковским правилам, а также обычаям делового оборота.

Слайд 8

Особенности договора банковского вклада

1. Договор банковского вклада –

реальный, т.е. для его заключения необходима передача банку денежных

средств.

2. Если вкладчик – физические лицо, то договор признается публичным.

3. На сумму вклада кредитная организация выплачивает проценты в размере, определенном договором банковского вклада.

Слайд 9

Сберегательный или депозитный сертификат – ценная

бумага, удостоверяющая сумму вклада, внесенного в банк, и права

вкладчика (держателя сертификата) на получение по прошествии установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка

Слайд 10

Виды сберегательных сертификатов:

предъявительские

именные.

Слайд 11

Согласно договору банковского вклада вкладчику-гражданину может

быть выдана именная сберегательная книжка или сберегательная книжка на

предъявителя, являющаяся ценной бумагой.

В сберегательной книжке должны содержаться следующие реквизиты:

наименование и местонахождение банка (если денежные сумы внесены в филиал банка, указывается также местонахождение филиала);

номер счета по вкладу;

сумма денежных средств, зачисленных на счет

и списанных со счета;

остаток денежных средств на счете

на момент предъявления сберегательной книжки.

Слайд 12

Стороны в договоре банковского вклада:

Право на привлечение денежных средств во вклады

имеют не любые кредитные организации, а лишь банки, получившие в установленном порядке лицензию Банка России на совершение данных операций.

Вкладчиками уполномоченных банков по вкладам в иностранной валюте могут быть физические лица (резиденты и нерезиденты). Гражданам нерезидентам разрешается открывать в уполномоченных банках рублевые счета. Юридические лица резиденты для открытия вклада в иностранной валюте в уполномоченных банках должны получить разрешение в Банке России. Такое разрешение не требуется юридическим лицам нерезидентам.

Слайд 13

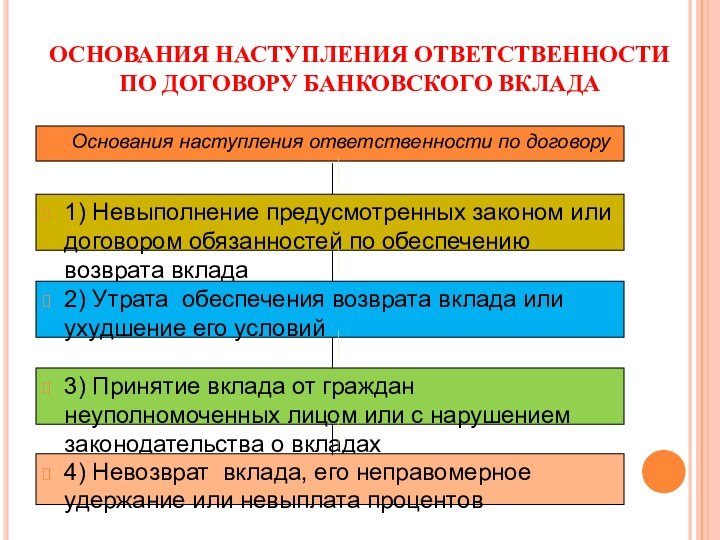

Основания наступления ответственности

по договору банковского вклада

Слайд 14

Ответственность банков за нарушение обязанностей по обеспечению возврата

вкладов.

ГК (п.4 ст.840) устанавливает, что в случае невыполнения банком

своих обязанностей по обеспечению возврата вклада вкладчика вправе односторонне расторгнуть договор и потребовать от банка немедленного возврата сумм вклада и уплаты, установленных процентов за весь период пользования банком средствами вкладчика. Если в этом случае вкладчик понес убытки, он вправе также потребовать от банка сверх суммы процентов возмещения причиненных убытков.

Гражданское законодательство (ст. 835 ГК РФ) устанавливает ответственность за привлечение денежных средств лицами, которыми такое право не предоставлено. Наиболее серьезные последствия предусмотрены в случае, если лицами, не имеющими на это право либо нарушающими установленный закон или принятые в соответствии с ним банковские правила, привлечены денежные средства граждан. В этом случае вкладчику предоставляется право потребовать немедленного возврата суммы вклада, а также уплаты на него процентов, предусмотренных ст. 395 ГК РФ, и возмещения сверх суммы процентов всех причиненных ему убытков.

Слайд 15

Страхование банковских вкладов

Системы страхования вкладов –

это комплекс мер, направленных на защиту вкладов и обеспечение

их гарантированный возврат в полном объеме (или частично) в случае банкротства кредитного учреждения.

Основной задачей страхования банковских вкладов является защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории РФ.

Слайд 16

В основу российской системы обязательного страхования вкладов граждан

положены следующие основные принципы :

1) обязательность участия банков, привлекающих

вклады населения, в этой системе;

2) сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неиспользования банками своих обязательств;

3) прозрачность деятельности системы страхования вкладов;

4) накопительный характер формирования фонда обязательного страхования вкладов за счет регулярных страховых взносов банков – участников этой системы;

5) ограничительный характер выплат возмещения по вкладам.

Слайд 17

В РФ страхованию подлежат вклады, находящиеся

на банковских счетах, за исключением:

1) средств на счетах индивидуальных

предпринимателей;

2) банковских вкладов на предъявителя, в том числе сберегательных сертификатов;

3) средств физических лиц, переданных в доверительное управление;

4) средств в российских банках за пределами РФ.

Слайд 18

- вкладчики банков, разместившие денежные средства во вклады

(в случае наступления страхового случая – выгодополучатели);

- банки, в

которых физические лица разместили вклады (страхователи);

- агентство по страхованию вкладов (страховщик).

Участники системы страхования кладов:

Слайд 19

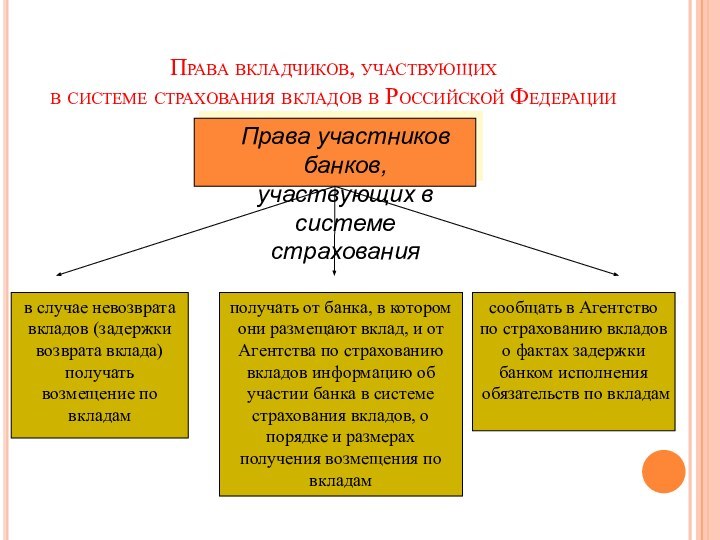

Права вкладчиков, участвующих

в системе страхования вкладов в

Российской Федерации

в случае невозврата вкладов (задержки возврата вклада) получать

возмещение по вкладам

получать от банка, в котором они размещают вклад, и от Агентства по страхованию вкладов информацию об участии банка в системе страхования вкладов, о порядке и размерах получения возмещения по вкладам

сообщать в Агентство по страхованию вкладов о фактах задержки банком исполнения обязательств по вкладам

Слайд 20

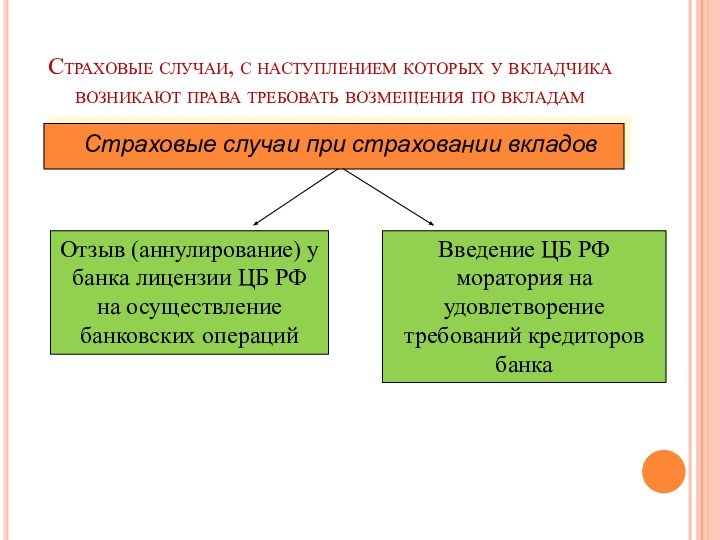

Страховые случаи, с наступлением которых у вкладчика возникают

права требовать возмещения по вкладам

Отзыв (аннулирование) у банка лицензии

ЦБ РФ на осуществление банковских операций

Введение ЦБ РФ моратория на удовлетворение требований кредиторов банка