- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Тема 3. Виды и формы кредита

Содержание

- 2. План1. Вексельный кредит2. Лизинг3. Факторинг и форфейтинг4. Консигнация

- 3. Коммерческий кредитКак заемщиками, так и кредиторами при

- 4. 1. Вексельный кредитВексель - особый вид ценной

- 5. Схема оборота соло-векселяПростой вексель - это соло-вексель Векселедатель Векселедержатель 12

- 6. Переводной вексель - траттаТратта - долговое письменное

- 7. Схема оборота траттыТРАССАТ(покупатель товара)ТРАССАНТ (продавец товара)РЕМИТЕНТ146523

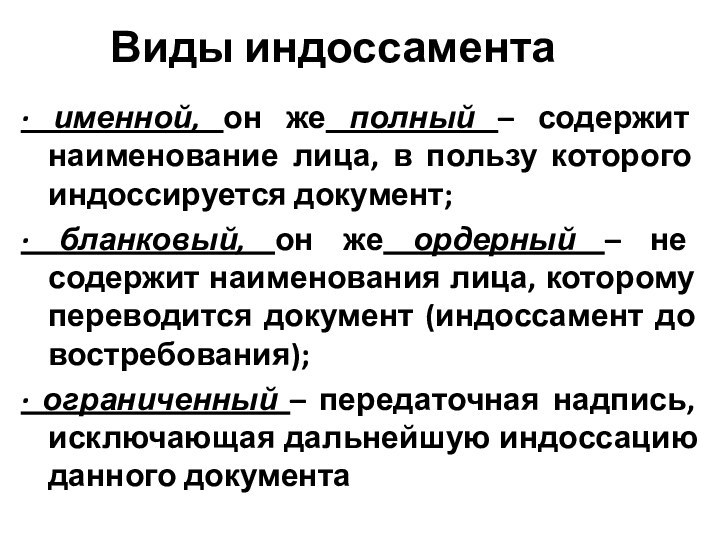

- 8. Индоссамент Индоссамент (от немецкого Indossament) - передаточная

- 9. Виды индоссамента именной, он же полный

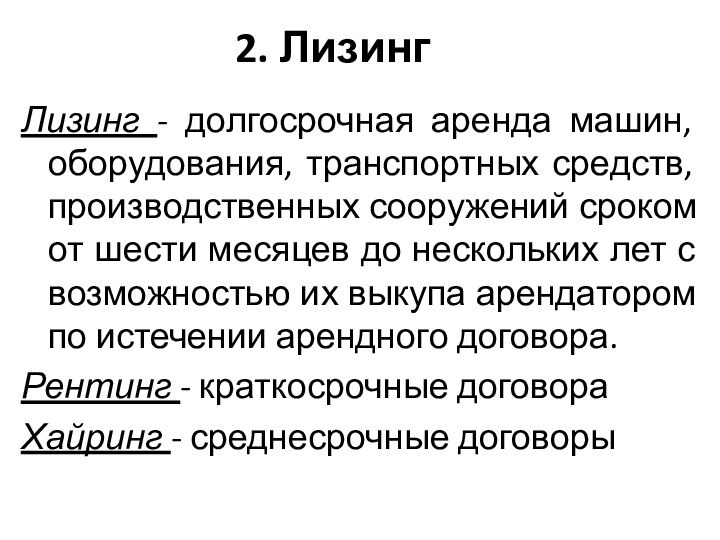

- 10. 2. Лизинг Лизинг - долгосрочная аренда машин,

- 11. Стороны лизинговой сделки1. Лизингодатель - физическое или

- 12. Виды лизингаI. В зависимости от объекта лизинга:а)

- 13. Виды лизингаIV. В зависимости от вида организации

- 14. Виды лизингаV. В зависимости от объема обслуживания

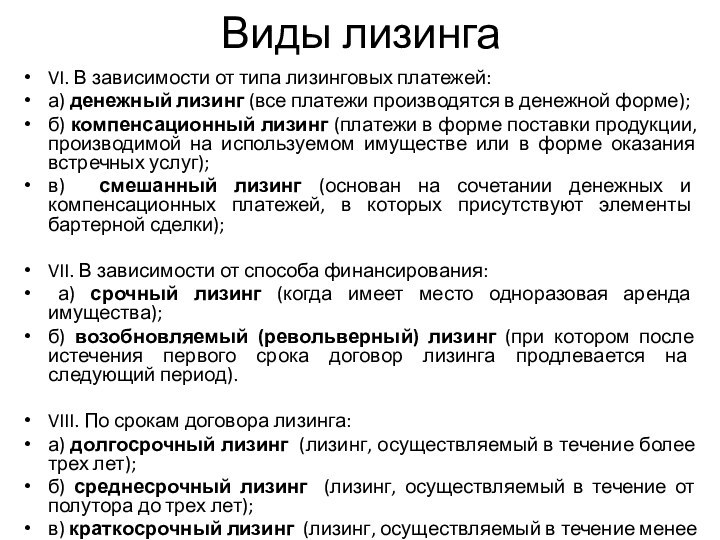

- 15. Виды лизингаVI. В зависимости от типа лизинговых

- 16. Общая схема лизинговой сделкигде: 1

- 17. Возвратный лизинггде: 1 - стоимость оборудования; 2 - арендные платежи

- 18. Преимущества лизингаДолгосрочностьОтсутствие обеспеченияУскоренная амортизация имущества Возможность реализации предмета лизинга по истечении срока действия договора

- 20. 3. ФакторингФакторинг - комплекс финансовых услуг, оказываемых

- 21. СтороныФактор - это факторинговая компания или банк,

- 22. Схема факторинга (продолжение)

- 23. Схема факторингаПоставщик отгружает продукцию покупателю на условиях

- 24. Виды факторингаОсновные виды Факторинг на внутреннем рынке

- 25. Факторинг с регрессомФакторинг с правом регресса –

- 26. Факторинг без регрессаФакторинг без регресса к поставщику

- 27. Сравнительная характеристика факторинга и кредита

- 28. Стоимость факторингаКомиссии за услугиОрганизационный взнос [разовый платеж]Факторинговая

- 29. Комиссия факторинговой компанииКомиссия, которую взимает факторинговая компания,

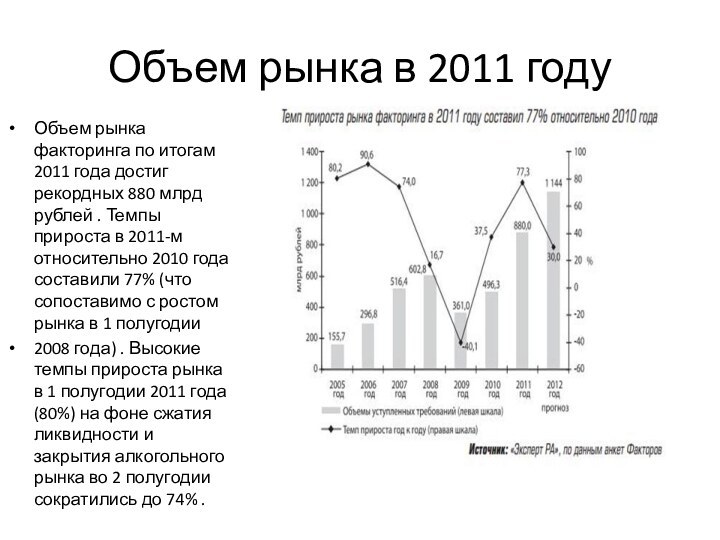

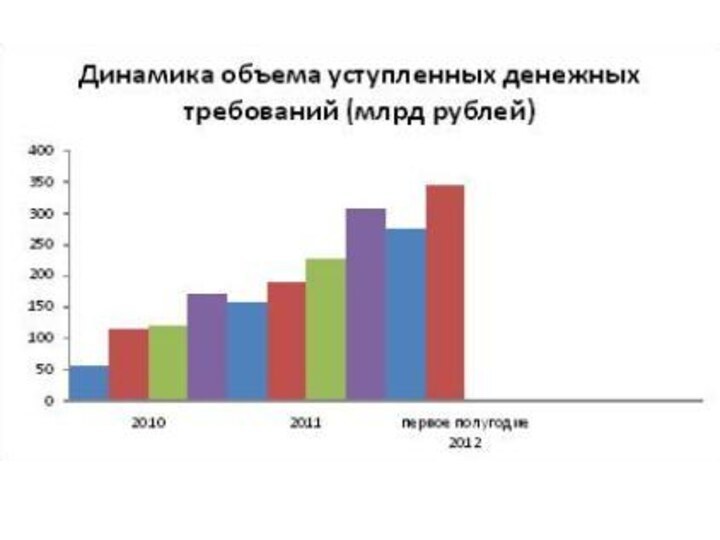

- 30. Объем рынка в 2011 годуОбъем рынка факторинга

- 31. Рынок факторинга в 2011 году еще более

- 32. Российский рынок факторинга в 2011 году

- 33. Российский рынок факторинга в 2011 году

- 37. Преимущества факторинга

- 38. Сложности факторингаФинансовая неустойчивость МСБ для принятия на

- 39. ФорфейтингРазновидность факторинга.Форфейтинг (от франц. а forfal –

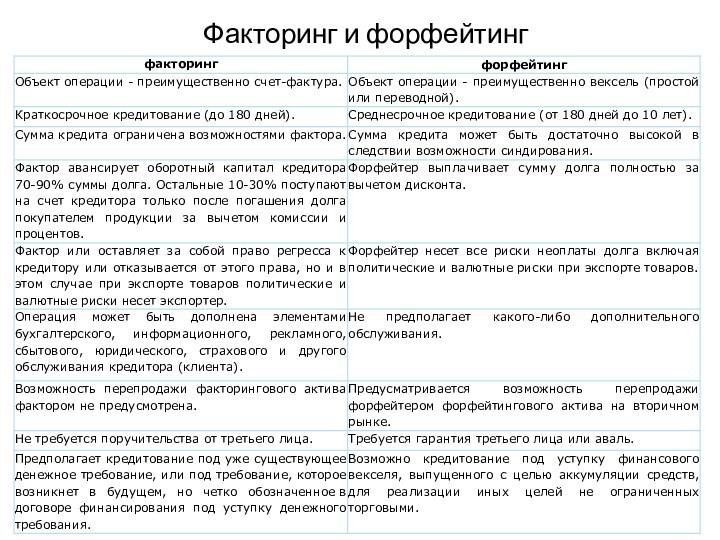

- 40. Факторинг и форфейтинг

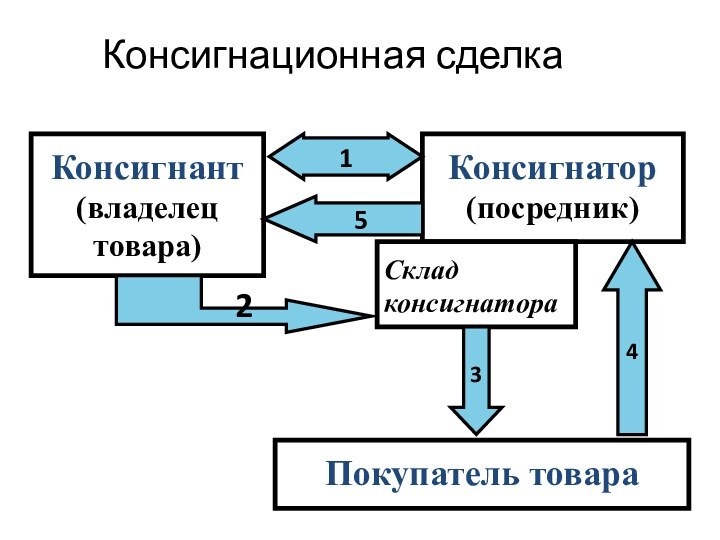

- 41. 4. Консигнационная сделка Консигнация представляет собой особый

- 42. Скачать презентацию

- 43. Похожие презентации

План1. Вексельный кредит2. Лизинг3. Факторинг и форфейтинг4. Консигнация

![Тема 3. Виды и формы кредита Виды факторингаОсновные виды Факторинг на внутреннем рынке [в основном с правом регресса]Экспортный](/img/tmb/14/1382658/8ffce328465c50c43dcf2f0f2662f5f6-720x.jpg)

![Тема 3. Виды и формы кредита Стоимость факторингаКомиссии за услугиОрганизационный взнос [разовый платеж]Факторинговая комиссия [в зависимости от оборота]Проверка](/img/tmb/14/1382658/51d3fc9278cac90c92f41b37f52550f2-720x.jpg)

Слайд 3

Коммерческий кредит

Как заемщиками, так и кредиторами при данной

форме кредитования выступают хозяйствующие субъекты, предприниматели

факторинг, форфейтинг, консигнация, открытый счет

Слайд 4

1. Вексельный кредит

Вексель - особый вид ценной бумаги,

письменное долговое денежное обязательство, предполагающее, что векселедержатель (то есть

кредитор) имеет безусловное право получения денежного долга с векселедателя (то есть должника) через определенный срокВиды векселя – простой и переводной

Слайд 5

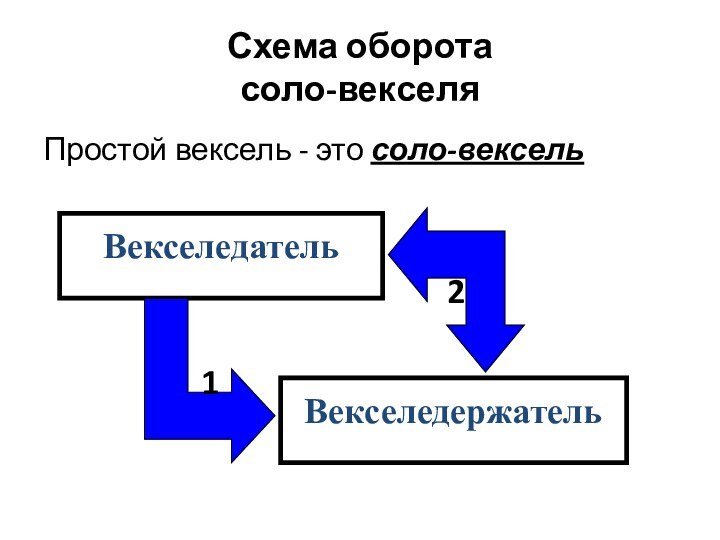

Схема оборота

соло-векселя

Простой вексель - это соло-вексель

Векселедатель

Векселедержатель

1

2

Слайд 6

Переводной вексель - тратта

Тратта - долговое письменное обязательство,

приказ трассанта трассату выплатить определенную сумму ремитенту.

Трассант (нем.

trassant, итал. trassante переводящий по векселю) - лицо, выдающее тратту. Трассат (нем. trassate, итал. trassare переводить по векселю) – лицо, обязанное уплатить по векселю.

Ремитент (от лат. remitto – отсылаю, remittens отсылающий) – получатель денег по тратте.

Слайд 8

Индоссамент

Индоссамент (от немецкого Indossament) - передаточная надпись

на финансовом документе (векселе, коносаменте, чеке и т.д.), свидетельствующая

о передаче права получения платежа с векселедателя (в данном случае индоссанта) третьему лицу (индоссату)

Слайд 9

Виды индоссамента

именной, он же полный –

содержит наименование лица, в пользу которого индоссируется документ;

бланковый,

он же ордерный – не содержит наименования лица, которому переводится документ (индоссамент до востребования); ограниченный – передаточная надпись, исключающая дальнейшую индоссацию данного документа

Слайд 10

2. Лизинг

Лизинг - долгосрочная аренда машин, оборудования,

транспортных средств, производственных сооружений сроком от шести месяцев до

нескольких лет с возможностью их выкупа арендатором по истечении арендного договора.Рентинг - краткосрочные договора

Хайринг - среднесрочные договоры

Слайд 11

Стороны лизинговой сделки

1. Лизингодатель - физическое или юридическое

лицо, которое за счет привлеченных и (или) собственных средств

приобретает в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.2. Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

3. Продавец - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга.

Слайд 12

Виды лизинга

I. В зависимости от объекта лизинга:

а) лизинг

движимого имущества (техники, оборудования, транспорта и т.п.);

б) лизинг недвижимого

имущества (кроме земли и других природных объектов).II. В зависимости от продолжительности сделки:

а) финансовый лизинг (с нормативным сроком использования объекта);

б) оперативный лизинг (с периодом меньше нормативного срока использования);

III. В зависимости от условий амортизации лизингового имущества:

а) с полной (ускоренной) амортизацией (финансовый лизинг с ускоренной амортизацией с коэффициентом 3)

б) с неполной амортизацией (оперативный лизинг).

Слайд 13

Виды лизинга

IV. В зависимости от вида организации сделки:

а)

прямой лизинг (при котором собственник имущества (поставщик, завод-изготовитель) самостоятельно

сдает объект в лизинг (двухсторонняя сделка));б) косвенный лизинг (когда передача имущества в лизинг происходит через посредника (лизингового брокера));

в) возвратный лизинг (являясь одной из форм прямого лизинга, представляет собой систему взаимосвязанных соглашений, при которой фирма - собственник зданий, сооружений или оборудования продает эту собственность лизинговой компании либо иному лицу с одновременным оформлением соглашения с ним о долгосрочной финансовой аренде (лизинге) своей бывшей собственности);

г) раздельный лизинг (то есть лизинговая сделка с участием множества сторон, в которой лизингодатель обеспечивает лишь часть суммы, которая необходима для покупки предмета лизинга; оставшаяся часть контрактной стоимости объекта лизинга финансируется кредиторами (банками либо другими инвесторами)).

Слайд 14

Виды лизинга

V. В зависимости от объема обслуживания лизингового

имущества:

а) чистый лизинг (в обязанность лизингодателя не входит предоставление

каких-либо услуг лизингополучателю, в том числе по техническому или ремонтному обслуживанию имущества, а значит к лизингодателю поступают так называемые «чистые» или нетто платежи); б) «мокрый» лизинг (предусматривает со стороны лизингодателя комплексную систему технического обслуживания, ремонта, страхования, а также подготовки персонала, служб маркетинга и рекламы).

в) комплексный лизинг (кроме оплаты передаваемого имущества лизингодатель инвестирует дополнительные капитальные вложения по предмету лизинга (закупка начального объема сырья, комплектующих), необходимые лизингополучателю для начала организации производства продукции);

Слайд 15

Виды лизинга

VI. В зависимости от типа лизинговых платежей:

а)

денежный лизинг (все платежи производятся в денежной форме);

б) компенсационный

лизинг (платежи в форме поставки продукции, производимой на используемом имуществе или в форме оказания встречных услуг);в) смешанный лизинг (основан на сочетании денежных и компенсационных платежей, в которых присутствуют элементы бартерной сделки);

VII. В зависимости от способа финансирования:

а) срочный лизинг (когда имеет место одноразовая аренда имущества);

б) возобновляемый (револьверный) лизинг (при котором после истечения первого срока договор лизинга продлевается на следующий период).

VIII. По срокам договора лизинга:

а) долгосрочный лизинг (лизинг, осуществляемый в течение более трех лет);

б) среднесрочный лизинг (лизинг, осуществляемый в течение от полутора до трех лет);

в) краткосрочный лизинг (лизинг, осуществляемый в течение менее полутора лет).

Слайд 16

Общая схема лизинговой сделки

где: 1 - предложение лизингового

контракта; 2 - подписание лизингового контракта; 3 - приобретение

товара; 4 - поставка товара; 5 - приемка товара; 6 - оплата поставки. 7 - рефинансирование; 8 - выплата арендных платежей

Слайд 18

Преимущества лизинга

Долгосрочность

Отсутствие обеспечения

Ускоренная амортизация имущества

Возможность реализации предмета

лизинга по истечении срока действия договора

Слайд 20

3. Факторинг

Факторинг - комплекс финансовых услуг, оказываемых клиенту

в обмен на уступку дебиторской задолженности.

Комплекс финансовых услуг

включает в себя: - финансирование поставок товаров,

- страхование кредитных рисков,

- учет состояния дебиторской задолженности и

- работу с дебиторами по своевременной оплате.

Факторинг дает возможность покупателю отсрочить платежи, а поставщику получить основную часть оплаты за товар сразу после его поставки.

Слайд 21

Стороны

Фактор - это факторинговая компания или банк, предоставляющие

факторинговые услуги.

Поставщик - клиент факторинговой компании (банка), уступающий

ей (ему) свои денежные требования в обмен на факторинговое финансирование. Покупатель (должник) - дебитор поставщика, денежные обязательства которого уступаются факторинговой компании (банку).

Слайд 23

Схема факторинга

Поставщик отгружает продукцию покупателю на условиях отсрочки

платежа.

Накладные передаются в факторинговую компанию.

Она в свою

очередь платит компании по накладным за отгруженный товар от 50% до 90% долга покупателя (размер этой суммы зависит от величины сделки, продолжительности отсрочки оплаты, рисков, связанных с работой клиента, и количества отгружаемого товара). Позже покупатель переводит на счет факторинговой компании деньги в размере стоимости товаров, поставленных компанией на условиях отсрочки платежа.

После этого факторинговая компания переводит остаток суммы поставщику.

Слайд 24

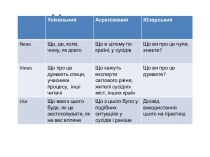

Виды факторинга

Основные виды

Факторинг на внутреннем рынке [в

основном с правом регресса]

Экспортный факторинг [экспортные продажи, гарантия оплаты

по экспортным поставкам]Импортный факторинг [управление задолженностью, коллекторские услуги]

Факторинг с регрессом — вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. Однако в случае невозможности взыскания с должника сумм в полном объёме, клиент переуступивший долг, обязан возместить фактору недостающие денежные средства.

Факторинг без регресса — вид факторинга, при котором фактор приобретает у клиента право на все суммы, причитающиеся от должника. При невозможности взыскания с должника сумм в полном объёме факторинговая компания потерпит убытки (правда, в рамках выплаченного финансирования клиенту).

Слайд 25

Факторинг с регрессом

Факторинг с правом регресса – наиболее

востребованный в России вид факторинга, в рамках которого поставщик,

отгрузив товар и предоставив в банк отгрузочные документы, незамедлительно получает финансирование в размере до 95% от суммы поставки. Оставшуюся сумму за вычетом комиссионного вознаграждения банк перечисляет на счет поставщика после того, как дебитор расплатится за товар.Популярность факторинга с правом регресса у российских компаний объясняется относительно низкой стоимостью в сравнении с другими видами факторинга, поскольку риск полной или частичной неоплаты поставок дебитором поставщик принимает на себя.

Слайд 26

Факторинг без регресса

Факторинг без регресса к поставщику –

финансовая услуга, в рамках которой Промсвязьбанк предоставляет поставщику финансирование

в размере до 100% от суммы уступленного денежного требования и принимает на себя риск неисполнения или ненадлежащего исполнения дебитором своих обязательств по оплате товара.В случае выбора именно этого продукта ко всем перечисленным ранее преимуществам факторинга добавляется

страхование кредитного и ликвидного рисков поставщика

Кредитный риск – риск полной или частичной неоплаты дебитором уступленных Промсвязьбанку денежных требований в предусмотренные договором поставки сроки.

Ликвидный риск – риск несвоевременной оплаты дебитором уступленных Промсвязьбанку денежных требований. Частично страхование ликвидного риска осуществляется и при факторинге с регрессом – в пределах периода ожидания Промсвязьбанк принимает на себя риск несвоевременной оплаты товаров дебитором.

Факторинг без регресса очень привлекателен для поставщиков товаров, работ и услуг, но поскольку в этом случае банк принимает на себя риски в значительно большем объеме, это не может не отразиться на стоимости услуги. Поэтому, заинтересовавшись факторингом без регресса, вы должны понимать, что стоимость этой услуги в сравнении с регрессным факторингом будет выше.

Слайд 28

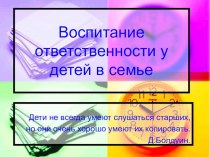

Стоимость факторинга

Комиссии за услуги

Организационный взнос [разовый платеж]

Факторинговая комиссия

[в зависимости от оборота]

Проверка документов [за документ]

Анализ платежеспособности [ежегодно

за дебитора]Другие [в случае необходимости]

Финансовые комиссии

Процент за пользование средствами [исходя из фактического количества дней]

Факторы, влияющие на стоимость

Объем товарооборота

Количество счетов

Количество дебиторов

Условия платежа

Слайд 29

Комиссия факторинговой компании

Комиссия, которую взимает факторинговая компания, обычно

включает в себя:

процент от оборота поставщика;

фиксированный сбор

за обработку документов по каждой поставке;

процент за пользование денежными ресурсами (полностью относится на себестоимость продукции);

помимо этого факторинговая компания может взимать и другие платежи, например, за каждый день просрочки платежа покупателями.

Слайд 30

Объем рынка в 2011 году

Объем рынка факторинга по

итогам 2011 года достиг рекордных 880 млрд рублей .

Темпы прироста в 2011-м относительно 2010 года составили 77% (что сопоставимо с ростом рынка в 1 полугодии2008 года) . Высокие темпы прироста рынка в 1 полугодии 2011 года (80%) на фоне сжатия ликвидности и закрытия алкогольного рынка во 2 полугодии сократились до 74% .

Слайд 31 Рынок факторинга в 2011 году еще более четко

сегментировался на факторинг как замену кредита (то есть с

минимальной сервисной составляющей) и факторинг с полноценной сервисной составляющей.Рост рынка пока обеспечивают преимущественно клиенты, которые видят в факторинге только источник пассивов, а не комплексную услугу, позволяющую экономить на расходах. В сегменте факторинга с минимальным сервисом сложилась жесткая конкуренция, поскольку большая часть Факторов ориентирована именно на него.

По мнению большинства Факторов, рост факторинговых ставок со второй половины 2011 года происходил медленнее, чем рост стоимости пассивов Факторов, поэтому маржинальность факторинга не выросла. Примечательно, что лидеры рынка не предоставили данные о размере факторингового вознаграждения, полученного ими в 2011 году, поэтому не представляется возможным привести динамику показателя.

В целом на рынке факторинга произошло снижение коэффициента резервирования (в результате роста портфелей, благодаря усилиям Факторов по урегулированию старых проблемных активов и за счет роста доли специализированных Факторов, которые обычно не создают резервы).

Слайд 38

Сложности факторинга

Финансовая неустойчивость МСБ для принятия на них

рисков.

Некорректность отражения данных в официальной финансовой отчетности.

Отсутствие отлаженной

схемы документооборота.

Слайд 39

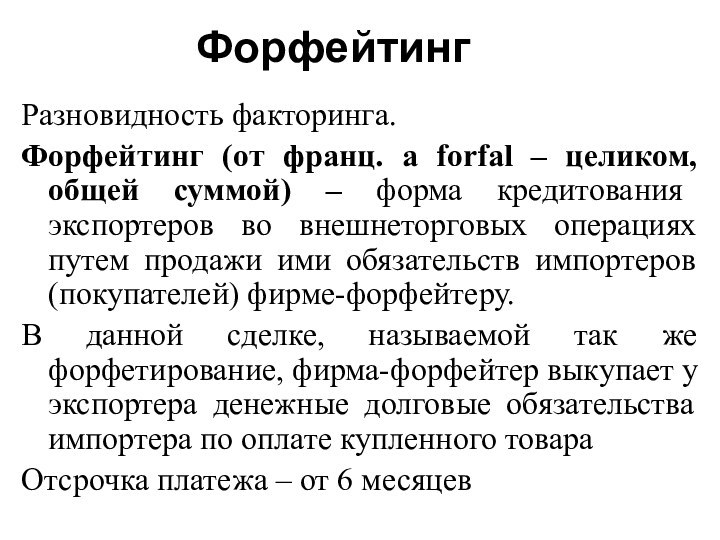

Форфейтинг

Разновидность факторинга.

Форфейтинг (от франц. а forfal – целиком,

общей суммой) – форма кредитования экспортеров во внешнеторговых операциях

путем продажи ими обязательств импортеров (покупателей) фирме-форфейтеру.В данной сделке, называемой так же форфетирование, фирма-форфейтер выкупает у экспортера денежные долговые обязательства импортера по оплате купленного товара

Отсрочка платежа – от 6 месяцев