Слайд 2

1) Группы методов, применяемых для оценки эффективности инвестиций

Слайд 3

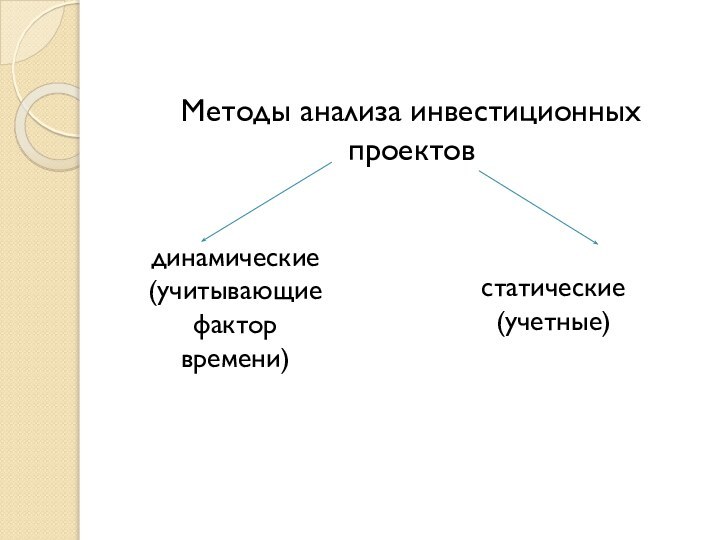

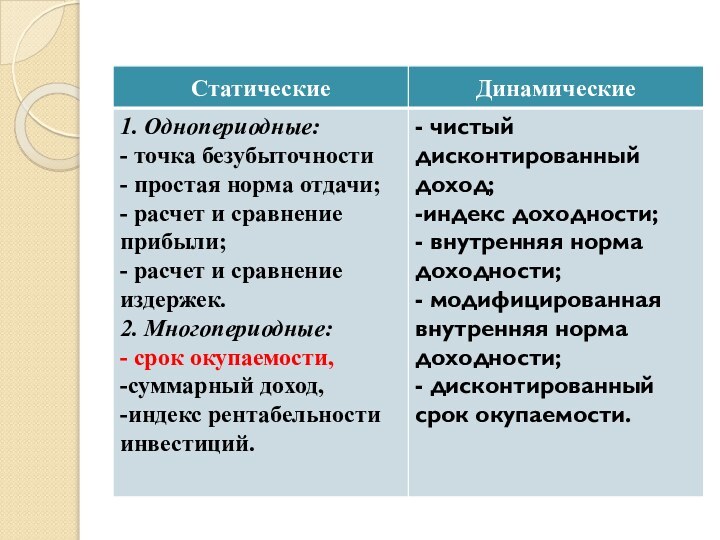

Методы анализа инвестиционных проектов

динамические (учитывающие фактор

времени)

статические (учетные)

Слайд 6

Срок окупаемости инвестиций (Payback Period - PP)

определяется момент,

когда денежный поток доходов сравняется с суммой денежных потоков

затрат.

Отбираются проекты с наименьшими сроками окупаемости.

Слайд 7

РР = n ,

при котором CFt >

IC,

где: CFt – чистый денежный поток доходов

IC –

сумма денежных потоков затрат

Слайд 8

Достоинства метода:

1. понятен и очень прост в

расчетах;

2. метод позволяет косвенно судить о ликвидности и рискованности

проекта

Слайд 9

Недостатки метода:

1. метод игнорирует денежные поступления после истечения

срока окупаемости проекта;

2. т.к. метод основан на не дисконтированных

оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам. Он не учитывает возможности реинвестирования доходов и временную стоимость денег. Поэтому проекты с равными сроками окупаемости, но различной временной структурой доходов признаются равноценными.

Слайд 10

Целесообразность применения метода РР:

1. руководство предприятия в большей

степени озабочено решением проблемы ликвидности, а не рентабельности проекта

- главное, чтобы инвестиции окупились как можно скорее;

2. инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект;

3. метод ориентирует предприятие на получение максимальных доходов в кратчайшие сроки, что особенно актуально в условиях сильной инфляции, политической нестабильности или при дефиците ликвидных средств;

4. использование для быстрой отбраковки проектов со слишком длительным сроком окупаемости.

Слайд 12

Чистая приведенная стоимость (эффект) (Net Present Value -

NPV)

Слайд 13

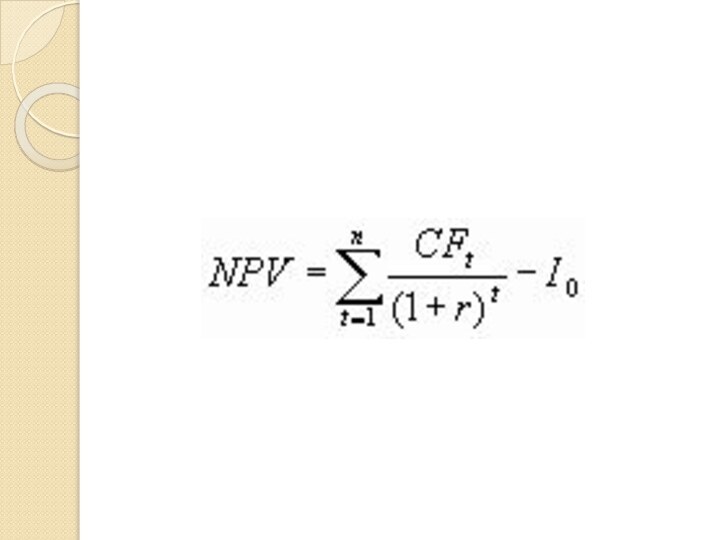

1. В случае, если весь объем инвестиций полностью

осуществляется до начала проекта, в «нулевом» периоде.

Слайд 14

Пусть I0 — сумма первоначальных затрат, т.е. сумма

инвестиций на начало проекта;

PV — современная стоимость денежного потока

на протяжении экономической жизни проекта.

Слайд 16

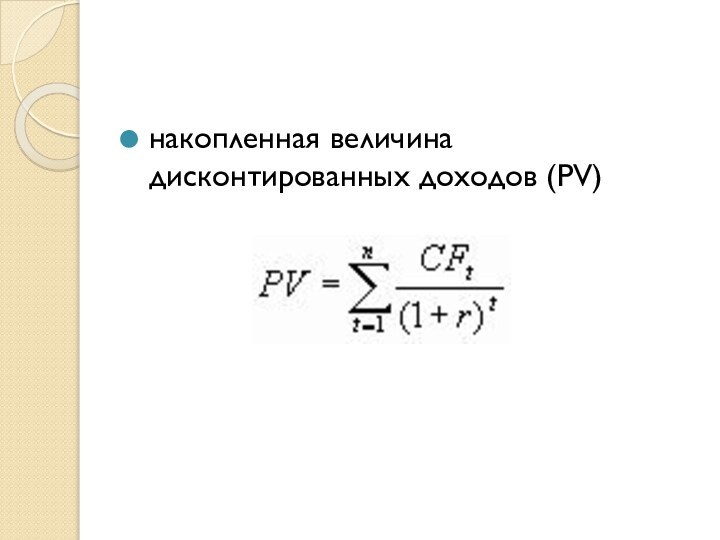

накопленная величина дисконтированных доходов (PV)

Слайд 17

где: r - норма дисконта;

n — число периодов

реализации проекта;

CFt — чистый поток платежей в периоде t.

Слайд 19

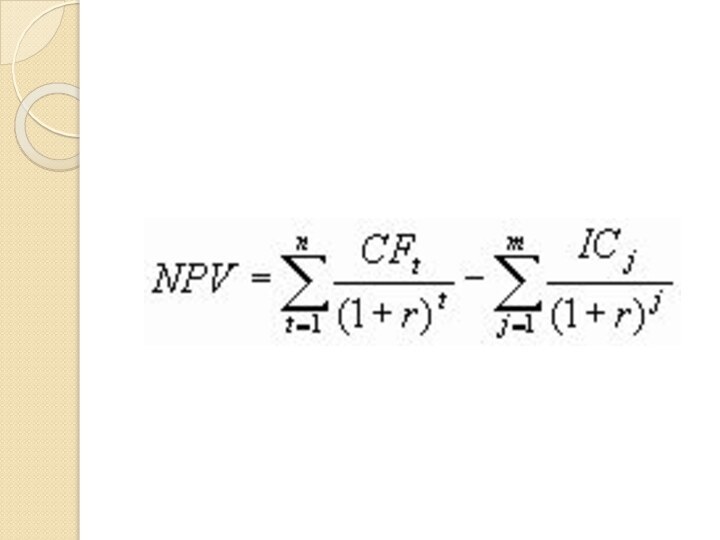

2. Если проект предполагает не разовую инвестицию, а

последовательное инвестирование финансовых ресурсов в течение m лет

Слайд 21

NPV > 0

проект возместит первоначальные затраты I0, обеспечит

получение прибыли согласно заданной норме дисконта r, а также

некоторый резерв прибыли, равный NPV.

Слайд 22

NPV < 0

заданная норма прибыли не обеспечивается и

проект убыточен

Слайд 23

NPV = 0

проект только окупает произведенные затраты, но

не приносит дохода.

НО…дополнительный положительный аргумент

Слайд 24

Общее правило NPV: если NPV > 0, то

проект принимается, иначе его следует отклонить.

Слайд 25

Корректное использование NPV-метода возможно только при соблюдении ряда

условий:

1. объем денежных потоков в рамках проекта должен быть

оценен для всего планового периода (!!!) и привязан к определенным временным интервалам.

2. денежные потоки должны рассматриваться изолированно от остальной производственной деятельности.

3. принцип дисконтирования, применяемый при расчете чистого приведенного дохода, с экономической точки зрения подразумевает возможность неограниченного привлечения и вложения финансовых средств по рассматриваемой единой ставке дисконта (что не соответствует реальной действительности).

4. использование метода для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из имеющихся).

Слайд 26

Ряд недостатков:

1. NPV не является абсолютно верным критерием

при:

а) выборе между проектом с большими первоначальными издержками и

проектом с меньшими первоначальными издержками при одинаковой величине чистых настоящих стоимостей;

б) выборе между проектом с большей чистой настоящей стоимостью и длительным периодом окупаемости и проектом с меньшей чистой настоящей стоимостью и коротким периодом окупаемости. То есть, метод NPV не позволяет судить о пороге рентабельности и запасе финансовой прочности проекта.

2. метод расчета NPV учитывает только явные денежные потоки, не учитывая влияние изменений стоимости недвижимости, основных средств и сырья на чистую настоящую стоимость проекта.

3. Использование NPV осложняется трудностью прогнозирования ставки дисконтирования (средневзвешенной стоимости капитала) и/или ставки банковского процента.

Слайд 27

Поэтому наряду с абсолютным показателем эффективности инвестиций NPV

используются также и относительные:

индекс доходности и

внутренняя норма доходности.

Слайд 28

Внутренняя норма доходности (прибыльности, IRR) –

внутренняя норма

прибыли, показывает максимально допустимый уровень стоимости источников финансирования проекта

рассчитывается

способом определения ставки r при NPV = 0

Слайд 29

если значение IRR выше или равно стоимости капитала,

то проект принимается,

если значение IRR меньше стоимости капитала, то

проект отклоняется.

Слайд 30

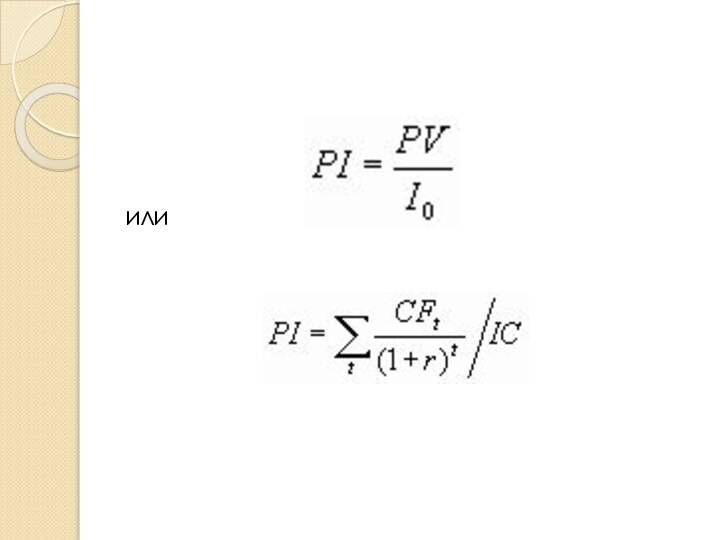

Индекс доходности (прибыльности, Profitability Index - PI)

показывает, сколько

единиц современной величины денежного потока приходится на единицу предполагаемых

первоначальных затрат.

является по сути следствием метода чистой современной стоимости.

Слайд 32

1. Если величина критерия РI > 1, то

современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая

тем самым наличие положительной величины NPV; при этом норма рентабельности превышает заданную, т.е. проект следует принять;

Слайд 33

2. При РI< 1, проект не обеспечивает заданного

уровня рентабельности, и его следует отвергнуть;

Слайд 34

3. Если РI = 1, то инвестиции не

приносят дохода, - проект ни прибыльный, ни убыточный.

Слайд 35

В отличие от чистого приведенного эффекта (NPV) индекс

рентабельности (PI) является относительным показателем.

он очень удобен при

выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.