Слайд 2

Вопросы лекции:

Экономическая и правовая основа возврата кредита

Формы обеспечения возвратности кредита

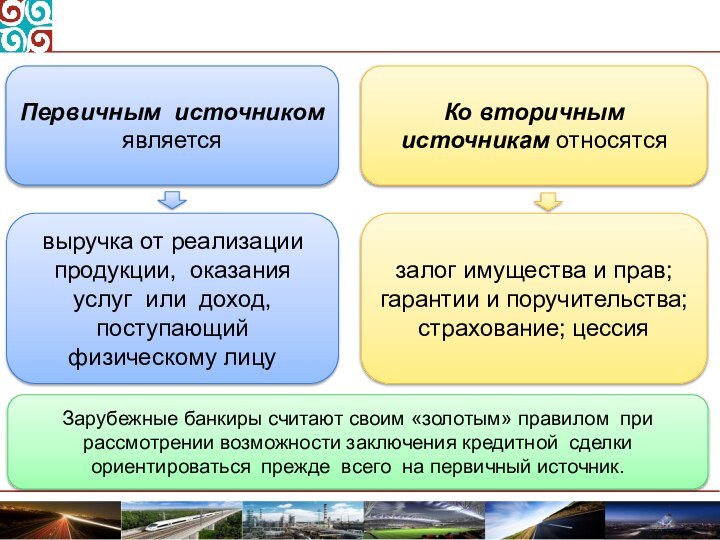

Первичные источники: выручка от реализации

продукции, оказания услуг и другие доходы

Вторичные источники: залог имущества и прав, уступка требований и прав (цессия), гарантия и поручительство, страхование

Слайд 3

Возвратность кредита

Представляет собой основополагающее свойство кредитных отношений,

отличающее их от других видов экономических отношений, и на

практике находит свое выражение в определенном механизме.

Этот механизм базируется, с одной стороны, на экономических процессах, лежащих в основе возвратного движения кредита, с другой — на правовых отношениях кредитора и заемщика, вытекающих из их места в кредитной сделке.

Слайд 4

Форма обеспечения возвратности кредита

Это конкретный источник погашения

имеющегося долга, юридическое оформление права кредитора на его использование,

организация контроля банка за достаточностью и приемлемостью данного источника. Если механизм погашения ссуды за счет выручки и его закрепление в кредитных договорах являются основной предпосылкой возврата кредита, то определение форм обеспечения возврата представляет собой гарантию этого возврата.

Источники погашения ссуд

первичные

вторичные

Слайд 5

Зарубежные банкиры считают своим «золотым» правилом при рассмотрении

возможности заключения кредитной сделки ориентироваться прежде всего на первичный

источник.

Слайд 6

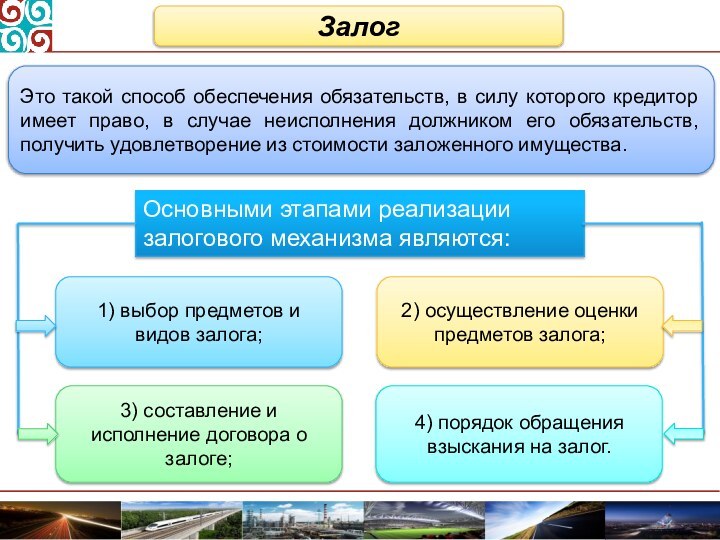

Залог

Это такой способ обеспечения обязательств, в силу которого

кредитор имеет право, в случае неисполнения должником его обязательств,

получить удовлетворение из стоимости заложенного имущества.

Основными этапами реализации залогового механизма являются:

1) выбор предметов и видов залога;

2) осуществление оценки предметов залога;

3) составление и исполнение договора о залоге;

4) порядок обращения взыскания на залог.

Слайд 7

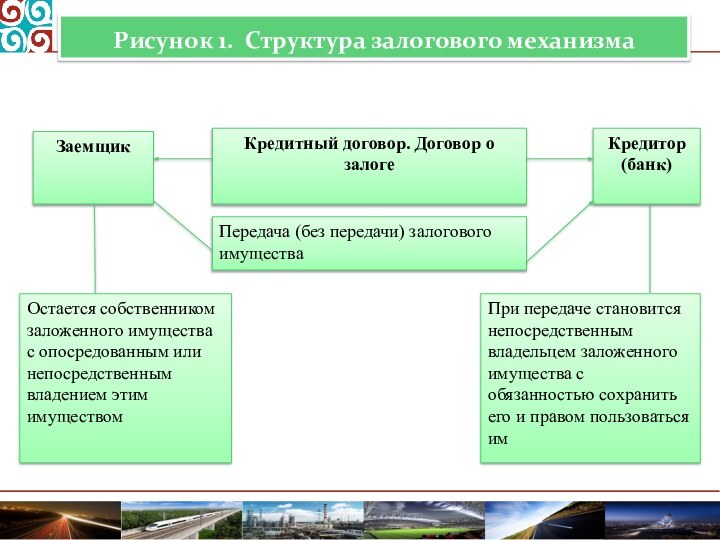

Рисунок 1. Структура залогового механизма

Слайд 8

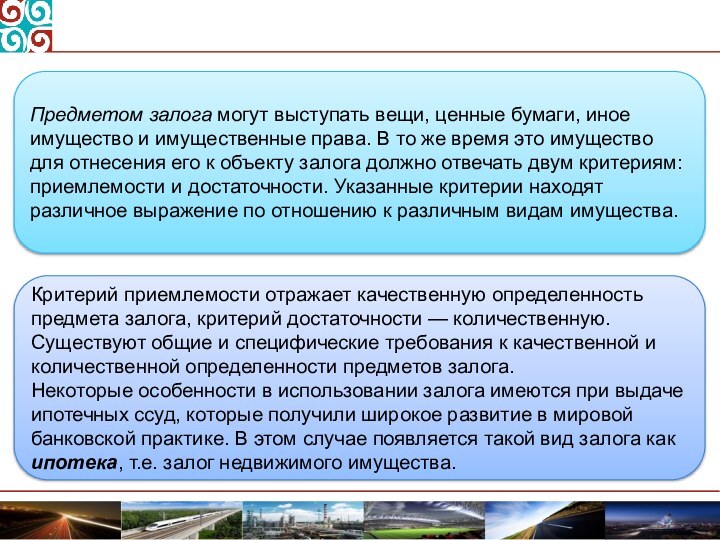

Предметом залога могут выступать вещи, ценные бумаги, иное

имущество и имущественные права. В то же время это

имущество для отнесения его к объекту залога должно отвечать двум критериям: приемлемости и достаточности. Указанные критерии находят различное выражение по отношению к различным видам имущества.

Критерий приемлемости отражает качественную определенность предмета залога, критерий достаточности — количественную. Существуют общие и специфические требования к качественной и количественной определенности предметов залога.

Некоторые особенности в использовании залога имеются при выдаче ипотечных ссуд, которые получили широкое развитие в мировой банковской практике. В этом случае появляется такой вид залога как ипотека, т.е. залог недвижимого имущества.

Слайд 9

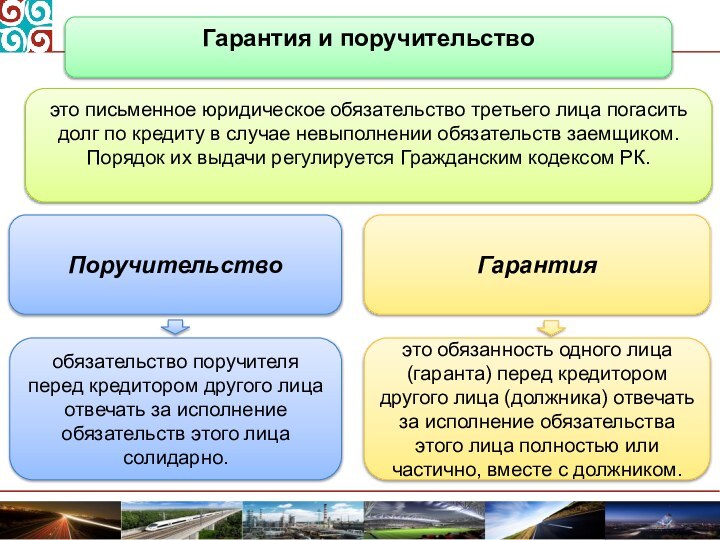

Гарантия и поручительство

это письменное юридическое обязательство третьего

лица погасить долг по кредиту в случае невыполнении обязательств

заемщиком. Порядок их выдачи регулируется Гражданским кодексом РК.

Слайд 10

От поручительства гарантию отличает то, что поручителем может

быть любое юридическое лицо, а гарантом по банковским гарантиям

– только банк, страховая организация или кредитное учреждение (при наличии лицензии).

Гарантия должна содержать сведения о том, кто выдает гарантию, в обеспечение какого обязательства она предоставляется, пределы обязательства гаранта, сроки действия гарантии, сведения о принципале и бенефициаре и др.

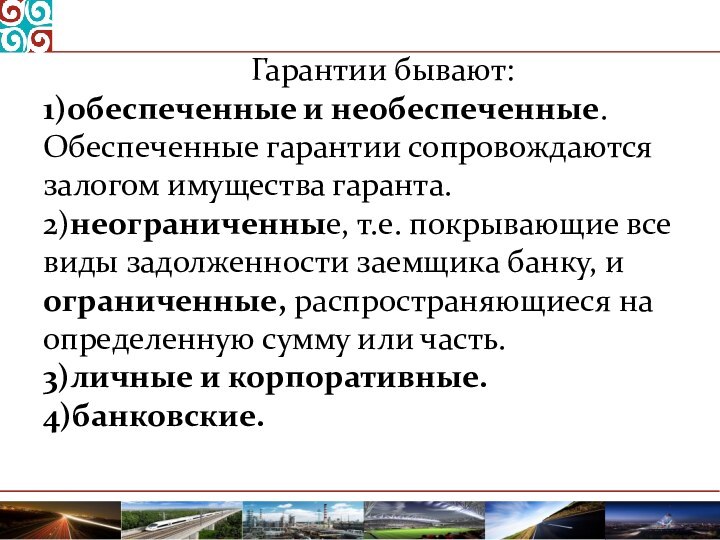

Гарантии бывают:

1)обеспеченные и необеспеченные.

Обеспеченные гарантии сопровождаются залогом имущества гаранта.

2)неограниченные, т.е. покрывающие все виды задолженности заемщика банку, и ограниченные, распространяющиеся на определенную сумму или часть.

3)личные и корпоративные.

4)банковские.

Слайд 12

Гарант отвечает перед кредитором в том же объеме

как и должник, включая уплату неустойки, вознаграждения, судебные издержки

кредитора по взысканию долга, убытки кредитора, связанные с ненадлежащим исполнением обязательства , если иное не оговорено в договоре о гарантии.

Слайд 13

Поручитель несет перед кредитором ответственность в пределах суммы,

указанной в поручительстве.

Поручительство применяется при взаимоотношениях банка как с

юридическими так и с физическими лицами.

Слайд 14

Поручительство оформляется письменным договором между банком и поручителем,

заверенным нотариально, согласно которому поручитель обязуется погасить задолженность заемщика

в течении определенного срока или на определенную сумму.

Слайд 15

При принятии гарантии и поручительства банк проверяет гарантоспособность

(кредитоспособность) гаранта и поручителя, проверяет достоверность подписей и правомочность

лиц, подписавших их.

Слайд 16

К гаранту и поручителю, исполнившим обязательство, переходят все

права кредитора по этому обязательству и права , принадлежавшие

кредитору как залогодержателю, в том объеме, в котором, в котором удовлетворено требование кредитора.

Слайд 17

Гарантия или поручительство прекращаются:

-с прекращением обеспеченного ими обязательства;

-в

случае изменения этого обязательства без согласия гаранта или поручителя;

-

с переводом долга на другое лицо без согласия гаранта или поручителя;

-если при наступлении срока платежа кредитор отказался принять надлежащее исполнение обязательства гарантом или поручителем;

Слайд 18

-по истечении срока, на который они даны;

-если срок

действия гарантии или поручительства не установлен, то они прекращаются,

если кредитор по истечении 1 года со дня наступления срока не предъявил иск к гаранту или поручителю;

Слайд 19

-если срок основного обязательства не указан или определен

моментом до востребования, то гарантия или поручительство прекращаются, если

кредитор не предъявит иск в течение 2-х

лет со дня заключения договора гарантии или поручительства.

Слайд 20

Уступка (цессия)

Это документ заемщика (цедента), в котором

он уступает свое требование (дебиторскую задолженность) кредитору (банку) в

качестве обеспечения возврата кредита.

Юридическое лицо, имеющее задолженность перед заемщиком, например, покупатель цедента

Кредитный договор

Слайд 21

Договор о цессии дополняет кредитный договор и предусматривает

переход к банку права получения денег по уступленному требованию.

Стоимость

уступленного требования должна быть достаточной, чтобы погасить ссудную задолженность.

Слайд 22

Банк имеет право воспользоваться поступившей выручкой только для

погашения выданного кредита и платы за него.

Если по

уступленному требованию поступает сумма денежных средств, превышающая задолженность по ссуде, то разница возвращается цеденту.

Слайд 23

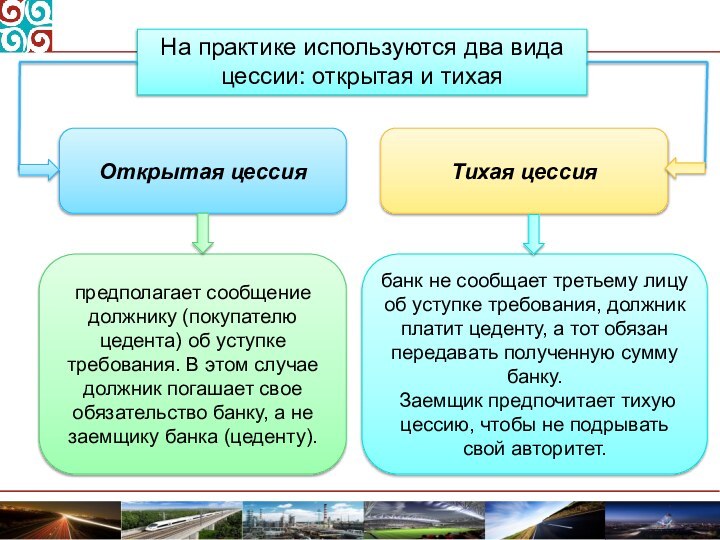

На практике используются два вида цессии: открытая и

тихая

Открытая цессия

Тихая цессия

предполагает сообщение должнику (покупателю цедента)

об уступке требования. В этом случае должник погашает свое обязательство банку, а не заемщику банка (цеденту).

банк не сообщает третьему лицу об уступке требования, должник платит цеденту, а тот обязан передавать полученную сумму банку.

Заемщик предпочитает тихую цессию, чтобы не подрывать свой авторитет.

Слайд 24

Для банка тихая цессия связана со значительным риском:

-средства

по уступленным требованиям, находящиеся в других банках, могут поступить

на счета заемщика;

-заемщик может уступать требования несколько раз;

-заемщик может уступать уже несуществующие требования.

Слайд 25

Кроме индивидуальных существуют общие и глобальные цессии.

Общая цессия

означает, что заемщик обязуется перед банком регулярно уступать требования

по поставке товаров(услуг) на определенную сумму.

Слайд 26

При этом право банка на получение денежных средств

в погашение предоставленного кредита возникает не в момент заключения

договора об общей цессии, а момента передачи в банк требований или списка дебиторов.

Слайд 27

При глобальной цессии заемщик обязан уступить банку все

существующие требования к конкретным клиентам и вновь возникающие в

течении определенного периода времени.

Этот вид уступки требований является более предпочтительным.

Слайд 28

Для снижения риска при использовании глобальной цессии банк

требует производить уступку требований на сумму, значительно большую, чем

величина выданного кредита.

При общей и глобальной цессии максимальная сумма кредита составляет 20-40% стоимости уступленных требований.

Слайд 29

Страхование кредитного риска

Страхование ответственности – возмещение страховщиком кредита

в размере от 50-90% непогашенной задолженности заемщика, включая проценты.

После выплаты страхового возмещения банку, к страховщику переходят все права банка-кредитора по отношению к заемщику (страхователю). После заключения договора страхования страховщик может передать часть своей ответственности другим страховщикам, с целью диверсификации (разделения) риска.

Страховщик предлагает застраховать риск невозврата кредита или других финансовых потерь банка, связанных с дефолтом заемщика или неполным покрытием потерь после реализации залога. Страховой случай признается таковым, если он произошел в результате объективных, случайных причин (стихийных бедствий, гибели груза и т.д.), личностных факторов (болезнь, инвалидность или смерть ключевых фигур проекта) и частично субъективных ошибок (ошибок проектировщика, наладчика и т.д.).

Слайд 30

Страховщик имеет право отказать в выплате страхового возмещения,

если страхователь(заемщик):

-сообщил недостоверные сведения об обстоятельствах, имеющих существенное значение

для суждения о страховом риске;

-не выполнил обязанности, возложенные на него условиями страхования.

Слайд 31

Внедрение системы страхования кредитных рисков позволяет банку кредитору

и страховой компании разделить эти риски.

В случае дефолта заемщика

или недостаточности денег, поступивших от продажи заложенного имущества, страховая компания возмещает кредитору сумму в соответствии с договором страхования, в котором описаны условия наступления страхового случая и сумма страхования.