- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Выписка ЭСФ с учетом новых Правил

Содержание

- 2. С 01 октября 2017 года, необходимо установить

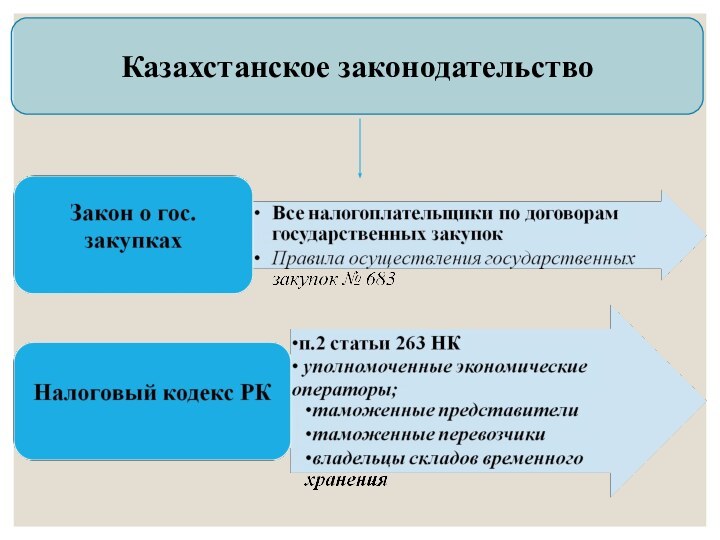

- 4. ОБЯЗАТЕЛЬСТВО ПО ВЫПИСКЕ СФ В ЭЛЕКТРОННОМ ВИДЕКазахстанское законодательствоМеждународное законодательство

- 5. Казахстанское законодательство

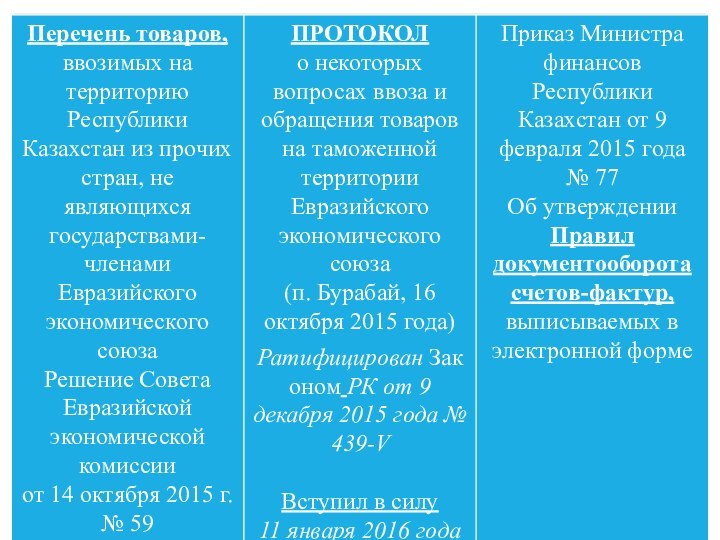

- 6. Международное законодательство(в 2016г. и 2017г.-реализация товаров)

- 8. Откуда появился Перечень изъятий?

- 9. Евразийский экономический союз, участником которого является Казахстан,

- 10. Одним из условий вступления Казахстан в ВТО,

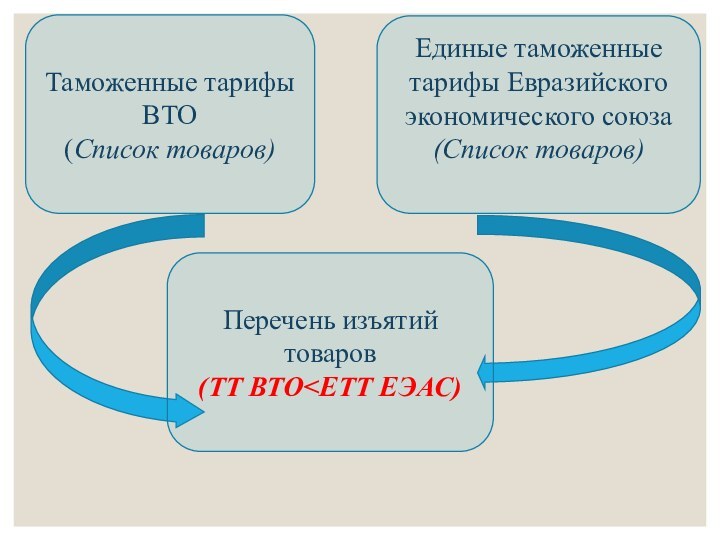

- 11. В связи с этим, Решением Совета Евразийской

- 12. Таможенные тарифы ВТО(Список товаров)Единые таможенные тарифы Евразийского экономического союза(Список товаров)Перечень изъятий товаров(ТТ ВТО

- 13. С 11 января 2016 года и в

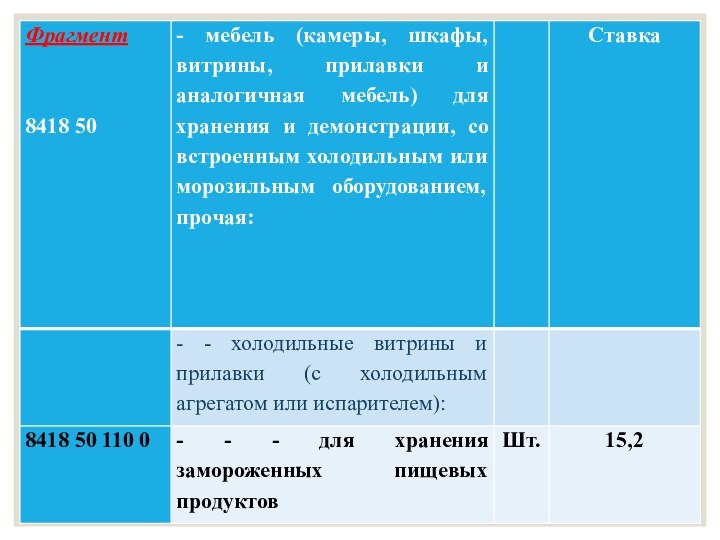

- 14. Вопрос : ТОО, импортирует холодильное оборудование по

- 15. Перечень товаров, в отношении которых Республикой Казахстан

- 17. ЕДИНЫЙ ТАМОЖЕННЫЙ ТАРИФ ЕВРАЗИЙСКОГО ЭКОНОМИЧЕСКОГО СОЮЗА

- 20. Выводы: 1. Налогоплательщик, ещё при ввозе импортных

- 21. 2. Понятно, что странам ЕЭАС не

- 22. 3. Если налогоплательщик, после уплаты таможенной пошлины

- 23. Казахстан должен обеспечить прослеживаемость товаров, ввезенных в республику

- 24. Слайд 2Пример разделения импортируемых товаров из прочих

- 25. Отражение применяемой таможенной ставки при заполнении номера ГТД остается

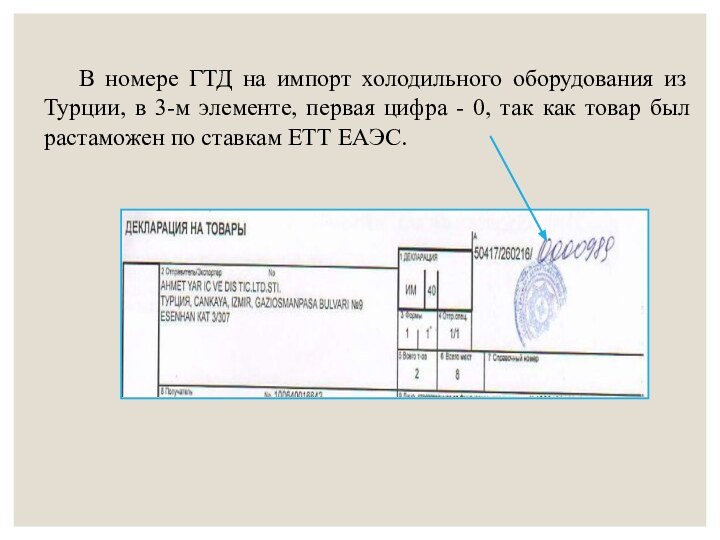

- 26. В номере ГТД на импорт холодильного оборудования

- 27. Данные требования введены приказом МФ РК 640 и изменениями

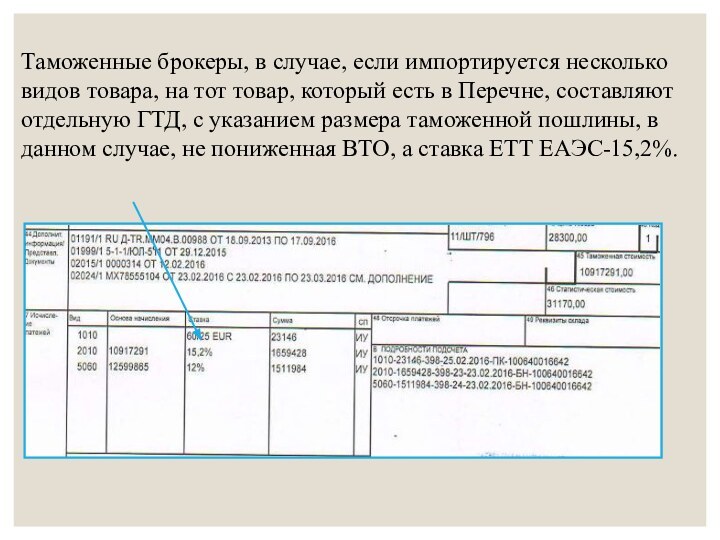

- 28. Таможенные брокеры, в случае, если импортируется несколько

- 29. Приказом Министра финансов Республики Казахстан от 9

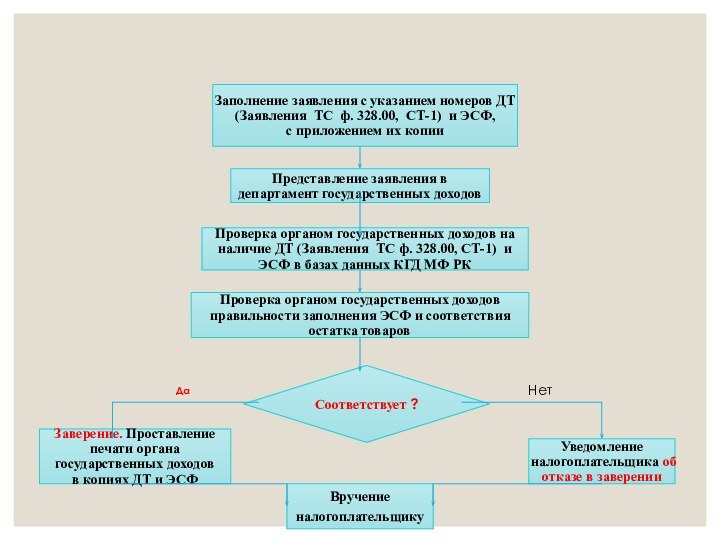

- 30. Заполнение заявления с указанием номеров ДТ (Заявления

- 31. Вопрос: При реализации товаров на экспорт возникает

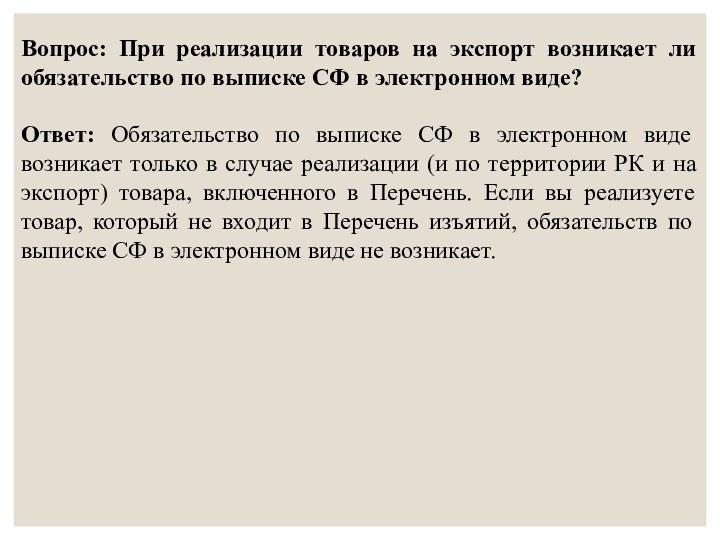

- 32. Вопрос: Нужно ли ставить отметку КГД на

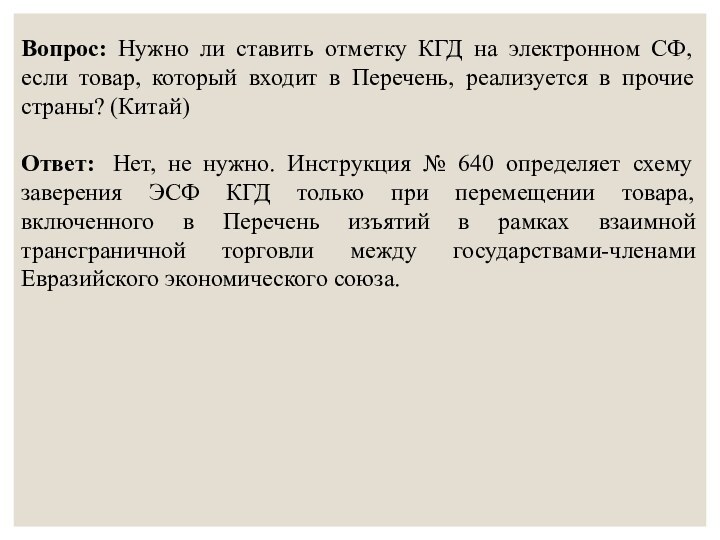

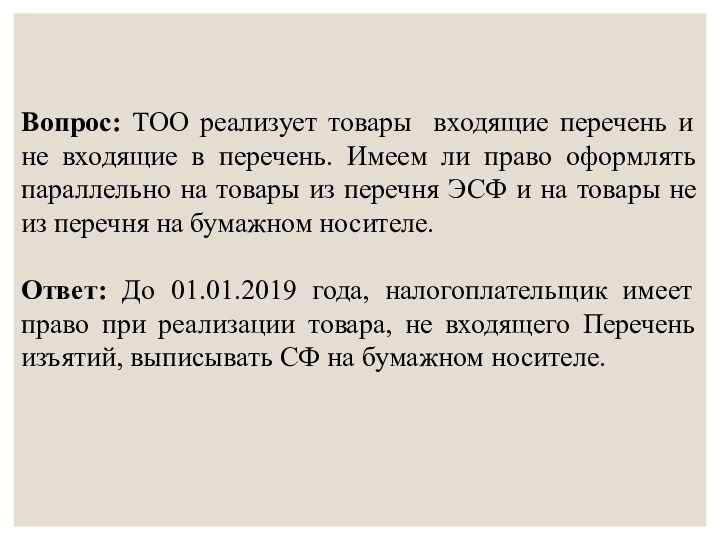

- 33. Вопрос: ТОО реализует товары входящие перечень

- 34. Возникает ли обязательство по выписке ЭСФ при реализации товара, импортированного до 01.01.2016 года

- 35. Вопрос: Надо ли выписывать ЭСФ,

- 36. Вопрос: Возникают вопросы по выписке

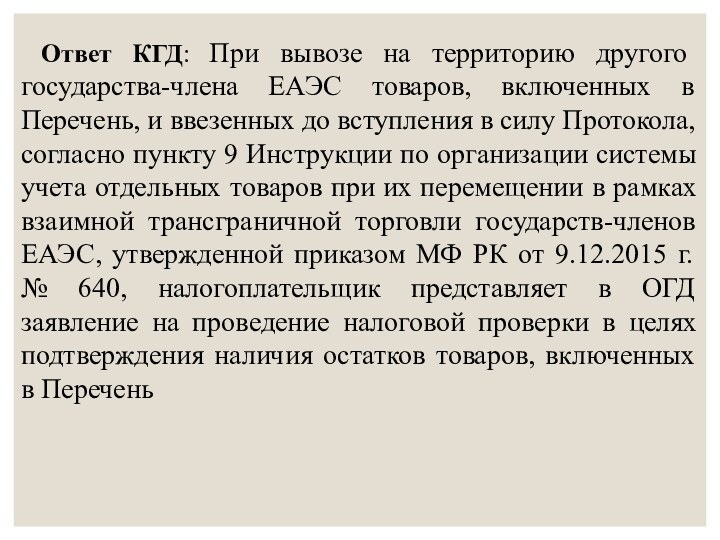

- 37. Ответ КГД: При вывозе на

- 38. Вывод: В ответах КГД нет четкого ответа, как поступать в данном случае

- 39. Комментарий: Действие нормативно-правовых актов распространяется

- 40. Вопрос: У нас большой магазин(розничная

- 41. Вопрос: ТОО –ресторан. Неужели и нам нужно выписывать на готовые блюда и алкоголь ЭСФ?!

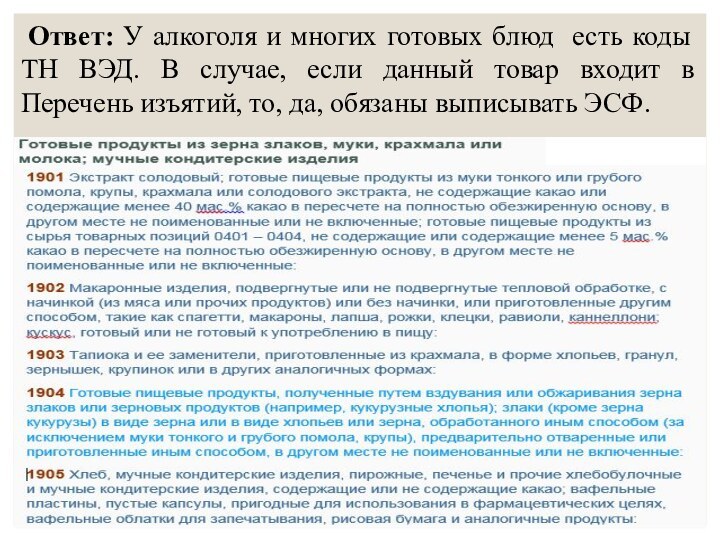

- 42. Ответ: У алкоголя и многих готовых

- 43. Новый Перечень Изъятий

- 44. Письмо Комитета государственных доходов Министерства финансов Республики

- 45. Так, 9 февраля 2017 года приказом Министра

- 46. Приказ Министра финансов Республики Казахстан от 9

- 47. Ответ Министра национальной экономики РК от 18

- 48. Ответ: В соответствии с пунктом 2 В соответствии

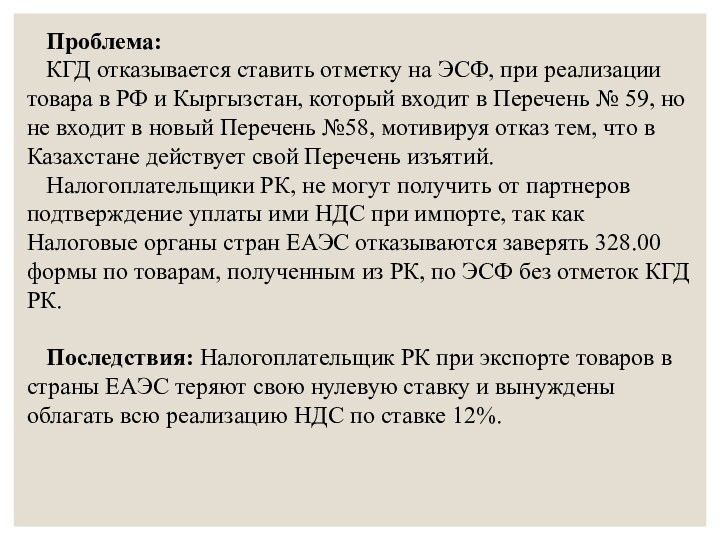

- 49. Проблема:КГД отказывается ставить отметку на ЭСФ, при

- 50. Налоговый Кодекс РК(В рамках налогового администрирования)Категории лиц, обязанных выписывать ЭСФКомиссия ЕАЭС(В рамках международного сотрудничества)Перечень изъятий УстанавливаетУтверждает

- 51. Департамент госзакупок МинФин РККатегории лиц, обязанных выписывать ЭСФМинНацЭкономики РКПеречень изъятий Устанавливает своиУтверждаетсвой

- 52. С 01 октября 2017 г. вступили в

- 53. Новые Правила выписки ЭСФ

- 54. Новое в версии 2.0.25.10 ив версии 3.0.15.21Новая

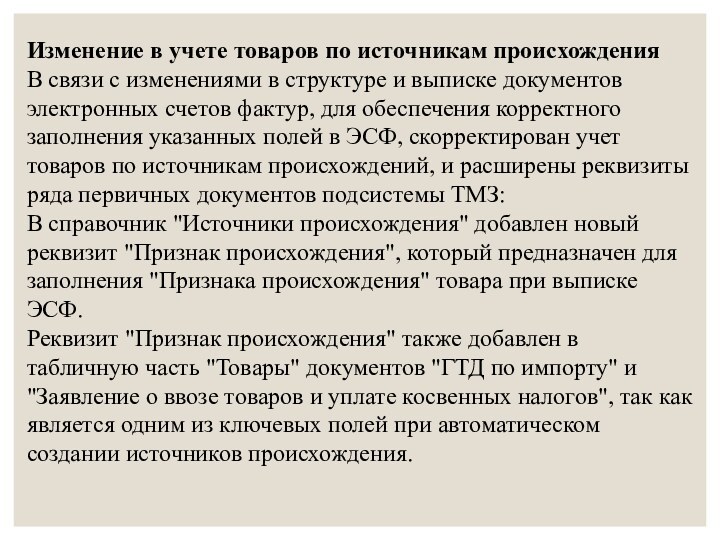

- 55. Изменение в учете товаров по источникам происхожденияВ

- 56. Новые реквизиты справочника "Договоры контрагентов", документа "Счет-фактура

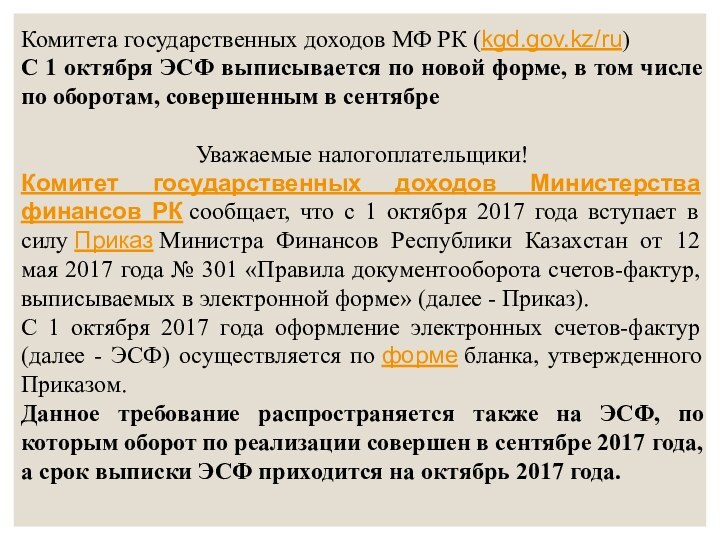

- 57. Комитета государственных доходов МФ РК (kgd.gov.kz/ru)С 1

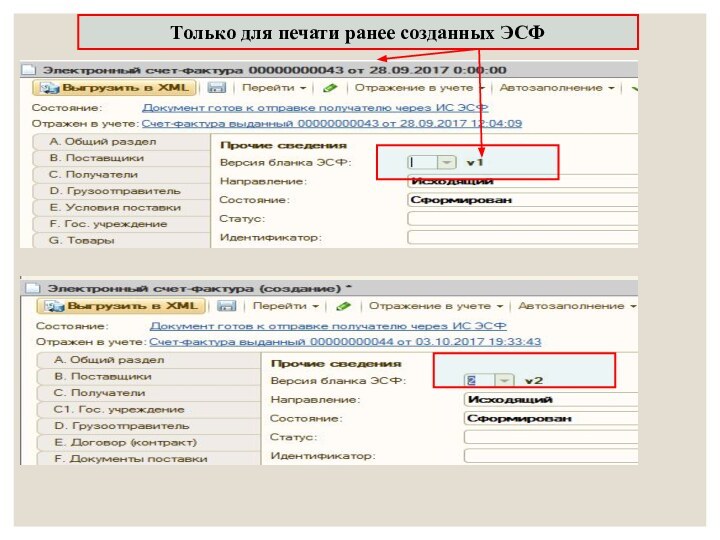

- 58. Только для печати ранее созданных ЭСФ

- 59. В ЭСФ нового образца 14 стало разделов, было 10 разделов

- 60. Раздел А «Общий раздел» Добавлена новая строка 2.1

- 61. в строке 2.1 Раздела А. "Дата выписки

- 62. Важно!Старые Правила не позволяли выписать исправленный, дополнительный

- 63. Вопрос: Пункт 2.1 в новой форме обязателен

- 64. Раздел В «Реквизиты поставщика»

- 65. Изменения: 1) Добавлена новая строка 7.1

- 67. Вопрос: Мы-экспедиторы(не имеем собственного транспорта, осуществляем международные

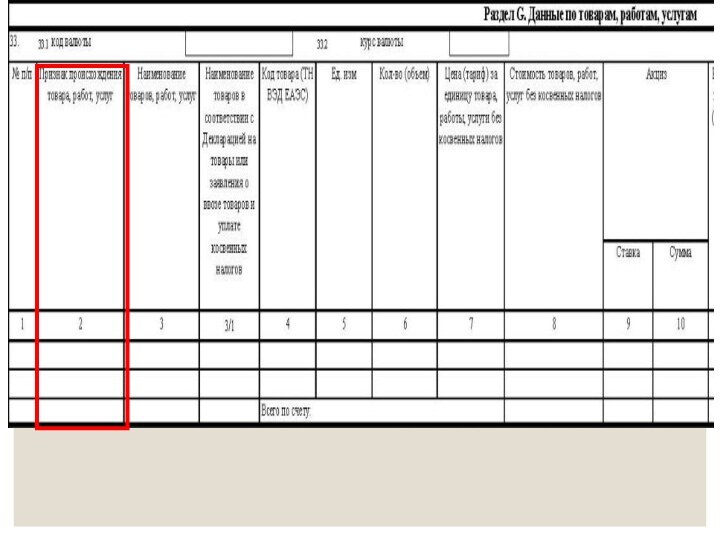

- 68. Ответ: С 01.10.2017 года, международный перевозчик(который

- 69. Источник происхождения товара из Раздела В перемещен в Раздел G

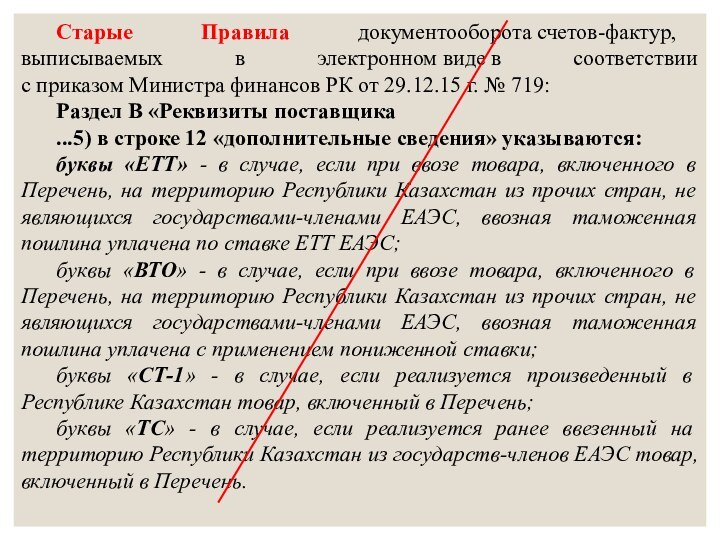

- 70. Старые Правила документооборота счетов-фактур, выписываемых в электронном виде в соответствии

- 71. Пример заполнения строки 12:Если бы ТОО, при

- 72. Изменения: 1) Добавлена новая строка 7.1

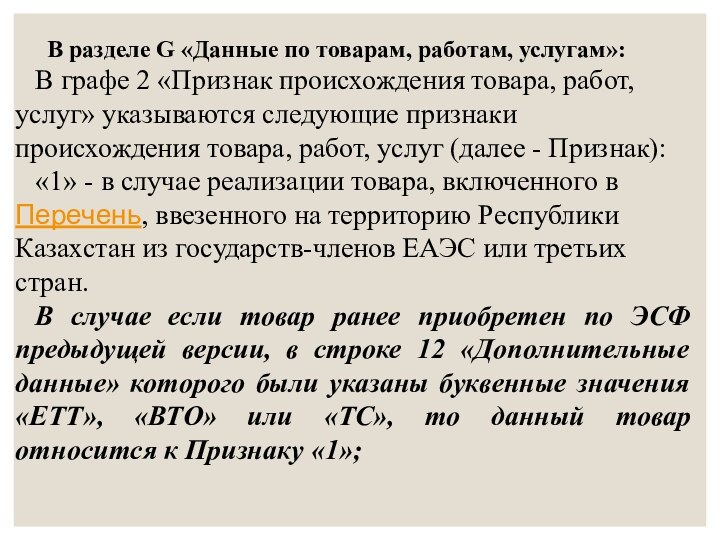

- 73. «Банковские реквизиты поставщика» выделены в новый раздел В1

- 74. Раздел подлежит обязательному заполнению в случае, если

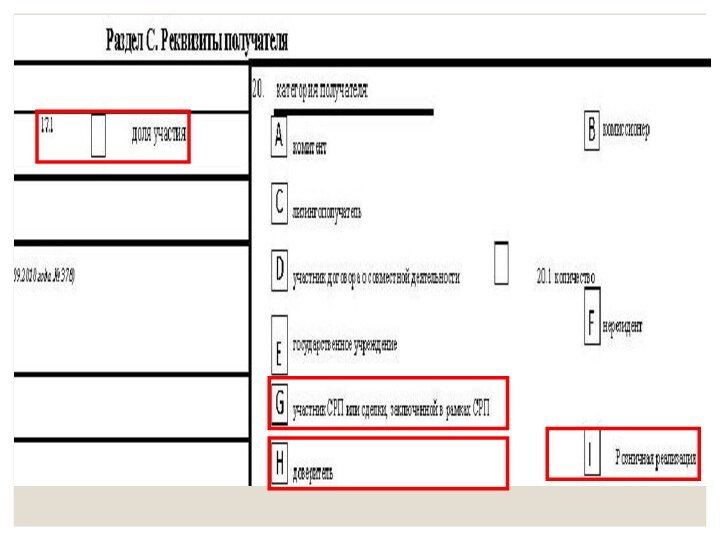

- 75. Раздел С «Реквизиты получателя»

- 76. Изменения: 1) Добавлена новая строка 17.1

- 78. Вопрос : Мы занимаемся оптовой и розничной

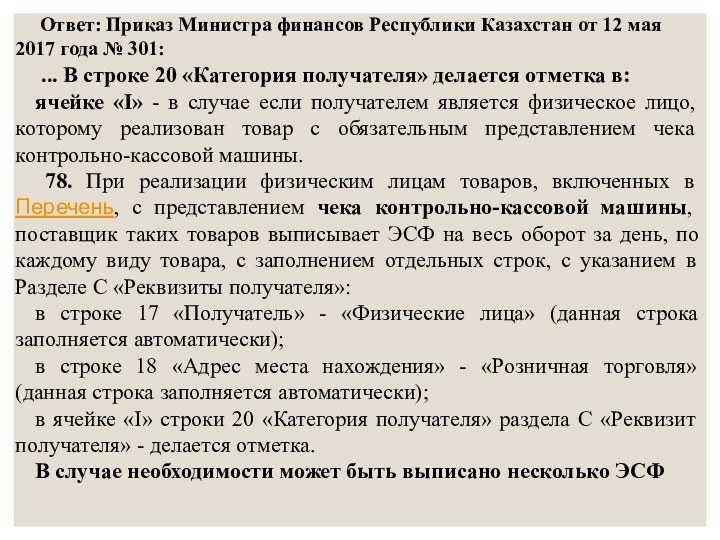

- 79. Приказ Министра финансов Республики Казахстан от 12

- 80. Ответ: Приказ Министра финансов Республики Казахстан от

- 81. При этом, на основании пп.4 и пп.7(введен

- 82. Вопрос: По вопросу нестыковки правил выписки ЭСФ

- 83. Раздел С1 «Реквизиты государственного учреждения»

- 84. Раздел С1. заполняется только в случае, если

- 85. Государственное учреждение - что это? Субъекты, участвующие

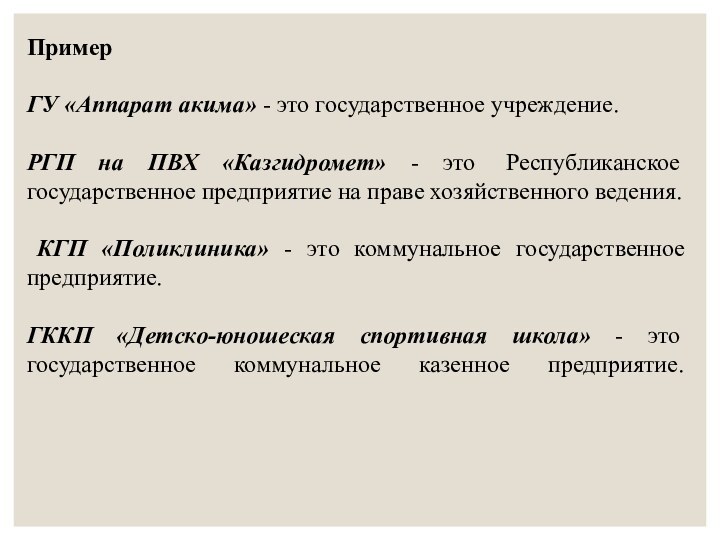

- 86. Государственное предприятие на праве хозяйственного ведения - коммерческая

- 87. Пример ГУ «Аппарат акима» - это государственное

- 88. Особенный порядок заполнения электронных счетов-фактур предусмотрен только

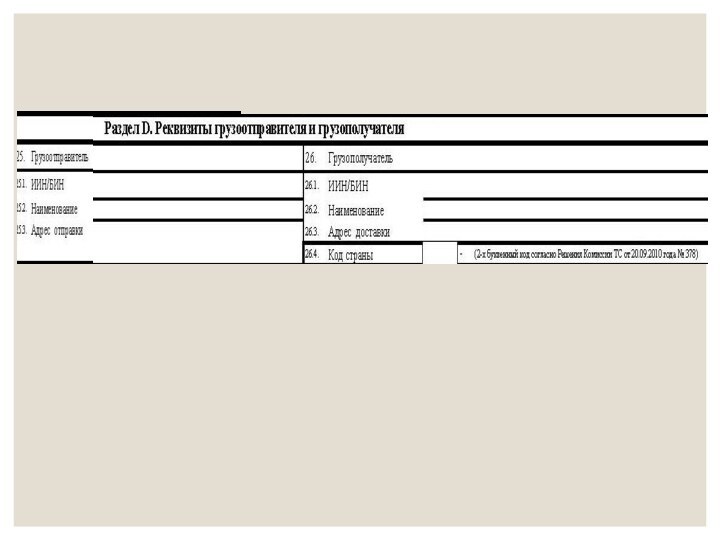

- 89. Раздел D «Реквизиты грузоотправителя и грузополучателя»

- 90. Указание реквизитов грузоотправителя и грузополучателя

- 91. Приказ Министра финансов Республики Казахстан от 12

- 92. Вывод: С 01.10.2017 года, при реализации товара

- 93. Раздел Е «Пункт назначения»

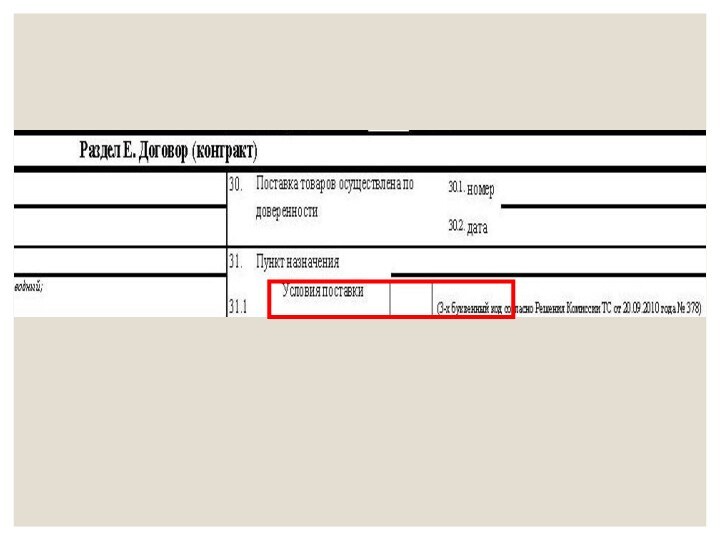

- 94. Согласно Новых Правил, в строке 31

- 96. Раздел Е «Договор (контракт)»

- 97. Условия ИКОТЕРМС в ЭСФ с 01 октября 2017 года

- 98. Согласно Новых Правил, теперь, при реализации

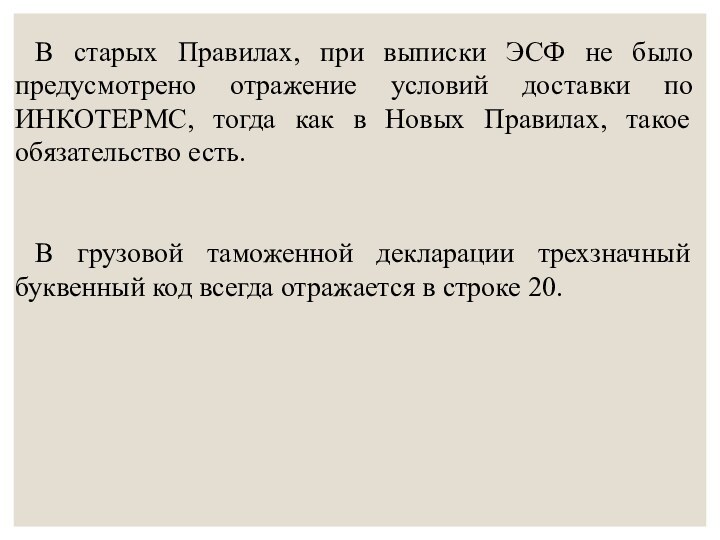

- 101. В старых Правилах, при выписки ЭСФ не

- 103. Вывод: Теперь, при реализации товаров на

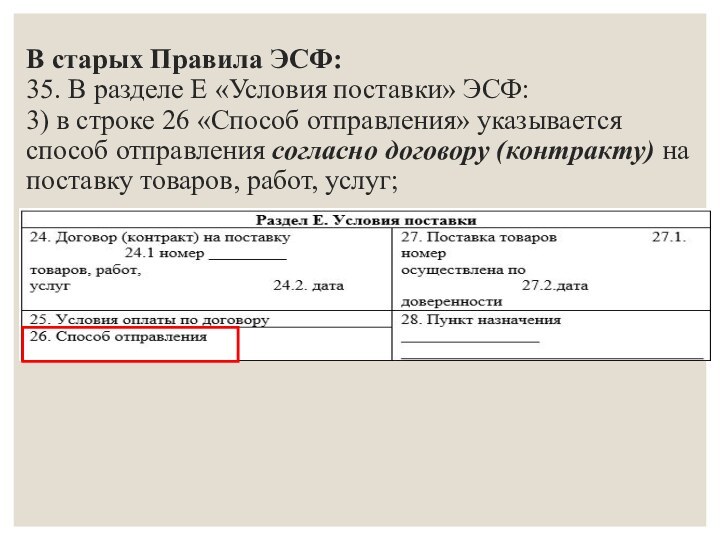

- 104. В старых Правилах выписки ЭСФ, указание

- 105. В старых Правила ЭСФ: 35. В разделе

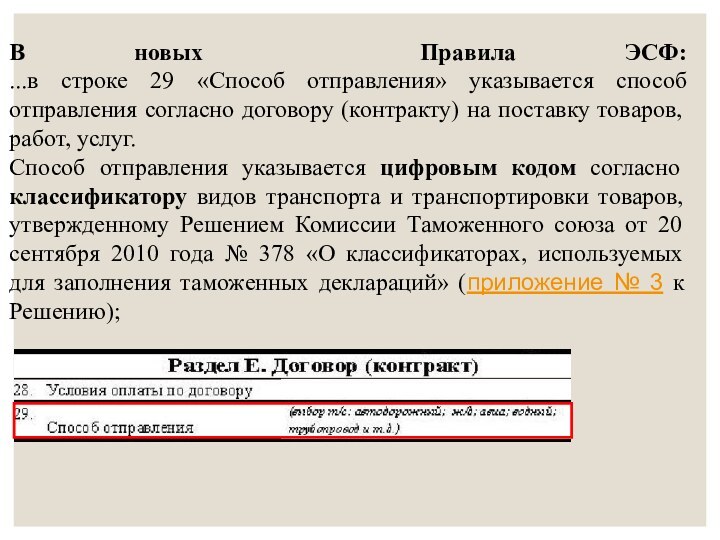

- 106. Изменения по строке «Способ отправления»

- 107. В старых Правила ЭСФ: 35. В разделе

- 108. В новых Правила ЭСФ: ...в

- 110. Раздел F «Реквизиты документов, подтверждающих поставку товаров, работ, услуг»

- 111. В разделе F «Реквизиты документов, подтверждающих

- 112. Если ранее, в Разделе Е, указано,

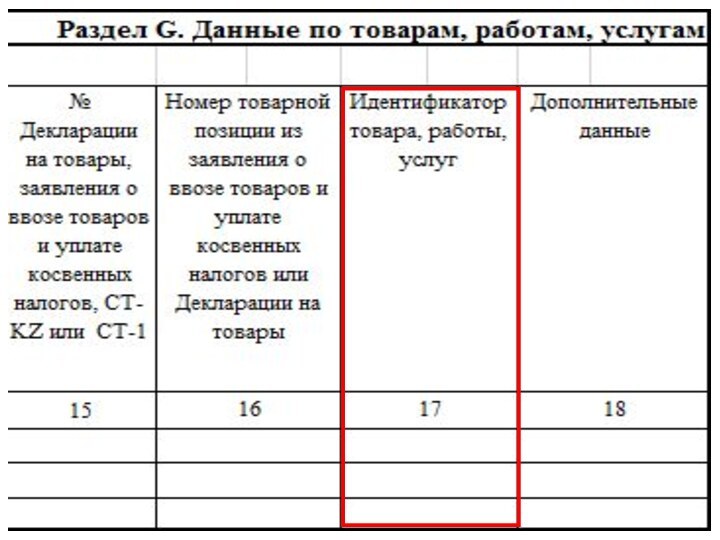

- 113. Раздел G «Данные по товарам, работам, услугам»

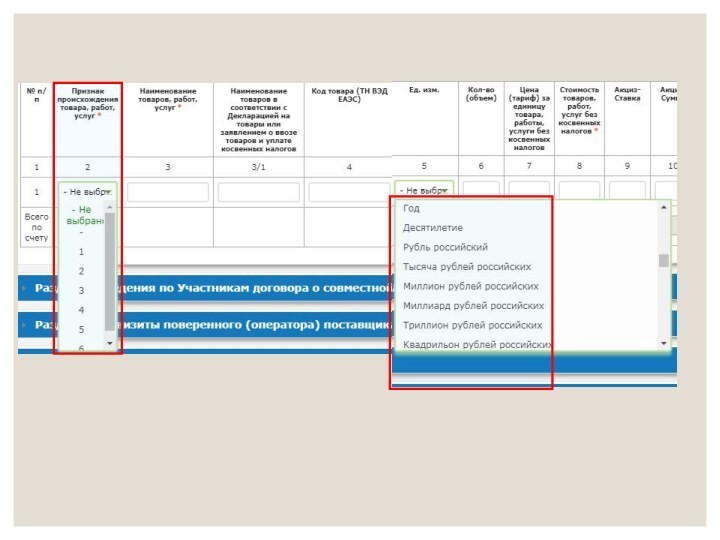

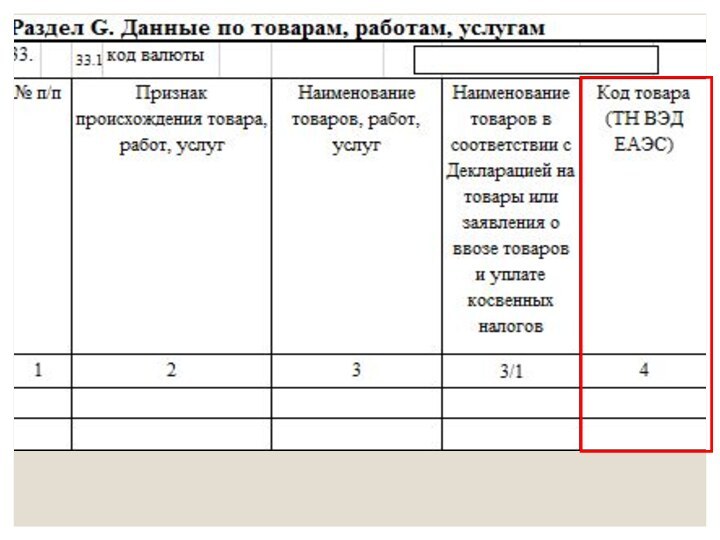

- 114. Изменения:Количество граф увеличено с 15 до 18

- 116. Графа 2 «Признак происхождения товара, работ, услуг»

- 117. «2» - в случае реализации товара, не

- 118. В разделе G «Данные по товарам,

- 119. «2» - в случае реализации товара, не

- 120. Вывод: Источник происхождения товаров указывается не буквами,

- 121.

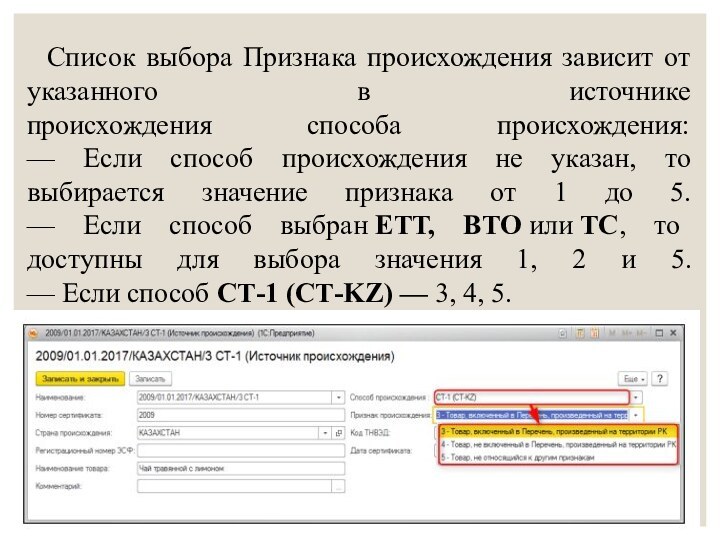

- 122. Список выбора Признака происхождения зависит от указанного

- 123. Товар из ПеречняТовар НЕ из Перечня

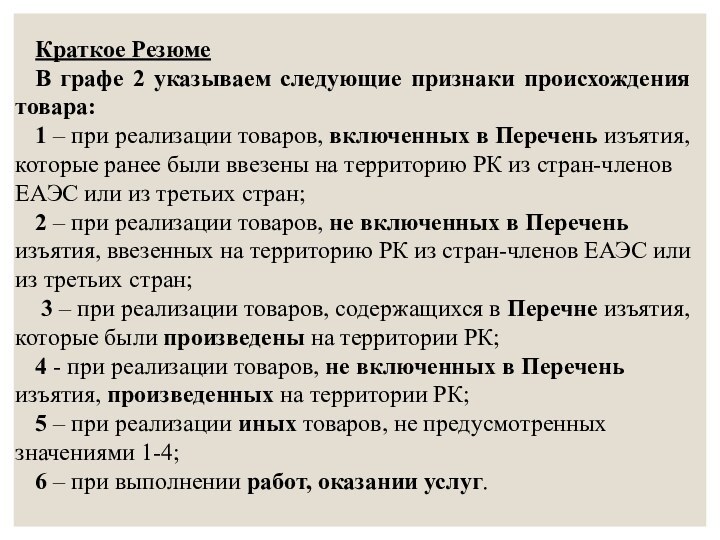

- 124. Краткое РезюмеВ графе 2 указываем следующие признаки

- 125. Вопрос: Мы реализуем товар одному клиенту, выписываем

- 126. Вопрос: Мы реализуем 20 наименований товара одному

- 127. Вопрос: Товар купили у казахстанского поставщика. СФ

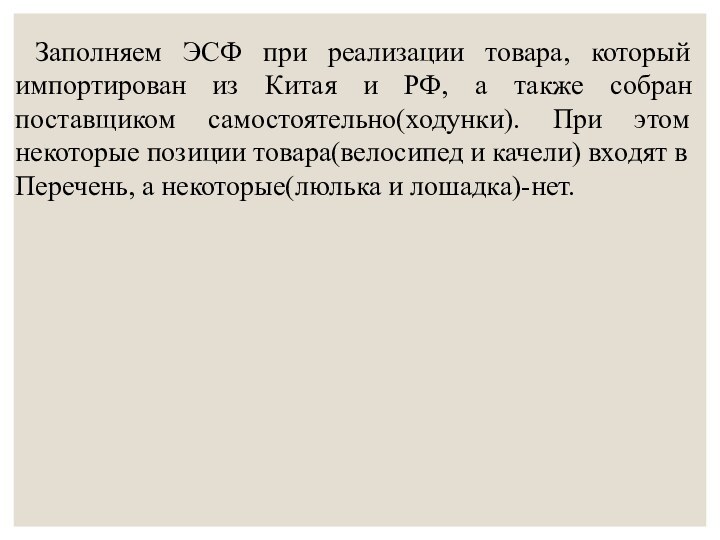

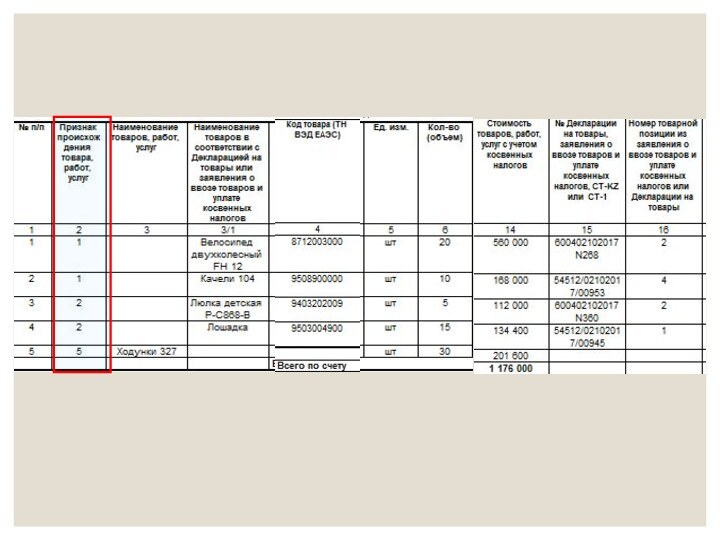

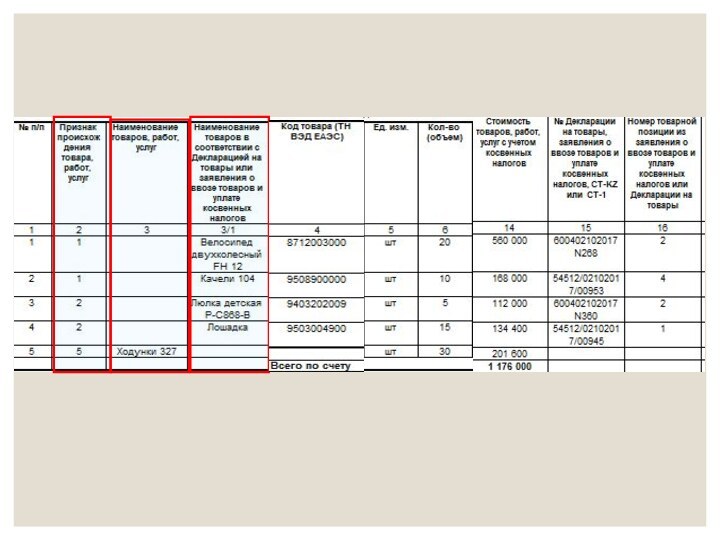

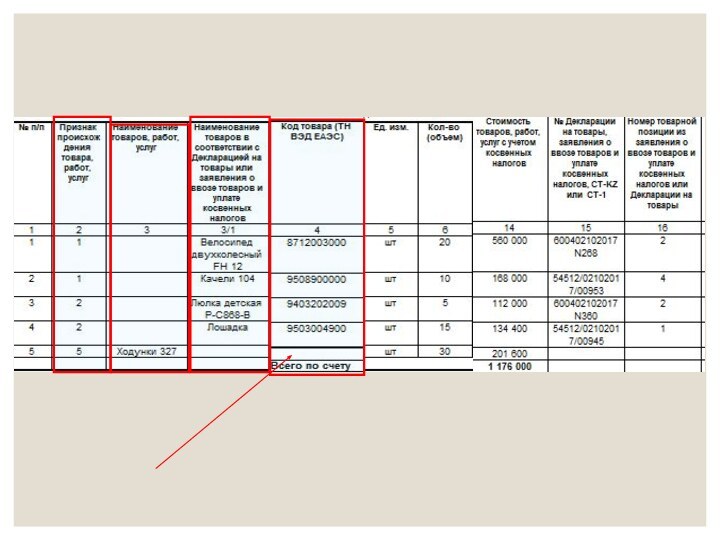

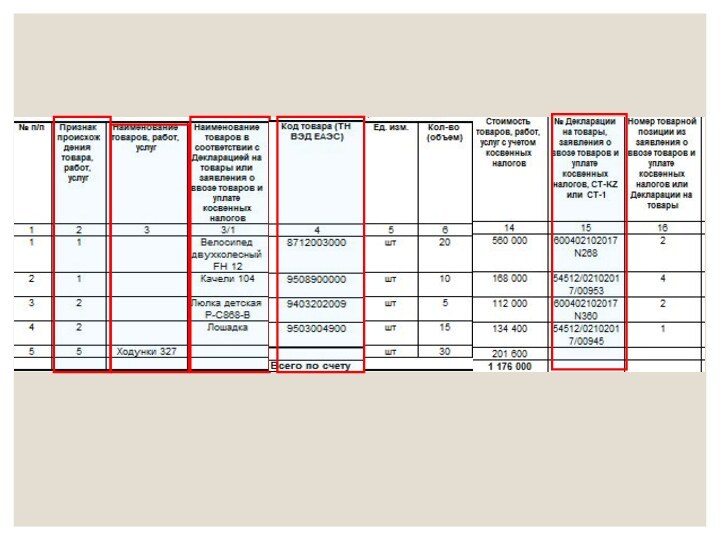

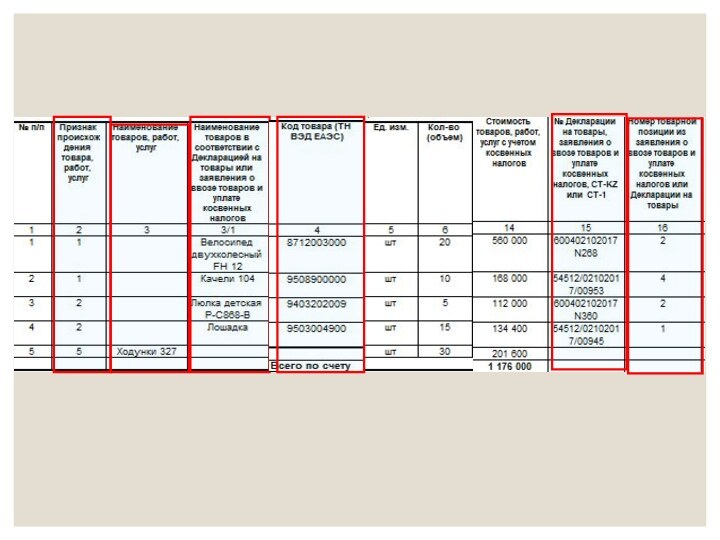

- 128. Заполняем ЭСФ при реализации товара, который импортирован

- 131. Вопрос: Мы реализуем товар, приобретенный у казахстанского

- 132. Вопрос: Мы реализуем товар, который приобрели у

- 133. Реализация услуг, для оказания которых были использованы ТМЗ, входящие в Перечень

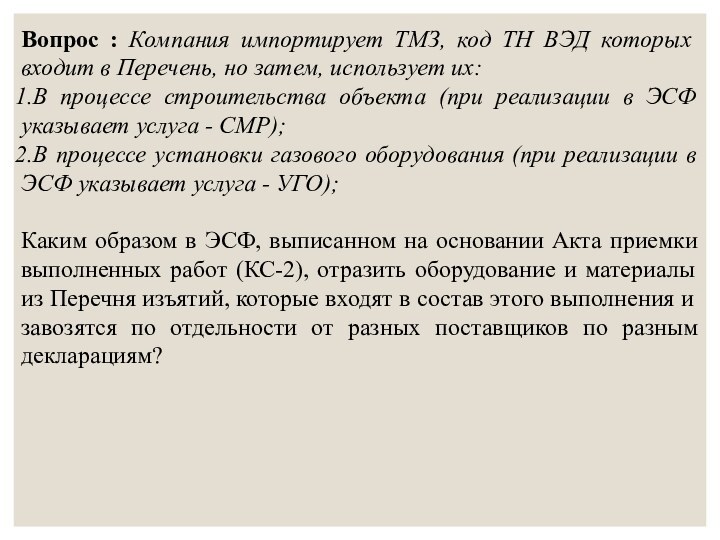

- 134. Вопрос : Компания импортирует ТМЗ, код ТН

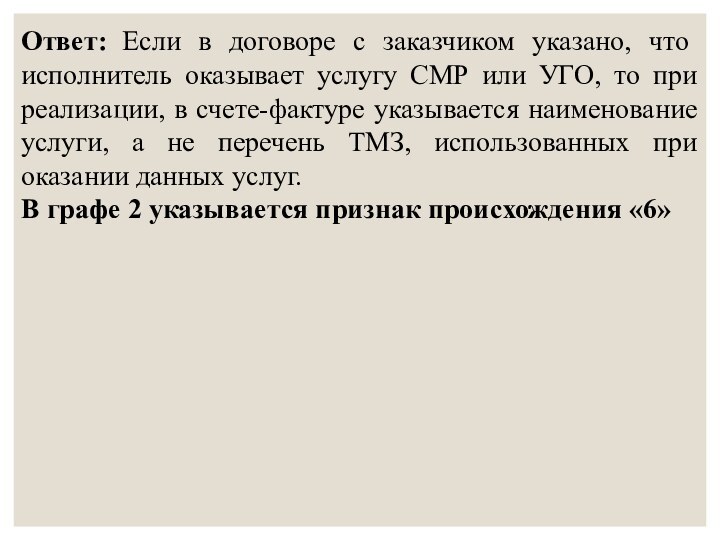

- 135. Ответ: Если в договоре с заказчиком указано,

- 136. Вопрос: Заключен договор на выполнение Электромонтажных работ,

- 137. Ответ: Одновременно с выпиской ЭСФ, в котором

- 138.

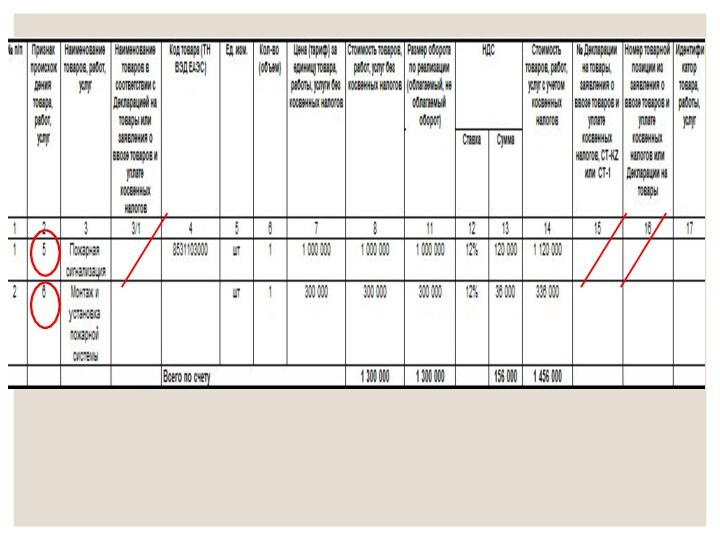

- 139. Вопрос: Заключен договор на установку пожарной сигнализации.

- 140. Ответ: Если договором предусмотрена сборка и установка

- 142. Наименование товара

- 143. Старые Правила выписки ЭСФ

- 144. Ранее....в графе 2 «Наименование товаров, работ, услуг»

- 145. Вопрос: Наша компания участвует в государственных закупках

- 146. Ответ КГД (до вступления в действие Новых

- 147. КомментарийВ данном случае, налогоплательщик не имел возможности

- 148. Вопрос: Наименование товара по номенклатуре поставщика-импортера, отличается

- 149. Ответ КГД: В новом бланке ЭСФ предусмотрена

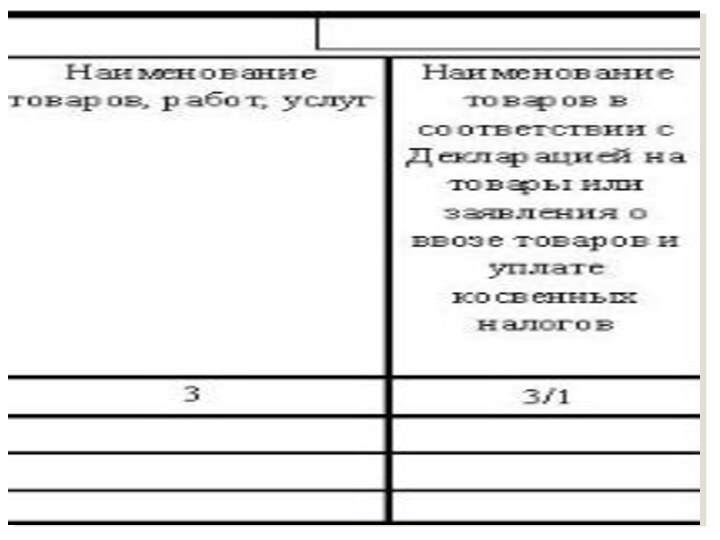

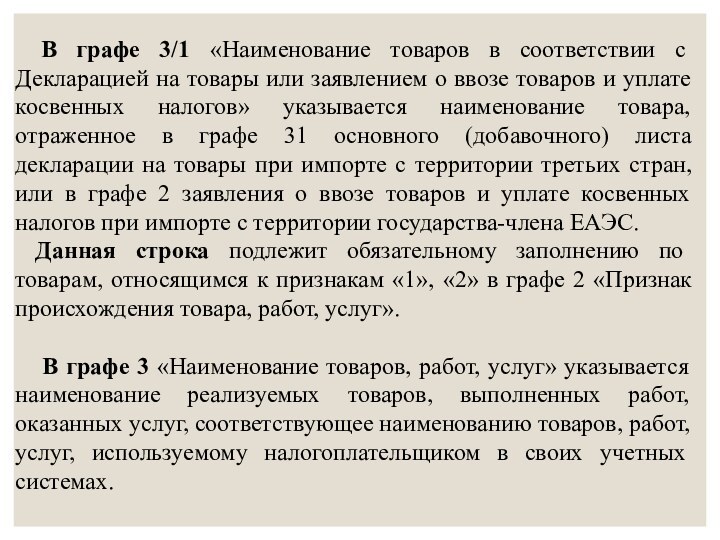

- 150. Новые Правила выписки ЭСФГрафа 3 и 3/1

- 151. Приказ Министра финансов Республики Казахстан от 12

- 152. В графе 3/1 «Наименование товаров в соответствии

- 153. В графе 3 «Наименование товаров, работ,

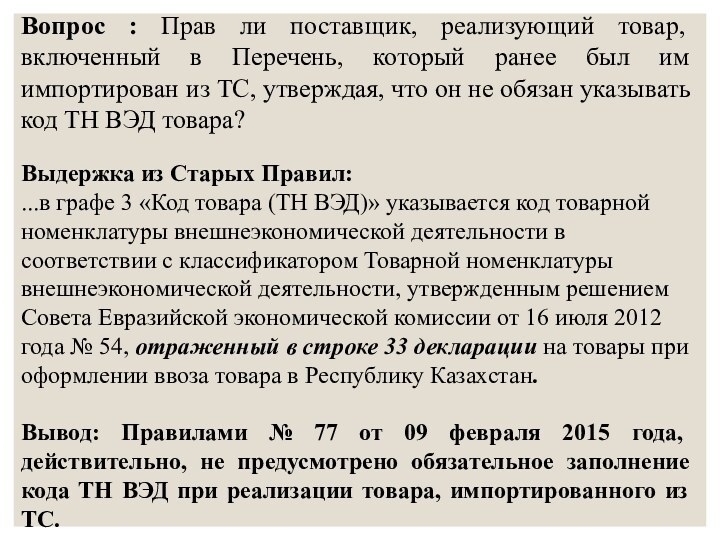

- 155. Код ТН ВЭД товараСтарые правила Правила выписки ЭСФ

- 156. Вопрос : Прав ли поставщик, реализующий товар,

- 157. Графа 4 «Код товара (ТН ВЭД ЕАЭС)»Новые Правила выписки ЭСФ

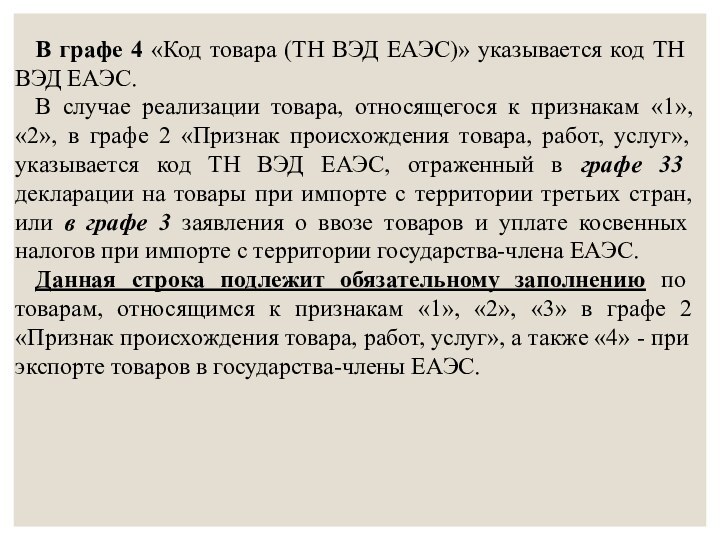

- 159. В графе 4 «Код товара (ТН ВЭД

- 161. Вопрос: Товар приобретался у казахстанского поставщика-резидента РК,

- 162. Вопрос: Мы производим металлические изделия. Часть из

- 163. Вопрос: В каких случаях, при выписке ЭСФ,

- 164. Вопрос: Мы собираем мебель из разных комплектующих,

- 165. Вопрос: Если российский поставщик не указал в

- 166. Таким образом, если российский поставщик предоставляет вам

- 167. Графа 15 «№ Декларации на товары, заявления

- 168. Приказ Министра финансов Республики Казахстан от 12

- 169. В графе 15 «№ Декларации на товары,

- 170. В графе 15 «№ Декларации на товары,

- 172. Графа 15 при реализации однородных импортированных товаров

- 173. Вопрос : ТОО реализует товар, выписывает ЭСФ,

- 174. Вопрос : ТОО реализует товар, выписывает ЭСФ,

- 175. Вопрос : Наша компания занимается поставкой мебели

- 176. Заполнение графы 15 при реализации скомплектованного товара

- 177. Вопрос: Из комплектующих, приобретаемых у казахстанских импортеров,

- 178. Вопрос : Нужно ли

- 179. Вопрос : Мы приобрели

- 180. .

- 181. Вопрос: Если компания комплектует из материалов, которые не

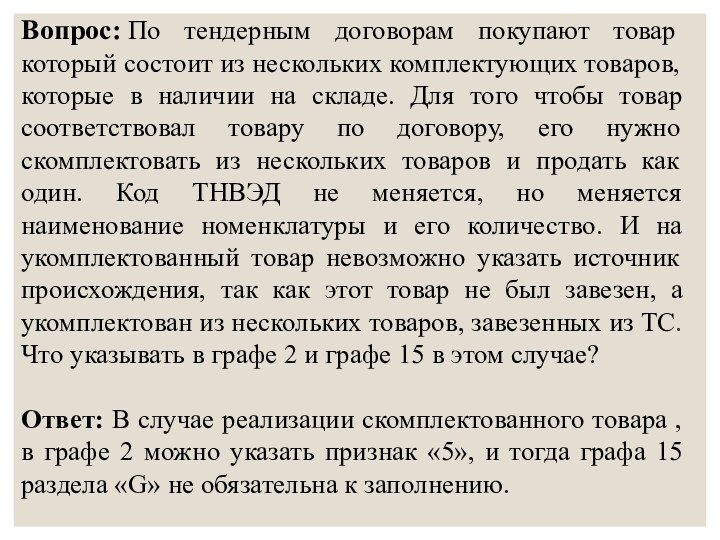

- 182. Вопрос: По тендерным договорам покупают товар который состоит

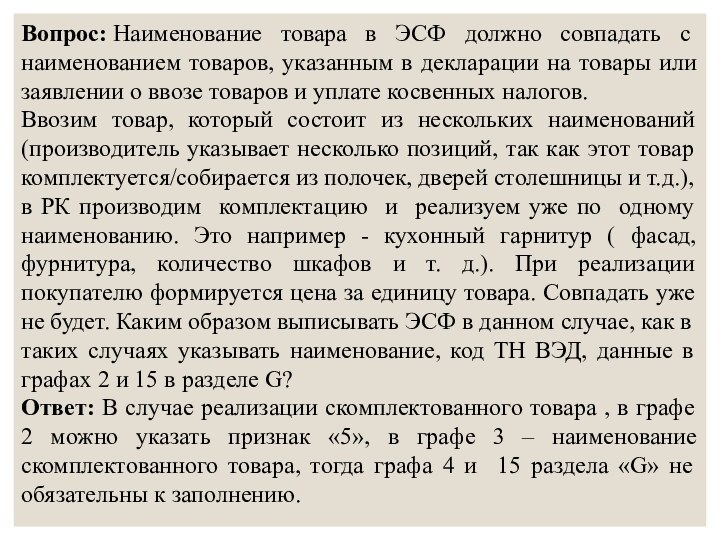

- 183. Вопрос: Наименование товара в ЭСФ должно совпадать с

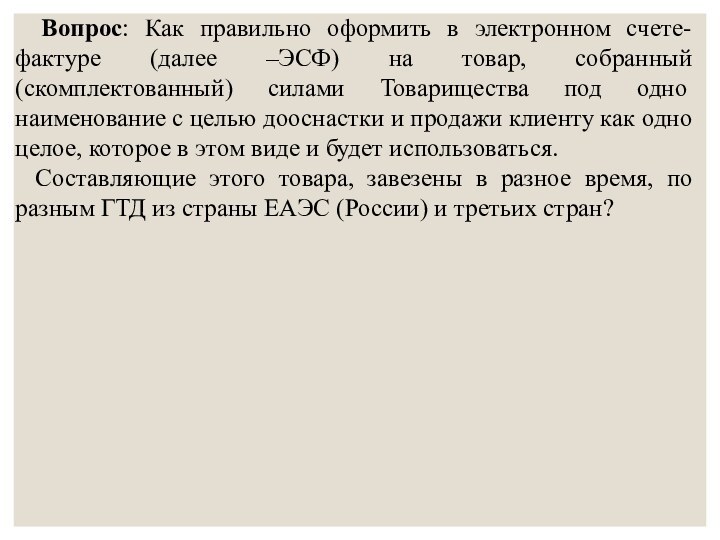

- 184. Вопрос: Как правильно оформить в электронном счете-фактуре

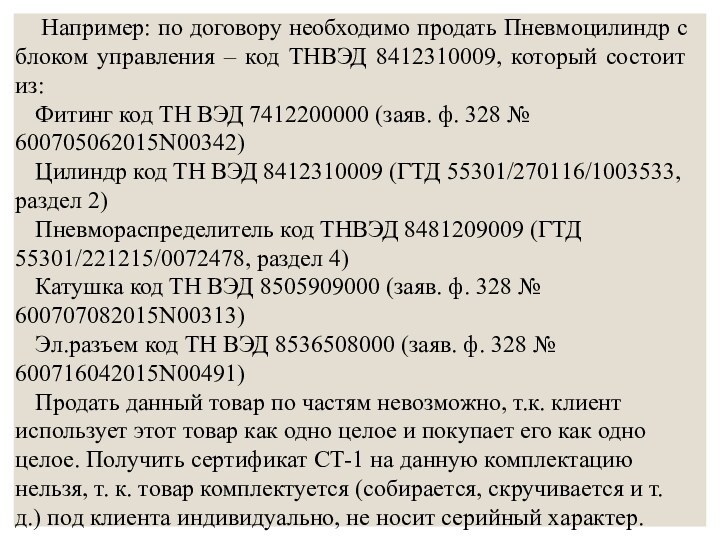

- 185. Например: по договору необходимо продать Пневмоцилиндр с

- 186. Ответ: В случае реализации скомплектованного товара ,

- 187. Вопрос : Компания импортирует товар (как комплектующие

- 188. Вопрос : ТОО импортировало товар

- 189. Новая графа 16 раздела G «Номер товарной

- 191. Старые Правила17) в графе 15 «Дополнительные данные»

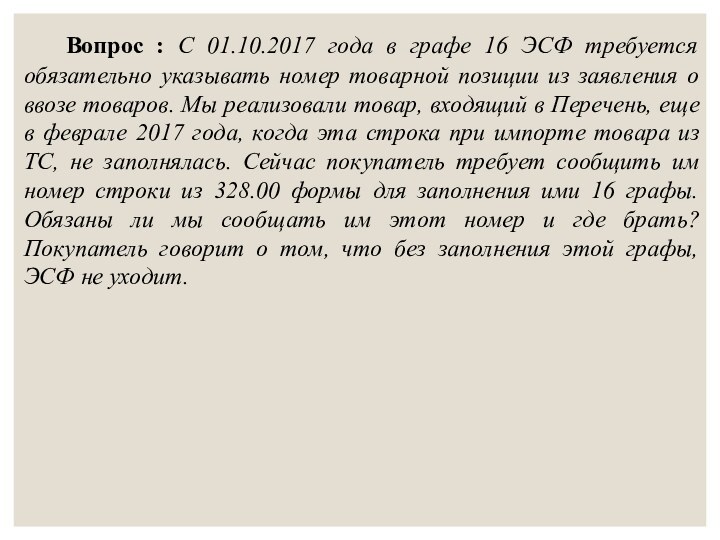

- 192. Вопрос : С 01.10.2017 года

- 193. Ответ: В данном случае, можете ответить Вашим

- 195. Новая графа 17 раздела G «Идентификатор товара, работы, услуг»

- 196. В графе 17 раздела G «Идентификатор товара,

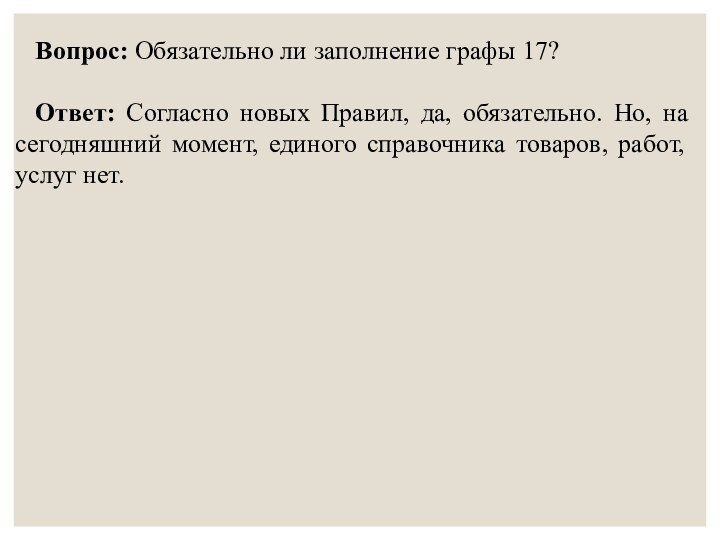

- 198. Вопрос: Обязательно ли заполнение графы 17?Ответ: Согласно

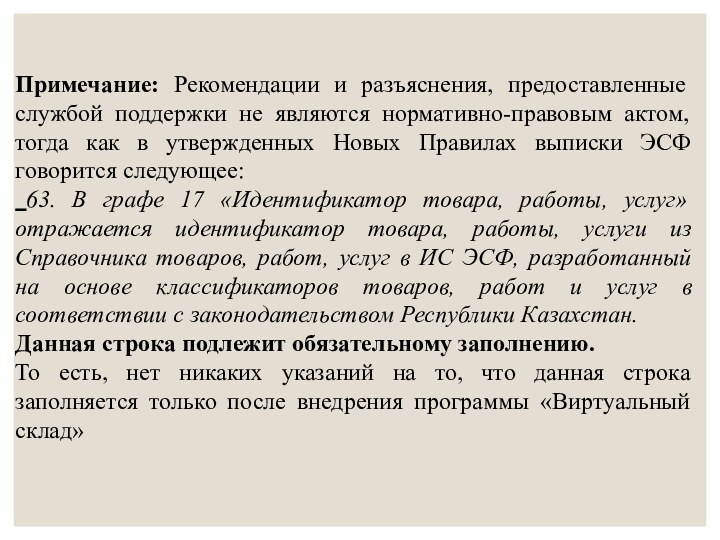

- 199. Разъяснения по данному вопросу Службы поддержки ИС

- 200. Примечание: Рекомендации и разъяснения, предоставленные службой поддержки

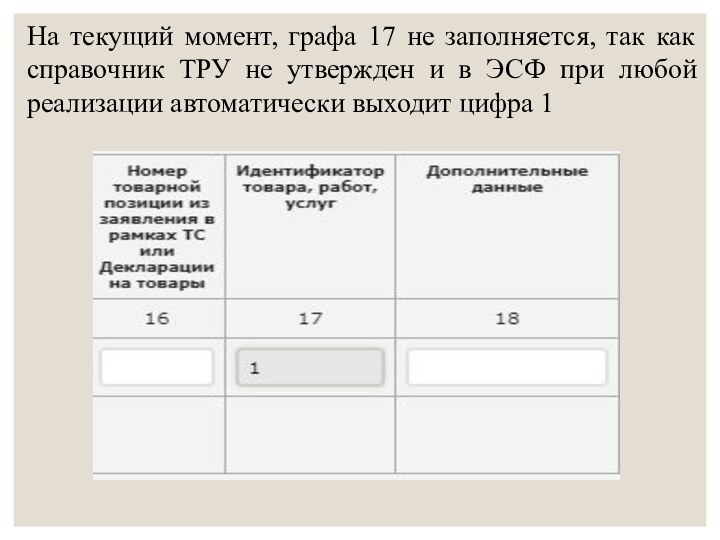

- 201. На текущий момент, графа 17 не заполняется,

- 202. ВОПРОСЫ, СВЯЗАННЫЕ С ОБЯЗАТЕЛЬСТВОМ ПО ВЫПИСКЕ ЭСФ

- 203. Вопрос : Обязан ли ИП-не плательщик НДС, при реализации товара, включенного в Перечень, выписывать ЭСФ?

- 204. Ответ: Давайте рассмотрим изменения в статье

- 205. Приказ Министра финансов Республики Казахстан от 12

- 206. Приказ Министра финансов Республики Казахстан от 9

- 207. Вывод: С 01.10.2017 года были введены новые

- 208. При этом, административному наказанию, согласно статье 280-1

- 209. Право на отклонение ЭСФ

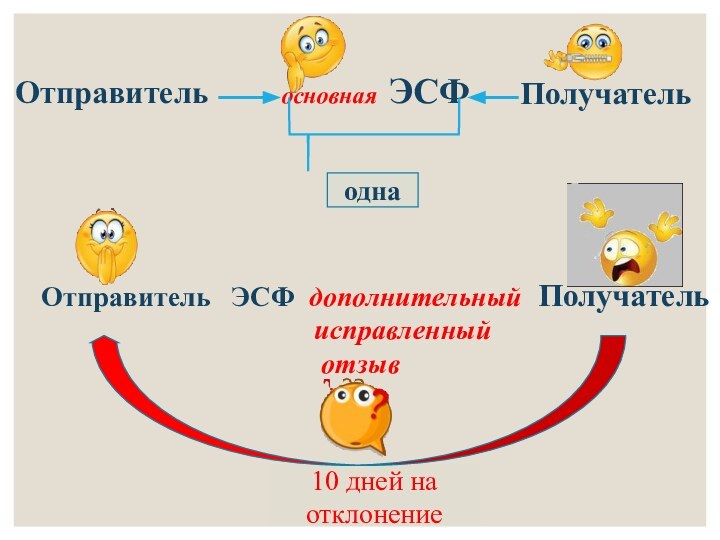

- 210. Отправитель основная ЭСФПолучательоднаОтправитель

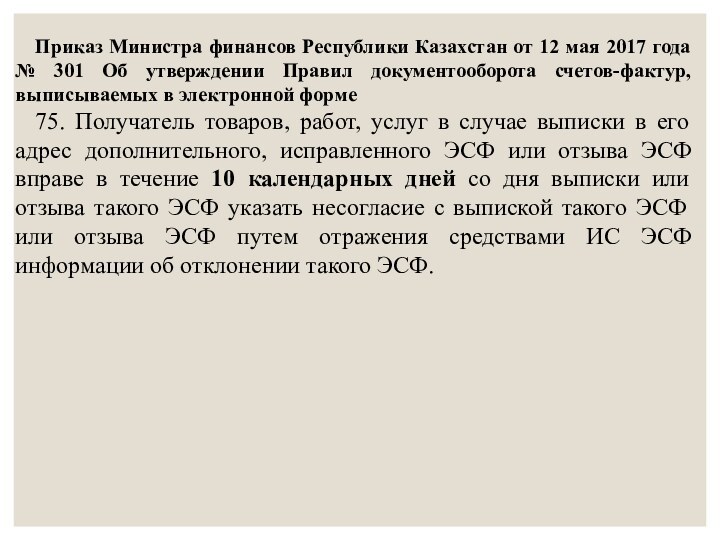

- 211. Приказ Министра финансов Республики Казахстан от 12

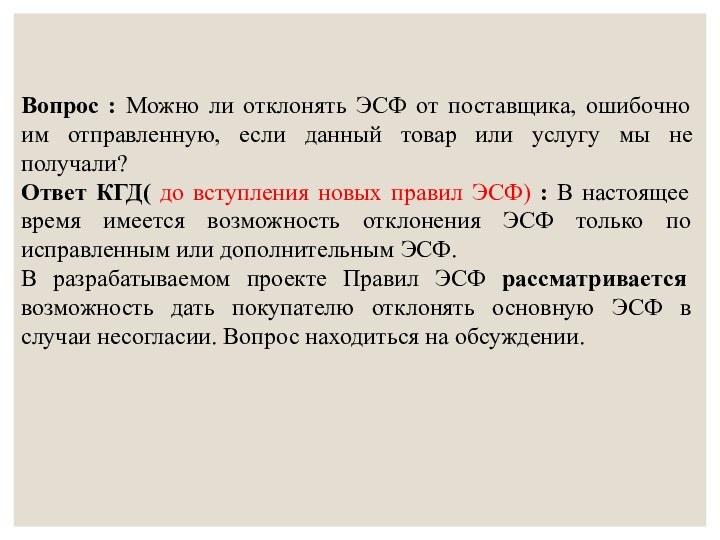

- 212. Вопрос : Можно ли отклонять ЭСФ от

- 213. Новые Правила ...12. В процессе документооборота в ИС

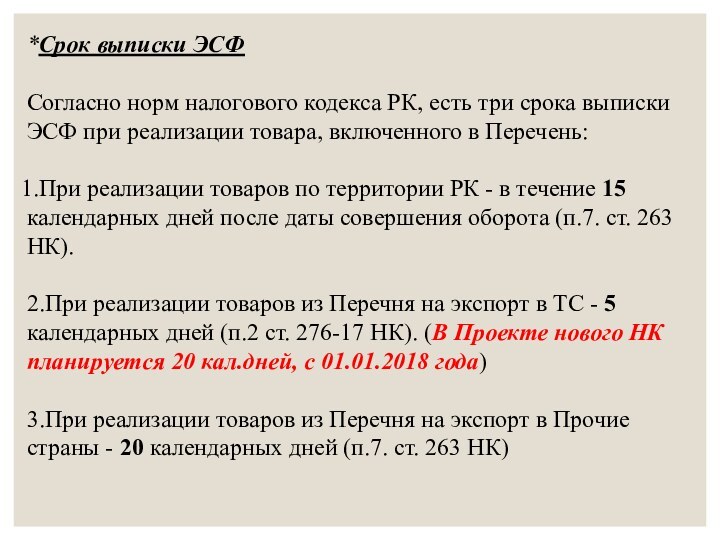

- 214. *Срок выписки ЭСФ Согласно норм налогового кодекса

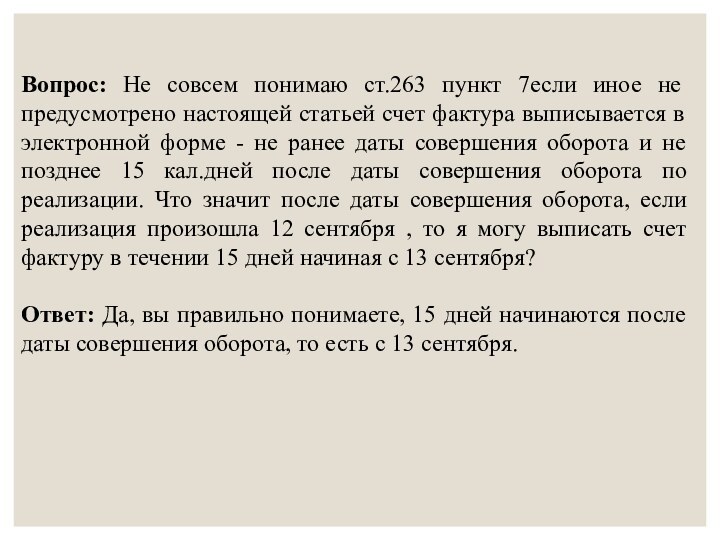

- 215. Вопрос: Не совсем понимаю ст.263 пункт 7если

- 216. Вопрос: Продавец выставляет нам на бумажном носителе

- 217. Ответ: Да, продавец прав. На основании п.2-1,ст.263

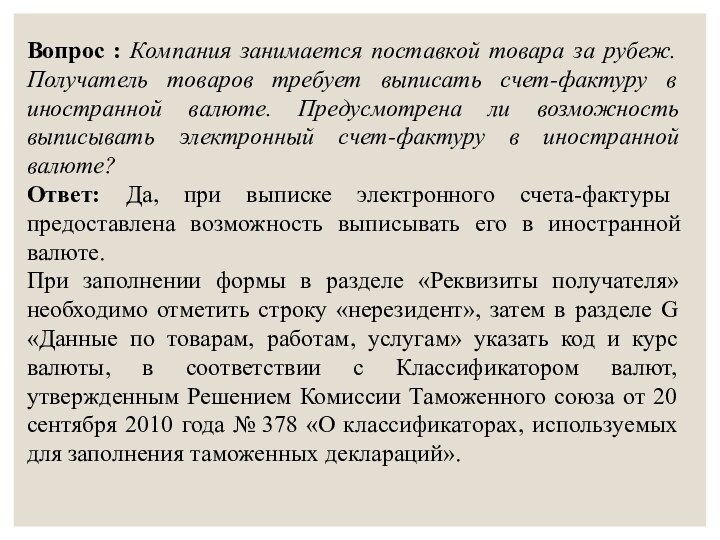

- 219. Вопрос : Компания занимается поставкой товара за

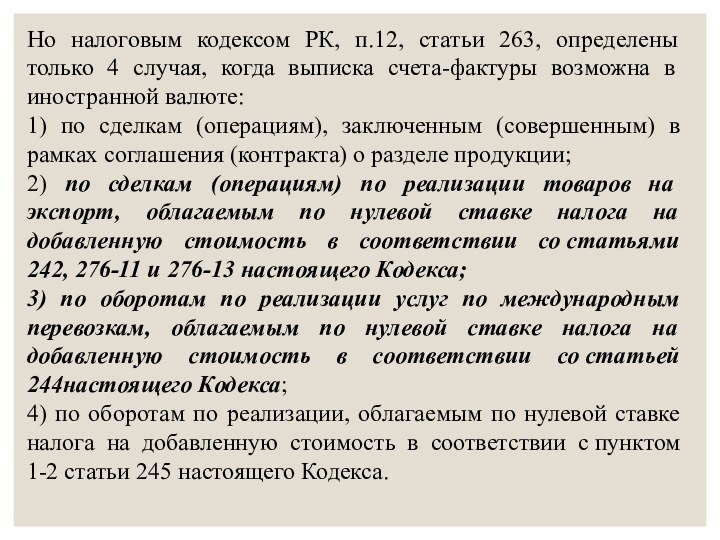

- 220. Но налоговым кодексом РК, п.12, статьи 263,

- 221. Вопрос : Что является оригиналом ЭСФ?Ответ: При

- 222. Приказ Министра финансов Республики Казахстан от 12

- 223. Вопрос : При реализации товаров мы выписываем

- 224. Вопрос : В форме электронного счета-фактуры указываются

- 225. С 1 января 2017

- 226. Пример.А)АО Казахтелеком (поставщик) предоставил электронный счет-фактуру за

- 227. ЭСФДата оборота 30.09.2017Дата выписки 05.10.2017Аи Б Продавец/поставщикначисляютА

- 228. Выводы: Продавец отражает обороты по реализации и

- 229. Предусмотрена ли ответственность поставщика перед покупателем за нарушение выписки ЭСФ?

- 230. Вопрос : Получили в ИС ЭСФ счет

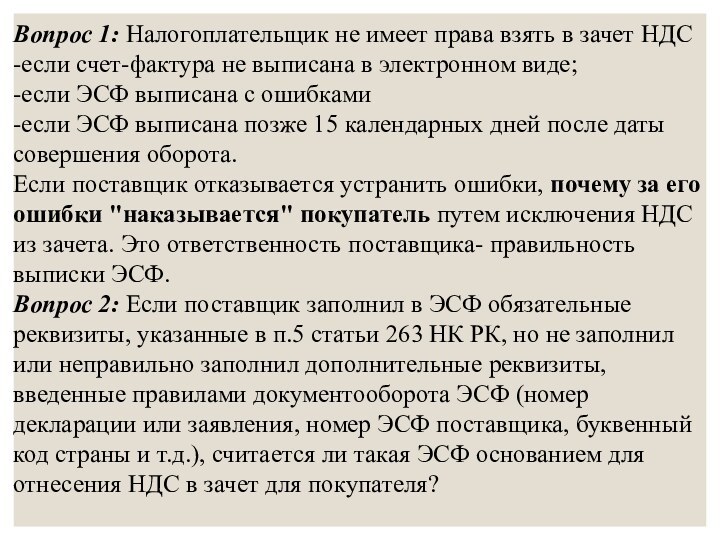

- 231. Вопрос 1: Налогоплательщик не имеет права взять

- 232. Ответ: В Новых Правилах выписки ЭСФ никаких

- 233. ДОПОЛНИТЕЛЬНЫЙ И ИСПРАВЛЕННЫЙ ЭСФ

- 234. Приказ Министра финансов Республики Казахстан от 12

- 235. Какой датой относить в зачет НДС по исправленному ЭСФ, по дате выписки основного или исправленного?

- 236. Ответ Председателя Комитета государственных доходов МФ РК

- 237. Ответ.Законом Республики Казахстан 26-Vl от 30 ноября

- 238. Расширен перечень разделов ЭСФ, доступных для редактирования дополнительным ЭСФ

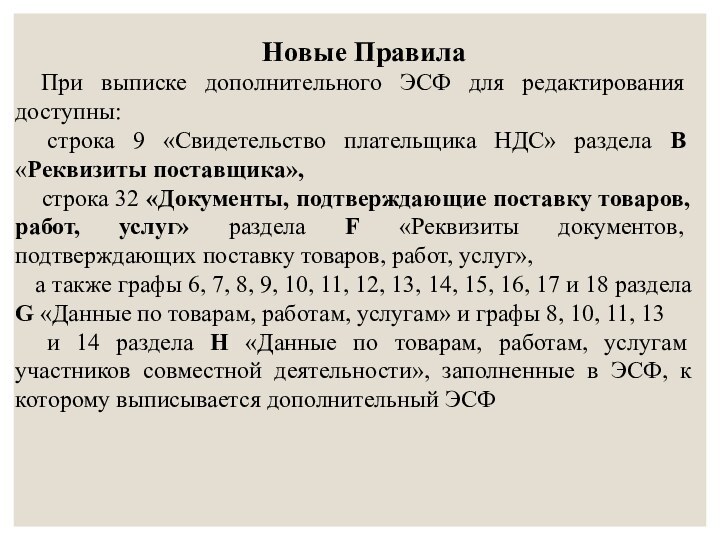

- 239. Новые Правила При выписке дополнительного ЭСФ для редактирования

- 241. Вопрос: Сколько дополнительных электронных счетов-фактур может иметь

- 242. Вопрос: 28 сентября был выписан ЭСФ(старый шаблон).

- 243. Вопрос: Можно ли выписать исправленный ЭСФ к

- 244. Вопрос: Поставщиком Компании был выписан ЭСФ с

- 245. Ответ: Исправленный ЭСФ может быть отражен в

- 246. ОТЗЫВ ЭСФ

- 247. Вопрос: Можно ли отзывать дополнительный ЭСФ, не

- 248. Вопрос: Если в Дополнительной ЭСФ неверно была

- 249. Вопрос : Чем отзыв электронного счета-фактуры отличается

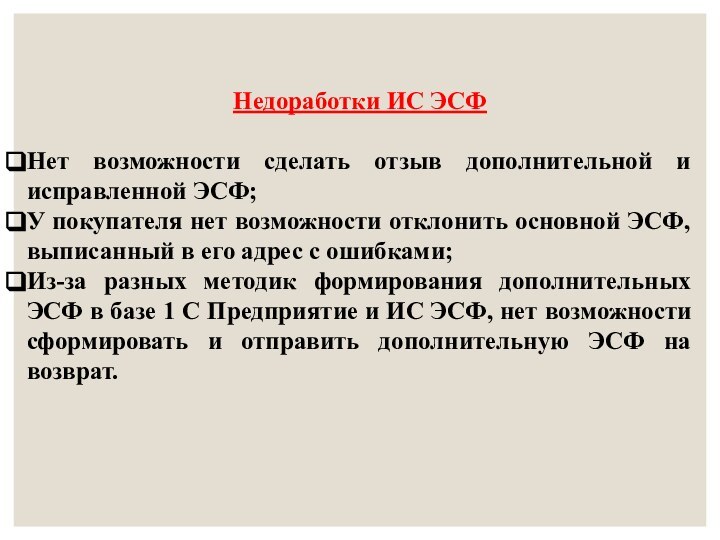

- 250. Недоработки ИС ЭСФНет возможности сделать отзыв дополнительной

- 251. Слайд 11Статья 280-1 Кодекса РК «Об административных

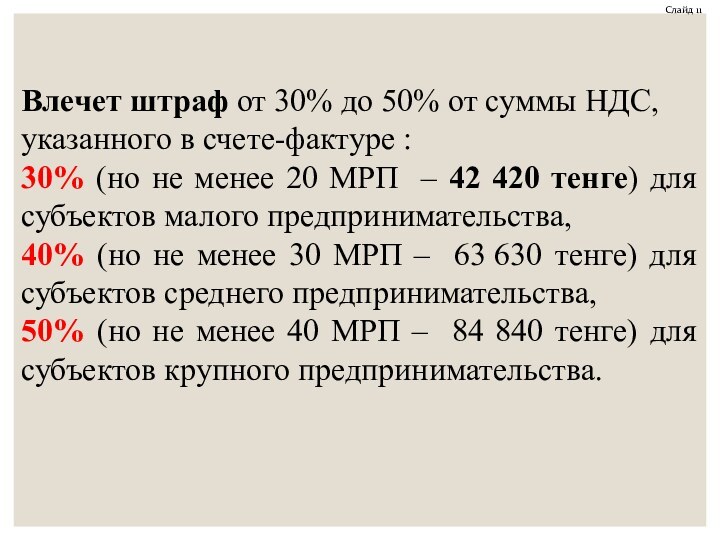

- 252. Слайд 11Влечет штраф от 30% до 50%

- 253. Скачать презентацию

- 254. Похожие презентации

Слайд 2 С 01 октября 2017 года, необходимо установить для

работы в

Web-приложении ИС ЭСФ утилиту

Crypto Socket

Слайд 4

ОБЯЗАТЕЛЬСТВО ПО ВЫПИСКЕ СФ

В ЭЛЕКТРОННОМ ВИДЕ

Казахстанское законодательство

Международное законодательство

Слайд 9

Евразийский экономический союз, участником которого является Казахстан, включает

5 стран (РФ, Беларусь, Кыргызстан, Армения и РК). В

отношении товаров, между странами-участницами, применяется Единый таможенный тариф Евразийского экономического союза (ЕТТ ЕЭАС).Наряду с этим, в мире существует Всемирная торговая организация, которая насчитывает 162 страны.

В декабре 2015 года, Казахстан как раз и стал 162-ой страной-участницей.

Слайд 10 Одним из условий вступления Казахстан в ВТО, было

условие по установлению таможенных пошлин, согласно принятым ставкам в

ВТО.Но ввозная ставка некоторых товаров в условиях ВТО ниже, чем действующие таможенные пошлины в рамках Единого таможенного тарифа Евразийского экономического союза, в среднем, в два раза.

Слайд 11

В связи с этим, Решением Совета Евразийской экономической

комиссии от 14 октября 2015 года № 59, был

утвержден Перечень товаров, в отношении которых Республикой Казахстан в соответствии с обязательствами, принятыми в качестве условия присоединения к Всемирной торговой организации, применяются ставки ввозных таможенных пошлин, более низкие по сравнению со ставками пошлин Единого таможенного тарифа Евразийского экономического союза, и размеров таких ставок пошлин.

Слайд 12

Таможенные тарифы ВТО

(Список товаров)

Единые таможенные тарифы Евразийского экономического

союза

(Список товаров)

Перечень изъятий товаров

(ТТ ВТО

Слайд 13 С 11 января 2016 года и в 2017

году:

1) Товары, ввезенные в РК по ставкам ВТО из Перечня

изъятий, запрещены к вывозу и обращению за пределами Республики Казахстан;2) Товары, ввезенные в РК по ставкам ЕТТ ЕАЭС, при вывозе на таможенную территорию ЕАЭС должны сопровождаться копией таможенной декларации и электронным счетом-фактурой;

3) При вывозе произведенного в РК товара в государства – члены ЕАЭС, в случае если товар этой группы находится в Перечне изъятий, необходимо предоставление сертификата о происхождении товара формы СТ-1 в качестве подтверждающего документа.

Слайд 14 Вопрос : ТОО, импортирует холодильное оборудование по коду

ТН ВЭД 8418501100, 8418501900 и другие из Турции, а

затем реализует его в Россию. Данный товар есть в Перечне изъятий. Ставки ЕТТ ЕАЭС 15,2%, ставки ВТО-10%.Но при импорте ТОО не воспользовалось пониженными таможенными ставками, и при таможенных процедурах уплатило их в полном размере, 15,2%.

Слайд 15

Перечень товаров, в отношении которых Республикой Казахстан в

соответствии с обязательствами, принятыми в качестве условия присоединения к

Всемирной торговой организации, применяются ставки ввозных таможенных пошлин, более низкие по сравнению со ставками пошлин Единого таможенного тарифа Евразийского экономического союза, и размеров таких ставок пошлин:Слайд 20 Выводы: 1. Налогоплательщик, ещё при ввозе импортных товаров, включенных

в Перечень, имеет право выбрать, по какой ставке он

их будет растамаживать: по пониженной или по обычной. Его решение зависит от того, куда в дальнейшем этот товар будет реализовываться: в страны ЕЭАС или по республике Казахстан. Если налогоплательщик любой страны ЕЭАС захочет завести аналогичный товар из Турции, он обязан будет уплатить при этом таможенную пошлину в размере 15.2%.Слайд 21 2. Понятно, что странам ЕЭАС не выгодно, чтобы

на их рынок этот товар попал из Казахстана по

цене гораздо ниже, чем складывается на внутреннем рынке. В связи с этим, казахстанская компания сможет реализовать этот товар в страны ЕАЭС только в том случае, если уплатит таможенную пошлину не 10%, как позволяют это сделать ставки ВТО, а 15.2%. В противном случае, казахстанский импортёр сэкономит на таможенной пошлине, но потеряет право на дальнейшую реализацию этого товара на экспорт, в страны ЕАЭС.Слайд 22 3. Если налогоплательщик, после уплаты таможенной пошлины по

ставке ВТО, передумал и решает доначислить и уплатить по

ставке ЕТТ, чтобы иметь право реализовывать товар в страны ЕАЭС, сделать это будет невозможно.Слайд 23 Казахстан должен обеспечить прослеживаемость товаров, ввезенных в республику по

сниженным импортным пошлинам, а также создать системы учета с

целью недопущения вывоза таких товаров на территории других государств-членов ЕАЭС.В связи с этим:

Создана ИС ЭСФ;

Изменен документооборот по товарам, включенным в Перечень;

На базе ИС ЭСФ ведётся создание «виртуального склада»

Слайд 24

Слайд 2

Пример разделения импортируемых товаров

из прочих стран

при таможенном оформлении

Варианты оформления деклараций на товары (ДТ)

При ввозе

(импорте) товаров из Перечня, по которым применены пониженные ставки ВТО - оформляется отдельная ДТ ( №2 костюм)

При ввозе (импорте) товаров из Перечня, по которым применены ставки ЕТТ, и товаров не из Перечня – вправе оформить в одну ДТ

( №1 костюм + №3 телефон)

Слайд 26 В номере ГТД на импорт холодильного оборудования из

Турции, в 3-м элементе, первая цифра - 0, так

как товар был растаможен по ставкам ЕТТ ЕАЭС.Слайд 27 Данные требования введены приказом МФ РК 640 и изменениями и

дополнениями к данному приказу, внесенными приказом МФ РК от

29 декабря 2015 года № 718, а также внесенными изменениями в Инструкцию о порядке заполнения декларации на товары (Решением ЕЭК от 15 декабря 2015 года за № 166).Именно на основании этих законодательных актов, для целей отличия по товарам, включенным в Перечень, в зависимости от применяемых ставок ввозимых таможенных пошлин, предусмотрены следующие требования:

- по пониженным ставкам ВТО в порядковом номере декларации на товары первая цифра 3 элемента должна начинаться на цифру 1;

по ставкам ЕТТ ЕАЭС в порядковом номере декларации на товары первая цифра 3 элемента должна начинаться на цифру 0.

Слайд 28 Таможенные брокеры, в случае, если импортируется несколько видов

товара, на тот товар, который есть в Перечне, составляют

отдельную ГТД, с указанием размера таможенной пошлины, в данном случае, не пониженная ВТО, а ставка ЕТТ ЕАЭС-15,2%.

Слайд 29

Приказом Министра финансов Республики Казахстан от 9 декабря

2015 года № 640, утверждена Инструкция по организации системы учета

отдельных товаров при их перемещении в рамках взаимной трансграничной торговли государств-членов Евразийского экономического союза, согласно которой, при вывозе товаров, включенных в Перечень, налогоплательщик обязан следовать следующей схеме заверения в качестве товаросопроводительных документов копий деклараций на товары и электронных счетов-фактур.Слайд 30 Заполнение заявления с указанием номеров ДТ (Заявления ТС

ф. 328.00, СТ-1) и ЭСФ,

с приложением их копии

Представление

заявления в департамент государственных доходов Проверка органом государственных доходов на наличие ДТ (Заявления ТС ф. 328.00, СТ-1) и ЭСФ в базах данных КГД МФ РК

Проверка органом государственных доходов правильности заполнения ЭСФ и соответствия остатка товаров

Вручение

налогоплательщику

Заверение. Проставление печати органа государственных доходов

в копиях ДТ и ЭСФ

Уведомление налогоплательщика об отказе в заверении

Соответствует ?

Да

Нет

Слайд 31

Вопрос: При реализации товаров на экспорт возникает ли

обязательство по выписке СФ в электронном виде?

Ответ: Обязательство по

выписке СФ в электронном виде возникает только в случае реализации (и по территории РК и на экспорт) товара, включенного в Перечень. Если вы реализуете товар, который не входит в Перечень изъятий, обязательств по выписке СФ в электронном виде не возникает.

Слайд 32

Вопрос: Нужно ли ставить отметку КГД на электронном

СФ, если товар, который входит в Перечень, реализуется в

прочие страны? (Китай)Ответ: Нет, не нужно. Инструкция № 640 определяет схему заверения ЭСФ КГД только при перемещении товара, включенного в Перечень изъятий в рамках взаимной трансграничной торговли между государствами-членами Евразийского экономического союза.

Слайд 33

Вопрос: ТОО реализует товары входящие перечень и

не входящие в перечень. Имеем ли право оформлять параллельно

на товары из перечня ЭСФ и на товары не из перечня на бумажном носителе.Ответ: До 01.01.2019 года, налогоплательщик имеет право при реализации товара, не входящего Перечень изъятий, выписывать СФ на бумажном носителе.

Слайд 34 Возникает ли обязательство по выписке ЭСФ при реализации

товара, импортированного до 01.01.2016 года

Слайд 35

Вопрос: Надо ли выписывать ЭСФ, если

после 11.01.2016 года была осуществлена реализация товаров, включенного в

Перечень, который числился на остатках по состоянию на 31.12.2015 года?Ответ КГД: Согласно п. 7 Инструкции, утвержденной приказом МФ РК от 09.12.2015 г. № 640, налогоплательщик выписывает электронный счет-фактуру при реализации товаров, включенных в Перечень, которые ранее ввезены с территории третьих стран.

Слайд 36

Вопрос: Возникают вопросы по выписке ЭСФ

по реализации товаров, имеющихся в остатках по состоянию на

01.01.2016 года, приобретенных ранее у налогоплательщиков - продавцов, которые в свою очередь являлись импортерами таких товаров.Причина, по которой налогоплательщики не могут произвести реализацию товаров заключается в том, что у налогоплательщиков-продавцов на момент их реализации отсутствовали обязательства по отражению таких сведений в счетах-фактурах (код ТНВЭД, № заявления в рамках ТС или Декларации на товары, дополнительные данные ГТД).

То есть, налогоплательщику чтобы реализовать товар после 01 января 2016 года, необходимо получить вышеуказанную информацию у налогоплательщика - продавца, и так далее до первого налогоплательщика - импортера.?

Слайд 37

Ответ КГД: При вывозе на территорию

другого государства-члена ЕАЭС товаров, включенных в Перечень, и ввезенных

до вступления в силу Протокола, согласно пункту 9 Инструкции по организации системы учета отдельных товаров при их перемещении в рамках взаимной трансграничной торговли государств-членов ЕАЭС, утвержденной приказом МФ РК от 9.12.2015 г. № 640, налогоплательщик представляет в ОГД заявление на проведение налоговой проверки в целях подтверждения наличия остатков товаров, включенных в Перечень

Слайд 39

Комментарий: Действие нормативно-правовых актов распространяется на

отношения, возникшие после вступления его в силу, а не

ретроспективно.То есть, Протокол вступил в действие с 11 января 2016 года, а значит, распространяется только на импорт и реализацию товаров с 2016 года.

Слайд 40

Вопрос: У нас большой магазин(розничная торговля),

есть много остатков товаров, даже с 2010 года. Есть

бумажные СФ поставщиков(некоторых из этих фирм уже нет). Мы не знаем откуда этот товар, ВТО или ЕТТ, а может, СТ...что делать? Как выписывать ЭСФ?Ответ: В случае реализации товара, по которому нет возможности определить источник происхождения, в графе 2 можно указать признак «5», и тогда графа 4(код ТН ВЭД) и 15(№ ГТД, 328.00 или СТ) раздела «G» не обязательны к заполнению.

Слайд 42 Ответ: У алкоголя и многих готовых блюд

есть коды ТН ВЭД. В случае, если данный товар

входит в Перечень изъятий, то, да, обязаны выписывать ЭСФ.

Слайд 44

Письмо Комитета государственных доходов Министерства финансов Республики Казахстан

от 28 марта 2017 года № КГД-08-2-ЮЛ-Б-788-КГД-7678

В соответствии с

подпунктом 20) пункта 16 Положения о Министерстве национальной экономики Республики Казахстан, утвержденного постановлением Правительства Республики Казахстан от 24.09.2014 г. № 1011 «Вопросы Министерства национальной экономики Республики Казахстан», одной из функций центрального аппарата является формирование налоговой и бюджетной политики, а также политики в области таможенного дела.В связи с чем, вопросы по утверждению, а также внесению изменений и дополнений в Перечень товаров, в отношении которых применяются пониженные ставки ввозных таможенных пошлин (далее - товары из Перечня), входят в компетенцию указанного министерства.

Слайд 45

Так, 9 февраля 2017 года приказом Министра национальной

экономики Республики Казахстан № 58 утвержден Перечень товаров, в

отношении которых применяются ввозные таможенные пошлины, размер ставок и срок их действия.Учитывая изложенное, при реализации товаров из Перечня необходимо руководствоваться указанным приказом.

Вместе с тем, сообщаем, что в настоящее время Комитетом ведется работа по внесению изменений в Инструкцию по организации системы учета отдельных товаров при их перемещении в рамках взаимной трансграничной торговли государств-членов Евразийского экономического союза, утвержденную приказом Министра финансов Республики Казахстан от 9 декабря 2015 года № 640, в части определения понятия товаров из Перечня.

Слайд 46

Приказ Министра финансов Республики Казахстан от 9 декабря

2015 года № 640 Об утверждении Инструкции по организации системы

учета отдельных товаров при их перемещении в рамках взаимной трансграничной торговли государств-членов Евразийского экономического союза5) Перечень - Перечень товаров, в отношении которых Республикой Казахстан в соответствии с обязательствами, принятыми в качестве условия присоединения к Всемирной торговой организации, применяются ставки ввозных таможенных пошлин, более низкие по сравнению со ставками пошлин Единого таможенного тарифа Евразийского экономического союза, и размеров таких ставок пошлин, утвержденный Решением Совета Евразийской экономической комиссии от 14 октября 2015 года № 59;

Слайд 47

Ответ Министра национальной экономики РК от 18 сентября

2017 года на вопрос от 12 сентября 2017 года

№ 472678 (dialog.egov.kz)Вопрос: Новый ПереченьВопрос: Новый Перечень изъятия утвержден Приказом № 58 и действует с 24 марта 2017 года. При этом ранее действующий Перечень изъятий (решение № 59, действующий до 24 марта 2017 года) не утратил силу.

Более того в Решение № 59 (ранее действующий Перечень) недавно были внесены изменения - Решение Коллегии Евразийской экономической комиссии от 11 мая 2017 года № 44, которые вступили в силу с 1 сентября 2017 года (исключено порядка 72 позиций перечня).

В связи, с чем возникает вопрос, - с какой целью вносятся изменения в Перечень, который не применяется налогоплательщиками?

Слайд 48

Ответ: В соответствии с пунктом 2 В соответствии с

пунктом 2 решения Высшего Евразийского экономического совета от 16

октября 2015 года № 22, за Евразийской экономической комиссией (ЕЭК) закреплена компетенция по ведению перечня изъятий Республики Казахстан, включая его актуализацию и приведение в соответствие с ТН ВЭД ЕАЭС.Таким образом, не смотря на то что Перечень изъятий, утвержденный решением Совета ЕЭК № 59, не актуализирован до уровня тарифных обязательств Республики Казахстан предусмотренных на 2016 год, работа по внесению изменений в данный Перечень изъятий проводится в связи с текущей совместной деятельностью государств-членов ЕАЭС по пересмотру размеров ввозных таможенных пошлин ЕТТ ЕАЭС в отношении тех или иных товаров.

Данная работа связана с требованиями юридической техники и имеет системный характер. Так, к примеру последняя актуализация Перечня изъятий, связана с изменениями размеров ввозных таможенных пошлин ЕТТ ЕАЭС в связи с ежегодным исполнением тарифных обязательств Российской Федерацией, принятых в ВТО.

Вместе с тем, в порядке информации хотелось бы отметить, что в настоящее время проводится аналогичная работа по приведению в соответствие Перечня изъятий, утвержденного приказом № 58, в связи с последними поправками ЕТТ ЕАЭС указанных выше. Сулейменов Т.М.

Слайд 49

Проблема:

КГД отказывается ставить отметку на ЭСФ, при реализации

товара в РФ и Кыргызстан, который входит в Перечень

№ 59, но не входит в новый Перечень №58, мотивируя отказ тем, что в Казахстане действует свой Перечень изъятий.Налогоплательщики РК, не могут получить от партнеров подтверждение уплаты ими НДС при импорте, так как Налоговые органы стран ЕАЭС отказываются заверять 328.00 формы по товарам, полученным из РК, по ЭСФ без отметок КГД РК.

Последствия: Налогоплательщик РК при экспорте товаров в страны ЕАЭС теряют свою нулевую ставку и вынуждены облагать всю реализацию НДС по ставке 12%.

Слайд 50

Налоговый Кодекс РК

(В рамках налогового администрирования)

Категории лиц, обязанных

выписывать ЭСФ

Комиссия ЕАЭС

(В рамках международного сотрудничества)

Перечень изъятий

Устанавливает

Утверждает

Слайд 51

Департамент госзакупок МинФин РК

Категории лиц, обязанных выписывать ЭСФ

МинНацЭкономики

РК

Перечень изъятий

Устанавливает свои

Утверждает

свой

Слайд 52 С 01 октября 2017 г. вступили в действие

Новые Правила выписки ЭСФ, утвержденные Приказом Министра финансов Республики

Казахстан от 12 мая 2017 года № 301 Об утверждении Правил документооборота счетов-фактур, выписываемых в электронной форме.

Слайд 54

Новое в версии 2.0.25.10 и

в версии 3.0.15.21

Новая форма

электронных счетов-фактур и правила их выписки

В конфигурации скорректированы форма

электронного счета-фактуры и механизмы обмена с ИС ЭСФ.Документ "Электронный счет-фактура"

-введено понятие версии формы;

-расширен реквизитный состав;

-скорректированы механизмы заполнения.

Основные изменения в структуре ЭСФ:

ввод новой графы "Признак происхождения" в раздел "G. Товары";

указание номера строки декларации не только для товаров, импортированных из третьих стран, но и для товаров, ввезенных из ЕАЭС (номер строки товара в Заявлении о ввозе).

Слайд 55

Изменение в учете товаров по источникам происхождения

В связи

с изменениями в структуре и выписке документов электронных счетов

фактур, для обеспечения корректного заполнения указанных полей в ЭСФ, скорректирован учет товаров по источникам происхождений, и расширены реквизиты ряда первичных документов подсистемы ТМЗ:В справочник "Источники происхождения" добавлен новый реквизит "Признак происхождения", который предназначен для заполнения "Признака происхождения" товара при выписке ЭСФ.

Реквизит "Признак происхождения" также добавлен в табличную часть "Товары" документов "ГТД по импорту" и "Заявление о ввозе товаров и уплате косвенных налогов", так как является одним из ключевых полей при автоматическом создании источников происхождения.

Слайд 56

Новые реквизиты справочника "Договоры контрагентов", документа "Счет-фактура выданный"

В

справочник "Договоры контрагентов" и документ "Счет-фактура выданный" (форма "Реквизиты

печати") добавлен новый реквизит "Условия поставки". Выбор значения производится из классификатора условий поставки.В документ "Счет-фактура выданный" (форма "Реквизиты печати") добавлен реквизит "Способ отправления (по классификатору)". В данном поле указывается цифровой код согласно классификатору видов транспорта и транспортировки товаров.

Регистр сведений "Товары с пониженной ставкой пошлин (Перечень изъятий)"

В регистр сведений "Товары с пониженной ставкой пошлин (Перечень изъятий)" добавлен период, что позволяет получать сведения о вхождении товара в "Перечень изъятий" на определенную дату. Периодичность регистра установлена в пределах дня. Получение данных о вхождении того или иного товара в Перечень изъятий определяется при помощи признака "Входит в перечень".

Слайд 57

Комитета государственных доходов МФ РК (kgd.gov.kz/ru)

С 1 октября

ЭСФ выписывается по новой форме, в том числе по

оборотам, совершенным в сентябреУважаемые налогоплательщики!

Комитет государственных доходов Министерства финансов РК сообщает, что с 1 октября 2017 года вступает в силу Приказ Министра Финансов Республики Казахстан от 12 мая 2017 года № 301 «Правила документооборота счетов-фактур, выписываемых в электронной форме» (далее - Приказ).

С 1 октября 2017 года оформление электронных счетов-фактур (далее - ЭСФ) осуществляется по форме бланка, утвержденного Приказом.

Данное требование распространяется также на ЭСФ, по которым оборот по реализации совершен в сентябре 2017 года, а срок выписки ЭСФ приходится на октябрь 2017 года.

Слайд 61 в строке 2.1 Раздела А. "Дата выписки на

бумажном носителе" указывается дата выписки счета-фактуры на бумажном носителе,

введенного в ИС ЭСФ. Данная строка заполняется на основании сведений, введенных в ИС ЭСФ налогоплательщиком, по следующим основаниям: в соответствии с подпунктом 2) пункта 2-1 статьи 263 Налогового кодекса; - в случае выписки исправленного, дополнительного ЭСФ к счету-фактуре, ранее выписанному на бумажном носителе, если на дату выписки счета-фактуры на бумажном носителе отсутствовало требование по выписке такого счета-фактуры в электронной форме; - в случае отзыва в ИС ЭСФ счета-фактуры, ранее выписанного на бумажном носителе, если на дату выписки счета-фактуры на бумажном носителе отсутствовало требование по выписке такого счета-фактуры в электронной форме;

Слайд 62

Важно!

Старые Правила не позволяли выписать исправленный, дополнительный ЭСФ

или произвести отзыв СФ, если ранее, основной счет-фактура был

выписан на бумажном носителе.Благодаря новой строке 2.1 в разделе А «Общий раздел», возможно будет сначала занести в базу данные счету-фактуре, ранее выписанному на бумажном носителе, если на дату выписки счета-фактуры на бумажном носителе отсутствовало требование по выписке такого счета-фактуры в электронной форме, а затем, выписать в электронном виде дополнительный или исправленный ЭСФ к такому СФ, а также, произвести его отзыв.

Слайд 63 Вопрос: Пункт 2.1 в новой форме обязателен для

заполнения? Ответ: Нет, данная строка заполняется, если вы намерены совершить

какие-то действия со СФ, выписанной ранее на бумажном носителе(отозвать, выписать дополнительный или исправленный к ней).Слайд 65 Изменения: 1) Добавлена новая строка 7.1 «Доля участия», в

которой отражается доля участия в совместной деятельности(заполняется, если поставщик

является участником СД) 2)Было 6 категорий поставщика, стало 9. Выделен в отдельную категорию «Участник СРП»(если поставщик является участником соглашения (контракта) о разделе продукции и добавлены новые категории: - I «Доверитель» - Н «Международный перевозчик»Слайд 67 Вопрос: Мы-экспедиторы(не имеем собственного транспорта, осуществляем международные перевозки,

привлекая перевозчиком). Выписываем ЭСФ, ставим отметку «» экспедитор» и

указываем обороты по 0% и 12%. Постоянно приходят уведомление о том, что покупатели показали оборот по приобретению услуг больше, чем мы отразили в форме 300.00. Как сейчас выписывать ЭСФ?Слайд 68 Ответ: С 01.10.2017 года, международный перевозчик(который осуществляет международную

перевозку своим транспортом), выписывая ЭСФ, ставит отметку в ячейке

Н «Международный перевозчик» и применяет ко всему обороту по реализации услуг ставку НДС «0»(ст.244 НК), а вы, выписывая ЭСФ, отмечаете ячейку «С» и, на основании ст.264 НК, отражаете стоимость услуг, полученных от перевозчиков(по ставке НДС «0%») и свое вознаграждение экспедитора (по ставке НДС «12%»)Слайд 70 Старые Правила документооборота счетов-фактур, выписываемых в электронном виде в соответствии с приказом Министра

финансов РК от 29.12.15 г. № 719:

Раздел В «Реквизиты

поставщика...5) в строке 12 «дополнительные сведения» указываются:

буквы «ЕТТ» - в случае, если при ввозе товара, включенного в Перечень, на территорию Республики Казахстан из прочих стран, не являющихся государствами-членами ЕАЭС, ввозная таможенная пошлина уплачена по ставке ЕТТ ЕАЭС;

буквы «ВТО» - в случае, если при ввозе товара, включенного в Перечень, на территорию Республики Казахстан из прочих стран, не являющихся государствами-членами ЕАЭС, ввозная таможенная пошлина уплачена с применением пониженной ставки;

буквы «СТ-1» - в случае, если реализуется произведенный в Республике Казахстан товар, включенный в Перечень;

буквы «ТС» - в случае, если реализуется ранее ввезенный на территорию Республики Казахстан из государств-членов ЕАЭС товар, включенный в Перечень.

Слайд 71

Пример заполнения строки 12:

Если бы ТОО, при импорте,

уплатило таможенную пошлину в размере 10%, то в 12

строке, было бы указано «ВТО».Слайд 72 Изменения: 1) Добавлена новая строка 7.1 «Доля участия», в

которой отражается доля участия в совместной деятельности(заполняется, если поставщик

является участником СД) 2)Было 6 категорий поставщика, стало 9. Выделен в отдельную категорию «Участник СРП»(если поставщик является участником соглашения (контракта) о разделе продукции и добавлены новые категории: - I «Доверитель» - Н «Международный перевозчик»Слайд 74 Раздел подлежит обязательному заполнению в случае, если получателем

товаров, работ или услуг по данной операции является государственное

учреждение (в разделе С отмечена категория получателя – Е государственное учреждение). При реализации иным категориям получателей, раздел заполняется на усмотрение поставщика.Банковские реквизиты поставщика вынесены в отдельный раздел В1, в котором указывается номер банковского счета, наименование банка в котором он открыт, БИК банка и другие данные.

Слайд 76 Изменения: 1) Добавлена новая строка 17.1 «Доля участия», в

которой отражается доля участия в совместной деятельности(заполняется, если покупатель

является участником СД) 2)Было 6 категорий покупателей, стало 9. Добавлены новые категории: - G «Участник СРП»(если покупатель является участником соглашения (контракта) о разделе продукции -Н «Доверитель» - I «Розничная реализация»Слайд 78 Вопрос : Мы занимаемся оптовой и розничной реализацией

медикаментов. Получаем от поставщиков медикаменты, входящие в перечень для

розничной продажи через аптеки населению. При реализации населению этих товаров надо ли выписывать ЭСФ ?

Слайд 79

Приказ Министра финансов Республики Казахстан от 12 мая

2017 года № 301 Об утверждении Правил документооборота счетов-фактур,

выписываемых в электронной форме(не введен в действие)78. При реализации физическим лицам товаров, включенных в Перечень, с представлением чека контрольно-кассовой машины, поставщик таких товаров выписывает ЭСФ на весь оборот за день, по каждому виду товара, с заполнением отдельных строк, с указанием в Разделе С «Реквизиты получателя»:

в строке 17 «Получатель» - «Физические лица» (данная строка заполняется автоматически);

в строке 18 «Адрес места нахождения» - «Розничная торговля» (данная строка заполняется автоматически);

в ячейке «I» строки 20 «Категория получателя» раздела C «Реквизит получателя» - делается отметка.

В случае необходимости может быть выписано несколько ЭСФ

Слайд 80 Ответ: Приказ Министра финансов Республики Казахстан от 12

мая 2017 года № 301:

... В строке 20

«Категория получателя» делается отметка в:ячейке «I» - в случае если получателем является физическое лицо, которому реализован товар с обязательным представлением чека контрольно-кассовой машины.

78. При реализации физическим лицам товаров, включенных в Перечень, с представлением чека контрольно-кассовой машины, поставщик таких товаров выписывает ЭСФ на весь оборот за день, по каждому виду товара, с заполнением отдельных строк, с указанием в Разделе С «Реквизиты получателя»:

в строке 17 «Получатель» - «Физические лица» (данная строка заполняется автоматически);

в строке 18 «Адрес места нахождения» - «Розничная торговля» (данная строка заполняется автоматически);

в ячейке «I» строки 20 «Категория получателя» раздела C «Реквизит получателя» - делается отметка.

В случае необходимости может быть выписано несколько ЭСФ

Слайд 81

При этом, на основании пп.4 и пп.7(введен с

01.01.2017 года)п.15 статьи 263 НК, СФ не является обязательной,

в случае, если оплата за ТРУ, оказанные физ.лицу, производится за наличный расчет и с использованием Pos-терминалов.

Слайд 82

Вопрос: По вопросу нестыковки правил выписки ЭСФ и

налогового кодекса: Так все таки при розничной торговли товаров

из перечня должны выписывать ЭСФ или нет?Ответ: Для исключения возникновения рисков, при реализации товаров, включенных в Перечень, физическим лицам за наличный расчет, нужно выписывать ЭСФ.

Слайд 84 Раздел С1. заполняется только в случае, если получателем

товаров, работ или услуг по данной операции является государственное

учреждение (в разделе С в строке 20 отмечена ячейка Е - государственное учреждение). В разделе отражаются сведения о назначении платежа, БИК коде центрального уполномоченного органа по исполнению бюджета и иные сведения.

Слайд 85

Государственное учреждение - что это?

Субъекты, участвующие в

процедурах гос. закупок, не всегда являются гос. учреждениями. Поэтому

для правильного заполнения ЭСФ в таких операциях в первую очередь необходимо правильно определить категорию заказчика.Государственное учреждение - некоммерческая организация, созданная государством и содержащаяся только за счет бюджета или бюджета (сметы расходов) Национального Банка Республики Казахстан, если дополнительные источники финансирования не установлены законами Республики Казахстан, для осуществления управленческих, социально-культурных или иных функций некоммерческого характера.

Слайд 86

Государственное предприятие на праве хозяйственного ведения - коммерческая организация,

наделенная государством имуществом на праве хозяйственного ведения и отвечающая

по своим обязательствам всем принадлежащим ей имуществом.Казенное предприятие - коммерческая организация, наделенная государством имуществом на праве оперативного управления

Таким образом, государственное учреждение - это особая форма юридического лица, отличная от государственного предприятия и казенного предприятия.

Форма юридического лица обычно явно указана в его названии.

Слайд 87

Пример

ГУ «Аппарат акима» - это государственное учреждение.

РГП на ПВХ «Казгидромет» - это Республиканское государственное предприятие

на праве хозяйственного ведения.КГП «Поликлиника» - это коммунальное государственное предприятие.

ГККП «Детско-юношеская спортивная школа» - это государственное коммунальное казенное предприятие.

Слайд 88

Особенный порядок заполнения электронных счетов-фактур предусмотрен только для

государственных учреждений (ГУ).

Если заказчиком по договору гос. закупа является государственное

предприятие (ГККП, КГП, РГП), то счет-фактура выписывается электронно, но заполняется так же как по обычным операциям реализации.

Слайд 91

Приказ Министра финансов Республики Казахстан от 12 мая

2017 года № 301 Об утверждении Правил документооборота счетов-фактур,

выписываемых в электронной формеВ разделе D «Реквизиты грузоотправителя и грузополучателя» ЭСФ указываются следующие реквизиты грузоотправителя и грузополучателя (при их наличии):

...

Данная строка подлежит обязательному заполнению, за исключением:

реализации товара на территории Республики Казахстан;

передачи товара в пределах одного юридического лица на территории Республики Казахстан.

Слайд 92

Вывод: С 01.10.2017 года, при реализации товара на

экспорт, продавец обязан указывать реквизиты грузоотправителя и грузополучателя

Слайд 94

Согласно Новых Правил, в строке 31 «Пункт

назначения» указывается административно-территориальная единица место поставки товара.

Данная строка подлежит

заполнению в случае вывоза товара с территории Республики Казахстан, в том числе в связи с передачей товара в пределах одного юридического лица;

Слайд 98

Согласно Новых Правил, теперь, при реализации товара,

Поставщик будет указывать в ЭСФ нового образца, в разделе

Е «Договор (контракт)» в строке 31-1 «Условия поставки» указывается трехзначный буквенный код заглавными буквами, латинским шрифтом в соответствии с классификатором условий поставки, утвержденным Решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций» (приложение № 13 к Решению), для международных операций в соответствии с обычаями, в том числе обычаями делового оборота (Инкотермс).

Слайд 101

В старых Правилах, при выписки ЭСФ не было

предусмотрено отражение условий доставки по ИНКОТЕРМС, тогда как в

Новых Правилах, такое обязательство есть.В грузовой таможенной декларации трехзначный буквенный код всегда отражается в строке 20.

Слайд 103

Вывод: Теперь, при реализации товаров на экспорт,

Продавец обязан будет указать в ЭСФ условия Инкотермс, предусмотренные

договором с покупателем

Слайд 104

В старых Правилах выписки ЭСФ, указание Договора

(контракта) на поставку товаров, работ, услуг» было обязательным.

Согласно

внесенным изменением, стало возможным выписывать ЭСФ на реализацию товаров, работ, услуг, без заключения договора с покупателемСлайд 105 В старых Правила ЭСФ: 35. В разделе Е «Условия

поставки» ЭСФ: 1) строка 24 «Договор (контракт) на поставку товаров,

работ, услуг» содержит строки 24.1 «номер», в которой указывается номер договора (контракта) на поставку товаров, работ, услуг

В новых Правила ЭСФ:

43. В разделе Е «Договор (контракт)»:

1) в строке 27.1 «Договор (контракт) на поставку товаров, работ, услуг» делается отметка ….При отметке строки 27.2 «Без договора (контракта) на поставку товаров, работ, услуг» не подлежат заполнению строки 27.3 (номер) и 27.4 (дата);

Слайд 107 В старых Правила ЭСФ: 35. В разделе Е «Условия

поставки» ЭСФ: 3) в строке 26 «Способ отправления» указывается способ

отправления согласно договору (контракту) на поставку товаров, работ, услуг;

Слайд 108

В новых Правила ЭСФ:

...в строке 29 «Способ

отправления» указывается способ отправления согласно договору (контракту) на поставку

товаров, работ, услуг.Способ отправления указывается цифровым кодом согласно классификатору видов транспорта и транспортировки товаров, утвержденному Решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций» (приложение № 3 к Решению);

Слайд 111

В разделе F «Реквизиты документов, подтверждающих поставку

товаров, работ, услуг» строка 32 «Документ, подтверждающий поставку товаров,

работ услуг» содержит строки 32.1 «Номер» и 32.2 «Дата», в которых указываются номер и дата документа, подтверждающего поставку товаров, работ, услуг (в случае, если заполнена одна из строк 32.1 и 32.2, то вторая строка подлежит обязательному заполнению).

Слайд 112

Если ранее, в Разделе Е, указано, что

поставка осуществляется без договора, то данный раздел не заполняется

Слайд 117

«2» - в случае реализации товара, не включенного

в Перечень, ввезенного на территорию Республики Казахстан из государств-членов

ЕАЭС или третьих стран;«3» - в случае реализации товара, включенного в Перечень, произведенного на территории Республики Казахстан;

«4» - в случае реализации товара, не включенного в Перечень, произведенного на территории Республики Казахстан;

«5» - в случае реализации товара, не относящегося к Признакам «1», «2», «3», «4»;

«6» - в случае выполнения работ, оказания услуг.

Данная строка является обязательной для заполнения.

Слайд 118

В разделе G «Данные по товарам, работам,

услугам»:

В графе 2 «Признак происхождения товара, работ, услуг» указываются

следующие признаки происхождения товара, работ, услуг (далее - Признак):«1» - в случае реализации товара, включенного в Перечень, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС или третьих стран.

В случае если товар ранее приобретен по ЭСФ предыдущей версии, в строке 12 «Дополнительные данные» которого были указаны буквенные значения «ЕТТ», «ВТО» или «ТС», то данный товар относится к Признаку «1»;

Слайд 119

«2» - в случае реализации товара, не включенного

в Перечень, ввезенного на территорию Республики Казахстан из государств-членов

ЕАЭС или третьих стран;«3» - в случае реализации товара, включенного в Перечень, произведенного на территории Республики Казахстан;

«4» - в случае реализации товара, не включенного в Перечень, произведенного на территории Республики Казахстан;

«5» - в случае реализации товара, не относящегося к Признакам «1», «2», «3», «4»;

«6» - в случае выполнения работ, оказания услуг.

Данная строка является обязательной для заполнения.

Слайд 120

Вывод: Источник происхождения товаров указывается не буквами, а

цифрами.

Не в разделе данных о поставщике, что подразумевает возможность

указания только одного признака происхождения товара, а по каждому наименованию товара.

Слайд 122

Список выбора Признака происхождения зависит от указанного в

источнике происхождения способа происхождения: — Если способ происхождения не указан, то

выбирается значение признака от 1 до 5. — Если способ выбран ЕТТ, ВТО или ТС, то доступны для выбора значения 1, 2 и 5. — Если способ СТ-1 (СТ-KZ) — 3, 4, 5.

Слайд 124

Краткое Резюме

В графе 2 указываем следующие признаки происхождения

товара:

1 – при реализации товаров, включенных в Перечень изъятия,

которые ранее были ввезены на территорию РК из стран-членов ЕАЭС или из третьих стран;2 – при реализации товаров, не включенных в Перечень изъятия, ввезенных на территорию РК из стран-членов ЕАЭС или из третьих стран;

3 – при реализации товаров, содержащихся в Перечне изъятия, которые были произведены на территории РК;

4 - при реализации товаров, не включенных в Перечень изъятия, произведенных на территории РК;

5 – при реализации иных товаров, не предусмотренных значениями 1-4;

6 – при выполнении работ, оказании услуг.

Слайд 125

Вопрос: Мы реализуем товар одному клиенту, выписываем один

ЭСФ. Весь товар входит в Перечень изъятий.

Но часть

товара, указанного в ЭСФ, ранее мы импортировали из прочих стран, а часть- из России. Какой признак указывать в графе 2?

Ответ: Так как весь товар, указанный в ЭСФ входит в Перечень изъятий, признак происхождения товара в данной ЭСФ(и по товару, импортированного из прочих стран и из РФ) будет один- признак «1».

Слайд 126

Вопрос: Мы реализуем 20 наименований товара одному клиенту,

выписываем один ЭСФ. Товар импортировали как по ГТД, так

и по заявлению 328.00. Часть товара входит в Перечень изъятий, а часть –нет. Какой признак указывать в графе 2?Ответ: По товару, который входит в Перечень изъятий, ранее импортированному из прочих стран и стран ЕАЭС, признак происхождения будет-1.

По товару, который не входит в Перечень изъятий, но который ранее также импортирован из прочих стран и стран ЕАЭС, признак происхождения будет-2.

Слайд 127

Вопрос: Товар купили у казахстанского поставщика. СФ бумажный.

Неизвестно, откуда его ввез поставщик, а может сам произвел.

Но мы знаем, что товар входит в Перечень. Какой признак указывать в графе 2?Ответ: В данном случае указываем признак происхождения будет-5.

Слайд 128

Заполняем ЭСФ при реализации товара, который импортирован из

Китая и РФ, а также собран поставщиком самостоятельно(ходунки). При

этом некоторые позиции товара(велосипед и качели) входят в Перечень, а некоторые(люлька и лошадка)-нет.

Слайд 131

Вопрос: Мы реализуем товар, приобретенный у казахстанского импортера.

Ранее, мы указывали регистрационный номер ЭСФ поставщика в Разделе

I, по строке 35. А сейчас как указывать?Ответ: Если в ЭСФ поставщика по строке 12, в Разделе В, было указано «ВТО», «ЕТТ» или «ТС», согласно новых Правил, вы указываете в графе 2 признак происхождения товара-1.

Регистрационный номер ЭСФ поставщика, согласно новым Правилам нигде не указывается

Слайд 132

Вопрос: Мы реализуем товар, который приобрели у казахстанского

поставщика по бумажной СФ. Источник происхождения товара-неизвестен. Какой признак

происхождения указывать в графе 2?Ответ: Если товар приобретен по СФ, в которой источник происхождения не был указан, при реализации, в графе 2 указываем признак-5.

Слайд 134 Вопрос : Компания импортирует ТМЗ, код ТН ВЭД

которых входит в Перечень, но затем, использует их:

В процессе

строительства объекта (при реализации в ЭСФ указывает услуга - СМР);В процессе установки газового оборудования (при реализации в ЭСФ указывает услуга - УГО);

Каким образом в ЭСФ, выписанном на основании Акта приемки выполненных работ (КС-2), отразить оборудование и материалы из Перечня изъятий, которые входят в состав этого выполнения и завозятся по отдельности от разных поставщиков по разным декларациям?

Слайд 135 Ответ: Если в договоре с заказчиком указано, что

исполнитель оказывает услугу СМР или УГО, то при реализации,

в счете-фактуре указывается наименование услуги, а не перечень ТМЗ, использованных при оказании данных услуг.В графе 2 указывается признак происхождения «6»

Слайд 136 Вопрос: Заключен договор на выполнение Электромонтажных работ, предусмотрена

смета по ТМЗ, которые будут использоваться Исполнителем при выполнении

работ. По окончанию выполнения работ использованные материалы подлежат списанию у Исполнителя. В составе материалов присутствует материал, входящий в перечень изъятий.Как быть с выпиской электронной счет фактурой по материалу, входящему в перечень изъятий?

Слайд 137 Ответ: Одновременно с выпиской ЭСФ, в котором будет

указано наименование и стоимость Электромонтажной УСЛУГИ, в бухгалтерском учете

производится списание материалов, предусмотренных сметой к договору. Данные ТМЗ не реализуются, а списываются.На основании данных таможни, у КГД могут появится вопросы, почему нет реализации товаров, входящих в Перечень, ранее импортированных из прочих стран и стран ЕАЭС. В данном случае, предоставите пояснение, что все импортированные ТМЗ были списаны в процессе оказания услуг, выполнения работ по договору с клиентом.

Слайд 139 Вопрос: Заключен договор на установку пожарной сигнализации. Согласно

смете, стоимость работ по договору включает сбор, монтаж и

установку пожарной сигнализации. В составе материалов присутствует материал, входящий в перечень изъятий.Как быть с выпиской электронной счет фактурой в данном случае?

Слайд 140 Ответ: Если договором предусмотрена сборка и установка пожарной

сигнализации, то в бухгалтерском учете необходимо отразить комплектацию пожарной

системы, определить код ТН ВЭД, и в ЭСФ показать реализацию системы и услуги по ее установке отдельно.

Слайд 144

Ранее....в графе 2 «Наименование товаров, работ, услуг» указывалось

наименование реализуемых товаров, выполненных работ, оказанных услуг (строка подлежит

обязательному заполнению).В случае реализации товара, ввезенного ранее в Республику Казахстан наименование должно совпадать с наименованием товаров, указанным в декларации на товары или заявлении о ввозе товаров и уплате косвенных налогов;

Слайд 145 Вопрос: Наша компания участвует в государственных закупках и

при выписке Накладной и ЭСФ при реализации наименование товаров

должно соответствовать названию Лота (спецификации) в тендерной документации. Например, в спецификации тендерной документации может быть указано «Компьютерный класс»).При этом, ГТД при импорте может быть заполнена по Спецификации к Контракту, где Поставщик товаров – экспортер, указывает свою кодировку и наименование Товаров (Например, «мониторы», «процессор», расписывает по элементам (оперативное запоминающее устройство - ОЗУ, винты, болты, провода, мышка,….), и т.п.….).

В связи с изложенным просим разъяснить, как правильно выписать ЭСФ и какое наименование товара указывать в ЭСФ (из ГТД или согласно тендерной документации, спецификации), чтобы не нарушить пункты Закона о Государственных закупках и Правила документооборота счет-фактур, выписываемых в электронном виде?

Слайд 146

Ответ КГД

(до вступления в действие Новых Правил

выписки ЭСФ):

С 1 января 2017 года вступил в

действие пункт 426 «Правил осуществления государственных закупок», утвержденных Приказом Министра финансов Республики Казахстан от 11 декабря 2015 года № 648, где в пп.4) данного пункта указанно что ЭСФ выписывается в соответствии с Правилами ЭСФ.

Слайд 147

Комментарий

В данном случае, налогоплательщик не имел возможности выписать

ЭСФ в соответствии с Правилами, так как Заказчик четко

оговорил в договоре, что приобретает готовый «компьютерный класс», а не его составляющие: оперативное запоминающее устройство - ОЗУ, винты, болты, провода, мышка и т.д.Перед каждым налогоплательщиком, в данной ситуации вставал вопрос: выписать ЭСФ в соответствии с Правилами, то есть указать наименование всех комплектующих товара, тогда Заказчик не примет такой документ и, соответственно не произведет оплату. Если же выписать ЭСФ в соответствии с предметом договора, то есть, указать наименование готового товара, который получился в процессе комплектации, это приведет к нарушению Правил выписки ЭСФ.

Слайд 148

Вопрос: Наименование товара по номенклатуре поставщика-импортера, отличается от

наименования товара по номенклатуре окончательного грузополучателя (например, для предприятий

Самрук-Казына, наименование товара, утвержден о единым справочником товаров, работ и услуг и не подлежит корректировке), при этом ГОСт и тех. характеристики одни и те же. В соответствии с пп.4) п.37 Правил документооборота ЭСФ "В случае реализации товара, ввезенного ранее в РК наименование должно совпадать с наименованием, указанным в Декларации на товар или заявлении о ввозе товаров и уплате косвенных налогов".Каким образом в данном случае должен поступать налогоплательщик при выписке ЭСФ?

Слайд 149

Ответ КГД: В новом бланке ЭСФ предусмотрена возможность

в графе «Наименование товаров, работ, услуг» указывать наименование реализуемых

товаров, выполненных работ, оказанных услуг, соответствующее наименованию товаров, работ, услуг, используемому налогоплательщиком в своих учетных системах.

Слайд 151

Приказ Министра финансов Республики Казахстан от 12 мая

2017 года № 301 Об утверждении Правил документооборота счетов-фактур,

выписываемых в электронной форме(не введен в действие)В графе 3 «Наименование товаров, работ, услуг» указывается наименование реализуемых товаров, выполненных работ, оказанных услуг, соответствующее наименованию товаров, работ, услуг, используемому налогоплательщиком в своих учетных системах.

Слайд 152

В графе 3/1 «Наименование товаров в соответствии с

Декларацией на товары или заявлением о ввозе товаров и

уплате косвенных налогов» указывается наименование товара, отраженное в графе 31 основного (добавочного) листа декларации на товары при импорте с территории третьих стран, или в графе 2 заявления о ввозе товаров и уплате косвенных налогов при импорте с территории государства-члена ЕАЭС.Данная строка подлежит обязательному заполнению по товарам, относящимся к признакам «1», «2» в графе 2 «Признак происхождения товара, работ, услуг».

В графе 3 «Наименование товаров, работ, услуг» указывается наименование реализуемых товаров, выполненных работ, оказанных услуг, соответствующее наименованию товаров, работ, услуг, используемому налогоплательщиком в своих учетных системах.

Слайд 153

В графе 3 «Наименование товаров, работ, услуг»

указывается наименование реализуемых товаров, выполненных работ, оказанных услуг, соответствующее

наименованию товаров, работ, услуг, используемому налогоплательщиком в своих учетных системах.Данная строка подлежит обязательному заполнению по товарам, работам, услугам, относящимся к признакам «3», «4», «5», «6» в графе 2 «Признак происхождения товара, работ, услуг».

Вывод: В данной графе указываем наименование товаров, которые не были импортированны из прочих стран или из стран ЕАЭС.

Слайд 156

Вопрос : Прав ли поставщик, реализующий товар, включенный

в Перечень, который ранее был им импортирован из ТС,

утверждая, что он не обязан указывать код ТН ВЭД товара?Выдержка из Старых Правил:

...в графе 3 «Код товара (ТН ВЭД)» указывается код товарной номенклатуры внешнеэкономической деятельности в соответствии с классификатором Товарной номенклатуры внешнеэкономической деятельности, утвержденным решением Совета Евразийской экономической комиссии от 16 июля 2012 года № 54, отраженный в строке 33 декларации на товары при оформлении ввоза товара в Республику Казахстан.

Вывод: Правилами № 77 от 09 февраля 2015 года, действительно, не предусмотрено обязательное заполнение кода ТН ВЭД при реализации товара, импортированного из ТС.

Слайд 159

В графе 4 «Код товара (ТН ВЭД ЕАЭС)»

указывается код ТН ВЭД ЕАЭС.

В случае реализации товара, относящегося

к признакам «1», «2», в графе 2 «Признак происхождения товара, работ, услуг», указывается код ТН ВЭД ЕАЭС, отраженный в графе 33 декларации на товары при импорте с территории третьих стран, или в графе 3 заявления о ввозе товаров и уплате косвенных налогов при импорте с территории государства-члена ЕАЭС.Данная строка подлежит обязательному заполнению по товарам, относящимся к признакам «1», «2», «3» в графе 2 «Признак происхождения товара, работ, услуг», а также «4» - при экспорте товаров в государства-члены ЕАЭС.

Слайд 161

Вопрос: Товар приобретался у казахстанского поставщика-резидента РК, но

он входит в Перечень. В строке 12 раздела В

в ЭСФ поставщика указано ВТО. Обязаны ли мы указывать коды ТН ВЭД, если мы товар не импортировали?Ответ: Да, обязаны. В графе 2 вы укажите признак происхождения товара «1» (на основании данных по ЭСФ поставщика) а, согласно новых Правил, в случае реализации товара, относящегося к признакам «1», в графе «4» указание кода ТН ВЭД является обязательным.

Слайд 162

Вопрос: Мы производим металлические изделия. Часть из них

входит в Перечень изъятий, а часть-не входит. Реализуем продукцию

только по территории РК. Выписываем на всю реализацию ЭСФ. Обязаны ли мы по каждому товару указывать код ТН ВЭД?Ответ: Нет. При реализации готовой продукции по территории РК, Код ТН ВЭД вы обязаны указывать только при реализации готовой продукции, которая входит в Перечень изъятий и по которой указывается признак происхождения «3». Если в ЭСФ по номенклатуре готовой продукции указан признак- «4» (не входит в Перечень), то указание кода ТН ВЭД является необязательным.

Слайд 163

Вопрос: В каких случаях, при выписке ЭСФ, не

обязательно указание кода ТН ВЭД товара?

Ответ: Согласно новых

Правил, не обязательно указание кода ТН ВЭД товара при реализации по территории РК произведенного товара, не включенного в Перечень изъятий и при реализации товара, признак происхождения которого «5».

Слайд 164

Вопрос: Мы собираем мебель из разных комплектующих, которые

импортируем из Китая и РФ. Данная мебель не входит

в Перечень изъятий. Правильно ли мы понимаем, что при реализации готовых кухонных наборов, гостиных и т.д. по территории РК, в ЭСФ мы ставим в графе 2 признак «5» и не обязаны указывать в графе «4» код ТН ВЭД товара?Ответ: Да, правильно. Согласно новых Правил, не обязательно указание кода ТН ВЭД товара при реализации по территории РК товара, признак происхождения которого «5».

Слайд 165 Вопрос: Если российский поставщик не указал в СФ

код ТН ВЭД, мы должны самостоятельно его искать?

Ответ:

На основании норм налогового кодекса РФ, российский поставщик обязан указывать в СФ код ТН ВЭД.Налоговый кодекс Российской Федерации (НК РФ)

Статья 169. Счет-фактура

5. В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны: 15) код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Сведения, предусмотренные настоящим подпунктом, указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства - члена Евразийского экономического союза.

Слайд 166 Таким образом, если российский поставщик предоставляет вам счет-фактуру

без указания кода ТН ВЭД, вы можете ознакомить его

с нормами российского налогового законодательства и попросить его выписать СФ с соблюдением данных норм.Слайд 167 Графа 15 «№ Декларации на товары, заявления о

ввозе товаров и уплате косвенных налогов, СТ-1 или СТ-KZ»

Слайд 168

Приказ Министра финансов Республики Казахстан от 12 мая

2017 года № 301 Об утверждении Правил документооборота счетов-фактур,

выписываемых в электронной форме(не введен в действие)Данная строка является обязательной по товарам, относящимся к Признакам «1» в графе 2 «Признак происхождения товара, работ, услуг», а также «3» - при экспорте товаров в государства-члены ЕАЭС.

Слайд 169 В графе 15 «№ Декларации на товары, заявления

о ввозе товаров и уплате косвенных налогов, СТ-1 или

СТ-KZ» указывается:20-значный регистрационный номер декларации на товары в случае реализации товара, ввезенного на территорию Республики Казахстан с третьих стран, и относящегося к Признаку «1» в графе 2 «Признак происхождения товара, работ, услуг».

...18-значный регистрационный номер заявления о ввозе товаров и уплате косвенных налогов в случае реализации товара, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС, и относящегося к Признаку «1» в графе 2 «Признак происхождения товара, работ, услуг».

Слайд 170 В графе 15 «№ Декларации на товары, заявления

о ввозе товаров и уплате косвенных налогов, СТ-1 или

СТ-KZ» указывается:...13-значный регистрационный номер сертификата происхождения товара (СТ-1) в случае экспорта с территории Республики Казахстан товара, относящегося к Признаку «3» в графе 2 «Признак происхождения товара, работ, услуг».

..11-значный регистрационный номер сертификата происхождения товара (СТ-KZ) в случае экспорта с территории Республики Казахстан товара, произведенного на территории свободной экономической зоны или свободных складов, относящегося к Признаку «3» в графе 2 «Признак происхождения товара, работ, услуг».

...Данная строка является обязательной по товарам, относящимся к Признакам «1» в графе 2 «Признак происхождения товара, работ, услуг», а также «3» - при экспорте товаров в государства-члены ЕАЭС.

Слайд 173 Вопрос : ТОО реализует товар, выписывает ЭСФ, но

товар (идентичный) был импортирован как из прочих стран, с

оформлением нескольких ГТД, так и стран, участниц ТС. Обязательно ли указывать все номера ГТД и заявлений по форме 328.00 в графе 15?Ответ: Да, обязательно. На основании Новых Правил, в ЭСФ, в графе 15 раздела «Данные по товарам и услугам» для импортированных товаров необходимо указать номер заявления о ввозе товаров или номер ГТД, в соответствии с которыми товар был импортирован поставщиком.

При этом однородные импортированные товары по различным регистрационным номерам заявлений о ввозе товаров и уплате косвенных налогов указываются в отдельных строках настоящего раздела.

Слайд 174 Вопрос : ТОО реализует товар, выписывает ЭСФ, но

товар (идентичный) был импортирован как из прочих стран, с

оформлением нескольких ГТД, так и стран, участниц ТС. Обязательно ли указывать все номера ГТД и заявлений по форме 328.00 в графе 15?Ответ: Да, обязательно. На основании Новых Правил, в ЭСФ, в графе 15 раздела «Данные по товарам и услугам» для импортированных товаров необходимо указать номер заявления о ввозе товаров или номер ГТД, в соответствии с которыми товар был импортирован поставщиком.

При этом однородные импортированные товары по различным регистрационным номерам заявлений о ввозе товаров и уплате косвенных налогов указываются в отдельных строках настоящего раздела.

Слайд 175 Вопрос : Наша компания занимается поставкой мебели из

России и Белоруссии. Зачастую на складе присутствует однородная мебель

(одинаковый артикул, модель), везенная в Республику Казахстан различными партиями (оформлялись несколько заявлений о ввозе). В ЭСФ, в разделе «Данные по товарам, работам, услугам», указывать какой номер Заявления о ввозе товаров, если покупателю передаются стулья, поступившие в разные периоды и по разным Заявлениям о ввозе товаров?Ответ: В форме ЭСФ, в строке 15 «№ ГТД или заявления о ввозе» раздела «Данные по товарам и услугам» для импортированных товаров необходимо указать номер Заявления о ввозе товаров, в соответствии с которыми товар был импортирован поставщиком. В случае если отгружаемая мебель была ввезена разными партиями на основании различных Заявлений о ввозе товаров, каждую партию следует выделять отдельными строками вне зависимости от степени идентичности и однородности реализуемых товаров.

Слайд 177

Вопрос: Из комплектующих, приобретаемых у казахстанских импортеров, ТОО

собирает Агрегат (холодильное оборудование) и реализует на территории РК.

Подскажите, при выписке ЭСФ в графе 15 что мы должны указывать, если не ТОО импортирует данные комплектующие?Ответ : В случае реализации скомплектованного товара, в графе 2 можно указать признак «5», и тогда графа 15 раздела «G» не обязательна к заполнению.

Слайд 178 Вопрос : Нужно ли при

реализации на территории РК товара, скомплектованного из разных составляющих,

код ТН ВЭД которого входит в Перечень изъятий, получать сертификат происхождения товара?Ответ: Если скомплектованный товар соответствует критериям достаточной переработки, вы можете получить сертификат формы СТ-KZ, подтверждающий, что данный товар произведен в РК. Согласно новых Правил, признак происхождения такого товара будет «3», то есть, произведенный в РК. Но в графе 15 вы обязаны будете указывать номер данного сертификата, только в случае экспорта.

Слайд 179 Вопрос : Мы приобрели товар

по ЭСФ, в которой поставщик указал в строке 12

СТ-1, но не указал в графе 14 номер сертификата. Если мы указываем в графе 2 признак «3», то ИС ЭСФ требует указание в графе 15 номера сертификата и не дает отправить без него ЭСФ. Что делать?Ответ: Укажите в графе 15 KZ 0000000000(11 нулей), ЭСФ будет отправлена.

Слайд 181 Вопрос: Если компания комплектует из материалов, которые не включены

в Перечень, а готовый товар под кодировкой новой комплектации

вошел в Перечень, как отразить сведения в ЭСФ, если материалы ввезены и по ГДТ, и по ф.328.00. Наименование готового изделия будет отличаться от ранее везенных материалов по ГДТ и ф.328.00.Ответ: В случае, если вы получили на товар, полученный после комплектации, сертификат происхождения товара СТ-1 или СТ-KZ, то в графе 2 Раздела G указываем признак происхождения «4», в графе 3 – наименование товара, в графе 15- номер сертификата

Слайд 182 Вопрос: По тендерным договорам покупают товар который состоит из

нескольких комплектующих товаров, которые в наличии на складе. Для

того чтобы товар соответствовал товару по договору, его нужно скомплектовать из нескольких товаров и продать как один. Код ТНВЭД не меняется, но меняется наименование номенклатуры и его количество. И на укомплектованный товар невозможно указать источник происхождения, так как этот товар не был завезен, а укомплектован из нескольких товаров, завезенных из ТС. Что указывать в графе 2 и графе 15 в этом случае?Ответ: В случае реализации скомплектованного товара , в графе 2 можно указать признак «5», и тогда графа 15 раздела «G» не обязательна к заполнению.

Слайд 183 Вопрос: Наименование товара в ЭСФ должно совпадать с наименованием

товаров, указанным в декларации на товары или заявлении о

ввозе товаров и уплате косвенных налогов.Ввозим товар, который состоит из нескольких наименований (производитель указывает несколько позиций, так как этот товар комплектуется/собирается из полочек, дверей столешницы и т.д.), в РК производим комплектацию и реализуем уже по одному наименованию. Это например - кухонный гарнитур ( фасад, фурнитура, количество шкафов и т. д.). При реализации покупателю формируется цена за единицу товара. Совпадать уже не будет. Каким образом выписывать ЭСФ в данном случае, как в таких случаях указывать наименование, код ТН ВЭД, данные в графах 2 и 15 в разделе G?

Ответ: В случае реализации скомплектованного товара , в графе 2 можно указать признак «5», в графе 3 – наименование скомплектованного товара, тогда графа 4 и 15 раздела «G» не обязательны к заполнению.

Слайд 184 Вопрос: Как правильно оформить в электронном счете-фактуре (далее

–ЭСФ) на товар, собранный (скомплектованный) силами Товарищества под одно

наименование с целью дооснастки и продажи клиенту как одно целое, которое в этом виде и будет использоваться.Составляющие этого товара, завезены в разное время, по разным ГТД из страны ЕАЭС (России) и третьих стран?

Слайд 185 Например: по договору необходимо продать Пневмоцилиндр с блоком

управления – код ТНВЭД 8412310009, который состоит из:

Фитинг код

ТН ВЭД 7412200000 (заяв. ф. 328 № 600705062015N00342)Цилиндр код ТН ВЭД 8412310009 (ГТД 55301/270116/1003533, раздел 2)

Пневмораспределитель код ТНВЭД 8481209009 (ГТД 55301/221215/0072478, раздел 4)

Катушка код ТН ВЭД 8505909000 (заяв. ф. 328 № 600707082015N00313)

Эл.разъем код ТН ВЭД 8536508000 (заяв. ф. 328 № 600716042015N00491)

Продать данный товар по частям невозможно, т.к. клиент использует этот товар как одно целое и покупает его как одно целое. Получить сертификат СТ-1 на данную комплектацию нельзя, т. к. товар комплектуется (собирается, скручивается и т. д.) под клиента индивидуально, не носит серийный характер.

Слайд 186

Ответ: В случае реализации скомплектованного товара , в

графе 2 можно указать признак «5», в графе 3

– наименование скомплектованного товара, тогда графа 4 и 15 раздела «G» не обязательны к заполнению.Слайд 187 Вопрос : Компания импортирует товар (как комплектующие изделия),

код ТН ВЭД которых входит в Перечень, но затем

собирает из них агрегатные установки и реализует на экспорт, выписывая ЭСФ. Какой код ТН ВЭД указывать в графе 4 и нужно ли указывать номер ГТД в графе 15?Ответ: Если в процессе комплектации получается новый товар, который в дальнейшем реализуется, то код ТН ВЭД, вы должны определить по каждому товару самостоятельно, на основании Классификатора товарной номенклатуры ВЭД ТС.

В графе 2 можно указать признак «5», в графе 3 – наименование скомплектованного товара, тогда графа 4 и 15 раздела «G» не обязательны к заполнению даже при реализации товара на экспорт.

Слайд 188 Вопрос : ТОО импортировало товар из

РФ 15 сентября 2017 года, срок предоставления 328.00 до

20 октября 2017 года, то есть на момент реализации 19 сентября 2017 года, у нас нет номера заявления. Можно ли выписать ЭСФ, без указания в графе 15 18-значного регистрационного номера заявления о ввозе товаров и уплате косвенных налогов?Ответ: