Слайд 2

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Каналы движения денежных средств

между:

1 - Центральным банком и коммерческими банками

2 – Коммерческими банками

3 – Фирмами и организациями

4 – Банками, фирмами и организациями

5 – Банками и населением

6 – Фирмами, организациями и населением

7 – Банками и финансовыми институтами

8 – Физическими лицами

По каждому каналу осуществляется встречное движение

Слайд 3

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Платежный оборот – процесс

непрерывного движения

средств платежа, существующих в данной

стране.

Средства платежа – деньги и производные формы депозитных

денег (чеки, кредитные карточки, инструменты электронных

расчетов).

Платежно-денежный оборот - процесс непрерывного движения

денег, выполняющих функцию средства платежа (т.е. это часть

денежного оборота)

Налично-денежный оборот (денежное обращение) – процесс

непрерывного движения наличных денег.

Слайд 4

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

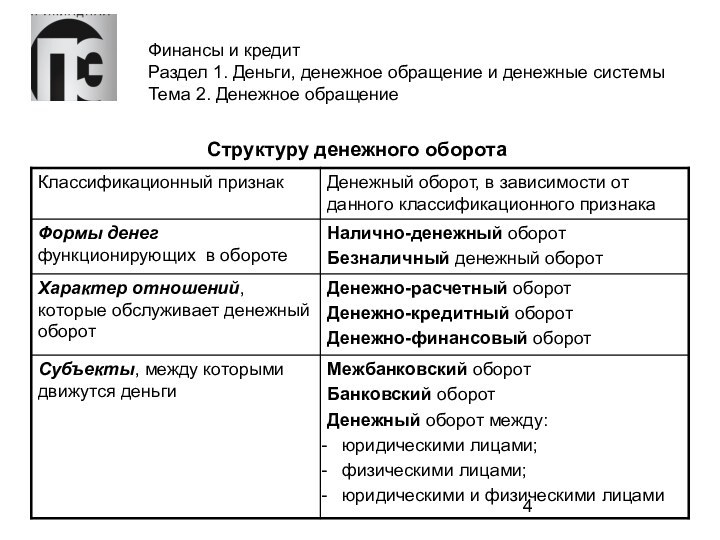

Структуру денежного оборота

Слайд 5

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Налично-денежный оборот (денежное обращение)

связан главным

образом с доходами и расходами населения (оплата труда, расчеты с

предприятиями торговли, платежи за услуги, вклады в банках).

Положение ЦБ РФ «О правилах организации наличного денежного

обращения на территории РФ», предусматривает, что:

1 – предприятия хранят свободные денежные средства в учреждениях

банка на соответствующих счетах;

2 – наличные деньги, поступающие в оборотную кассу предприятия,

подлежат зачислению на соответствующий счет в кредитном учреждении;

3 – предприятие должно иметь в своей кассе наличность в пределах

лимита, ежегодно устанавливаемого банками по согласованию с

руководством предприятия;

4 – сверх лимита денежная наличность может храниться на предприятиях

для выдачи оплаты труда, выплаты социального характера не более трех

дней.

Слайд 6

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Безналичный денежный оборот –

денежный оборот, осуществляющийся при

помощи записи по счетам плательщиков и получателей денежных средств в банке

либо путем учета взаимных требований.

Современные деньги безналичного оборота – базы данных, доступ к которым

осуществляется при помощи технических средств.

Безналичный денежный оборот в РФ регулируется Положением о безналичных

расчетах РФ

Особенности современного безналичного

денежного оборота:

Предполагает отсутствие непосредственного денежного знака.

Осуществляется при помощи записи по счетам (в компьютерных базах данных банка относительно конкретного счета) плательщиков и получателей денежных средств в банках либо путем учета взаимных требований.

Невозможен без существования развитой банковской системы.

Занимает ведущую позицию в денежном обороте любого субъекта экономических отношений: предприятия, домохозяйства, государства.

Слайд 7

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Условием существование безналичного денежного

оборота в

экономике является – возможность осуществления безналичного

расчета.

Принципы осуществления безналичных расчетов:

Они осуществляются по банковским счетам, которые открываются клиентам для хранения и перевода средств

Платежи по счетам должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете

Невмешательство банков в договорные отношения клиентов

Срочность платежа исходя из сроков, предусмотренных в договорах, инструкциях Минфина

Обеспеченность платежа. Наличие у плательщика (или его гаранта) ликвидных средств, которые могут быть использованы для погашения обязательств перед получателями денег

Слайд 8

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Условия полноценного функционирования безналичного

денежного оборота:

Наличие законодательных гарантий легитимности данной операции.

Существование необходимости в быстром и безопасном переводе денежных средств.

Существование развитой банковской системы (наличие филиалов, отделений и корреспондентских отношений между банками).

Возможность свободного принятия решения хозяйствующими субъектами.

Слайд 9

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Факторы, влияющие на объем

денежного оборота:

Политические (изменения в количестве денежных средств, функционирующих в экономике, которые связаны исключительно с потребностями правительства и независимы от потребностей экономики)

Технические имеют косвенное воздействие (технические средства расчетов, позволяющие уменьшить количество времени, требуемое для осуществления расчета, увеличение частоты использования безналичных денежных средств)

Экономические (виды денег, используемые в экономике, скорость денежного оборота, размер товарооборота и др.)

Слайд 10

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Скорость обращения денежного оборота

–

определяется количеством оборота каждой

денежной единицы в течении определенного

времени (года) и характеризует скорость

обращения дохода.

Чем больше количество оборотов, чем

меньшее количество денежных средств

необходимо экономике для нормального

существования

Слайд 11

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Виды счетов, открываемых в

банках:

Срочные депозиты

До востребования

Специальные счета (специальные условия расчета)

Права и обязанности как банка, так и вкладчика определяются

договором

Договор банковского счета содержит:

Полное наименование контрагентов

Все условия сделки (сроки хранения вклада, условия начисления и использования процентов, возможности изменения или продления срока действия данного договора)

Формы безналичных расчетов

Слайд 12

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Депозиты – счета с

конкретным сроком их содержания в данном банке,

определенным процентом и ограничениями относительно возможности

использования средств данного счета

Процент по счетам зависит от того какую сумму дохода получит сам банк в

течении срока использования размещенных в нем денежных средств

Счета до востребования – предоставляют возможность изъять денежные

средства из банка в любой момент времени, практически не приносят

собственнику дохода (процента) и предназначены для обслуживания текущей

(основной) деятельности

Смысл различия депозита от до востребования – в возможности использования

денежных средств, локализованных на данном счете

Пластиковая карточка – электронный вариант размещения денежных средств на

счет до востребования

Слайд 13

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Счета, отражающие изменения долговых

требований и обязательств в

различных странах называются по разному:

текущие – во Франции;

чековые – в США;

жиросчета – в Германии;

расчетные – в России.

С расчетного счета удовлетворяются требования по:

выплате заработной платы работающим

отчислениям налогов в бюджет

оплаты сырья и т.п.

Безналичный денежно-платежный оборот осуществляется через

систему кредитных организаций по открытым в них счетам хозяйствующих

субъектов, населения, кредитно-финансовых организаций и

государственных органов

Слайд 14

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Формы безналичных расчетов –

способы осуществления данного платежа и набор

применяемых при этом средств.

Основные формы безналичных расчетов:

Расчеты посредством операций инкассо

Расчеты с помощью аккредитивов

Расчеты в виде авансовых платежей

Расчеты, осуществляемые по открытому счету

Расчеты, проводимые в виде векселей и чеков

Основные средства осуществления безналичных платежей:

чек,

вексель,

банковская тратта

и денежный перевод

Факторы, определяющие выбор форм безналичных расчетов:

Характеристика товара

Спрос и предложение на данный товар

Учет объекта сделки

Слайд 15

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

В большинстве стран с

рыночной экономикой для внутренних и

международных перечислений используют следующие формы

безналичных расчетов:

1. Банковский перевод – трансферт – операции по перечислению

безналичных средств, т.е. их движение по банковским счетам. Это основа

и составная часть всех остальных форм расчетов.

Банковский перевод – последовательность расчетных операций,

которая начинается с выполнения расходной операции

Расходные операции банков по счетам:

Кредитовые – операции, осуществляемые на основании четко выраженного и недвусмысленного указания клиента произвести перечисление средств с его счета и кредитовать счет получателя

Дебетовые – операции, исполнение которых проводится на основании волеизъявления получателя платежа. Он дает указание произвести причитающийся ему платеж путем предъявления в банк расчетного документа

Слайд 16

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Расчеты по инкассо

Инкассо

– банковская операция, посредством которой банк по поручению своего клиента получает на основании расчетных документов причитающиеся ему денежные средства от других предприятий и зачисляет эти средства на его счет в банке

Экономические контрагенты - участники:

Покупатель

Продавец

Банк (при международной сделке два банка: банк экспортера и банк импортера)

При осуществлении операции инкассо:

банк по поручению своего клиента получает платеж от его партнера по бизнесу за отгруженный товар или оказанные услуги

банк зачисляет эти средства на счет клиента

клиенту банка требуется предварительно предоставить в свой банк набор документов, подтверждающих данную сделку (сроки и объемы сделки)

Слайд 17

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Виды расчетов инкассо в

зависимости:

от степени доверия партнеров

и уровня криминогенности :

Простой инкассо

Документарный инкассо

Простой инкассо – система платежей, при которой взыскание платежа

производится при получении финансовых документов, подтверждающих

заключение сделки на условиях инкассо

Документарный инкассо – система оплаты с некоторыми гарантиями

получателю, относительно доставки оплаченного товара (оплата

производится не только при получении финансовых документов, но и

коммерческих документов, сопровождающих груз)

Слайд 18

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Расчеты по аккредитивам

Аккредитив –

это условное денежное обязательство, принимаемое банком по поручению его клиента, произвести платежи в пользу поставщика по предъявлении последним документов, соответствующих условиям аккредитива, или же предоставить полномочия другому банку произвести такие платежи

Слайд 19

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Расчеты платежными поручениями –

форма

безналичных расчетов, при которой плательщик

представляет в обслуживающий его банк документ,

содержащий поручение о перечислении определенной

суммы со своего счета на счет получателя средств

Особенности:

Наличие корреспондентских связей между банками

Банк не контролирует действия партнеров, а лишь пересылает денежные средства

Нормы (максимальные границы), определяющие сроки осуществления платежа законодательно закреплены и в разных странах могут отличаться

Слайд 20

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Расчеты платежными требованиями –

поручениями – форма

безналичных расчетов, предусматривающая расчетные операции с

помощью платежного требования-поручения, оформленного договора

между поставщиком и плательщиком.

Преимущества таких расчетов:

Повышение роли банка в проведении расчетов

Наличие некоторой гарантии сделки, т.к. банк изначально проверяет ее возможность

Оформление платежа со стороны банка наиболее удобным образом

Формирование системы защиты от банковских ошибок

Наличие ответственности банка за неисполнение или ненадлежащее исполнение поручения клиента (ст. 25 Гражданского кодекса)

Предоставление возможности поставщику потребовать оплату средств в соответствии с договором по заключенной сделке, предоставляемым банку покупателя и своему собственному

Слайд 21

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

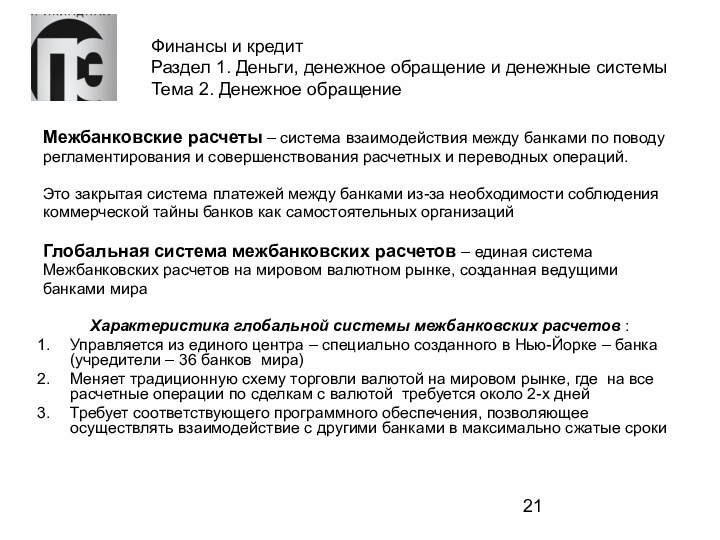

Межбанковские расчеты – система

взаимодействия между банками по поводу

регламентирования и совершенствования расчетных и переводных операций.

Это закрытая система платежей между банками из-за необходимости соблюдения

коммерческой тайны банков как самостоятельных организаций

Глобальная система межбанковских расчетов – единая система

Межбанковских расчетов на мировом валютном рынке, созданная ведущими

банками мира

Характеристика глобальной системы межбанковских расчетов :

Управляется из единого центра – специально созданного в Нью-Йорке – банка (учредители – 36 банков мира)

Меняет традиционную схему торговли валютой на мировом рынке, где на все расчетные операции по сделкам с валютой требуется около 2-х дней

Требует соответствующего программного обеспечения, позволяющее осуществлять взаимодействие с другими банками в максимально сжатые сроки

Слайд 22

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

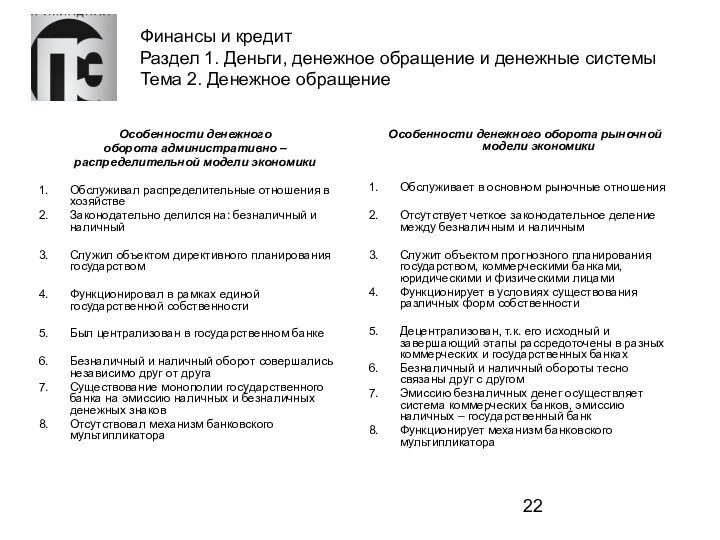

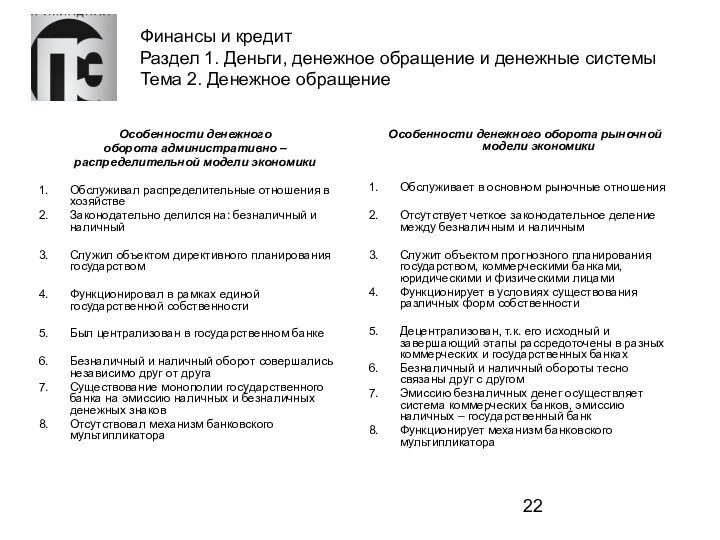

Особенности денежного

оборота административно –

распределительной

модели экономики

Обслуживал распределительные отношения в хозяйстве

Законодательно делился на: безналичный и наличный

Служил объектом директивного планирования государством

Функционировал в рамках единой государственной собственности

Был централизован в государственном банке

Безналичный и наличный оборот совершались независимо друг от друга

Существование монополии государственного банка на эмиссию наличных и безналичных денежных знаков

Отсутствовал механизм банковского мультипликатора

Особенности денежного оборота рыночной модели экономики

Обслуживает в основном рыночные отношения

Отсутствует четкое законодательное деление между безналичным и наличным

Служит объектом прогнозного планирования государством, коммерческими банками, юридическими и физическими лицами

Функционирует в условиях существования различных форм собственности

Децентрализован, т.к. его исходный и завершающий этапы рассредоточены в разных коммерческих и государственных банках

Безналичный и наличный обороты тесно связаны друг с другом

Эмиссию безналичных денег осуществляет система коммерческих банков, эмиссию наличных – государственный банк

Функционирует механизм банковского мультипликатора

Слайд 23

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

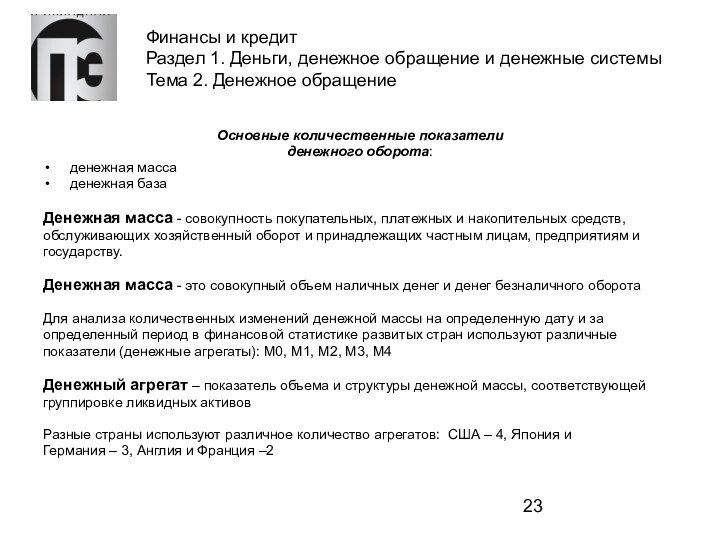

Основные количественные показатели

денежного оборота:

денежная масса

денежная база

Денежная масса - совокупность покупательных, платежных и накопительных средств,

обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и

государству.

Денежная масса - это совокупный объем наличных денег и денег безналичного оборота

Для анализа количественных изменений денежной массы на определенную дату и за

определенный период в финансовой статистике развитых стран используют различные

показатели (денежные агрегаты): М0, М1, М2, М3, М4

Денежный агрегат – показатель объема и структуры денежной массы, соответствующей

группировке ликвидных активов

Разные страны используют различное количество агрегатов: США – 4, Япония и

Германия – 3, Англия и Франция –2

Слайд 24

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

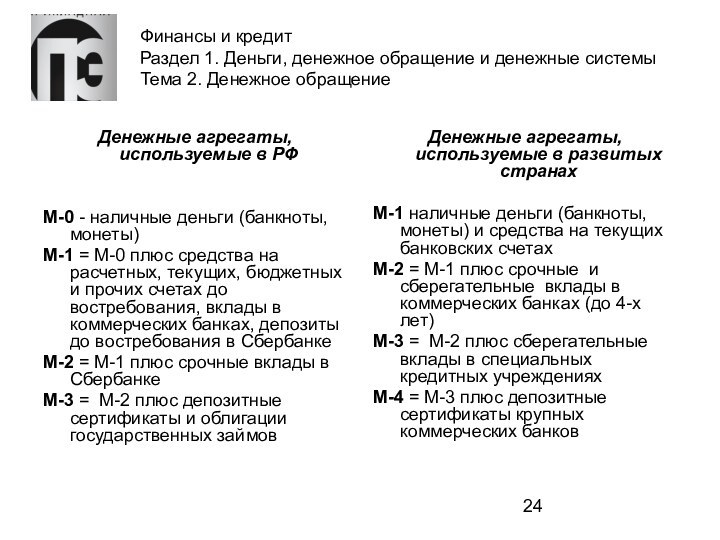

Денежные агрегаты, используемые в

РФ

М-0 - наличные деньги (банкноты, монеты)

М-1 = М-0 плюс средства на расчетных, текущих, бюджетных и прочих счетах до востребования, вклады в коммерческих банках, депозиты до востребования в Сбербанке

М-2 = М-1 плюс срочные вклады в Сбербанке

М-3 = М-2 плюс депозитные сертификаты и облигации государственных займов

Денежные агрегаты, используемые в развитых странах

М-1 наличные деньги (банкноты, монеты) и средства на текущих банковских счетах

М-2 = М-1 плюс срочные и сберегательные вклады в коммерческих банках (до 4-х лет)

М-3 = М-2 плюс сберегательные вклады в специальных кредитных учреждениях

М-4 = М-3 плюс депозитные сертификаты крупных коммерческих банков

Слайд 25

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

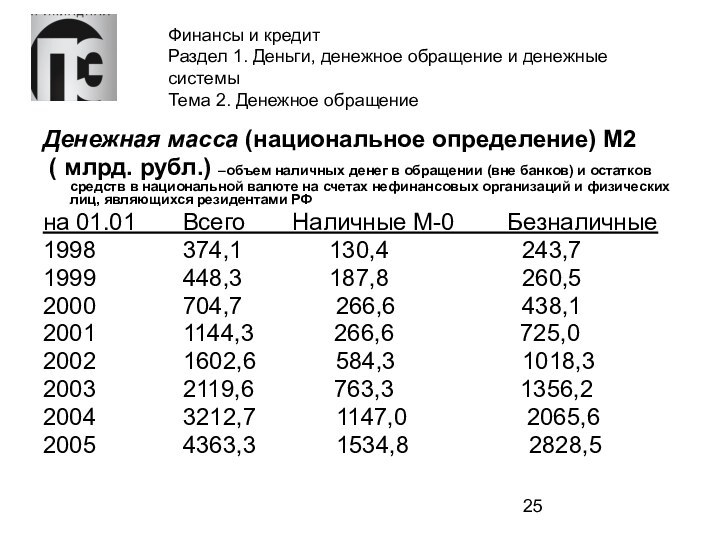

Денежная масса (национальное определение)

М2

( млрд. рубл.) –объем наличных денег в обращении (вне банков) и остатков средств в национальной валюте на счетах нефинансовых организаций и физических лиц, являющихся резидентами РФ

на 01.01 Всего Наличные М-0 Безналичные

1998 374,1 130,4 243,7

1999 448,3 187,8 260,5

2000 704,7 266,6 438,1

2001 1144,3 266,6 725,0

2002 1602,6 584,3 1018,3

2003 2119,6 763,3 1356,2

2004 3212,7 1147,0 2065,6

2005 4363,3 1534,8 2828,5

Слайд 26

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Денежная база – наличные

деньги в обращении

плюс резервы депозитных учреждений.

Денежная база в узком определении – включает

наличные деньги вне Банка России и обязательные

резервы банков в Банке России.

Денежная база в широком определении -

дополнительно включает остатки на корреспондентских

и других счетах коммерческих банков в ЦБ РФ.

Слайд 27

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

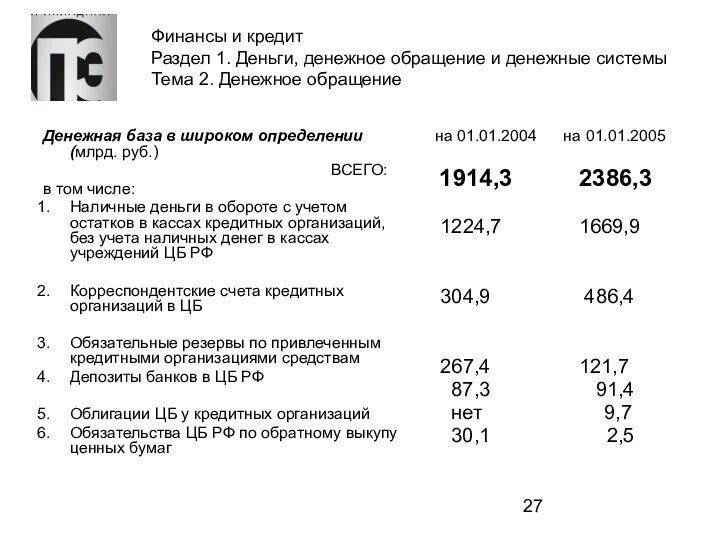

Денежная база в широком

определении (млрд. руб.)

ВСЕГО:

в том числе:

Наличные деньги в обороте с учетом остатков в кассах кредитных организаций, без учета наличных денег в кассах учреждений ЦБ РФ

Корреспондентские счета кредитных организаций в ЦБ

Обязательные резервы по привлеченным кредитными организациями средствам

Депозиты банков в ЦБ РФ

Облигации ЦБ у кредитных организаций

Обязательства ЦБ РФ по обратному выкупу ценных бумаг

на 01.01.2004 на 01.01.2005

1914,3 2386,3

1224,7 1669,9

304,9 486,4

267,4 121,7

87,3 91,4

нет 9,7

30,1 2,5

Слайд 28

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

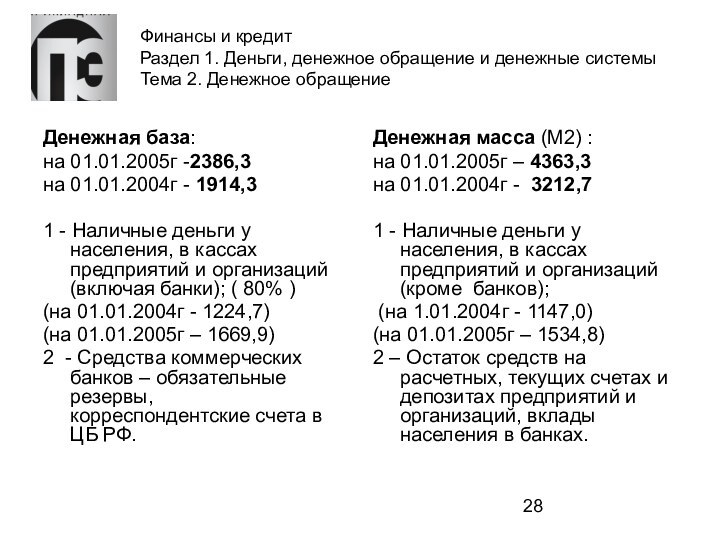

Денежная база:

на 01.01.2005г -2386,3

на

01.01.2004г - 1914,3

1 - Наличные деньги у населения, в кассах предприятий и организаций (включая банки); ( 80% )

(на 01.01.2004г - 1224,7)

(на 01.01.2005г – 1669,9)

2 - Средства коммерческих банков – обязательные резервы, корреспондентские счета в ЦБ РФ.

Денежная масса (М2) :

на 01.01.2005г – 4363,3

на 01.01.2004г - 3212,7

1 - Наличные деньги у населения, в кассах предприятий и организаций (кроме банков);

(на 1.01.2004г - 1147,0)

(на 01.01.2005г – 1534,8)

2 – Остаток средств на расчетных, текущих счетах и депозитах предприятий и организаций, вклады населения в банках.

Слайд 29

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Коэффициент обеспеченности оборота денежной

массой (Ко)

Ко = М-2 / ВВП

характеризует относительную обеспеченность оборота

платежными средствами.

Ко в 1995г.

РФ - 0,16 Развитые страны - (0,6 – 1,0)

Факторы, влияющие на обеспеченность

оборота деньгами:

количество денег (массы)

скорость их оборота (обращения)

ускорение оборачиваемости означает рост денежной массы

Слайд 30

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Количество денег устанавливается экономическим

законом

денежного обращения ( К.Маркс)

М = (СЦ –К +П –ВП ) / О

где:

М - количество денег, необходимых в качестве

средств обращения и платежа;

СЦ – сумма цен реализуемых товаров и услуг;

К – сумма проданных товаров и услуг в кредит, срок платежей

по которым не наступил;

П – сумма платежей по долговым обязательствам;

ВП – сумма взаимно погашающихся платежей;

О – среднее число оборотов денег как средство платежа и

средство обращения.

Слайд 31

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

С уходом золота из

обращения количество денег, необходимое для обращения

регулируется государством, исходя из целей политики

Обеспеченность оборота деньгами определяется зависимостью уровня

цен от денежной массы

Уравнение обмена (А.Маршал и И.Фишер)

МV =РQ

где:

M – масса денег;

P – цена товара;

V – скорость обращения денег;

Q - количество товаров, представленных на рынке.

количество денег, необходимое для обращения определенной массы товаров и

услуг

М= PQ / V

Слайд 32

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Скорость обращения (оборота) –

показатель интенсификации движения денег

при функционировании их в качестве средства обращения и средства платежа

Трудно поддается количественной оценки, поэтому для его расчета используют

косвенные данные. Исчисляются два показателя скорости оборота денег:

Показатель скорости обращения в кругообороте доходов (Vд).

Vд = ВНП / М-1 Vо = ВНП / М-2

показатель раскрывает взаимосвязь между денежным обращением и

процессами экономического развития

Показатель оборачиваемости денег в платежном обороте (Vпо).

Vпо = Сумма денег на банковских счетах / Среднегодовая

величина денежной

массы в обращении

показатель характеризует скорость безналичных расчетов

Слайд 33

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

В зависимости от полноты

охвата оборота наличных денег различают:

Скорость возврата денег в кассы Учреждений ЦБ РФ (Vв)

Vв = поступления в кассы / среднегодовая

масса денег в

обращении (М-2)

2. Скорость обращения денег в налично-денежном обороте

(Vн)

Vн = сумма поступлений и выдачи

наличных, включая обороты

почты и Сбербанка РФ / М-2

Слайд 34

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Факторы, влияющие на скорость

обращения денег:

1. Общеэкономические:

циклическое развитие производства;

темпы его роста;

движение цен.

2. Денежные (монетарные) :

структура платежного оборота (соотношение наличных и безналичных денег);

развитие кредитных операций и взаимных расчетов;

уровень процентных ставок за кредит на денежном рынке;

внедрение компьютеров для операций в кредитных учреждениях;

использование электронных денег в расчетах.

Слайд 35

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Эмиссия и выпуск денег

Выпуск

денег - постоянный приток денег в оборот.

Эмиссия - такой выпуск денег в оборот, который приводит к общему

увеличению денежной массы, находящейся в обороте.

В условиях рыночной экономии эмиссионная функция разделена:

эмиссию безналичных денег производит система коммерческих банков;

эмиссию наличных денег - государственный центральный банк.

Эмиссия безналичных денег является первичной, так как прежде чем

наличные деньги появятся в обороте, они должны отражаться в виде

записей на депозитных счетах коммерческих банков.

Целью эмиссии безналичных денег - удовлетворить дополнительную

потребность предприятий в оборотных средствах, эта цель достигается путем

предоставления предприятиям со стороны коммерческих банков кредитов

Слайд 36

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Механизм эмиссии безналичных денег

действует на основе банковского

(кредитного, депозитного) мультипликатора

Банковский мультипликатор - процесс увеличения (мультипликации) денег

На депозитных счетах коммерческих банков в период их движения от одного

коммерческого банка к другому.

Характеристика механизма эмиссии безналичных денег:

Управляет этим механизмом - ЦБ, находящийся на первом уровне двух

уровневой банковской системы.

Действие данного механизма осуществляется на втором уровне, т. е. на уровне коммерческих банков.

Получив импульс от ЦБ далее механизм действует автоматически, как

цепная реакция, не зависимо от желания специалистов отдельных коммерческих банков.

4. Механизм банковского мультипликатора непосредственно связан с свободным резервом банков

Слайд 37

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Свободный резерв банка (Ср)

- это совокупность ресурсов коммерческого

банка, который в данный момент времени может быть использован для активных

банковских операций.

Пассивные операции банка - операции по привлечению банковских ресурсов

Активные операции банка - операции по размещению банковских ресурсов

(выдача ссуд, покупка ценных бумаг, валюты и т.д)

Характеристика свободного резерва коммерческого банка ( Ср)

Свободный резерв коммерческого банка Ср – наиболее ликвидные его активы.

Коммерческие банки могут осуществлять свои активные операции только в пределах имеющихся у них ресурсов.

Свободный резерв всей системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков

От увеличения или уменьшения свободных резервов отдельных банков общая величина свободного резерва всей системы коммерческих банков не изменяется.

Слайд 38

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Величина свободного резерва отдельного

коммерческого банка

Ср = К + ПР + ЦК (+-) МБК - ОЦР - Ао.

где:

К - капитал коммерческого банка;

ПР - привлеченные ресурсы коммерческого банка (средства на

депозитных счетах);

ЦК - централизованный кредит, предоставленный коммерческому

банку центральным банком;

МБК - межбанковский кредит;

ОЦР - отчисления в централизованный резерв, находящийся в

распоряжении центрального банка;

Ао - ресурсы, которые на данный момент уже вложены в активные

операции коммерческого банка.

Слайд 39

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

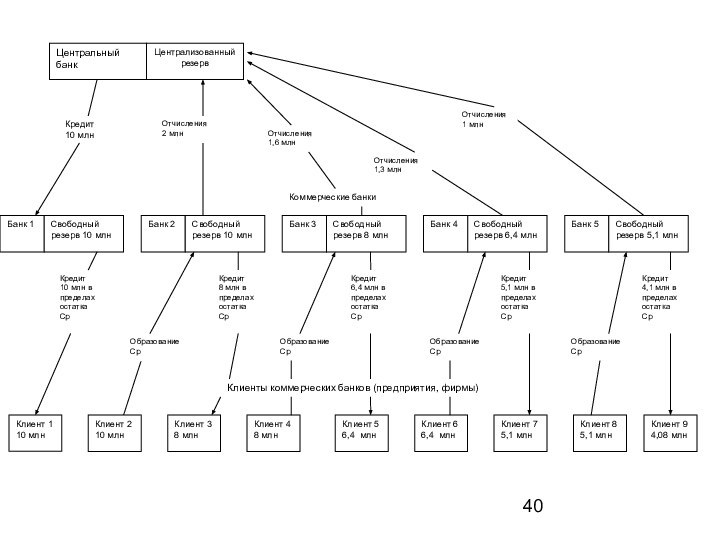

Допущения, принятые в анализе

процесса

мультипликации (схема 1):

Коммерческие банки на данный момент не располагают свободными резервами

Каждый банк имеет только двух клиентов

Банки используют свои ресурсы только для кредитных операций.

Примечание:

Величина коэффициента мультипликации обратно

пропорциональна норме отчислений в

централизованный фонд

Слайд 41

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Для характеристики механизма мультипликации

используют

различные термины-понятия:

Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации (кто? – банки)

Кредитный мультипликатор раскрывает двигатель процесса мультипликации (что происходит?, в результате чего? - кредит, кредитования хозяйства)

Депозитный мультипликатор отражает объект мультипликации - деньги на депозитных счетах коммерческих банков (что изменяется в результате? – депозиты).

Слайд 42

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Банковский мультипликатор начинает

действовать в случаях:

А. Предоставления централизованного кредита со стороны ЦБ

ЦБ предоставляет кредиты коммерческим банкам

ЦБ предоставляет федеральному правительству.

Деньги в этом случае поступят на бюджетные счета коммерческих банков, где они тоже относятся к привлеченным ресурсам (ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится (см. формулу) и включится механизм банковского мультипликатора.

В. Покупки ЦБ у коммерческих банков ценных бумаг и валюты

В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации.

С. Уменьшение ЦБ нормы отчислений в централизованный фонд

В этом случае также увеличится свободный резерв системы коммерческих банков, что при прочих равных условиях приведет к росту кредитования и включению банковского мультипликатора.

Слайд 43

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Эмиссия наличных денег

Эмиссия наличных

денег – такой их выпуск в обращение, при

котором увеличивается масса наличных денег, находящаяся в

обращении.

Характеристика эмиссии наличных денег:

Монополия на эмиссию наличных денег принадлежит государственному центральному банку.

Эмиссия наличных денег осуществляется децентрализованно.

Эмиссию наличных денег производят ЦБ РФ и его расчетно-кассовые центры (РКЦ). Они открываются в различных регионах страны и выполняют расчетно-кассовое обслуживание расположенных в этих регионах коммерческих банков.

РКЦ обязаны выдавать коммерческим банкам бесплатно наличные деньги в пределах их свободных резервов (Ср)

Для эмиссии наличных денег в РКЦ открываются резервные фонды и оборотные кассы.

Слайд 44

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Резервные фонды РКЦ предназначены

для хранения запаса

денежных знаков, предназначенных для выпуска их в обращение,

в случае увеличения потребности хозяйства данного региона в

наличных деньгах.

Денежные знаки, находящиеся в резервном фонде не считаются

деньгами, находящимися в обращении, поскольку они не

совершают движения, а являются резервом.

Оборотная касса РКЦ предназначена для постоянного

поступления наличных деньги от коммерческих банков, постоянной

выдачи им наличных денег.

Деньги в оборотной кассе пребывают в постоянном движении;

они являются деньгами, находящимися в обращении.

Слайд 45

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Действие организационного механизма

эмиссии

наличных денег:

Если сумма поступлений наличных денег в оборотную кассу РКЦ превышает сумму выдачи денег из неё, то деньги изымаются из обращения.

Изъятие осуществляется путем перевода этого излишка из оборотной кассы РКЦ в его резервный фонд.

Если у большинства коммерческих банков, обслуживаемых РКЦ, возрастет потребность в наличных деньгах, а поступления денег в их операционные кассы эквивалентно не возрастет, то РКЦ вынужден будет увеличить выпуск наличных денег в обращение.

Увеличение выпуска наличности (эмиссии для данного РКЦ) осуществляется путем перевода недостающей суммы из резервного фонда РКЦ в его оборотную кассу.

Слайд 46

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

5.

Правление ЦБ составляет ежедневный эмиссионный баланс, который дает сведения о том, произошла эмиссия наличных денег или нет в целом по стране в этот день

6. Далее деньги, эмитируемые РКЦ в обращение, поступят в операционные кассы коммерческих банков, оттуда они попадают или в кассы предприятий, или непосредственно населению.

7. При выдачи денег происходит списание их со счетов клиентов до востребования.

Следовательно, наличные деньги трансформируются из безналичных денег, находящихся на депозитных счетах.

8. Таким образом, выдаваемые наличные деньги представляют собой составную часть денежной массы, созданной коммерческими банками, в результате действия механизма банковского мультипликатора.

Слайд 47

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Денежная система – исторически

сложившаяся национальная

система организации денежного обращения, закрепленная

традициями и оформленная законодательно (возникают в16-17 вв.)

Типы денежной системы в зависимости от формы денег:

Денежная система металлического обращения – базируется на натуральных. действительных деньгах (серебряных, золотых), которые выполняют все пять функций, а обращающиеся знаки стоимости беспрепятственно обмениваются на действительные деньги.

Денежная бумажно-кредитная система обращения - при которой полноценные натуральные деньги вытеснены из обращения.

Слайд 48

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Денежная система металлического обращения

представлена

двумя типами : биметаллизм и монометаллизм.

Биметаллизм - денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за двумя металлами – медь и серебро, либо золото и серебро, монеты из них функционируют на равных основаниях (15-17 вв. в ряде стран Западной Европы).

Монометаллизм - денежная система, при которой один денежный металл является всеобщим эквивалентом, и одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на золото.

Слайд 49

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Три разновидности биметаллизма:

Система параллельной

валюты, когда соотношение между золотыми и серебряными монетами устанавливались стихийно на рынке.

Система двойной валюты, когда это соотношение устанавливалось государством.

Система “хромающей” валюты, при которой золотые и серебряные монеты служат законными платежными средствами, но не на равных основаниях. Например, если чеканка монет из серебра производилась в закрытом порядке, то они практически выступали знаками золота.

Слайд 50

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Разновидности золотого монометаллизма:

Золотомонетный стандарт

- золото выполняет все функции денег, в обращение как золотая монета, так и знаки золота, производится свободная чеканка золотых монет с фиксированным содержанием золота (до 1 мировой войны )

Золотые монеты свободно меняются на знаки золота по нарицательной стоимости.

Золотослитковый стандарт - банкноты обмениваются не на монеты, а на слитки (после 1 мировой войны - Англия, Франция, Япония; слиток -12.5 кг).

Золотодевизный стандарт - банкноты обмениваются на

девизы – иностранную валюту, разменную на золото (после 1 мировой войны - Германия, Дания, Австрия).

4. Золотодолларовый стандарт - валютная система, заложенная в 1944 году на Бреттон-Вудской международной конференции, и основана на использовании золота и доллара. Золото выступало в качестве окончательного средства международных расчетов. Доллар - главной резервной валютой, т.е. представителем золота.

Слайд 51

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Денежная бумажно-кредитная система обращения

Характерные

особенности:

Вытеснение золота, как из внутреннего, так и

внешнего оборота и оседание его в золотых резервах (в основном в банках); золото при этом выполняет функцию сокровища

Выпуск наличных и безналичных денежных знаков на основе кредитных операций банков

Создание и развитие механизмов денежно-кредитного регулирования денежного оборота со стороны государства

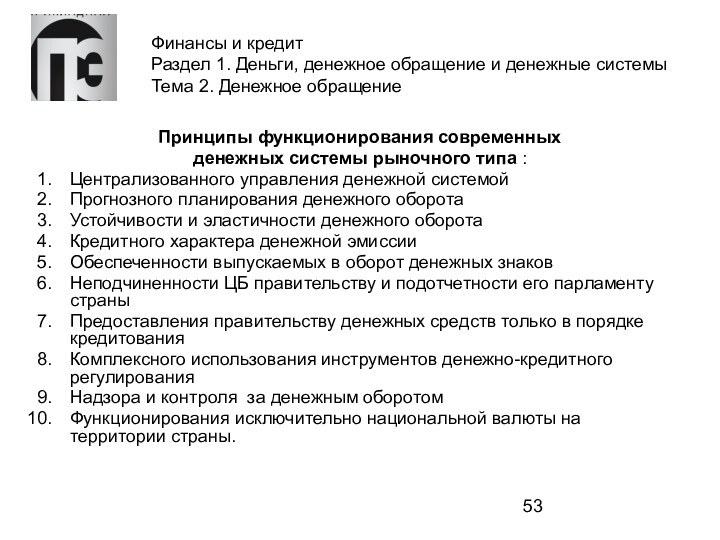

Слайд 52

Финансы и кредит

Раздел 1. Деньги, денежное обращение и

денежные системы

Тема 2. Денежное обращение

Элементы современной денежной системы

Денежная

единица - установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров.

Масштаб цен – разделение денежной единицы на кратные части

Виды денег, находящийся в обращении и являющиеся законным платежным средством Порядок эмиссии и характер обеспечения денежных знаков, выпущенных в обращение – законодательно урегулированные процессы их обеспечения, выпуска, хранения и изъятия из обращения.

Методы регулирования денежного обращения – государственный аппарат, осуществляющий регулирования процессов денежного обращения (эмиссии, обеспечения, хранения и изъятия из обращения денежных знаков