Слайд 2

10.1. Формы кредита

Различают следующие формы кредита в зависимости характера ссуженной

стоимости, кредитора и заемщика и целевых потребностей заемщика.

Инвестиционные налоговые кредиты — кредиты на развитие в форме снижения налоговых платежей на определенный срок с последующим погашением недоимки и процентов по кредиту.

Налоговые краткосрочные кредиты — отсрочка и рассрочка по уплате налогов на срок 3-12 месяцев.

Товарный кредит (ТК) — предоставление товаров и вещей в долг. Сторонами заключается договор, предусматривающий обязанность одной стороны предоставить другой стороне вещи, определенные родовыми признаками (договор товарного кредита). Условия о количестве, об ассортименте, о комплектности, о качестве, о таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре купли-продажи товаров (ГК РФ - статьи 465-485),если иное не предусмотрено договором товарного кредита.

Слайд 3

Коммерческий кредит (вредит предприятия) предоставляется одним предприятием другому

в виде продажи товаров отсрочкой платежа. При этом заключается

договор о передаче в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками. В том числе виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг. К коммерческому кредиту применяются правила ГК, РФ если иное не предусмотрено договором.

Коммерческий и товарный кредиты иногда объединяют.

Смешанная форма кредита (товарно-денежная) — кредит предоставляется в виде денежной ссуды, а расчет за него осуществляется товарами. Подобная форма кредита часто используется в отношениях с развивающимися странами.

Банковская форма кредита — кредит банков.

Государственный кредит — это кредит со стороны государственных кредитных учреждений, например, Банка России, Банка Развития, Россельхозбанка и др.

Международный кредит — кредиты иностранных государств, частных фирм и банков, международных институтов, например, МВФ или Мирового банка.

Кредит инвестиционный — кредит для наращивания основного капитана фирмы (строительства нового предприятия, новых цехов, обновления технологий, оборудования и т. д.).

Потребительский кредит — кредиты населению;

Ипотечный кредит — долгосрочная ссуда под залог недвижимости — земли и строений.

Слайд 4

Финансирование под уступку денежного требования (статья 824 ГК

РФ) — сторона (финансовый агент) передает или обязуется передать

другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Кредит ломбардный — краткосрочный кредит по» залог ценных бумаг или легко реализуемого движимого имущества.

Межбанковский кредит— кредит одного банка другому.

Целевой кредит — кредит под решение конкретной задачи.

Связанный кредит — кредит, обусловленный определенными условиями по приобретению продукции и целям.

Лизинговый кредит — вид товарного кредита (предоставление в пользование имущества (аренду) за плату).

Факторинг — вид денежного кредита, ускоряющий расчеты за поставленный товар. Участвует факторинговая компания или банк.

Слайд 5

Форфейтинг — вид международного кредита при участии форфейтинга

или банка, выкупающих вексель у импортера с целью ускорения

сделки и кредитования импортера. Имеет сходство с факторингом по целям. Введен развитыми нами для кредитования поставок оборудования в бывшие социалистические страны.

Аккредитивная форма кредитования — денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору.

Вексельный кредит — кредит банка или фирмы в виде собственных векселей.

Контокорренты и овердрафты — одна из форм краткосрочного банковского кредитования. Банк предоставляет своему клиенту право расплачиваться сверх остатка на его счете.

Слайд 6

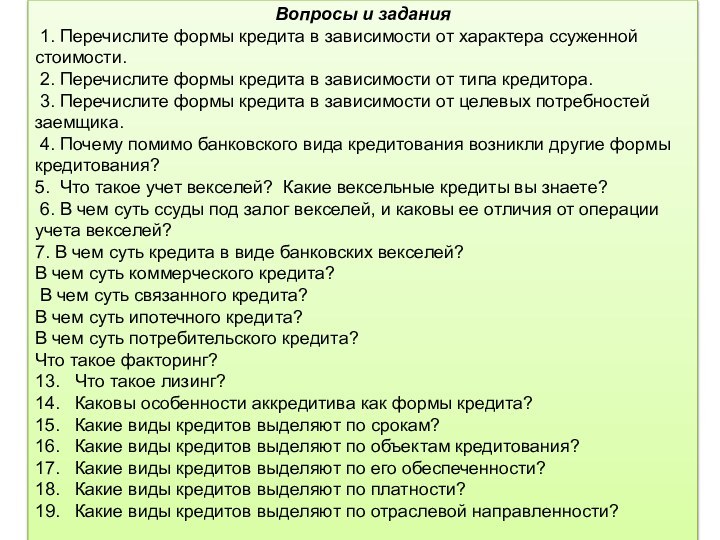

10.2. Виды кредитов

Виды кредитов — это детальная их

классификация по следующим принятым в России признакам (мировой классификации

не существует):

■ по срокам;

■ по объектам кредитования;

■ по обеспеченности;

■ платности;

■ отраслевой направленности.

По срокам кредиты делятся на кредиты до востребования и срочные.

Срочные кредиты делятся на долгосрочные (свыше 3 лет);; среднесрочные (1-3 года) и краткосрочные (до года).

Банком России введено упрощенное деление банковских срочных кредитов: до 1 года — краткосрочные, свыше 1 года — долгосрочные кредиты.

Долгосрочные и среднесрочные кредиты, как правило обслуживают процессы инвестирования.

Краткосрочные кредиты обычно пополняют оборотные средства.

Слайд 7

По отраслевой направленности различают сельскохозяйственные, промышленные кредиты, кредиты

для малого среднего бизнеса.

В связи с принципом обеспеченности кредиты

делятся на кредиты:

■ с полным обеспечением;

■ неполным обеспечением;

■ не имеющие обеспечения (бланковые кредиты).

Полное обеспечение имеет место, если обеспечение превосходит сумму кредита. Кредиты с полным обеспечением делятся на кредиты с прямым обеспечением (за счет средств заемщика — залоговые) и с косвенным обеспечением (за счет средств гаранта или поручителя — гарантированные, застрахованные).

Кредиты с неполным обеспечением имеют частичное обеспечение.

Необеспеченные (или бланковые) кредиты предоставляются только первоклассным заемщикам.

Кредиты под поручительство выдаются заемщику после проверки банком-кредитором платежеспособности поручителя (фирма, государственный орган). Между банком и поручителем составляется договор поручительства. При невозврате кредита заемщиком банк переносит требования по кредиту на поручителя.

Слайд 8

Кредиты выдаются заемщику также под банковскую гарантию. Гарантия

платежа является платной услугой. Банк-гарант, как и банк-кредитор, должен

проверить платежеспособность получателя гарантии.

Банк-гарант подписывает с заемщиком «Соглашение о предоставлении банковской гарантии», а с банком-кредитором — договор о банковской гарантии.

Кредит может быть обеспечен залогом ценных бумаг или иных собственных ценностей заемщика, включая его имущество. Подобное обеспечение носит название залогового кредита.

По критерию платности различают платный и бесплатный кредиты, дорогой и дешевый кредиты. Причем понятия дорогих и дешевых кредитов — понятия относительные и зависят от экономической ситуации в стране.

Кредиты делятся по степени риска. Банковские кредиты по степени риска классифицируются по методикам Банка России.

По методам погашения различают кредиты, погашаемые в рассрочку (частями) и единовременно.

Слайд 9

10.3. Вексельное кредитование

Вексельное кредитование осуществляется в различных формах.

Учет

векселей — это покупка банком любого несобственного векселя до

наступления срока платежа по векселю. При этом векселедержатель получает вексельную сумму за вычетом (за досрочное получение) учетного процента или дисконта. Поскольку векселедержатель получает платеж по векселю раньше срока его погашения, то это — форма его кредитования. Поэтому учет векселей — это способ предоставления ссуд.

Ссуды вод залог векселей отличаются от учета векселей тем, что вексель не продается банку, а закладывается на определенный срок с целью получения ссуды и с последующим выкупом векселя после ее погашения. Ссуда выдается на 60—90% от номинала векселя.

Кредит в виде банковских векселей. В этом случае заемщик получает кредит в банке в виде собственных векселей банка-кредитора. И этими векселями рассчитывается со своими контрагентами. Подобный кредит, как правило, более дешев.

Слайд 10

Акцептный кредит. Банк может быть акцептантом, то есть

плательщиком по переводному векселю. Акцептный кредит, в отличие от

дисконтного, не принимает характера прямого кредита, а является лишь гарантией, предоставленной банком. Акцептуя вексель, банк гарантирует осуществ-ление платежа точно в установленные сроки. Векселедатель вносит вексельную сумму в банк до наступления срока платежа по векселю (обычно за 1—2 дня), а также уплачивает комиссию за акцепт (обычно 0,5% от суммы).

Авальный кредит. Банки и другие кредитные организации часто выступают авалистами (поручителями по векселю). За выдачу вексельного поручительства банк взимает плату. В случае авального кредита так же, как и при акцептном кредите, речь идет не о собственно прямом кредите, а лишь о гарантиях, предоставляемых банком по выплате вексельной суммы или ее части.

Акцептный и авальный кредиты носят характер косвенного кредитования. Средства в этом случае заемщику непосредственно не предоставляются.

Слайд 11

10.4. Контокоррентный кредит и овердрафт

Контокоррентный кредит — кредит

по специальному контокоррентному счету. Контокоррентный счет представляет собой сочетание

текущего и ссудного счетов, он открывается для первоклассных клиентов. На контокоррентном счете отражаются все операции банка с клиентом.

В форме контокоррентного кредита может быть предоставлен определенный (оговоренный в кредитном соглашении) лимит денежных средств, который определяется платежеспособностью заемщика, масштабами его деятельности, прочностью связей с банком, основными характеристиками его кредитоспособности.

Контокоррентный кредит может предоставляться с обеспечением или без него.

Раз в квартал или в полугодие банк проводит расчеты, при этом подсчитывается весь приход и весь расход средств клиента и определяется фактическая сумма кредита по контокоррентному счету.

Слайд 12

Наряду с контокоррентом используется счет овердрафт.

Это —

одна из форм краткосрочного банковского кредитования. Впервые появилась в

Англии.

Банк предоставляет своему клиенту право расплачиваться чеками или иным способом сверх остатка на текущем счете.

При этом открываются как минимум два счета — расчетный счет и счет по кредитным операциям.

Подобное право предоставляется наиболее надежным клиентам.

При этом заключается дополнительный договор, в котором фиксируются предельный срок покрытия образовавшегося долга, а также процент отчислений банку предоставление овердрафта.

В настоящее время ситуация овердрафта часто возникают при чековых формах расчетов, при использовании кредитных карточек.

Слайд 13

Наряду с контокоррентом используется счет овердрафт.

Это —

одна из форм краткосрочного банковского кредитования. Впервые появилась в

Англии.

Банк предоставляет своему клиенту право расплачиваться чеками или иным способом сверх остатка на текущем счете. При этом открываются как минимум два счета — расчетный счет и счет по кредитным операциям.

Подобное право предоставляется наиболее надежным клиентам. При этом заключается дополнительный договор, в котором фиксируются предельный срок покрытия образовавшегося долга, а также процент отчислений банку предоставление овердрафта.

В настоящее время ситуация овердрафта часто возникают при чековых формах расчетов, при использовании кредитных карточек.

Слайд 14

10.5. Аккредитивная форма кредитования

Аккредитив — денежное обязательство банка,

выдаваемое им по поручению клиента в пользу его контрагента

по договору.

Аккредитив используется в международной и внутренне практике для ускорения расчетов и снижения кредитных рисков.

При применении аккредитива кредитный риск от покупателя и продавца передается банку. Крупные транснациональные банки работают во многих странах мира и вовлечены большое количество сделок. Они имеют экспертную систему оценки международных коммерческих сделок и операций экономят на эффекте масштаба, проявляющемся в снижении издержек на одну операцию при большом числе npoводимых экспертиз.

Как функционирует международная аккредитивная система? Предположим, немецкий предприниматель, имеющий розничную торговую сеть в Бразилии, хочет продавать там микроволновые печи, которые изготавливаются небольшой фирмой в Малайзии. Предприниматель связался с малайзийской компанией. Но та отказалась поставлять ему товар в кредит и предложила сделать авансовый платеж, опасаясь отправки своей продукции в кредит незнакомому партнеру. Немецкий же поставщик не имел в это время свободных средств для авансового платежа.

Слайд 15

Выходом из этого тупика стало обращение предпринимателя в

крупный международный банк, имеющий свои отделения в Малайзии, ФРГ

и Бразилии. Этот банк может гарантировать выполнение обязательств обеими сторонами. Или, другими словами, принять на себя кредитный риск малайской фирмы, наличие которого в ином случае могло бы сорвать сделку. Процесс начинается немецким предпринимателем, который идет в банк и обращается за аккредитивом. Если банк предоставляет ему аккредитив, то банк, тем самым, гарантирует оплату товара немецким предпринимателем. Банк при этом проверяет кредитоспособность немецкого предпринимателя. Если банк пришел к выводу, что кредит предназначен для ведения прибыльного и законного дела и что немецкий предприниматель кредитоспособен, он может удовлетворить просьбу, выдать аккредитив и известить об этом малайского производителя. В аккредитиве будут определены тип продукции, ее качество и цена, средства доставки и условия платежа.

В большинстве случаев в сделку вовлекается более одного банка. Банк страны импортера, который получает и подтверждает заявку на аккредитив, известен как банк-эмитент. Если банк-эмитент не имеет отделений в стране экспортера, он извещает либо банк-корреспондент в той стране, либо банк экспортера, известный как банк-акцептор. Банк-акцептор действует в интересах банка-эмитента, но не дает никаких гарантий платежа, пока последний не подтвердит установленным образом свой аккредитив, внеся соответствующую плату.

Слайд 16

Международные аккредитивы могут быть также отзывными или безотзывными.

Безотзывной аккредитив гарантирует осуществление экспортером платежа даже при отказе

импортера отданной сделки.

Отзывной аккредитив позволяет импортеру аннулировать заказ до поставки перевозочных документов в банк-эмитент.

Аккредитивная форма кредитования достаточно широко используется в России. Коммерческий многопрофилиальный банк может взять на себя риски по сделке, аналогичной рассмотренной выше, и выдать кредит своему клиенту в форме аккредитива.

Аккредитив может выдать и небольшой банк, используя свои корреспондентские связи с другими банками.

Слайд 17

10.6. Лизинг

Лизинг — это форма кредитования предпринимателей в

связи с эксплуатацией технологического оборудования и иного имущества, при

которой арендодатель обязуется приобрести в свою собственность заказанное арендатором имущество предоставить арендатору во временное пользование за плату.

Лизинговые компании обычно создаются банками или работают с ними совместно.

Лизинг представляет собой договор аренды, предусматривающий предоставление лизингодателем (арендодателе принадлежащих ему оборудования, машин, компьютерной оргтехники, транспортных средств, сооружений производственного, торгового и складского назначения лизингодателю (арендатору) на установленный срок за арендную плату. Последняя включает процентную ставку, которая определяется амортизацией имущества с учётом необходимой прибыли лизинговой компании или банка.

Лизингодатель и лизингополучатель оперируют с капиталом не в денежной, а в товарной (производственной) форме.

Слайд 18

Лизинговые операции приравниваются к кредитным со всеми вытекающими

из этого правами и нормами государственного регулирования. В частности,

банк или лизинговая компания должны оценивать кредитоспособность и ликвидность лизингополучателя, как и заемщика, в кредитных отношениях. После окончания срока лизинга и выплаты всей обусловленной суммы договора объект лизинга остается собственностью лизингодателя, если договором не предусмотрены выкуп объекта лизинга по остаточной стоимости передача его в собственность лизингополучателя.

Экономическая сущность лизинга делает его применение наиболее эффективным в отраслях, выпускающих продукцию с высокой добавленной стоимостью, сбыт которой во многом определяется её конкурентоспособностью и наличием средств у пользователя этой продукции.

Лизинговые операции могут быть двух видов: оперативный лизинг и финансовый лизинг.

Оперативный лизинг подразумевает лизинговые контракты, заключаемые на короткий и средний срок (обычно короче амортизационного периода), согласно которым арендатору предоставляется (при соблюдении определённого срока) право в любое другое время расторгнуть договор. Как правило, это происходит, когда арендаторы объекта лизинга быстро сменяют друг друга. Арендодатель здесь несет повышенный риск, а быстро сменяющиеся арендаторы заставляют лизинговую компанию проявлять особый интерес к хорошему состоянию предмета лизинга.

Слайд 19

Финансовый лизинг характеризуется длительным сроком контракта (от 5

до 10 лет) и амортизацией всей или большей части

стоимости оборудования. Фактически, финансовый лизинг представляет собой форму долгосрочного кредитования покупки. По истечении срока действия арендатор может вернуть объект аренды, продлить соглашение или заключить новое, а также купить объект по остаточной стоимости (обычно она носит чисто символический характер).

Различают лизинг нового имущества (из первых рук) и лизинг бывшего в употреблении имущества (из вторых рук), то есть предприниматель продает имущество, собственником которого он уже является и им уже пользуется.

По объектам сделок различают лизинг движимого (дорожный транспорт, воздушный и морской транспорт, вагоны, контейнеры, техника связи) и недвижимого имущества (торговые и конторские здания, производственные помещения, склады и пр.).

Слайд 20

10.7. Финансирование под

уступку денежного требования

По договору финансирования под уступку денежного

требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиентка (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включат ведение для клиента бухгалтерского учета, а также предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.)

В качестве финансового агента договоры финансирования под уступку денежного требования могут заключать банки и иные кредитные организации, а также другие коммерческие организации, имеющие разрешение (лицензию) на осуществление деятельности такого вида.

Слайд 21

10.8. Факторинг

Факторинг — это форма кредитования, в основе

которой лежит оплата банком или факторинговой компанией (фактором) до

90% поставок клиента и выплата оставшейся части в строго обусловленные сроки и на согласованных условиях.

Банк оплачивает, например, 80% счета за поставленный товар. Поставщик товара получает выгоду в виде ускоренной оплаты (частичной) своего отгруженного товара. Банк получает доход за проведение этой операции. Покупатели товара кредитуются банком.

Термин «факторинг» происходит от английского — посредник.

В факторинговых операциях принимают участие три стороны: банк или факторинговая компания, поставщик, и покупатель или группа покупателей.

В рамках факторинга банк инкассирует дебиторские счета своих клиентов и получает за эту услугу доходы.

В рамках факторинга банк кредитует покупателей товара и поэтому должен оценивать их кредитоспособность, а также конкурентоспособность товаров поставщика.

Слайд 22

Факторинг особенно полезен, когда покупателями крупной партий товара

являются несколько небольших фирм, например, магазинов, не имеющих достаточных

оборотных средств для немедленной оплаты товара. Банк оплачивает часть стоимости товара, тем самым, выкупая обязательства магазинов перед поставщиком. Одновременно банк ускоряет поступление основной части средств производителю товара, способствуя стабилизации процесса производства.

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников.

В соответствии с конвенцией о международном факторинге, принятой в 1988 г. Международным институтом унификации частного права, операция считается факторингом в том случае, если она удовлетворяет как минимум двум из четырех признаков:

1) наличие кредитования в форме предварительной оплаты долговых требований;

2) ведение бухгалтерского учета поставщиком, прежде всего учета реализации;

3) инкассирование его задолженности;

4) страхование поставщика от кредитного риска.

Слайд 23

Цель факторинга — устранение риска, являющегося неотъемлемой частью

любой кредитной операции.

В странах с развитой рыночной экономикой серьезное

внимание уделяется соблюдению сроков платежей. Деятельность факторинговых компаний и банковских факторинговых отделов как раз призвана решать проблемы рисков и сроков платежей в отношениях между поставщиками и noкynaтелями и придавать этим отношениям большую устойчивость.

Источниками формирования средств для факторинга: являются собственные средства банка и факторинговой компании (прибыль, фонды), привлеченные и заемные средства.

При решении вопроса о заключении договора о факторинговом обслуживании с поставщиком необходимо установить и оценить следующее:

■ конкурентоспособность продукции или услуг поставщика, наличие для нее надежной ниши на рынке;

■ темпы прироста выпуска продукции (или снижения) в краткосрочном и долгосрочном периодах;

■ уровень менеджмента;

■ уровень внутреннего контроля:

■ стабильность связей с контрагентами;

■ кредитоспособность покупателей товара.

Слайд 24

Факторинговые операции не производятся:

— по долговым обязательствам частных

лиц;

— по требованиям, предъявляемым бюджетным организациям;

— по обязательствам неликвидных

фирм;

— по обязательствам филиалов или отделений предприятий, организаций;

— по договорам о продаже, в соответствия с которыми покупатель имеет право платить поэтапно и возвратить товар в течение определенного времени, а также при условии послепродажного обслуживания.

Факторинг подразумевает постоянные отношения между банком и поставщиком, поскольку предполагает наблюдение и контроль за финансовым состоянием поставщика, а также платежеспособностью его покупателей.

Факторинг может быть и без финансирования поставщика, когда фактор лишь обеспечивает (за комиссионные) платежи в сроки со стороны покупателей. В этом случае подобный факторинг должен быть отнесен к комиссионным, а не к кредитным операциям.

Слайд 25

Факторинг с финансированием (кредитом) может быть двух видов:

■

открытый факторинг — это когда плательщик уведомляется о

факторинговой операции;

■ закрытый (или конфиденциальный) факторинг — контрагенты поставщика не уведомляются о факторинговой операции.

По соглашению между сторонами в договоре может быть предусмотрено право регресса - возврата фактором не оплаченных покупателями счетов с требованием возмещения кредита. Однако в мировой практике факторинг с регрессом применяется редко. Обычно все риски факторинговые компании берут на себя.

В рамках факторинга могут предоставляться услуги:

— ведение бухучета дебиторской задолженности;

— консультации;

— предоставление информации;

— предоставление транспортных, складских и иных услуг;

— другие услуги.

Слайд 26

10.9. Форфейтинг

Форфейтинг — операция при продаже в кредит

в международной торговле.

Банк (форфейтер) выкупает векселя (тратты) импортера

сразу после поставки товара, обеспечивая экспортеру немедленный платеж стоимости товара за вычетом процента в свою пользу за услугу.

Форфейтинг похож на факторинг, но используется в международных расчетах. Применение этого способа было ввызвано необходимостью стран Восточной Европы финансировать экспорт капитального оборудования, а иногда и производственных комплексов. А поскольку валюты стран часто были неконвертируемыми по рыночным ценам, а административная секретность препятствовала свободному потоку информации, то для того, чтобы способствовать торговле и обеспечить финансирование этих проектов, несколько банков Германии, Швейцарии и Австрии создали специальные подразделения, которые называются форфейторами.

Слайд 27

Форфейторы финансируют программы иностранных капиталовложений без права регресса

к экспортеру. Это означает, что все риски потери средств,

как и фактор, он берет на себя. Термин «форфейтинг» происходит от французского термина, означающего «отдать право», в этом случае – право регресса против экспортера.

Первым шагом к форфейтингу является достижение согласия между экспортером и импортером о цене и общей схеме выполнения неоплаты за программу капиталовложений. После этого экспортер связывается с форфейтором, и они совместно обсуждают условия контракта с тем, чтобы дисконтировать платежи импортера в валюте экспортера. Эти обязательства, как правило, должны быть гарантированы государственным банком или соответствующими правительственными агентствами. Затем долговые обязательства передается экспортеру, который дисконтирует их с форфейтором. После этого банк форфейтора может индоссировать эти обязательства и продать их на рынке международных обязательств.

За исключением долгосрочной природы рассматриваемой сделки и предоставляемого финансирования, форфейтинг выполняет те же функции, что и аккредитивная система в международных сделках. Экспортер в этом случае свободен от кредитного риска, импортер получает товары в кредит. Оба при этом не подвергаются риску обменных курсов.

Слайд 28

10.10. Кредит в международных экономических отношениях

Международный кредит —

это различные формы кредита в международных отношениях.

Международный кредит возник

в XIV—XV вв. в мировой торговле.

В настоящее время в связи с глобализацией мировой экономики международный кредит приобрел важнейшее значение.

Функционирует международный кредит на тех же принципах платности, возвратности, дифференцированности, обеспеченности.

Международный кредит является необходимым элементом функционирования мировой экономики, являясь инструментом финансирования международных торговых отношений и финансовых потребностей стран.

Международный кредит выполняет важнейшую функцию инвестирования мировой экономики, а также обеспечивает переток средств в наиболее прибыльные и перспективные регионы, страны мира, отрасли и предприятия.

Слайд 29

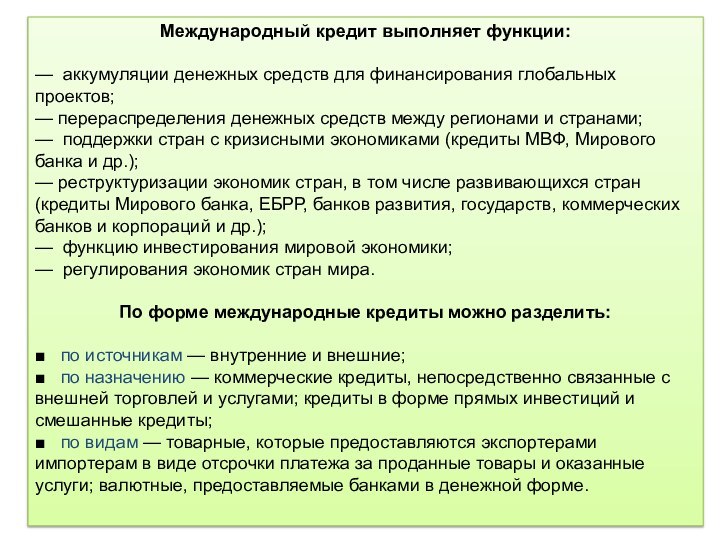

Международный кредит выполняет функции:

— аккумуляции денежных средств для

финансирования глобальных проектов;

— перераспределения денежных средств между регионами и

странами;

— поддержки стран с кризисными экономиками (кредиты МВФ, Мирового банка и др.);

— реструктуризации экономик стран, в том числе развивающихся стран (кредиты Мирового банка, ЕБРР, банков развития, государств, коммерческих банков и корпораций и др.);

— функцию инвестирования мировой экономики;

— регулирования экономик стран мира.

По форме международные кредиты можно разделить:

■ по источникам — внутренние и внешние;

■ по назначению — коммерческие кредиты, непосредственно связанные с внешней торговлей и услугами; кредиты в форме прямых инвестиций и смешанные кредиты;

■ по видам — товарные, которые предоставляются экспортерами импортерам в виде отсрочки платежа за проданные товары и оказанные услуги; валютные, предоставляемые банками в денежной форме.

Слайд 30

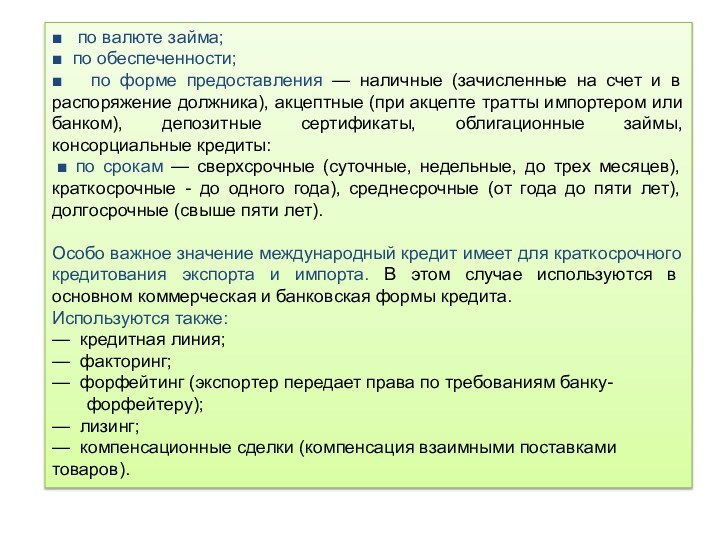

■ по валюте займа;

■ по обеспеченности;

■

по форме предоставления — наличные (зачисленные на счет и

в распоряжение должника), акцептные (при акцепте тратты импортером или банком), депозитные сертификаты, облигационные займы, консорциальные кредиты:

■ по срокам — сверхсрочные (суточные, недельные, до трех месяцев), краткосрочные - до одного года), среднесрочные (от года до пяти лет), долгосрочные (свыше пяти лет).

Особо важное значение международный кредит имеет для краткосрочного кредитования экспорта и импорта. В этом случае используются в основном коммерческая и банковская формы кредита.

Используются также:

— кредитная линия;

— факторинг;

— форфейтинг (экспортер передает права по требованиям банку-

форфейтеру);

— лизинг;

— компенсационные сделки (компенсация взаимными поставками товаров).