- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Функции и классификация налогов

Содержание

- 2. Понятие налогов Под налогом понимается

- 3. Сбор налогов Под сбором

- 4. Характерные черты налога как платежаОбязательностьИндивидуальная безвозмездностьОтчуждение денежных

- 5. Функции налоговВ современной системе налогообложения налоги выполняют следующие функции:распределительную (социальную);фискальную;регулирующую;контрольную;поощрительную.

- 6. Функции налоговРаспределительная или социальная функция, которая выражает

- 7. Распределительная или социальная функцияСтимулирующая подфункция направлена на

- 8. Распределительная или социальная функцияДестимулирующая подфункция налогов направлена,

- 9. Распределительная или социальная функцияПодфункция воспроизводственного назначения несет

- 10. Функции налогов фискальная- она отражает причины возникновения

- 11. Функции налогов Регулирующая функция налогов означает, что

- 12. Функции налоговКонтрольная функция. Сущность в том, что

- 13. Функции налоговПоощрительная функция налогов выражается в признании

- 14. Классификация налогов Значительное место

- 15. Классификация налогов Налогоплательщик - это лицо,

- 16. Классификация налогов Существует несколько принципов классификации

- 17. По субъекту:налоги с организаций, то есть налог

- 18. По объекту обложения: Прямые

- 19. Прямые и косвенные налоги В зависимости от

- 20. По принадлежности к звеньям бюджетной сферы:Закрепленные налоги

- 21. По назначению использования:Общие налоги, которые обезличиваются и

- 22. По источникам:налоги, которые относятся на издержки производства

- 23. По способу взимания:кадастровым , когда объект налога

- 24. По уровню управления:ФедеральныеРегиональныеМестные

- 25. Федеральные налоги федеральными – признаются налоги и

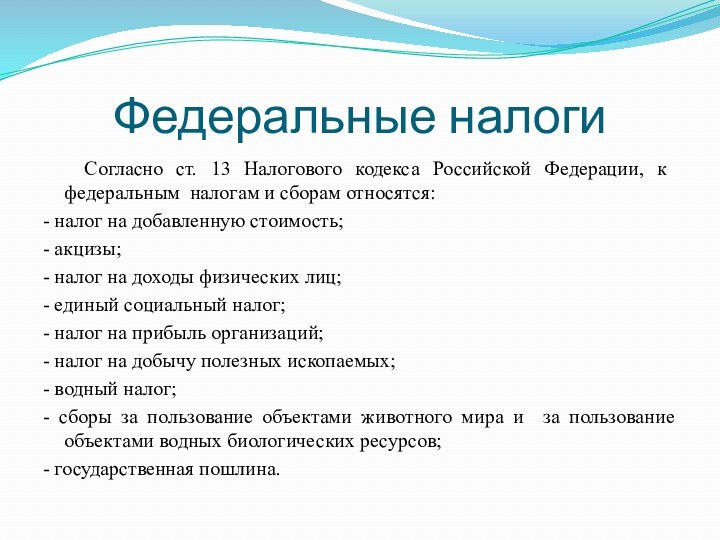

- 26. Федеральные налоги Согласно

- 27. Региональные налоги региональные - признаются налоги и

- 28. Региональные налогиСогласно статье 14 Налогового кодексаРоссийской Федерации

- 29. Местные налогиМестными - признаются налоги и сборы,

- 30. Местные налогиМестные налоги взимаются на всейтерритории Российской

- 31. Нормативно-правовые акты- это акты, которые прошли государственную

- 32. Нормативно-правовые актыЗаконы Подзаконные актыКонституцияМеждународные договораНалоговый кодексФедеральные законы

- 33. Скачать презентацию

- 34. Похожие презентации

Слайд 3

Сбор налогов

Под сбором понимается

обязательный взнос, взимаемый с организаций и физических лиц, уплата

которого является одним из условий совершения в интересах плательщиков сборов госорганами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий.

Слайд 4

Характерные черты налога как платежа

Обязательность

Индивидуальная безвозмездность

Отчуждение денежных средств,

принадлежащих организациям и физическим лицам на праве собственности, хозяйственного

ведения или оперативного управленияНаправленность на финансирование деятельности государства или муниципальных образований.

Слайд 5

Функции налогов

В современной системе налогообложения налоги выполняют следующие

функции:

распределительную (социальную);

фискальную;

регулирующую;

контрольную;

поощрительную.

Слайд 6

Функции налогов

Распределительная или социальная функция, которая выражает сущность

налогов как особого централизованного инструмента распределительных отношений. С тех

пор, как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране, у данной функции появилось регулирующее свойство, которое осуществляется через налоговый механизм. В налоговом регулировании и возникли следующие подфункции:Стимулирующая;

Дестимулирующая;

Воспроизводственная.

Слайд 7

Распределительная или социальная функция

Стимулирующая подфункция направлена на поддержку

тех или иных экономических процессов и реализуется через систему

льгот, исключений, предпочтений, увязываемых с льготообразующими признаками объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшении налогооблагаемой базы, понижении налоговой ставки и т.д.

Слайд 8

Распределительная или социальная функция

Дестимулирующая подфункция налогов направлена, наоборот,

на торможение развития каких- либо экономических процессов, например, путем

реализации государством протекционистской экономической политики. Это проявляется через введение повышенных налоговых пошлин, налога на имущество и т.д.

Слайд 9

Распределительная или социальная функция

Подфункция воспроизводственного назначения несет в

себе платежи за пользование природными ресурсами, налоги, взимаемые в

дорожные фонды, на воспроизводство минерально-сырьевой базы. Эти налоги имеют четкую отраслевую принадлежность.

Слайд 10

Функции налогов

фискальная- она отражает причины возникновения налогов,

с ее помощью реализуется качественная определенность налогов, их общественное

значение как источника средств, обеспечивающих функционирование государства. Объективный характер существования фискальной функции создает условия и возможности ее реализации в налоговой политике, то есть воздействия налога на воспроизводственный процесс.

Слайд 11

Функции налогов

Регулирующая функция налогов означает, что налоги

как активный участник перераспределительных процессов оказывают влияние на процессы,

протекающие в хозяйственной жизни страны, в том числе уровень и динамику потребления, сбережения, накопления, инвестиции и структурные изменения.

Слайд 12

Функции налогов

Контрольная функция. Сущность в том, что появляется

возможность количественного отражения налоговых поступлений и их сопоставления с

потребностями государства в финансовых ресурсах. Оценивается эффективность налогового механизна, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику.

Слайд 13

Функции налогов

Поощрительная функция налогов выражается в признании государством

особых заслуг определенных категорий граждан перед обществом и в

предоставлении им определенных налоговых льгот (например, участникам ВОВ и т.д.).

Слайд 14

Классификация налогов

Значительное место в

теории налогов занимает вопрос их классификации, т.е. системной группировки

налогов по различным признакам. Обычно в научной литературе используется специальный термин - таксономия. Классификация налогов имеет не только научно-познавательный характер, но и практические значение (обеспечивается возможность кодификации налогов с целью учета и контроля за налоговыми процедурами с использование цифровых технологий).

Слайд 15

Классификация налогов

Налогоплательщик - это лицо, на

котором лежит юридическая обязанность уплатить налог за счет собственных

средств. Понятию «налогоплательщик» близко другое понятие – «носитель налога».

Слайд 16

Классификация налогов

Существует несколько принципов классификации налогов:

по

субъекту уплаты;

по объекту обложения;

по принадлежности к звеньям бюджетной системы;

по

назначению;по источникам;

по способу взимания;

по срокам уплаты;

по уровню управления.

Слайд 17

По субъекту:

налоги с организаций, то есть налог на

прибыль, налог на имущество организаций;

налог с физических лиц, то

есть налог на доходы физических лиц, налог на имущество физических лиц;смешанные налоги, то есть земельный налог, транспортный налог.

Слайд 18

По объекту обложения:

Прямые налоги

- это налоги, которые взимаются в процессе приобретения и

накопления материальных благ.Косвенные налоги - это налоги, которые взимаются в результате расходования материальных благ.

Слайд 19

Прямые и косвенные налоги

В зависимости от способа

взимания налогов они делятся на прямые и косвенные. Различия

между ними сводятся к следующему: Прямые налоги

В отношения по поводу взимания налогов вступают два субъекта: бюджет и налогоплательщик.

Налоговое бремя несет непосредственно юридический плательщик.

Величина налогов непосредственно зависит от финансовых результатов деятельности плательщика.

Эти налоги подоходно-поимущественные

Косвенные налоги

В отношения по поводу взимания налогов вступают три субъекта: бюджет, носитель налога и юридический налогоплательщик как посредник между ними.

Налоговое бремя несет носитель налога, тогда как налог в бюджет поступает через юридического плательщика.

Величина налогов не зависит от финансовых результатов деятельности плательщика.

Эти налоги имеют объектом обложения обороты по реализации товаров (работ, услуг).

Слайд 20

По принадлежности к звеньям бюджетной сферы:

Закрепленные налоги –

это налоги, которые непосредственно поступают в определенный бюджет. Например,

налог на добавленную стоимость поступает в федеральный бюджет в размере 100%, местные налоги зачисляются только в местные бюджеты;Регулирующие налоги – это налоги, которые перераспределяются ежегодно между бюджетами различных уровней при утверждении федерального бюджета для покрытия дефицита. Например, акцизы, налог на добавленную стоимость, налог на прибыль предприятий и т.д.

Слайд 21

По назначению использования:

Общие налоги, которые обезличиваются и поступают

в единую казну государства. Они обеспечивают гибкость бюджетной политики,

способность государственных органов перераспределять поступающие средства между направлениями расходов.Специальные налоги, которые имеют строгое целевое назначение.

Чрезвычайные налоги. Введение чрезвычайных налогов непосредственно связано с конкретным событием или этапом существования и развития той или иной страны.

Слайд 22

По источникам:

налоги, которые относятся на издержки производства и

обращения (единый социальный налог, налог на добычу полезных ископаемых);

налоги,

которые включаются в продажную цену продукции (налог на добавленную стоимость, акцизы);налоги, которые относятся на финансовые результаты, на дебет счета (налог на имущество организаций);

налоги на прибыль и за счет прибыли.

Слайд 23

По способу взимания:

кадастровым , когда объект налога дифференцирован

на группы по определенному признаку. Перечень этих групп и

их признаки заносятся в специальные справочники.на основе декларации. Декларация – это документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является, то, что выплата налога производится после получения дохода и лицом, получившим доход.

по источнику. Это налог вносится лицом, выплачивающим доход. Поэтому оплата налога производится для получения дохода, причем получатель дохода получает его уменьшенную сумму налога.

Слайд 25

Федеральные налоги

федеральными – признаются налоги и сборы,

устанавливаемые в соответствии с Налоговым кодексом и обязательные к

уплате на всей территории РФ. Федеральные налоги и сборы поступают в основном в федеральный бюджет. Вместе с тем высший представительный орган государства может предусмотреть иной порядок распределения доходов, поступающих от федеральных налогов и сборов, между бюджетами различных уровней, то есть федеральным и бюджетами субъектов РФ.

Слайд 26

Федеральные налоги

Согласно ст.

13 Налогового кодекса Российской Федерации, к федеральным налогам и

сборам относятся:- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина.

Слайд 27

Региональные налоги

региональные - признаются налоги и сборы,

устанавливаемые Налоговым кодексом РФ и законами субъектов Российской Федерации,

вводимые в действие в соответствии с Налоговымкодексом РФ законами субъектов РФ и обязательные к уплате на территориях соответствующих субъектов РФ

Слайд 28

Региональные налоги

Согласно статье 14 Налогового кодекса

Российской Федерации к

региональным

налогам относятся:

1. налог на имущество организаций;

2. налог на игорный

бизнес;3. транспортный налог.

Слайд 29

Местные налоги

Местными - признаются налоги и сборы, устанавливаемые

Налоговым кодексом РФ и нормативными правовыми актами представительных органов

местного самоуправления, вводимые в действие в соответствии с Налоговым кодексом нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований.

Слайд 30

Местные налоги

Местные налоги взимаются на всей

территории Российской Федерации.

К

местным налогам относятся:

1. земельный налог;

2. налог на имущество физических

лиц

Слайд 31

Нормативно-правовые акты

- это акты, которые прошли государственную регистрацию,

опубликованы в установленном порядке, а значит, влекут правовые последствия

как акты вступившие в силу, и могут служить основанием для регулирования соответствующих правоотношений, применения санкций к гражданам, должностным лицам и организациям за невыполнение содержащихся в них предписаний.

Слайд 32

Нормативно-правовые акты

Законы

Подзаконные акты

Конституция

Международные договора

Налоговый кодекс

Федеральные законы о

налогах и сборах

Законодательство субъектов РФ о налогах и сборах

Нормативно-правовые

акты представительных органов местного самоуправления о налогах и сборах.Указы президента

Постановления Правительства

Приказы, инструкции, методические указания Минфина.