- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Источники финансирования инвестиций

Содержание

- 2. §1. Система финансирования инвестиционных проектов включает:Источники финансированияОрганизационные

- 3. К собственным средствам организации относятся Чистая прибыль,

- 4. Собственные средства предприятийЧИСТАЯ ПРИБЫЛЬ – важнейший источник

- 5. АМОРТИЗАЦИОННЫЕ ОТЧИСЛЕНИЯ. Их преимущество как источника финансирования

- 6. УСКОРЕННАЯ АМОРТИЗАЦИЯ позволяет:Ускорить процесс обновления активной части

- 7. К привлеченным средствам финансирования проектов относятсяСредства, выделяемые

- 8. §2. Классификация источников финансирования2.1. По ВИДАМ СОБСТВЕННОСТИ:

- 9. §3. Организационные формы финансирования инвестиционных проектовГосударственное финансирование,Акционерное финансирование,Смешанное финансирование,Банковские кредиты,Инвестиционный налоговый кредит,Лизинг, Форфейтинг,Проектное финансирование.

- 10. 3.1. Государственное финансирование инвестиционных проектовПолучателями государственных инвестиций

- 11. Финансирование государственных централизованных капитальных вложений за счет

- 12. 3.2. Акционерное финансирование инвестиционных проектов Форма получения

- 13. Преимущества акционерного общества:Возможность привлечения необходимых средств через

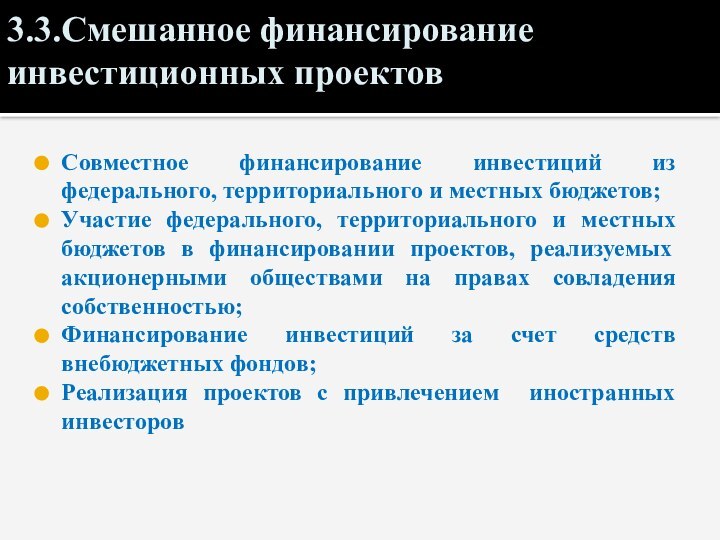

- 14. 3.3.Смешанное финансирование инвестиционных проектовСовместное финансирование инвестиций из

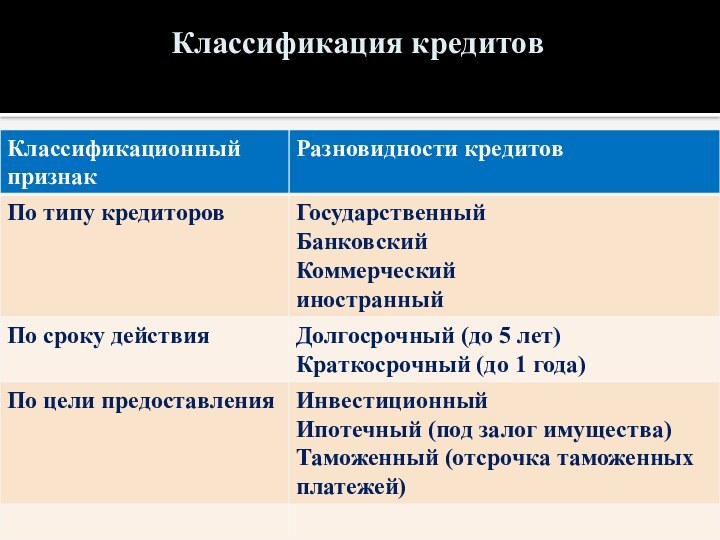

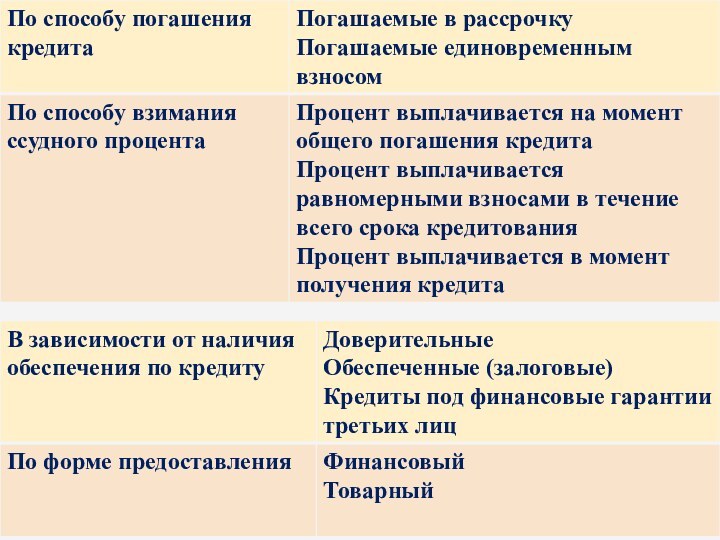

- 15. 3.4. Кредитование инвестиционных проектовКредит - это ссуда

- 16. Классификация кредитов

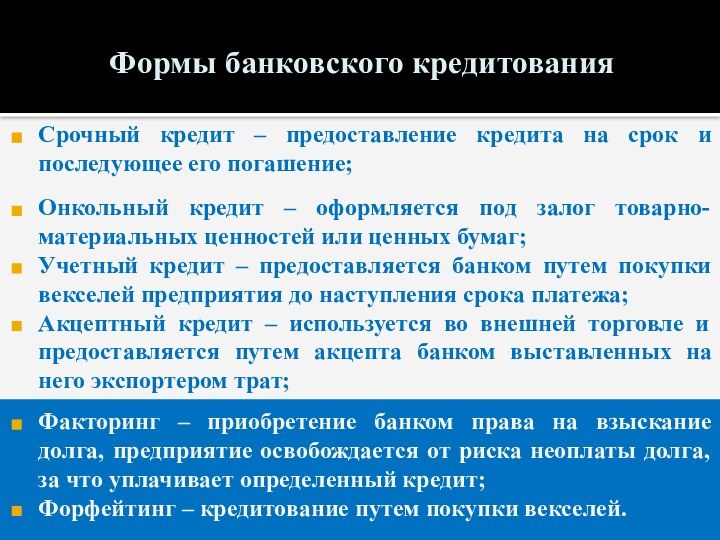

- 18. Формы банковского кредитованияСрочный кредит – предоставление кредита

- 19. Основой кредитных отношений является КРЕДИТНЫЙ ДОГОВОР, в

- 20. При долгосрочном кредитовании в кредитном договоре предусматриваются

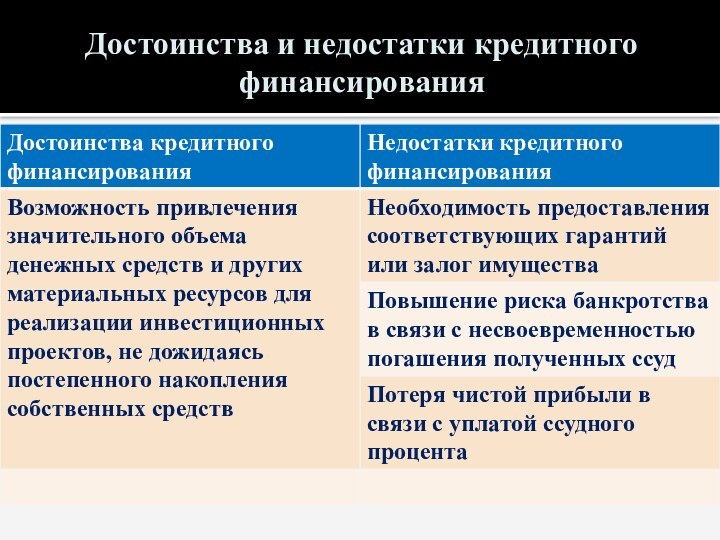

- 21. Достоинства и недостатки кредитного финансирования

- 22. Кроме банков, ссудное финансирование инвестиционных проектов

- 23. 3.4. Инвестиционный налоговый кредитЭто форма изменения срока

- 24. Организация может уменьшить платежи по налогу на

- 25. Основания для предоставления инвестиционного налогового кредита Проведение научно-исследовательских или

- 26. Лсуществление этой организацией инвестиций в создание объектов,

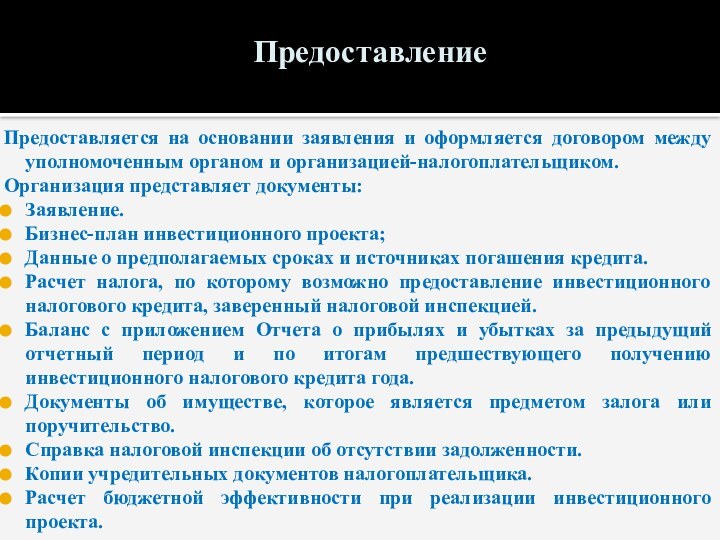

- 27. ПредоставлениеПредоставляется на основании заявления и оформляется договором

- 28. ЛИЗИНГ – комплекс имущественных отношений, которые складываются при

- 29. §4. ФорфейтингОпределенная форма кредитования торговых операций. Главным

- 30. Продавцом при форфейтировании выступает экспортер, выполнивший обязательства

- 31. §5. Проектное финансированиеФинансирование инвестиций, при котором источником

- 32. ОСОБЕННОСТЬЮ проектного финансирования является подтверждение реальности получения

- 33. Проектное финансирование называют еще и финансированием с

- 34. 1.1. Формы проектного финансированияС полным регрессом на заемщика;Без какого-либо регресса на заемщика;С ограниченным регрессом на заемщика

- 35. Финансирование с полным регрессом на заемщикаКредитор не

- 36. Финансирование без какого-либо регресса на заемщикаВсе риски

- 37. Скачать презентацию

- 38. Похожие презентации

Слайд 2

§1. Система финансирования инвестиционных проектов включает:

Источники финансирования

Организационные формы

финансирования

счет собственных и (или) привлеченных средств».

Слайд 3

К собственным средствам организации относятся

Чистая прибыль, направляемая

на производственное развитие,

Амортизационные отчисления,

Акционерный капитал. Средства, вырученные в результате

выпуска и продажи инвестором акций и облигаций и других ценных бумаг+ Суммы, полученные от страховых компаний в виде возмещения ущерба от

аварий,

стихийных бедствий и

т.п.

Слайд 4

Собственные средства предприятий

ЧИСТАЯ ПРИБЫЛЬ – важнейший источник производственного

и социального развития организации.

Организации самостоятельно распределяют прибыль, формируют

фонды накопления и потребления. Руководство организации стремиться направить большую часть прибыли на расширенное воспроизводство. Работники- заинтересованы в увеличении фонда потребления. При распределении прибыли важно обеспечить оптимальное соотношение между фондами накопления и потребления.

Увеличение размеров отчислений в фонд накопления способствует развитию производства, повышению конкурентоспособности продукции, увеличению прибыли, доходов работников.

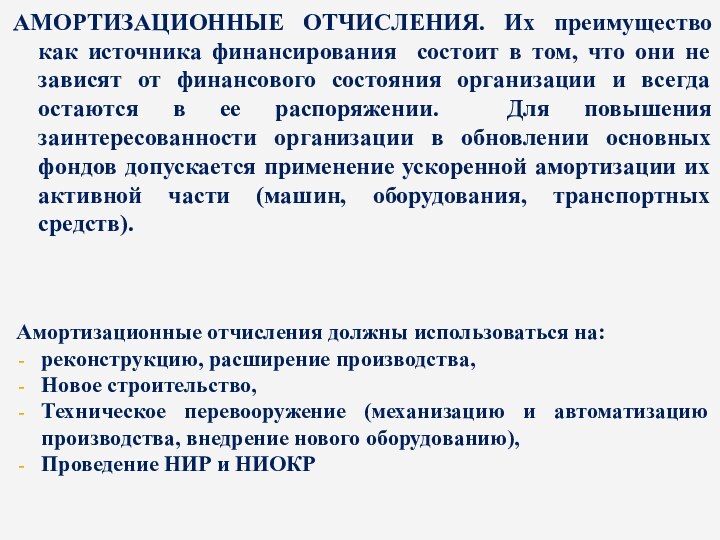

Слайд 5 АМОРТИЗАЦИОННЫЕ ОТЧИСЛЕНИЯ. Их преимущество как источника финансирования состоит

в том, что они не зависят от финансового состояния

организации и всегда остаются в ее распоряжении. Для повышения заинтересованности организации в обновлении основных фондов допускается применение ускоренной амортизации их активной части (машин, оборудования, транспортных средств).Амортизационные отчисления должны использоваться на:

реконструкцию, расширение производства,

Новое строительство,

Техническое перевооружение (механизацию и автоматизацию производства, внедрение нового оборудованию),

Проведение НИР и НИОКР

Слайд 6

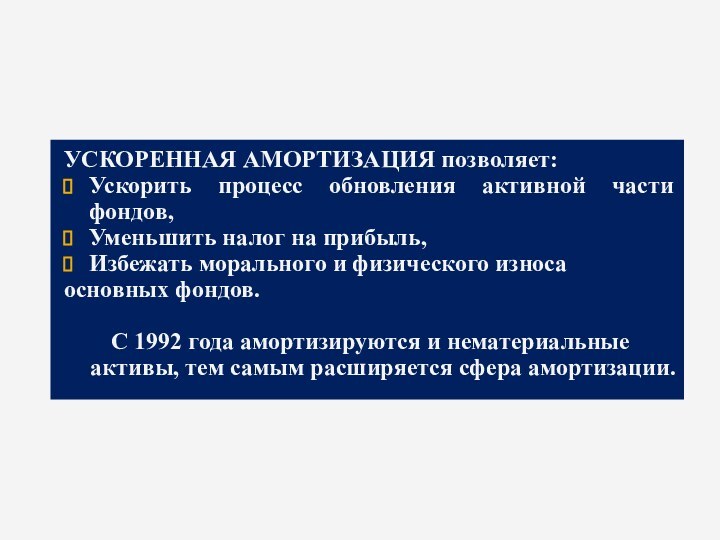

УСКОРЕННАЯ АМОРТИЗАЦИЯ позволяет:

Ускорить процесс обновления активной части фондов,

Уменьшить

налог на прибыль,

Избежать морального и физического износа

основных фондов.

С 1992

года амортизируются и нематериальные активы, тем самым расширяется сфера амортизации.

Слайд 7

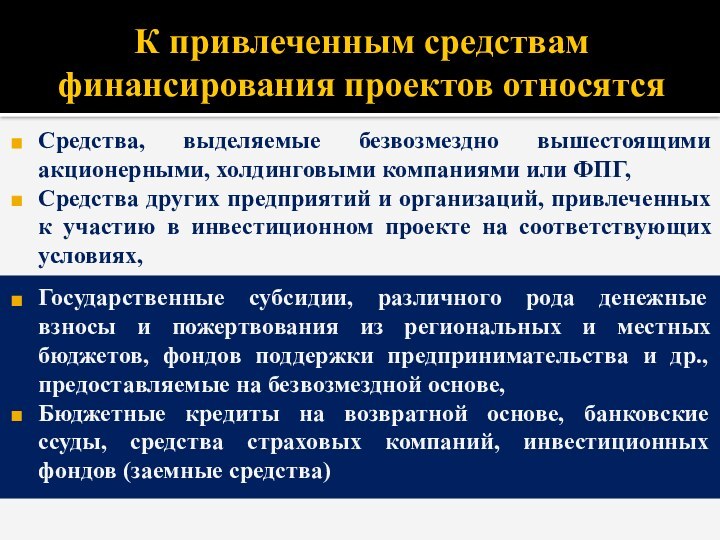

К привлеченным средствам финансирования проектов относятся

Средства, выделяемые безвозмездно

вышестоящими акционерными, холдинговыми компаниями или ФПГ,

Средства других предприятий и

организаций, привлеченных к участию в инвестиционном проекте на соответствующих условиях,Государственные субсидии, различного рода денежные взносы и пожертвования из региональных и местных бюджетов, фондов поддержки предпринимательства и др., предоставляемые на безвозмездной основе,

Бюджетные кредиты на возвратной основе, банковские ссуды, средства страховых компаний, инвестиционных фондов (заемные средства)

Слайд 8

§2. Классификация источников финансирования

2.1. По ВИДАМ СОБСТВЕННОСТИ:

государственные,

Иностранные,

Хозяйствующих

субъектов

2.2. По СТЕПЕНИ ЦЕНТРАЛИЗАЦИИ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ

Централизованные (бюджетные) - средства

федерального бюджета, бюджетов субъектов РФ и местных бюджетов,Децентрализованные (внебюджетные) – средства внебюджетных фондов, собственные средства организаций, индивидуальных застройщиков, привлеченные финансовые средства, иностранные инвестиции

Слайд 9

§3. Организационные формы финансирования инвестиционных проектов

Государственное финансирование,

Акционерное финансирование,

Смешанное

финансирование,

Банковские кредиты,

Инвестиционный налоговый кредит,

Лизинг,

Форфейтинг,

Проектное финансирование.

Слайд 10

3.1. Государственное финансирование инвестиционных проектов

Получателями государственных инвестиций могут

быть предприятия, находящиеся в госсобственности, юр.лица, участвующие в реализации

государственных программ.На федеральном уровне финансируются федеральные программы и объекты, находящиеся в федеральной собственности, на региональном – программы и объекты, находящиеся в собственности конкретных регионов.

Бюджетное финансирование инвестиционных проектов осуществляется в формах:

Централизованного финансирования (частичного или полного) федеральных инвестиционных программ

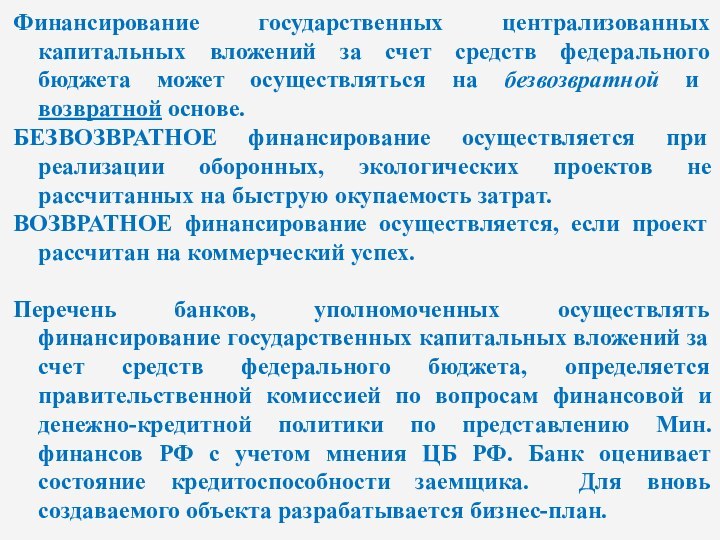

Слайд 11 Финансирование государственных централизованных капитальных вложений за счет средств

федерального бюджета может осуществляться на безвозвратной и возвратной основе.

БЕЗВОЗВРАТНОЕ

финансирование осуществляется при реализации оборонных, экологических проектов не рассчитанных на быструю окупаемость затрат.ВОЗВРАТНОЕ финансирование осуществляется, если проект рассчитан на коммерческий успех.

Перечень банков, уполномоченных осуществлять финансирование государственных капитальных вложений за счет средств федерального бюджета, определяется правительственной комиссией по вопросам финансовой и денежно-кредитной политики по представлению Мин.финансов РФ с учетом мнения ЦБ РФ. Банк оценивает состояние кредитоспособности заемщика. Для вновь создаваемого объекта разрабатывается бизнес-план.

Слайд 12

3.2. Акционерное финансирование инвестиционных проектов

Форма получения необходимых

денежных средств для реализации инвестиционных проектов за счет эмиссии

ценных бумаг (акций, облигаций). Акционерное финансирование представляет собой заем денежных средств у покупателей ценных бумаг. Владельцы акций приобретают право на получение дивидендов. В зависимости от условий выпуска акций, их владельцы могут приобретать и права участия в управлении создаваемыми акционерными обществами.Одной из главных особенностей акционерных обществ является то, что акционер не имеет права требовать от акционерного общества вернуть ему внесенную сумму. Это позволяет акционерному обществу свободно распоряжаться капиталом.

Слайд 13

Преимущества акционерного общества:

Возможность привлечения необходимых средств через выпуск

акций,

Упрощенный порядок выхода из состава акционеров,

Ограничение риска акционера величиной

его пакета акций

Слайд 14

3.3.Смешанное финансирование инвестиционных проектов

Совместное финансирование инвестиций из федерального,

территориального и местных бюджетов;

Участие федерального, территориального и местных бюджетов

в финансировании проектов, реализуемых акционерными обществами на правах совладения собственностью;Финансирование инвестиций за счет средств внебюджетных фондов;

Реализация проектов с привлечением иностранных инвесторов

Слайд 15

3.4. Кредитование инвестиционных проектов

Кредит - это ссуда в

денежной форме, выдаваемая на условиях возвратности, срочности, платности, материальной

обеспеченности кредита.Принципы кредитования:

Возвратность,

Платность,

Материальная обеспеченность,

Срочность.

Слайд 18

Формы банковского кредитования

Срочный кредит – предоставление кредита на

срок и последующее его погашение;

Онкольный кредит – оформляется под

залог товарно-материальных ценностей или ценных бумаг;Учетный кредит – предоставляется банком путем покупки векселей предприятия до наступления срока платежа;

Акцептный кредит – используется во внешней торговле и предоставляется путем акцепта банком выставленных на него экспортером трат;

Факторинг – приобретение банком права на взыскание долга, предприятие освобождается от риска неоплаты долга, за что уплачивает определенный кредит;

Форфейтинг – кредитование путем покупки векселей.

Слайд 19 Основой кредитных отношений является КРЕДИТНЫЙ ДОГОВОР, в котором

предусматриваются определенные условия предоставления кредита:

Сумма выдаваемого кредита;

Сроки и порядок

его использования;Процентные ставки и другие платежи по кредиту;

Обязанности и экономическая ответственность сторон;

Формы обеспечения обязательств (залог имущества, поручительство и др.)

Слайд 20 При долгосрочном кредитовании в кредитном договоре предусматриваются не

жестко определенные размеры процентных ставок, сроки и условия возврата

кредитов, а учитываются возможные варианты развития событий как в части непосредственно реализации проектов, так и в части изменения общего экономического положения и общей экономической конъюнктуры в стране.В договорах в связи с этим предусматривается люфт по срокам возврата кредитов, возможность уточнения процентных ставок за пользование ими в соответствии с инфляционными процессами и др. Одновременно кредитодатель и заемщик определяют меры по минимизации риска инвестиционных вложений, которые отражаются в кредитном договоре.

Слайд 22 Кроме банков, ссудное финансирование инвестиционных проектов осуществляет

ряд других финансовых институтов:

страховые компании,

негосударственные пенсионные фонды,

инвестиционные фонды.

Слайд 23

3.4. Инвестиционный налоговый кредит

Это форма изменения срока исполнения

налогового обязательства, при которой налогоплательщикуЭто форма изменения срока исполнения

налогового обязательства, при которой налогоплательщику предоставляется возможность уменьшить платежи по налогу на прибыль организации с последующей уплатой суммы кредита и процентов.Предоставляется на срок от года до 5 лет по налогу на прибыль организации, а также по региональным и местным налогам. Проценты на сумму кредита определяются по ставке, не менее одной второй и не превышающей три четвертых ставки рефинансирования Центрального банка России. В случае если организация включена в реестр резидентов зоны территориального развития, то срок предоставления инвестиционного налогового кредита может быть увеличен до 10 лет, а процентная ставка будет составлять - 0%.

Слайд 24 Организация может уменьшить платежи по налогу на прибыль

в течение срока действия договора.

Уменьшение производится по каждому

налоговому платежу за каждый отчетный период до тех пор, пока сумма, не уплаченная организацией в результате таких уменьшений (накопленная сумма кредита), не станет равной сумме кредита, предусмотренной договором.В отчетном периоде суммы, на которые уменьшаются налоговые платежи, не должны быть больше 50 % соответствующих сумм налогов.

Стоимость инвестиционного налогового кредита не должна превышать 30% стоимость чистых активов предприятия в случае, если основанием кредита является не инновационная деятельность.

Слайд 25

Основания для предоставления инвестиционного налогового кредита

Проведение научно-исследовательских или опытно-конструкторских

работ, технического перевооружения производства

Осуществление инновационной деятельности или внедренческой деятельности;

Выполнение особо

важного заказа по социально-экономическому развитию региона или предоставление особо важных услуг населению.Выполнение организацией государственного оборонного заказа

Слайд 26 Лсуществление этой организацией инвестиций в создание объектов, имеющих

наивысший класс энергетической эффективности, в том числе многоквартирных домов,

и (или) относящихся к возобновляемым источникам энергии, и (или) относящихся к объектам по производству тепловой энергии, электрической энергии, имеющим коэффициент полезного действия более чем 57 процентов, и (или) иных объектов, технологий, имеющих высокую энергетическую эффективность, в соответствии с перечнем, утвержденным Правительством Российской Федерации;(пп. 5 введен Федеральным законом от 23.11.2009 N 261-ФЗ)Включение этой организации в реестр резидентов зоны территориального развития в соответствии с Федеральным законом "О зонах территориального развития в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации«.(пп. 6 введен Федеральным законом от 03.12.2011 N 392-ФЗ)

Слайд 27

Предоставление

Предоставляется на основании заявления и оформляется договором между

уполномоченным органом и организацией-налогоплательщиком.

Организация представляет документы:

Заявление.

Бизнес-план инвестиционного проекта;

Данные

о предполагаемых сроках и источниках погашения кредита.Расчет налога, по которому возможно предоставление инвестиционного налогового кредита, заверенный налоговой инспекцией.

Баланс с приложением Отчета о прибылях и убытках за предыдущий отчетный период и по итогам предшествующего получению инвестиционного налогового кредита года.

Документы об имуществе, которое является предметом залога или поручительство.

Справка налоговой инспекции об отсутствии задолженности.

Копии учредительных документов налогоплательщика.

Расчет бюджетной эффективности при реализации инвестиционного проекта.

Слайд 28 ЛИЗИНГ – комплекс имущественных отношений, которые складываются при передаче

имущества во временное пользование. Этот комплекс включает и другие

договоры: договор купли-продажи, договор займа. Но отношения по передаче имущества во временное пользование являются определяющими по отношению к остальным.Особыми формами финансирования инвестиционных проектов являются лизинг и форфейтинг.

Слайд 29

§4. Форфейтинг

Определенная форма кредитования торговых операций.

Главным условием

форфейтинга является то, что все риски по долговому обязательству

переходят к форфейтору БЕЗ права оборота обязательства на продавца.Форфейтер приобретает долговые требования у экспортера на условиях скидки, размер ее зависит от:

-платежеспособности импортера,

-срока кредита,

-рыночных процентных ставок в данной валюте

-и др.

Но! Форфейтинг дороже банковского кредита.

Слайд 30 Продавцом при форфейтировании выступает экспортер, выполнивший обязательства по

контракту и стремящийся инкассировать расчетные документы импортера с целью:

получения

наличных средств, снятия с себя кредитного риска

улучшения своей ликвидности,

освободив баланс от части дебиторской задолженности.

В отличие от учета векселей коммерческими банками форфейтинг определяет переход всех видов риска по долговому обязательству к покупателю векселя – форфейтеру.

Преимуществами форфейтинга являются:

-стабильная ставка кредитования и

-простая процедура оформления переуступки векселей

Слайд 31

§5. Проектное финансирование

Финансирование инвестиций, при котором источником погашения

задолженности являются потоки денежной наличности, генерируемые в результате его

реализации.Проектное финансирование состоит в том, что сам инвестиционный проект, денежные потоки, создаваемые в результате его реализации, являются источником обслуживания долговых обязательств инвесторов.

Слайд 32 ОСОБЕННОСТЬЮ проектного финансирования является подтверждение реальности получения запланированных

потоков наличности путем

выявления и

распределения

между участниками инвестиционного

проекта:инвесторы,

подрядные организации,

финансовые учреждения,

органы гос. управления,

поставщики ресурсов

и др.

совокупного риска инвестирования

Учет и распределение РИСКОВ между участниками реализации инвестиционных проектов,

оценка их ЗАТРАТ и ДОХОДОВ с учетом рисков составляют особенность проектного финансирования.

Слайд 33 Проектное финансирование называют еще и финансированием с определением

регресса

РЕГРЕСС – обратное требование с возмещением уплаченной суммы, предъявляемое

одним физическим или юридическим лицом к другому обязанному лицу.

Слайд 34

1.1. Формы проектного финансирования

С полным регрессом на заемщика;

Без

какого-либо регресса на заемщика;

С ограниченным регрессом на заемщика

Слайд 35

Финансирование с полным регрессом на заемщика

Кредитор не принимает

на себя никаких рисков, связанных с проектом, ограничивая свое

участие предоставлением средств.Весь риск принимает на себя заемщик средств.

Наиболее распространенная форма проектного финансирования.

Отличается:

-быстротой получения необходимых инвестору средств и

-более низкой стоимостью кредита.

Слайд 36

Финансирование без какого-либо регресса на заемщика

Все риски по

реализации проекта принимает на себя кредитор.

Стоимость заемных средств

в этом случае достаточно высокая, т.к. кредитор получает компенсацию за высокий риск. Такая форма проектного финансирования используется при реализации инвестиционных проектов, имеющих высокий уровень рентабельности вкладываемого капитала, предполагающих выпуск конкурентоспособной продукции.

Используется достаточно редко.