Слайд 2

Договор страхования – Составление (утверждение)-исполнение

Страховой интерес

Понимать, что без

наличия интереса ДС страхования недействителен, знать перечень документов подтверждающих

наличие страхового интереса

Типы договоров страхования и составные части

Обязательно знать три способа заключения ДС, составные части договора «нехороший термин». Случаи, когда необходимо заключать генеральный договор и его основные условия

Существенные условия ДС. «Нехороший термин»

Знать перечень 4-х существенных условий ДС. Понимать что такое существенные условия (как существенность влияет на взаимоотношения с клиентом)

Существенные условия ДС. 1. Страховой интерес, «простой перечень»

Знать перечень документов подтверждающих наличие у клиента страхового интереса

Существенные условия ДС. 2. Характер события, «простой перечень»

Знать в каких разделах отражается описание страхового случая (принимаемые на страхование риски, страховой случай, исключения из ССл, обязанности страхователя )

Знать перечень рисков применительно к видам страхования.

При этом обязательно знать

некоторые специфические риски (общую частную аварию, риски в НСЛ и ВУТ, риск утраты титула)

три-четыре типовые исключения из страхового случая

Существенные условия ДС. 3. Страховая сумма, «обязательный перечень»

Знать как устанавливается страховая суммы по видам страхования. Организацию определения ДС

Существенные условия ДС. 4. Срок, «нехороший термин»

Обязательно знать три условия вступления ДС в силу.

Знать основные условия прекращения ДС «простой перечень»

Обязанности страхователя (этап между заключением ДС и наступлением ССЛ «простой перечень»

Понимать, что в большинстве видов страхования, на указанном этапе у страхователя возникает множество обязательств: по информированию страховщика об изменениях в характере эксплуатации объекта и статусе его владельца(распорядителя). Привести примеры

Слайд 3

Договор страхования – Составление (утверждение)-исполнение

Действия страхователя при наступлении

страхового случая «Условно нехороший термин»

Уметь подробно, без пропуска составляющих,

рассказать о последовательности и составе действий страхователя при наступлении страхового случая. Знать основные документы, которые необходимо составить и представить в страховую компанию. Слайды 17-18

Экспертиза «простой перечень»

Знать кто имеет право проводить экспертизу и определять размер ущерба. Основные документы, в которых отражается размер ущерба. Формы возмещения ущерба.

Двойное страхование. «простой перечень».

Обязательно уметь привести пример случая двойного страхования

Сострахование. «простой перечень»

Привести пример договора сострахования.

Слайд 4

Отдельные вопросы

Страхование домашнего имущества «Обязательный перечень»

Знать основные типа

продуктов, предлагаемых на рынке для владельцев квартир, дач …

(классический

продукт, титульное страхование, коробочный продукт….)

Вопросы по видам страхования «условно обязательный перечень»

Уметь характеризовать любой вид страхования в разрезе существенных условий (имущественный интерес, риск(страховой случай), страховая сумма, срок, урегулирования убытка)

Каско, осаго (допвопросы), «простой перечень»

Варианты урегулирования (с вызовом ДПС, без вызова ДПС, с оформлением на посту ДПС). Куда обращаться в случая банкротства страховой. Детально знать порядок действий при ДТП.

Аграрное страхование (доп требования) «простой перечень»

Охарактеризовать государственную поддержку в этом виде страхования. Охарактеризовать обязательства страхователя на этапе исполнения договора (до наступления ССл

Морское страхование «простой перечень»

Знать порядок действий при урегулировании убытка (особенности, связанные с невозможностью вызова компетентного орагана для фиксации происшествия)

Пояснить термины, сюрвейер, диспашер. Обязанности этих участников урегулирования убытка. Знать термины частная и общая авария, абандон.

Знать линейку продуктов, распространенных в морском и авиационном страховании

Личное страхование

Общие требования.

Знать классификацию, основные риски, типы продуктов, входящие и исходящие денежные потоки в ФОМС, ПФР, ФСФР

Общие требования. 1. Страхование жизни. «простой перечень»

Перечень основных продуктов. Общий порядок заключения договора. Различать страхование жизни и страхование НСЛ

Слайд 5

Отдельные вопросы

Личное страхование

Общие требования. 2. Несчастные случаи, временная

утрата трудоспособности

Знать

основные риски и типы продуктов «условно обязательный

перечень»

Общие требования. 1. Страхование жизни. «простой перечень»

Перечень основных продуктов. Общий порядок заключения и исполнения договора.

Общие требования. 2. Страхование НСЛ и ВУТ.

Перечень основных продуктов. «условно обязательный перечень»

Общий порядок заключения и исполнения договора. Виды выплат «простой перечень».

Общие требования. 3. Медицинское страхование. «простой перечень»

Уметь охарактеризовать системы ОМС.

Перестрахование

Общие требования. 1. Причины обращения к перестрахованию «простой перечень»

Перечень причин

Общие требования. 2. Формы перестраховочной защиты «условно обязательный перечень»

Уметь охарактеризовать облигаторую и факультативную формы защиты. Достоинства и недостатки каждой формы защиты

Общие требования. 3. Типы договоров в перестраховании «условно обязательный перечень»

Уметь охарактеризовать пропорциональные и непропорциональные договора.

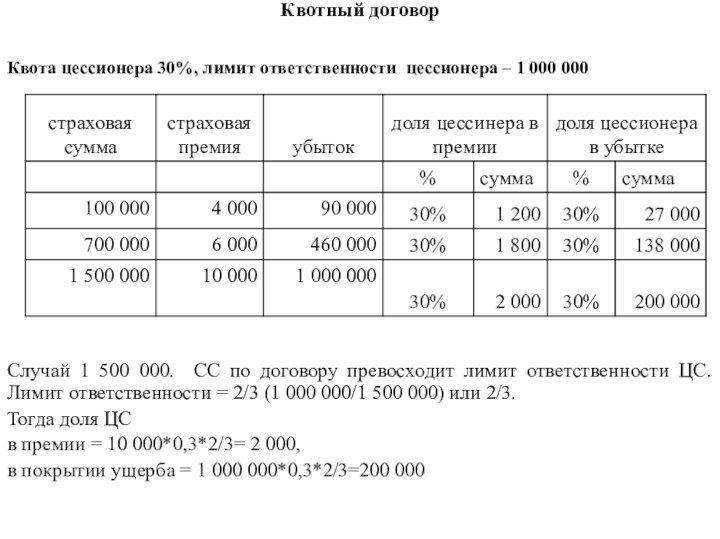

Общие требования. 4. Уметь решить задачу по квотному договору

Слайд 6

ДОГОВОР СТРАХОВАНИЯ

Термины договора, устанавливающие определяющие действия менеджеров и

клиентов на стадии планирования, заключения и исполнения договора

Страховой риск

Страховой

интерес

Сделка в страховании

Договор страхования

Существенные условия договора страхования

Страховая сумма

Характер страхового события /Страховой случай/Исключения из страхового случая

Урегулирование страхового случая

Экспертиза

Общее. Права и обязанности страхователя и страховщика

Слайд 7

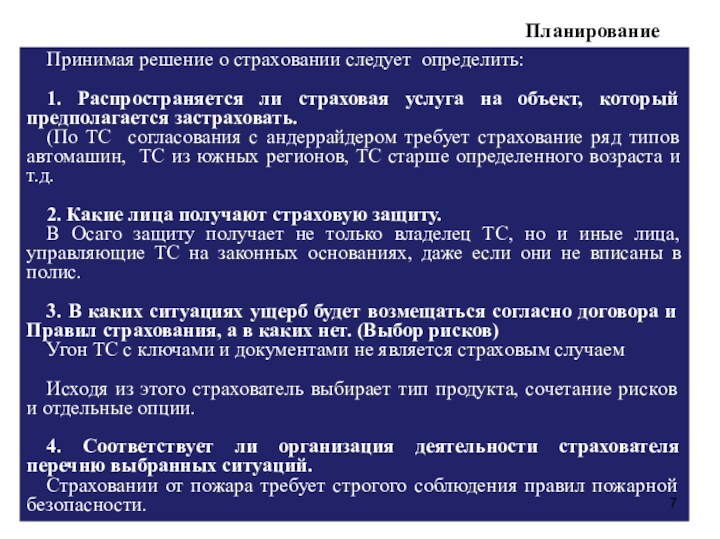

Планирование

Принимая решение о страховании следует определить:

1. Распространяется ли

страховая услуга на объект, который предполагается застраховать.

(По ТС

согласования с андеррайдером требует страхование ряд типов автомашин, ТС из южных регионов, ТС старше определенного возраста и т.д.

2. Какие лица получают страховую защиту.

В Осаго защиту получает не только владелец ТС, но и иные лица, управляющие ТС на законных основаниях, даже если они не вписаны в полис.

3. В каких ситуациях ущерб будет возмещаться согласно договора и Правил страхования, а в каких нет. (Выбор рисков)

Угон ТС с ключами и документами не является страховым случаем

Исходя из этого страхователь выбирает тип продукта, сочетание рисков и отдельные опции.

4. Соответствует ли организация деятельности страхователя перечню выбранных ситуаций.

Страховании от пожара требует строгого соблюдения правил пожарной безопасности.

Слайд 8

Страховой риск

Риск, который можно застраховать должен иметь

следующие признаки:

Вероятность (возможность возникновения)

Случайность (добросовестное неведение страхователя)

Измеряемость (возможность оценки

статистическими методами)

При этом признаками случайности (и вероятности) должно обладать событие, рассматриваемое в качестве страхового риска, а не его причина.

Слайд 9

Планирование

Договор может быть заключен только при наличии у

страхователя страхового интереса. Иначе договор недействителен.

Страховой интерес состоит в

том, чтобы:

1. Страховой случай не наступил .

2. Страхователь заинтересован получить СВ в размере понесенного ущерба

Страховой интерес имеется, если имущество находится (что документально подтверждено):

- во владении ( в собственности СХЛ);

- принадлежит государственным служащим, страхование имущества которых обязательно по закону;

- в распоряжении на основании договоров аренды, финансового лизинга, о совместной деятельности, по доверенности;

- передано в залог.

Слайд 10

Заключение договора

Договор страхования - соглашение между страхователем и

страховщиком, согласно которому в обмен на внесение страхователем взноса

(страховой премии) страховщик обязуется возместить страхователю или выгодоприобретателю убытки, возникшие в результате наступления страхового случая, оговоренного при заключении договора страхования.

Способы заключения:

а) составление одного документа-договора.

б) обмен документами - вручение страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком

в) составления генерального договора

Сделка в страховании оформляется тремя документами, имеющими силу договора:

Заявление на страхование, включая запрос страховой компании, который заполняется со слов страхователя и содержит информацию о страхуемом объекте.

Собственно договор.

Правила страхования.

Слайд 11

Исполнение договора

Взаимодействие в случае страхования по генеральному полису

Генеральный

полис. Применяется для систематического страхования разных партий однородного имущества

(товаров, грузов и т.п.) на сходных условиях в течение определенного срока. Т.Е. там где заранее нельзя точно определить маршруты и состав грузов.

Следовательно, надо установить заранее в договоре

Перечень маршрутов на которые распространяется страхование

Перечень грузов на которые распространяется страхование

Перечень типов ТС, пригодных к перевозке страхуемых грузов

условия упаковки, размещения грузов, условия охраны и т.п.

Слайд 12

Заключение договора

Существенные условия договора страхования

Договор считается заключенным, если

между сторонами, в требуемой в подлежащих случаях форме, достигнуто

соглашение по всем существенным условиям договора.

Слайд 13

Заключение договора

Имущественный интерес

Несчастье с имуществом влечет за собой

убытки у конкретного физюрлица и только у него

Документы о

собственности владении…

Удостоверение личности

Учредительные документы и лицензия

Характер события

Принятый на страхование перечень несчастий (рисков), с идентификацией

Описание риска в ДС

Перечень исключений

Перечень требований к эксплуатации имущ и эксплуатантам (закон, Правила)

Страховая сумма

На основе ДС, либо согласованным лимитом

Запрос-анкета

Акт осмотра

Приложение с перечнем имущества и стоимостью

Срок

Указание даты в договоре

Документ об оплата

Слайд 14

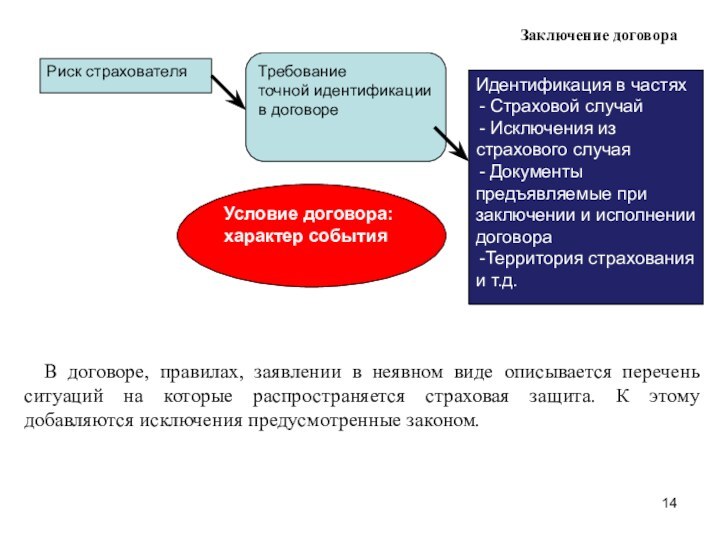

Заключение договора

В договоре, правилах, заявлении в неявном виде

описывается перечень ситуаций на которые распространяется страховая защита. К

этому добавляются исключения предусмотренные законом.

Риск страхователя

Требование

точной идентификации в договоре

Идентификация в частях

Страховой случай

Исключения из страхового случая

Документы предъявляемые при заключении и исполнении договора

Территория страхования и т.д.

Условие договора:

характер события

Слайд 15

Заключение договора

Страховой случай (риски)

Наиболее распространенные – пожар, кража,

залив, повреждение, гибель

Морское страхование

Общая авария – решение капитана

судна о сбросе груза за борт (намеренный ущерб) в целях спасения судна.

Частная авария – конкретное событие, произошедшее по внешним причинам (утопление, выход из строя оборудования, посадка на мель, столкновение с неизвестным плавучим объектом и т.п.)

Страхование НСЛ и ВУТ

- производственные риски травматизма и профзаболеваний

- временная нетрудоспособность и в связи с материнством, детством

риск утраты трудоспособности и жизни при исполнении обязанностей государственной службы

Страхование домашнего имущества и строений граждан

Риск утраты титула

Промышленное и аграрное страхование (предпринимательские и финансовые риски)

Риск недобора урожая до среднего по региону (или хозяйству) уровня за 5 лет

Риск убытков в результате остановки производства

(генерированные риски – неплатежеспособность, утрата деловой репутации, банкротство)

Риск невозврата кредита, риск неисполнения договора (только по разрешенным видам)

Слайд 16

Заключение договора

Исключения из страхового случая

Законодательство определяет исключения в

общем виде (за некоторым исключением)

несвоевременное сообщение о факте страхового

случая ч.1. и 2 ст. 961;

форс мажор (военные действия, народные волнения, ядерные взрыв);

- страхователь не принял мер по уменьшению убытков ч.1 и 3 ст. 962 ГК;

документально доказанный умысел страхователя ч.1. ст. 963 ГК;

ущерб вследствие изъятия, конфискации, реквизиции, ареста или уничтожения имущества

грубая неосторожность страхователя установленная действующими нормативными правовыми актами (абз. 2 п. 1 ст. 963 ГК РФ)

погрузки без уведомления СК веществ и предметов, опасных в отношении взрыва и самовозгорания (статья 266 КТМ);

отсутствие страхового интереса.

невозможность установить размер ущерба.

Конкретное содержание исключений раскрывается в Правилах страхования путем нераспространения обязанности по возмещению ущерба на ущерб на определенные ситуации.

Слайд 17

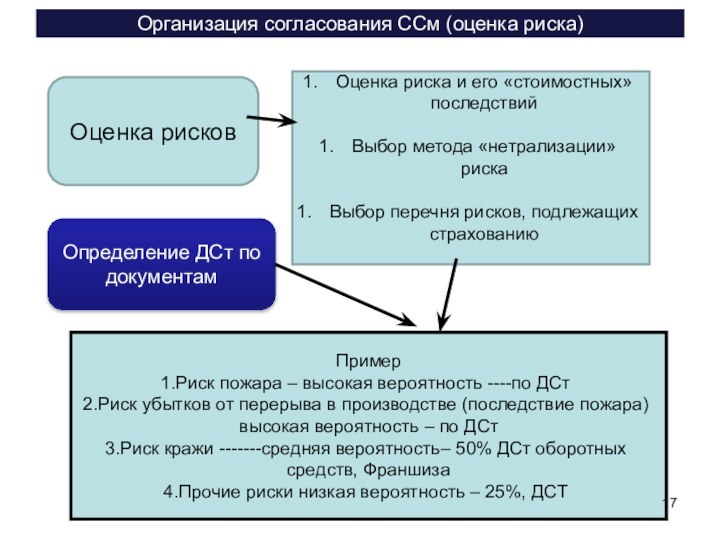

Организация согласования ССм (оценка риска)

Оценка рисков

Оценка риска и

его «стоимостных» последствий

Выбор метода «нетрализации» риска

Выбор перечня рисков, подлежащих

страхованию

Пример

Риск пожара – высокая вероятность ----по ДСт

Риск убытков от перерыва в производстве (последствие пожара) высокая вероятность – по ДСт

Риск кражи -------средняя вероятность– 50% ДСт оборотных средств, Франшиза

Прочие риски низкая вероятность – 25%, ДСТ

Определение ДСт по документам

Слайд 18

Итоговая схема согласования (перечень действий)

Страховщик

Осмотр имущества (или страхователя)

Цель

Исключение

аварийного имущества

- Оценка степени риска по элементам имущества (

доп. коэффициенты к тарифу)

Приложение к ДС с перечнем страхуемого имущества и его ДСт

Страхователь

Оценка ДСт по документам

Выбор типа продукта, размера ССм, страхуемых рисков, франшиз, лимитов

Определение размера ССм в ДС и покрытия

Оценка риска

Слайд 19

Заключение договора

Тариф , страховая премия

Тариф - это ставка

страхового взноса с единицы страховой суммы или объекта страхования.

Страховой

тариф состоит из базовой ставки и коэффициентов.

Коэффициенты устанавливаются в зависимости от выбранной СК оценки дифференции рисков.

Пример: Осаго, легковые ТС, такси

Т = Тб*Кт*КБМ*Ко*Квс*Км*Кс*Кп*Кн

Собственник легкового ТС- юридическое лицо, ТС зарегистрировано в г. Москва. Мощность 75 л\с. Страхуется впервые

= 7125 (страховая премия)

Тб – базовый коэффициент

Кт – территория страхования

КБМ – наличие страховых выплат за предшествующий период

Ко – кол-во лиц допущенных к управлению

……….

Слайд 20

Вступление договора в силу

Согласно ст. 957 ГК договор

страхования вступает в силу:

- с момента уплаты СП, или

внесения первого взноса в рассрочку

- в момент времени указанный в договоре страхования

Т.е. одновременно действуют не менее 4- х условий:

- подписание договора уполномоченными лицами (дата);

- уплата СП (дата);

- наступление времени начала действия соглашения указанное в договоре;

- наличие факта обмена документами (заявление- договор).

Слайд 21

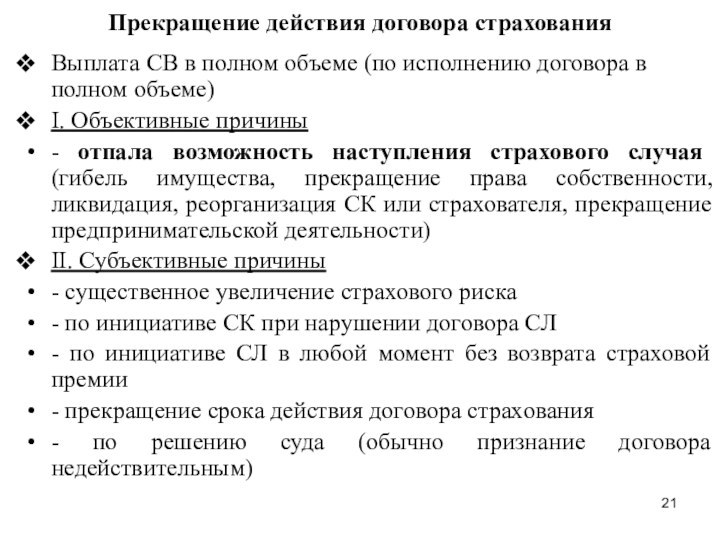

Прекращение действия договора страхования

Выплата СВ в полном объеме

(по исполнению договора в полном объеме)

I. Объективные причины

- отпала

возможность наступления страхового случая (гибель имущества, прекращение права собственности, ликвидация, реорганизация СК или страхователя, прекращение предпринимательской деятельности)

II. Субъективные причины

- существенное увеличение страхового риска

- по инициативе СК при нарушении договора СЛ

- по инициативе СЛ в любой момент без возврата страховой премии

- прекращение срока действия договора страхования

- по решению суда (обычно признание договора недействительным)

Слайд 22

Исполнение договора

Основные требования к взаимодействию страхователя и страховщика,

определяемые законодательством

1. До наступления страхового случая страхователь обязан сообщать

СК обо всех изменении обстоятельств, учтенных при заключении договора как существенные. Кроме этого страхователю следует осуществляет свою деятельность строго в соответствии с правилами установленными договором.

о передаче имущества по договору аренды лизинга

о внесении изменений в список лиц допущенных к эксплуатации имущества

о замене собственника

о смены ФИО собственника

о ремонте имущества

об установке новых агрегатов

об изменении существенных технологических настроек оборудования или изменения технологии производства

о попытке хищения имущества

о планируемых электро-газосварочных работах

о расторжении договора с охраной

И так далее. Изменения вносятся в договор

Слайд 23

Исполнение договора

При наступлении страхового случая

1. Незамедлительно (по крайней

мере в сроки установленные законом, полисом, правилами) сообщить (по

телефону) о случившемся страховщику. Обычно не позднее 0- 3-х дней.

Исключение- документально доказанная невозможность это сделать

2. Совершить действия по уменьшению возможных убытков (особенно если это предусмотрено договором. Страховщик обязан возместить материальные расходы при их документальном подтверждении).

3. Обратиться к компетентным органам (МВД- противоправные действия, ДПС- ДТП, МЧС- пожар, стихийное бедствие, аварийные службы – залив квартиры, несчастный случай - поликлиника и т.д. И получить от них установленные законом документы (справка о ДТП, акты и справки по установленной форме, постановление о возбуждении уголовного дела с указанием статьи - должна совпадать с указанной в договоре).

4. Постараться зафиксировать имена и адреса свидетелей (при ДТП- водители и пешеходы, страховании квартир- РЭУ, ЖЭК, слесарь и т.п.)

5-6. Получить документы в компетентном органе, появиться с этими документами в страховой компании в установленный договором срок и написать заявление установленной формы

5-6. Представить поврежденное имущество страховщику или вызвать представителя страховщика - аварийного комиссара, который должен составить акт.

Слайд 24

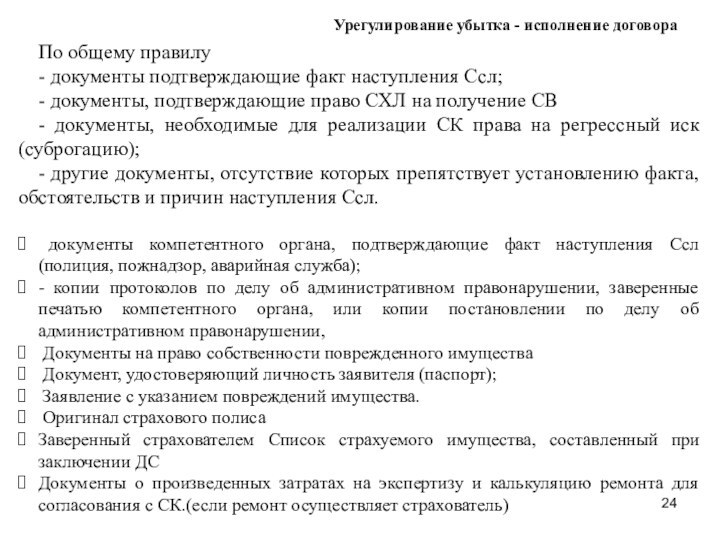

Урегулирование убытка - исполнение договора

По общему правилу

-

документы подтверждающие факт наступления Ссл;

- документы, подтверждающие право СХЛ

на получение СВ

- документы, необходимые для реализации СК права на регрессный иск (суброгацию);

- другие документы, отсутствие которых препятствует установлению факта, обстоятельств и причин наступления Ссл.

документы компетентного органа, подтверждающие факт наступления Ссл (полиция, пожнадзор, аварийная служба);

- копии протоколов по делу об административном правонарушении, заверенные печатью компетентного органа, или копии постановлении по делу об административном правонарушении,

Документы на право собственности поврежденного имущества

Документ, удостоверяющий личность заявителя (паспорт);

Заявление с указанием повреждений имущества.

Оригинал страхового полиса

Заверенный страхователем Список страхуемого имущества, составленный при заключении ДС

Документы о произведенных затратах на экспертизу и калькуляцию ремонта для согласования с СК.(если ремонт осуществляет страхователь)

Слайд 25

Процедура признания происшествия страховым случаем

Происшествие

Пакет документов компетентных органов,

+пакет страхователя

Страховщик

Законодательство, обычаи делового оборота

Документы экспертизы

Сопоставление договора с данными

пакета документов и данными экспертизы

Признание случая страховым

(визы подразделений)

Мотивированный отказ в выплате

Суды арбитражные или общей юрисдикции

В случае несогласия

Слайд 26

Урегулирование убытка - исполнение договора

Экспертиза

Стоимость убытка, либо

стоимость восстановительного ремонта определяет:

Эксперт СК, 2. Независимое экспертное

учреждение по запросу СК или потерпевшего 3. Ремонтное учреждение.

Экспертизы в страховании проводятся с целью:

- установления причин и обстоятельств страхового случая, в том числе виновного в ущербе лица;

установления размера ущерба.

Экспертиза (оценка) проводится при обязательном присутствии страхователя (страховщика), обязательном из страхователя (страховщика) о проведении экспертизы.

По результатам экспертизы составляются Отчет (независимый оценщик), акты осмотра включая дополнительные акты оценки ущерба от выявленных скрытых повреждений;

Документы СТО, ремонтных предприятий (сметы, платежные поручения, чеки и т.п.).

2. Четыре основные формы возмещения ущерба:

денежная; ремонт; восстановление, замена.

Слайд 27

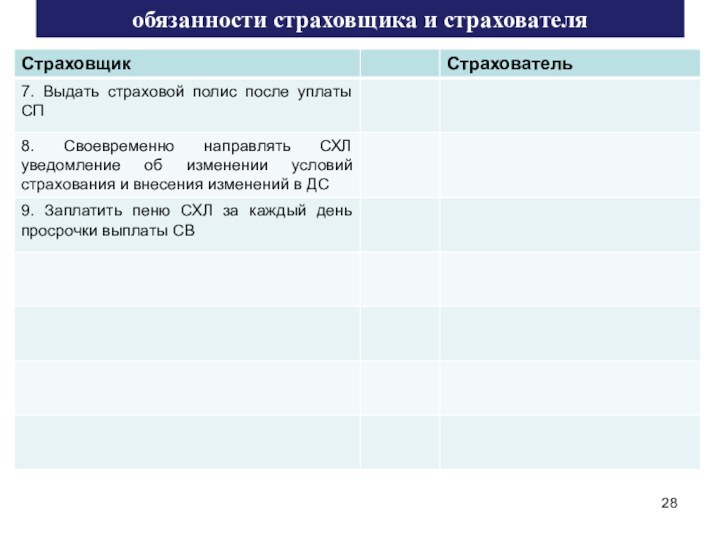

обязанности страховщика и страхователя

С

Слайд 28

обязанности страховщика и страхователя

С

Слайд 29

Личное страхование

Подотрасли личного страхования

Жизнь

Медицинское

Пенсионное

От несчастных случаев и потери

трудоспособности

Основные типы (группы продуктов)

- государственное социальное страхование (обязательная форма)

-

добровольное коллективное страхование по месту работы

- добровольное индивидуальное.

Слайд 30

Личное страхование

Основные продукты предлагаемые на рынке

Страхование жизни

1.

Срочное страхование от всех причин (при ипотеке)

2.

Страхование на дожитие (пожизненное на случай гибели)

3. Страхование капитала (сберегательное к бракосочетанию, детей на дожитие).

4. Страхование ренты.

5. Дополнительное пенсионное страхование.

Страхование от несчастных случаев и временной утраты трудоспособности

- производственные риски травматизма и профзаболеваний (за счет взносов работодателя в ФСС), 125-ФЗ (пособие по временной нетрудоспособности, единовременная выплата, ежемесячная выплата (исходя из размера потерянного заработка), оплата расходов на лечение), включая наступление инвалидности и смерть в результате несчастного случая;

- временная нетрудоспособность и в связи с материнством 255 ФЗ

обязательное государственной страхование отдельных категорий государственных служащих

обязательное страхование пассажиров.

- добровольные виды НСЛ (корпоративное и индивидуальное).

Слайд 31

Система ОМС

ФОМС

Работодатель

0.8% Фот

ТФОМС

2,0% Фот

Федеральный

бюджет

Трансферт

Субъектовый

бюджет

Трансферт

Платежи за неработающих

Кроме

этого ФОМС и ТФОС получают

доходы от размещения средств

в ГЦБ

и банковских депозитах

субвенция

Слайд 32

Система ОМС, источники средств

ФФОМС

Базовая

программа

ОМС

разрабатывает

Перечень услуг Х

численность

Х

стоимость Х

вероятность обращения

= объем расходов

ФФОМС

ТФОМС

разрабатывает

Территориальная

Программа

ОМС

В обязательном

порядке включается в территориальную программу

Стоимость базовой

программы +

Стоимость

территориального

дополнения к ней

Субвенция ФФОМС выделяется на реализацию базовой программы ОМС

Территориальная часть программы финансируется за счет средств ТФОМС, полученных от работодателей, трансферта субъекта и доходов от размещения свободных средств

Перечень услуг по полису страхования

Слайд 33

Система ОМС

ФФОМС

ТФОМС

Рабо

тода

тели

Федеральный

бюджет

Субъектовый

бюджет

Страховые

медицинские

организации

Застрахованное население

Выдача

полисов

Лечебные

учреждения

Услуги по

нормативу

финансирование

Отчет о

количестве

услуг

Отчет о

количестве услуг

Финанси

рование

Слайд 34

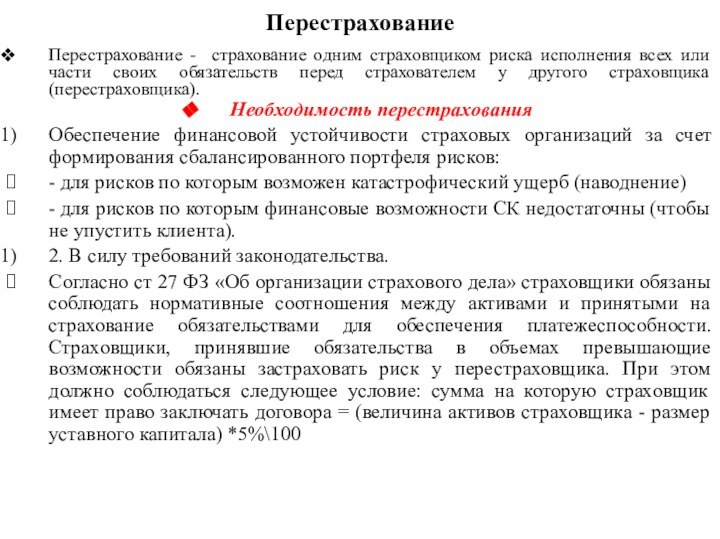

Перестрахование

Перестрахование - страхование одним страховщиком риска исполнения всех

или части своих обязательств перед страхователем у другого страховщика

(перестраховщика).

Необходимость перестрахования

Обеспечение финансовой устойчивости страховых организаций за счет формирования сбалансированного портфеля рисков:

- для рисков по которым возможен катастрофический ущерб (наводнение)

- для рисков по которым финансовые возможности СК недостаточны (чтобы не упустить клиента).

2. В силу требований законодательства.

Согласно ст 27 ФЗ «Об организации страхового дела» страховщики обязаны соблюдать нормативные соотношения между активами и принятыми на страхование обязательствами для обеспечения платежеспособности. Страховщики, принявшие обязательства в объемах превышающие возможности обязаны застраховать риск у перестраховщика. При этом должно соблюдаться следующее условие: сумма на которую страховщик имеет право заключать договора = (величина активов страховщика - размер уставного капитала) *5%\100

Слайд 35

Перестрахование

Факультативный договор

Цедент передает Цессионеру каждый риск отдельно, т.е:

цессионер вправе решать принимать на свой риск избранный договор

или нет.

Облигаторный договор

Цедент обязан передать, а Цессионер принять все риски перестрахованного портфеля в согласованных объемах.

Цессионер лишается возможности отбора рисков, он по договору обязан принять риски в установленном объеме.

Пропорциональные – передача по каждому договору в согласованных объемах доли в страховой премии и убытках. Основа для расчета – страховая сумма.

Непропорциональные – передача по каждому договору – доли в убытке, который образуется в отчетном периоде по итогам обслуживания учетной группы договоров (каско, осаго и т.д.)