Слайд 2

Налоговый учет - процесс ведения налогоплательщиком (налоговым

агентом) учетной документации в соответствии с требованиями Налогового Кодекса

в целях обобщения и систематизации информации об объектах налогообложения и (или) объектах, связанных с налогообложением, а также исчисления налогов и других обязательных платежей в бюджет и составления налоговой отчетности

Налоговый учет основывается на данных бухгалтерского учета. Порядок ведения бухгалтерской документации устанавливается законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности

Налогоплательщик (налоговый агент) самостоятельно организует налоговый учет и определяет формы обобщения и систематизации информации в налоговых целях в виде налоговых регистров таким образом, чтобы обеспечить:

формирование полной и достоверной информации о порядке учета для целей налогообложения операций, осуществленных налогоплательщиком (налоговым агентом) в течение налогового периода

расшифровку каждой строки форм налоговой отчетности

достоверное составление налоговой отчетности

предоставление информации органам налоговой службы для налогового контроля

Налоговый учет

Слайд 3

Индивидуальный предприниматель, применяющий специальный налоговый режим на основе

патента, осуществляет ведение налогового учета по форме, установленной уполномоченным

органом

Учетная документация включает в себя:

- бухгалтерскую документацию

- налоговые формы

- налоговую учетную политику

- иные документы, являющиеся основанием для исчисления объектов налогообложения и (или) объектов, связанных с налогообложением, а также для исчисления налогового обязательства

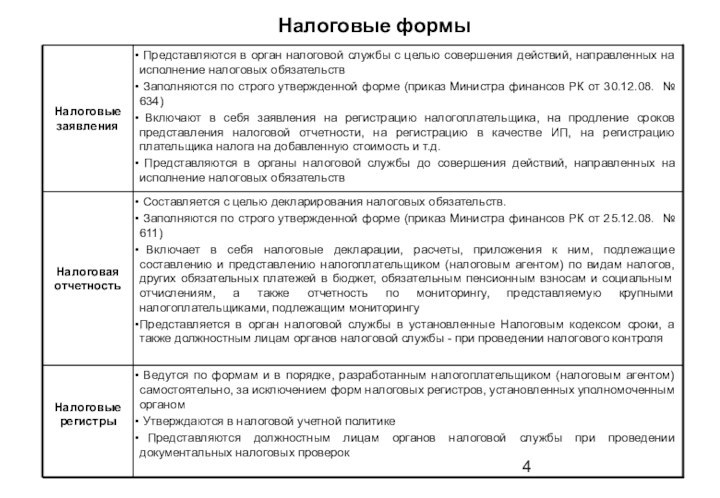

Налоговые формы включают:

- налоговые заявления

- налоговую отчетность

- налоговые регистры

Налоговый учет

Слайд 5

составляется на бумажном и (или) электронном носителях и

представляется органам налоговой службы при проведении налоговой проверки

составляется

налогоплательщиком (налоговым агентом) на государственном и (или) русском языках

при составлении учетной документации в электронном виде налогоплательщик (налоговый агент) обязан в ходе налоговой проверки по требованию должностных лиц органов налоговой службы представить копии такой документации на бумажных носителях

хранится до истечения срока исковой давности, установленного статьей 46 Налогового Кодекса для каждого вида налога или другого обязательного платежа, к которому относится такая документация, начиная с налогового периода, следующего за периодом, в котором составлена учетная документация, за исключением следующих случаев:

учетная документация, подтверждающая стоимость фиксированных активов, в том числе переданных (полученных) по финансовому лизингу, хранится до истечения срока исковой давности, установленного статьей 46 настоящего Кодекса, который начинается с окончания последнего налогового периода, в котором исчисляются амортизационные отчисления по такому активу

учетная документация, подтверждающая стоимость активов, не подлежащих амортизации в целях налогообложения, хранится до истечения срока исковой давности, установленного статьей 46 настоящего Кодекса, который начинается с окончания налогового периода, в котором произошло выбытие или полное использование таких активов

Требования к составлению и хранению учетной документации

Слайд 6

Налоговая учетная политика - принятый налогоплательщиком (налоговым

агентом) документ, устанавливающий порядок ведения налогового учета с соблюдением

требований Налогового Кодекса

Налоговая учетная политика может быть включена в виде отдельного раздела в учетную политику, разработанную в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности

При осуществлении видов деятельности, ранее не указанных в налоговой учетной политике, налогоплательщик (налоговый агент) должен внести соответствующие изменения и (или) дополнения в налоговую учетную политику

Налоговая учетная политика по совместной деятельности разрабатывается отдельно и утверждается участниками договора о совместной деятельности в порядке и по основаниям, которые установлены Налоговым кодексом

Налоговая учетная политика

Слайд 7

Налогоплательщики, применяющие специальный налоговый режим для субъектов

малого бизнеса, специальный налоговый режим для крестьянских или фермерских

хозяйств, по деятельности, на которую распространяются такие специальные налоговые режимы, утверждают налоговую учетную политику, разработанную самостоятельно по строго утвержденной форме (приказ Министра финансов РК от 29.12.08. № 619)

Налоговая учетная политика, за исключением налоговой учетной политики, разработанной недропользователем, представляется должностным лицам органов налоговой службы при проведении документальных налоговых проверок

Недропользователи представляют копию впервые утвержденной налоговой учетной политики, изменения и дополнения к ней а также новый вариант налоговой учетной политики в налоговый орган по месту своего нахождения в соответствии с порядком, установленным Налоговым Кодексом

Налоговая учетная политика

Слайд 8

В налоговой учетной политике должны быть установлены следующие

положения:

формы и порядок составления налоговых регистров, разработанных налогоплательщиком (налоговым

агентом) самостоятельно

перечень осуществляемых видов деятельности согласно общему классификатору видов экономической деятельности, утвержденному уполномоченным государственным органом по стандартизации

наименование должностей лиц, ответственных за соблюдение учетной налоговой политики

порядок ведения раздельного налогового учета в случае осуществления видов деятельности, для которых Налоговым Кодексом предусмотрены различные условия налогообложения, а также в случае осуществления операций по недропользованию

выбранные налогоплательщиком методы отнесения на вычеты расходов в целях исчисления корпоративного подоходного налога, а также отнесения в зачет налога на добавленную стоимость, предусмотренные Налоговым Кодексом

политика определения хеджируемых рисков, хеджируемые статьи и используемые в их отношении инструменты хеджирования, методика оценки степени эффективности хеджирования

Требования к налоговой учетной политике

Слайд 9

Корпоративный подоходный налог (КПН)

Поэтапное снижение ставок корпоративного подоходного

налога

Увеличение срока переноса убытков

Либерализация порядка уплаты авансовых платежей

Адаптация Налогового кодекса к МСФО, сближение с МСФО порядка отнесения на вычеты отдельных видов расходов

Реформирование инвестиционных налоговых преференций

Оптимизация особых порядков налогообложения

Слайд 10

КПН. Ставки. Перенос убытков.

Ставка корпоративного подоходного налога

с налогооблагаемого дохода составит:

- с 1 января 2009 года

- 20%

- с 1 января 2010 года – 17,5%

- с 1 января 2011 года – 15%

Ставка корпоративного подоходного налога, удерживаемого у источника выплаты, с 1 января 2011 года составит 10%

Определен единый диапазон переноса убытков, который составит 10 лет

Слайд 11

Не исчисляют и не уплачивают авансовые платежи по

КПН:

- налогоплательщики, у которых СГД с учетом корректировок за

налоговый период, предшествующий предыдущему налоговому периоду, не превышает сумму, равную 325000-кратному размеру МРП, установленного законом о республиканском бюджете на финансовый год, предшествующий предыдущему финансовому периоду

В 2009 году налогоплательщик должен определить, превышает ли совокупный годовой доход за 2007 год с учетом корректировок сумму равную 354 900 000 тенге (325 000 * МРП 2007 г. 1092 тенге)

- вновь созданные налогоплательщики - в течение налогового периода, в котором осуществлена государственная (учетная) регистрация в органе юстиции, а также в течение последующего налогового периода

- вновь зарегистрированные в налоговых органах в качестве налогоплательщиков юридические лица-нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение без открытия филиала, представительства, - в течение налогового периода, в котором осуществлена регистрация в налоговых органах, а также в течение последующего налогового периода

Сохранен порядок уплаты авансовых платежей до и после представления декларации по КПН

КПН. Авансовые платежи.

Слайд 12

КПН. Авансовые платежи до сдачи декларации по КПН.

Расчет

суммы авансовых платежей по КПН, подлежащей уплате за период

до сдачи декларации по КПН за предыдущий налоговый период, представляется за первый квартал отчетного налогового периода не позднее 20 января отчетного налогового периода в налоговый орган по месту нахождения налогоплательщика

Сумма авансовых платежей по КПН, подлежащего уплате за период до сдачи декларации за предыдущий налоговый период, рассчитывается по формуле:

Авансовые платежи за 1 квартал текущ. налог. периода = ¼ авансовые платежи за предыдущ. налог. период * (ставка КПН текущ. налог. периода / ставка КПН предыдущ. налог. периода)

На 2009 год: АП за 1 квартал 2009г. = (1/4*АП 2008 г.)*(20/30)

Исчисленная сумма авансовых платежей подлежит уплате равными долями не позднее 25 числа каждого месяца 1 квартала текущего налогового периода

Слайд 13

КПН. Авансовые платежи после сдачи декларации по КПН

Расчет суммы авансовых платежей по КПН, подлежащей уплате за период после сдачи декларации, представляется налогоплательщиками в течение двадцати календарных дней со дня сдачи декларации по КПН за предыдущий налоговый период

Сумма авансовых платежей, подлежащая уплате за период после сдачи декларации, рассчитывается по формуле:

Авансовые платежи за 2, 3, 4 кварталы текущ. налог. периода = 3/4* КПН по декларации за предыдущ. налог. период * (ставка КПН текущ. налог. периода / ставка КПН предыдущ. налог. периода)

На 2009 год: АП за 2,3,4 кварталы 2009г.= ( ¾ КПН по декларации 2008г.)*(20/30)

Исчисленная сумма авансовых платежей, подлежащая уплате после сдачи декларации за предыдущий налоговый период, подлежит уплате равными долями не позднее 25 числа каждого месяца 2,3,4 кварталов текущего налогового периода

Налогоплательщики, по итогам предыдущего налогового периода получившие убытки или не имеющие налогооблагаемого дохода, в течение двадцати календарных дней со дня сдачи декларации по КПН за предыдущий налоговый период обязаны представить в налоговый орган расчет суммы авансовых платежей исходя из предполагаемой суммы корпоративного подоходного налога за текущий налоговый период

Налогоплательщики вправе в течение отчетного налогового периода представить дополнительный расчет суммы авансовых платежей по КПН, подлежащей уплате за период после сдачи декларации по КПН за предыдущий налоговый период, за предстоящие месяцы отчетного налогового периода исходя из предполагаемой суммы дохода за отчетный налоговый период

Слайд 14

КПН. Адаптация норм Налогового кодекса и МСФО.

Доходом не

признается доход, возникающий в связи с изменением стоимости активов

и (или) обязательств, признаваемый доходом в бухгалтерском учете, кроме подлежащего получению (полученного) от другого лица

На вычеты не относится расход, возникающий в бухгалтерском учете в связи с изменением стоимости активов и (или) обязательств, кроме подлежащего выплате (выплаченного), за исключением ТМЗ

Учет ТМЗ, курсовой разницы осуществляется в соответствии с бухгалтерским учетом

Стоимость безвозмездно полученного имущества, в том числе работ и услуг, определяется в соответствии с МСФО и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности

Слайд 15

КПН. Учет фиксированных активов.

Расширен перечень

фиксированных активов:

- основные средства, инвестиции в недвижимость, биологические и

нематериальные активы

- активы сроком службы более одного года, произведенные и (или) полученные концессионером

- активы сроком службы более одного года, являющиеся объектами социальной сферы по организации общественного питания работников, дошкольного воспитания и обучения, социальной защиты и социального обеспечения детей, престарелых и инвалидов

- активы, предназначенные для использования в течение более одного года в деятельности, направленной на получение дохода, полученные доверительным управляющим в доверительное управление

Слайд 16

КПН. Последующие расходы.

Вычет последующих расходов, понесенных при эксплуатации,

ремонте, содержании и ликвидации фиксированных активов, а также основных

средств, нематериальных и биологических активов, инвестиций в недвижимость, учитываемых в бухгалтерском балансе налогоплательщика:

- Сумма последующих расходов, признанная в бухгалтерском учете расходом периода, подлежит отнесению на вычеты в том налоговом периоде, в котором она фактически произведены

- сумма последующих расходов, подлежащая отнесению в бухгалтерском учете на увеличение балансовой стоимости активов, признанных в налоговом учете фиксированными активами или объектами преференций, увеличивает (образует) соответствующий виду актива стоимостной баланс группы (подгруппы)

Альтернатива: Налогоплательщики, имеющие право на применение инвестиционных налоговых преференций, могут относить последующие расходы на реконструкцию, модернизацию зданий и сооружений производственного назначения, а также машин и оборудования на вычеты в налоговом периоде, в котором они фактически произведены

Арендаторам разрешено относить на вычеты последующие расходы, произведенные в отношении арендуемых основных средств

Слайд 17

КПН. Инвестиционные налоговые преференции.

Налогоплательщики имеют право самостоятельно применять

ИНП без заключения контрактов на реализацию инвестиционных проектов

ИНП предоставляются

только по КПН (исключается освобождение от уплаты земельного налога и налога на имущество)

Объекты преференций - впервые вводимые в эксплуатацию на территории Республики Казахстан здания и сооружения производственного назначения, машины и оборудование, используемые в деятельности, направленной на получение дохода, не менее трех лет

ИНП заключаются в отнесении на вычеты:

- первоначальной стоимости объектов преференций - по выбору налогоплательщика равными долями или единовременно в течение первых трех налоговых периодов эксплуатации данных объектов

- затрат на строительство, производство, приобретение, монтаж и установку объектов преференций, а также последующих расходов на реконструкцию, модернизацию зданий и сооружений производственного назначения, машин и оборудования до ввода их в эксплуатацию по мере их понесения

Слайд 18

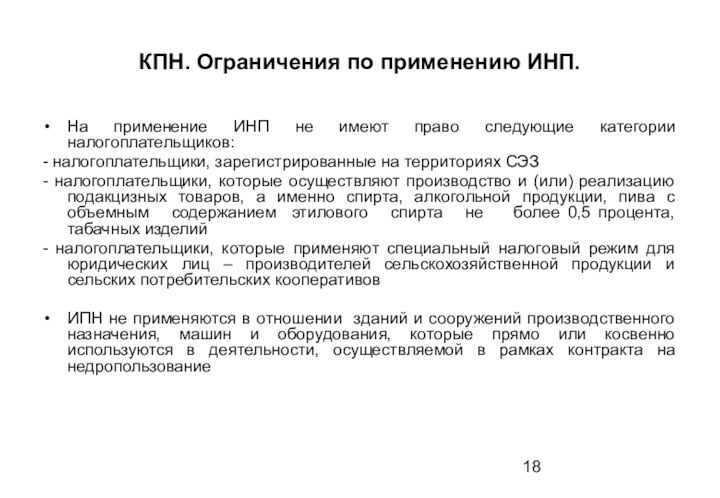

КПН. Ограничения по применению ИНП.

На применение ИНП не

имеют право следующие категории налогоплательщиков:

- налогоплательщики, зарегистрированные на территориях

СЭЗ

- налогоплательщики, которые осуществляют производство и (или) реализацию подакцизных товаров, а именно спирта, алкогольной продукции, пива с объемным содержанием этилового спирта не более 0,5 процента, табачных изделий

- налогоплательщики, которые применяют специальный налоговый режим для юридических лиц – производителей сельскохозяйственной продукции и сельских потребительских кооперативов

ИПН не применяются в отношении зданий и сооружений производственного назначения, машин и оборудования, которые прямо или косвенно используются в деятельности, осуществляемой в рамках контракта на недропользование

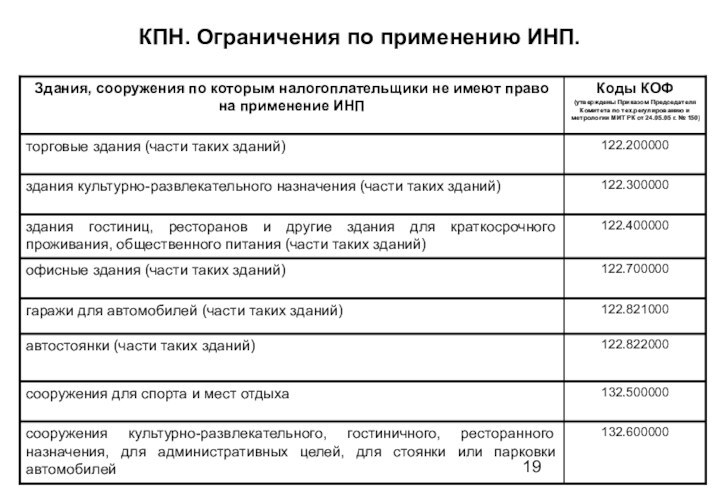

Слайд 19

КПН. Ограничения по применению ИНП.

Слайд 20

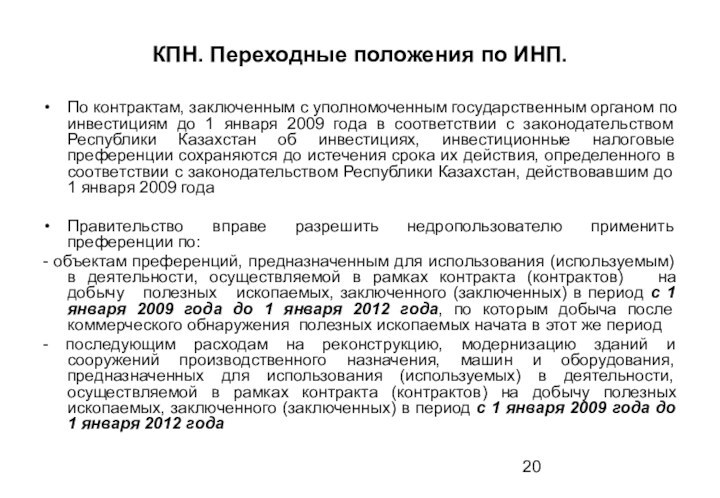

КПН. Переходные положения по ИНП.

По контрактам, заключенным с

уполномоченным государственным органом по инвестициям до 1 января 2009

года в соответствии с законодательством Республики Казахстан об инвестициях, инвестиционные налоговые преференции сохраняются до истечения срока их действия, определенного в соответствии с законодательством Республики Казахстан, действовавшим до 1 января 2009 года

Правительство вправе разрешить недропользователю применить преференции по:

- объектам преференций, предназначенным для использования (используемым) в деятельности, осуществляемой в рамках контракта (контрактов) на добычу полезных ископаемых, заключенного (заключенных) в период с 1 января 2009 года до 1 января 2012 года, по которым добыча после коммерческого обнаружения полезных ископаемых начата в этот же период

- последующим расходам на реконструкцию, модернизацию зданий и сооружений производственного назначения, машин и оборудования, предназначенных для использования (используемых) в деятельности, осуществляемой в рамках контракта (контрактов) на добычу полезных ископаемых, заключенного (заключенных) в период с 1 января 2009 года до 1 января 2012 года

Слайд 21

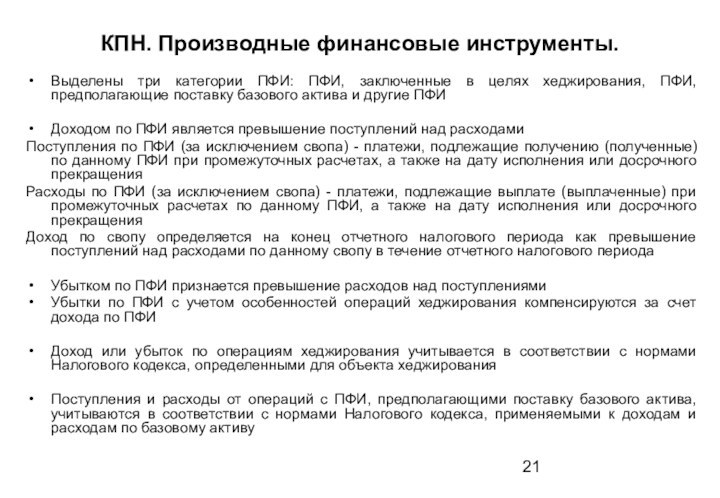

КПН. Производные финансовые инструменты.

Выделены три категории ПФИ: ПФИ,

заключенные в целях хеджирования, ПФИ, предполагающие поставку базового актива

и другие ПФИ

Доходом по ПФИ является превышение поступлений над расходами

Поступления по ПФИ (за исключением свопа) - платежи, подлежащие получению (полученные) по данному ПФИ при промежуточных расчетах, а также на дату исполнения или досрочного прекращения

Расходы по ПФИ (за исключением свопа) - платежи, подлежащие выплате (выплаченные) при промежуточных расчетах по данному ПФИ, а также на дату исполнения или досрочного прекращения

Доход по свопу определяется на конец отчетного налогового периода как превышение поступлений над расходами по данному свопу в течение отчетного налогового периода

Убытком по ПФИ признается превышение расходов над поступлениями

Убытки по ПФИ с учетом особенностей операций хеджирования компенсируются за счет дохода по ПФИ

Доход или убыток по операциям хеджирования учитывается в соответствии с нормами Налогового кодекса, определенными для объекта хеджирования

Поступления и расходы от операций с ПФИ, предполагающими поставку базового актива, учитываются в соответствии с нормами Налогового кодекса, применяемыми к доходам и расходам по базовому активу

Слайд 22

КПН. Корректировка доходов и вычетов

Налогоплательщики должны корректировать доходы

и вычеты в следующих случаях:

- полный или частичный возврат

товаров

- изменение условий сделки

- изменение цены, компенсации за реализованные или приобретенные товары (работы, услуги)

- изменение суммы, подлежащей оплате в национальной валюте за реализованные или приобретенные товары (работы, услуги) согласно договору

Кроме того, налогоплательщики могут корректировать свои доходы при списании требования с юр.лица, ИП, юр.лица-нерезидента, осуществляющего деятельность в РК через ПУ, по требованиям, относящимся к деятельности такого ПУ, в случаях:

- невостребования налогоплательщиком-кредитором требования при ликвидации налогоплательщика-дебитора на день утверждения его ликвидационного баланса

списания требования по вступившему в законную силу решению суда

Такая корректировка производится при наличии первичных документов, подтверждающих возникновение требования и при отражении требования в бух. учете на дату корректировки дохода либо отнесение на расходы (списание) в бух. учете в предыдущих периодах. Корректировка дохода производится в пределах суммы списанного требования и ранее признанного дохода по такому требованию

Слайд 23

Расходы на обучение работника, повышение квалификации или переподготовку

работника

КПН:

Доход работника в виде расходов работодателя, направленных в соответствии

с законодательством РК на обучение, повышение квалификации или переподготовку работника по специальности, связанной с производственной деятельностью работодателя подлежит вычету при исчислении КПН

ИПН:

Из дохода работника исключается доход в виде расходов работодателя на обучение, повышение квалификации или переподготовку по специальности, связанной с производственной деятельностью работодателя, к которым относятся:

- фактические расходы на оплату обучения

- фактические расходы на проживание в пределах норм, установленных ППРК от 31 декабря 2008 года № 1333

- фактические расходы на проезд к месту учебы при поступлении и обратно после завершения обучения

- сумма денег, назначенная работодателем к выплате работнику, в пределах:

6-кратный размер МРП в сутки - в течение срока прохождения обучения, повышения квалификации или переподготовки работника в пределах РК

8-кратный размер МРП в сутки - в течение срока прохождения обучения, повышения квалификации или переподготовки работника за пределами РК

Наличие договора обучения - письменное соглашение между работодателем и работником об условиях проф.подготовки, переподготовки и повышения квалификации

Деятельность организаций осуществляющих деятельность в сфере образования лицензируется

Для самостоятельного осуществления работодателем проф.подготовки, переподготовки и повышения квалификации работников, необходимо наличие в Уставе (Положении) норм по проф.подготовке, переподготовке и повышению квалификации работников, а также рабочих учебных планов и программ по проф.подготовке, переподготовке и повышению квалификации кадров, учебников и учебно-методических комплексов по соответствующим профессиям

Слайд 24

Расходы на обучение физического лица, не состоящего с

работодателем в трудовых отношениях

КПН:

Расходы на обучение физического лица, не

состоящего с налогоплательщиком в трудовых отношениях, уменьшают налогооблагаемый доход налогоплательщика в пределах суммы, не превышающей 3% от налогооблагаемого дохода

ИПН:

Расходы на обучение физического лица, не состоящего с налогоплательщиком в трудовых отношениях, исключаются из доходов физического лица, подлежащих налогообложению

Расходы на обучение физического лица, не состоящего с налогоплательщиком в трудовых отношениях включают:

- фактические расходы на оплату обучения

- фактические расходы на проживание в пределах норм, установленных ППРК от 31 декабря 2008 года № 1333

- расходы на выплату обучаемому лицу суммы денег в размерах, определенных налогоплательщиком, но не превышающих норм, установленных ППРК от 31 декабря 2008 года № 1333

- фактически произведенные расходы на проезд к месту учебы при поступлении и обратно после завершения обучения

Заключение с физическим лицом договора об обязательстве отработать у налогоплательщика не менее трех лет

Слайд 25

Командировочные расходы

КПН:

Компенсации при служебных командировках подлежат вычету

ИПН

Компенсации при

служебных командировках не рассматриваются в качестве дохода физического лица

К компенсациям при служебных командировках относятся:

- фактические расходы на проезд к месту командировки и обратно, включая оплату расходов за бронь, на основании документов, подтверждающих расходы на проезд и за бронь (в том числе электронного билета при наличии документа, подтверждающего факт оплаты его стоимости)

- фактические расходы на наем жилого помещения, включая оплату расходов за бронь, на основании документов, подтверждающих расходы на наем жилого помещения и за бронь

- суточные не более 6-кратного размера МРП в сутки - за период нахождения в командировке в пределах РК до сорока суток;

- суточные не более 8-кратного размера МРП в сутки - за период нахождения в командировке за пределами РК до сорока суток

- время нахождения в командировке определяется на основании:

письменного распоряжения работодателя о направлении работника в командировку

количества дней командировки исходя из дат выбытия к месту командировки и прибытия обратно, указанных в документах, подтверждающих проезд. При отсутствии таких документов количество дней командировки определяется исходя из других документов, подтверждающих дату выбытия к месту командировки и (или) дату прибытия обратно, предусмотренных налоговой учетной политикой налогоплательщика

- расходы по оформлению въездной визы (стоимость визы, консульских услуг, обязательного медицинского страхования), на основании документов, подтверждающих расходы на оформление въездной визы (стоимость визы, консульских услуг, обязательного медицинского страхования)

Слайд 26

Оптимизация особых порядков налогообложения.

Исключаются два особых порядка обложения

КПН:

- для нефтехимических производств

- для производств с высокой добавленной

стоимостью

Сохранен особый порядок налогообложения организаций, осуществляющих деятельность специальных экономических зон, в виде освобождения от уплаты КПН, налога на имущество и земельного налога. Отменены льготы по НДС, за исключением освобождения от НДС товаров, ввозимых в рамках таможенного режима свободной таможенной зоны

С 2015 года исключается особый порядок обложения КПН страховых (перестраховочных) организаций

Слайд 27

Финансовый лизинг.

Финансовым лизингом для целей налогообложения

признается передача имущества по договору лизинга на срок свыше

трех лет при соблюдении одного из следующих условий:

передача имущества в собственность лизингополучателю и (или) предоставление права лизингополучателю на приобретение имущества по фиксированной цене определены договором лизинга

срок финансового лизинга превышает семьдесят пять процентов срока полезной службы передаваемого по финансовому лизингу имущества

текущая (дисконтированная) стоимость лизинговых платежей за весь срок финансового лизинга превышает девяносто процентов стоимости передаваемого по финансовому лизингу имущества

В случае продления лизингополучателем срока финансового лизинга по договору лизинга срок финансового лизинга определяется с учетом фактического срока продления

Уменьшение налогооблагаемого дохода на сумму вознаграждения по финансовому лизингу основных средств, инвестиций в недвижимость, биологических активов

Освобождение от НДС передачи имущества в финансовый лизинг в части суммы вознаграждения, подлежащего получению лизингодателем

Применение до 1 января 2012 года уплаты НДС на импортируемые товары методом зачета в целях передачи в финансовый лизинг с последующим освобождением от НДС дальнейшей передачи таких товаров в финансовый лизинг

Слайд 28

Финансовый лизинг.

В целях налогообложения не признаются финансовым лизингом

лизинговые сделки в случае расторжения по ним договоров лизинга

(прекращения обязательств по договору лизинга) до истечения трех лет с даты заключения таких договоров, кроме следующих случаев:

признания лизингополучателя банкротом в соответствии с законодательством Республики Казахстан о банкротстве и исключения его из Государственного регистра юридических лиц

признания физического лица - лизингополучателя на основании вступившего в силу решения суда безвестно отсутствующим или объявления его умершим, недееспособным или ограниченно дееспособным, установления ему инвалидности I, II группы, а также в случае смерти физического лица - лизингополучателя

вступления в законную силу постановления судебного исполнителя о возврате исполнительного документа лизингодателю в связи с отсутствием у лизингополучателя имущества, в том числе денег, ценных бумаг или доходов, на которые может быть обращено взыскание, и когда принятые судебным исполнителем предусмотренные законодательством Республики Казахстан об исполнительном производстве и статусе судебных исполнителей меры по выявлению его имущества, в том числе денег, ценных бумаг или доходов, оказались безрезультатными

вступления в законную силу решения суда об отказе лизингодателю в обращении взыскания на имущество лизингополучателя, в том числе на деньги, ценные бумаги или доходы

Слайд 29

Финансовый лизинг.

В целях налогообложения признаются финансовым лизингом

лизинговые сделки при расторжении по ним договоров лизинга (прекращения

обязательств по договору лизинга) до истечения трех лет с даты заключения таких договоров в случае предоставления после расторжения договора лизинга (прекращения обязательств по договору лизинга) предметов лизинга во вторичный лизинг с соблюдением следующих условий:

сохранение в договоре вторичного лизинга условий, предусмотренных в расторгнутом договоре лизинга (договоре лизинга, по которому прекращены обязательства), за исключением условий для суммы лизинговых платежей и срока лизинга

соответствие общей суммы лизинговых платежей по договору вторичного лизинга общей сумме лизинговых платежей по расторгнутому договору лизинга (договору лизинга, по которому прекращены обязательства), уменьшенной на сумму лизинговых платежей, подлежащую получению (полученную) от лизингополучателя, договор лизинга с которым расторгнут (с которым обязательства по договору лизинга прекращены)

передача имущества во вторичный лизинг на срок не менее трех лет

Слайд 30

Финансовый лизинг.

В целях налогообложения не признаются финансовым лизингом:

лизинговые сделки, по которым сумма лизинговых платежей (по договору

и (или) фактическая) за первый год действия договора лизинга составляет более 50 процентов от стоимости предмета лизинга

лизинговые сделки, по которым до истечения трех лет с даты заключения договора лизинга произошла замена лизингополучателя, кроме замены в связи с реорганизацией лизингополучателя

сделки по передаче имущества в сублизинг

Слайд 31

Долгосрочные контракты.

Для целей налогообложения долгосрочный контракт –

контракт (договор) на производство, установку, строительство, не завершенный в

пределах налогового периода по корпоративному подоходному налогу, в котором были начаты предусмотренные по контракту производство, установка, строительство

Сумма фактически понесенных за налоговый период расходов по долгосрочному контракту подлежит отнесению на вычеты в соответствии с положениями Налогового кодекса по отнесению на вычеты

Доходы по долгосрочным контрактам определяются по выбору налогоплательщика по фактическому методу или методу завершения

Выбранный метод определения доходов отражается в налоговой учетной политике и не может изменяться в течение срока действия контракта

По фактическому методу доходом по долгосрочному контракту за отчетный налоговый период признается доход, подлежащий получению (полученный) за отчетный налоговый период, но не менее суммы расходов, понесенных за такой период по долгосрочному контракту

Слайд 32

Долгосрочные контракты.

По методу завершения доход по долгосрочному

контракту за отчетный налоговый период (ДОП) определяется по следующей

формуле:

ДОП = ДДК х (РОП / РДК),

где ДДК – общая сумма дохода по долгосрочному контракту

РОП – расходы отчетного периода

РДК – общая сумма расходов по долгосрочному контракту

Датой совершения облагаемого оборота по реализации работ, услуг, осуществляемых на постоянной (непрерывной) основе при долгосрочном контракте, является дата, которая наступит первой:

дата выписки счета-фактуры с налогом на добавленную стоимость

дата получения каждого платежа (независимо от формы расчета)

При этом должно соблюдаться условие, что получатель работ, услуг может использовать их результаты в своей производственной деятельности в день выполнения работ, оказания услуг

Слайд 33

Совместная деятельность.

Договор о совместной деятельности – это

договор, предусматривающий ведение совместной деятельности двумя и более участниками

без образования юридического лица

Объекты налогообложения и (или) объекты, связанные с налогообложением, учитываются и облагаются налогами соответственно у каждого участника договора о совместной деятельности

Каждый участник договора о совместной деятельности в отношении доли своего участия самостоятельно ведет учет активов, обязательств, доходов и расходов по совместной деятельности для определения объектов налогообложения и (или) объектов, связанных с налогообложением

В случае отсутствия в договоре о совместной деятельности порядка распределения активов, обязательств, доходов и расходов по совместной деятельности участники договора о совместной деятельности разрабатывают и утверждают налоговую учетную политику по совместной деятельности

Договором о совместной деятельности может быть определен уполномоченный представитель участников договора о совместной деятельности, ответственный за ведение налогового учета по такой деятельности или ее части

В налоговых целях активы, обязательства, доходы и расходы по совместной деятельности или ее части учитываются уполномоченным представителем участников договора о совместной деятельности отдельно от активов, обязательств, доходов и расходов по иной деятельности данного уполномоченного представителя

Слайд 34

Совместная деятельность.

Распределение активов, обязательств, доходов и расходов

по совместной деятельности осуществляется участниками договора и (или) их

уполномоченным представителем по итогам каждого налогового периода в порядке, предусмотренном договором о совместной деятельности

В случае отсутствия порядка распределения активов, обязательств, доходов и расходов указанное распределение производится пропорционально долям участия согласно договору о совместной деятельности

Результаты распределения активов, обязательств, доходов и расходов должны быть оформлены в письменном виде и подписаны всеми участниками договора о совместной деятельности и (или) их уполномоченным представителем при его наличии, а также скреплены печатями (при их наличии в случаях, установленных законодательством Республики Казахстан)

Документ о результатах распределения активов, обязательств, доходов и расходов представляется каждым участником договора о совместной деятельности органам налоговой службы при проведении документальной налоговой проверки

Уполномоченный представитель участников договора о совместной деятельности должен иметь копии всех документов, на основании которых было осуществлено распределение активов, обязательств, доходов и расходов

Слайд 35

Совместная деятельность.

Обложение НДС оборотов по реализации (приобретению), осуществляемых

в рамках договоров о совместной деятельности

При реализации

Счет-фактура выписывается от

имени одного из участников договора о совместной деятельности или от имени поверенного с указанием в строке, отведенной для поставщика (продавца), реквизитов участника (участников) договора о совместной деятельности

При оформлении счетов-фактур отражается общая сумма оборота, а также сумма оборота, приходящаяся на каждого из участников согласно условиям договора о совместной деятельности

При приобретении

В случаях, когда участником (участниками) договора о совместной деятельности или поверенным приобретаются товары, работы или услуги в рамках такой деятельности, в счетах-фактурах, получаемых от поставщика (продавца), должны быть выделены:

реквизиты участника (участников) договора о совместной деятельности в зависимости от количества участников совместной деятельности либо поверенного

суммы приобретения, в том числе суммы налога на добавленную стоимость, приходящиеся на каждого из участников договора о совместной деятельности

Требование при выписке счетов-фактур

Количество выписываемых оригиналов счетов-фактур в таких случаях должно соответствовать количеству участников договора о совместной деятельности, для осуществления которой приобретаются товары, работы или услуги

Слайд 36

Индивидуальный подоходный налог (ИПН)

Оптимизация индивидуального подоходного налога

Налоговые вычеты

Льготы

– реализация принципа «закона прямого действия»

Конкретизация имущественного и прочих

доходов

Слайд 37

ИПН. Оптимизация

По доходам, облагаемым у источника выплаты:

Сохранена единая

ставка 10%;

Для налоговых агентов (работодателей) налоговая отчетность по удержанию

индивидуального подоходного налога у источника выплаты и социального налога объединены в единую Декларацию по индивидуальному подоходному налогу и социальному налогу (ф. 200.00);

Согласованы между собой нормы по признанию юридическими лицами своих структурных подразделений в качестве самостоятельных налоговых агентов по индивидуальному подоходному налогу и самостоятельных плательщиков по социальному налогу.

По доходам, не облагаемым у источника выплаты:

Отменены авансовые платежи для индивидуальных предпринимателей, осуществляющих расчеты с бюджетом в общеустановленном порядке

Слайд 38

ИПН. Налоговые вычеты

Налоговые вычеты включают в себя:

Сумма в

минимальном размере заработной платы (МЗП). Общая сумма налогового

вычета

за год не должна превышать сумму в размере 12 МЗП.

МЗП на 2009 год установлен в размере 13 470 тенге;

Сумма обязательных пенсионных взносов в размере 10 %;

Сумма добровольных пенсионных взносов;

Сумма, направленная на погашение вознаграждения по жилищным займам;

Расходы на оплату медицинских услуг в размере 8 МЗП.

Для применения налогового вычета работником подается заявление.

Если сумма налоговых вычетов по доходам работника у одного работодателя превышает сумму начисленного дохода, то сумма превышения последовательно переносится на последующие месяцы.

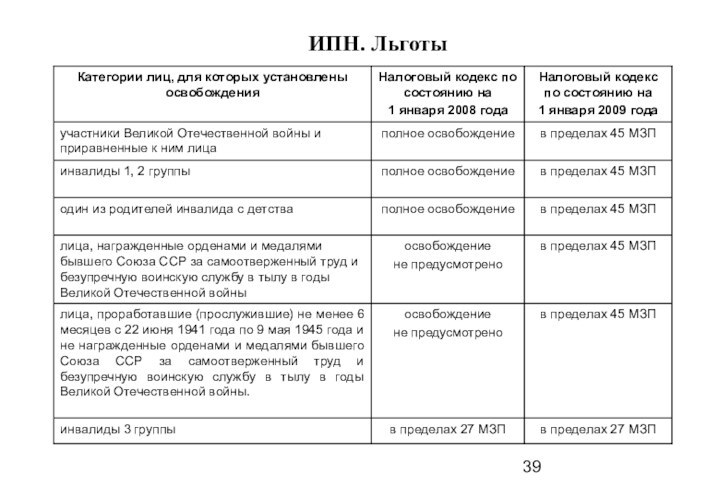

Слайд 40

Установлен размер компенсационных выплат в размере 0,35 МРП

за каждые сутки работникам, постоянная работа, которых протекает в

пути или имеет разъездной характер, либо связана со служебными поездками в пределах обслуживаемых участков.

К указанным работникам относятся: работники железнодорожного, речного, морского, автомобильного транспорта, гражданской авиации, автомобильных дорог, магистральных линий связи и сооружений на них, радиорелейных линий и сооружений на них, воздушных линий электропередачи и сооружений на них, объектов связи;

Установлены размеры освобождения компенсаций при служебных командировках:

на проезд к месту командировки и обратно - в размере фактически произведенных расходов;

на наем жилого помещения - в размере фактически произведенных расходов;

на оформление въездной визы - в размере расходов, подтвержденных документально;

суточные в пределах РК - в размере 6 МРП за каждые сутки в пределах сорока суток;

суточные за пределами РК - в размере 8 МРП за каждые сутки в пределах сорока суток.

ИПН. Льготы

Слайд 41

Расходы по обучению, повышению квалификации или переподготовке работника

Освобождаются

следующие расходы по обучению, повышению квалификации или переподготовке, по

специальности, связанной с производственной деятельностью работодателя:

на оплату обучения - в размере фактически произведенных расходов;

на проживание - фактически произведенные расходы в пределах норм, установленных

Правительством Республики Казахстан.

В пределах РК до 5 МРП в день, за пределами РК до 30 долл.США в день;

на проезд к месту учебы - в размере фактически произведенных расходов;

сумма денег, назначенная работодателем к выплате работнику:

в пределах РК - в размере 6 МРП за каждые сутки;

за пределами РК - в размере 8 МРП за каждые сутки.

МРП на 2009 год установлен в размере 1 273 тенге.

ИПН. Льготы

Слайд 42

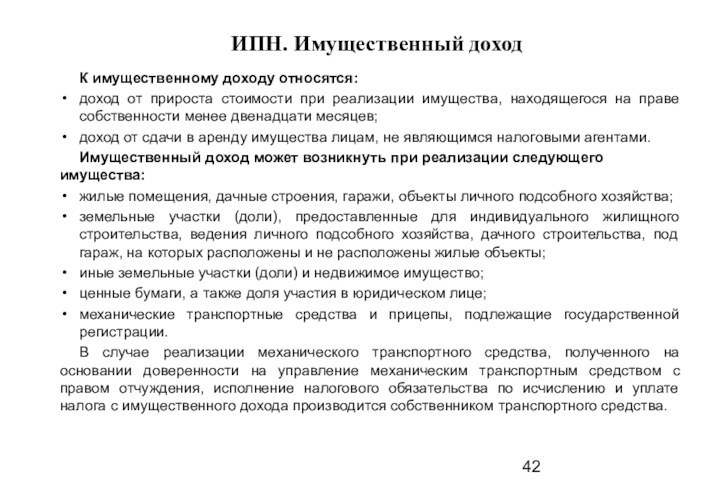

К имущественному доходу относятся:

доход от прироста стоимости при

реализации имущества, находящегося на праве собственности менее двенадцати месяцев;

доход

от сдачи в аренду имущества лицам, не являющимся налоговыми агентами.

Имущественный доход может возникнуть при реализации следующего имущества:

жилые помещения, дачные строения, гаражи, объекты личного подсобного хозяйства;

земельные участки (доли), предоставленные для индивидуального жилищного строительства, ведения личного подсобного хозяйства, дачного строительства, под гараж, на которых расположены и не расположены жилые объекты;

иные земельные участки (доли) и недвижимое имущество;

ценные бумаги, а также доля участия в юридическом лице;

механические транспортные средства и прицепы, подлежащие государственной регистрации.

В случае реализации механического транспортного средства, полученного на основании доверенности на управление механическим транспортным средством с правом отчуждения, исполнение налогового обязательства по исчислению и уплате налога с имущественного дохода производится собственником транспортного средства.

ИПН. Имущественный доход

Слайд 43

Доход от прироста стоимости определяется:

при реализации недвижимого имущества

и механических транспортных средств - как положительная разница между

стоимостью реализации имущества и стоимостью его приобретения;

при реализации недвижимого имущества, приобретенного путем долевого участия в жилищном строительстве - как положительная разница между стоимостью реализации имущества и рыночной стоимостью, но не ниже суммы, указанной в договоре долевого участия в жилищном строительстве;

при реализации ценных бумаг и доли участия в юридическом лице - как положительная разница между стоимостью реализации и первоначальной стоимостью (вкладом).

В случае отсутствия стоимости приобретения реализуемого имущества (при наследовании, дарении) в целях налогообложения принимается рыночная стоимость на момент возникновения права собственности.

В случае отсутствия рыночной стоимости на момент возникновения права собственности реализованного имущества в целях налогообложения принимается оценочная стоимость, определенная для исчисления налога на имущество на 1 января года, в котором возникло право собственности на реализуемое имущество.

ИПН. Имущественный доход

Слайд 44

Декларирование имущественного дохода производится:

физическими лицами - в Декларации

по ИПН по ф. 240.00;

индивидуальными предпринимателями, применяющими специальный налоговый

режим на основе патента или упрощенной декларации, в общеустановленном порядке - в Декларации по ИПН по ф. 220.00;

индивидуальными предпринимателями, осуществляющими расчеты с бюджетом в общеустановленном режиме - в Декларации по ИПН по ф. 220.00.

Физическое лицо, получившее имущественный доход вправе не регистрироваться в качестве ИП.

ИПН. Имущественный доход

Слайд 45

Прочие доходы физических лиц включают в себя:

Доходы, полученные

из источников за пределами Республики Казахстан;

Доходы от оказания

услуг, выполнения работ в Республике Казахстан дипломатическим и приравненным к ним представительствам, аккредитованным в Республике Казахстан, не являющимся налоговыми агентами;

Доходы домашних работников, полученные по трудовым договорам, заключенным в соответствии с трудовым законодательством Республики Казахстан.

Декларирование прочих доходов производится:

физическими лицами - в Декларации по ИПН по ф. 240.00;

индивидуальными предпринимателями, применяющими специальный налоговый режим на основе патента или упрощенной декларации - в Декларации по ИПН по ф. 220.00;

индивидуальными предпринимателями, осуществляющими расчеты с бюджетом в общеустановленном порядке - в Декларации по ИПН по ф. 220.00.

Физическое лицо, получившее прочие доходы вправе не регистрироваться в качестве ИП.

ИПН. Прочие доходы

Слайд 46

Социальный налог

Установлена фиксированная ставка налога для юридических лиц

- 11%.

Отменен расчет социального налога нарастающим итогом.

Сумма социального налога

уменьшается на сумму социальных отчислений. В случае, если социальные отчисления превышают сумму исчисленного социального налога, то сумма налога равна нулю.

В случае, если общая сумма начисленных работнику доходов за календарных месяц ниже минимального размера заработной платы (МЗП) объект обложения социальным налогом определяется исходя из размера МЗП.

На 2009 год МЗП установлен в размере 13 470 тенге.

В период временного приостановления представления налоговой отчетности, социальный налог не исчисляется.

Налоговым периодом для социального налога является календарный месяц.

Слайд 47

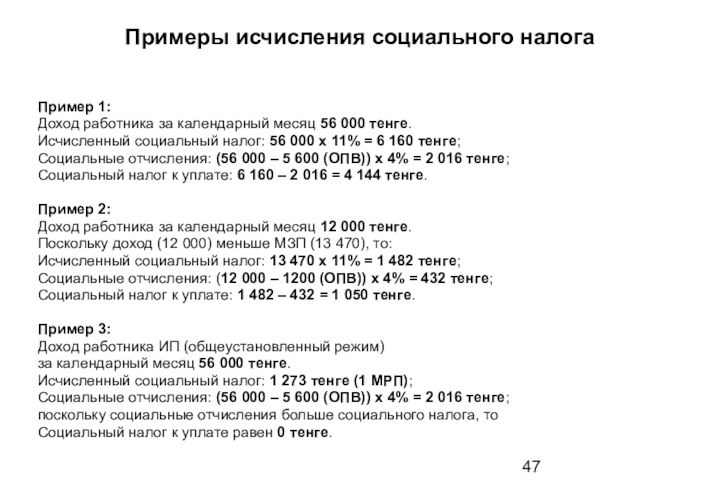

Примеры исчисления социального налога

Пример 1:

Доход работника за

календарный месяц 56 000 тенге.

Исчисленный социальный налог: 56 000

х 11% = 6 160 тенге;

Социальные отчисления: (56 000 – 5 600 (ОПВ)) х 4% = 2 016 тенге;

Социальный налог к уплате: 6 160 – 2 016 = 4 144 тенге.

Пример 2:

Доход работника за календарный месяц 12 000 тенге.

Поскольку доход (12 000) меньше МЗП (13 470), то:

Исчисленный социальный налог: 13 470 х 11% = 1 482 тенге;

Социальные отчисления: (12 000 – 1200 (ОПВ)) х 4% = 432 тенге;

Социальный налог к уплате: 1 482 – 432 = 1 050 тенге.

Пример 3:

Доход работника ИП (общеустановленный режим)

за календарный месяц 56 000 тенге.

Исчисленный социальный налог: 1 273 тенге (1 МРП);

Социальные отчисления: (56 000 – 5 600 (ОПВ)) х 4% = 2 016 тенге;

поскольку социальные отчисления больше социального налога, то

Социальный налог к уплате равен 0 тенге.

Слайд 48

Налог на добавленную стоимость.

Плательщики.

До 1 января 2009 года

следующие лица, которые встали на учет по НДС в

Республике Казахстан:

индивидуальные предприниматели;

юридические лица, за исключением государственных учреждений;

нерезиденты, осуществляющие деятельность в Республике Казахстан через постоянное учреждение;

структурные подразделения юридического лица, признанные самостоятельными плательщиками НДС.

Плательщиками НДС при импорте товаров являются лица, импортирующие эти товары на территорию Республики Казахстан в соответствии с таможенным законодательством Республики Казахстан.

Слайд 49

После 1 января 2009 года

лица, по которым произведена

постановка на регистрационный учет по НДС в Республике Казахстан:

индивидуальные

предприниматели;

юридические лица-резиденты, за исключением государственных учреждений;

нерезиденты, осуществляющие деятельность в Республике Казахстан через филиал, представительство;

доверительные управляющие, осуществляющие обороты по реализации товаров, работ, услуг по договорам доверительного управления с учредителями доверительного управления либо с выгодоприобретателями в иных случаях возникновения доверительного управления;

лица, импортирующие товары на территорию Республики Казахстан в соответствии с таможенным законодательством Республики Казахстан.

Налог на добавленную стоимость.

Плательщики (продолжение).

Слайд 50

С 1 января 2009 года к действующим позициям

дополняются обороты:

размещение эмиссионных ценных бумаг эмитентом;

передача основных средств, нематериальных

активов и иного имущества реорганизуемого юридического лица его правопреемнику (правопреемникам);

передача объекта концессии концеденту, а также последующая передача объекта концессии концессионеру (правопреемнику или юридическому лицу, специально созданному исключительно концессионером для реализации договора концессии) для эксплуатации в рамках договора концессии;

оборот по реализации личного имущества физического лица, если такое имущество не используется этим лицом в целях предпринимательской деятельности;

передача доверительному управляющему имущества учредителем доверительного управления по договору доверительного управления имуществом либо выгодоприобретателем в иных случаях возникновения доверительного управления;

возврат имущества доверительным управляющим при прекращении действия документа, являющегося основанием возникновения доверительного управления;

передача доверительным управляющим чистого дохода от доверительного управления учредителю доверительного управления по договору доверительного управления имуществом или выгодоприобретателю в иных случаях возникновения доверительного управления

Налог на добавленную стоимость.

Не является оборотом по реализации.

Слайд 51

До 1 января 2009 года

датой совершения оборота по

реализации товара является день отгрузки товара.

В случае, если

отгрузка товара не осуществляется, то датой совершения оборота по реализации является день передачи права собственности на товар получателю.

После 1 января 2009 года

датой совершения оборота по реализации товаров, работ, услуг является день отгрузки (передачи) товаров, выполнения работ, оказания услуг.

Днем выполнения работ, оказания услуг признается дата подписания акта выполненных работ, оказанных услуг.

В случае, если отгрузка товара не осуществляется, датой совершения оборота по реализации является день передачи права собственности на товар получателю.

В случае вывоза товаров в режиме экспорта датой совершения оборота по реализации товара является:

дата фактического пересечения границы Республики Казахстан в пункте пропуска, определяемая в соответствии с таможенным законодательством Республики Казахстан;

дата оформления полной грузовой таможенной декларации с отметками таможенного органа, производившего таможенное оформление, в случаях:

вывоза товаров в режиме экспорта с применением процедуры периодического декларирования;

вывоза товаров в режиме экспорта с применением процедуры временного декларирования.

Налог на добавленную стоимость.

Дата реализации.

Слайд 52

Налог на добавленную стоимость.

Льготы.

С 1 января 2009 года

отменяются:

нулевая ставка по НДС при реализации товаров на территории

специальных экономических зон;

освобождение от НДС оборотов по реализации на территориях экономических зон определенных товаров, работ, услуг;

нулевая ставка по реализации товаров собственного производства налогоплательщику, заключившему концессионный договор с Правительством РК на реализацию инфраструктурного проекта;

нулевая ставка по реализации аффинированных драгоценных металлов;

освобождение от НДС геологоразведочных и геолого-поисковых работ;

освобождение от НДС реализации предприятия или самостоятельно функционирующей части предприятия.

Слайд 53

Освобождаются от НДС обороты по реализации:

казахстанских товаров, определенных

в соответствии с таможенным законодательством Республики Казахстан, произведенных на

территории, на которой действует таможенный режим «Свободный склад, и реализуемых с данной территории на остальную часть таможенной территории Республики Казахстан (до 1 января 2012 года);

работ, услуг, связанных с реализацией инфраструктурных проектов, заключенных с Правительством Республики Казахстан до 1 января 2009 года (до 1 января 2014 года).

Освобождается импорт:

товаров, ввезенных юридическим лицом, его подрядчиками или субподрядчиками, осуществляющими деятельность в рамках концессионного договора, заключенного с Правительством Республики Казахстан на реализацию инфраструктурного проекта до 1 января 2009 года (до 1 января 2014 года).

Сохраняется изменение срока уплаты НДС на импортируемые товары

(статья 249 Налогового кодекса) (до 1 января 2012 года):

при наличии заключения таможенного органа о подтверждении отнесения импортируемых товаров к товарам, предназначенным для промышленной переработки в соответствии с таможенным законодательством Республики Казахстан

Налог на добавленную стоимость.

Льготы (продолжение).

Слайд 54

До 1 января 2009 года

Метод зачета применяются в

отношении товаров, ввозимых плательщиком НДС для собственных производственных нужд.

Сумма НДС на импорт, по которому предоставлен метод зачета, относится в зачет в доле, приходящейся на облагаемые НДС обороты.

С 1 января 2009 года:

Метод зачета применяется в отношении в отношении товаров, ввозимых плательщиком НДС, за исключением предназначенных для дальнейшей реализации, кроме:

- передачи имущества в финансовый лизинг;

- возврата товара в режиме реэкспорта, ввезенного ранее в режиме импорта.

Сумма НДС на импорт, по которому предоставлен метод зачета, отражается в декларации по НДС одновременно в начислении и зачете

Налог на добавленную стоимость.

Уплата методом зачета при импорте товаров.

Слайд 55

Отгрузка товара, выполнение работ, оказание услуг, приобретение товаров,

работ, услуг, осуществляемые доверительным управляющим в соответствии с договором

(приобретению) доверительного управляющего доверительного управления или иным документом, являющимся основанием для возникновения доверительного управления, являются оборот по реализации (приобретению) доверительного управляющего.

Не является оборотом по реализации НДС:

передача доверительному управляющему имущества учредителем доверительного управления по договору доверительного управления имуществом либо выгодоприобретателем в иных случаях возникновения доверительного управления;

возврат имущества доверительным управляющим при прекращении действия документа, являющегося основанием возникновения доверительного управления;

передача доверительным управляющим чистого дохода от доверительного управления учредителю доверительного управления по договору доверительного управления имуществом или выгодоприобретателю в иных случаях возникновения доверительного управления.

Налог на добавленную стоимость

Доверительное управление

Слайд 56

Особенности выписки счетов-фактур

С 1 января 2009 года

В

счете-фактуре должны быть указаны:

порядковый номер счета-фактуры, содержащий цифровое

значение, который указывается арабскими цифрами;

реквизиты юридического лица, так как структурные подразделения не могут являться самостоятельными плательщиками НДС с 1 января 2009 года.

Счет-фактура заверяется подписями руководителя и главного бухгалтера поставщика либо уполномоченного на то работника, а также печатью налогоплательщика.

НДС, указанный в ККМ, не является основанием для отнесения в зачет.

Слайд 57

Особенности выписки счетов-фактур

(продолжение)

Оформление счета-фактуры не требуется в

случае предоставления покупателю чека контрольно-кассовой машины в случае

реализации товаров, работ, услуг населению за наличный расчет.

Относится в зачет сумма НДС, которая выделена отдельной строкой в электронном билете, выдаваемом на авиационном транспорте с указанием идентификационного номера плательщика-перевозчика, при одновременном выполнении следующих условий:

наличие посадочного талона

наличие документа, подтверждающего факт оплаты стоимости электронного билета

При этом, плательщик НДС вправе обратиться к поставщику с требованием оформит счет-фактуру, а поставщик обязан выполнить такое требование.

Слайд 58

Налог на добавленную стоимость.

НДС за нерезидента.

Местом реализации работ,

услуг признается место.

Нахождения недвижимого имущества, если работы, услуги связаны

непосредственно с этим имуществом.

В соответствии с гражданским законодательством (ст.117)

1. К недвижимому имуществу (недвижимые вещи, недвижимость) относятся: земельные участки, здания, сооружения, многолетние насаждения и иное имущество, прочно связанное с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно.

2. К недвижимым вещам приравниваются также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего водного плавания, суда плавания «река-море», космические объекты. Законодательными актами к недвижимым вещам может быть отнесено и иное имущество.

Слайд 59

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

В соответствии

с налоговым законодательством (ст.236)

Местом нахождения недвижимого имущества признается место

государственной регистрации прав на недвижимое имущество или место фактического нахождения - в случае отсутствия обязательства по государственной регистрации такого имущества.

В целях настоящей статьи недвижимым имуществом признаются здания, сооружения, многолетние насаждения и иное имущество, прочно связанное с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, а также трубопроводы, линии электропередачи, космические объекты, предприятие как имущественный комплекс.

Слайд 60

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

Фактического

оказания услуг, если такие услуги относятся к услугам в

сфере культуры, развлечений, науки, искусства, образования,

физической культуры или спорта.

В целях настоящего подпункта к услугам в сфере развлечений относятся услуги развлекательно-досугового назначения, которые оказываются в развлекательных заведениях (игорные заведения, ночные клубы, кафе-бары, рестораны, интернет-кафе, компьютерные, бильярдные, боулинг-клубы и кинотеатры, иные здания, помещения, сооружения).

Слайд 61

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

Осуществления предпринимательской или любой другой деятельности

покупателя работ,

услуг.

Если иное не предусмотрено настоящим подпунктом, местом осуществления предпринимательской или другой деятельности покупателя работ, услуг считается территория Республики Казахстан в случае присутствия покупателя работ, услуг на территории Республики Казахстан на основе государственной (учетной) регистрации в органах юстиции или на основе постановки на регистрационный учет в налоговых органах в качестве индивидуального предпринимателя.

В случае если покупателем работ, услуг является нерезидент, а получателем является его филиал или представительство, государственная (учетная) регистрация которых произведена в органах юстиции Республики Казахстан, то местом реализации признается Республика Казахстан.

Слайд 62

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

Местом реализации

работ, услуг признается место осуществления предпринимательской или любой другой

деятельности покупателя работ, услуг в отношении следующих работ и услуг.

Консультационные, аудиторские, инжиниринговые, дизайнерские, маркетинговые, юридические, бухгалтерские, адвокатские, рекламные услуги, а также услуги по предоставлению и (или) обработке информации, кроме распространения продукции средства массовой информации, а также предоставления доступа к массовой информации, размещенной на веб-сайте в общедоступных телекоммуникационных сетях.

Дизайнерские услуги – услуги по проектированию художественных форм, внешнего вида изделий, фасадов зданий, интерьеров помещений; художественное конструирование.

Инжиниринговые услуги - инженерно-консультационные услуги, работы исследовательского, проектно-конструкторского, расчетно-аналитического характера, подготовка технико-экономических обоснований проектов, выработка рекомендаций в области организации производства и управления, реализации продукции.

Слайд 63

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

Услуги по

обработке информации - услуги по осуществлению сбора и обобщению,

систематизации информационных массивов и предоставлению в распоряжение пользователя результатов обработки этой информации

Консультационные услуги - услуги по предоставлению разъяснений, рекомендаций, советов и иных форм консультаций, включая определение и (или) оценку проблем и (или) возможностей лица, в целях решения управленческих, экономических, финансовых, инвестиционных вопросов, в том числе вопросов стратегического планирования, организации и осуществления предпринимательской деятельности, управления персоналом.

Маркетинговые услуги - услуги, связанные с исследованием, анализом, планированием и прогнозированием в сфере производства и обращения товаров, работ, услуг в целях определения мер по созданию лучших экономических условий производства и обращения товаров, работ, услуг, включая характеристику товаров, работ, услуг, выработку ценовой стратегии и стратегии рекламы.

Слайд 64

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

Рекламные услуги

– см. в Законе Республики Казахстан «О рекламе» от

19.12.2003г. №508-II

Бухгалтерские услуги - см. в Законе Республики Казахстан

«О бухгалтерском учете и финансовой отчетности» от 28.02.2007г. №234-III.

Аудиторские услуги - см. в Законе Республики Казахстан

«Об аудиторской деятельности» от 20.11.1998г. №304-I.

Адвокатские услуги - см. в Законе Республики Казахстан

«Об адвокатской деятельности» от 05.12.1997г. №195-I.

Слайд 65

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

С 1

января 2009 года дополнено, что местом реализации работ, услуг

признается место осуществления предпринимательской или любой другой деятельности покупателя работ, услуг в отношении следующих работ и услуг:

согласие ограничить или прекратить предпринимательскую

деятельность за вознаграждение;

услуги радио и телевизионные услуги;

услуги по организации туризма;

услуги по предоставлению в пользование грузовых вагонов и

контейнеров;

Слайд 66

Налог на добавленную стоимость.

НДС за нерезидента (продолжение).

Местом

реализации работ, услуг не признается Республика Казахстан при оказании

услуг по перевозке пассажиров и багажа, транспортировке товаров, в том числе почты, при одновременном соответствии следующим условиям:

пассажиры, транспортируемые товары (почта, багаж) не ввозятся на

территорию Республики Казахстан;

пассажиры, транспортируемые товары (почта, багаж) не вывозятся за

пределы территории Республики Казахстан;

пассажиры не перевозятся, товары (почта, багаж) не

транспортируются по территории Республики Казахстан.

Слайд 67

Возврат превышения НДС.

Переход с 1 января 2009

года на возврат всего превышения по НДС (дебетового сальдо

по НДС), сложившегося по оборотам, совершенным после 1 января 2009 года

Возврат дебетового сальдо рассматривается как налоговая услуга, основанная на риск-менеджменте и ответственности налогоплательщика за достоверность сведений, отраженных в декларации по НДС

Превышение НДС, сложившееся до 1 января 2009 г. (за исключением образовавшегося по оборотам, облагаемым по нулевой ставке) не подлежит возврату и зачитывается в счет предстоящих платежей

Сохраняется действующий порядок возврата НДС по оборотам, облагаемым по нулевой ставке, путем проведения налоговой проверки, в течение 60 рабочих дней с даты получения налоговым органом налогового заявления о возврате превышения НДС

Слайд 68

Возврат превышения НДС.

Упрощенный порядок возврата суммы превышения НДС,

отраженной в декларации, без проведения налогового контроля - в

отношении налогоплательщиков, состоящих на мониторинге крупных налогоплательщиков и выполняющих установленные Налоговым кодексом требования

Упрощенный порядок возврата НДС в течение 2009 года не действует на налогоплательщиков, впервые включенных в список крупных налогоплательщиков, подлежащих мониторингу и ранее не состоявших на республиканском мониторинге,

По возвращенным из бюджета суммам превышения НДС, которые не подтверждены в ходе проведения налоговой проверки, не подтвержденная сумма подлежит уплате в бюджет на основании уведомления о результатах налоговой проверки с начислением пени за каждый день с даты перечисления налогоплательщику этих сумм

По остальным налогоплательщикам возврат превышения НДС после проведения налоговой проверки

Слайд 69

Ограничения по возврату превышения НДС.

Не подлежит возврату превышение:

- составляющее менее 2000 МРП

(действует 1 год- 2009 год)

- не связанного с оборотами, облагаемыми по нулевой ставке;

- сложившегося не в связи с уплатой НДС на импорт, НДС за нерезидента (действует 2 года);

- не по вводимым в эксплуатацию основным средствам, инвестициям в недвижимость, приобретенным биологическим активам (действует 2 года)

- налогоплательщику, осуществляющему расчеты с бюджетом в СНР для субъектов малого бизнеса, крестьянских или фермерских хозяйств, юридических лиц – производителей с/х продукции и сельских потребительских кооперативов

- организациям, осуществляющим переработку с/х сырья и применяющим льготу по уплате НДС в соответствии со статьей 267 нового Налогового кодекса

- по приобретенным до 1 января 2009 года товарам, работам, услугам, за исключением связанного с оборотами, облагаемыми по нулевой ставке

Слайд 70

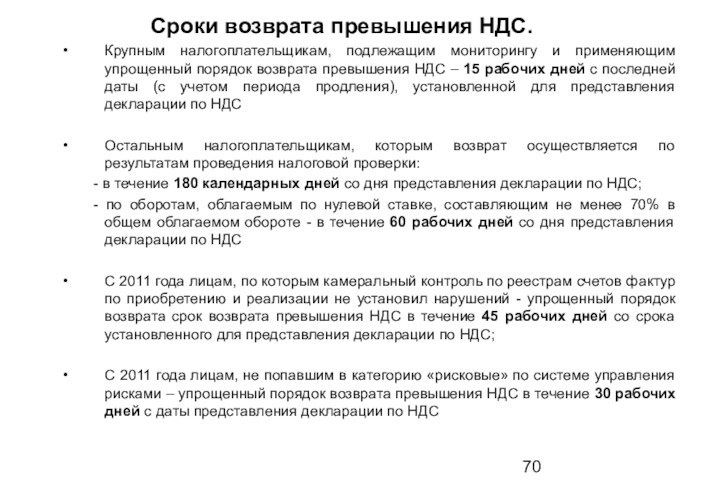

Сроки возврата превышения НДС.

Крупным налогоплательщикам, подлежащим мониторингу и

применяющим упрощенный порядок возврата превышения НДС – 15 рабочих

дней с последней даты (с учетом периода продления), установленной для представления декларации по НДС

Остальным налогоплательщикам, которым возврат осуществляется по результатам проведения налоговой проверки:

- в течение 180 календарных дней со дня представления декларации по НДС;

- по оборотам, облагаемым по нулевой ставке, составляющим не менее 70% в общем облагаемом обороте - в течение 60 рабочих дней со дня представления декларации по НДС

С 2011 года лицам, по которым камеральный контроль по реестрам счетов фактур по приобретению и реализации не установил нарушений - упрощенный порядок возврата срок возврата превышения НДС в течение 45 рабочих дней со срока установленного для представления декларации по НДС;

С 2011 года лицам, не попавшим в категорию «рисковые» по системе управления рисками – упрощенный порядок возврата превышения НДС в течение 30 рабочих дней с даты представления декларации по НДС

Слайд 71

Этапы перехода на возврат дебетового сальдо.

Слайд 72

Возврат НДС грантополучателям

Предусмотрена прямая норма о возврате НДС,

уплаченного по товарам, работам, услугам, приобретенным за счет средств

гранта, грантополучателям или исполнителям, назначенным грантополучателем, не являющимся плательщиками НДС

Возврат НДС грантополучателям или исполнителям производится в течение 30 рабочих дней с даты представления налогового заявления о возврате НДС и на основании документов, подтверждающих уплату НДС из средств гранта