Слайд 7

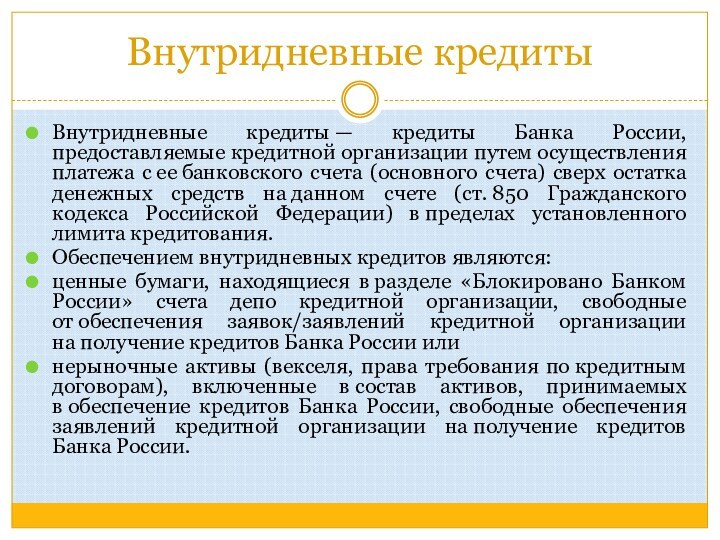

Внутридневные кредиты

Внутридневные кредиты — кредиты Банка России, предоставляемые кредитной

организации путем осуществления платежа с ее банковского счета (основного счета) сверх

остатка денежных средств на данном счете (ст. 850 Гражданского кодекса Российской Федерации) в пределах установленного лимита кредитования.

Обеспечением внутридневных кредитов являются:

ценные бумаги, находящиеся в разделе «Блокировано Банком России» счета депо кредитной организации, свободные от обеспечения заявок/заявлений кредитной организации на получение кредитов Банка России или

нерыночные активы (векселя, права требования по кредитным договорам), включенные в состав активов, принимаемых в обеспечение кредитов Банка России, свободные обеспечения заявлений кредитной организации на получение кредитов Банка России.

Слайд 9

Ломбардные кредиты

Ломбардные кредиты, обеспеченные залогом ценных

бумаг из Ломбардного списка Банка России, предоставляемые кредитной организации на основании

заявки/заявления путем зачисления денежных средств на корреспондентский счет/корреспондентский субсчет кредитной организации, открытый в Банке России либо в ЗАО РП ММВБ (в случае предоставления кредитов с использованием системы электронных торгов ЗАО ММВБ).

Слайд 10

Условия предоставления и погашения кредитов.

Общими условиями предоставления и

погашения кредитов Банка России являются:

1. Заключение с Банком России

генерального кредитного договора, в котором определяются виды кредитов, необходимых коммерческому банку.

Данное описание будет производится на основе инкассового поручения уполномоченного учреждения Банка России в порядке очередности, установленной законодательством

2. Банк-заемщик должен иметь счет депо в уполномоченном депозитарии и заключить дополнительное соглашение к депозитарному договору, в том числе:

об открытии раздела «Блокировано Банком России» на своем счете депо и о праве Банка России присвоить полный номер этому разделу, о праве Банка России открывать и присваивать номера определенного определенным разделам на счете депо банка и др.

Слайд 11

3. Кредиты ЦБ РФ предоставляются при условии предварительного

блокирования банком государственных ценных бумаг в разделе «Блокировано Банком

России» счета депо банка в депозитарии.

Ценные бумаги, принимаемые в залог, должны отвечать следующим требованиям:

· должны быть включены в ломбардный список;

· учитываться на счете депо банка, открытом в депозитарии;

· принадлежать банку на праве собственности и не быть

обремененными другими обязательствами банка;

· иметь срок погашения не ранее, чем 10 дней после наступления срока погашения предоставления кредита.

4. Банк-заемщик на момент предоставления кредита должен отвечать следующим требованиям:

· иметь достаточное обеспечение по кредиту;

· в полном объеме выполнять обязательные резервные требования;

· не иметь просроченной задолженности по кредитам, ранее

предоставленных Банком России, и процентов по ним, а также других просроченных денежных обязательств перед последним.

Слайд 12

Межбанковский рынок

Межбанковский кредит (МБК) — инструмент денежного рынка, кредит, предоставляемый

банками друг другу для поддержания текущей ликвидности.

Возможность дать межбанковский кредит

позволяет банкам наиболее рационально использовать свои средства — отдать в долг, обычно под небольшой процент, те средства, которые в данный момент оказались невостребованными. Доступность коротких кредитов от контрагентов помогает кредитным учреждениям поддерживать свою ликвидность, то есть отвечать по своим текущим долгам в случае недостатка средств при ожидающихся поступлениях.

Кроме того, рынок межбанковских кредитов позволяет проводить спекулятивные операции, когда денежные средства берутся по меньшей ставке, чем отдаются.

Для участия в межбанковском рынке банки открывают друг на друга кредитные линии. Для этого они обмениваются уставными документами, заключают соглашения и устанавливают друг для друга лимиты - пределы кредитования. Таким образом, межбанковский кредит — это заем в форме кредитных линий.

Слайд 13

Межбанковский рынок

Заключение сделок на рынке межбанковских кредитов происходит

тремя путями.

1. Прямые контакты между отдельными банками по телефону

или с использованием электронных средств связи, таких как информационно-торговая система Reuters.

2. При посредничестве межбанковского брокера.

3. С участием электронных торговых систем.

То есть в настоящее время МБК - рынок не биржевой. Это связано с разным уровнем доверия друг к другу между банками. Более того, в России участники разделены на группы в зависимости от размеров организаций. В первую из них входят крупнейшие кредитные учреждения с государственным участием. Во вторую — банки второго эшелона. В третью — все остальные. Причем банки меньшего размера, как правило, могут разместить свободные средства у группы более высокого уровня, а получить — нет.

Основной срок, на который предоставляются кредиты, — один день, так называемая ставка overnight (ON), то есть в буквальном переводе с английского «через ночь». Но в более мелких объемах сделки заключаются и на более длительные сроки. Так, на международном рынке, отражающемся в ставке LIBOR, периоды предоставления таких кредитов рассчитываются до года.

Обычные ставки на рынке межбанковских заимствований в России на срок overnight составляют 3-5% годовых. В то же время МБК может в некоторых случаях отличаться повышенной волатильностью (изменчивостью). Это зависит от наличия у банков свободных денежных средств в определенный день.

Кроме того, рынок межбанковского кредитования — важный индикатор всей банковской системы. Когда у какого-нибудь крупного финучреждения появляются даже временные финансовые проблемы, возможно возникновение взаимной цепочки невозвратов краткосрочных кредитов друг другу. В такой ситуации развивается межбанковский кризис.

Слайд 14

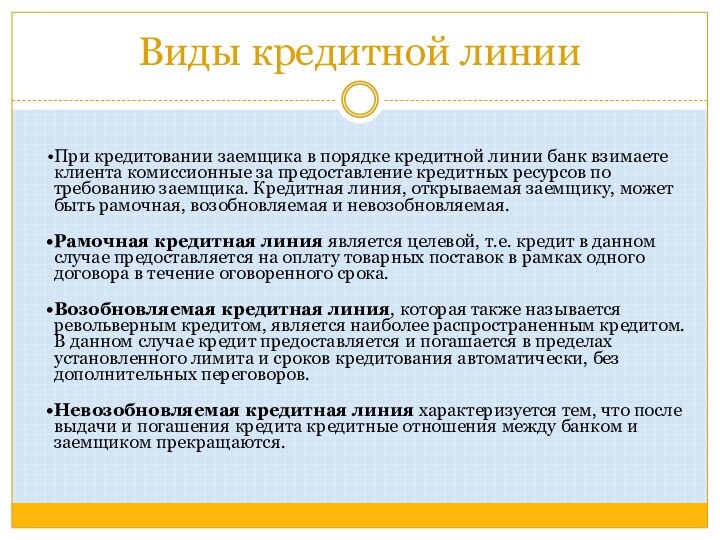

Кредитная линия

Кредитная линия представляет собой юридически оформленное соглашение между

банком и заемщиком об обязанности банка предоставлять заемщику в

течение определенного периода кредиты в пределах согласованного лимита.

Кредитная линия позволяет заемщику заимствовать средства в пределах определенного лимита, погашать все или часть ссудных средств и производить повторное заимствование в пределах срока пользования кредитной линией. Размер кредитной линии, как правило, устанавливается на основании балансовых данных заемщика о размещении оборотных средств и имеющихся в его распоряжении источников их формирования.

Слайд 16

Невозобновляемая кредитная линия

При этом оборот суммарной выдачи кредитов

не должен превышать сумму, предусмотренную договором о кредитной линии,

т.е. установленного лимита выдачи. Лимит выдачи по кредитной линии определяется объемом и условиями хозяйственной сделки, под которую испрашивается кредит.

Для оформления кредита в форме кредитной линии заемщик представляет в банк обычный пакет документов, который требуется в любом случае при оформлении ссуды. При положительном решении вопроса об открытии кредитной линии и согласовании величины лимита между банком и клиентом заключается кредитный договор. После этого кредитный отдел банка выписывает распоряжение бухгалтерии об открытии заемщику отдельного ссудного счета для кредитования в форме кредитной линии.

В течение срока действия договора клиент-заемщик может получать в банке ссуду (транш) в любой момент без представления стандартного пакета документов. Вьдача кредита осуществляется каждый раз по заявке клиента-заем шика установленной формы, являющейся неотъемлемой частью кредитного договора. В заявке указывается сумма очередного транша (кредита) и желательная дата его предоставления банком.

Лимит выдач по кредитной линии считается полностью использованным, если оборот суммарной выдачи кредита по всем траншам равен сумме, предусмотренной в кредитном договоре.

Погашение кредита может происходить двояко:

по каждой отдельной выдаче кредита устанавливается свой конкретный срок погашения, но в пределах общего срока пользования кредитной линией;

сроки погашения всех траншей приходятся на один срок, т.е. на срок окончания кредитного договора.

Слайд 17

Ставки

Объявленные ставки по привлечению кредитов

(MIBID - Moscow InterBank

Bid)

(в процентах годовых для рублевых кредитов

Слайд 18

Ставки

Объявленные ставки по размещению кредитов

(MIBOR - Moscow InterBank

Offered Rate)

(в процентах годовых для рублевых кредитов)

Слайд 19

Ставки

Фактические ставки по предоставленным кредитам

(MIACR - Moscow InterBank

Actual Credit Rate)

(в процентах годовых для рублевых кредитов)

Слайд 20

Обороты операций

Предоставление кредитов всем банкам

(MIACR)

(млн. рублей)

Слайд 21

Порядок расчета ставок межбанковского кредитного рынка MIBID,

MIBOR, MIACR, MIACR-IG и MIACR-B и соответствующих им оборотов операций

Данные по ставкам межбанковского

кредитного рынка (MIBID, MIBOR, MIACR, MIACR-IG и MIACR-B) и оборотам межбанковского кредитного рынка рассчитываются на основе данных отчетности кредитных организаций-крупнейших участников российского денежного рынка в соответствии с Указанием Банка России № 2332-У от 12 ноября 2009 года.

MIBID, средняя заявляемая ставка привлечения межбанковских кредитов рассчитывается как среднее арифметическое из заявляемых отдельными банками ставок привлечения МБК по каждому сроку. MIBOR, средняя заявляемая ставка размещения межбанковских кредитов рассчитывается как среднее арифметическое из заявляемых отдельными банками ставок размещения МБК по каждому сроку. Из базы расчета ставок MIBID и MIBOR исключаются наибольшие ставки (10% от общего количества ставок) и наименьшие ставки (10% от общего количества ставок).

MIACR, средняя фактическая ставка по размещенным отчитывающимися банками межбанковским кредитам рассчитывается как средняя взвешенная по объему предоставленных кредитов по каждому сроку. MIACR-IG, средняя фактическая ставка по кредитам, которые отчитывающиеся банки разместили в российских банках, имеющих кредитный рейтинг не ниже инвестиционного (не ниже Baa3 по оценке агентства Moody’s, BBB- по оценке агентств Fitch и Standard&Poor’s), рассчитывается как средняя взвешенная по объему кредитов, предоставленных названной группе банков по каждому сроку. MIACR B — средняя фактическая ставка по кредитам, которые отчитывающиеся банки разместили в российских банках, имеющих спекулятивный кредитный рейтинг от B3 до B1 по оценке агентства Moody’s или от B- до B+ по оценке агентств Fitch и Standard&Poor’s. Ставка MIACR-B рассчитывается как средняя взвешенная по объему кредитов, предоставленных названной группе банков по каждому сроку. Из расчета ставок MIACR, MIACR-IG и MIACR-B исключаются сделки с наибольшими ставками (10% от общего объема операций) и сделки с наименьшими ставками (10% от общего объема операций).

Показатели оборотов операций по размещению всех МБК, по размещению МБК банкам, имеющим кредитный рейтинг не ниже инвестиционного, и по размещению МБК банкам, имеющим спекулятивный кредитный рейтинг, соответствуют оборотам операций, на основании которых рассчитываются ставки MIACR, MIACR-IG и MIACR-B, соответственно.

Слайд 22

Ипотечный кредит

Ипотечный кредит — целевой долгосрочный кредит на покупку

жилья, которое становится залоговым обеспечением по этой ссуде. Также

залогом может выступать недвижимость, имеющаяся в собственности у заемщика. Впервые термин «ипотека» появился в Греции в начале VI века. Так называлась ответственность должника перед кредитором, когда обеспечением служила земля.

Ставки по ипотечным кредитам ниже, чем по другим банковским продуктам, но и требования к будущим заемщикам более высокие: и по подтверждению доходов, и по стажу работы. Зачастую в качестве одного из условий предоставления кредита банк выдвигает требование ипотечного страхования. Обычно предъявляется еще одно требование — внесение заемщиком первоначального взноса, размер которого колеблется от 10% до 30% от стоимости покупки, хотя на рынке существуют программы и без первоначального взноса, и с первоначальным взносом в виде материнского капитала.

Активными игроками на рынке ипотеки являются крупнейшие банки — Сбербанк, ВТБ 24, банки, которые специализируются на этом сегменте, — «ДельтаКредит», Банк Жилищного Финансирования, а также кредитные организации с западным капиталом — ЮниКредит Банк, Нордеа Банк. Ряд банков — лидеров рынка ипотечного кредитования участвуют в программах АИЖК и правительства по выдаче кредитов с пониженными процентными ставками.

Слайд 23

Целевой кредит

Целевой кредит — кредит, выдаваемый банком на приобретение конкретного продукта.

Это может быть как покупка недвижимости, автомобиля, бытовых товаров,

так и оплата образования, отдыха, ремонта, медицинских услуг и т. д. Цель получения кредита всегда оговаривается в договоре между банком и клиентом, использовать заем на другие нужды человек не может. Как правило, фактически деньги на руки заемщику не выдаются, а перечисляются банком сразу на счет продавца, в противном случае банк потребует подтверждения целевого использования средств. Обычно целевые кредиты предлагаются непосредственно в торговых точках, где покупатель может оформить заявку на получение займа у представителя банка.

Слайд 25

Бюро кредитных историй

Бюро кредитных историй (БКИ) — компания, оказывающая

в соответствии с законодательством услуги по формированию, обработке и

хранению кредитных историй, а также по предоставлению кредитных отчетов. На рынке сейчас зарегистрировано 25 БКИ (по состоянию на 19.03.2014г.), их реестр ведет Центральный каталог кредитных историй (ЦККИ). Однако 95% историй сосредоточено в пяти крупнейших бюро. Лидеры этого рынка — Национальное бюро кредитных историй, «Эквифакс Кредит Сервисиз», «Объединенное Кредитное бюро» и «Кредитное бюро Русский Стандарт».

Вполне возможно, что БКИ скоро будут участвовать в создании реестра движимого залогового имущества. Соответствующий законопроект подготовило Министерство финансов РФ. В случае его принятия можно будет узнать, находится ли в залоге у банка подержанный автомобиль, который вы собираетесь купить. А банки смогут избежать «множественного залога», когда компании закладывают по кредиту одно и то же имущество.

В соответствии с законодательством любой заемщик может ознакомиться со своей кредитной историей один раз в год бесплатно и неограниченное число раз за плату.

Для этого необходимо:

1) сделать запрос в ЦККИ и получить информацию в каких БКИ сформирована кредитная история. Это можно сделать через банк в котором вы брали кредит. В частности эта услуга может быть оказана в банке ВТБ24 и в НБ Траст любому обратившемуся.

2) обратиться в соответствующие бюро и получить кредитный отчет. Порядок обращения в бюро приведен на официальных сайтах соответствующих организаций (указаны выше).

Слайд 26

Бюро кредитных историй

Субъект кредитной истории – юридическое или

физическое лицо, в том числе индивидуальный предприниматель, которое является

заемщиком по договору займа (кредита) и в отношении которого формируется кредитная история.

Пользователь кредитной истории – индивидуальный предприниматель или юридическое лицо, получившие письменное или иным способом зафиксированное согласие субъекта кредитной истории на получение кредитного отчета в целях, указанных в согласии субъекта кредитной истории.

Кредитная история состоит из четырех частей:

I часть – "титульная часть кредитной истории" - содержит сведения о заемщике, по которым его можно идентифицировать (например, для физического лица: Ф.И.О., данные документа удостоверяющего личность и проч.; для юридического лица: полное и сокращенное наименования, ИНН, ЕГРН и проч.);

II часть – "основная часть кредитной истории" - содержит дополнительные сведения о заемщике и сведения об обязательствах заемщика (с указанием суммы, срока исполнения обязательств, срока уплаты процентов и проч.);

III часть – "дополнительная (закрытая) часть кредитной истории" - содержит сведения об источнике формирования кредитной истории (кредиторе), а также сведения о пользователях кредитной истории.

Слайд 27

Последние новости

Газпромбанк прекратил кредитование в иностранной валюте. Ранее

банк предоставлял ипотеку, авто- и образовательные кредиты в долларах,

теперь же данные продукты доступны только в рублях. Валютные процентные ставки по ипотеке варьировались в диапазоне от 9% до 13,2% годовых в зависимости от программы, по автокредитам составляли 9—11% годовых.

«Валютное кредитование потеряло всякую привлекательность как для банков, так и для заемщиков из-за роста курса доллара к рублю, побившего исторические максимумы. Ранее от разных видов валютного кредитования отказались Сбербанк, Райффайзенбанк, Банк Москвы, ЮниКредит Банк и некоторые другие», — комментирует эксперт по кредитным продуктам Банки.ру Дина Орлова.

Слайд 28

Последние новости

БайкалБанк вывел на открытый рынок кредитное предложение

для пенсионеров. Кредит «Пенсионный» теперь могут получить граждане России в возрасте до

65 лет, получающие пенсию по возрасту или за выслугу лет. Кредит выдается в рублях на срок от трех до 36 месяцев. Минимальная и максимальная сумма кредита на сайте банка не указана. Годовая процентная ставка в зависимости от срока составляет 19–21% годовых и действительна при рублевой стоимости бивалютной корзины до 43 рублей, рассчитанной по официальным курсам ЦБ РФ. При стоимости бивалютной корзины от 43 до 44 рублей включительно процентные ставки увеличиваются на 1 процентный пункт. При стоимости бивалютной корзины свыше 44 рублей процентные ставки увеличиваются на 2 п. п.

Комиссии и иные виды платежей условия кредитной программы не предусматривают. Личное страхование не требуется.

«БайкалБанк первым среди российских кредитных учреждений ввел в условия потребительских кредитных программ привязку стоимости кредита к бивалютной корзине. Особенно примечательно, что такое жесткое требование размещено в договоре на потребительское кредитование пенсионеров», — комментирует эксперт по кредитным продуктам Банки.ру Ольга Пикулина.

Слайд 29

Последние новости

Лето Банк, входящий в группу ВТБ, расширяет

линейку кредитов наличными двумя новыми продуктами — «Лето профи» и «Супер профи».

Новые продукты предназначены для трудоустроенных и ответственных клиентов.

Главное отличие кредитов «Профи» от других кредитных продуктов Лето Банка заключается в том, что при оформлении заявки клиенты должны дополнительно подтвердить банку факт своего трудоустройства. Для этого нужно предоставить информацию о состоянии своего лицевого счета в Пенсионном фонде России и дать согласие на использование этих данных банком в процессе принятия кредитного решения. Кроме того, клиент не должен иметь более двух непогашенных кредитов в любых банках, без учета кредитных карт.

Клиентам, удовлетворяющим таким требованиям, банк предоставляет кредиты по сниженной ставке (по сравнению со стандартными продуктами банка) — 29,9%. Сумма кредита без залога и поручительства по продуктам «Лето профи» и «Супер профи» составляет от 50 тыс. до 500 тыс. рублей, срок кредитования — от 12 до 48 месяцев.

Дополнительно в продукте «Супер профи» действует акция «Суперставка», предусматривающая поощрение дисциплинированных клиентов. В случае добросовестного исполнения кредитных обязательств ставка уменьшается на 10 процентных пунктов (до 19,9% годовых), а разница возвращается на счет клиента.

«Для программы «Лето профи» акции «Суперставка» не действует. Преимуществом данного продукта (по сравнению с «Супер профи») является отсутствие крупной комиссии за выдачу наличных с карты (3% от суммы кредита, минимум — 300 рублей)»,

Слайд 30

Росбанк: малый и средний бизнес интересует только

то, как прожить день

Спрос на инвестиционные кредиты со стороны

малого и среднего бизнеса в текущем году был незначительным, сообщил во вторник на конференции «Стратегия работы с МСБ в банке — 2015» директор по малому и среднему бизнесу Росбанка Анатолий Хвостиков.

«Как мы ни ищем, ни предлагаем кредиты на развитие, доля инвестиционных кредитов в нашем портфеле составляет чуть меньше 10%, — сказал Хвостиков. — Этот показатель характеризует, насколько бизнес готов вкладываться в развитие. И если спроса нет, то это говорит об одном: предпринимателей интересует только то, как прожить день текущий, максимум завтрашний».

По словам Хвостикова, подход к кредитованию российского бизнеса вызывает удивление у представителей Societe Generale, в состав которой входит Росбанк. «Реалии российского бизнеса таковы, что банки готовы предоставлять кредиты на пополнение оборотных средств, открывать кредитные линии на срок до трех лет. Это вызывает недоумение у французских коллег, так как по их канонам такой кредит может быть выдан на год, максимум на полтора», — рассказал он, добавив с сожалением, что в 2014 году доля сделок инвестиционного характера в общем объеме сделок очень мала.