- Главная

- Разное

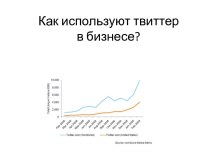

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Международные торговые расчеты

Содержание

- 2. Тема 6.Международные торговые расчеты

- 3. Международные расчеты – система регулирования платежей по

- 4. Международные расчеты – денежные расчеты между государствами,

- 5. Международные торговые расчеты – расчеты юридических и

- 6. Особенности международных расчетов:► регулируются не только национальным

- 7. ► как правило, имеют документарный характер;►предполагают активное

- 8. Валютные ограничения, оказывающие влияние на состояние и

- 9. - обязательная продажа валюты;- ограничение продажи валюты импортерам;- запрещение оплаты импорта некоторых товаров иностранной валютой;

- 10. - ограничение на форвардные покупки иностранной валюты

- 11. Снятие ограничений, введение свободной обратимости валют обеспечивает:-

- 12. - заинтересовывает национальных производителей в повышении качества, минимизации издержек производства, достижении международных стандартов качества продукции;

- 13. - возможность осуществления международных расчетов в национальной валюте;- стимулирование кредитоспособности национальных производителей.

- 14. Корреспондентские отношения между банками – все возможные

- 15. Банк-корреспондент (correspondent bank) – банк, состоящий в

- 16. Счет «Лоро» (Loro account) – счет, открываемый

- 17. Счет «Ностро» (Nostro account) – корреспондентский счет

- 18. Счет «Востро» (Vostro account) – счет, который

- 19. Система СВИФТ (SWIFT – Society of Worldwide

- 20. На состояние и эффективность международных расчетов оказывают

- 21. ▪ государственное регулирование международных расчетов (валютное законодательство),

- 22. ▪ различие в темпах инфляции;▪ состояние платежных

- 23. Международные торговые расчеты – расчеты юридических и

- 24. База осуществления международных торговых расчетов – договоры

- 25. - условия проведения расчетов – сроки, суммы,

- 26. Валюта цены (заключения сделки) – валюта, в

- 27. Способы фиксации цены в контракте:а) твердая фиксация – изменение установленной в договоре цены не предусматривается;

- 28. б) фиксация способа определения цены (например, базовая

- 29. г) скользящая цена – изменяется в зависимости

- 30. Риск – неопределенность при принятии решений в

- 31. Факторы, обусловливающие появление валютного риска:- изменение внутренней

- 32. Степень доверия к валюте зависит от следующих

- 33. - устойчивость политического режима;- состояние платежного баланса;-

- 34. Виды валютные рисков:▲ операционный;▲ экономический;▲ политический.

- 35. Операционный валютный риск – риск изменения курса валюты для предприятий и частных лиц.

- 36. Способы управления операционным валютным риском:- сальдирование валютного риска;- передача риска;

- 37. - перекрестное хеджирование;- параллельные займы;- страхование операционных валютных рисков;- валютные оговорки;

- 38. - срочные валютные операции (форварды, опционы, свопы);- диверсификация валютных резервов, валютной структуры контрактов.

- 39. Валютные оговорки – условия, которые включаются в

- 40. Односторонняя валютная оговорка – действует в интересах

- 41. Прямая валютная оговорка – устанавливается, если валюта

- 42. Косвенная валютная оговорка – устанавливается при несовпадении

- 43. Мультивалютная оговорка – предусматривает пересчет суммы платежа

- 44. Оговорка о пересмотре контрактной цены – содержит

- 45. Экономический валютный риск – риск, связанный с изменение стоимости компании вследствие изменения обменных курсов валют.

- 46. Способы управления экономическим валютным риском:- выравнивание денежных потоков;- глобальная диверсификация;- стратегии финансирования.

- 47. Политические (страновые) риски – неопределенность, возникающая от

- 48. Способы проведения международных торговых расчетов:- наличный (немедленный)

- 49. Наличный (немедленный) платеж – оплата экспортных товаров

- 50. Платеж с предоставлением кредита – предусматривает рассрочку

- 51. Формы международных торговых расчетов – урегулированные законодательством

- 52. Формы международных торговых расчетов:► авансовый платеж (advance payment/prepayment);► инкассо (collections);►аккредитив (letter of credit);►открытый счет (open account).

- 53. Факторы, определяющие выбор формы международных торговых расчетов:■

- 54. ■ уровень спроса и предложения на товар

- 55. Аванс – денежная сумма или имущественная ценность,

- 56. Условия применения авансовой формы платежа:- сомнение в

- 57. длительные сроки исполнения контрактов.Условия применения открытого счета:-

- 58. Инкассо – банковская операция, посредством которой банк

- 59. Инкассовая форма расчетов предполагает:- активное участие банков

- 60. Виды инкасс:● чистое – инкассо финансовых документов,

- 61. В инкассовой форме расчетов принимают участие:1) Доверитель-клиент,

- 62. Типы документарного инкассо:◊ Документы против платежа (Д/П).

- 63. Условия применения инкассовой формы расчетов:▲ взаимный характер;▲

- 64. ▲ стабильность политической и экономической ситуации в

- 65. Документарный аккредитив – соглашение, посредством которого банк-эмитент,

- 66. ► или обязан уполномочить другой банк произвести

- 67. В аккредитивной форме расчетов принимают участие:1) Импортер

- 68. Формы документарных аккредитивов:■ отзывный – может быть

- 69. Аккредитивы:► Подтвержденный аккредитив – аккредитив, имеющий гарантию

- 70. Покрытый аккредитив означает блокирование средств плательщика в

- 71. Трансферабельный (переводной) аккредитив – аккредитив, предусматривающий возможность

- 72. Типы документарных аккредитивов:► с немедленным платежом;► с

- 73. Переводной вексель, т.е. тратта (bill of exchange)

- 74. Тратты:► на предъявителя;► оплачиваемые после прибытия товару

- 75. Индоссамент – передаточная надпись на обороте векселя

- 76. Ретратта – встречный переводной вексель, выписанный держателем

- 77. Чек – безусловное распоряжение, приказ чекодателя своему

- 78. Виды чеков:► именной (на определенное лицо);► предъявительский;►

- 79. ► банковский (используются в расчетах между банками);►

- 80. Валютный клиринг – соглашение между правительствами двух

- 81. Цель использования валютного клиринга:▪ выравнивание платежного баланса

- 82. Формы валютных клирингов:■ в зависимости от числа

- 83. Вопросы для самопроверки:1. Что входит в понятие

- 84. Вопросы для самопроверки:7. Какое определение наиболее точно

- 85. Рекомендуемая литература:1. «Международные валютно-кредитные и финансовые отношения».

- 86. Скачать презентацию

- 87. Похожие презентации

Тема 6.Международные торговые расчеты

Слайд 4

Международные расчеты –

денежные расчеты между государствами, юридическими

и физическими лицами разных стран, связанные с внешней торговлей,

кредитами и некоммерческими платежами.

Слайд 5

Международные торговые расчеты –

расчеты юридических и физических

лиц, являющихся резидентами одной страны с юридическими и физическими

лицами, являющихся резидентами других государств, за приобретенные (проданные) им товары, услуги, выполненные работы.

Слайд 6

Особенности международных расчетов:

► регулируются не только национальным законодательством,

но и международными правилами, обычаями

► осуществляются в разных валютах,

поэтому на их эффективность оказывает влияние динамика валютных курсов;► являются объектом унификации;

Слайд 7

► как правило, имеют документарный характер;

►предполагают активное участие

в расчетах коммерческих банков – резидентов и нерезидентов;

► осуществляется

в условиях введения и использования отдельными странами валютных ограничений.

Слайд 8

Валютные ограничения, оказывающие влияние на состояние и эффективность

международных расчетов:

- блокирование выручки на банковских счетах, ограничение возможностей

распоряжаться ею;

Слайд 9

- обязательная продажа валюты;

- ограничение продажи валюты импортерам;

-

запрещение оплаты импорта некоторых товаров иностранной валютой;

Слайд 10

- ограничение на форвардные покупки иностранной валюты импортерами;

-

регулирование сроков платежей по экспорту и по импорту;

- множественность

валютных курсов и т.д.

Слайд 11

Снятие ограничений, введение свободной обратимости валют обеспечивает:

- свободный

выбор наиболее выгодных рынков сбыта и закупок товаров;

- расширение

возможностей привлечения и размещения иностранных инвестиций и кредитов;

Слайд 12

- заинтересовывает национальных производителей в повышении качества, минимизации

издержек производства, достижении международных стандартов качества продукции;

Слайд 13

- возможность осуществления международных расчетов в национальной валюте;

-

стимулирование кредитоспособности национальных производителей.

Слайд 14

Корреспондентские отношения между банками – все возможные формы

сотрудничества, которые устанавливаются на основе соответствующих соглашений в виде

двухстороннего договора или обмена письмами, а также контрольными документами (альбомы образцов подписей лиц, уполномоченных подписывать банковскую документацию, ключами для идентификации переписки).

Слайд 15

Банк-корреспондент (correspondent bank) –

банк, состоящий в деловых

отношениях с другими банками и выполняющий платежи, расчеты, иные

операции по их поручению и за их счет на основе корреспондентского договора.

Слайд 16

Счет «Лоро» (Loro account) –

счет, открываемый коммерческим

банком своему банку-корреспонденту, на котором отражаются все операции, проводимые

по его поручению («Ваш счет у нас»).

Слайд 17

Счет «Ностро» (Nostro account) –

корреспондентский счет кредитного

учреждения, открытый в банке-корреспонденте, на котором отражаются взаимные платежи

(«Наш счет у Вас»).

Слайд 18

Счет «Востро» (Vostro account) –

счет, который ведется

банком за границей в местной валюте, по сути совпадает

со счетом «Ностро».

Слайд 19

Система СВИФТ (SWIFT – Society of Worldwide Interbank

Financial Telecommunications) –

автоматизированная система международных денежных расчетов и

межбанковских коммуникаций, созданная в целях обмена финансовой информацией, упрощения и унификации международных расчетов (1973 г.).

Слайд 20

На состояние и эффективность международных расчетов оказывают влияние

следующие факторы:

▪ экономические политические отношения между странами;

▪ положение страны

на товарных и денежных рынках;

Слайд 21

▪ государственное регулирование международных расчетов (валютное законодательство), его

эффективность;

▪ международные правила и обычаи проведения международных расчетов;

▪ регулирование

межстрановых потоков товаров, услуг, капиталов;

Слайд 22

▪ различие в темпах инфляции;

▪ состояние платежных балансов

отдельных стран;

▪ банковская практика;

▪ условия предоставления кредитов, заключения кредитных

соглашений;▪ степень обратимости валют.

Слайд 23

Международные торговые расчеты –

расчеты юридических и физических

лиц, находящихся на территории одной страны с юридическими и

физическими лицами, находящимися на территории других государств за приобретенные (проданные) товары, услуги, выполненные работы.

Слайд 24

База осуществления международных торговых расчетов – договоры (контракты).

Валютно

– финансовые условия контрактов:

- валюта цены и валюта платежа;

-

способ фиксации цены контракта (соглашения);- валютная оговорка;

Слайд 25

- условия проведения расчетов – сроки, суммы, наименования

банков, номера банковских счетов;

- разные средства платежа (выполнения обязательств);

-

способы страхования валютных рисков.

Слайд 26

Валюта цены (заключения сделки) – валюта, в которой

выражены контрактные цены.

Валюта платежа – валюта, в которой производится

выполнение обязательств (оплата товаров и т.д.).

Слайд 27

Способы фиксации цены в контракте:

а) твердая фиксация –

изменение установленной в договоре цены не предусматривается;

Слайд 28 б) фиксация способа определения цены (например, базовая цена

устанавливается на основе котировок товарного рынка в день подписания

контракта; окончательная цена контракта – на базе котировок на дату исполнения контракта);в) фиксация цены в момент заключения контракта, но с возможностью корректировки в зависимости от изменения рыночной цены сверх оговоренной величины (например, более 3-4 %);

Слайд 29

г) скользящая цена – изменяется в зависимости от

изменения отдельных элементов затрат сверх установленного предела или предела

распространения изменения цены на часть издержек в течение ограниченного периода времени;д) смешанная цена – цена, часть которой носит твердо фиксированный характер, а другая часть определяется в скользящей форме.

Слайд 30

Риск – неопределенность при принятии решений в результате

которой лицо, принимающее решение, может понести ущерб.

Валютный риск –

риск потерь участников валютных отношений при покупке – продаже иностранной валюты, проведении других валютных операций вследствие изменения курсов валют, неблагоприятной экономической и политической обстановки.

Слайд 31

Факторы, обусловливающие появление валютного риска:

- изменение внутренней стоимости

валют;

- постоянные переливы денежных потоков из страны в страну;

-

валютные спекуляции.

Слайд 32

Степень доверия к валюте зависит от следующих причин:

-

степень открытости страны и либерализации экономики;

- используемый режим валютного

курса;

Слайд 33

- устойчивость политического режима;

- состояние платежного баланса;

- динамика

базовых макроэкономических показателей;

- уверенность инвесторов в стабильности и благоприятности

перспектив развития страны.

Слайд 36

Способы управления операционным валютным риском:

- сальдирование валютного риска;

-

передача риска;

Слайд 37

- перекрестное хеджирование;

- параллельные займы;

- страхование операционных валютных

рисков;

- валютные оговорки;

Слайд 38

- срочные валютные операции (форварды, опционы, свопы);

- диверсификация

валютных резервов, валютной структуры контрактов.

Слайд 39

Валютные оговорки –

условия, которые включаются в международные

кредитные, платежные, внешнеторговые и другие соглашения для страхования кредитора

и экспортера от риска падения курса валюты платежа с момента заключения контракта до момента выполнения обязательств по нему.

Слайд 40

Односторонняя валютная оговорка – действует в интересах одной

стороны.

Двухсторонняя валютная оговорка – действует в интересах обеих сторон,

участвующих в сделке.

Слайд 41

Прямая валютная оговорка – устанавливается, если валюта цены

и валюта платежа совпадают, но сумма платежа ставится в

зависимость от изменения курса валюты платежа по отношению к другой, более стабильной, валюте (валюта оговорки).

Слайд 42

Косвенная валютная оговорка – устанавливается при несовпадении валюты

цены и валюты платежа. Включает в себя : курс,

дату пересчета валют, другие параметры.

Слайд 43

Мультивалютная оговорка – предусматривает пересчет суммы платежа в

случае изменения среднеарифметического курса наиболее устойчивых валют по отношению

к валюте платежа.Индексная оговорка – предусматривает изменение цены и суммы платежа в зависимости от движения общего или специального индекса цен на мировых товарных рынках.

Слайд 44

Оговорка о пересмотре контрактной цены – содержит условие

об изменении цены на недопоставленные товары в случае изменения

курса валюты цены, выходящего за установленные в контракте пределы колебания.Эскалаторная оговорка – предусматривает возможность изменения контрактной цены в зависимости от изменения факторов ее определяющих.

Слайд 45

Экономический валютный риск –

риск, связанный с изменение

стоимости компании вследствие изменения обменных курсов валют.

Слайд 46

Способы управления экономическим валютным риском:

- выравнивание денежных потоков;

-

глобальная диверсификация;

- стратегии финансирования.

Слайд 47

Политические (страновые) риски – неопределенность, возникающая от непредсказуемости

будущих изменений политики страны, в которой ведется бизнес.

Способы управления

политическими рисками :- инвестиционные и концессионные соглашения

- страхование политических рисков

- методы юридической защиты.

Слайд 48

Способы проведения международных торговых расчетов:

- наличный (немедленный) платеж;

-

платеж с предоставлением кредита;

- комбинированный платеж (кредит с правом

выбора наличного, т.е. немедленного, платежа).

Слайд 49

Наличный (немедленный) платеж – оплата экспортных товаров после

их передачи (отгрузки) покупателю или платеж против документов, подтверждающих

отгрузку товаров согласно условиям контракта.

Слайд 50

Платеж с предоставлением кредита – предусматривает рассрочку платежа.

Кредит может быть коммерческий (товарный) или денежный (авансовый платеж).

Комбинированный

способ расчетов – сочетание коммерческого кредита с немедленным платежом.

Слайд 51

Формы международных торговых расчетов – урегулированные законодательством стран-участников

расчетов способы исполнения через банк денежных обязательств фирм, компаний.

предприятий.

Слайд 52

Формы международных торговых расчетов:

► авансовый платеж (advance payment/prepayment);

►

инкассо (collections);

►аккредитив (letter of credit);

►открытый счет (open account).

Слайд 53

Факторы, определяющие выбор формы международных торговых расчетов:

■ вид

товара;

■ наличие кредитного соглашения;

■ платежеспособность и репутация участников сделки;

Слайд 54

■ уровень спроса и предложения на товар на

мировых рынках;

■ местонахождение продавца и покупателя;

■ вид транспорта, который

используется при доставке товара и др.

Слайд 55

Аванс – денежная сумма или имущественная ценность, передаваемая

покупателем продавцу до отгрузки товаров в счет исполнения обязательств

по контракту.

Слайд 56

Условия применения авансовой формы платежа:

- сомнение в платежеспособности

покупателя;

нестабильность экономической и/или политической обстановки в стране покупателя;

поставка дорогостоящего

оборудования;поставка редких, дефицитных товаров, товаров стратегического назначения;

Слайд 57

длительные сроки исполнения контрактов.

Условия применения открытого счета:

- устойчивые,

длительные связи между продавцом и покупателем;

- торговля между странами

относительно свободна от правительственных ограничений и международной регламентации.Слайд 58 Инкассо – банковская операция, посредством которой банк по

поручению клиента и на основании его инструкций получает платеж

от импортера за отгруженные в его адрес товары и оказанные услуги, зачисляя эти средства на счет экспортера в банке в соответствии с Унифицированными правилами по инкассо.Инкассовые услуги – получение, передача и предоставление для платежа тратты, векселя, чека или другого инструмента инкассирующим банком покупателю с последующим направлением средств на счет поставщика.

Слайд 59

Инкассовая форма расчетов предполагает:

- активное участие банков в

расчетах;

- представление документов покупателю независимо от лежащей в их

основе коммерческой сделки;- отсутствие гарантии оплаты товаров продавцу со стороны.

Слайд 60

Виды инкасс:

● чистое – инкассо финансовых документов, не

сопровождаемых коммерческими документами.

● документарное – инкассо либо только коммерческих

документов, либо и коммерческих, и финансовых.

Слайд 61

В инкассовой форме расчетов принимают участие:

1) Доверитель-клиент, поручающий

инкассовую операцию своему банку.

2) Банк – ремитент, которому доверитель

поручает операцию по инкассированию.3) Инкассирующий банк – банк, получающий валютные средства.

4) Представляющий банк – банк, передающий (представляющий документы импортеру-плательщику.

Инкассирующий банк обычно выступает в качестве представляющего.

5) Плательщик.

Слайд 62

Типы документарного инкассо:

◊ Документы против платежа (Д/П).

◊ Документы против акцепта платежа (Д/А).

◊ Документы против обязательства

произвести платеж (Д/О).◊ Документы против трастовой расписки (Д/Р).

◊ Инкассо с акцептом (И с А).

Слайд 63

Условия применения инкассовой формы расчетов:

▲ взаимный характер;

▲ доверительные

отношения между продавцом и покупателем;

▲ отсутствие сомнений в возможностях

и желании покупателя произвести платеж;Слайд 64 ▲ стабильность политической и экономической ситуации в стране

покупателя;

▲ отсутствие ограничений на импорт и связанные с ним

платежи в стране покупателя;▲ отказ поставщика отгружать товары на открытый счет и, одновременно, готовность отказаться от гарантий, которые обеспечивает аккредитивная форма расчетов.

Слайд 65 Документарный аккредитив – соглашение, посредством которого банк-эмитент, действуя

по заявке и в соответствии с инструкциями клиента -

импортера (приказодателя аккредитива) либо от своего имени:► обязан произвести платеж третьей стороне – бенефициару (либо по ее приказу) или должен акцептовать, а затем оплатить переводной вексель (тратту), выставленный бенефициаром;

Слайд 66 ► или обязан уполномочить другой банк произвести платеж

по аккредитиву или акцептовать, а затем оплатить эмитированный по

аккредитиву переводной вексель – тратту;► или обязан уполномочить другой банк произвести негоциацию указанных документов при соблюдении условий и сроков открытого аккредитива.

Слайд 67

В аккредитивной форме расчетов принимают участие:

1) Импортер –

приказодатель (аппликант) – обращается к банку с заявлением.

2) Банк

– эмитент – открывает аккредитив.3) Авизующий банк – извещает экспортера об открытии аккредитива в его пользу, передает текст аккредитива, удостоверяет его подлинность.

4) Экспортер (бенефициар) – получатель средств, в пользу которого открыт аккредитив.

Слайд 68

Формы документарных аккредитивов:

■ отзывный – может быть изменен,

аннулирован, пролонгирован банком - эмитентом одной из сторон (как

правило, аппликантом) без согласования с другой стороной;■ безотзывный – не может быть изменен, аннулирован, пролонгирован банком-эмитентом без согласия обеих сторон участвующих в сделке.

Слайд 69

Аккредитивы:

► Подтвержденный аккредитив – аккредитив, имеющий гарантию третьего

банка произвести платеж в случае невыполнения обязательств покупателем-плательщиком по

аккредитиву или его банком.► Неподтвержденный аккредитив – аккредитив, не имеющий дополнительной гарантии выполнения плательщиком своих обязательств.

Слайд 70 Покрытый аккредитив означает блокирование средств плательщика в размере,

равном сумме аккредитива, на особом счете с момента открытия

аккредитива до истечения срока его действия.Револьверный (возобновляемый) аккредитив – аккредитив, первоначальная сумма которого автоматически восстанавливается в том же размере.

Слайд 71 Трансферабельный (переводной) аккредитив – аккредитив, предусматривающий возможность для

бенефициара передать полностью или частично свое право на получение

средств третьей стороне.Компенсационный аккредитив – аккредитив, который используется в том случае, когда бенефициар не является производителем товара, выполняя посреднические функции, и является формой обеспечения конечных расчетов.

Слайд 72

Типы документарных аккредитивов:

► с немедленным платежом;

► с рассрочкой

платежа;

► предусматривающий акцепт траттбенефициара;

► с негоциацией.

Негоциация – выплата

средств банком, уполномоченным к негоциации против предоставления бенефициаром тратт (векселей) и/или других документов.Слайд 73 Переводной вексель, т.е. тратта (bill of exchange) –

документ, составленный в установленной законом форме и содержащий безусловный

приказ одного лица (трассанта) другому (трассату) об уплате в указанный срок определенной суммы денег названному в векселе третьему лицу (ремитенту) или предъявителю чека.

Слайд 74

Тратты:

► на предъявителя;

► оплачиваемые после прибытия товару к

трассату;

► срочные, оплачиваемые через 30 после предъявления и имеющие

акцепт.Слайд 75 Индоссамент – передаточная надпись на обороте векселя или

добавочном листе к нему (аллонже):

- именной;

- бланковый;

- ограниченный;

- условный;

-

безоборотный.Слайд 76 Ретратта – встречный переводной вексель, выписанный держателем неоплаченного

или неакцептованного переводного векселя на трассанта или индоссанта на

сумму векселя плюс издержки с целью его пролонгации.Слайд 77 Чек – безусловное распоряжение, приказ чекодателя своему банку

или другому кредитному учреждению о выплате держателю чека указанной

суммы денег.Участники расчетов с использованием чеков: чекодатель (лицо, выписавшее чек), чекодержатель – ремитент (владелец чека), плательщик (банк или другое кредитное учреждение).

Слайд 78

Виды чеков:

► именной (на определенное лицо);

► предъявительский;

► ордерный;

►

кроссированный («ограниченный»);

► расчетный (оплата производится только перечислением средств на

счет чекодержателя);

Слайд 79

► банковский (используются в расчетах между банками);

► коммерческий

(принимается только на инкассо от бенефициара);

► дорожный (туристический);

► еврочек

(чек в евровалюте).Слайд 80 Валютный клиринг – соглашение между правительствами двух и

более стран об обязательном взаимном зачете международных требований и

обязательств.

Слайд 81

Цель использования валютного клиринга:

▪ выравнивание платежного баланса без

привлечения золотовалютных резервов;

▪ получение льготного кредита от контрагента, имеющего

положительный платежный баланс;▪ ответная мера на дискриминационные действия другого государства;

▪ безвозвратное финансирование страной с активным платежным балансом страны с пассивным балансом.

Слайд 82

Формы валютных клирингов:

■ в зависимости от числа стран-участниц

– двухсторонние, многосторонние, международные;

■ по способу регулирования сальдо клирингового

счета – со свободно конвертируемым сальдо, с условной конверсией, неконвертируемое сальдо.

Слайд 83

Вопросы для самопроверки:

1. Что входит в понятие валютные

операции? Виды валютных операций?

2. Конверсионные валютные операции – текущие

и срочные?3. Чем определяется различие курса «спот» и курса «форвард»?

4. Биржевые валютные операции – фьючерсы, опционы? Виды опционов?

5. Какие показатели используются для определения эффективности валютных операций?

6. Как определяется внутренняя стоимость опциона? Что такое надбавка sопциона?

Слайд 84

Вопросы для самопроверки:

7. Какое определение наиболее точно характеризует

понятие «валютный рынок» ?

8. Назовите основные функции валютного рынка.

Какую роль валютный рынок играет в системе экономических взаимоотношений между странами?9. Какие понятия (показатели) характеризуют состояние валютного рынка?

10. Признаки классификации валютных рынков?

11. Дайте понятие «еврорынок», «евровалюта», «еврокредит»?

12. Что такое рынок золота? Категории рынков золота?

13. Какие факторы влияют на его развитие? .

Слайд 85

Рекомендуемая литература:

1. «Международные валютно-кредитные и финансовые отношения». Учебник

под ред. Л.Н.Красавиной. М.: Финансы и статистика, 2005 г.

2.

А.П.Киреев «Международная экономика». М.: ЮНИТИ, 2000 г.3. А.И. Михайлушкин, П.Д. Шимко «Международная экономика: теория и практика». С.-Петербург, Питер, 2008 г.

4. А.Г.Мовсесян, С.Б.Огнивцев «Международные валютно-кредитные отношения». М.: ИНФРА-М, 2003 г.

5. С.Р.Моисеев «Международные валютно-кредитные отношения». Учебное пособие. М.: Дело и сервис, 2007 г.