Слайд 2

Cодержание

Налоговое обязательство и ее исполнение

Понятие и правовое значение

элементов налогового обязательства

Понятие и виды субъекта налогообложения

Налоговый статус физических

лиц

Налоговый статус юридических лиц

Объект и предмет налогообложения

Налоговая база и масштаб налога

Источники налога

Пределы налоговой юрисдикции

Налоговый период

Методы учета налогообложения

Единица налогообложения

Ставка налога

Слайд 3

Налоговое обязательство и ее исполнение

Обязанность налогоплатильщика

по уплате налогов,устанавливаемых в случиях и порядке,указанных в Налоговом

Кодексе ,признается его налоговым обязательством.

Основания к возникновению,изменению или отмене налогового обязательства устанавливается исключительно Кодексом.

Слайд 4

Налоговое обязательство признается прекращенным:

с

уплатой налога

с возникновением обстоятельств,при которых в соответствии с налоговым

законодательством прекращается обязательство по уплате налогов

со смертью налогоплатильщика или с объявлениемего умершим в порядке, установленным гражданским законодательством АР

Слайд 5

с ликвидацией юридического лица-налогоплатильщика – после

проведения ликвидационной комиссией всех расчетов с бюджетом

Налоговое

обязательство ликвидируемого предприятия исполняется ликвидационной комиссией за счет денежных средств указанного предприятия, в том числе, дохода, полученного от реализации его имущества.

Слайд 6

В случае банкротства предприятия его налоговые

обязательства исполняются в порядке очередности,определенной законом.

Сроки исполнения

налоговых обязательств могут быть отрочены на более поздние,чем установлено Налоговым Кодексом,сроки при наличии одного из указанных ниже обстоятельств:

причинение налогоплатильщику ущерба в результате стихийного бедствия или иной непреодолимой силы

угроза банкротства налогоплатильщика в случае единовременной выплаты им налога

Слайд 7

Понятие и правовое значение элементов налогового обязательства

Налог должен быть точно определен. В

законе о каждом налоге должен содержаться исчерпывающий набор информации,который позволил бы конкретно утвердить:

Обязанное лицо,размер налогового обязательствами порядок его исполнения

Границы требований государства в отношении имущества налогоплатильщика

Слайд 8

Нечеткость, двухсмысленность или неполнота закона о

налоге могут привести:

с одной стороны –к возможности уклонения от

уплаты налога на законных основаниях

c другой стороны-к злобоупотреблениям налоговых органов,выражающимся в расширительном толковании положений закона

Слайд 9

Хотя число налогов невелико,

и структура их различна,тем не менее, слагаемые налоговых формул

- элементы налогового обязательства-имеют универсальное значение.

Статья 73 Конституции АР гласит:

«Выплачивать установленные законом налоги и другие государственные сборы в полном объеме и своевременно есть долг каждого.

Слайд 10

Никто не может быть принужден выплачивать

налоги и другие государственные сборы при отсуствии предусмотренных законом

основании и сверх объема указанного законом»

Те элементы , без которых налоговое обязательство и порядок его исполнения не могут считаться определенными,можно назвать существенными элементами налогового обязательства.

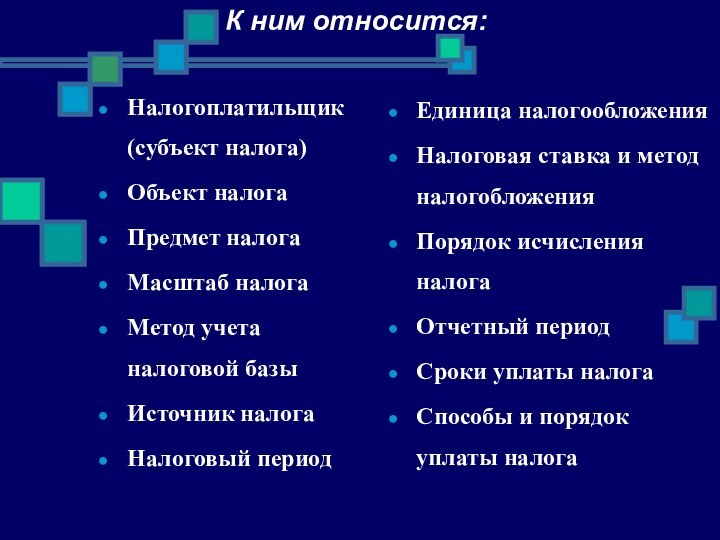

Слайд 11

Налогоплатильщик (субъект налога)

Объект налога

Предмет налога

Масштаб налога

Метод учета налоговой

базы

Источник налога

Налоговый период

Единица налогообложения

Налоговая ставка и метод налогобложения

Порядок исчисления

налога

Отчетный период

Сроки уплаты налога

Способы и порядок уплаты налога

К ним относится:

Слайд 12

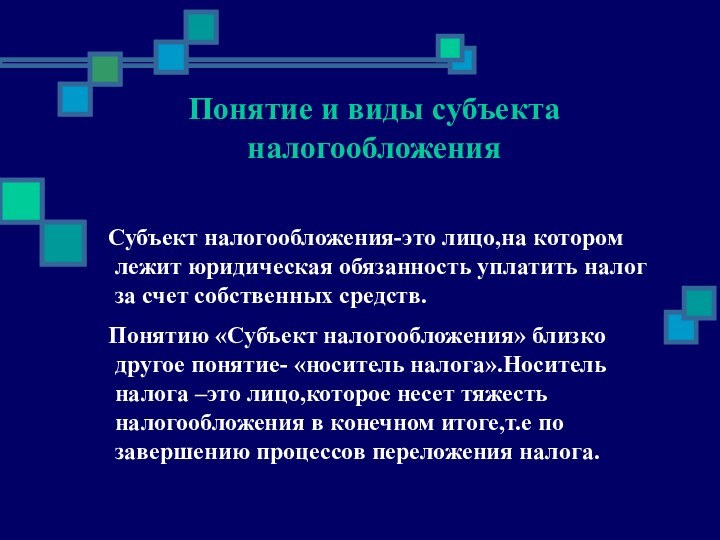

Понятие и виды субъекта налогообложения

Субъект

налогообложения-это лицо,на котором лежит юридическая обязанность уплатить налог за

счет собственных средств.

Понятию «Субъект налогообложения» близко другое понятие- «носитель налога».Носитель налога –это лицо,которое несет тяжесть налогообложения в конечном итоге,т.е по завершению процессов переложения налога.

Слайд 13

В ряде стран на практике практике

существуют 2 вида представительства:

Преставительство по закону. Налог на доходы

несовершеннолетних лиц выплачивают их родители.

Преставительство по назначению. Это вид представительства не получил детального регулирования в налоговом законодательстве АР,но не протеворечат ему

Слайд 14

В отличие от других отраслей

публично-правового цикла где во главе ставится политико-правовые отношения лица

и государства,в налоговом праве прежде всего учитывают экономические связи налогоплатильщика с государством.

Экономические отношения налогоплатильщика и государства определяется посредством местопребывания (резидентства),согласно которому налогоплатильщиков подразделяются на лиц:

имеющих постоянное местоприбывание в определенном государстве (резиденты)

не имеющих в нем постоянного метопребывания (нерезиденты)

Слайд 15

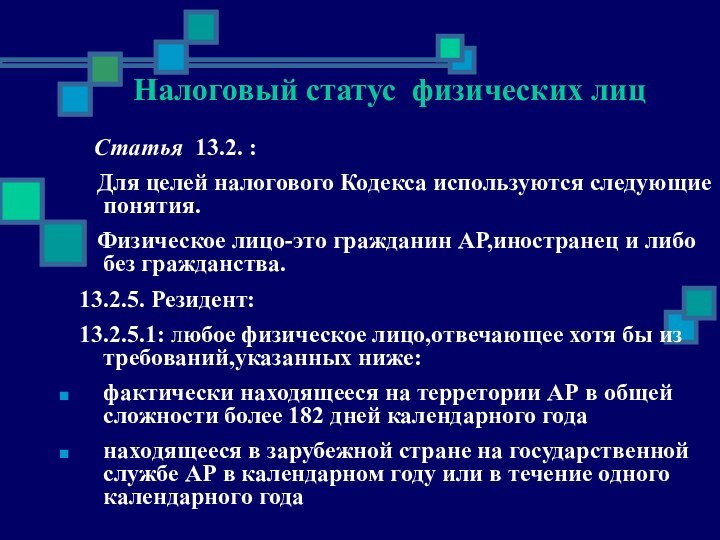

Налоговый статус физических лиц

Статья 13.2.

:

Для целей налогового Кодекса используются следующие

понятия.

Физическое лицо-это гражданин АР,иностранец и либо без гражданства.

13.2.5. Резидент:

13.2.5.1: любое физическое лицо,отвечающее хотя бы из требований,указанных ниже:

фактически находящееся на терретории АР в общей сложности более 182 дней календарного года

находящееся в зарубежной стране на государственной службе АР в календарном году или в течение одного календарного года

Слайд 16

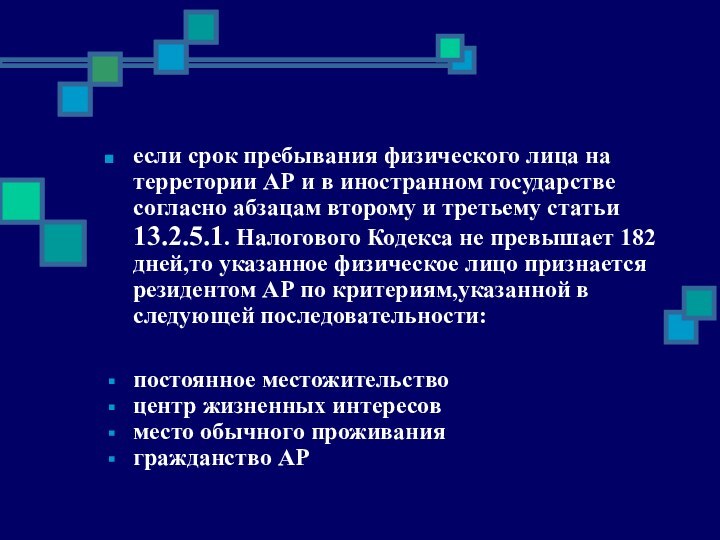

если срок пребывания физического лица на терретории АР

и в иностранном государстве согласно абзацам второму и третьему

статьи 13.2.5.1. Налогового Кодекса не превышает 182 дней,то указанное физическое лицо признается резидентом АР по критериям,указанной в следующей последовательности:

постоянное местожительство

центр жизненных интересов

место обычного проживания

гражданство АР

Слайд 17

Статья: 13.2.5.2. Физическое лицо признается нерезидентом АР с

последнего дня пребывания на терретории АР в налоговом году

до конца этого же налогового года при условии,что непосредственно в следующем году указанное лицо является нерезидентом АР.

Статья: 13.2.6. Нерезидент:

13.2.6.1.лицо,обладающее дипломатическим или консульским статусом на терретории АР и члены его семьи

13.2.6.2. сотрудник международной организации,прошедшей в соответствующем порядке государственную регистрацию на терретории АР

Слайд 18

13.2.6.3. лицо,целью которого является только перемещение из одного

иностранного государства в другое иностранное государство через терреторию АР

13.2.6.4

.статьи 13.2.6.1 и 13.2.6.2 Налогового Кодекса не относится к лицам осуществляющим предпринимательскую деятельность на терретории АР

Слайд 19

13.2.6.5 .находящиеся на терретории АР дипломатические представительства,консульские

учреждения и иные официальные представительства иностранных государств,имеющих дипломатические привилегии

и иммунитет,международные организации и их представительства,а также представительства иностранных организаций и фирм,не занимающихся предпринимательской деятельностью

13.2.6.6. иные лица,на которых не распространяется понятие резидента

Слайд 20

В Налоговом Кодексе АР в статье

13.2.2. определено следущее:

«Юридическое лицо-предприятия и организации,созданные

в статусе юридического лица в соответствии с законодательством АР или иностранного государства».

Основу для определения резидентства юридических лиц составляют следующие тесты:

Налоговый статус юридических лиц

Слайд 21

Тест инкорпорации

Тест юридического адреса

Тест места осуществления центрального управления

и контроля

Тест места осуществления текущего управления компанией

Тест деловой

цели

Слайд 22

Кроме деления юридических лиц на группы

по принципу резиденства,деление проводят и по другим основаниям.

Форма собственности. Это основание деления предприятий как налогоплатильщиков не может использоваться широко.

В Конституции АР в статье 29 указано :

«Каждый имеет право собственности»

Слайд 23

Объект налогообложения-это те юридические

факты,которые обуславливают обязанность субъекта заплатить налог.

Понятию «объект налогообложения» близок по значению термин «предмет налогового обложения»,который обозначает признаки фактического характера,которые обосновывают взимание соответствующего налога.

Объект и предмет налогообложения

Слайд 24

Необходимость деления понятия «объект налогообложения» и

«предмет налогового обложения» вызвана также и тем,что существует потребность

вычленить среди прочих сходных предметов материального мира именно тот,с которым законодатель связывает налоговые последствия.

Различие объекта и предмета налогообложения наиболнее рельефно в отношении налогов на имущество.

Слайд 25

Налоговая база служит для

того, чтобы количественно выразить предмет налогообложения. Налоговую базу называют

также «основой налога», поскольку это та величина,к которой непосредственно применяется ставка налога,исходя из которой исчисляется сумма.

В ряде случаев предмет налогообложения непосредственно предопределяется и позволяет применить к себе меру исчисления.

Налоговая база и масштаб налога

Слайд 26

Для измерения такого предмета первоначально необходимо

избрать какую-либо физическую характеристику,какой-либо параметр измерения из множества возможных,т.е

определить масштаб налога.

Налоговая база необходима именно для исчисления налога. Но она непосредственно не является обстоятельством, порождающим обязанность уплатить налог.

имущество может быть предметом нескольких налогов и в каждом

случае масштаб налога или порядок исчисления налоговой базы могут быть разными.

В практике налогообложения весьма распространенным является необоснованное отождествление понятий объект налогообложения и налоговая база,что приводит к неправильной квалификации действий налогоплатильщиков в качестве налоговых правонарушений.

Слайд 28

Объект налогообложения необходимо отличать

от источника налога,т.е от резерва,используемого для уплаты налога.

Если возможно бесконечно долго эксперементировать объектом, предметом, масштабом налогообложения, порядком исчисления налоговой базы, то выбор источника налога строго ограничен: в экономическом смысле существуют только два источника,за счет которых может быть уплачен налог-доход и капитал налогоплатильщика.

Источники налога

Слайд 29

Если налог постоянно будет увеличиваться за

счет капитала,то в конце концов капитал иссякнет и исчезнет

возможность уплата налога. Поэтому налог должен уплачиваться из доходов налогоплатильщика и не затрагивать капитала

Доходы налогоплатильщиков имеют различные формы ( зароботная плата, прибыль, дивиденды,проценты). Для налогообложения форма дохода имеет существенное значение.

Слайд 30

Одна из ключевых проблем,возникающих при разработке любого налога,

- четкое определение порядка формирования налоговой базы.Это проблема имеет

множество аспектов,среди которых следует выделить,прежде всего, территориальный аспект ( пределы налоговой юрисдикции государства ) и временной аспект (распределение налоговой базымежду различными налоговыми периодами).

Слайд 31

Пределы налоговой юрисдикции

Элементы налогового обязательства

«субъект налогообложения» и «объект налогообложения находятся в тесной взаимосвязи.

В зависимости от характера этой связи налоги можно разделить на две группы:налоги,построенные по принципу резиденства и налоги,построенные по принципу терреториальности.

Суть различия состоит в том, что в резидентских налогах субъект определяет объект налога, а в территориальных-наоборот.

Слайд 32

В соответствии с этим принципом государство

распространяет свою налоговую юрисдикцию на все доходы лиц, имеющих

постоянное местоприбывание в данном государстве,в том числе на доходы,полученные из источников,находящихся за пределами данного государства.

С точки зрения национальных интересов принцип резиденства выгоден для развитых стран,граждане которых получают значительные доходы от деятельности и размещения капиталов вне своей страны.

Слайд 33

Налоговый период – срок, в

течение которого завершается процесс формирования налоговой базы,окончательно определяется размер

налогового обязательства.

Необходимость этого элемента налогового обязательства определяется,во первых,тем,что многим объектам налогообложения свойственна протяженность во времени,повторяемость.

Согласно ст. 3.5 Налогового Кодекса АР указано:

«никто не может быть принужден более одного раза платить один и тот же налог на одну и ту же прибыль»

Налоговый период

Слайд 34

Следует различать понятия налоговый период

и отчетный период.

В ряде случаев налоговый

и отчетный периоды могут совпадать, как например, при уплате НДС. Однако иногда отчетность может представляться несколько раз в течение одного налогового периода.

Слайд 35

Традиционно методы учета базы налогообложения

рассматривается как бухгалтерский вопрос,имеющий лишь косвенное отношение к проблемам

налогообложения.

Существует 2 основных метода учета. Первый метод учитывает момент получения средств и производства выплат в натуре. Этот метод называется кассовым,а также методом присвоения

Методы учета налогообложения

Слайд 36

При применении второго метода важен

момент возникновения имущественных прав и обязательств.Этот метод называется накопительным

или методом чистого дохода.

В конкретных законах о налогах используется разные методы учета.Однако в некоторых случаях в законах о налогах вопрос о методе учета вообще не рассматривается.Примером может служить налог на прибыль юридических лиц.В данном случае проблема решается в соответствии с Законом АР от 07 февраля 2005 года «О бухгалтерском учете».

Слайд 37

Единица налогообложения

Под единицей налогообложения понимают единицу

масштаба налогообложения,которая используется для количественного выражения налоговой базы.

Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства,а также традациями.Например при обложении земель используется измерения,принятые в стране.

Слайд 38

Ставка налога

Ставка налога –размер налога на

единицу налогообложения. По методу установления выделяют ставки твердые и

процентные (квоты).При методе твердых ставок на каждую единицу налогообложения определен фиксированный размер налога. Процентные ставки характерны для налогообложения прибыли и дохода и устанавливаются в процентах от единицы налогообложения.

В Налоговом Кодексе АР в статье 101 «Ставки подоходного налога»,установлены следующие ставки налогообложения :

Слайд 39

Месячный доход облагается налогом по ставкам :

Таблица 1

Слайд 40

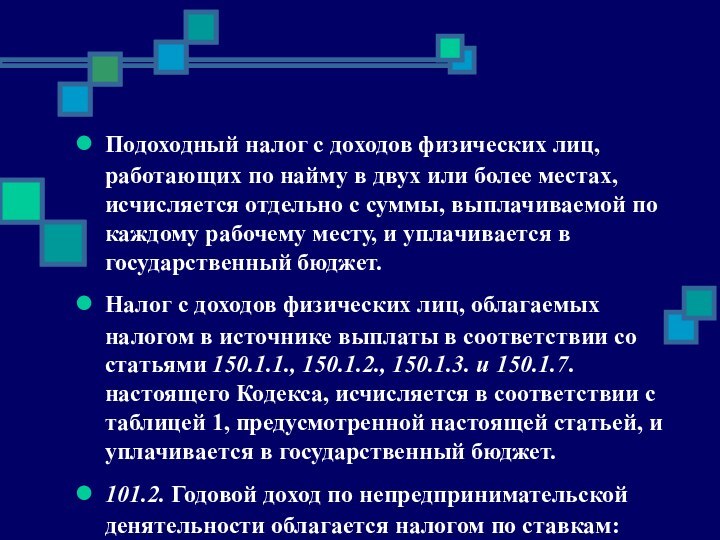

Подоходный налог с доходов физических лиц, работающих по

найму в двух или более местах, исчисляется отдельно с

суммы, выплачиваемой по каждому рабочему месту, и уплачивается в государственный бюджет.

Налог с доходов физических лиц, облагаемых налогом в источнике выплаты в соответствии со статьями 150.1.1., 150.1.2., 150.1.3. и 150.1.7. настоящего Кодекса, исчисляется в соответствии с таблицей 1, предусмотренной настоящей статьей, и уплачивается в государственный бюджет.

101.2. Годовой доход по непредпринимательской денятельности облагается налогом по ставкам:

Слайд 41

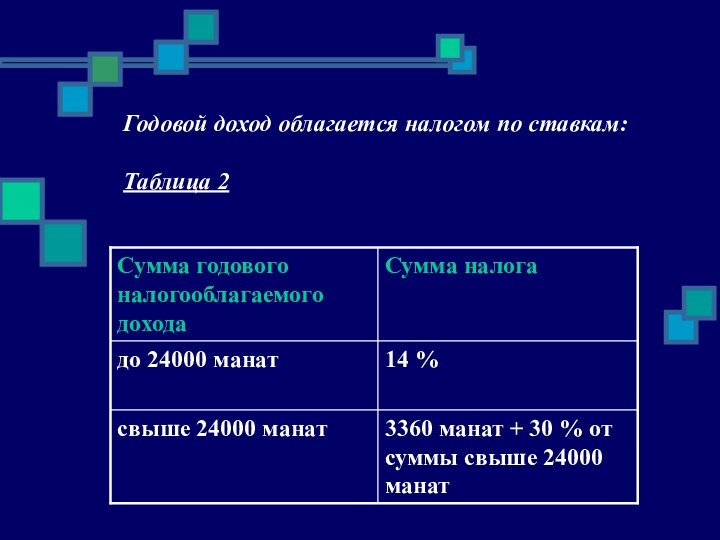

Годовой доход облагается налогом по ставкам:

Таблица 2