Слайд 2

Питання лекції:

1. Грошовий оборот і система розрахунків на

підприємстві

2. Принципи організації безготівкових розрахунків

3. Рахунки підприємств та порядок

їх відкриття у банку

4. Форми безготівкових розрахунків і платіжні документи

5. Платіжна дисципліна: наслідки порушення та способи зміцнення

Слайд 3

Грошові кошти –

кошти у вигляді грошей, які

знаходяться в касі підприємства, на рахунках в установах банку,

в акредитивах, у підзвітних осіб та у депозитах до запитання.

Слайд 4

Грошовий o6opom –

процес безперервного переміщення грошей між

суб'єктами економічних відносин у суспільному відтворенні.

це виявлення сутності грошей

у русі;

Слайд 5

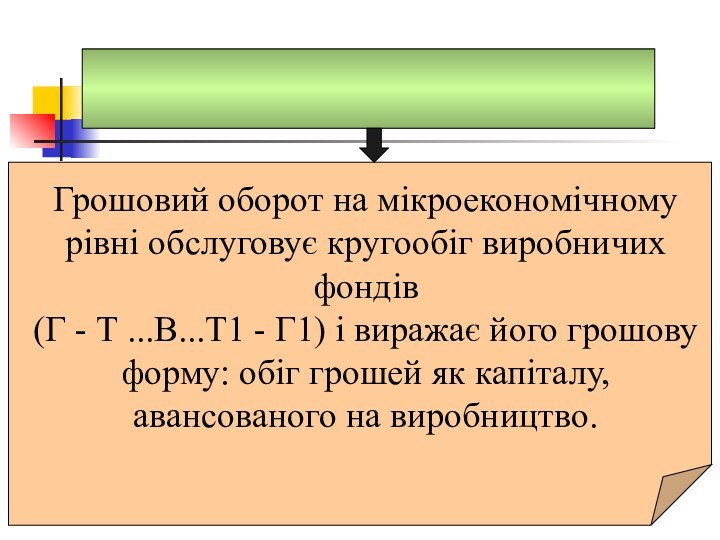

Грошовий оборот на мікроекономічному рівні обслуговує кругообіг виробничих

фондів

(Г - Т ...В...Т1 - Г1) і виражає

його грошову форму: обіг грошей як капіталу, авансованого на виробництво.

Слайд 6

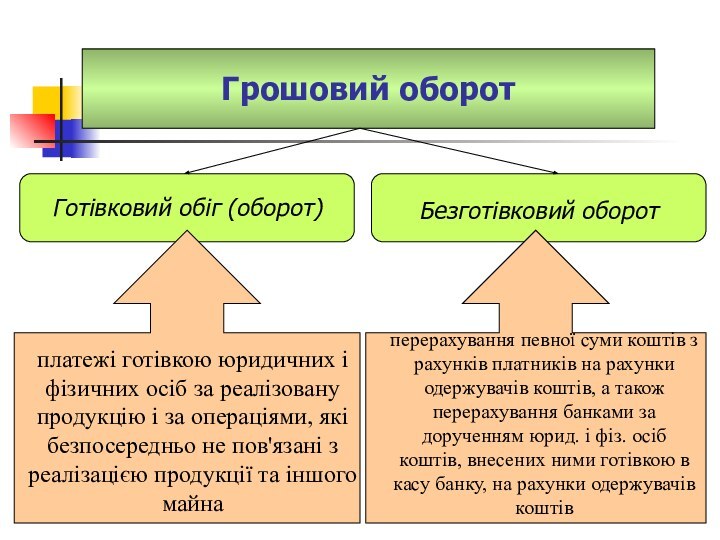

Грошовий оборот

Готівковий обіг (оборот)

Безготівковий оборот

платежі

готівкою юридичних і фізичних осіб за реалізовану продукцію і

за операціями, які безпосередньо не пов'язані з реалізацією продукції та іншого майна

перерахування певної суми коштів з рахунків платників на рахунки одержувачів коштів, а також перерахування банками за дорученням юрид. і фіз. осіб коштів, внесених ними готівкою в касу банку, на рахунки одержувачів коштів

Слайд 7

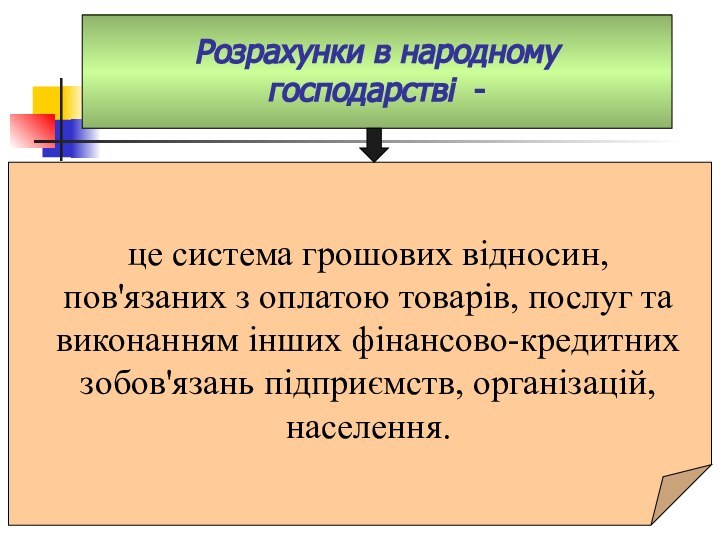

Розрахунки в народному господарстві -

це система

грошових відносин, пов'язаних з оплатою товарів, послуг та виконанням

інших фінансово-кредитних зобов'язань підприємств, організацій, населення.

Слайд 8

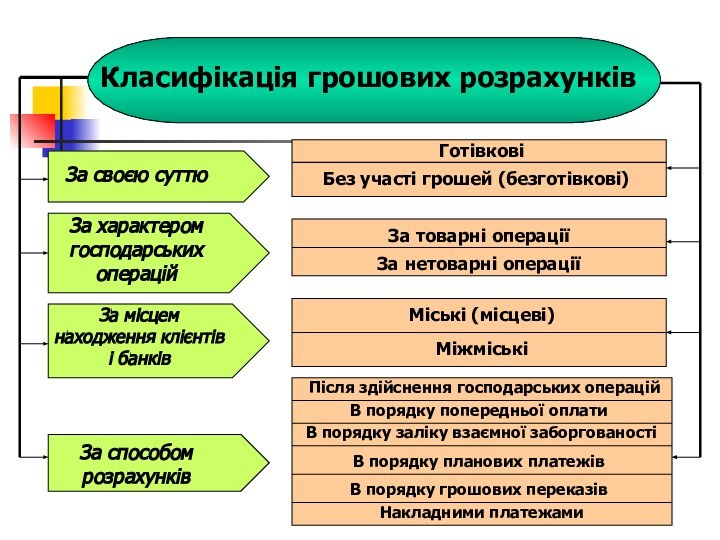

За своєю суттю

За характером господарських операцій

За місцем находження

клієнтів і банків

За способом розрахунків

Класифікація грошових розрахунків

Готівкові

Без участі грошей

(безготівкові)

За товарні операції

За нетоварні операції

Міські (місцеві)

Міжміські

Після здійснення господарських операцій

В порядку попередньої оплати

В порядку заліку взаємної заборгованості

В порядку планових платежів

В порядку грошових переказів

Накладними платежами

Слайд 9

Розрахунки готівкою являють собою платежі готівкою підприємств і

фізичних осіб між собою за реалізовану продукцію (товари, виконані

роботи, надані послуги) та за операціями, які безпосередньо не пов'язані з реалізацією продукції (товарів, робіт, послуг) та іншого майна.

Сутність безготівкової форми розрахунків полягає в тому, що платежі за товари та послуги, а також інші перерахування проводяться не готівкою, а шляхом перерахування грошових коштів з рахунка платника на рахунок постачальника або отримувача коштів відповідною установою банку.

Слайд 10

Розрахунки за товарними операціями - розрахунки, пов'язані з

оплатою отриманої продукції, придбанням товарно-матеріальних цінностей та отриманням послуг.

Вони в платіжному обороті займають найбільшу питому вагу.

Розрахунки за нетоварними операціями відносяться платежі в бюджет, із соціального та майнового страхування, по погашенню кредитів та відсотків по ним, зі сплати пені, штрафів, неустойок за порушення розрахунково-платіжної дисципліни та ін.

Слайд 11

Місцеві - це розрахунки, що здійснюються між підприємствами

та організаціями, яких обслуговує одна або декілька місцевих установ

банку. Вони займають більше 45% загальної суми платежів за товари та послуги та більше 80% у нетоварних платежах.

Міжміські – це розрахунки між підприємствами та організаціями, яких обслуговують установи банків, що знаходяться в різних містах або населених пунктах.

Слайд 12

При здійснені розрахунків використовуються платіжні документи у формі:

-

меморіального ордера;

- платіжного доручення;

- платіжної вимоги-доручення;

- платіжної вимоги;

- розрахункового

чека;

- акредитива.

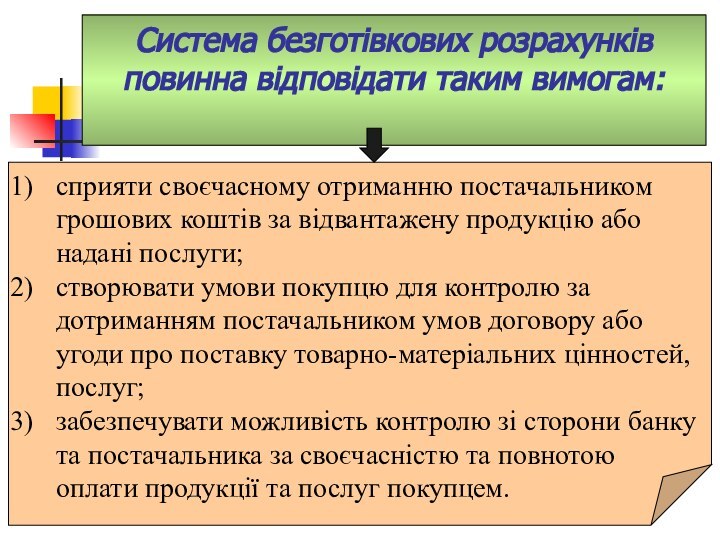

Слайд 13

сприяти своєчасному отриманню постачальником грошових коштів за відвантажену

продукцію або надані послуги;

створювати умови покупцю для контролю за

дотриманням постачальником умов договору або угоди про поставку товарно-матеріальних цінностей, послуг;

забезпечувати можливість контролю зі сторони банку та постачальника за своєчасністю та повнотою оплати продукції та послуг покупцем.

Система безготівкових розрахунків повинна відповідати таким вимогам:

Слайд 14

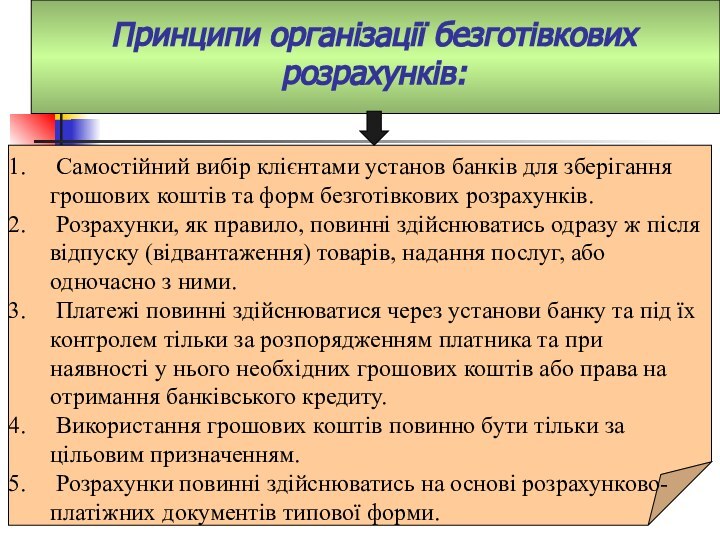

Самостійний вибір клієнтами установ банків для зберігання

грошових коштів та форм безготівкових розрахунків.

Розрахунки, як правило,

повинні здійснюватись одразу ж після відпуску (відвантаження) товарів, надання послуг, або одночасно з ними.

Платежі повинні здійснюватися через установи банку та під їх контролем тільки за розпорядженням платника та при наявності у нього необхідних грошових коштів або права на отримання банківського кредиту.

Використання грошових коштів повинно бути тільки за цільовим призначенням.

Розрахунки повинні здійснюватись на основі розрахунково-платіжних документів типової форми.

Принципи організації безготівкових розрахунків:

Слайд 15

За призначенням платежу

За місцем проведення безготівкових розрахунків

За способом

реалізації

За способом отримання платежу

Класифікація безготівкових розрахунків

Розрахунки за

товарними операціями

Розрахунки за нетоварними операціями

Внутрідержавні

Міждержавні

Прямі

Транзитні

Гарантовані

Негарантовані

Слайд 16

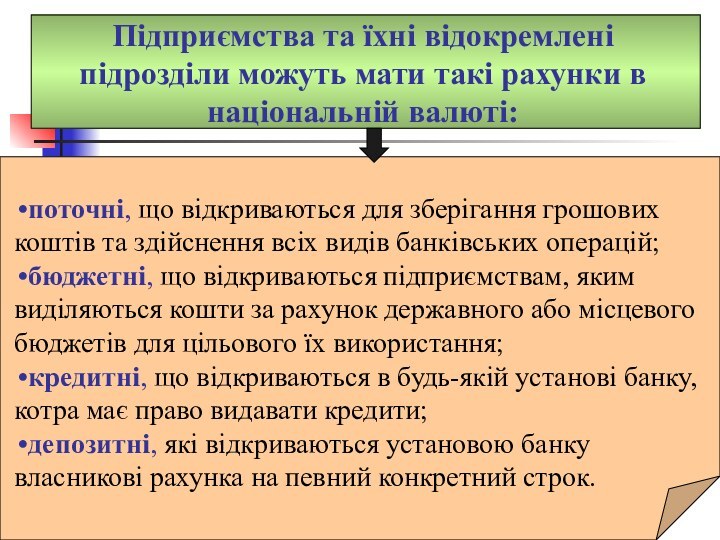

Підприємства та їхні відокремлені підрозділи можуть мати такі

рахунки в національній валюті:

поточні, що відкриваються для зберігання

грошових коштів та здійснення всіх видів банківських операцій;

бюджетні, що відкриваються підприємствам, яким виділяються кошти за рахунок державного або місцевого бюджетів для цільового їх використання;

кредитні, що відкриваються в будь-якій установі банку, котра має право видавати кредити;

депозитні, які відкриваються установою банку власникові рахунка на певний конкретний строк.

Слайд 17

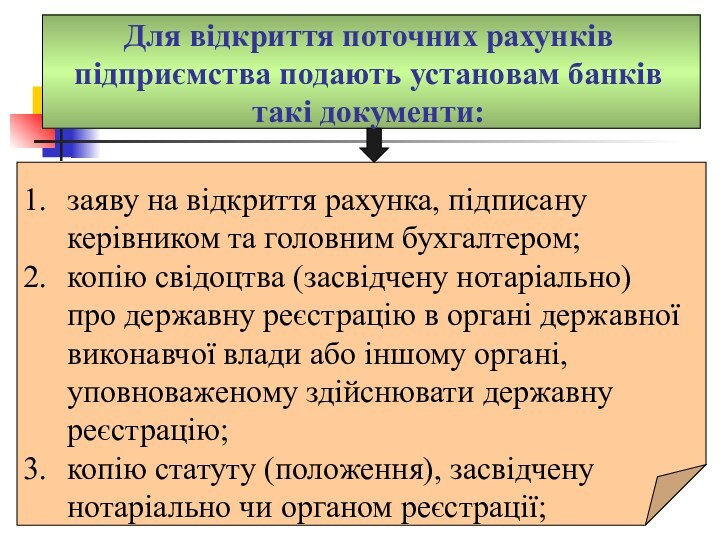

Для відкриття поточних рахунків підприємства подають установам банків

такі документи:

заяву на відкриття рахунка, підписану керівником та

головним бухгалтером;

копію свідоцтва (засвідчену нотаріально) про державну реєстрацію в органі державної виконавчої влади або іншому органі, уповноваженому здійснювати державну реєстрацію;

копію статуту (положення), засвідчену нотаріально чи органом реєстрації;

Слайд 18

копію документа, що підтверджує взяття підприємства на податковий

облік;

картку зі зразками підписів осіб, яким надано право розпоряджання

рахунком та підпису розрахункових документів зі зразком відбитка печатки підприємства;

копію документа про реєстрацію в органах Пенсійного фонду України, засвідчену нотаріально або органом, що видав відповідний документ.

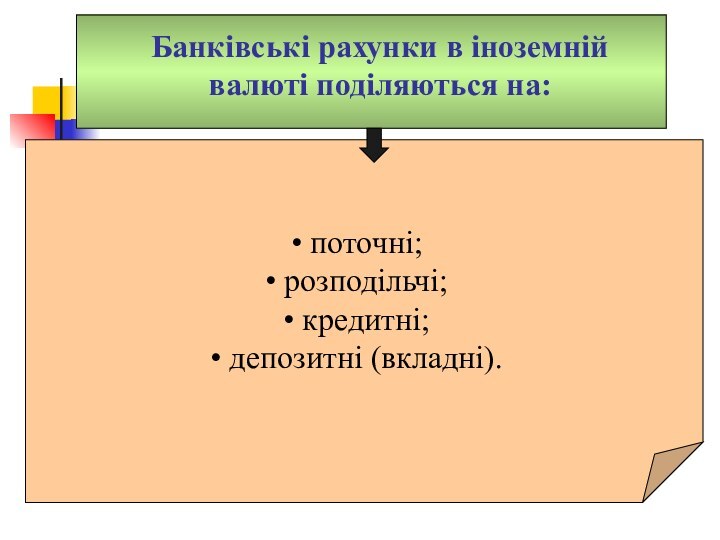

Слайд 19

поточні;

розподільчі;

кредитні;

депозитні (вкладні).

Банківські рахунки в іноземній

валюті поділяються на:

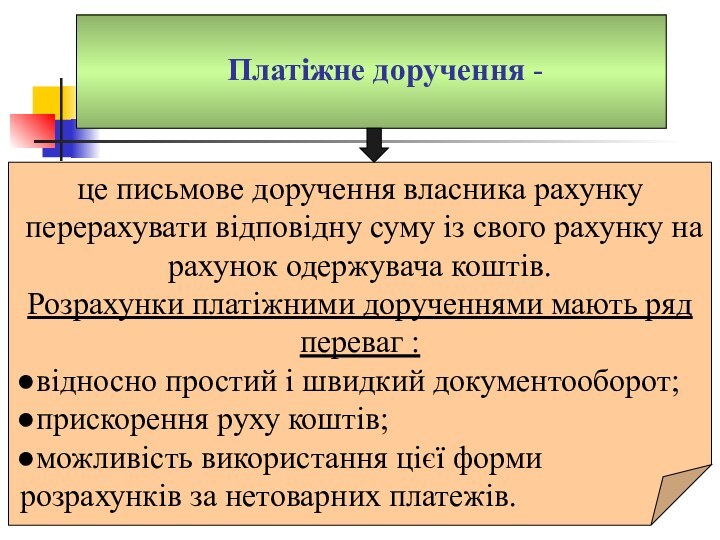

Слайд 20

Платіжне доручення -

це письмове доручення власника рахунку

перерахувати відповідну суму із свого рахунку на рахунок одержувача

коштів.

Розрахунки платіжними дорученнями мають ряд переваг :

відносно простий і швидкий документооборот;

прискорення руху коштів;

можливість використання цієї форми розрахунків за нетоварних платежів.

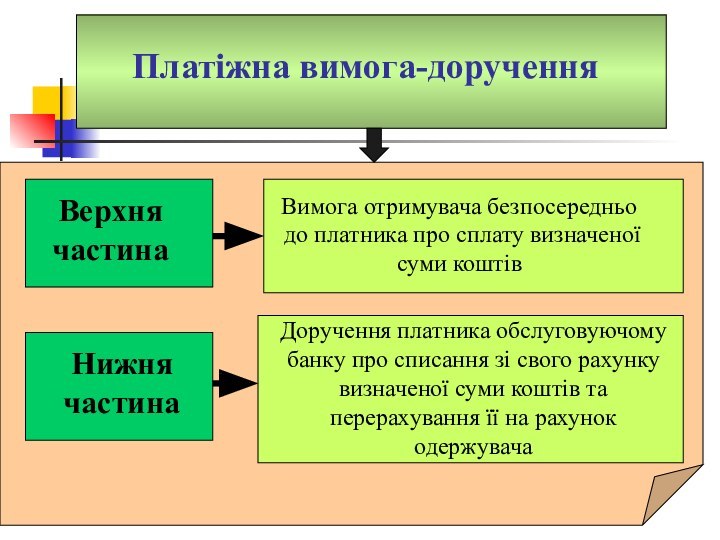

Слайд 21

Платіжна вимога-доручення

Вимога отримувача безпосередньо до платника про

сплату визначеної суми коштів

Доручення платника обслуговуючому банку про списання

зі свого рахунку визначеної суми коштів та перерахування її на рахунок одержувача

Нижня частина

Верхня частина

Слайд 22

Платіжна вимога –

це розрахунковий документ, що містить

вимогу стягувача (або отримувача за договірного списання) до банку,

що обслуговує платника, здійснити без погодження з платником перерахування належної суми коштів з рахунка платника на рахунок отримувача.

Слайд 23

Розрахунковий чек

являє собою документ, що містить письмове

розпорядження власника рахунка (чекодавця) установі банку (банку-емітенту), яка веде

його рахунок, сплатити чекодержателю зазначену в чеку суму коштів.

Слайд 24

Чекодавець – юридична або фізична особа, яка здійснює

платіж за допомогою чека та підписує його.

Чекодержатель – підприємство,

яке є отримувачем коштів за чеком.

Банк-емітент – банк, що видає чекову книжку (розрахунковий чек) підприємству або фізичній особі.

Слайд 25

Акредитив -

це форма розрахунків, при якій банк-емітент

за дорученням свого клієнта (замовника акредитиву) зобов'язаний: виконати платіж

третій особі (бедефіціару) за поставлені товари, виконані роботи, наданні послуги та надати повноваження іншому (виконуючому) банку здійснити цей платіж.

Слайд 26

Заявник акредитиву - платник, який звернувся до банку,

що його обслуговує, для відкриття акредитиву.

Банк-емітент - банк платника,

що відкриває акредитив своєму клієнту.

Бенефіціар - юридична особа, на користь якої виставлений акредитив (продавець, виконавець робіт або послуг).

Виконуючий банк - банк бенефіціара або інший банк, що за дорученням банку-емітента виконує акредитив.

Слайд 27

Банк-емітент може відкрити такі види акредитивів:

Покритий акредитив, за

яким бронюються кошти платника в повній сумі на окремому

рахунку в банку-емітенті або у виконуючому банку.

Непокритий акредитив, оплата за яким гарантується банком-емітентом за рахунок банківського кредиту (при тимчасовій відсутності коштів на рахунку платника).

Слайд 28

Відкличний акредитив може бути змінений або анульований банком-емітентом

у будь-який час без повідомлення бенефіціара (у разі недотримання

умов договору, дострокової відмови банком-емітентом гарантувати платіж). Заявник акредитиву повідомляє бенефіціара про зміни умов відкличного акредитиву через банк-емітент.

Безвідкличний акредитив може бути анульований або його умови змінені лише за згодою на це бенефіціара, на користь якого відкритий акредитив.

Слайд 29

Гарантований акредитив —

це акредитив, який відкривається покупцем

у банку постачальника шляхом видачі права списувати всі суми

акредитива з кореспондентського рахунка банку, обслуговуючого платника (банку емітента).

Слайд 30

Вексель —

це письмове безумовне зобов’язання, боргова розписка

стандартної форми, що дає право її власнику вимагати сплати

визначеної у векселі суми від особи, яка видала вексель, у відповідний строк і у відповідному місці.

Слайд 31

Банки можуть здійснювати такі операції з векселями:

1. Кредитні

- передбачають їх облік та кредитування суб‘єктів господарювання під

заставу векселя. Серед них розрізняють: активні і пасивні

2. Торгові - операції з вкладання або залучення грошових коштів під векселі. Поділяються на: активні та пасивні.

3. Гарантійні - операції, що супроводжуються взяттям банком на себе зобов'язань платежу за векселями з умовою відкладення, тобто оплатити векселі при настанні певних обставин і в обумовлений строк.

Слайд 32

Банки можуть здійснювати такі операції з векселями:

4. Розрахункові,

серед яких виділяються:

- операції з оформлення заборгованості векселями -

акцептація переказних векселів банком, виданих на банк кредитором банку;

- видача простих векселів банком кредиторові банку; видача банком переказних векселів на боржника банку; видача банку простих векселів боржником банку;

- операції з розрахунків з використанням векселів - вексельний платіж банку кредитора; вексельний платіж боржника банку.

Слайд 33

Банки можуть здійснювати такі операції з векселями:

5. Комісійні

та довірчі - інкасування векселів (інкасо – це здійснення

банком за дорученням клієнта операцій з розрахунковими та супровідними документами з метою одержання платежу або передавання розрахункових чи супровідних документів проти платежу); оплата векселів, у яких банк виступає особливим платником; зберігання векселів (оригіналів, копій і примірників); купівля, продаж і обмін векселів за дорученням клієнтів.

Слайд 34

Види векселів:

• простий;

• переказний;

• забезпечений;

• приватний;

• фінансовий;

• товарний;

•

доніцильований.

Слайд 35

Види векселів:

У простому векселі фіксується найменування боржника та

кредитора, термін платежу, сума платежу. Він також повинен мати

підпис та печатку векселедавця.

Простий (соло вексель)

Слайд 36

Види векселів:

Переказний вексель, що виписується та підписується кредитором,

являє собою наказ боржнику (трасату) про сплату у встановлений

термін вказаної суми грошових коштів третій особі. Виписаний переказний вексель повинен бути акцептований боржником, без чого він не має юридичної сили.

Переказний (тратта)

Слайд 37

У розрахунках переказним векселем беруть участь три особи:

векселедавець - особа, яка видає вексель;

векселетримач - особа,

яка отри мала вексель і має право вимагати за ним оплату від платника;

платник (трасат) - особа, яка повинна оплатити вексель.

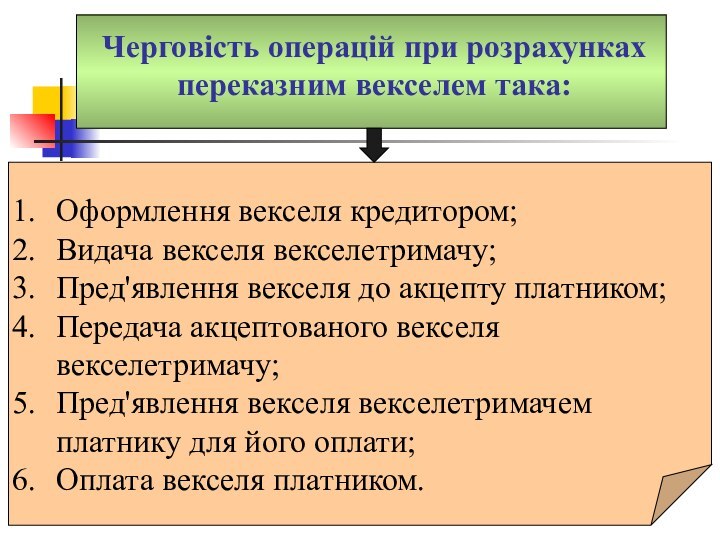

Слайд 38

Черговість операцій при розрахунках переказним векселем така:

Оформлення векселя

кредитором;

Видача векселя векселетримачу;

Пред'явлення векселя до акцепту платником;

Передача акцептованого векселя

векселетримачу;

Пред'явлення векселя векселетримачем платнику для його оплати;

Оплата векселя платником.

Слайд 39

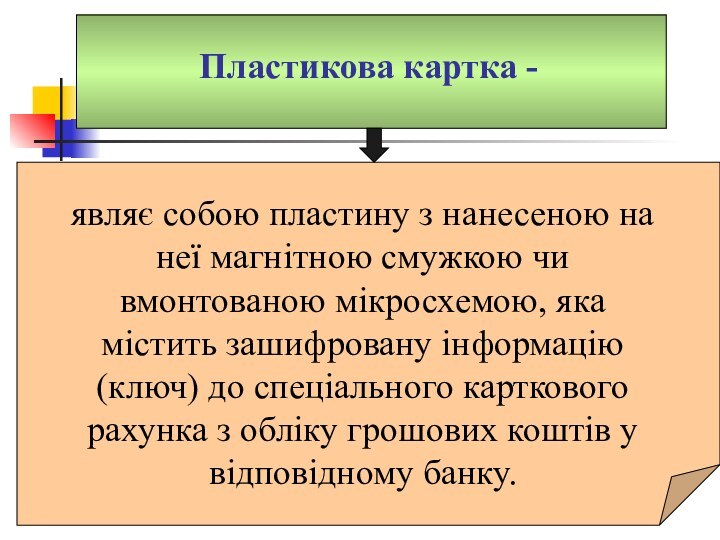

Пластикова картка -

являє собою пластину з нанесеною

на неї магнітною смужкою чи вмонтованою мікросхемою, яка містить

зашифровану інформацію (ключ) до спеціального карткового рахунка з обліку грошових коштів у відповідному банку.

Слайд 40

Пластикові картки

Кредитні

Дебітові

видаються банком клієнтам, котрим

відкривається кредитна лінія, що дає можливість користуватися кредитом при

покупці товарів і отриманні касових позичок.

видаються клієнтам для отримання готівкових грошей у банківських автоматах чи покупки товарів із розрахунком через електронний термінал.

Слайд 41

Банківські кредитні картки

індивідуальні

корпоративні

видаються банком окремим

його клієнтам і можуть бути "стандартними" чи "золотими", призначеними

для осіб з високою кредитоспроможністю і передбачають значну кількість пільг для користувачів

видаються банками організаціям, фірмам, які на підставі цих карток можуть видавати індивідуальні картки окремим своїм керівникам і працівникам

Слайд 42

Розрахунково-платіжна дисципліна

Дотримання підприємством правил розрахунків

Дотримання строків, повноти і

порядку погашення підприємством своїх боргових зобов'язань

Платіжна дисципліна

Розрахункова дисципліна

Слайд 43

Домашнє завдання

Розрахунки пластиковими картками.

Порядок зберігання готівки в

касі підприємства.

Економічні й фінансові санкції в системі грошових розрахунків

і платежів.

Слайд 44

1. Сутність і значення грошових розрахунків у діяльності підприємства.

2. Організація

готівково-грошових розрахунків на підприємстві.

3. Порядок ведення касових операцій.

4. Форми безготівкових розрахунків.

5. Види рахунків, які підприємства мають можливість відкривати в банківських установах.

6. Порядок відкриття підприємствами рахунків у банківських установах і сфери їх застосування.

7. Розрахунково-платіжна дисципліна, її зміст і значення для господарської діяльності підприємства.

План семінарських занять