Слайд 2

Основы теории налогов

Содержание:

Доходы государства

Классификации налогов

Критерии оценки налоговых систем

Сфера

действия налога

Распределение налогового бремени на товарных рынках (конкуренция и

монополия)

Искажающее действие налогов

Избыточное бремя (DWL) на товарных рынка

Слайд 3

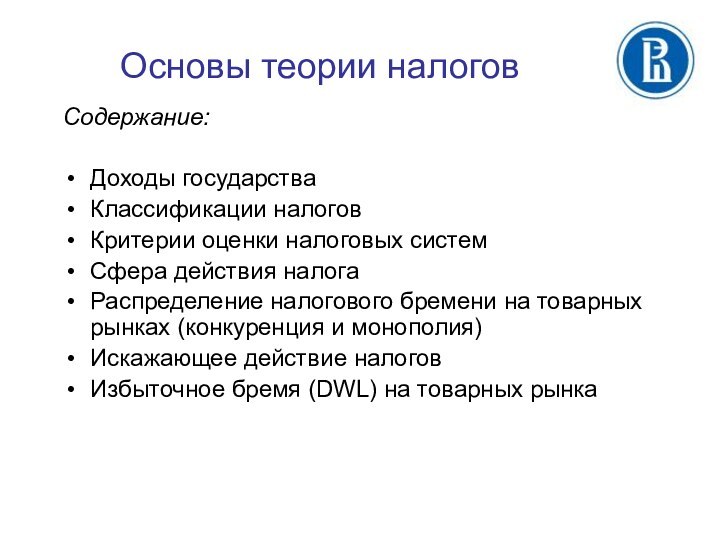

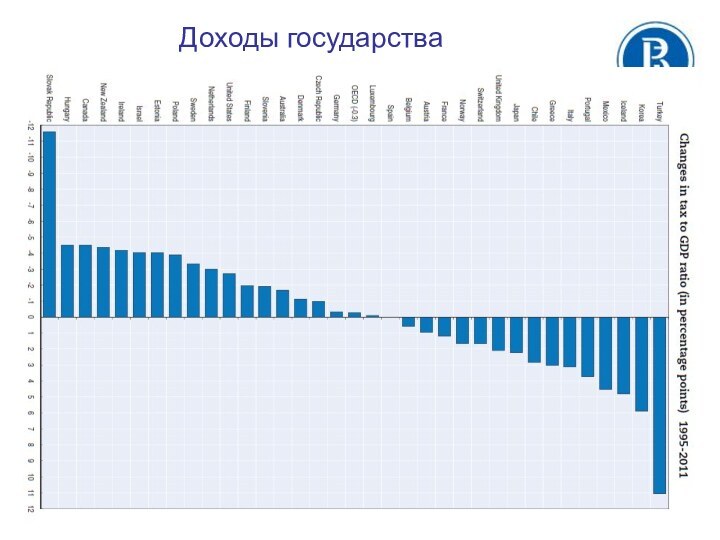

Доходы государства

Source: OECD. Revenue Statistics 1965-2013

Слайд 6

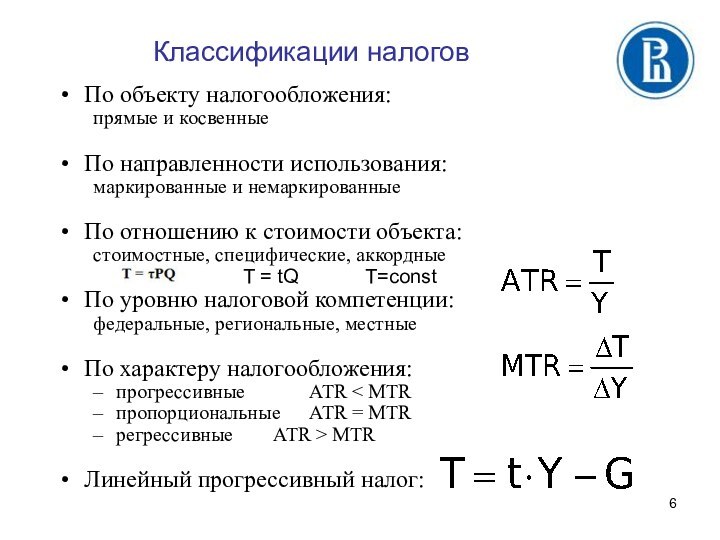

Классификации налогов

По объекту налогообложения:

прямые и косвенные

По направленности использования:

маркированные

и немаркированные

По отношению к стоимости объекта:

стоимостные, специфические, аккордные

T = tQ Т=const

По уровню налоговой компетенции:

федеральные, региональные, местные

По характеру налогообложения:

прогрессивные ATR < MTR

пропорциональные ATR = MTR

регрессивные ATR > MTR

Линейный прогрессивный налог:

Слайд 7

Source: OECD. Revenue Statistics 1965-2014

Структура налоговых доходов в

странах ОЭСР

Слайд 8

Структура налоговых доходов в странах ОЭСР

Слайд 9

Структура налоговых доходов в России

23.5. РАСПРЕДЕЛЕНИЕ ДОХОДОВ И

РАСХОДОВ КОНСОЛИДИРОВАННОГО БЮДЖЕТА РОССИЙСКОЙ ФЕДЕРАЦИИ

ПО УРОВНЯМ БЮДЖЕТНОЙ СИСТЕМЫ в

2005-2013 гг. (миллиардов рублей)

Слайд 10

Структура налоговых доходов в РФ

Слайд 11

Налоговые доходы РФ

Прямые / косвенные

Маркированные / немаркированные

Федеральные /

региональные

Слайд 12

Налоговые доходы РФ

Прямые / косвенные

50,5% / 49,5%

Маркированные /

немаркированные

21% / 79%

Федеральные / региональные

59,5 / 40,5

Слайд 13

Критерии оценки налоговых систем

Равенство обязательств

по вертикали

по горизонтали

принцип

получаемых выгод

принцип платежеспособности

Экономическая нейтральность

Гибкость

Организационная простота

Прозрачность налоговой системы

Слайд 14

Равенство по горизонтали – с

налогоплательщиков, находящихся в

одинаковом положении, взимается

одинаковый налог.

Равенство по вертикали – налоги,

у

плачиваемые лицами, находящимися

в разном положении, дифференцируются

в соответствии с этим положением.

Принцип получаемых выгод – платежи дифференцируются в соответствии с теми преимуществами, которые получает конкретный плательщик от деятельности государства

Принцип платежеспособности – налоговое бремя должно распределяться в соответствии с экономическими возможностями плательщиков

Равенство обязательств

Слайд 15

Нейтральность и гибкость

Нейтральность – неискажение мотивации индивидов вследствие

введения налога

Искажающее действие создает ИНБ (DWL)

ИЗБЫТОЧНОЕ НАЛОГОВОЕ БРЕМЯ

Гибкость –

способность налога реагировать на макроэкономические изменения

Слайд 16

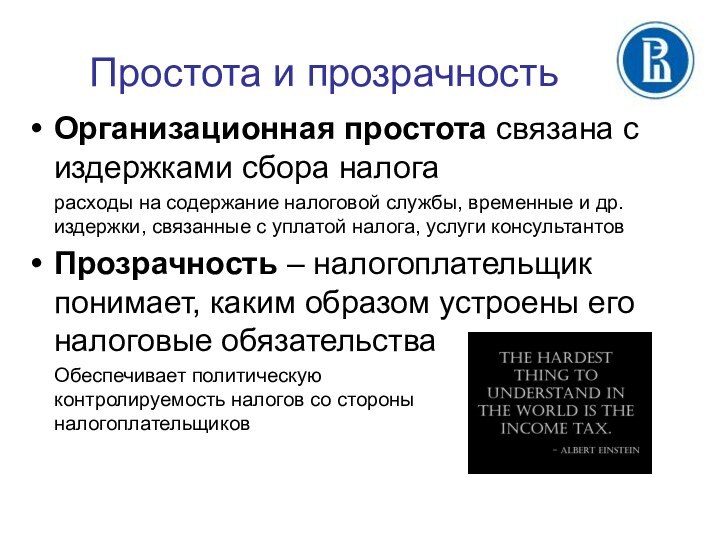

Простота и прозрачность

Организационная простота связана с издержками сбора

налога

расходы на содержание налоговой службы,

временные и др. издержки, связанные с уплатой налога, услуги консультантов

Прозрачность – налогоплательщик понимает, каким образом устроены его налоговые обязательства

Обеспечивает политическую

контролируемость налогов со стороны

налогоплательщиков

Слайд 18

РФ: Прямые / косвенные 50,5% / 49,5%

Маркированные /

немаркированные 21% / 79%

Федеральные / региональные 59,5 / 40,5

Структура

налоговых доходов. ОЭСР и РФ

Слайд 19

Сфера действия налога

Сфера действия налога – круг лиц,

на которых в конечном итоге ложится налоговое бремя

Почему это

важно? __________________

Распределение бремени между производителями, потребителями и поставщиками

Функциональное распределение: труд и капитал.

Личное распределение

Региональное распределение

Межвременное распределение

Слайд 20

Товарные рынки. Косвенные налоги

Анализ эффектов от введения косвенных

налогов.

2 основных вопроса:

Каким образом распределяется налоговое бремя между агентами,

и чем это распределение обусловлено?

Возникает ли избыточное налоговое бремя (DWL)?

Слайд 21

Товарные рынки

Излишки покупателя (CS) и продавца (PS)

Слайд 22

Косвенные налоги. Конкуренция

Распределение бремени

На покупателя:

ΔPd = Рd –

Р0 или ΔPd/t

На продавца:

ΔРs = P0 – Рs

или ΔPs/t

Связь цен и ставки налога

t = Pd – Ps

От чего зависит распределение налогового бремени?

Слайд 23

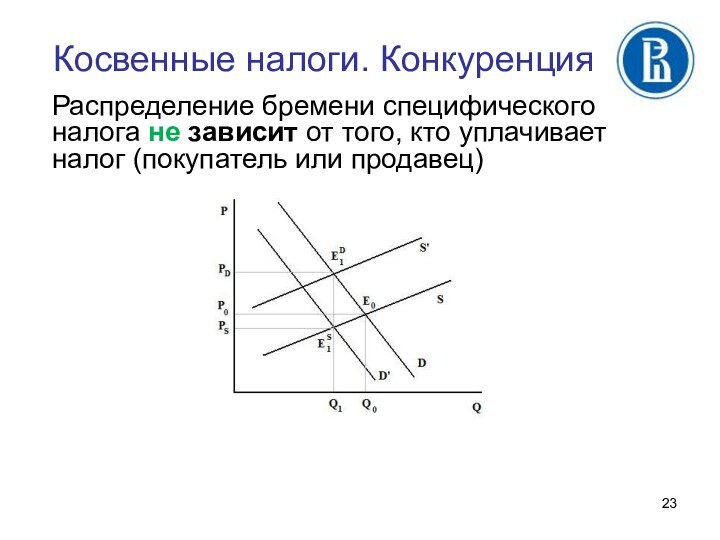

Косвенные налоги. Конкуренция

Распределение бремени специфического налога не зависит

от того, кто уплачивает налог (покупатель или продавец)

Слайд 24

Косвенные налоги. Конкуренция

Распределение бремени стоимостного налога не зависит

от того, кто уплачивает налог (покупатель или продавец)

Слайд 25

Косвенные налоги. Конкуренция

Распределение бремени стоимостного и специфического налога

на конкурентном рынке зависит от соотношения эластичностей спроса и

предложения.

Возможность переместить налоговое бремя на контрагента выше у того, чья эластичность выше.

Слайд 26

Косвенные налоги. Конкуренция

Наклон линии

спроса = -1

Наклон линии

предложения

= 2

DWL=1/2*6*4=12

Т=6*4=24; ΔPd =9-5=4; ΔРs=5-3=2

ΔPd/t = 4/6=2/3 (или 67%)

ΔPs/t

= 2/6=1/3 (или 33%)

Слайд 27

Эквивалентные налоги

Два налога, применение которых для мобилизации одной

и той же суммы в доход государства влечет за

собой одинаковые экономические последствия для всех значимых для анализа секторов хозяйства и групп населения, называются эквивалентными.

Почему это важно? __________________

На конкурентном рынке специфический и стоимостной налоги могут быть эквивалентными.

Слайд 28

Косвенные налоги. Монополия

На монопольном рынке продавец (фирма) обладает

рыночной властью.

Означает ли это, что она может полностью

переместить налоговое бремя на покупателей и не нести налогового бремени?

Насколько сильно ухудшается положение покупателей?

Слайд 29

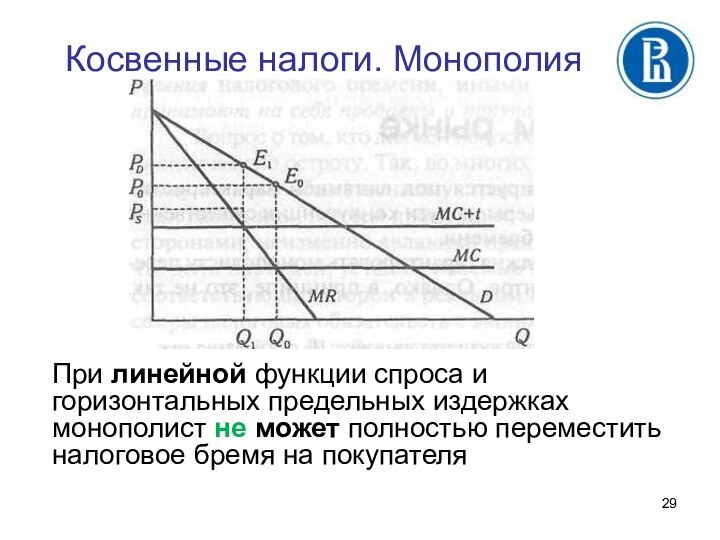

Косвенные налоги. Монополия

При линейной функции спроса и горизонтальных

предельных издержках монополист не может полностью переместить налоговое бремя

на покупателя

Слайд 30

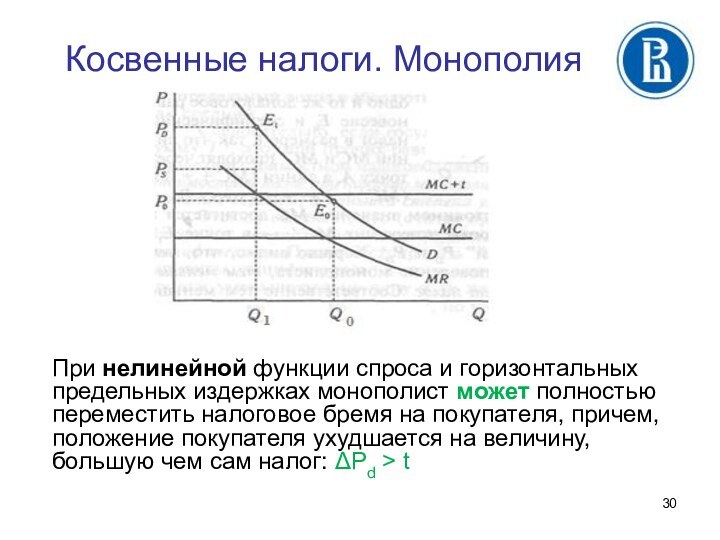

Косвенные налоги. Монополия

При нелинейной функции спроса и горизонтальных

предельных издержках монополист может полностью переместить налоговое бремя на

покупателя, причем, положение покупателя ухудшается на величину, большую чем сам налог: ΔPd > t

Слайд 31

Косвенные налоги. Монополия

Могут ли специфический и стоимостной налог

быть эквивалентными на монополизированном рынке?

Ответ: нет

Объяснение: см. учебник Якобсон

(2014) стр. 205-207

Слайд 32

Косвенные налоги и DWL

Нейтральность налогов – отсутствие искажений.

Нейтральные налоги – неискажающие.

Если налог искажающий, то он не

нейтральный.

Почему это важно? __________________

Мера искажения – избыточное налоговое бремя (ИНБ) или dead weight loss (DWL)

Для специфического налога (линейная функция спроса, величина налога, изменения цен и количества малы)

Для стоимостного налога:

Слайд 33

Измерение DWL. CV и EV

Компенсирующая вариация (CV) показывает,

какую денежную сумму нужно было бы вернуть потребителю после

повышения цены, чтобы вернуть его к исходному уровню благосостояния.

Эквивалентная вариация (EV) показывает, какая сумма, изъятая у потребителя взамен повышения цены, оказала бы точно такое же воздействие на его благосостояние, что и данное изменение цены.

Слайд 34

Измерение DWL. CV и EV

Налог – [2-3]

CV –

[2-4]; DWL – [3-4]

Слайд 35

Измерение DWL. CV и EV

Налог – [2-3]

CV –

[2-4]; DWL – [3-4]

EV – [3-5]; DWL – [2-5]

Слайд 36

Налоги в контексте общего равновесия

Анализ в контексте частичного

или общего равновесия?

Влияют:

Взаимозаменяемость / взаимодополняемость товаров

Удельный вес налогооблагаемых отраслей

в общем объёме продаж или использовании ресурсов

Пример анализа в контексте общего равновесия – Модель Харбергера

(см. Якобсон (2014) стр. 224-236)

Arnold Harberger 27/07/1924

![Основы теории налогов. Микроэкономический анализ Измерение DWL. CV и EVНалог – [2-3]CV – [2-4]; DWL – [3-4]](/img/tmb/15/1442815/38a3c157693af34ceaab105ec260a42f-720x.jpg)

![Основы теории налогов. Микроэкономический анализ Измерение DWL. CV и EVНалог – [2-3]CV – [2-4]; DWL – [3-4]EV](/img/tmb/15/1442815/8c2dd3b6af2d2f3d4a0b2dc3edc975f1-720x.jpg)