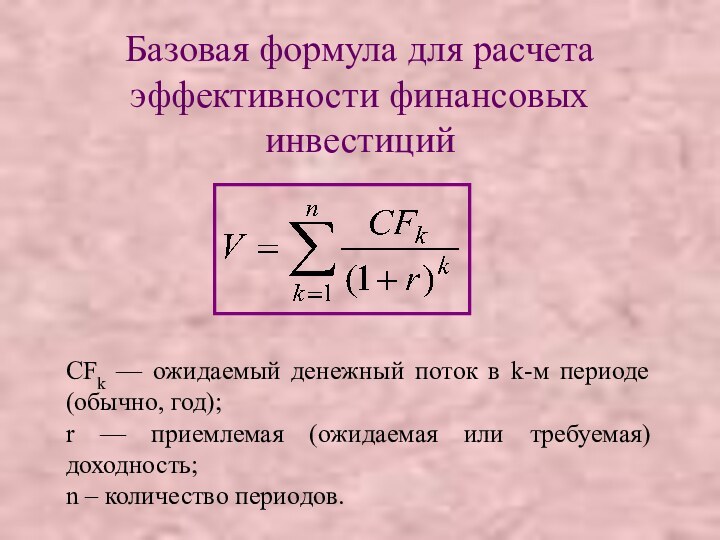

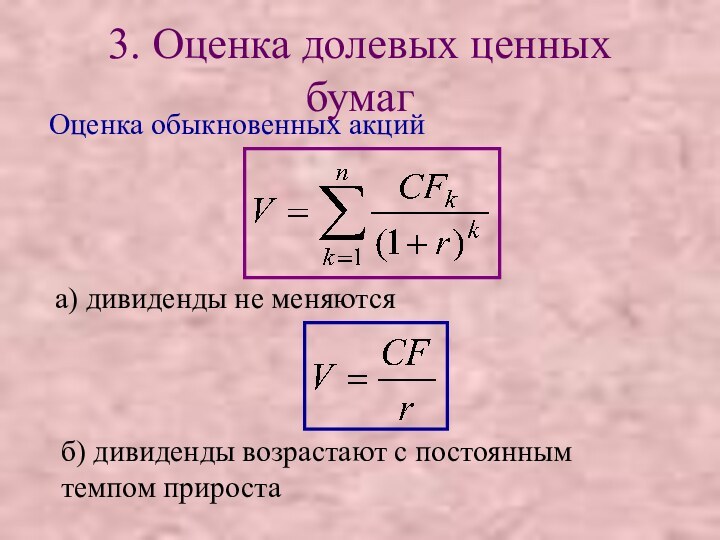

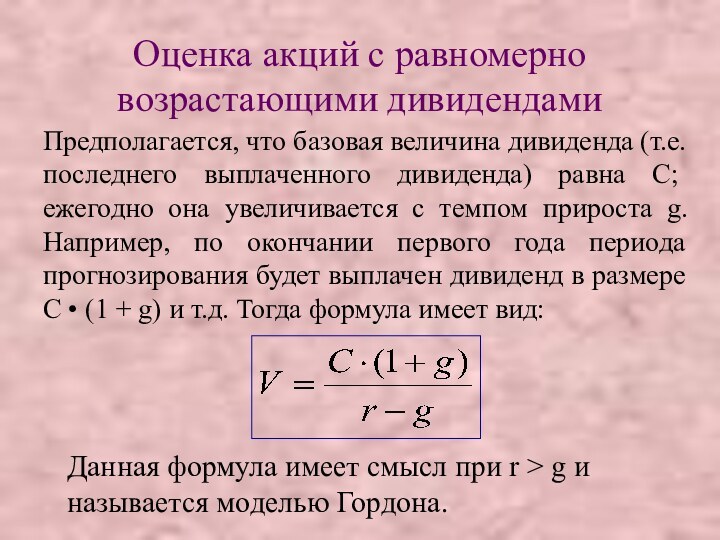

внутренне присущую ей ценность, которая может быть количественно оценена

как дисконтированная стоимость будущих поступлений, генерируемых этой бумагой, т.е. нужно двигаться от будущего к настоящему. Все зависит от того, насколько точно удается предсказать эти поступления, а это можно сделать, анализируя общую ситуацию на рынке, инвестиционную и дивидендную политику компании, инвестиционные возможности.

«Технократическая»

предлагают двигаться от прошлого к настоящему и утверждают, что для определения текущей внутренней стоимости конкретной ценной бумаги достаточно знать лишь динамику ее цены в прошлом. Используя статистику цен, они предлагают строить различные долго-, средне- и краткосрочные тренды и на их основе определять, соответствует ли текущая цена актива его внутренней стоимости.

Теория «ходьбы наугад»

исходят из предположения, что текущая цена финансового актива всегда вбирает в себя всю необходимую информацию, которую, следовательно, и не нужно искать дополнительно. Внутренняя стоимость, равно как и цена конкретного финансового актива, меняется совершенно непредсказуемо и не зависит от предыдущей динамики. Таким образом, любая информация то ли статистического, то ли прогнозного характера не может привести к получению обоснованной оценки.