- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Ссудный процент

Содержание

- 2. Ссудный процентСсудный процент (от латинского pro centrum,

- 3. Ссудный процентОдним из самых древних упоминаний о

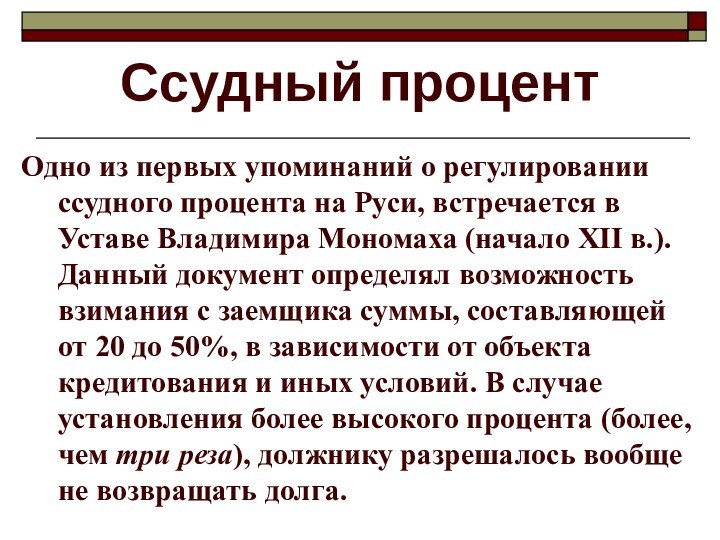

- 4. Ссудный процентОдно из первых упоминаний о регулировании

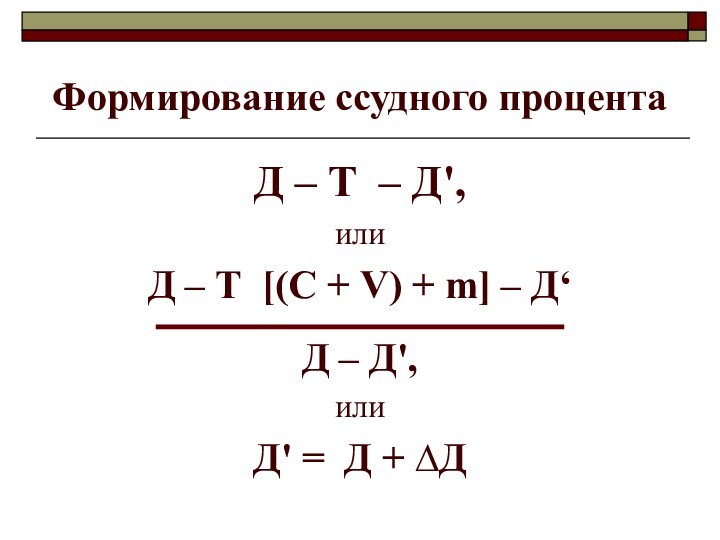

- 5. Формирование ссудного процентаД – Т – Д',

- 6. Функции ссудного процента- Перераспределительная- Стимулирующая

- 7. Границы ссудного процентаЭкономические границы ссудного процента определяются:

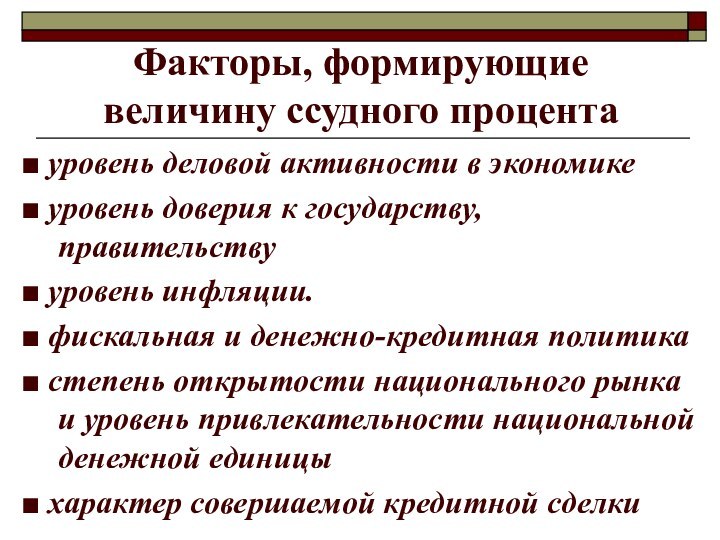

- 8. Факторы, формирующие величину ссудного процента■ уровень деловой

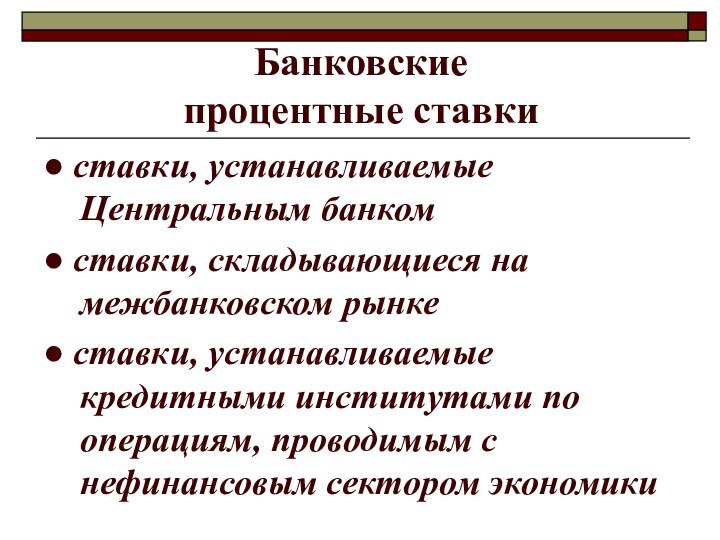

- 9. Банковские процентные ставки● ставки, устанавливаемые Центральным

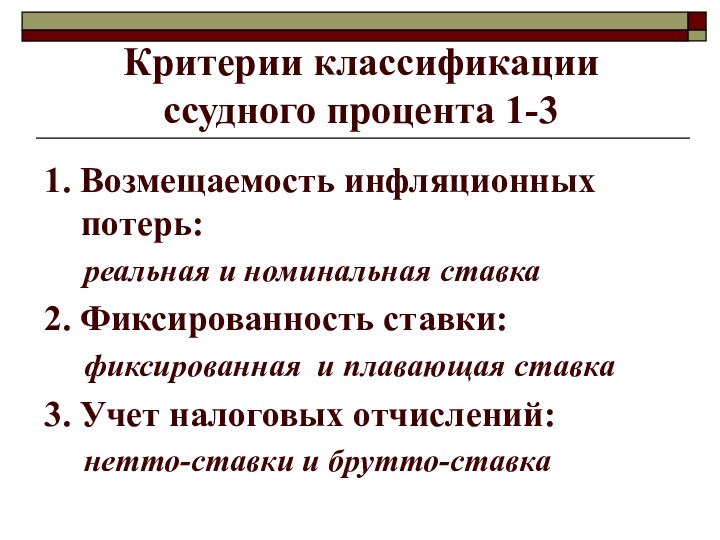

- 10. Критерии классификации ссудного процента 1-31. Возмещаемость

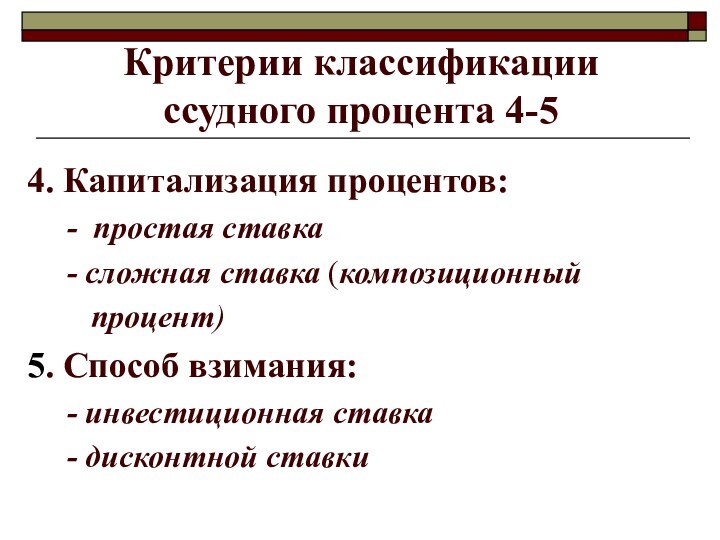

- 11. Критерии классификации ссудного процента 4-54. Капитализация

- 12. Формула расчета дисконтной ставки

- 13. Ставки, устанавливаемые Центральным банком- Ставка рефинансирования -

- 14. Ставка рефинансирования Ставка рефинансирования – процентная ставка,

- 15. Ставка рефинансирования влияет на:■ уровень инфляции ■

- 16. Учетная ставкаОфициальная учетная (переучетная) ставка отражает операции по переучету векселей центральным банком от коммерческих банков

- 17. Ставка РЕПОставка РЕПО (repo rate) устанавливается

- 18. Ломбардная ставка ломбардная ставка (ломбард-ставка, процент-ломбард),

- 19. Ставки межбанковского рынка Ставка ЛИБОР (LIBOR)Ставка ЛИБИД (LIBID)Ставка МИБОР (МIBOR)Ставка МИБИД (МIBID)Ставка МИАКР (MIACR)Ставка ИНСТАР (INSTAR)

- 20. Ставка ЛИБОР (LIBOR)ЛИБОР (LIBOR - London Interbank

- 21. Ставка ЛИБОР (LIBOR) Набор валют:∙

- 22. Ставка ЛИБИД (LIBID)ЛИБИД (LIBID - London Interbank

- 23. Ставка МИБОР (МIBOR)МИБОР (Moscow Interbank Offered Rate

- 24. Ставка МИБИД (МIBID)МИБИД (Moscow Interbank Bid Rate

- 25. Ставка МИАКР (MIACR)МИАКР (Moscow Interbank Actual Credit

- 26. Ставка ИНСТАР (INSTAR)Ставка ИНСТАР (Interbank Short-Term Actual

- 27. Депозитная ставка зависит от:● средней нормы доходности

- 28. Кредитная ставка зависит от:● величины депозитного процента;●

- 29. Процентная маржаПроцентная маржа - разница между процентами,

- 30. Процентный рискПроцентный риск - часть системы банковских

- 31. Процентный СПРЭД Процентный СПРЭД - определение разницы

- 32. ГАП (ГЭП)ГАП (от англ. gap – разрыв,

- 33. Скачать презентацию

- 34. Похожие презентации

Ссудный процентСсудный процент (от латинского pro centrum, то есть за сто, сотая часть какой-то общности) – сложная экономическая категория, отражающая отношения, складывающиеся между кредитором и заемщиком в процессе движения ссудного капитала (ссуженной стоимости) и отражающий своеобразную

Слайд 3

Ссудный процент

Одним из самых древних упоминаний о нормировании

уровня ссудного процента является Законник Хаммурапи (середина XVIII в.

до н.э.), в котором содержатся следующие ограничения на величину ссудного процента: 20% годовых по денежным займам и 33% по товарным, в первую очередь, зерновым.

Слайд 4

Ссудный процент

Одно из первых упоминаний о регулировании ссудного

процента на Руси, встречается в Уставе Владимира Мономаха (начало

XII в.). Данный документ определял возможность взимания с заемщика суммы, составляющей от 20 до 50%, в зависимости от объекта кредитования и иных условий. В случае установления более высокого процента (более, чем три реза), должнику разрешалось вообще не возвращать долга.

Слайд 5

Формирование ссудного процента

Д – Т – Д',

или

Д – Т [(С + V)

+ m] – Д‘Д – Д',

или

Д' = Д + ∆Д

Слайд 7

Границы ссудного процента

Экономические границы ссудного

процента определяются:

-

нижняя – уровень

рентабельности кредитора

- верхняя

– уровень рентабельности заемщика

Слайд 8

Факторы, формирующие величину ссудного процента

■ уровень деловой активности

в экономике

■ уровень доверия к государству, правительству

■ уровень

инфляции. ■ фискальная и денежно-кредитная политика

■ степень открытости национального рынка и уровень привлекательности национальной денежной единицы

■ характер совершаемой кредитной сделки

Слайд 9

Банковские

процентные ставки

● ставки, устанавливаемые Центральным банком

● ставки,

складывающиеся на межбанковском рынке

● ставки, устанавливаемые кредитными институтами по

операциям, проводимым с нефинансовым сектором экономики

Слайд 10

Критерии классификации

ссудного процента 1-3

1. Возмещаемость инфляционных потерь:

реальная и номинальная ставка

2. Фиксированность ставки:

фиксированная и плавающая ставка3. Учет налоговых отчислений:

нетто-ставки и брутто-ставка

Слайд 11

Критерии классификации

ссудного процента 4-5

4. Капитализация процентов:

- простая ставка

- сложная

ставка (композиционный процент)

5. Способ взимания:

- инвестиционная ставка

- дисконтной ставки

Слайд 12

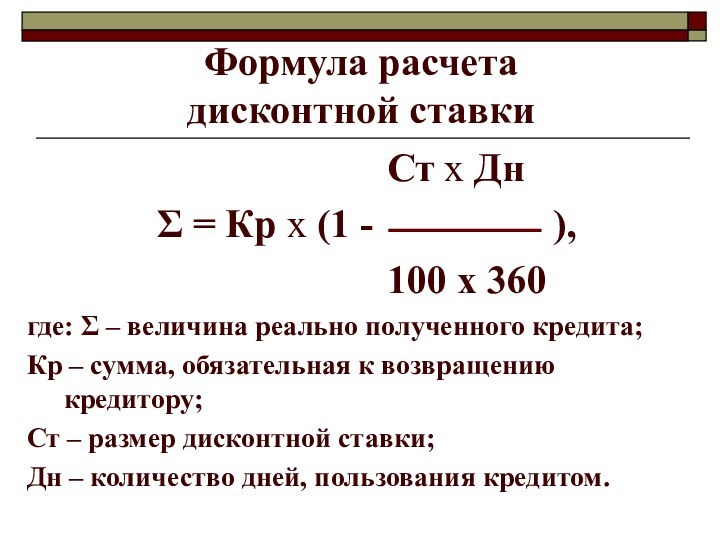

Формула расчета

дисконтной ставки

Ст х Дн

Σ = Кр х (1 - ),

100 х 360

где: Σ – величина реально полученного кредита;

Кр – сумма, обязательная к возвращению кредитору;

Ст – размер дисконтной ставки;

Дн – количество дней, пользования кредитом.

Слайд 13

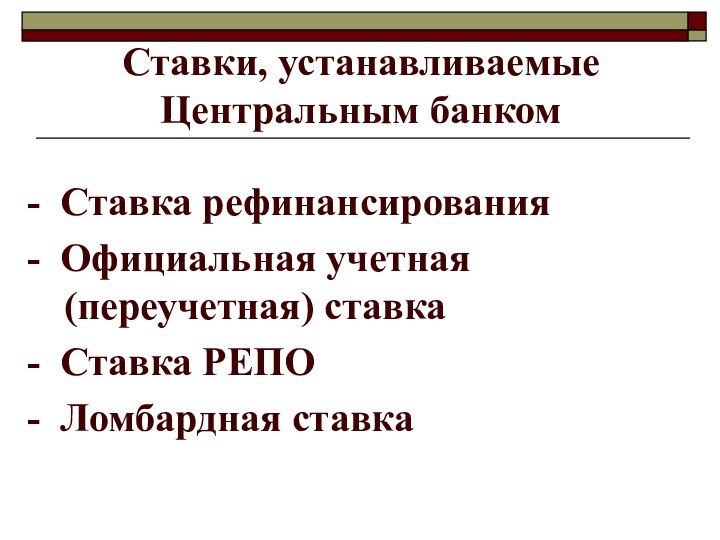

Ставки, устанавливаемые Центральным банком

- Ставка рефинансирования

- Официальная

учетная (переучетная) ставка

- Ставка РЕПО

- Ломбардная ставка

Слайд 14

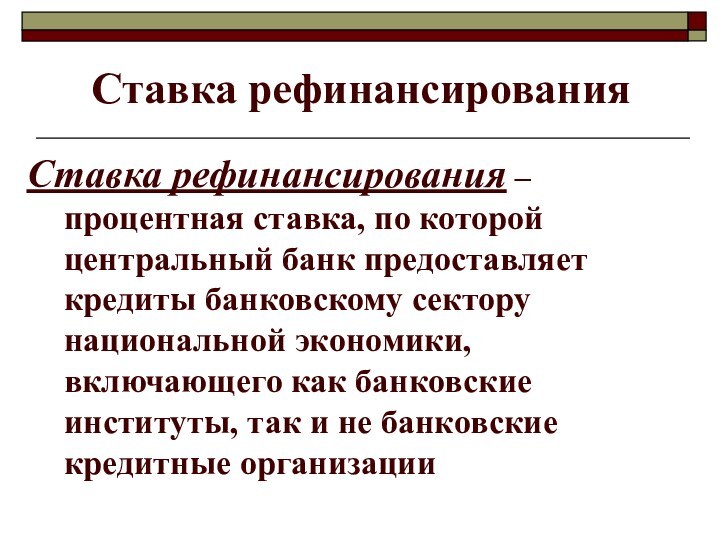

Ставка рефинансирования

Ставка рефинансирования – процентная ставка, по

которой центральный банк предоставляет кредиты банковскому сектору национальной экономики,

включающего как банковские институты, так и не банковские кредитные организации

Слайд 15

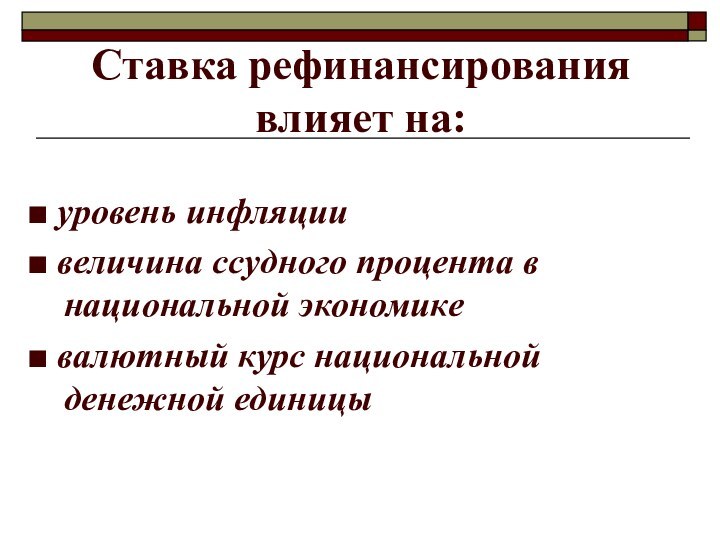

Ставка рефинансирования влияет на:

■ уровень инфляции

■ величина

ссудного процента в национальной экономике

■ валютный курс национальной

денежной единицы

Слайд 16

Учетная ставка

Официальная учетная (переучетная) ставка отражает операции по

переучету векселей центральным банком от коммерческих банков

Слайд 17

Ставка РЕПО

ставка РЕПО (repo rate) устанавливается по

операциям покупки государственных долговых обязательств (облигаций, казначейских векселей и

т.д.) центральным банком у иных кредитных институтов (как национальных, так и иностранных)

Слайд 18

Ломбардная ставка

ломбардная ставка (ломбард-ставка, процент-ломбард), фиксированная

ставка, устанавливаемая Советом Директоров Банка России и используемая в

случае кредитования центральным банком коммерческих банков под залог государственных ценных бумаг РФ

Слайд 19

Ставки межбанковского рынка

Ставка ЛИБОР (LIBOR)

Ставка ЛИБИД (LIBID)

Ставка

МИБОР (МIBOR)

Ставка МИБИД (МIBID)

Ставка МИАКР (MIACR)

Ставка ИНСТАР (INSTAR)

Слайд 20

Ставка ЛИБОР (LIBOR)

ЛИБОР (LIBOR - London Interbank Offered

Rate ) – процентная ставка, отражающая предложение на межбанковском

рынке депозитов (продажа денежных ресурсов стандартными суммами)Расчет ставки ЛИБОР производится Британской Банковской Ассоциацией

(British Bankers' Association - ВВА)

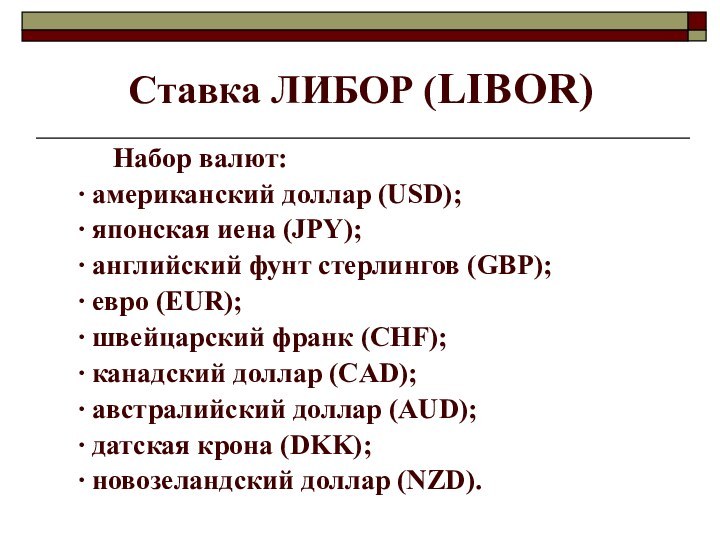

Слайд 21

Ставка ЛИБОР (LIBOR)

Набор валют:

∙ американский

доллар (USD);

∙ японская иена (JPY);

∙ английский фунт стерлингов (GBP);

∙

евро (EUR);∙ швейцарский франк (CHF);

∙ канадский доллар (CAD);

∙ австралийский доллар (AUD);

∙ датская крона (DKK);

∙ новозеландский доллар (NZD).

Слайд 22

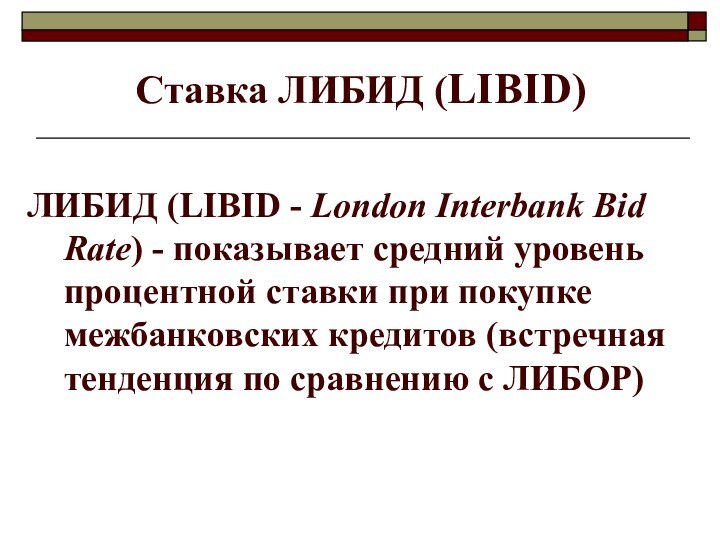

Ставка ЛИБИД (LIBID)

ЛИБИД (LIBID - London Interbank Bid

Rate) - показывает средний уровень процентной ставки при покупке

межбанковских кредитов (встречная тенденция по сравнению с ЛИБОР)

Слайд 23

Ставка МИБОР (МIBOR)

МИБОР (Moscow Interbank Offered Rate –

MIBOR) отражает предложение межбанковских депозитов на московском рынке

Рассчитывается

как средняя процентная ставка от ежедневно заявляемых крупнейшими московскими банками ставок размещения межбанковских кредитов.

Слайд 24

Ставка МИБИД (МIBID)

МИБИД (Moscow Interbank Bid Rate -

MIBID) - средняя процентная ставка, объявляемая крупнейшими московскими банками

при покупке межбанковских кредитовРасчет ставок МИБОР и МИБИД ведется в России с начала 1993 года

Слайд 25

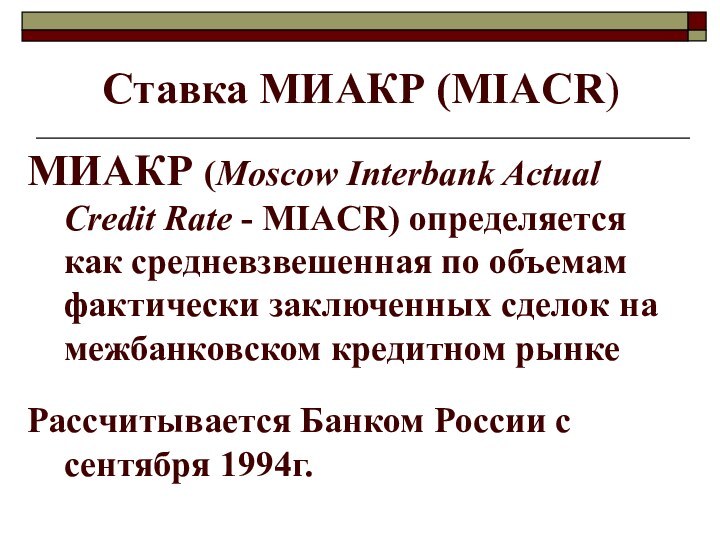

Ставка МИАКР (MIACR)

МИАКР (Moscow Interbank Actual Credit Rate

- MIACR) определяется как средневзвешенная по объемам фактически заключенных

сделок на межбанковском кредитном рынкеРассчитывается Банком России с сентября 1994г.

Слайд 26

Ставка ИНСТАР (INSTAR)

Ставка ИНСТАР (Interbank Short-Term Actual Rate

- INSTAR) определяется Межбанковским финансовым домом (МФД) и отражает

процентные ставки московского межбанковского рынка, рассчитываемые по результатам реальных сделок, заключенных банками

Слайд 27

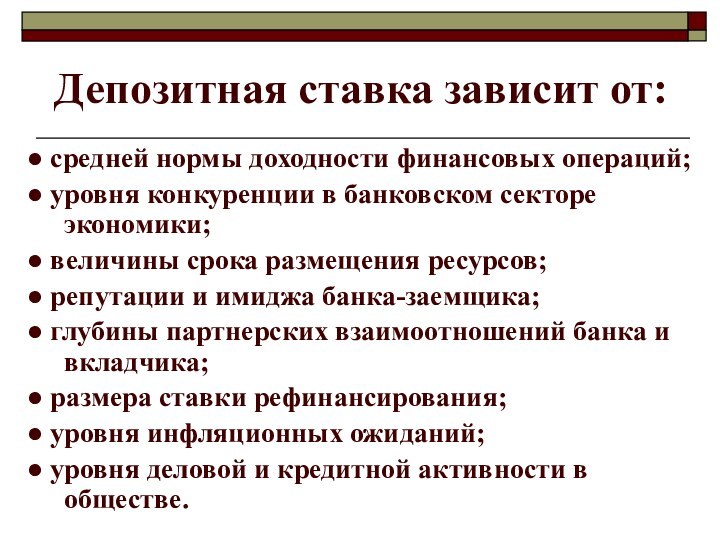

Депозитная ставка зависит от:

● средней нормы доходности финансовых

операций;

● уровня конкуренции в банковском секторе экономики;

● величины срока

размещения ресурсов;● репутации и имиджа банка-заемщика;

● глубины партнерских взаимоотношений банка и вкладчика;

● размера ставки рефинансирования;

● уровня инфляционных ожиданий;

● уровня деловой и кредитной активности в обществе.

Слайд 28

Кредитная ставка зависит от:

● величины депозитного процента;

● уровня

рискованности выдаваемого кредита;

● цели и срока кредита;

● размера кредита;

●

порядка обеспечения выданной ссуды;● степени развитости рынка долговых ценных бумаг;

● глубины интегрированности национального кредитного рынка в мировой;

● привлекательности национальной денежной единицы как для резидентов, так и не резидентов.