Слайд 2

Классификация денежных расчетов

Слайд 3

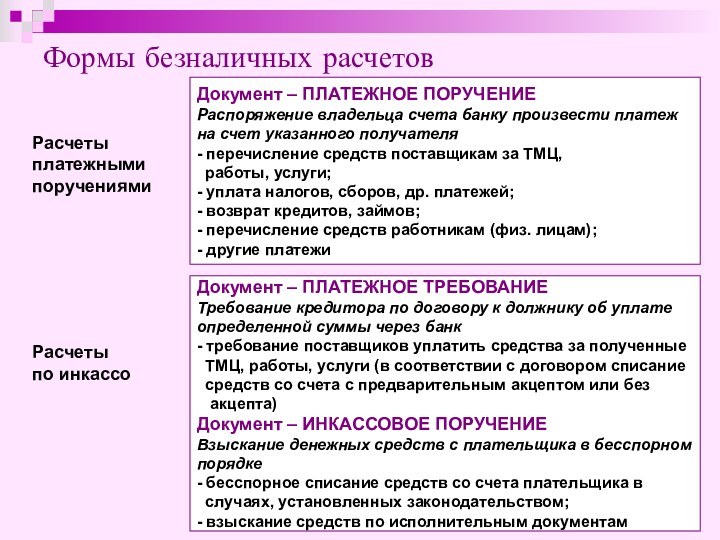

Формы безналичных расчетов

Документ – ПЛАТЕЖНОЕ ПОРУЧЕНИЕ

Распоряжение владельца счета

банку произвести платеж

на счет указанного получателя

- перечисление средств поставщикам

за ТМЦ,

работы, услуги;

- уплата налогов, сборов, др. платежей;

- возврат кредитов, займов;

- перечисление средств работникам (физ. лицам);

- другие платежи

Расчеты

платежными

поручениями

Расчеты

по инкассо

Документ – ПЛАТЕЖНОЕ ТРЕБОВАНИЕ

Требование кредитора по договору к должнику об уплате

определенной суммы через банк

- требование поставщиков уплатить средства за полученные

ТМЦ, работы, услуги (в соответствии с договором списание

средств со счета с предварительным акцептом или без

акцепта)

Документ – ИНКАССОВОЕ ПОРУЧЕНИЕ

Взыскание денежных средств с плательщика в бесспорном

порядке

- бесспорное списание средств со счета плательщика в

случаях, установленных законодательством;

- взыскание средств по исполнительным документам

Слайд 4

Документ – АККРЕДИТИВ

Условное денежное обязательство банка-эмитента

произвести платежи

в пользу получателя производятся по

предъявлении в банк документов,

предусмотренных

договором

- расчеты по договорам поставки товаров, выполнения

работ и другим договорам

Виды аккредитивов:

депонированные, гарантированные

отзывные, безотзывные

Расчеты

по аккредитиву

Расчеты

чеками

Документ – ЧЕК

Ценная бумага, содержащая ничем не обусловленное

распоряжение чекодателя банку произвести платеж суммы,

указанной в чеке, чекодержателю.

- расчеты за поставку товаров, работ, услуг

Чекодатель – юридическое лицо, имеющее в банке средства,

которым вправе распоряжаться путем выставления чеков

Чекодержатель – юридическое лицо, в пользу которого

выдан чек

Плательщик по чеку – банк, в котором находятся средства

чекодателя

Слайд 5

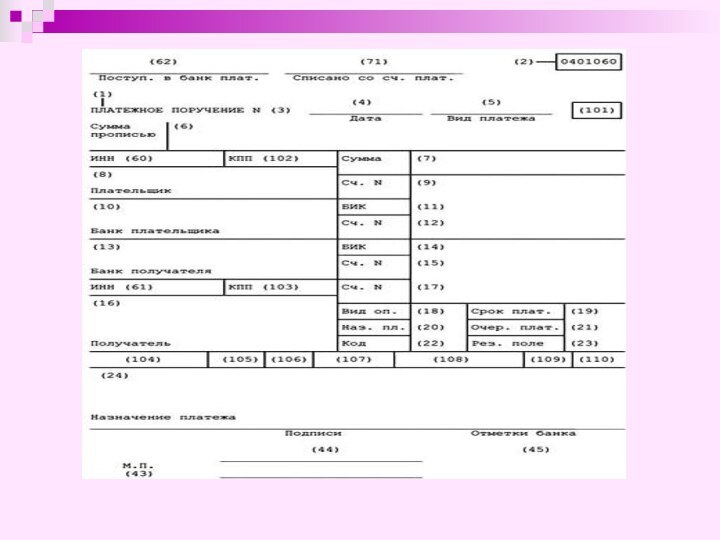

Плательщик

Получатель

Банк

Банк

Расчеты платежными поручениями – наиболее распространенная

форма безналичных расчетов

Платежное

поручение

деньги

Выписка

по

счету клиента

Выписка по

счету клиента

Банк плательщика исполняет поручение:

производит списание

средств со счета клиента

Операция подтверждается

выдачей Выписки по счету

на дату списания и исполненных документов

Клиент дает распоряжение банку списать средства с расчетного счета и перечислить по указанным реквизитам

Банк получателя зачисляет полученные средства на счет клиента

Операция подтверждается выдачей Выписки по счету на дату зачисления и полученных документов

исполнение обязательства

по оплате

Слайд 7

Расчеты наличными

Организации могут проводить расчеты наличными с работниками,

использовать наличные деньги на оплату хозяйственных расходов и др.

для этого они должны иметь кассу и вести кассовую книгу.

Расчеты наличными с юридическими лицами можно проводить в пределах установленного ЦБ РФ лимита – 100000 рублей по одной сделке

Расчеты наличными с юридическими и физическими лицами, в том числе с применением платежных карт, связанные с продажей товаров, работ, услуг производятся с применением контрольно-кассовой техники, а в некоторых случаях с применением бланков установленной формы (бланки строгой отчетности)

Лимит остатка кассы устанавливается по заявлению организации обслуживающим банком

Слайд 8

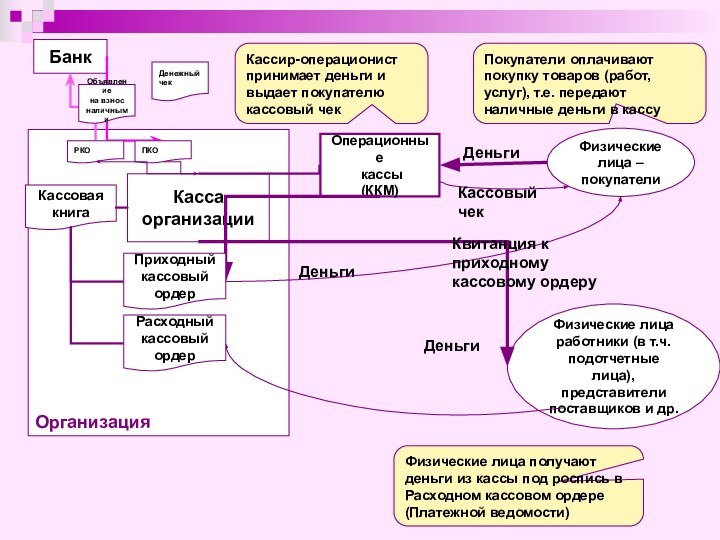

Организация

Касса

организации

Физические лица –

покупатели

Кассовая

книга

Операционные

кассы

(ККМ)

Деньги

Покупатели оплачивают покупку товаров

(работ, услуг), т.е. передают наличные деньги в кассу

Кассир-операционист принимает

деньги и выдает покупателю кассовый чек

Кассовый чек

Деньги

Физические лица

работники (в т.ч. подотчетные лица), представители поставщиков и др.

Деньги

Физические лица получают деньги из кассы под роспись в Расходном кассовом ордере (Платежной ведомости)

Квитанция к приходному кассовому ордеру

Банк

Объявление

на взнос

наличными

Денежный

чек

РКО

ПКО

Расходный

кассовый

ордер

Приходный

кассовый

ордер

Слайд 9

Денежные средства организаций

Счета организации

в банках

Касса организации

Переводы в пути

Расчетные

счета

денежные средства организации в рублях в банках на территории

РФ

Валютные счета

денежные средства организации в иностранных валютах в банках на территории РФ и за ее пределами

Специальные счета

денежные средства организации в рублях или иностранной валюте в банках на территории РФ (аккредитивы, чековые книжки, депозиты и др.)

Наличные деньги

денежные средства в кассе организации и операционных кассах

Денежные документы

почтовые марки, оплаченные билеты и др.

Денежные средства внесенные в кассу банка для зачисления на счет организации, оплаченные по платежной карте и др., но еще не зачисленные на счет

Слайд 10

Организация учета и контроля за движением денежных средств

Денежные

средства на счетах в банках:

Расчетные документы на списание денежных

средств с банковских счетов подписываются руководителем, главным бухгалтером и регистрируются в журнале регистрации документов

Учет операций по банковским счетам ведется на основании первичных учетных документов – Выписка банка из лицевого счета с приложением расчетных документов с отметкой банка об исполнении

Контроль по операциям ведется на основании первичных документов, на каждый день соблюдается тождество сальдо счета по Выписке банка и на счете бухгалтерского учета

Слайд 11

Денежные средства в кассе организации

Документы на выдачу из

кассы денежных средств – Расходный кассовый ордер, а также

Платежная ведомость, на которой оформляется расходный кассовый ордер

Документ на внесение денежных средств в кассу – Приходный кассовый ордер

Кассовые документы подписываются главным бухгалтером и регистрируются в Журнале приходных и расходных кассовых документов

Все операции по кассе за день регистрируются кассиром в Кассовой книге

Учет операций по кассе ведется на основании Отчета кассира (второй лист кассовой книги) с приложением документов дня

Сальдо по счету «Касса» выводится ежедневно и не должно быть выше установленного обслуживающим банка лимита остатка кассы

Слайд 12

Счета учета денежных средств

Группировка данных о наличии и

движении наличных денежных средств и денежных документов в кассе

организации; субсчета «Касса организации»; «Операционная касса»; «Денежные документы»

Счет 50

«Касса»

Группировка данных о наличии и движении денежных средств на расчетных счетах в банках; субсчета по каждому открытому расчетному счету; аналитический учет по выпискам банка

Счет 51

«Расчетные счета»

Группировка данных о наличии и движении денежных средств в иностранной валюте по валютным счетам в банках; субсчета по каждому открытому валютному счету; аналитика по выпискам банка

Счет 52

«Валютные счета»

Группировка данных о наличии денежных средств в рублях или иностранной валюте в аккредитивах, чековых книжках пр.; субсчета по каждому открытому счету

Счет 55

«Специальные

счета в банках»

Группировка данных о денежных средствах в рублях или иностранной валюте еще не зачисленных на расчетный или иной счет организации; субсчета по движению средств в рублях и иностранной валюте; аналитический учет по выпискам банка

Счет 57

«Переводы

в пути»

Слайд 13

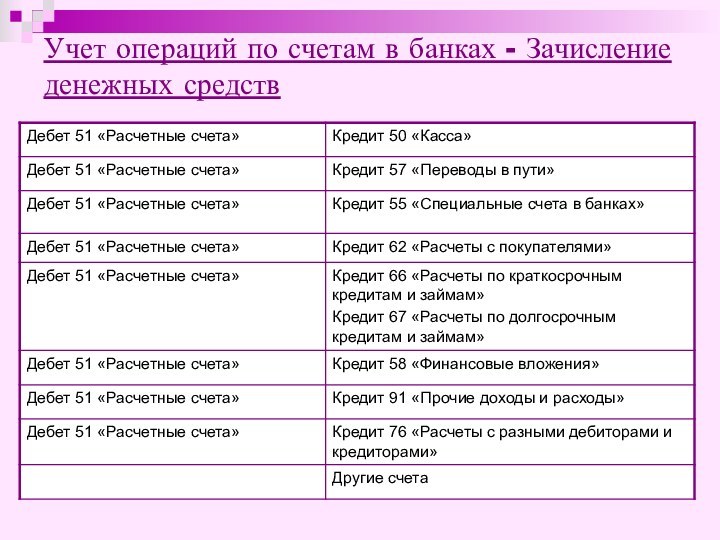

Учет операций по счетам в банках - Зачисление

денежных средств

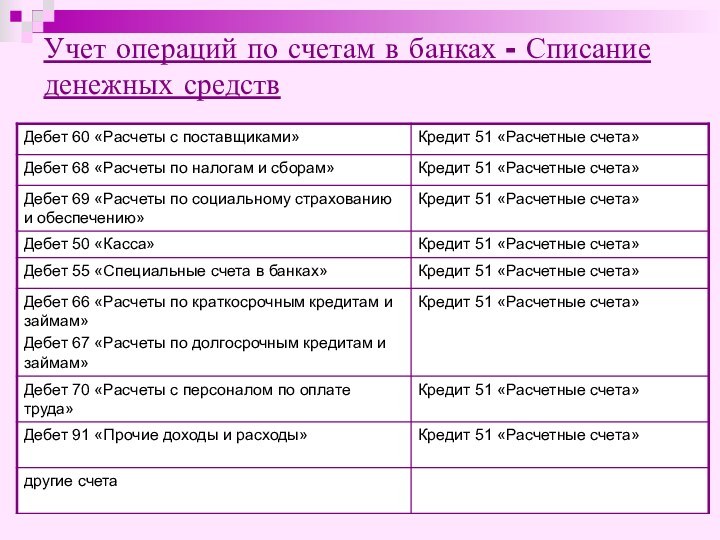

Слайд 14

Учет операций по счетам в банках - Списание

денежных средств

Слайд 15

Учет операций с наличными денежными средствами – Внесение

денег в кассу

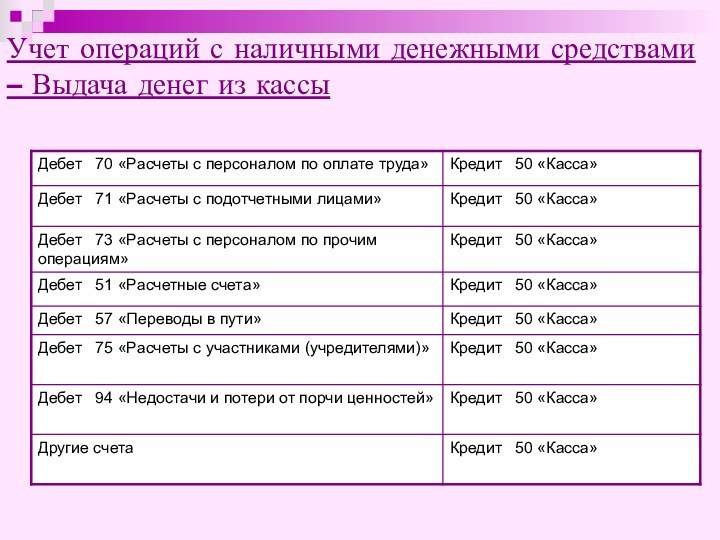

Слайд 16

Учет операций с наличными денежными средствами – Выдача

денег из кассы

Слайд 18

Учет денежных средств на специальных счетах - Аккредитив

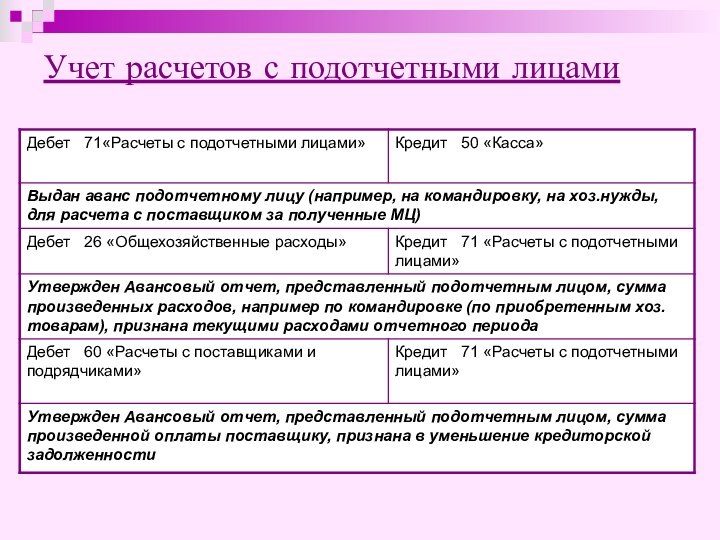

Слайд 19

Учет расчетов с подотчетными лицами

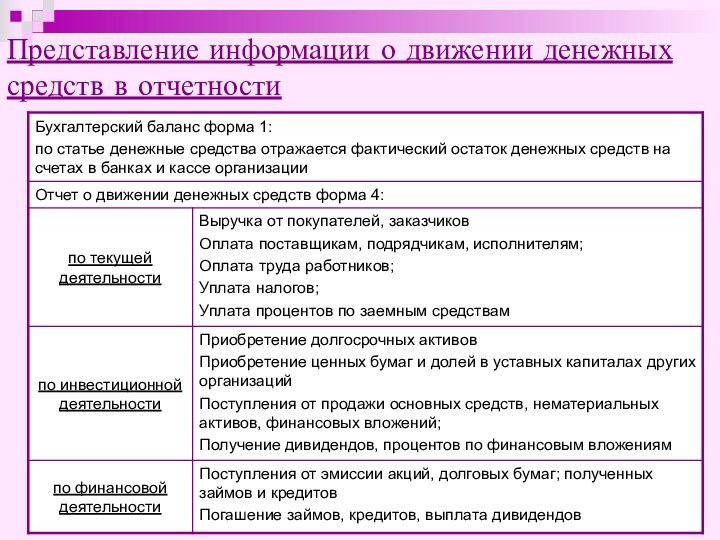

Слайд 20

Представление информации о движении денежных средств в отчетности

Слайд 21

Учет текущих затрат и запасов.

Учет продаж

1. Характеристика

текущий затрат и запасов в организациях

2. Материалы: характеристика, классификация,

учет

3. Способы оценки МПЗ при отпуске

4. Готовая продукция: характеристика и классификация затрат

5. Управленческие, коммерческие расходы и расходы будущих периодов

6. Доходы, расходы, финансовый результат по обычным видам деятельности

7. Представление информации в бухгалтерской отчетности

Слайд 22

Текущие затраты

затраты, осуществляемые организацией в каждом

операционном цикле для осуществления текущей (основной) деятельности организации

Затратами называют

сумму денежных средств или денежное измерение других ресурсов организации, использованных с целью приобретения (изготовления) имущества (активов)

- материалы

- товары

- готовая продукция

- товары отгруженные

- незавершенное производство

- расходы будущих периодов

- прочие затраты

Запасы

- материальные затраты

- затраты на оплату труда

- затраты на социальное страхование и обеспечение

- амортизация (систематическое списание стоимости долгосрочных активов)

- прочие затраты

Элементы затрат

- себестоимость проданных товаров, продукции, работ, услуг

- коммерческие расходы

- управленческие расходы

Расходы по обычным видам

деятельности

Слайд 23

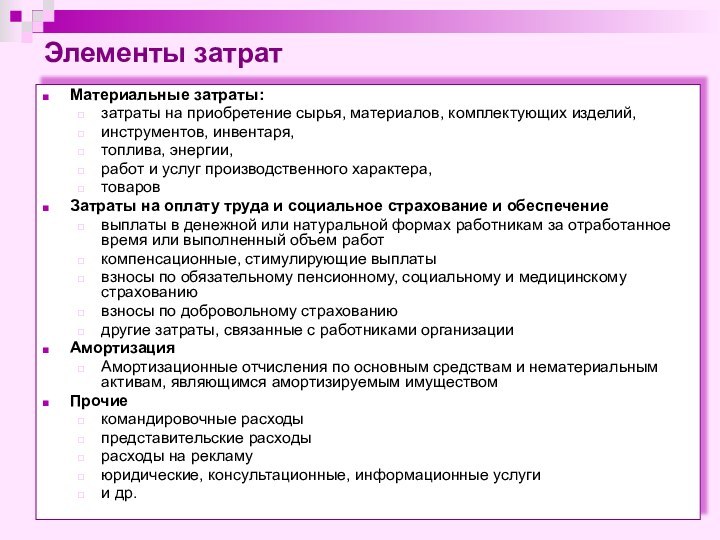

Элементы затрат

Материальные затраты:

затраты на приобретение сырья, материалов, комплектующих

изделий,

инструментов, инвентаря,

топлива, энергии,

работ и услуг производственного

характера,

товаров

Затраты на оплату труда и социальное страхование и обеспечение

выплаты в денежной или натуральной формах работникам за отработанное время или выполненный объем работ

компенсационные, стимулирующие выплаты

взносы по обязательному пенсионному, социальному и медицинскому страхованию

взносы по добровольному страхованию

другие затраты, связанные с работниками организации

Амортизация

Амортизационные отчисления по основным средствам и нематериальным активам, являющимся амортизируемым имуществом

Прочие

командировочные расходы

представительские расходы

расходы на рекламу

юридические, консультационные, информационные услуги

и др.

Слайд 24

Классификация затрат по их роли в хозяйственных процессах

приобретение

производство

продажа

основные

накладные

основные

затраты: стоимость приобретаемых материалов, товаров и других ценностей, уплаченная

продавцу;

накладные затраты: стоимость доставки, транспортировки, хранения, страхования и другие затраты, связанные с приобретением и заготовлением

затраты на производство продукта: затраты (материалы, зарплата, прочие) на изготовление готовой продукции, выполнение работ, оказание услуг;

общехозяйственные расходы: затраты (материалы, зарплата, прочие) не связанные с изготовлением продукции, выполнением работ, оказанием услуг

основные затраты: себестоимость продаваемого продукта (товара, работы, услуги)

расходы на продажу: затраты на упаковку, доставку товара покупателю и другие затраты связанные с продажей

Слайд 25

Прямые

прямо включаются в себестоимость определенного вида продукции

(работ, услуг)

Косвенные

включаются в себестоимость отдельных видов путем распределения

Условно-переменные

затраты, размер которых возрастает или уменьшается в зависимости от изменения объема выпускаемой продукции

Условно-постоянные

затраты, абсолютная величина которых при изменении объемов выпуска продукции существенно не изменяется

по отношению к объему производства

Классификация затрат на производство

по способу включения в себестоимость

Слайд 26

Классификация затрат по отношению к отчетному периоду

Запасы

Расходы по

обычным

видам деятельности в

отчетном периоде

материально-производственные запасы

расходы будущих периодов

прочие запасы

и затраты

себестоимость проданных товаров, продукции, работ, услуг

коммерческие расходы

управленческие расходы

Бухгалтерский баланс

Отчет о прибылях и убытках

Слайд 27

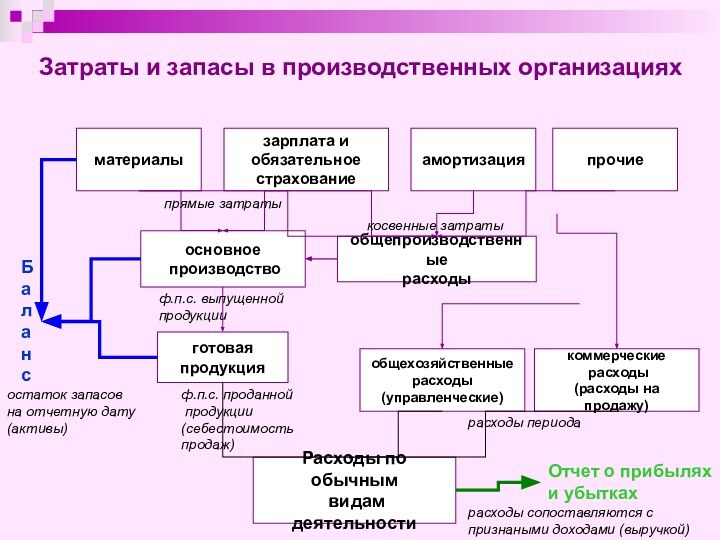

Затраты и запасы в производственных организациях

материалы

зарплата и обязательное

страхование

амортизация

прочие

основное

производство

общепроизводственные

расходы

общехозяйственные

расходы

(управленческие)

коммерческие

расходы

(расходы на продажу)

прямые затраты

косвенные затраты

готовая

продукция

ф.п.с.

выпущенной

продукции

Расходы по обычным

видам деятельности

Б

а

л

а

н

с

Отчет о прибылях

и убытках

ф.п.с. проданной

продукции

(себестоимость

продаж)

расходы сопоставляются с признаными доходами (выручкой)

остаток запасов

на отчетную дату

(активы)

расходы периода

Слайд 28

Классификация материалов

Сырье и основные материалы

Покупные полуфабрикаты и комплектующие

изделия

Материалы, необходимые для обслуживания производственного процесса

Топливо (технологическое, двигательное и

др.)

Запасные части

Тара и тарные материалы

Хозяйственный инвентарь и прочее

Возвратные отходы

Специальный инструмент и приспособления

Специальная одежда и обувь

Материалы, необходимые для придания определенных свойств продукции

Производственный инвентарь

Слайд 29

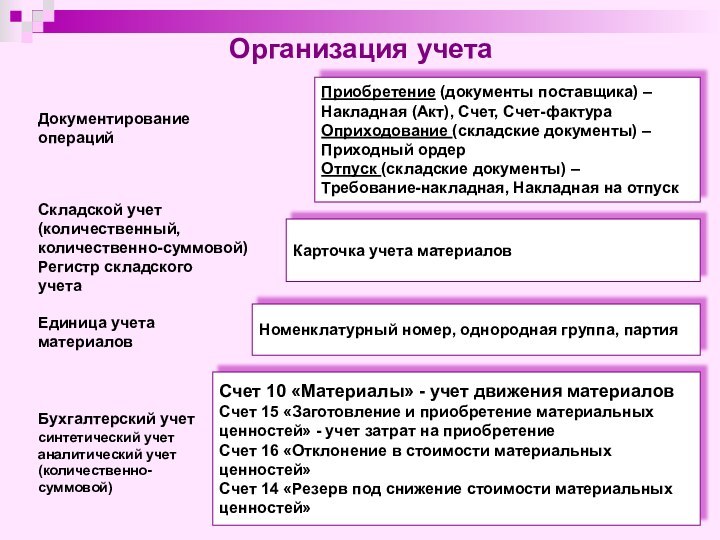

Организация учета

Приобретение (документы поставщика) –

Накладная (Акт), Счет,

Счет-фактура

Оприходование (складские документы) –

Приходный ордер

Отпуск (складские документы) –

Требование-накладная, Накладная на отпуск

Документирование

операций

Номенклатурный номер, однородная группа, партия

Карточка учета материалов

Складской учет

(количественный,

количественно-суммовой)

Регистр складского

учета

Единица учета

материалов

Счет 10 «Материалы» - учет движения материалов

Счет 15 «Заготовление и приобретение материальных ценностей» - учет затрат на приобретение

Счет 16 «Отклонение в стоимости материальных ценностей»

Счет 14 «Резерв под снижение стоимости материальных ценностей»

Бухгалтерский учет

синтетический учет

аналитический учет (количественно-суммовой)

Слайд 30

Склад

Бухгалтерия

Подразделения - потребители

Поставщики

Документы

Документы

Учет движения материалов на складе

Учет приобретения

и отпуска материалов, учет расчетов с поставщиками в бухгалтерии

п

р

и

х

о

д

отпуск

Документы

Материалы

Материалы

Документы

Слайд 31

Основной счет – 10 «Материалы»

Субсчета: по видам материалов

на основании классификации

«Основные материалы»

«Вспомогательные материалы»

«Запасные части»,

«Инвентарь» и др.

Аналитический учет – количественно-суммовой по каждой единице учета (номенклатурному номеру, группе, партии)

В аналитическом учете и местах хранения применяют учетные цены.

Пример учетных цен:

Цена покупки (договорная цена)

Средняя цена группы

Фактическая себестоимость материала в прошлом периоде

Планово-расчетная цена

При применении учетных цен затраты на приобретение – счет 15, движение материалов по учетным ценам – счет 10, отклонения – счет 16

Аналитический учет отклонений – по однородным группам

Оценочный резерв под снижение стоимости – счет 14 «Резервы под снижение стоимости материальных ценностей»

Аналитический учет – по каждому созданному резерву

Учет материалов в бухгалтерии

Слайд 32

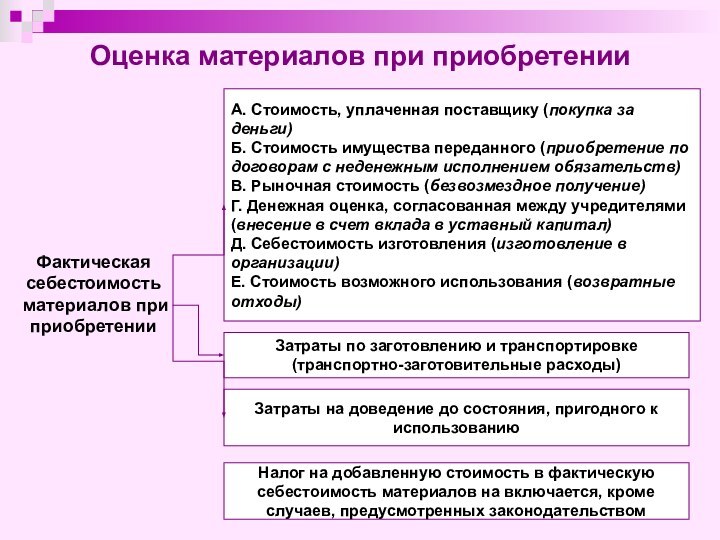

Оценка материалов при приобретении

А. Стоимость, уплаченная поставщику

(покупка за деньги)

Б. Стоимость имущества переданного (приобретение по договорам

с неденежным исполнением обязательств)

В. Рыночная стоимость (безвозмездное получение)

Г. Денежная оценка, согласованная между учредителями (внесение в счет вклада в уставный капитал)

Д. Себестоимость изготовления (изготовление в организации)

Е. Стоимость возможного использования (возвратные отходы)

Затраты по заготовлению и транспортировке (транспортно-заготовительные расходы)

Затраты на доведение до состояния, пригодного к использованию

Фактическая себестоимость материалов при приобретении

Налог на добавленную стоимость в фактическую себестоимость материалов на включается, кроме случаев, предусмотренных законодательством

Слайд 33

Способы оценки материалов при отпуске

Себестоимость единицы запасов

Средняя себестоимость

группы (вида)

Себестоимость первых по времени приобретений (ФИФО)

Слайд 34

На основании документов поставщика, на

дату фактического оприходования на склад в бухгалтерском учете регистрация:

-

поступление материалов:

Дебет 10 «Материалы»: количество, цена, сумма

Дебет 19 «НДС по приобретенным МЦ»: сумма НДС, подлежащая уплате поставщику

Кредит 60 «Расчеты с поставщиками»: сумма, подлежащая уплате поставщику

- оплата поставщику:

Дебет 60 «Расчеты с поставщиками» Кредит 51 «Расчетный счет»

- отпуск материалов в основное производство:

Дебет 20 «Основное производство» Кредит 10 «Материалы»

51

60

19

68

10

Учет движения материалов

20

оплата

оприходование

на склад

НДС,

уплаченный

НДС к вычету

отпуск в производство

Слайд 35

10

20

25

23

Стоимость материалов, отпущенных в основное производство

Стоимость материалов, отпущенных

на общепроизводственные цели

Стоимость материалов, отпущенных во вспомогательное производство

Стоимость материалов,

отпущенных на общехозяйственные цели

Стоимость материалов использованных в процессе продажи

Стоимость материалов, отпущенных на общепроизводственные расходы, относящиеся к будущим периодам

26

44

97

Слайд 36

Варианты организации учета операций по приобретению материалов

Вариант 1.

Счет

15 «Заготовление и приобретение материальных ценностей» - фактические затраты

на приобретение

Счет 10 «Материалы» - фактически поступившие на склад материалы по учетным ценам (или фактической себестоимости)

Счет 16 «Отклонение в стоимости материальных ценностей» - разница между учетными ценами и суммой фактических затрат

15

10

19

16

20,25,26

60

51

68

Слайд 37

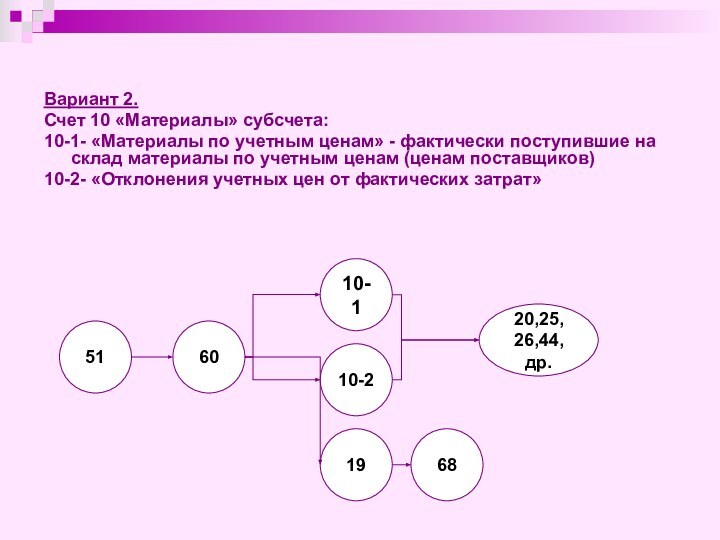

Вариант 2.

Счет 10 «Материалы» субсчета:

10-1- «Материалы по учетным

ценам» - фактически поступившие на склад материалы по учетным

ценам (ценам поставщиков)

10-2- «Отклонения учетных цен от фактических затрат»

51

60

10-1

19

68

10-2

20,25,

26,44, др.

Слайд 38

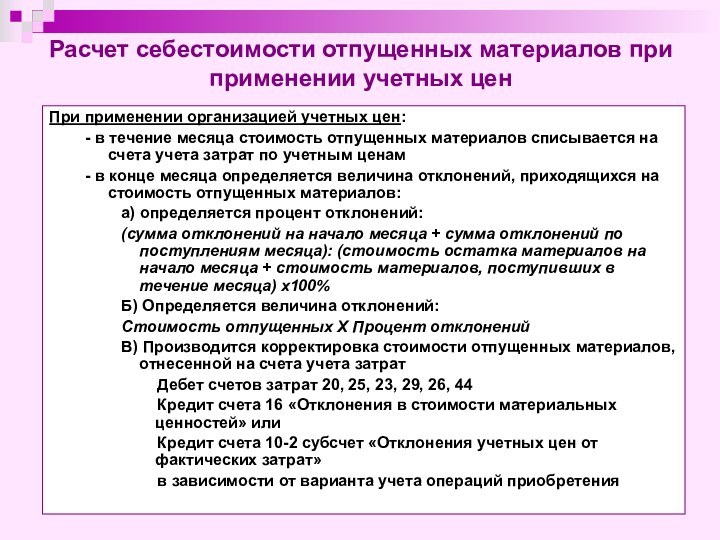

При применении организацией учетных цен:

- в течение месяца

стоимость отпущенных материалов списывается на счета учета затрат по

учетным ценам

- в конце месяца определяется величина отклонений, приходящихся на стоимость отпущенных материалов:

а) определяется процент отклонений:

(сумма отклонений на начало месяца + сумма отклонений по поступлениям месяца): (стоимость остатка материалов на начало месяца + стоимость материалов, поступивших в течение месяца) х100%

Б) Определяется величина отклонений:

Стоимость отпущенных Х Процент отклонений

В) Производится корректировка стоимости отпущенных материалов, отнесенной на счета учета затрат

Дебет счетов затрат 20, 25, 23, 29, 26, 44

Кредит счета 16 «Отклонения в стоимости материальных ценностей» или

Кредит счета 10-2 субсчет «Отклонения учетных цен от фактических затрат»

в зависимости от варианта учета операций приобретения

Расчет себестоимости отпущенных материалов при применении учетных цен

Слайд 39

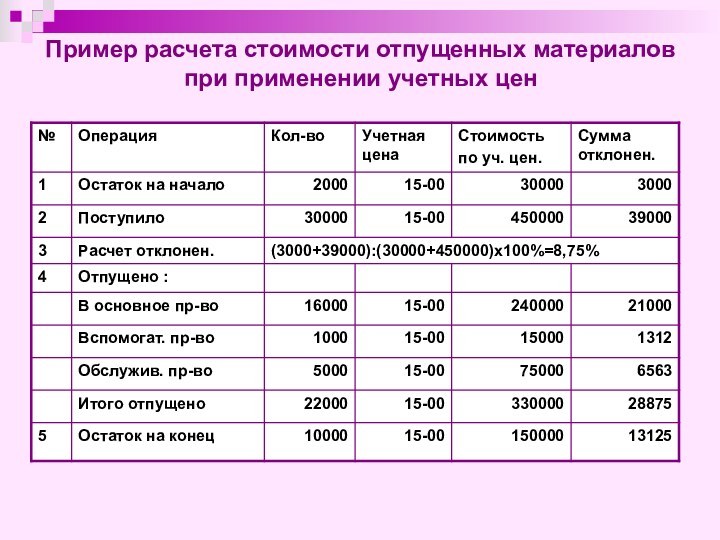

Пример расчета стоимости отпущенных материалов при применении учетных

цен

Слайд 40

Учет готовой продукции

Выпущенная из производства готовая продукция приходуется

на склад.

Выпуск готовой продукции регистрируется на основании подтверждающих

документов: по дебету счета 43 «Готовая продукция» отражаются данные по количеству и сумме.

Отпуск продукции отражается на основании подтверждающих документов по кредиту счета 43 «Готовая продукция» по количеству и сумме

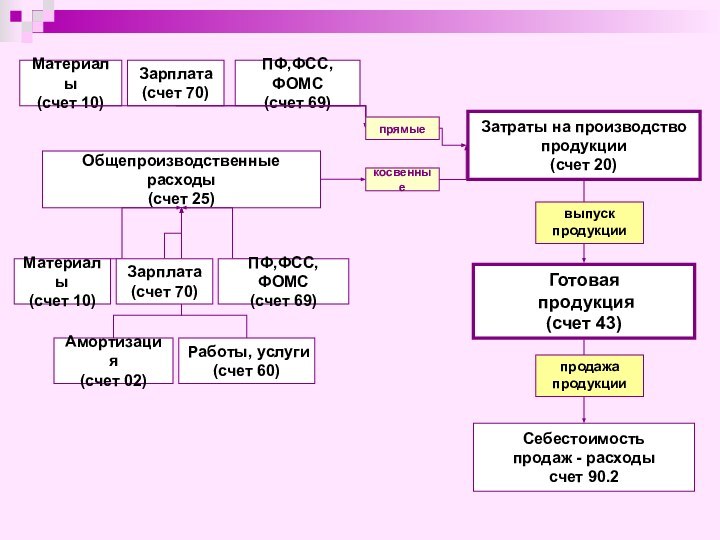

Затраты на производство продукции группируются на счете 20 «Основное производство»

Аналитический учет ведется по заказам (партиям), линиям и видам продукции

Прямые затраты (материалы, труд), связанные с изготовлением определенных видов (партий) продукции на основании первичных документов регистрируются на счете 20 на дату их осуществления

Косвенные (общехозяйственные) затраты в течение месяца группируются на счете 25 «Общехозяйственные расходы» и путем распределения включаются в себестоимость соответствующих видов (партий) продукции в конце месяца

Сальдо счета 20 «Основное производство» отражается стоимость незавершенное производства, т.е. сумма затрат, относящуюся к незаконченным производством и комплектацией изделиям

Оценка готовой продукции в бухгалтерском учете производится по фактической производственной себестоимости, т.е. в сумме затрат на изготовление продукции. Себестоимость единицы продукции определяется путем калькуляции в соответствии с выбранной организацией системой калькулирования

Слайд 41

Готовая

продукция

(счет 43)

Затраты на производство продукции

(счет 20)

выпуск продукции

Себестоимость

продаж

- расходы

счет 90.2

продажа продукции

Материалы

(счет 10)

Зарплата

(счет 70)

ПФ,ФСС,ФОМС

(счет 69)

Общепроизводственные

расходы

(счет 25)

Амортизация

(счет

02)

Работы, услуги

(счет 60)

прямые

косвенные

Материалы

(счет 10)

Зарплата

(счет 70)

ПФ,ФСС,ФОМС

(счет 69)

Слайд 42

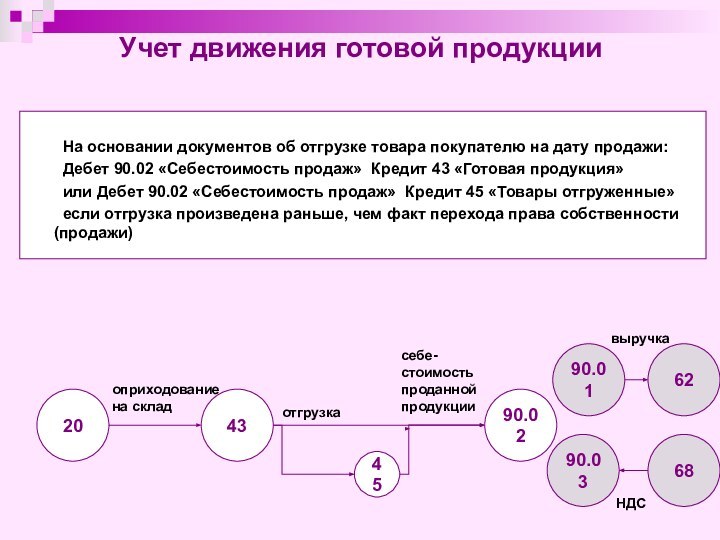

На основании документов об отгрузке

товара покупателю на дату продажи:

Дебет 90.02 «Себестоимость продаж» Кредит

43 «Готовая продукция»

или Дебет 90.02 «Себестоимость продаж» Кредит 45 «Товары отгруженные»

если отгрузка произведена раньше, чем факт перехода права собственности (продажи)

20

43

Учет движения готовой продукции

90.02

оприходование

на склад

отгрузка

90.01

62

45

90.03

68

себе-стоимость проданной продукции

выручка

НДС

Слайд 43

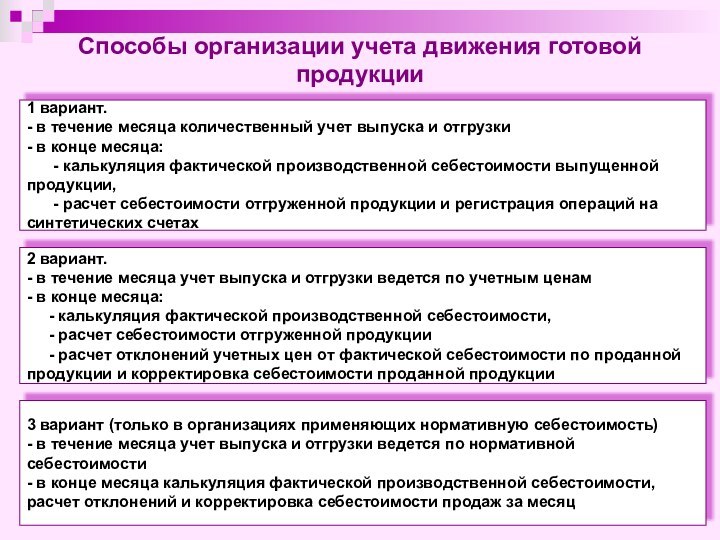

Способы организации учета движения готовой продукции

1 вариант.

- в

течение месяца количественный учет выпуска и отгрузки

- в конце

месяца:

- калькуляция фактической производственной себестоимости выпущенной продукции,

- расчет себестоимости отгруженной продукции и регистрация операций на синтетических счетах

2 вариант.

- в течение месяца учет выпуска и отгрузки ведется по учетным ценам

- в конце месяца:

- калькуляция фактической производственной себестоимости,

- расчет себестоимости отгруженной продукции

- расчет отклонений учетных цен от фактической себестоимости по проданной продукции и корректировка себестоимости проданной продукции

3 вариант (только в организациях применяющих нормативную себестоимость)

- в течение месяца учет выпуска и отгрузки ведется по нормативной себестоимости

- в конце месяца калькуляция фактической производственной себестоимости, расчет отклонений и корректировка себестоимости продаж за месяц

Слайд 44

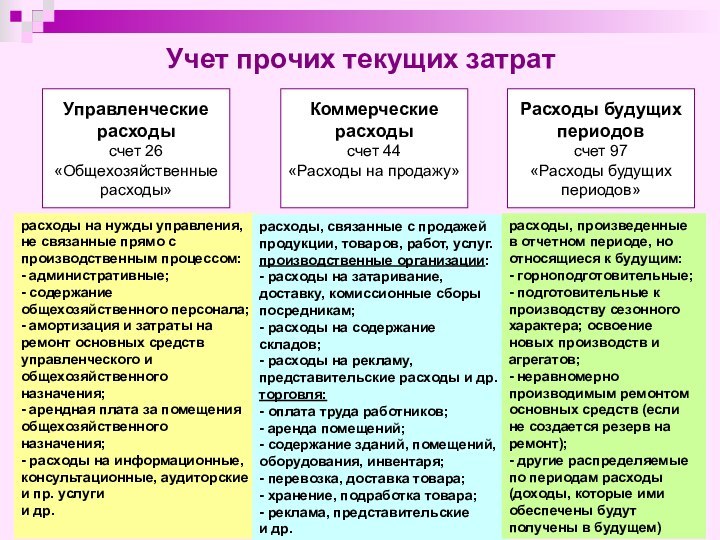

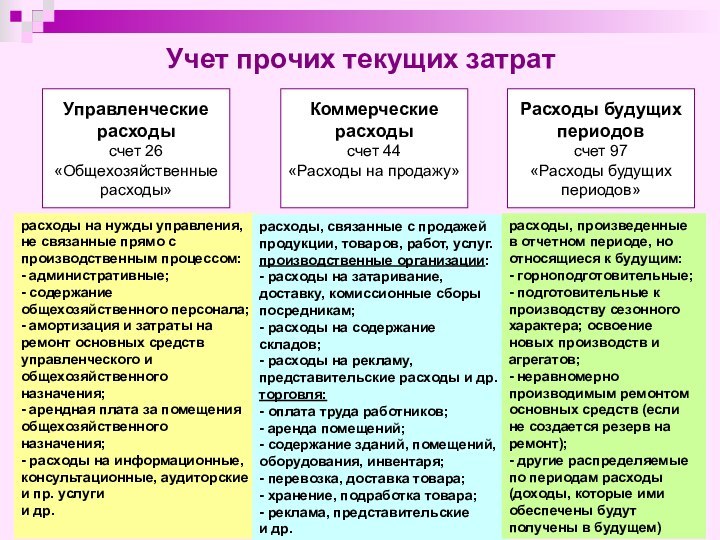

Учет прочих текущих затрат

Управленческие расходы

счет 26 «Общехозяйственные расходы»

Коммерческие

расходы

счет 44

«Расходы на продажу»

Расходы будущих периодов

счет 97

«Расходы будущих

периодов»

расходы на нужды управления, не связанные прямо с производственным процессом:

- административные;

- содержание общехозяйственного персонала;

- амортизация и затраты на ремонт основных средств управленческого и общехозяйственного назначения;

- арендная плата за помещения общехозяйственного назначения;

- расходы на информационные, консультационные, аудиторские и пр. услуги

и др.

расходы, связанные с продажей продукции, товаров, работ, услуг.

производственные организации:

- расходы на затаривание, доставку, комиссионные сборы посредникам;

- расходы на содержание складов;

- расходы на рекламу, представительские расходы и др.

торговля:

- оплата труда работников;

- аренда помещений;

- содержание зданий, помещений, оборудования, инвентаря;

- перевозка, доставка товара;

- хранение, подработка товара;

- реклама, представительские

и др.

расходы, произведенные в отчетном периоде, но относящиеся к будущим:

- горноподготовительные;

- подготовительные к производству сезонного характера; освоение новых производств и агрегатов;

- неравномерно производимым ремонтом основных средств (если не создается резерв на ремонт);

- другие распределяемые по периодам расходы (доходы, которые ими обеспечены будут получены в будущем)

Слайд 45

Управленческие расходы

26

1. Организации, основным видом деятельности которых является

производство продукции (выполнение работ, оказание услуг) в течение месяца

группируют общехозяйственные расходы на счете 26 «Общехозяйственные расходы», в конце месяца общая сумма расходов списывается в зависимости от порядка, принятого учетной политикой:

А. признаются расходами периода и в общей сумме увеличивают себестоимость продаж отчетного периода

Б. относятся на себестоимость продукции, работ, услуг

2. Организации, деятельность которых не связана с производственным процессом (комиссионеры, брокеры, агенты и др., кроме организаций торговли) на счете 26 отражают расходы по такой деятельности и в конце месяца относят их на себестоимость продаж

10

70

68,69

02,05

71

60,76

Дт

90.2

Кт

Дт

20

43

90.2

Дт

Кт

вариант А

вариант Б

счет 26 сальдо на конец месяца не имеет

Слайд 46

Коммерческие расходы

44-1

Организации в течение месяца группируют расходы, связанные

с продажей на счете 44 «Расходы на продажу», в

конце месяца общая сумма расходов списывается полностью или частично в себестоимость продаж:

- в производственных организациях при частичном списании распределению подлежат расходы на упаковку и транспортировку между видами отгруженной продукции исходя из объема, производственной себестоимости или других показателей на конец каждого месяца;

- в организациях торговли при частичном списании расходы на транспортировку распределяются между товаром проданным и остатком товара на конец каждого месяца.

10

70

69

02,05

60,76

71

Дт

90.2

Дт

44-2

др.

Дт

расходы, связанные с продажей, кроме затрат на упаковку и транспортировку сальдо=0

затраты на упаковку и транспортировку сальдо = затраты, относящиеся к остатку товара, продукции

Кт

Кт

Слайд 47

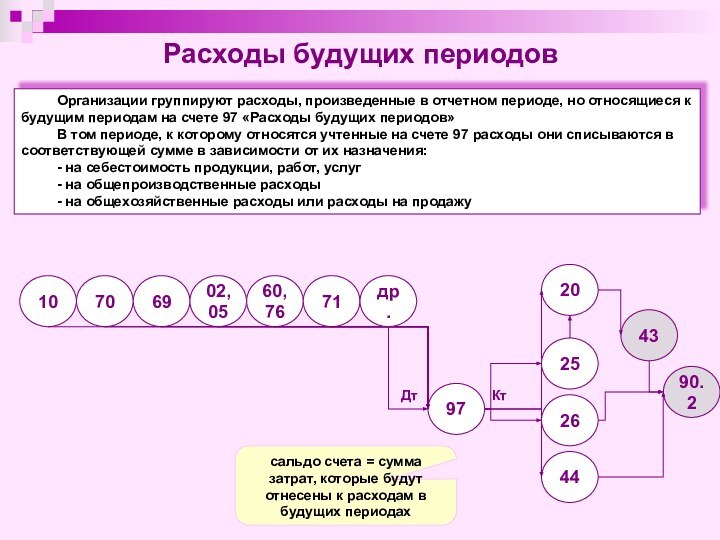

Расходы будущих периодов

97

Организации группируют расходы, произведенные в отчетном

периоде, но относящиеся к будущим периодам на счете 97

«Расходы будущих периодов»

В том периоде, к которому относятся учтенные на счете 97 расходы они списываются в соответствующей сумме в зависимости от их назначения:

- на себестоимость продукции, работ, услуг

- на общепроизводственные расходы

- на общехозяйственные расходы или расходы на продажу

10

70

69

02,05

60,76

71

Дт

20

др.

Кт

25

26

44

43

90.2

сальдо счета = сумма затрат, которые будут отнесены к расходам в будущих периодах

Слайд 48

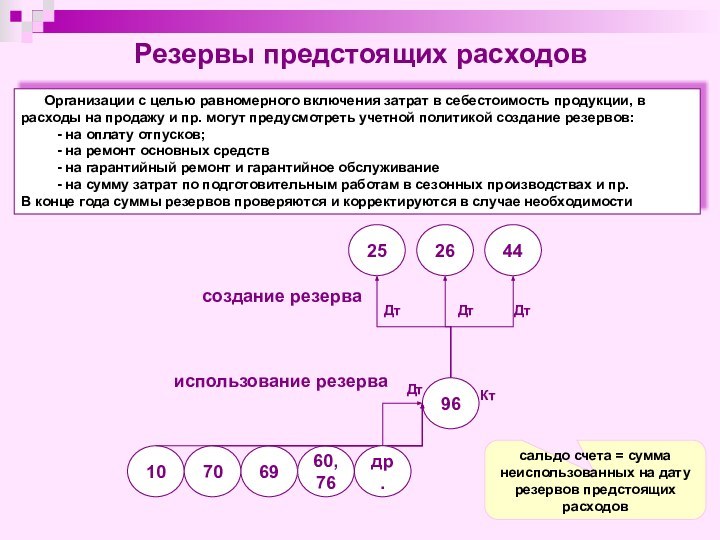

Резервы предстоящих расходов

96

Организации с целью

равномерного включения затрат в себестоимость продукции, в расходы на

продажу и пр. могут предусмотреть учетной политикой создание резервов:

- на оплату отпусков;

- на ремонт основных средств

- на гарантийный ремонт и гарантийное обслуживание

- на сумму затрат по подготовительным работам в сезонных производствах и пр.

В конце года суммы резервов проверяются и корректируются в случае необходимости

10

70

69

60,76

Дт

др.

Кт

25

26

44

сальдо счета = сумма неиспользованных на дату резервов предстоящих расходов

Дт

Дт

Дт

создание резерва

использование резерва

Слайд 49

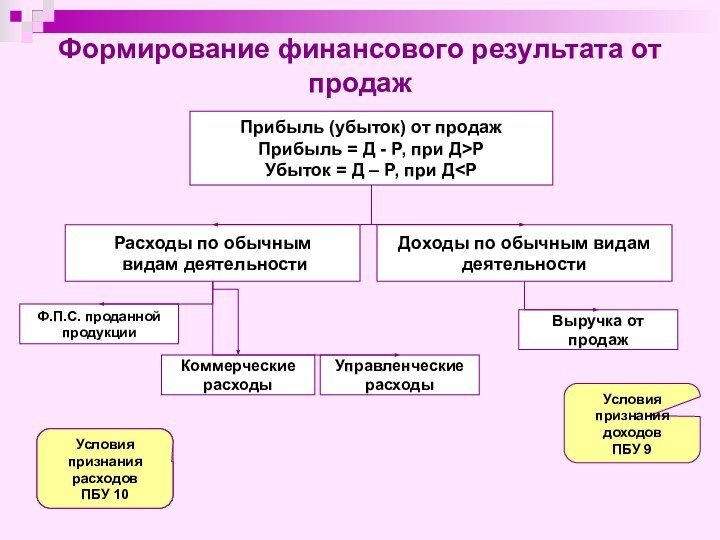

Формирование финансового результата от продаж

Прибыль (убыток) от продаж

Прибыль

= Д - Р, при Д>Р

Убыток = Д –

Р, при Д<Р

Расходы по обычным

видам деятельности

Доходы по обычным видам

деятельности

Ф.П.С. проданной продукции

Коммерческие расходы

Управленческие расходы

Выручка от продаж

Условия признания доходов

ПБУ 9

Условия признания

расходов

ПБУ 10

Условия признания

расходов

ПБУ 10

Условия признания

расходов

ПБУ 10

Слайд 50

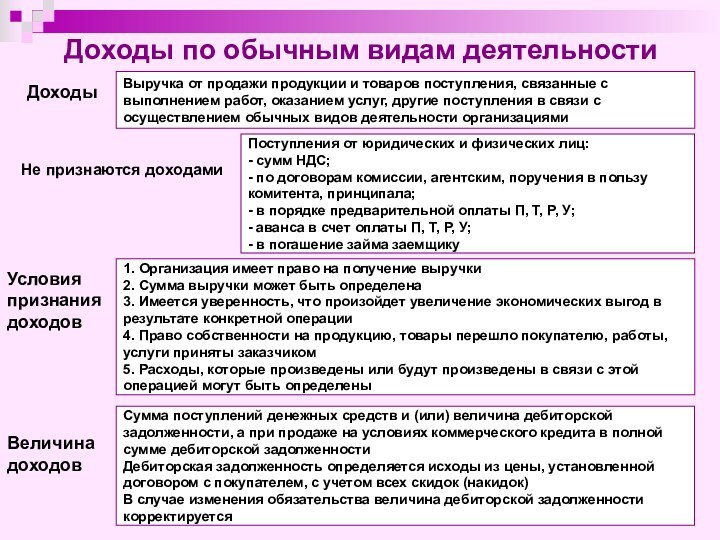

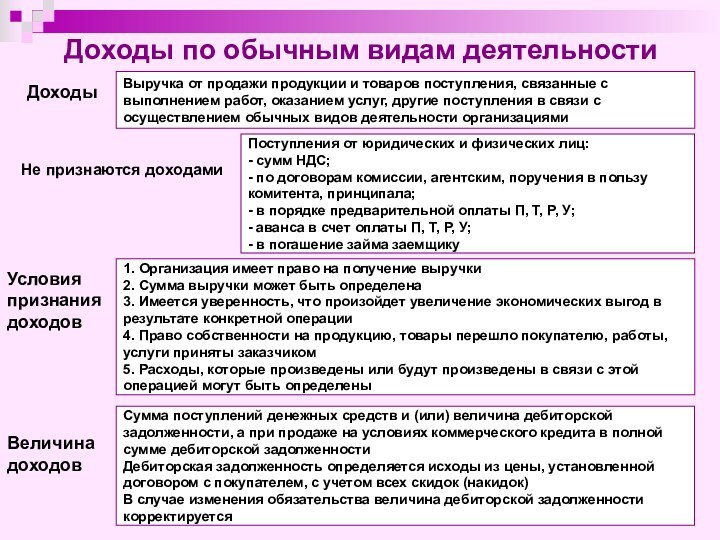

Доходы по обычным видам деятельности

Доходы

Не признаются доходами

Выручка от

продажи продукции и товаров поступления, связанные с выполнением работ,

оказанием услуг, другие поступления в связи с осуществлением обычных видов деятельности организациями

Поступления от юридических и физических лиц:

- сумм НДС;

- по договорам комиссии, агентским, поручения в пользу комитента, принципала;

- в порядке предварительной оплаты П, Т, Р, У;

- аванса в счет оплаты П, Т, Р, У;

- в погашение займа заемщику

Сумма поступлений денежных средств и (или) величина дебиторской задолженности, а при продаже на условиях коммерческого кредита в полной сумме дебиторской задолженности

Дебиторская задолженность определяется исходы из цены, установленной договором с покупателем, с учетом всех скидок (накидок)

В случае изменения обязательства величина дебиторской задолженности корректируется

Величина

доходов

1. Организация имеет право на получение выручки

2. Сумма выручки может быть определена

3. Имеется уверенность, что произойдет увеличение экономических выгод в результате конкретной операции

4. Право собственности на продукцию, товары перешло покупателю, работы, услуги приняты заказчиком

5. Расходы, которые произведены или будут произведены в связи с этой операцией могут быть определены

Условия

признания

доходов

Слайд 51

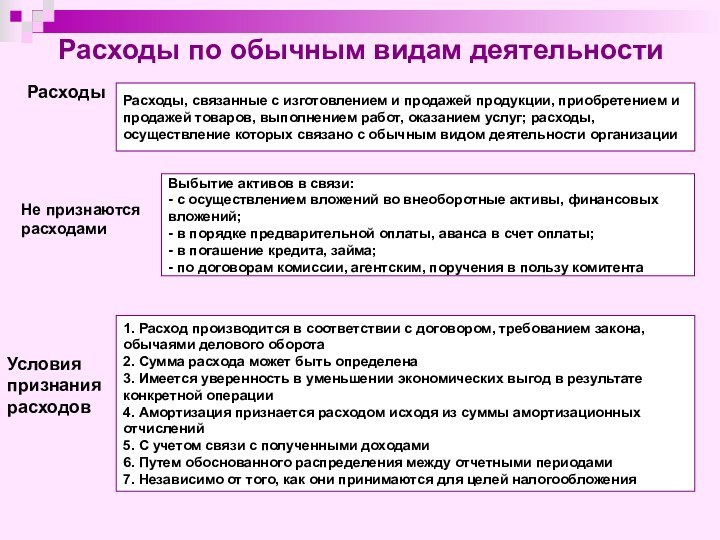

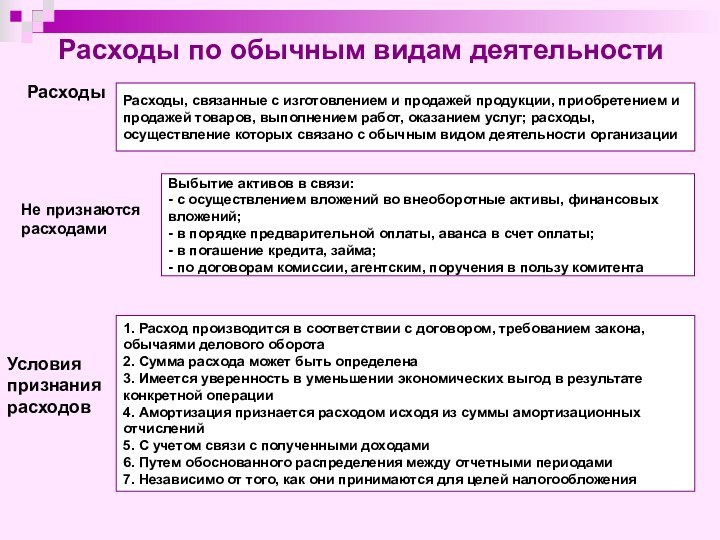

Расходы по обычным видам деятельности

Расходы

Не признаются

расходами

Расходы, связанные с

изготовлением и продажей продукции, приобретением и продажей товаров, выполнением

работ, оказанием услуг; расходы, осуществление которых связано с обычным видом деятельности организации

Выбытие активов в связи:

- с осуществлением вложений во внеоборотные активы, финансовых вложений;

- в порядке предварительной оплаты, аванса в счет оплаты;

- в погашение кредита, займа;

- по договорам комиссии, агентским, поручения в пользу комитента

1. Расход производится в соответствии с договором, требованием закона, обычаями делового оборота

2. Сумма расхода может быть определена

3. Имеется уверенность в уменьшении экономических выгод в результате конкретной операции

4. Амортизация признается расходом исходя из суммы амортизационных отчислений

5. С учетом связи с полученными доходами

6. Путем обоснованного распределения между отчетными периодами

7. Независимо от того, как они принимаются для целей налогообложения

Условия

признания

расходов

Слайд 52

Сумма оплаты в денежной форме или величина кредиторской

задолженности, а в случае покупки на условиях коммерческого кредита

в полной сумме кредиторской задолженности

Величина кредиторской задолженности определяется исходя из цены, установленной в договоре с поставщиком, с учетом всех скидок (накидок)

В случае изменения обязательства по договору величина кредиторской задолженности корректируется

Величина

расходов

Расходы по обычным видам деятельности формируют:

- расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов

- расходы, возникающие непосредственно в процессе переработки (доработки) запасов для целей производства продукции, выполнения работ, оказания услуг и их продажи, а также продаже товаров

Должна быть обеспечена группировка расходов по обычным видам деятельности в разрезе элементов:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Для целей управления группировка производится по статьям затрат, статьи затрат устанавливаются организацией самостоятельно

С целью формирования финансового результата по обычным видам деятельности определяется себестоимость продаж. Управленческие и коммерческие расходы могут признаваться в себестоимости продаж полностью в отчетном периоде

Типы и

элементы

расходов

Слайд 53

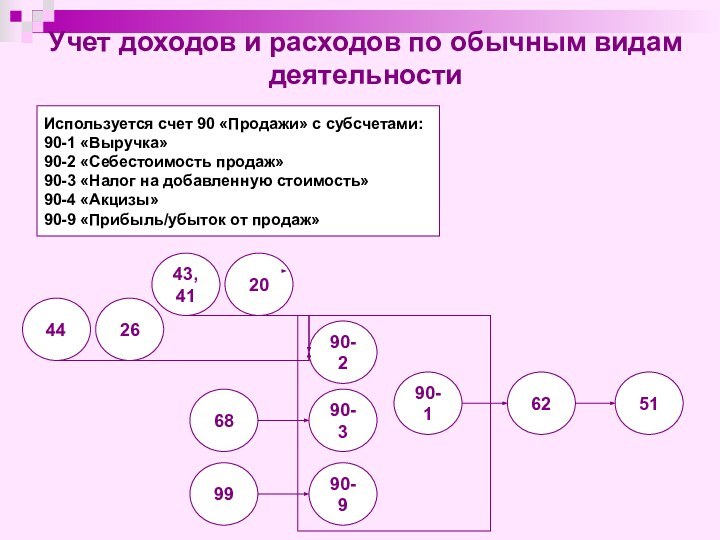

Используется счет 90 «Продажи» с субсчетами:

90-1 «Выручка»

90-2 «Себестоимость

продаж»

90-3 «Налог на добавленную стоимость»

90-4 «Акцизы»

90-9 «Прибыль/убыток от продаж»

Учет

доходов и расходов по обычным видам деятельности

90-1

62

51

90-2

20

43, 41

26

44

90-3

68

90-9

99

Слайд 54

Пример использования счета 90 «Продажи»

Выручка от продажи 100

ед. продукции за январь составила 1.180.000 руб., в т.ч.

НДС 180.000 руб.

Себестоимость единицы продукции 8.300 руб.

Управленческие расходы в январе составили 90.000 руб.

Коммерческие расходы в январе составили 60.000 руб.

Бухгалтерские проводки по операциям:

Дт 62 Кт 90-1 1.180.000 Выручка от продажи продукции

Дт 90-3 Кт 68 180.000 Сумма НДС, полученная от покупателей

Дт 90-2 Кт 43 830.000 Себестоимость проданной продукции

Дт 90-2 Кт 26 90.000 Управленческие расходы за январь

Дт 90-2 Кт 44 60.000 Коммерческие расходы за январь

Дт 90-9 Кт 99 20.000 Прибыль от продаж в январе

Слайд 55

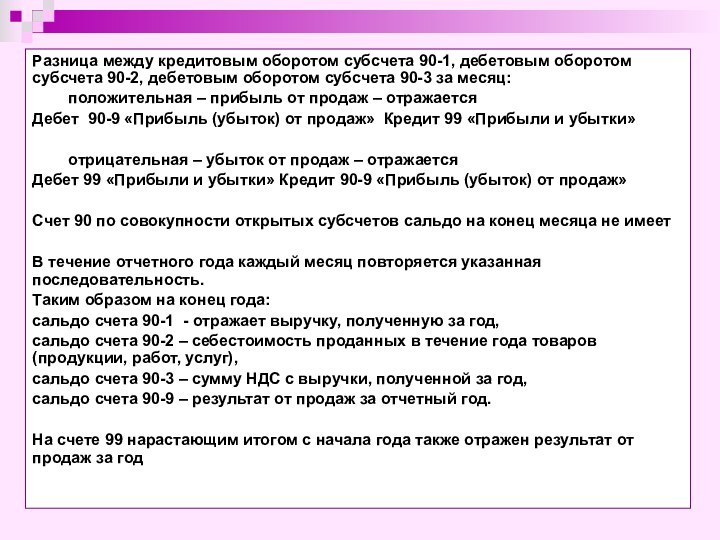

Разница между кредитовым оборотом субсчета 90-1, дебетовым оборотом

субсчета 90-2, дебетовым оборотом субсчета 90-3 за месяц:

положительная –

прибыль от продаж – отражается

Дебет 90-9 «Прибыль (убыток) от продаж» Кредит 99 «Прибыли и убытки»

отрицательная – убыток от продаж – отражается

Дебет 99 «Прибыли и убытки» Кредит 90-9 «Прибыль (убыток) от продаж»

Счет 90 по совокупности открытых субсчетов сальдо на конец месяца не имеет

В течение отчетного года каждый месяц повторяется указанная последовательность.

Таким образом на конец года:

сальдо счета 90-1 - отражает выручку, полученную за год,

сальдо счета 90-2 – себестоимость проданных в течение года товаров (продукции, работ, услуг),

сальдо счета 90-3 – сумму НДС с выручки, полученной за год,

сальдо счета 90-9 – результат от продаж за отчетный год.

На счете 99 нарастающим итогом с начала года также отражен результат от продаж за год

Слайд 56

Учет дебиторской задолженности

1. Характеристика дебиторской задолженности

2. Дебиторская задолженность

в расчетах с покупателями

3. Дебиторская задолженность в расчетах с

поставщиками (авансы выданные)

4. Понятие сомнительного долга, порядок создания резервов по сомнительным долгам

5. Представление информации о дебиторской задолженности в бухгалтерской отчетности

Слайд 57

Характеристика дебиторской задолженности

Актив в виде денежного или имущественного

требования организации к должнику

Наличие права требовать получения денежных средств

или иного имущества в будущем

Возникает в расчетах организации с покупателями, поставщиками или другими контрагентами, обусловлена условиями расчетов

Дебиторская

задолженность:

Возникает в случаях продажи товаров, продукции, работ, услуг на условиях коммерческого кредита продавца покупателю (отсрочки, рассрочки платежа)

В расчетах с покупателями:

Возникает в случаях приобретения товаров, продукции, работ, услуг на условиях коммерческого, предоставленного покупателем продавцу (авансовый платеж)

В расчетах с поставщиками:

- Задолженность учредителей по оплате вкладов в УК

- Остаток аванса у подотчетного лица

- Задолженность комиссионера (по договору комиссии)

- Переплата налогов, сборов, обязательных платежей

- Задолженность эмитентов, заемщиков по процентам к уплате

- пр.

Прочая дебиторская

задолженность

Счета к получению

Векселя полученные

Авансы выданные

Слайд 58

Определение величины дебиторской задолженности в расчетах с покупателями

-

Величина дебиторской задолженности определяется с учетом всех скидок (накидок)

предоставленных согласно договору

- Величина дебиторской задолженность определяется исходя из цены, установленной в договоре, а если цена в договоре не предусмотрена, то для определения величины дебиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет выручку от продажи аналогичной продукции (товаров, работ, услуг)

- Величина дебиторской задолженности по договорам, предусматривающим исполнение обязательств не денежными средствами, принимается к учету по стоимости ценностей, полученных или подлежащих получению. Стоимость полученных определяется исходя из цены, по которой сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей. Если стоимость полученных ценностей установить невозможно, то величина дебиторской задолженности определяется стоимостью переданных или подлежащих передаче ценностей, исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет выручку в отношении аналогичных ценностей обычно организация определяет выручку в отношении аналогичной продукции (товаров, работ, услуг)

- В случае изменения обязательства по договору первоначальная величина дебиторской задолженности корректируется исходя из стоимости актива, подлежащего получению организацией. Стоимость актива, подлежащего получению, устанавливается исходя из цена, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов

Слайд 59

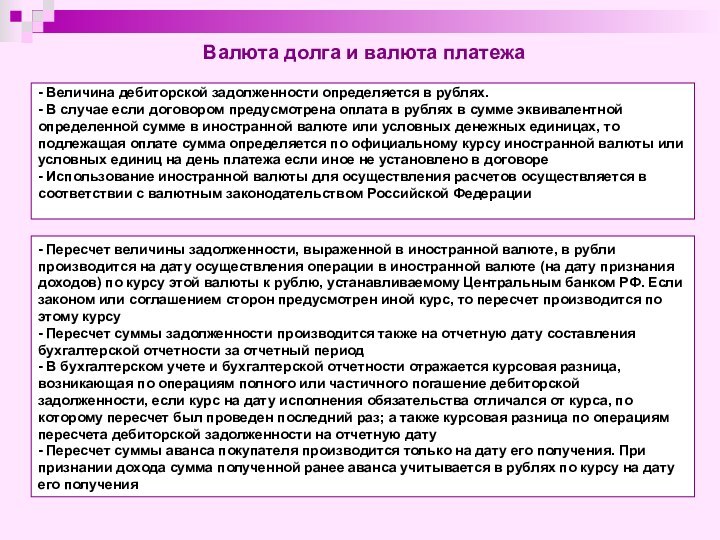

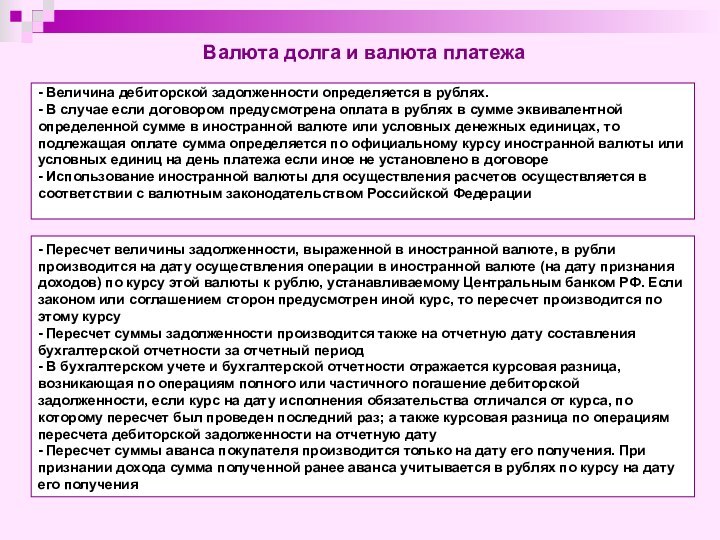

- Величина дебиторской задолженности определяется в рублях.

-

В случае если договором предусмотрена оплата в рублях в

сумме эквивалентной определенной сумме в иностранной валюте или условных денежных единицах, то подлежащая оплате сумма определяется по официальному курсу иностранной валюты или условных единиц на день платежа если иное не установлено в договоре

- Использование иностранной валюты для осуществления расчетов осуществляется в соответствии с валютным законодательством Российской Федерации

Валюта долга и валюта платежа

- Пересчет величины задолженности, выраженной в иностранной валюте, в рубли производится на дату осуществления операции в иностранной валюте (на дату признания доходов) по курсу этой валюты к рублю, устанавливаемому Центральным банком РФ. Если законом или соглашением сторон предусмотрен иной курс, то пересчет производится по этому курсу

- Пересчет суммы задолженности производится также на отчетную дату составления бухгалтерской отчетности за отчетный период

- В бухгалтерском учете и бухгалтерской отчетности отражается курсовая разница, возникающая по операциям полного или частичного погашение дебиторской задолженности, если курс на дату исполнения обязательства отличался от курса, по которому пересчет был проведен последний раз; а также курсовая разница по операциям пересчета дебиторской задолженности на отчетную дату

- Пересчет суммы аванса покупателя производится только на дату его получения. При признании дохода сумма полученной ранее аванса учитывается в рублях по курсу на дату его получения

Слайд 60

Погашение и списание дебиторской задолженности

Прекращение обязательства путем надлежащего

исполнения:

- уплата денежных средств (надлежащее исполнение)

- передача иного имущества

в счет погашения обязательства

Дебиторская задолженность

Срочная

Просроченная

Сомнительный долг

Безнадежный долг

Создание резерва по сомнительным долгам (за счет финансового результата (прочие расходы) на основании инвентаризации дебиторской задолженности)

Списание за счет резерва сомнительных долгов или на финансовый результат в связи с истечением срока исковой давности; прекращением обязательства в соответствии с законом вследствие невозможности его исполнения.

В течение 5 лет учет за балансом

Краткосрочная

Долгосрочная

Другие случаи прекращения обязательства (гл.26 ГКРФ): отступное, зачет встречного однородного требования, совпадение кредитора и должника в одном лице, новация, прощение долга, невозможность исполнения, ликвидация юр.лица

Слайд 61

Способы обеспечения исполнения обязательств

Неустойка (пеня, штраф) за нарушение

условий договора

В бухгалтерском учете признаются

прочие доходы в сумме

присужденной

судом или признанной должником

Залог

Полученное в залог имущество учитывается за балансом. В случае не исполнения обязательства должником заложенное имущество продается в установленном законом порядке. За счет выручки от продажи залога погашается задолженность

Поручительство

Банковская гарантия

Обеспечения полученные отражаются за балансом

В случае не исполнения обязательства должником, она погашается поручителем или банком

Слайд 62

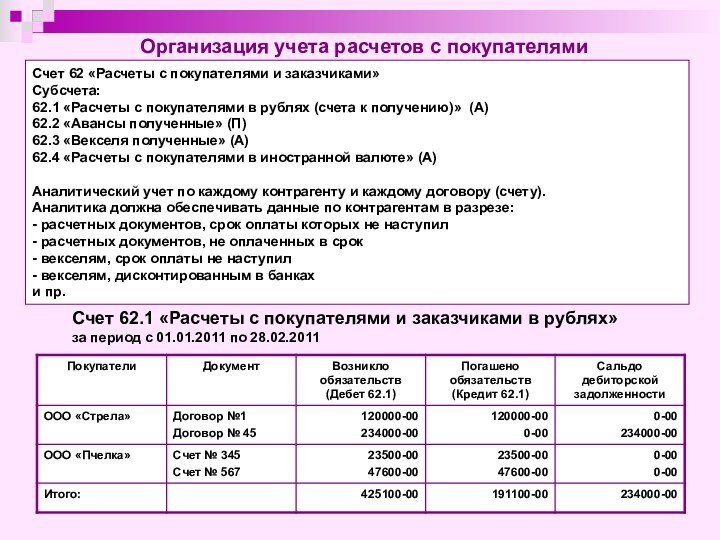

Организация учета расчетов с покупателями

Счет 62 «Расчеты с

покупателями и заказчиками»

Субсчета:

62.1 «Расчеты с покупателями в рублях (счета

к получению)» (А)

62.2 «Авансы полученные» (П)

62.3 «Векселя полученные» (А)

62.4 «Расчеты с покупателями в иностранной валюте» (А)

Аналитический учет по каждому контрагенту и каждому договору (счету).

Аналитика должна обеспечивать данные по контрагентам в разрезе:

- расчетных документов, срок оплаты которых не наступил

- расчетных документов, не оплаченных в срок

- векселям, срок оплаты не наступил

- векселям, дисконтированным в банках

и пр.

Счет 62.1 «Расчеты с покупателями и заказчиками в рублях»

за период с 01.01.2011 по 28.02.2011

Слайд 63

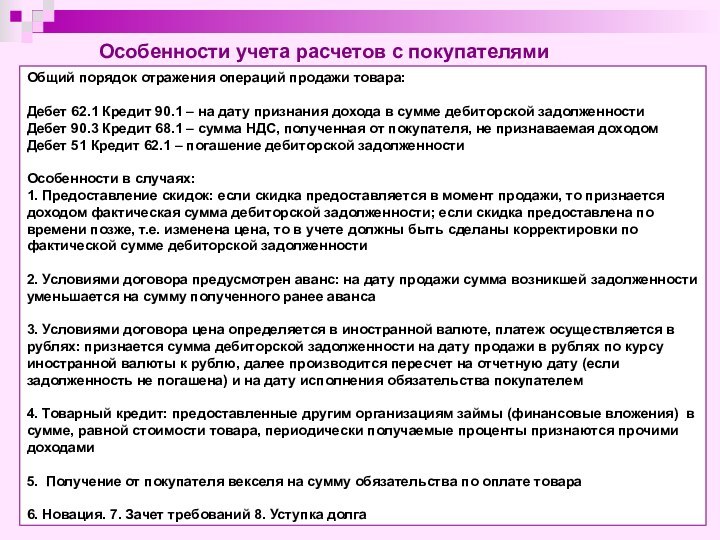

Особенности учета расчетов с покупателями

Общий порядок отражения операций

продажи товара:

Дебет 62.1 Кредит 90.1 – на дату признания

дохода в сумме дебиторской задолженности

Дебет 90.3 Кредит 68.1 – сумма НДС, полученная от покупателя, не признаваемая доходом

Дебет 51 Кредит 62.1 – погашение дебиторской задолженности

Особенности в случаях:

1. Предоставление скидок: если скидка предоставляется в момент продажи, то признается доходом фактическая сумма дебиторской задолженности; если скидка предоставлена по времени позже, т.е. изменена цена, то в учете должны быть сделаны корректировки по фактической сумме дебиторской задолженности

2. Условиями договора предусмотрен аванс: на дату продажи сумма возникшей задолженности уменьшается на сумму полученного ранее аванса

3. Условиями договора цена определяется в иностранной валюте, платеж осуществляется в рублях: признается сумма дебиторской задолженности на дату продажи в рублях по курсу иностранной валюты к рублю, далее производится пересчет на отчетную дату (если задолженность не погашена) и на дату исполнения обязательства покупателем

4. Товарный кредит: предоставленные другим организациям займы (финансовые вложения) в сумме, равной стоимости товара, периодически получаемые проценты признаются прочими доходами

5. Получение от покупателя векселя на сумму обязательства по оплате товара

6. Новация. 7. Зачет требований 8. Уступка долга

Слайд 64

Создание резерва по сомнительным долгам (пример)

Пример: Общая

сумма дебиторской задолженности ООО «Альфа» по торговым операциям на

конец отчетного года составляет 700000 руб. На основании инвентаризации выявлено: долг ООО «Один» - 30000 руб., просрочен на 95 дней, долг ООО «Два» - 15000 руб., просрочен на 60 дней, долг ООО «Три» - 27000 руб., просрочен на 30 дней. В соответствии с учетной политикой организации по сомнительным долгам создаются резервы в размере 100% сомнительного долга, если просрочка составляет более 90 дней, 50% - просрочка составляет от 45 до 90 дней, по задолженности просроченной менее, чем на 45 дней резерв не создается.

1. Сальдо Дт 62 «Расчеты с покупателями» составляет 700000 руб.

2. Сумма резерва по сомнительному долгу ООО «Один» составляет 30000 руб.,

по сомнительному долгу 7500 руб.

В Бухгалтерском балансе сумма дебиторской задолженности на конец отчетного периода

будет отражена в сумме 662500 руб. (700000-37500), а расходы в сумме 37500 руб. уменьшат

финансовый результат за период.

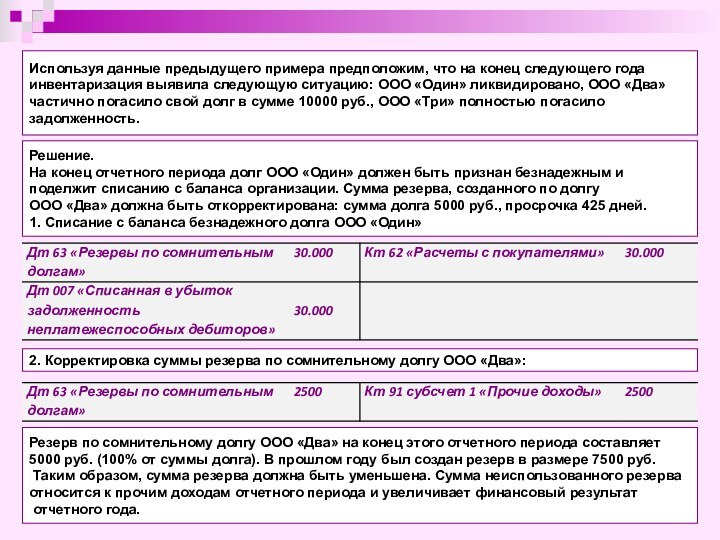

Слайд 65

Используя данные предыдущего примера предположим, что на конец

следующего года

инвентаризация выявила следующую ситуацию: ООО «Один» ликвидировано, ООО

«Два»

частично погасило свой долг в сумме 10000 руб., ООО «Три» полностью погасило

задолженность.

Решение.

На конец отчетного периода долг ООО «Один» должен быть признан безнадежным и

поделжит списанию с баланса организации. Сумма резерва, созданного по долгу

ООО «Два» должна быть откорректирована: сумма долга 5000 руб., просрочка 425 дней.

1. Списание с баланса безнадежного долга ООО «Один»

2. Корректировка суммы резерва по сомнительному долгу ООО «Два»:

Резерв по сомнительному долгу ООО «Два» на конец этого отчетного периода составляет

5000 руб. (100% от суммы долга). В прошлом году был создан резерв в размере 7500 руб.

Таким образом, сумма резерва должна быть уменьшена. Сумма неиспользованного резерва

относится к прочим доходам отчетного периода и увеличивает финансовый результат

отчетного года.

Слайд 66

Учет кредиторской задолженности

1. Характеристика кредиторской задолженности

2. Кредиторская задолженность

в расчетах с поставщиками

3. Кредиторская задолженность в расчетах с

покупателями (авансы полученные)

4. Кредиторская задолженность в расчетах с персоналом

5. Кредиторская задолженность в расчетах по налогам и сборам

6. Кредиторская задолженность в расчетах по социальному страхованию и обеспечению

7. Представление информации о дебиторской задолженности в бухгалтерской отчетности

Слайд 67

Характеристика кредиторской задолженности

Кредиторская задолженность отражает существующие на определенную

дату обязательства организации перед поставщиками, работниками, бюджетом и другими

кредиторами.

В силу обязательства должник должен совершить в пользу кредитора определенные действия: уплатить деньги, передать имущество, выполнить работу, оказать услугу, передать имущественные права и др., а кредитор вправе требовать от должника исполнения обязательств.

В бухгалтерском учете признается обязательство, сумма которого может быть определена, и существует уверенность в том, что для погашения обязательства в будущем организация передаст имущество (активы), в котором заключены экономические выгоды.

Сумма обязательства, возникшего из договора определяется условиями этого договора (цена, количество, условия поставки и пр.); величина обязательства возникшего в силу закона определяется в соответствии с установленными законом требованиями.

В бухгалтерской отчетности обязательства представляются с подразделением на долгосрочные (срок погашения наступит в течение периода, превышающего 12 месяцев после отчетной даты) и краткосрочные (срок погашения наступит в течение 12 месяцев после отчетной даты).

Слайд 68

Организация учета кредиторской задолженности

В бухгалтерском учете обязательства (кредиторская

задолженность) группируются по видам:

обязательства по займам и кредитам;

обязательства в

расчетах с поставщиками (подрядчиками);

обязательства в расчетах с покупателями;

обязательства в расчетах с персоналом;

обязательства по налогам и сборам;

обязательства по социальному страхованию и обеспечению;

обязательства перед участниками (акционерами);

обязательства прочие.

Слайд 69

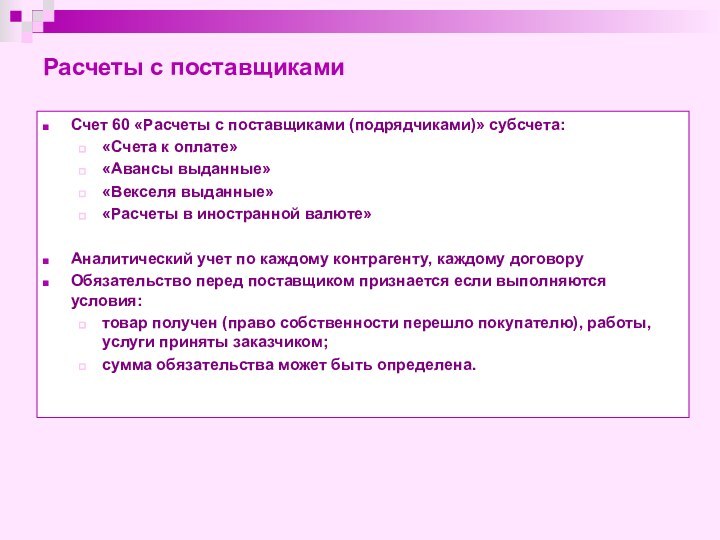

Расчеты с поставщиками

Счет 60 «Расчеты с поставщиками (подрядчиками)»

субсчета:

«Счета к оплате»

«Авансы выданные»

«Векселя выданные»

«Расчеты в иностранной валюте»

Аналитический учет

по каждому контрагенту, каждому договору

Обязательство перед поставщиком признается если выполняются условия:

товар получен (право собственности перешло покупателю), работы, услуги приняты заказчиком;

сумма обязательства может быть определена.

Слайд 70

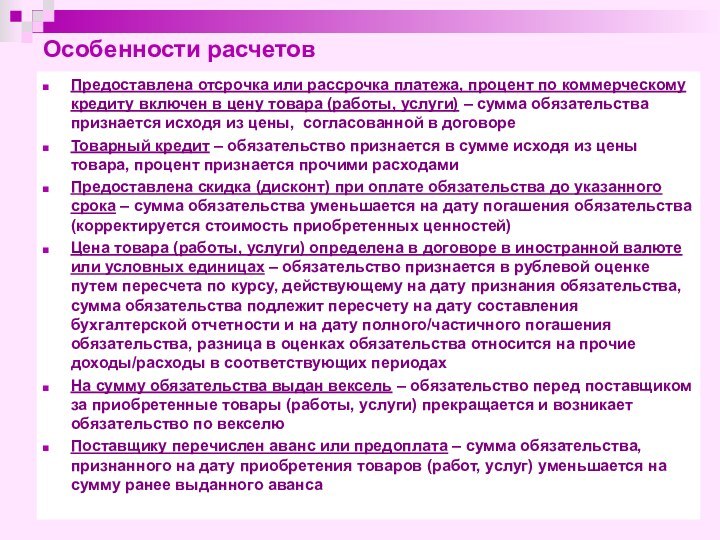

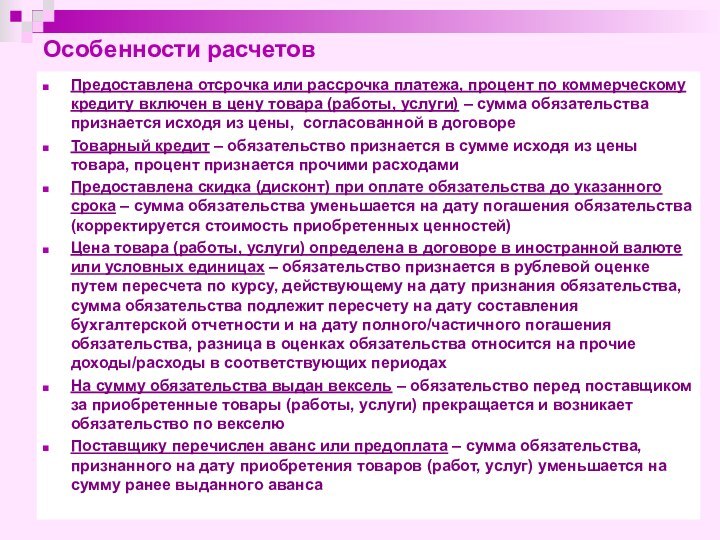

Особенности расчетов

Предоставлена отсрочка или рассрочка платежа, процент по

коммерческому кредиту включен в цену товара (работы, услуги) –

сумма обязательства признается исходя из цены, согласованной в договоре

Товарный кредит – обязательство признается в сумме исходя из цены товара, процент признается прочими расходами

Предоставлена скидка (дисконт) при оплате обязательства до указанного срока – сумма обязательства уменьшается на дату погашения обязательства (корректируется стоимость приобретенных ценностей)

Цена товара (работы, услуги) определена в договоре в иностранной валюте или условных единицах – обязательство признается в рублевой оценке путем пересчета по курсу, действующему на дату признания обязательства, сумма обязательства подлежит пересчету на дату составления бухгалтерской отчетности и на дату полного/частичного погашения обязательства, разница в оценках обязательства относится на прочие доходы/расходы в соответствующих периодах

На сумму обязательства выдан вексель – обязательство перед поставщиком за приобретенные товары (работы, услуги) прекращается и возникает обязательство по векселю

Поставщику перечислен аванс или предоплата – сумма обязательства, признанного на дату приобретения товаров (работ, услуг) уменьшается на сумму ранее выданного аванса

Слайд 71

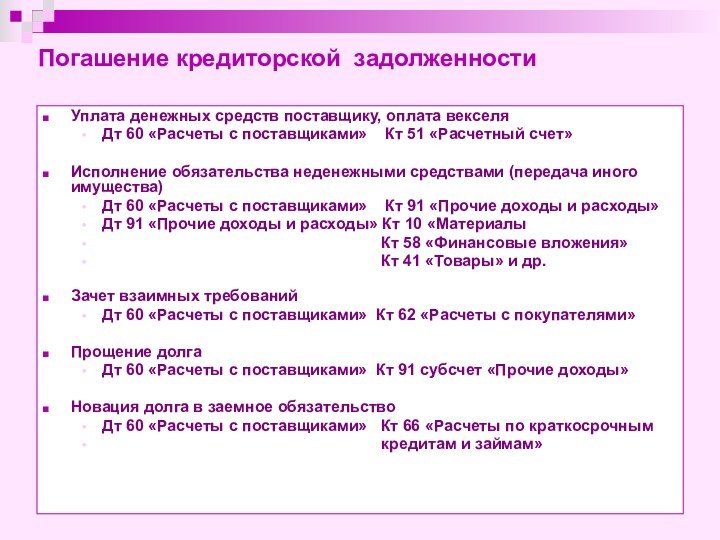

Погашение кредиторской задолженности

Уплата денежных средств поставщику, оплата векселя

Дт

60 «Расчеты с поставщиками» Кт 51 «Расчетный счет»

Исполнение

обязательства неденежными средствами (передача иного имущества)

Дт 60 «Расчеты с поставщиками» Кт 91 «Прочие доходы и расходы»

Дт 91 «Прочие доходы и расходы» Кт 10 «Материалы

Кт 58 «Финансовые вложения»

Кт 41 «Товары» и др.

Зачет взаимных требований

Дт 60 «Расчеты с поставщиками» Кт 62 «Расчеты с покупателями»

Прощение долга

Дт 60 «Расчеты с поставщиками» Кт 91 субсчет «Прочие доходы»

Новация долга в заемное обязательство

Дт 60 «Расчеты с поставщиками» Кт 66 «Расчеты по краткосрочным

кредитам и займам»

Слайд 72

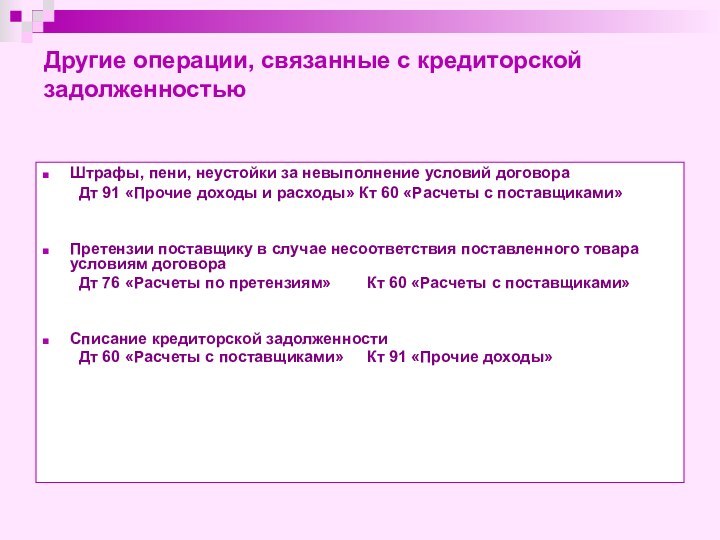

Другие операции, связанные с кредиторской задолженностью

Штрафы, пени, неустойки

за невыполнение условий договора

Дт 91 «Прочие доходы и расходы»

Кт 60 «Расчеты с поставщиками»

Претензии поставщику в случае несоответствия поставленного товара условиям договора

Дт 76 «Расчеты по претензиям» Кт 60 «Расчеты с поставщиками»

Списание кредиторской задолженности

Дт 60 «Расчеты с поставщиками» Кт 91 «Прочие доходы»

Слайд 73

Заработная плата (оплата труда работника) :

вознаграждение за труд

в зависимости от квалификации работника, сложности, количества, качества и

условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Сумма обязательства работодателя по оплате труда работника определяется в соответствии с установленной в организации системой оплаты труда, которая включает:

размеры тарифных ставок, окладов (должностных окладов),

размеры доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных,

систему доплат и надбавок стимулирующего характера и систему премирования

Обязательства по оплате труда работников

Слайд 74

Гарантии и компенсации

Гарантии – средства, способы и условия,

с помощью которых обеспечивается осуществление представленных работникам прав в

области социально-трудовых отношений

Компенсации – денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых обязанностей

Случаи предоставления гарантий и компенсаций:

Служебные командировки и переезд на работу в другую местность

Выполнение государственных или общественных обязанностей

Совмещение работы с обучением

При расторжении трудового договора в связи с ликвидацией организации или сокращением штатов

При предоставлении ежегодного оплачиваемого отпуска

При переводе на постоянную нижеоплачиваемую работу

При временной нетрудоспособности

При несчастном случае на производстве или профессиональном заболевании

При направлении на медицинское обследование, сдачу крови или ее компонентов

При направлении для повышения квалификации

Возмещение расходов при использовании личного имущества работника

Слайд 75

Организация учета расчетов по оплате труда

Документы (распорядительные):

Положение о

системе оплаты труда в организации – разрабатывается руководством на

основании норм трудового законодательства РФ

Штатное расписание

Трудовой договор

Приказ о приеме на работу

Документы по учету рабочего времени (выработки)

Табель учета использования рабочего времени

Наряды на сдельные работы

Документы по начислению и выплате заработной платы

Расчетная ведомость

Платежная ведомость

Расчетно-платежная ведомость

Регистры аналитического учета

Лицевой счет работника

Слайд 76

Начисление заработной платы

Счет 70 «Расчеты с персоналом по

оплате труда»

предназначен для обобщения информации о расчетах с работниками

организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, а также дивидендам по акциям если работники являются акционерами предприятия)

По кредиту счета на основании Расчетной ведомости, Приказов руководителям и других распорядительных документов отражают суммы начисленной оплаты

По дебету счета отражаются суммы удержаний из заработной платы, суммы НДФЛ, по которому работодатель является налоговым агентам и суммы выплат в пользу работников

Дт 20 Кт 70 начислена зарплата работникам основного производства

Дт 25 Кт 70 начислена заработная плата работникам производства

Дт 26 Кт 70 начислена заработная плата административному персоналу

Дт 44 Кт 70 начислена заработная плата работникам, занятым продажей

Слайд 77

Средняя заработная плата для оплаты отпуска

Для расчета сумм

отпускных и компенсации за неиспользованный отпуск производится исходя из

среднего заработка:

Расчет среднего заработка производится исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 месяцев, предшествующих моменту выплаты, исключаются суммы и периоды, когда выплаты осуществлялись исходя из среднего заработка;

Средний дневной заработок для оплаты отпусков и выплат компенсации за неиспользованные отпуска исчисляется путем деления суммы начисленной заработной за 12 месяцев, предшествующих выплате, на 12 и на 29,4 если расчетный период отработан полностью. Если расчетный период отработан не полностью, то количество календарных дней в периоде рассчитывается: кол-во отработанных кал.дн. в месяце х29,4/кол-во кал.дн. в этом месяце

Слайд 78

Расчет суммы пособия по временной нетрудоспособности

Порядок установлен Фондом

социального страхования

Определяется средний дневной заработок работника по данным за

последние 12 месяцев предшествующих месяцу нетрудоспособности

Максимальный размер пособия за день (в 2010 году) 415000/365=1136,99

Сумма среднего дневного заработка сравнивается с максимальной

Меньшая из полученных в результате сравнения сумм умножается на процент выплаты пособия в зависимости от страхового стажа

(более 8 лет – 100%, от 5 до 8 – 80%, от полугода до 5 – 60%, менее полугода сумма пособия исчисляется исходя из МРОТ)

Сумма к выплате определяется путем умножения количества дней нетрудоспособности на полученную величину среднего заработка, рассчитанную с учетом всех ограничений

За первые три дня пособие выплачивается за счет средств работодателя, начиная четвертого дня – за счет средств ФСС РФ

Слайд 79

Начисление пособия по временной нетрудоспособности

За счет средств работодателя

Дт

26 «Общехозяйственные расходы»

Кт 70 «Расчеты с персоналом по оплате

труда»

За счет средств Фонда социального страхования (государственные пособия)

Дт 69 субсчет «ФСС»

Кт 70 «Расчеты с персоналом по оплате труда»

Слайд 80

Удержания из заработной платы (кроме НДФЛ)

Для возмещения неотработанного

аванса, выданного в счет заработной платы

Для погашения неизрасходованного или

невозвращенного аванса по командировке

Для возврата излишне выплаченных сумм, в результате счетных ошибок или невыполнении работником норм труда

При увольнении работника до окончания того рабочего года в счет которого был получен оплачиваемый отпуск

Общий размер всех удержаний не может превышать 20 процентов, а в случаях, установленных федеральными законами – 50 процентов заработной платы

При взыскании алиментов на несовершеннолетних детей, отбывании исправительных работ и др. размер удержаний не должен превышать 70 процентов

Слайд 81

Удержание налога на доходы физических лиц

Плательщиком налога является

физическое лицо – работник

Работодатель – налоговый агент

Расчет суммы налога

из всех доходов, выплаченных работнику, в соответствии с нормами налогового законодательства

Персонифицированный учет сумм удержанного налога в Карточках учета доходов и сумм налога на доходы физических лиц

В бухгалтерском учете отражается:

Дт 70 «Расчеты с персоналом по оплате труда»

Кт 68 субсчет «Расчеты по НДФЛ»

Слайд 82

Порядок и форма выплаты заработной платы

Заработная плата выплачивается

в месте выполнения работником трудовых обязанностей или перечисляется на

счет работника

Заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами организации

Оплата отпуска производится не позднее, чем за три дня до его начала

Выплата заработной платы производится в денежной форме в валюте РФ

Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20 процентов от общей суммы заработной платы

Слайд 83

Отражение выплаты заработной платы в бухгалтерском учете

Основание –

Платежная ведомость и оформленный на ней расходный кассовый ордер

на сумму фактически выданной из кассы заработной платы (аванса)

Дт 70 «Расчеты с персоналом по оплате труда»

Кт 50 «Касса»

В случае перечисления заработной платы на банковские счета работников:

Дт 70 «Расчеты с персоналом по оплате труда»

Кт 51 «Расчетный счет»

Депонирование заработной платы

Дт 70 «Расчеты с персоналом по оплате труда»

Дт 76 субсчет «Депонированная заработная плата»

Слайд 84

Страховые взносы в Пенсионный фонд, Фонд социального страхования,

Фонды обязательного медицинского страхования

Плательщик – работодатель

База начисления страховых взносов

– сумма выплат и иных вознаграждений, начисленных за расчетный период в пользу физических лиц. База устанавливается в отношении каждого физического лица в сумме, не превышающей 463000 руб. (в 2011 году) нарастающим итогом с начала расчетного периода

Порядок определения базы и расчета сумм взносов установлен Федеральным законом № 212-ФЗ от 24.07.09

Стоимость страхового года определяется как МРОТ, умноженный на тариф взносов, умноженный на 12

Тарифы страховых взносов в 2010 году

ПФРФ – 26%, ФСС – 2,9%, ФФОМС -3,1%, ТФОМС – 2,0%

Слайд 85

Учет начисления и уплаты страховых взносов

Персонифицированный учет сумм

взносов по каждому физическому лицу

Дт 20, 23, 25, 26,

44 и др.

Кт 69 «Расчеты по социальному страхованию и обеспечению»

На счете 69 открываются субсчета для учета расчетов с каждым фондом обособленно

По Пенсионному фонду открывают субсчета для учета сумм начисления и уплаты страховой и накопительной части трудовой пенсии. Накопительная часть для лиц 1967 года и моложе - 6%.

Уплата производится отдельным платежным поручением в каждый фонд с расчетного счета организации

Дт 69 Кт 51

Слайд 86

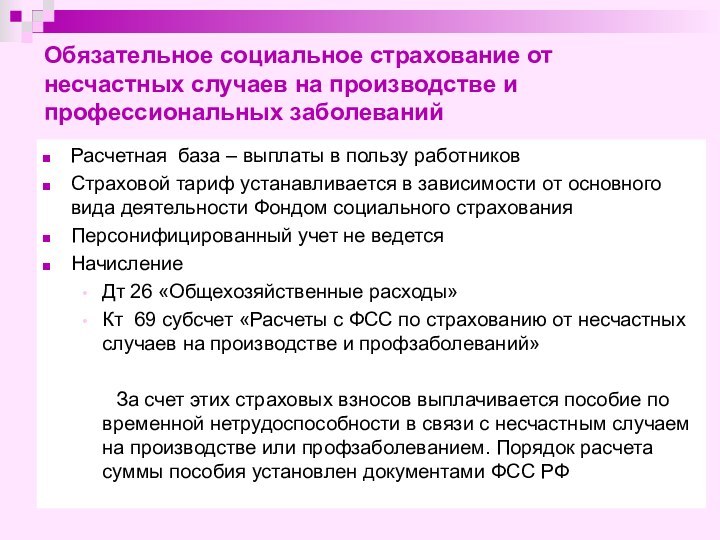

Обязательное социальное страхование от несчастных случаев на производстве

и профессиональных заболеваний

Расчетная база – выплаты в пользу работников

Страховой

тариф устанавливается в зависимости от основного вида деятельности Фондом социального страхования

Персонифицированный учет не ведется

Начисление

Дт 26 «Общехозяйственные расходы»

Кт 69 субсчет «Расчеты с ФСС по страхованию от несчастных случаев на производстве и профзаболеваний»

За счет этих страховых взносов выплачивается пособие по временной нетрудоспособности в связи с несчастным случаем на производстве или профзаболеванием. Порядок расчета суммы пособия установлен документами ФСС РФ

Слайд 87

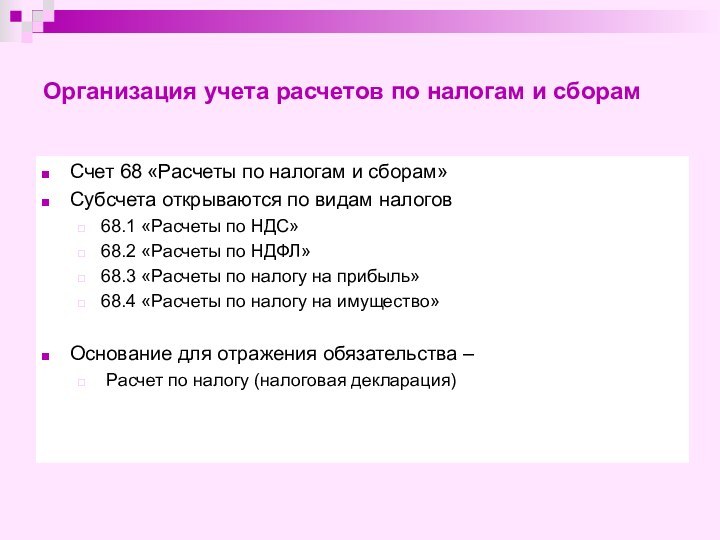

Организация учета расчетов по налогам и сборам

Счет 68

«Расчеты по налогам и сборам»

Субсчета открываются по видам налогов

68.1

«Расчеты по НДС»

68.2 «Расчеты по НДФЛ»

68.3 «Расчеты по налогу на прибыль»

68.4 «Расчеты по налогу на имущество»

Основание для отражения обязательства –

Расчет по налогу (налоговая декларация)

Слайд 88

Порядок определения суммы обязательства

Налоговая база и ставки налогов

определяется в соответствии с порядком, установленным НК РФ или

соответствующими законами

Данные для расчета налоговой базы – регистры бухгалтерского учета, регистры налогового учета

В бухгалтерском учете отражают суммы обязательств по налогам и сборам и операции по уплате налогов и сборов

Слайд 89

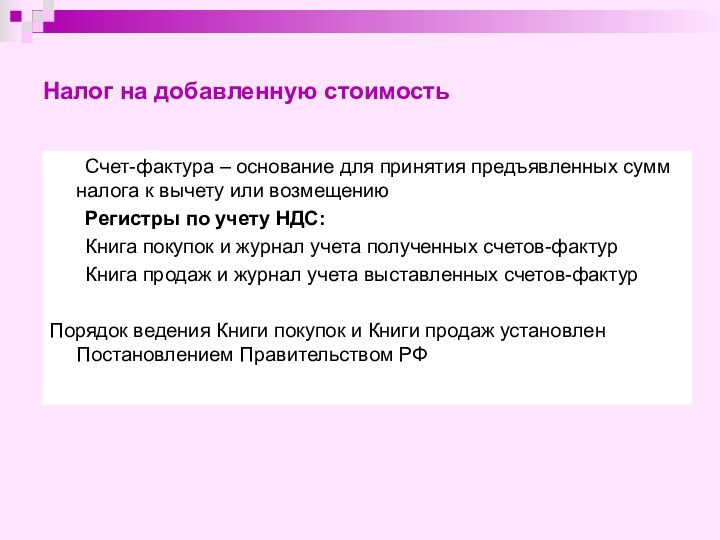

Налог на добавленную стоимость

Счет-фактура – основание для принятия

предъявленных сумм налога к вычету или возмещению

Регистры по учету

НДС:

Книга покупок и журнал учета полученных счетов-фактур

Книга продаж и журнал учета выставленных счетов-фактур

Порядок ведения Книги покупок и Книги продаж установлен Постановлением Правительством РФ

Слайд 90

Налог на добавленную стоимость схема формирования суммы налога

Налоговая

база

Ставка налога

Сумма налога, предъявленная покупателю

(счет-фактура выставленный)

Сумма обязательства по налогу

в налоговом периоде

Сумма налога, предъявленная поставщиком (или уплаченная поставщику в виде аванса)

(счет-фактура полученный)

Сумма налога, подлежащая уплате в бюджет

Книга покупок

Книга продаж

Сумма налога, принятая к вычету

Слайд 91

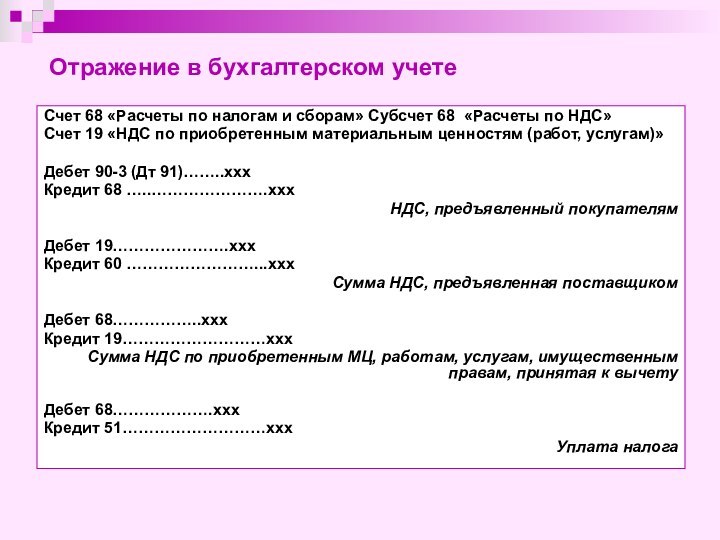

Отражение в бухгалтерском учете

Счет 68 «Расчеты по налогам

и сборам» Субсчет 68 «Расчеты по НДС»

Счет 19 «НДС

по приобретенным материальным ценностям (работ, услугам)»

Дебет 90-3 (Дт 91)……..ххх

Кредит 68 …..………………….ххх

НДС, предъявленный покупателям

Дебет 19………………….ххх

Кредит 60 ……………………...ххх

Сумма НДС, предъявленная поставщиком

Дебет 68……………..ххх

Кредит 19………………………ххх

Сумма НДС по приобретенным МЦ, работам, услугам, имущественным правам, принятая к вычету

Дебет 68……………….ххх

Кредит 51………………………ххх

Уплата налога

Слайд 92

Налог на прибыль организаций

Налоговая база определяется на основе

данных налогового учета

Налоговый учет – система обобщения информации для

определения налоговой базы на основе данных первичных документов, сгруппированных в соответствии установленным НК РФ порядком

Налоговый учет может вестись:

- в регистрах бухгалтерского учета, дополненных необходимыми реквизитами;

- в самостоятельных аналитических регистрах налогового учета.

Расчет налоговой базы за отчетный (налоговый) период

составляется на основании данных налогового учета нарастающим итогом с начала года

Слайд 93

Разница между бухгалтерской прибылью и налогооблагаемой прибылью

Бухгалтерская прибыль

Доходы, полученные за период, признанные и оцененные по правилам

бухгалтерского учета (ПБУ 9/99), уменьшенные на величину расходов за отчетный период, признанных и оцененных по правилам бухгалтерского учета (ПБУ 10/99).

Налогооблагаемая прибыль -

Доходы, уменьшенные на величину расходов, признанные и оцененные в соответствии с требованиями, установленным Налоговым кодексом РФ (25 Глава «Налог на прибыль»)

Слайд 94

Отражение разниц в бухгалтерском учете в соответствии с

ПБУ 18 «Учет расчетов по налогу на прибыль»

Постоянные разницы

(ПР)

доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из налоговой базы по налогу на прибыль как отчетного так и следующих периодов

Временные разницы (ВР)

доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль - в другом

Слайд 95

Постоянные разницы

ПР образуются в результате:

превышения фактических расходов

над нормируемой величиной расходов;

непризнания расходов, связанных с передачей

имущества (безвозмездно и др.);

др.

Слайд 96

Постоянное налоговое обязательство (ПНР)

Сумма налога, приводящая к увеличению

налоговых платежей по налогу в отчетном периоде:

ПНР = ПР

х ставка налога

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68 субсчет «Расчеты по налогу на прибыль»

Отражается сумма ПНР в том отчетном периоде, в котором возникла постоянная разница

Слайд 97

Временные разницы

Временные разницы формируют: отложенный налог на прибыль

– сумма, влияющая на величину налога на прибыль в

будущих периодах

Временные разницы:

- вычитаемые временные разницы приводят к уменьшению налога в следующих периодах;

- налогооблагаемые временные разницы приводят к увеличению налога в следующих периодах.

Слайд 98

Вычитаемые временные разницы (ВВР)

ВВР образуются в результате:

-применения разных

способов амортизации

-разных способов признания затрат расходами периода

-разных правил оценки

остаточной стоимости продаваемых основных средств

-использования для целей налогообложения кассового метода определения доходов и расходов

убытка, перенесенного на будущее

др.

ВВР отражаются в аналитическом учете соответствующего счета активов или обязательств, в оценке которых возникла разница

С течением времени ВВР уменьшаются или полностью погашаются

Слайд 99

Отложенный налоговый актив (ОНА)

Часть отложенного налога на прибыль,

которая уменьшит сумму налога в следующих периодах

ОНА = ВВР

х ставка налога

ОНА признается в случае, если существует вероятность, что в следующих периодах организация получит налогооблагаемую прибыль

Дебет сч. 09 «Отложенные налоговые активы»

Кредит сч. 68 субсчет «Расчеты по налогу на прибыль»

Сумма отложенного налогового актива в том отчетном периоде, в котором возникла ВВР

Дебет 68 субсчет «Расчеты на налогу на прибыль»

Кредит 09 «Отложенные налоговые активы»

По мере уменьшения или полного погашения ВВР уменьшается или погашается ОНА

Дебет 99 «Прибыли и убытки»

Кредит 09 «Отложенные налоговые активы»

Списание ОНА в случае выбытия актива, по которому возникла ВВР

Слайд 100

Налогооблагаемые временные разницы (НВР)

НВР образуются в результате:

-применения разных

способов амортизации

-использования для целей налогообложения кассового метода определения доходов

(выручки, процентов к получению)

использования разных правил отражения расходов по привлеченным средствам

Др.

НВР отражаются в аналитическом учете соответствующего счета активов или обязательств, в оценке которых возникла разница

С течением времени НВР уменьшаются или полностью погашаются

Слайд 101

Отложенное налоговое обязательство (ОНО)

Часть отложенного налога на прибыль,

которая увеличит сумму налога в следующих периодах

ОНО = НВР

х ставка налога

ОНО признается в том отчетном периоде, в котором возникли НВР

По мере уменьшения или погашения НВР уменьшается ОНО

Дебет сч. 68 субсчет «Расчеты по налогу на прибыль»

Кредит сч. 77 «Отложенные налоговые обязательства»

Сумма отложенного налогового обязательства в том отчетном периоде, в котором возникла НВР

Дебет 77 «Отложенные налоговые обязательства»

Кредит 68 субсчет «Расчеты на налогу на прибыль»

По мере уменьшения или полного погашения НВР уменьшается или погашается ОНО

Дебет 77 «Отложенные налоговые обязательства»

Кредит 99 «Прибыли и убытки»

Списание ОНО в случае выбытия актива или обязательства, по которому возникла НВР

Слайд 102

Условный расход (доход) по налогу на прибыль

Условный расход

по налогу на прибыль =

= Прибыль бух. х

ставка налога

Дебет 99 субсчет «Условный расход по налогу на прибыль»

Кредит 68 субсчет «Расчеты по налогу на прибыль»

Условный доход по налогу на прибыль =

= Убыток бух. х ставка налога

Дебет 68 субсчет «Расчет по налогу на прибыль»

Кредит 99 субсчет «Условный доход по налогу на прибыль»

Текущий налог на прибыль

+Текущий налог на прибыль(-текущий налоговый убыток) =

+Условный расход (-условный доход) + +Постоянное налоговое обязательство + +Отложенный налоговый актив –

- Отложенное налоговое обязательство

Слайд 103

Уплата налога на прибыль (авансовых платежей по налогу)

Дебет

68 субсчет «Расчеты по налогу на прибыль»

Кредит 51 «Расчетный

счет»

Уплачен налог на прибыль в федеральный бюджет

Дебет 68 субсчет «Расчеты по налогу на прибыль»

Кредит 51 «Расчетный счет»

Уплачен налог на прибыль в региональный бюджет

Слайд 104

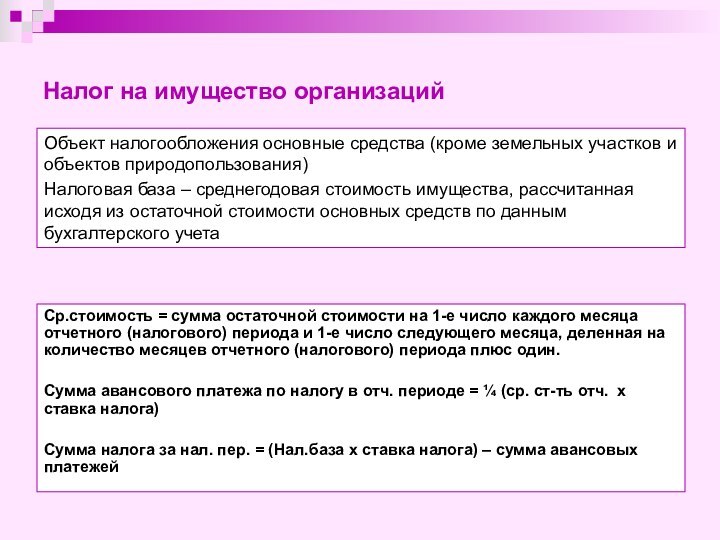

Налог на имущество организаций

Объект налогообложения основные средства (кроме

земельных участков и объектов природопользования)

Налоговая база – среднегодовая стоимость

имущества, рассчитанная исходя из остаточной стоимости основных средств по данным бухгалтерского учета

Ср.стоимость = сумма остаточной стоимости на 1-е число каждого месяца отчетного (налогового) периода и 1-е число следующего месяца, деленная на количество месяцев отчетного (налогового) периода плюс один.

Сумма авансового платежа по налогу в отч. периоде = ¼ (ср. ст-ть отч. х ставка налога)

Сумма налога за нал. пер. = (Нал.база х ставка налога) – сумма авансовых платежей