- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Валютный рынок и валютные операции

Содержание

- 2. Тема 4Валютный рынок и валютные операции

- 3. Резиденты РФ :- физические лица, являющиеся гражданами

- 4. Резиденты РФ :- юридические лица, созданные в

- 5. Резиденты РФ :- дипломатические представительства, консульские учреждения

- 6. Резиденты РФ :- постоянно проживающие в РФ

- 7. Нерезиденты РФ :- физические лица, не являющиеся

- 8. Нерезиденты РФ :- аккредитованные в РФ дипломатические

- 9. Нерезиденты РФ :- организации, не являющиеся юридическими

- 10. Нерезиденты РФ :- межгосударственные и межправительственные организации,

- 11. Валютные операции – контракты участников валютного рынка

- 12. Валютные операции включают в себя : а)

- 13. б) приобретение резидентом у нерезидента либо нерезидентом

- 14. в) приобретение нерезидентом у нерезидента и отчуждение

- 15. г) ввоз на таможенную территорию РФ и

- 16. д) перевод иностранной валюты, валюты РФ, внутренних

- 17. е) перевод нерезидентом валюты РФ, внутренних и

- 18. Валютные операции по своему содержанию: - торговые; - неторговые.

- 19. Торговые валютные операции – международные операции в

- 20. Конверсионные валютные операции – сделки агентов валютного

- 21. Конверсионные валютные операции по срокам проведения:- текущие (с немедленной поставкой средств); - срочные.

- 22. Дата заключения сделки – дата, на которую

- 23. Дата валютирования (value date) – дата поставки средств на счета контрагента по сделке.

- 24. Операция «спот» (spot) – наличная (текущая) конверсионная

- 25. Проведение операций «спот» позволяет решить следующие задачи:-

- 26. - реализовать спекулятивные операции, позволяющие получить прибыль

- 27. Срочная операция – «форвард» (forward) - операция

- 28. Форвардная сделка – это контракт по покупке

- 29. Главная особенность срочных валютных сделок - наличие

- 30. Главная особенность срочных валютных сделок - наличие

- 31. Необходимость срочных валютных сделок обусловлена:- решением задач

- 32. - стремлением получить спекулятивную прибыль за счет

- 33. Форвардные сделки, которые заключаются на стандартные сроки

- 34. Курс срочных сделок «форвард» (forward rate) отличается

- 35. Форвардный курс = курс текущих сделок («спот»)

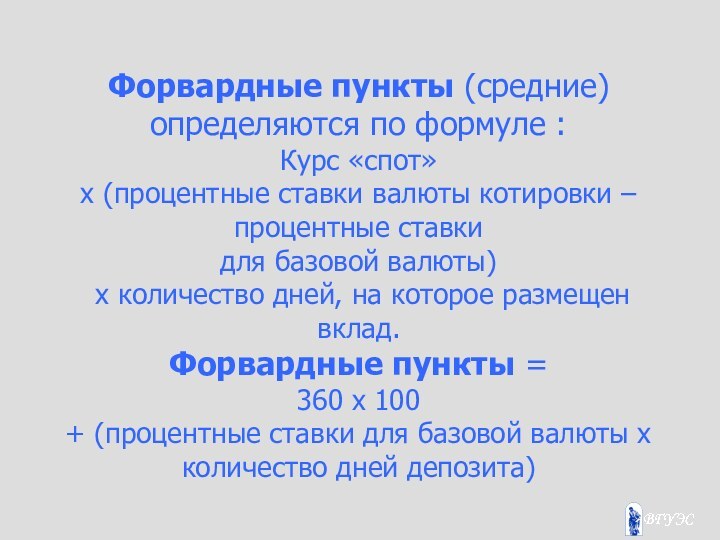

- 36. Форвардные пункты (средние) определяются по формуле :Курс

- 37. Правило расчета форвардных пунктов : - валюта

- 38. - валюта с высокой процентной ставкой за

- 39. Валютный фьючерс – срочная биржевая сделка, представляющая

- 40. Поставка валюты осуществляется в строго определенные дни

- 41. Основные отличия фьючерсных контрактов от форвардных сделок

- 42. - фьючерсы предполагают широкое участие небольших фирм,

- 43. - наличие специального гарантийного депозита, создаваемого заинтересованными

- 44. - обычно фьючерсные контракты по сумме меньше

- 45. Опцион (option) – контракт, дающий покупателю за

- 46. Колл – опцион(call option) – сделка, дающая

- 47. Европейский опцион – сделка, дающая право купить

- 48. Своп – обмен активами двух контрагентов на

- 49. Дата исполнения более близкой по времени сделки

- 50. Обычный срок сделки «своп» - от 1

- 51. Разновидности операций «своп»:а) сделка «репорт» - продажа

- 52. Типы операций «своп» : покупка – продажа (buy and sell)продажа – покупка (sell and buy)

- 53. Цели проведения операций «своп» :- обеспечение потребностей клиентов;- страхование валютных рисков;- получение спекулятивной прибыли;

- 54. - выравнивание валютной позиции банка;- диверсификация валютных

- 55. Вопросы для самопроверки:1. Что входит в понятие

- 56. Вопросы для самопроверки:7. Какое определение наиболее точно

- 57. Рекомендуемая литература:1. «Международные валютно-кредитные и финансовые отношения».

- 58. Скачать презентацию

- 59. Похожие презентации

Тема 4Валютный рынок и валютные операции

Слайд 4

Резиденты РФ :

- юридические лица, созданные в соответствии

с законодательством РФ;

- находящиеся за пределами территории РФ филиалы,

представительства и иные подразделения юридических лиц - резидентов;

Слайд 5

Резиденты РФ :

- дипломатические представительства, консульские учреждения РФ

и иные официальные представительства РФ, находящиеся за пределами ее

территории, а также постоянные представительства РФ при межгосударственных и межправительственных организациях;

Слайд 6

Резиденты РФ :

- постоянно проживающие в РФ на

основании вида на жительство, предусмотренного законодательством РФ, иностранные граждане

и лица без гражданства;- Российская Федерация, субъекты РФ, муниципальные образования.

Слайд 7

Нерезиденты РФ :

- физические лица, не являющиеся резидентами;

-

юридические лица, созданные в соответствии с законодательством иностранных государств

и имеющих местонахождение за пределами территории РФ;

Слайд 8

Нерезиденты РФ :

- аккредитованные в РФ дипломатические представительства,

консульские учреждения иностранных государств и постоянные представительства указанных государств

при межгосударственных и межправительственных организациях;

Слайд 9

Нерезиденты РФ :

- организации, не являющиеся юридическими лицами,

созданные в соответствии законодательством иностранных государств и имеющие местонахождение

за пределами территории РФ;

Слайд 10

Нерезиденты РФ :

- межгосударственные и межправительственные организации, их

филиалы и постоянные представительства в РФ;

- иные лица, не

относящиеся к резидентам.

Слайд 11

Валютные операции – контракты участников валютного рынка на

куплю-продажу, по расчетам и предоставлению в ссуду иностранной валюты

на определенных условиях.

Слайд 12

Валютные операции включают в себя :

а) приобретение

резидентом у резидента и отчуждение резидентом в пользу резидента

валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа;

Слайд 13

б) приобретение резидентом у нерезидента либо нерезидентом у

резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом

в пользу резидента валютных ценностей, валюты РФ и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты РФ и внутренних ценных бумаг в качестве средства платежа;

Слайд 14

в) приобретение нерезидентом у нерезидента и отчуждение нерезидентом

в пользу нерезидента валютных ценностей, валюты РФ и внутренних

ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты РФ и внутренних ценных бумаг в качестве средства платежа;

Слайд 15

г) ввоз на таможенную территорию РФ и вывоз

с таможенной территории РФ валютных ценностей, валюты РФ и

внутренних ценных бумаг;

Слайд 16

д) перевод иностранной валюты, валюты РФ, внутренних и

внешних ценных бумаг со счета, открытого за пределами территории

РФ, на счет того же лица, открытый на территории РФ, и со счета, открытого на территории РФ, на счет того же лица, открытый за пределами территории РФ;

Слайд 17

е) перевод нерезидентом валюты РФ, внутренних и внешних

ценных бумаг со счета (с раздела счета), открытого на

территории РФ, на счет (раздел счета) того же лица, открытый на территории РФ.

Слайд 19

Торговые валютные операции – международные операции в сфере

коммерческого оборота, т.е. расчеты по экспорту - импорту товаров,

работ, услуг.Неторговые валютные операции - конверсионные, депозитные, операции купли-продажи наличной иностранной валюты, переводов, ввоза-вывоза иностранной валюты, прочие валютные операции, не относящиеся к торговым.

Слайд 20

Конверсионные валютные операции – сделки агентов валютного рынка

по обмену оговоренных сумм денежной единицы одной страны на

валюту другой страны по согласованному на определенную дату курсу.Депозитные валютные операции – совокупность операций по привлечению и размещению временно свободных денежных средств.

Слайд 21

Конверсионные валютные операции по срокам проведения:

- текущие (с

немедленной поставкой средств);

- срочные.

Слайд 22

Дата заключения сделки – дата, на которую стороны

пришли к соглашению относительно проведения сделки, т.е. дата достижения

сторонами сделки предусмотренными законодательством РФ и международной практикой способами соглашения по всем ее существенным условиям, относительно которых должно быть достигнуто соглашение.

Слайд 24

Операция «спот» (spot) – наличная (текущая) конверсионная валютная

операция с датой валютирования не позднее второго рабочего дня,

начиная с момента заключения сделки. Это – т.н. операция с немедленной поставкой средств.Сделка типа «тудей» (today) - конверсионная операция с датой валютирования в день заключения сделки.

Сделка томорроу (tomorrow) - конверсионная операция с датой валютирования на следующий, после заключения сделки, день.

Слайд 25

Проведение операций «спот» позволяет решить следующие задачи:

- обеспечить

потребности клиентов банка в иностранной валюте;

- осуществить перелив средств

из одной валюты в другую в соответствии с потребностями самого банка, т.е. выровнять валютную позицию;

Слайд 26

- реализовать спекулятивные операции, позволяющие получить прибыль за

счет разницы в курсах валют на валютных рынках или

их изменения во времени;- обеспечить минимально необходимые остатки средств в иностранных банках на счетах «Ностро»;

- диверсифицировать валютные резервы банка.

Слайд 27 Срочная операция – «форвард» (forward) - операция с

датой валютирования, которая отстоит от даты заключения сделки более

чем на два рабочих дня.Слайд 28 Форвардная сделка – это контракт по покупке одной

валюты в обмен на другую по обусловленному курсу, заключенный

в настоящий момент времени и предполагающий реализацию сделки в будущем. Срок, курс и сумма фиксируются в момент заключения сделки, но до наступления оговоренного срока поставка средств не производится.Слайд 29 Главная особенность срочных валютных сделок - наличие временного

интервала между датой заключения и исполнения сделки, а также

фиксация курса валюты в момент достижения договоренности о ее реализации.Слайд 30 Главная особенность срочных валютных сделок - наличие временного

интервала между датой заключения и исполнения сделки, а также

фиксация курса валюты в момент достижения договоренности о ее реализации.

Слайд 31

Необходимость срочных валютных сделок обусловлена:

- решением задач страхования

валютного риска при обмене валют в коммерческих целях, заблаговременной

продажи валютных поступлений или покупки иностранной валюты для предстоящих платежей;Слайд 32 - стремлением получить спекулятивную прибыль за счет временных

курсовых разниц;

- страхованием прямых и портфельных инвестиций за границей

от возможного понижения курса валюты, в которой они произведены.

Слайд 33

Форвардные сделки, которые заключаются на стандартные сроки

1

– 2 недели, 1, 2, 3, 6, 12 месяцев

идо 5 лет – сделки с так называемыми прямыми датами валютирования.

Форвардная операция с датой валютирования, не совпадающей со стандартными срокам, - сделка с ломаной датой.

Слайд 34 Курс срочных сделок «форвард» (forward rate) отличается от

курса сделок текущих «спот» (spot rate).

Котировка срочной сделки

по курсу более высокому, чем курс текущих сделок, - котировка с премией.Котировка срочной сделки по курсу более низкому, чем курс текущих сделок, - котировка со скидкой (дисконтом).

Слайд 35

Форвардный курс =

курс текущих сделок («спот»)

±

форвардные пункты.

Форвардные пункты – это абсолютные пункты данного

валютного курса (в единицах валюты котировки), которые корректируют курс «спот» и отражают разницу в процентных ставках по депозитам в разной валюте, т.н. «дифференциал».

Слайд 36

Форвардные пункты (средние) определяются по формуле :

Курс «спот»

x (процентные ставки валюты котировки – процентные ставки

для базовой валюты)

x количество дней, на которое размещен вклад.

Форвардные пункты =

360 x 100

+ (процентные ставки для базовой валюты x количество дней депозита)

Слайд 37

Правило расчета форвардных пунктов :

- валюта с

низкой процентной ставкой за определенный период котируется на условиях

«форвард» к валюте с высокой процентной ставкой за тот же период с премией;Слайд 38 - валюта с высокой процентной ставкой за определенный

период котируется на условиях «форвард» к валюте с низкой

процентной ставкой за тот же период со скидкой (дисконтом).Слайд 39 Валютный фьючерс – срочная биржевая сделка, представляющая собой

куплю-продажу определенной валюты по фиксируемому на момент заключения сделки

курсу с исполнением через определенный срок.Слайд 40 Поставка валюты осуществляется в строго определенные дни года.

Биржа вводит ограничения на масштабы изменения валютного курса. Наиболее

развит фьючерсный рынок валют в Чикаго, Нью-Йорке, Лондоне, Сингапуре.Слайд 41 Основные отличия фьючерсных контрактов от форвардных сделок :

- фьючеры – это биржевые сделки;

- фьючерсы –

стандартные форвардные контракты на валюту, т.е. контракты, заключаемые на определенные (стандартные) суммы;Слайд 42 - фьючерсы предполагают широкое участие небольших фирм, индивидуальных

инвесторов, спекулянтов;

- участники сделки обычно не знают друг друга

и действуют через брокеров;Слайд 43 - наличие специального гарантийного депозита, создаваемого заинтересованными сторонами

для покрытия рисков и защиты от недобросовестных партнеров;

- рынок

фьючерсных сделок носит односторонний характер, т.е. предполагает только куплю или только продажу валюты, поэтому котируется обычно один курс – или купли или продажи;Слайд 44 - обычно фьючерсные контракты по сумме меньше форвардных,

комиссионные по нему выше;

- высокая ликвидность фьючерсов

и постоянная котировка на валютной бирже. Слайд 45 Опцион (option) – контракт, дающий покупателю за определенную

плату (премию) право, которое не является его обязательством, купить

или продать на основе стандартного контракта валюту в определенный день по зафиксированной цене.Опционы – это стандартные контракты, соответствующие по размеру половине стандартного фьючерсного контракта.

Слайд 46 Колл – опцион(call option) – сделка, дающая право

купить определенное количество валюты.

Пут опцион (put option) – сделка,

дающая право продать определенное количество валюты.Слайд 47 Европейский опцион – сделка, дающая право купить или

продать оговоренную сумму валюты в определенный день.

Американский опцион

– сделка, дающая право купить или продать валюту в любой момент до определенного дня.Слайд 48 Своп – обмен активами двух контрагентов на взаимовыгодных

условиях.

Валютный «своп» (swap) – комбинация двух противоположных, т.е.

купля и продажа, конверсионных сделок на одинаковую сумму с разными датами валютирования (например, текущая сделка и срочная сделка).Слайд 49 Дата исполнения более близкой по времени сделки –

дата валютирования.

Дата исполнения более удаленной по сроку сделки –

дата окончания свопа.

Слайд 50

Обычный срок сделки «своп» -

от 1 дня

до 6 месяцев,

могут производиться между коммерческими банками, между

коммерческими и центральными банками и между центральными банками разных стран.

Слайд 51

Разновидности операций «своп»:

а) сделка «репорт» - продажа иностранной

валюты на условиях «спот» с одновременной покупкой на условиях

«форвард»;б) сделка «дерепорт» - это покупка иностранной валюты на условиях «спот» с одновременной продажей на условиях «форвард».

Слайд 53

Цели проведения операций «своп» :

- обеспечение потребностей клиентов;

-

страхование валютных рисков;

- получение спекулятивной прибыли;

Слайд 54

- выравнивание валютной позиции банка;

- диверсификация валютных резервов

банков

- повышение международной валютной ликвидности (если осуществляются между центральными

банками).

Слайд 55

Вопросы для самопроверки:

1. Что входит в понятие валютные

операции? Виды валютных операций?

2. Конверсионные валютные операции – текущие

и срочные?3. Чем определяется различие курса «спот» и курса «форвард»?

4. Биржевые валютные операции – фьючерсы, опционы? Виды опционов?

5. Какие показатели используются для определения эффективности валютных операций?

6. Как определяется внутренняя стоимость опциона? Что такое надбавка sопциона?

Слайд 56

Вопросы для самопроверки:

7. Какое определение наиболее точно характеризует

понятие «валютный рынок»?

8. Назовите основные функции валютного рынка. Какую

роль валютный рынок играет в системе экономических взаимоотношений между странами?9. Какие понятия (показатели) характеризуют состояние валютного рынка?

10. Признаки классификации валютных рынков?

11. Дайте понятие «еврорынок», «евровалюта», «еврокредит»?

12. Что такое рынок золота? Категории рынков золота?

13. Какие факторы влияют на его развитие?

Слайд 57

Рекомендуемая литература:

1. «Международные валютно-кредитные и финансовые отношения». Учебник

под ред. Л.Н.Красавиной. М.: Финансы и статистика, 2005 г.

2.

А.П.Киреев «Международная экономика». М.: ЮНИТИ, 2000 г.3. А.И. Михайлушкин, П.Д. Шимко «Международная экономика: теория и практика». С.-Петербург, Питер, 2008 г.

4. А.Г.Мовсесян, С.Б.Огнивцев «Международные валютно-кредитные отношения». М.: ИНФРА-М, 2003 г.

5. С.Р.Моисеев «Международные валютно-кредитные отношения». Учебное пособие. М.: Дело и сервис, 2007 г.