Слайд 2

Цели занятия:

1. Дидактическая – закрепить теоретические знания по

пройденному материалу.

2. Образовательная – познакомить учащихся с такими понятиями

как банк, кредит, принципы кредитования, создать условия для применения комплекса знаний и способов действий в жизни при оформлении банковского и потребительского кредитов

3. Развивающая – формировать экономическое мышление и стимул у учащихся к приобретению экономических знаний по теме «Банки. Кредит, виды, функции, основы кредитования», развивать их память, монологическую речь, внимание, умение общаться в команде, защищать интересы команды, применять ранее изученный материал для усвоения нового.

4. Воспитательная – воспитывать потребность у учащихся к активизации мыслительной деятельности, творческому поиску, ответственно принимать решения.

Для достижения поставленных целей необходимо решение следующих задач:

- умение анализировать полученную информацию и делать собственные выводы;

формирование у учащихся представления об экономических понятиях: банки, кредит, основы кредитования;

- развитие логического и экономического мышления.

Слайд 3

План занятия

1 Повторение изученного материала. Кроссворд.

2 История банков

в России

3 Сущность кредита. Потребительский кредит

4 Практическая часть

5 Домашнее

задание

Слайд 4

Список используемых источников

1 Агапова, Т. А. Курс экономической

теории : учебное пособие для СПО / Т. А.

Агапова. – М. : Дело и Сервис, 2007. – 1040 с. – ISBN 978-5-8018-0335-7.

2 Борисов, Е. Ф. Основы экономики : учебное пособие для среднеспециальных учебных заведений / Е. Ф. Борисов. – М. : Дрофа, 2008. - 320 с. – ISBN 978–5–222–10911–3.

3 Козырев, В. М. Основы современной экономики : учебное пособие для СПО / В. М. Козырев. – М. : Финансы и статистика, 2009. – 544 с. – ISBN 978-5-279-03181-8.

Слайд 5

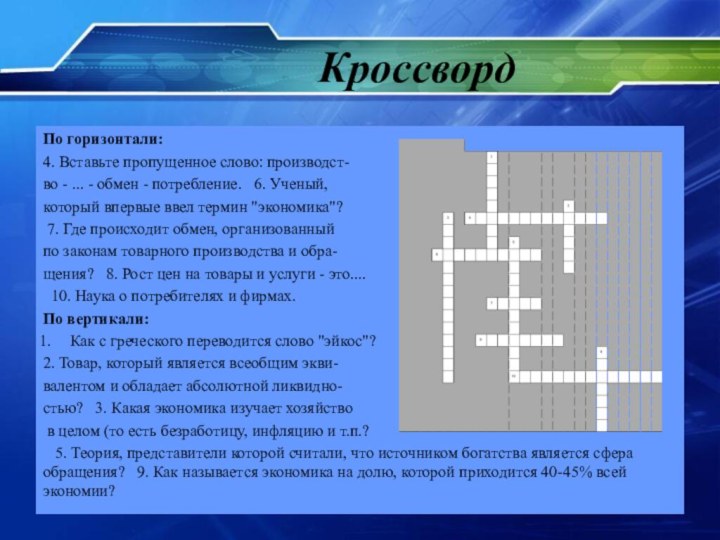

Кроссворд

По горизонтали:

4. Вставьте пропущенное слово: производст-

во - ...

- обмен - потребление. 6. Ученый,

который впервые

ввел термин "экономика"?

7. Где происходит обмен, организованный

по законам товарного производства и обра-

щения? 8. Рост цен на товары и услуги - это....

10. Наука о потребителях и фирмах.

По вертикали:

Как с греческого переводится слово "эйкос"?

2. Товар, который является всеобщим экви-

валентом и обладает абсолютной ликвидно-

стью? 3. Какая экономика изучает хозяйство

в целом (то есть безработицу, инфляцию и т.п.?

5. Теория, представители которой считали, что источником богатства является сфера обращения? 9. Как называется экономика на долю, которой приходится 40-45% всей экономии?

Слайд 6

«Банк – это место, где вам одалживают зонтик

в ясную погоду, а потом просят вернуть, когда начинается

дождь».

(Роберт Ли Фрост,

американский писатель,

поэт)

Слайд 7

Банки – это

древнее экономическое явление.

Первыми банкирами в

истории стали ювелиры. Им приходилось всегда хранить у себя

некоторый запас золота или драгоценностей, поэтому у них были надежные сейфы и замки. Этим стали пользоваться и другие люди, они просили ювелиров взять на хранение свои сокровища на какое-то время им платили за это небольшую сумму денег.

В конце концов, некоторые ювелиры поняли, что клиенты забирают свои вклады довольно редко и поэтому большую часть золота можно отдавать взаймы под процент.

Так появились первые банкиры, а банки стали посредниками между предпринимателями и владельцами сбережений.

Слайд 8

Банки – это

древнее экономическое явление.

Банк (от итал.

banco — лавка, стол, на которых менялы раскладывали монеты)

— финансово-кредитный институт, основной функцией которого является оказание финансовых услуг юридическим и физическим лицам.

Слайд 9

История банков в России

В России банки появились лишь

в XVIII веке. В 1733 г. императрица Анна Иоанновна,

ввиду недостатка кредита и чрезвычайно высокого размера процентов, доходившего до 12 — 20%, "чего во всем свете не водится", повелела предоставлять ссуды из монетной конторы из 8% под залог золота и серебра в размере ¾ стоимости по указанной цене. В царствование Елизаветы Петровны в 1754 году были учреждены Дворянские Заемные банки в Петербурге, Москве, в Купеческом Банке Петербурга. В 1786 г. Дворянские Заемные банки были закрыты и капиталы их были переданы государственному Заемному банку. Купеческий банк в 1770 г. прекратил выдачу ссуд, а в 1782 г. он был закрыт и капитал его был передан сначала Дворянскому Банку, а в 1786 - Государственному Заемному Банку.

Слайд 10

История банков в России

В 1758 г. был учрежден

Медный Банк и две "Банковские конторы вексельного производства между

городами", которые выдавали ссуды под переводные векселя медной монетой с тем, чтобы ¾ ссуды выплачивались заемщиками серебряной монетой. Кроме того они брали на себя перевод векселей от лиц, которые отдавали им на хранение медную монету. В основной капитал банковым конторам ассигновано 2 млн. р. медной монетой. В 1769 году были учреждены Ассигнационные Банки, имевшие целью заменить полноценную монету бумажными деньгами (ассигнациями).

Слайд 11

История банков в России

В 1786 г. был учрежден

Государственный Заемный Банк. В 1797 г. был учрежден Вспомогательный

Банк для дворянства. В 1817 г. был основан Государственный коммерческий банк вместо существовавших учетных контор при Ассигнационных Банках для содействия в кредите купечеству. В 1842 г. были созданы государственные сберегательные кассы в Петербурге и Москве. Таким образом, преобладали государственные банки, частных банков в 1857 году было всего 21 и их влияние на торговлю и промышленность было ничтожно.

Слайд 12

Вопросы к видео - 1:

1 Назовите дату выпуска

ассигнаций?

2 В каком году были выпущены 100 рублевые

ассигнации с изображением Екатерины II?

3 Как называли 100 рублевую купюру с изображением Екатерины II?

Слайд 13

История банков в России

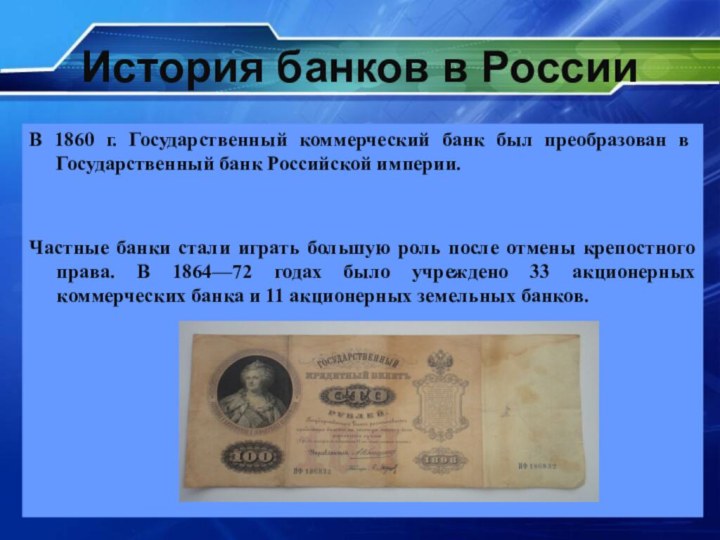

В 1860 г. Государственный коммерческий

банк был преобразован в Государственный банк Российской империи.

Частные банки

стали играть большую роль после отмены крепостного права. В 1864—72 годах было учреждено 33 акционерных коммерческих банка и 11 акционерных земельных банков.

Слайд 14

Государственный кредитный билет 1 рубль серебром 1863 г.

Слайд 15

Вопросы к видео - 2:

1 В каком веке

происходит обесценивание рубля?

2 Какой банк был учрежден в

1860 г. в соответствии с указом Александра II?

Слайд 16

Виды банков

Центральные банки, осуществляющие государственное регулирование банковской сферы

и денежную эмиссию.

Коммерческие банки, универсальный тип банка, занимающийся предоставлением

кредитов промышленным, и другим предприятиям преимущественно за счет денежных средств, привлеченных в виде вкладов;

Универсальные банки, осуществляют все основные виды банковских операций;

Инвестиционные банки, специализируются на инвестициях, чаще всего в ценные бумаги;

Сберегательные банки, специализируются на привлечении средств населения.

Слайд 17

Функции банков

Исторически первой функцией банков было безопасное хранение

денег клиентов.

Так как у банка есть много клиентов, которые

хранят в нем свои деньги, то банк становится способен переводить деньги от одного из них другому путем изменения записей в банковских счетах (безналичные расчеты). Безналичные расчеты возможны и между клиентами различных банков благодаря системе корреспондентских счетов.

Банки выдают кредиты.

Слайд 18

Доходы банков

Считается, что основным источником доходов банка является

доход, получаемый от разницы между процентами по вкладам в

банке (депозитам) и процентами по кредитам.

Дополнительно банки зарабатывают комиссионные на конвертации валют, услугах по проведению платежей, сдачи в аренду банковских сейфов для хранения ценностей, других дополнительных услугах.

Слайд 19

Расходы банка

Каждая коммерческая организация имеет как доходы так

и расходы, банки не являются исключением. Расходы банка можно

разделить на обязательства перед вкладчиками, налоги, расходы на текущую деятельность и развитие, расходы на выплату бонусов и дивидендов, а также расходы на создание резервов на возможные потери. Использование на нужды банка денег вкладчиков можно рассматривать как взятие банком кредита у этих вкладчиков. Систематическое использование подобного кредита ведёт к увеличению внутреннего долга банка, и может приводить к дефолту кредитной организации.

Слайд 20

Вопросы к видео - 3:

1 В каком году

в первые государство отказывается платить по долгам и обязательствам?

2 Что происходит с продовольственным рынком во время дефолта?

Слайд 21

Функции Центрального

банка России

Комплекс основных функций Банка России

закреплен в статье 4 Федерального закона "О Центральном банке

Российской Федерации (Банке России)".

Основные функции Банка России заключаются в:

разработке и проведении совместно с Правительством Российской Федерации единой государственной денежно-кредитной политики, направленную на защиту и обеспечение устойчивости рубля;

монопольном осуществлении эмиссии наличных денег и организации их обращения;

осуществлении валютного регулирования, включая операции по покупке и продаже иностранной валюты; определении порядка осуществления расчетов с иностранными государствами.

Слайд 22

Функции Центрального

банка России

устанавливает правила осуществления расчетов в

Российской Федерации;

устанавливает правила проведения банковских операций, бухгалтерского учета

и отчетности для банковской системы;

осуществляет государственную регистрацию кредитных организаций, выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

осуществляет надзор за деятельностью кредитных организаций;

регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций, необходимых для выполнения своих основных задач;

Слайд 23

Ассигнационный рубль — сначала расчётная, вспомогательная, а затем

— основная денежная единица Российской империи с 1769-го по

1 января 1849 года, имевшая хождение наравне с серебряным рублём с рыночным курсом взаимного обмена обеих валют. Всего было 4 выпуска российских ассигнаций: в 1769—1785 гг., 1786—1818 гг., 1802 г. и 1818—1843 гг. На российских ассигнациях использовались надписи «Действует к пользе онаго» и «Любовь к Отечеству».

Слайд 24

Депози́т (банковский вклад) — сумма денег, переданная лицом

кредитному учреждению с целью получить доход в виде процентов,

образующегося в ходе финансовых операций с вкладом.

Слайд 25

Дефо́лт (англ. default — невыполнение обязательств) — невыполнение

договора займа, то есть неоплата своевременно процентов или основного

долга по долговым обязательствам или по условиям договора о выпуске облигационного займа.

Слайд 26

Сущность кредита

Кредит – это категория, выражающая экономические отношения,

складывающиеся между кредитором и заемщиком по поводу сделки ссуды,

то есть передачи средств во временное пользование с обязательством возврата в определенный срок.

Слайд 27

Формы кредита

Коммерческий кредит – представляет собой кредитную сделку

между двумя контрагентами обмена: предприятием – продавцом и предприятием

- покупателем (кредит, предоставляемый в товарной форме продавцом покупателю в виде отсрочки платежа за проданные товары.)

При коммерческом кредите участники кредитных отношений регулируют свои хозяйственные связи и создают платежные средства в виде векселей.

Коммерческий кредит имеет краткосрочный характер.

Недостатком коммерческого кредита является ограниченность его направления, а также время пользования и размера, наличие риска для поставщика, замедление скорости обращения денег в результате отсрочки платежа.

Слайд 28

Формы кредита

Банковский кредит представляет собой движение ссудного капитала,

предоставляемого банками взаймы за плату на принципах материальной обеспеченности,

срочности, возвратности и платности (кредит, предоставляемый банками

в денежной форме).

По периоду использования принято деление

кредитов на краткосрочные и долгосрочные.

За пользование кредитами заемщиками уплачиваются банку проценты, при определении размера которых банк исходит из проводимой в государстве процентной политики, уровня инфляции.

Слайд 29

Формы кредита

Ипотечный кредит представляет собой тип экономических отношений

по поводу предоставления ссуд под залог недвижимого имущества.

Объектами залога

может выступать недвижимое имущество, то есть жилые дома и квартиры, производственные здания, сооружения, магазины, склады, земельные участки.

Слайд 30

Формы кредита

К потребительскому кредиту можно отнести денежные ссуды,

выдаваемые отдельными звеньями банковской системы – ссуды ломбардов под

залог имущества, капитальный ремонт жилья, развитие подсобного домашнего хозяйства.

Потребительский кредит - это один из самых распространенных видов краткосрочного кредитования. Его отличие в том, что кредитная организация не контролирует, на что заёмщик тратит деньги, как, например, при ипотечном и автомобильном кредитовании. Потребительский кредит представляет собой денежный займ относительно небольшой суммы, на срок от нескольких месяцев до 5 лет.

Ставка процента за пользование

потребительским кредитом значительно

выше ставок обычных банковских ссуд.

Слайд 31

Вопросы для студентов

1 Выгодно ли пользоваться в современном

мире потребительским кредитом?

2 Что такое плата за кредит?

3 Представьте

себе, что один из Вас кредитор, а другой – заемщик. Какие вопросы должны возникнуть у Вас друг к другу? Сформулируйте их.

4 Что такое процент?

Слайд 32

Миниатюра 1

Действующие лица: представитель банка и покупатель

Цель покупателя:

выяснить сумму единовременного ежемесячного платежа по кредиту.

Слайд 33

Миниатюра 2

Действующие лица: менеджер магазина швейного оборудования и

покупатель

Цель менеджера: убедить покупателя в выгодности покупки оборудования в

кредит.

Слайд 34

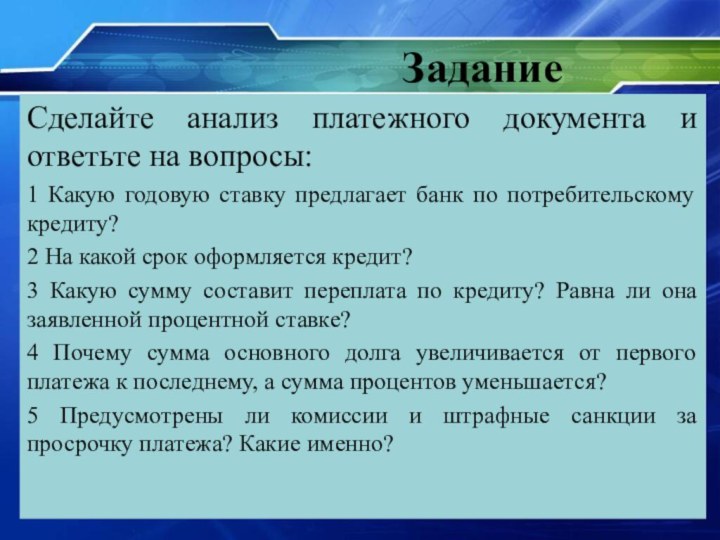

Задание

Сделайте анализ платежного документа и ответьте на вопросы:

1

Какую годовую ставку предлагает банк по потребительскому кредиту?

2 На

какой срок оформляется кредит?

3 Какую сумму составит переплата по кредиту? Равна ли она заявленной процентной ставке?

4 Почему сумма основного долга увеличивается от первого платежа к последнему, а сумма процентов уменьшается?

5 Предусмотрены ли комиссии и штрафные санкции за просрочку платежа? Какие именно?