- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Федеральные налоги и сборы

Содержание

- 2. Тихомирова Елена ВладимировнаПрофессор кафедры бухгалтерского учета, анализа,

- 3. Порядок работы:В рамках изучения курса «Федеральные налоги

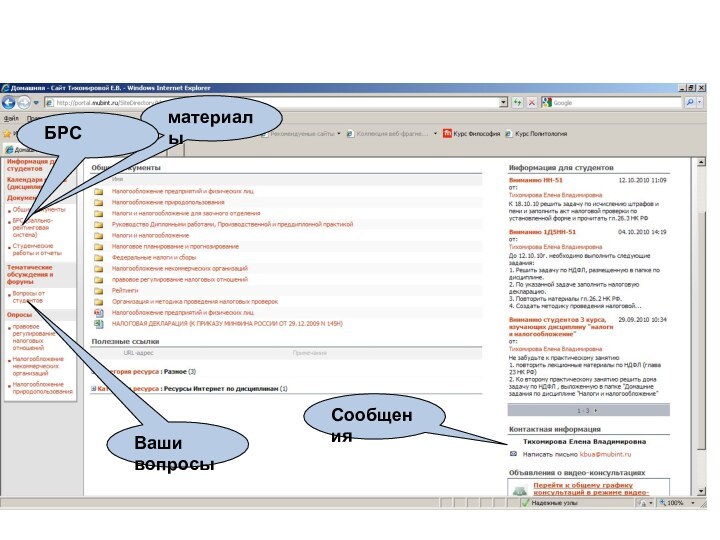

- 4. материалыВаши вопросыБРССообщения

- 5. Обязательные виды работы по дисциплине: Итоговый тест,

- 6. Требования БРСВыполнение обязательного итогового задания преподавателя –

- 7. Темы курсовых работ Порядок исчисления страховых взносов

- 8. . Рекомендуемая литература Нормативно-правовые

- 9. В результате изучения дисциплины студенты должны:

- 10. Тема:Налог на добавленную стоимость(гл.21 НК РФ)

- 11. Налогоплательщиками НДС признаются: - организации;- индивидуальные предприниматели;-

- 12. Организации и индивидуальные предприниматели имеют право на

- 13. Если в течение периода, в котором организации

- 14. Лица, использующие право на освобождение, должны представить

- 15. Организации и индивидуальные предприниматели, направившие в налоговый

- 16. Объектом налогообложения признаются: Операции по реализации товаров,

- 17. НДС полученный - НДС уплаченный =НДС к уплате в бюджет

- 18. Не признаются объектом налогообложения: 1) операции, не

- 19. 5) передача на безвозмездной основе объектов основных

- 20. Моментом определения налоговой базы является наиболее ранняя

- 21. При реализации товаров (работ, услуг) налогоплательщик дополнительно

- 22. Счет-фактура является документом, служащим основанием для принятия

- 23. Суммы налога, предъявленные покупателю при приобретении товаров

- 24. 1) приобретения (ввоза) товаров (работ, услуг), в

- 25. Суммы налога, принятые к вычету налогоплательщиком по

- 26. 1) передачи имущества, нематериальных активов и имущественных

- 27. При переходе налогоплательщика на специальные налоговые режимы

- 28. Налогоплательщик имеет право уменьшить общую сумму налога,

- 29. Ставки налогаУстановлены статьей 164. НК РФ 10%18%0%

- 30. Уплата налога по операциям, признаваемым объектом налогообложения

- 31. Налог на прибыль организаций

- 32. Налогоплательщиками налога на прибыль признаются: - российские

- 33. Объектом налогообложения по налогу на прибыль признается

- 34. Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению

- 35. К доходам относятся: 1) доходы от реализации

- 36. Доходы от реализацииДоходом от реализации признается выручка

- 37. Внереализационные доходы. 1) от долевого участия в

- 38. 11) в виде положительной курсовой разницы, возникающей

- 39. 17) в виде сумм возврата от некоммерческой

- 40. Налогоплательщик уменьшает полученные доходы на сумму произведенных

- 41. Расходы, связанные с производством и реализацией (статья

- 42. Расходы, связанные с производством и реализацией, подразделяются

- 43. К материальным расходам относятся следующие затраты налогоплательщика.

- 44. В расходы налогоплательщика на оплату труда включаются:

- 45. Амортизируемое имущество Амортизируемым имуществом признаются имущество, результаты

- 46. Амортизируемое имущество распределяется по 10 амортизационным группам

- 47. Налогоплательщики начисляют амортизацию:1) линейным методом;2) нелинейным методом.Сумма

- 48. К прочим расходам, связанным с производством и

- 49. 7) расходы на обеспечение мер по технике

- 50. 17) расходы на аудиторские услуги;18) расходы на

- 51. Внереализационные расходыВ состав внереализационных расходов включаются обоснованные

- 52. К таким расходам относятся, в частности:1) расходы

- 53. 9) расходы, связанные с консервацией и расконсервацией

- 54. При определении налоговой базы по налогу на

- 55. Организации (за исключением банков) имеют право на

- 56. При кассовом методе Датой получения дохода признается

- 57. При методе начислений Доходы признаются в том

- 58. Расходы, принимаемые для целей налогообложения с учетом

- 59. Налогоплательщики, понесшие убыток в предыдущем налоговом периоде,

- 60. Налоговые ставки установлены ст.284 НК РФ

- 61. Налоговый период- годОтчетные периоды:1 кварталПолугодие9 месяцев

- 62. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа.

- 63. Скачать презентацию

- 64. Похожие презентации

Слайд 2

Тихомирова Елена Владимировна

Профессор кафедры бухгалтерского учета, анализа, аудита

и налогообложения Академии МУБИНТ

Слайд 3

Порядок работы:

В рамках изучения курса

«Федеральные налоги и

сборы»

планируется провести 2 вебинара:

28 апреля – вводная лекция

19

мая - консультация по выполнению контрольной и курсовой работыДо 6 июня необходимо выполнить все задания по курсу

С 7 по 10 июня сдать итоговый экзамен.

Слайд 5 Обязательные виды работы по дисциплине: Итоговый тест, курсовая

работа, контрольная работа и итоговые задачи. Подробнее смотрите в

файле рекомендаций на сайте преподавателя и в файле БРС.Все вопросы вы сможете задать на сайте преподавателя в разделе «Вопросы студентов».

Ссылка на запись данного вебинара и данная презентация будет размещена на сайте Тихомировой Е.В. (головной вуз) .

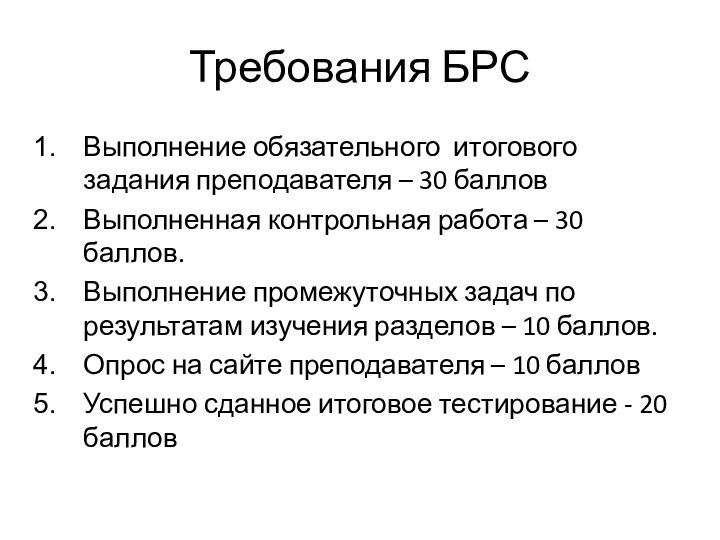

Слайд 6

Требования БРС

Выполнение обязательного итогового задания преподавателя – 30

баллов

Выполненная контрольная работа – 30 баллов.

Выполнение промежуточных задач по

результатам изучения разделов – 10 баллов.Опрос на сайте преподавателя – 10 баллов

Успешно сданное итоговое тестирование - 20 баллов

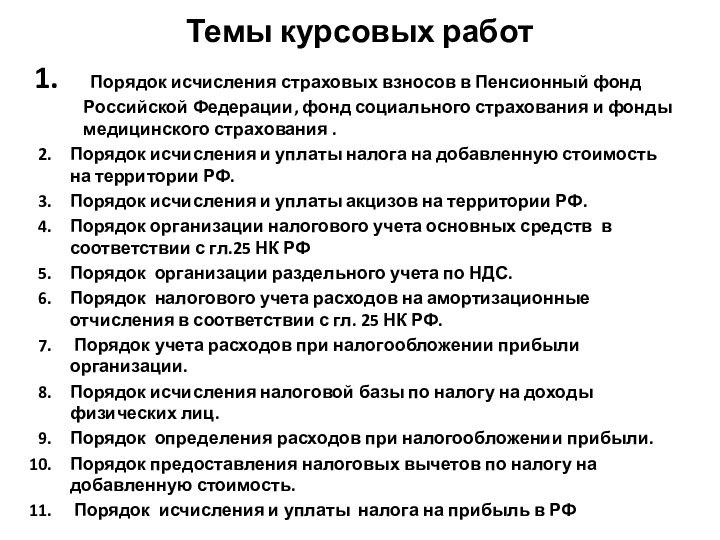

Слайд 7

Темы курсовых работ

Порядок исчисления страховых взносов в Пенсионный

фонд Российской Федерации, фонд социального страхования и фонды медицинского

страхования .Порядок исчисления и уплаты налога на добавленную стоимость на территории РФ.

Порядок исчисления и уплаты акцизов на территории РФ.

Порядок организации налогового учета основных средств в соответствии с гл.25 НК РФ

Порядок организации раздельного учета по НДС.

Порядок налогового учета расходов на амортизационные отчисления в соответствии с гл. 25 НК РФ.

Порядок учета расходов при налогообложении прибыли организации.

Порядок исчисления налоговой базы по налогу на доходы физических лиц.

Порядок определения расходов при налогообложении прибыли.

Порядок предоставления налоговых вычетов по налогу на добавленную стоимость.

Порядок исчисления и уплаты налога на прибыль в РФ

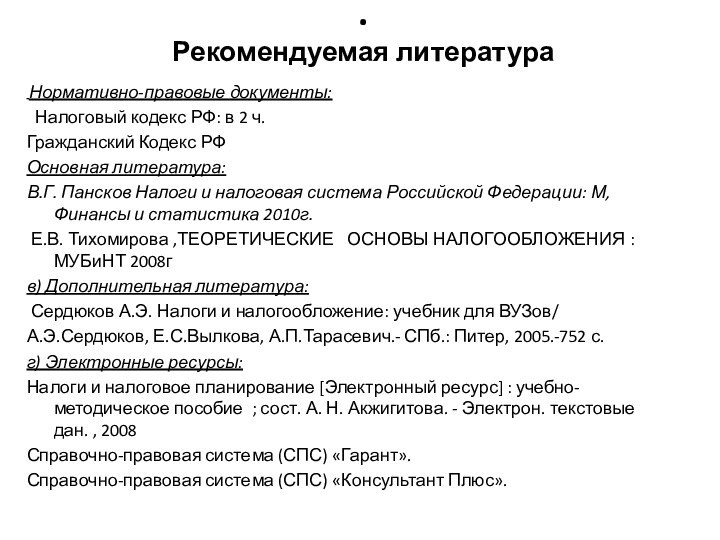

Слайд 8

.

Рекомендуемая литература

Нормативно-правовые документы:

Налоговый кодекс РФ:

в 2 ч.

Гражданский Кодекс РФ

Основная литература:

В.Г. Пансков Налоги и

налоговая система Российской Федерации: М, Финансы и статистика 2010г.Е.В. Тихомирова ,ТЕОРЕТИЧЕСКИЕ ОСНОВЫ НАЛОГООБЛОЖЕНИЯ : МУБиНТ 2008г

в) Дополнительная литература:

Сердюков А.Э. Налоги и налогообложение: учебник для ВУЗов/

А.Э.Сердюков, Е.С.Вылкова, А.П.Тарасевич.- СПб.: Питер, 2005.-752 с.

г) Электронные ресурсы:

Налоги и налоговое планирование [Электронный ресурс] : учебно-методическое пособие ; сост. А. Н. Акжигитова. - Электрон. текстовые дан. , 2008

Справочно-правовая система (СПС) «Гарант».

Справочно-правовая система (СПС) «Консультант Плюс».

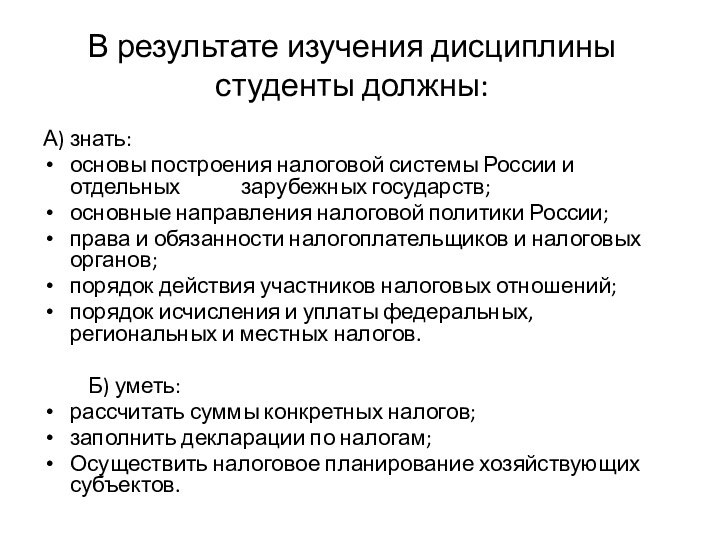

Слайд 9

В результате изучения дисциплины студенты должны:

А) знать:

основы построения

налоговой системы России и отдельных

зарубежных государств;основные направления налоговой политики России;

права и обязанности налогоплательщиков и налоговых органов;

порядок действия участников налоговых отношений;

порядок исчисления и уплаты федеральных, региональных и местных налогов.

Б) уметь:

рассчитать суммы конкретных налогов;

заполнить декларации по налогам;

Осуществить налоговое планирование хозяйствующих субъектов.

Слайд 11

Налогоплательщиками НДС признаются:

- организации;

- индивидуальные предприниматели;

- лица, признаваемые

налогоплательщиками НДС, в связи с перемещением товаров через таможенную

границу РФ, определяемые в соответствии с Таможенным кодексом РФ.Налогоплательщики подлежат обязательной постановке на учет в налоговом органе

Слайд 12 Организации и индивидуальные предприниматели имеют право на освобождение

от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой

налога, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности 2 000 000 руб.Слайд 13 Если в течение периода, в котором организации и

индивидуальные предприниматели используют право на освобождение, сумма выручки от

реализации товаров (работ, услуг) без учета налога за каждые 3 последовательных календарных месяца превысила 2000000 руб. либо если налогоплательщик осуществлял реализацию подакцизных товаров, налогоплательщики начиная с 1-го числа месяца, в котором имело место такое превышение либо осуществлялась реализация подакцизных товаров, и до окончания периода освобождения утрачивают право на освобождение.Слайд 14 Лица, использующие право на освобождение, должны представить соответствующее

письменное уведомление и документы, указанные в НК, которые подтверждают

право на такое освобождение, в налоговый орган по месту своего учета.Указанные уведомление и документы представляются не позднее 20-го числа месяца, начиная с которого эти лица используют право на освобождение

Слайд 15 Организации и индивидуальные предприниматели, направившие в налоговый орган

уведомление об использовании права на освобождение (о продлении срока

освобождения), не могут отказаться от этого освобождения до истечения 12 последовательных календарных месяцев, за исключением случаев, когда право на освобождение будет утрачено ими в соответствии с НК.

Слайд 16

Объектом налогообложения признаются:

Операции по реализации товаров, работ, услуг

на территории РФ

Ввоз товаров на территорию РФ

Строительно-монтажные работы для

собственных нуждПотребление, произведенных товаров, работ, услуг для собственных нужд.

Операции, не признаваемые объектом налогообложения перечислены в ст.149 НК РФ

Слайд 18

Не признаются объектом налогообложения:

1) операции, не признаваемые реализацией

указанные в пункте 3 статьи 39 НК;

2) передача на

безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов органам государственной власти и органам местного самоуправления (или по решению указанных органов, специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению);3) передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

4) выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления, в рамках выполнения возложенных на них исключительных полномочий в определенной сфере деятельности, если обязательность выполнения указанных работ (оказания услуг) установлена законодательством РФ, законодательством субъектов РФ, актами органов местного самоуправления;

Слайд 19 5) передача на безвозмездной основе объектов основных средств

органам государственной власти и управления и органам местного самоуправления,

а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;6) операции по реализации земельных участков (долей в них);

7) передача имущественных прав организации ее правопреемнику (правопреемникам).

8) передача денежных средств некоммерческим организациям на формирование целевого капитала, которое осуществляется в порядке, установленном Федеральным законом "О порядке формирования и использования целевого капитала некоммерческих организаций".

Слайд 20

Моментом определения налоговой базы

является наиболее ранняя

из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг),

имущественных прав;2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Слайд 21 При реализации товаров (работ, услуг) налогоплательщик дополнительно к

цене (тарифу) реализуемых товаров обязан предъявить к оплате покупателю

этих товаров соответствующую сумму налога. Сумма налога, предъявляемая налогоплательщиком покупателю, исчисляется по каждому виду этих товаров как соответствующая налоговой ставке процентная доля цен (тарифов).При реализации товаров (работ, услуг), передаче имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг) или со дня передачи имущественных прав.

В расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, первичных учетных документах и в счетах-фактурах соответствующая сумма налога выделяется отдельной строкой.

Слайд 22 Счет-фактура является документом, служащим основанием для принятия предъявленных

сумм налога к вычету.

Налогоплательщик обязан составить счет-фактуру, вести журналы

учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, если иное не предусмотрено.Счета-фактуры не составляются налогоплательщиками по операциям реализации ценных бумаг (за исключением брокерских и посреднических услуг), а также банками, страховыми организациями и негосударственными пенсионными фондами по операциям, не подлежащим налогообложению (освобождаемым от налогообложения) в соответствии со статьей 149 НК РФ.

Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Слайд 23 Суммы налога, предъявленные покупателю при приобретении товаров (работ,

услуг), в том числе основных средств и нематериальных активов,

либо фактически уплаченные при ввозе товаров, в том числе основных средств и нематериальных активов, на территорию РФ, учитываются в стоимости таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, в случаях:Слайд 24 1) приобретения (ввоза) товаров (работ, услуг), в том

числе основных средств и нематериальных активов, используемых для операций

по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);2) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория РФ;

3) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, лицами, не являющимися налогоплательщиками налога на добавленную стоимость либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

4) приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, имущественных прав, для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с НК.

Слайд 25 Суммы налога, принятые к вычету налогоплательщиком по товарам

(работам, услугам), в том числе по основным средствам и

нематериальным активам, имущественным правам в порядке, предусмотренном НК, подлежат восстановлению налогоплательщиком в случаях:Слайд 26 1) передачи имущества, нематериальных активов и имущественных прав

в качестве вклада в уставный (складочный) капитал хозяйственных обществ

и товариществ или паевых взносов в паевые фонды кооперативов.2) дальнейшего использования таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций, указанных в НК, за исключением операции, предусмотренной в предыдущем пункте, и передачи основных средств, нематериальных активов и (или) иного имущества, имущественных прав правопреемнику (правопреемникам) при реорганизации юридических лиц.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету.

Слайд 27 При переходе налогоплательщика на специальные налоговые режимы в

соответствии с главой 26.2 и главой 26.3 НК суммы

налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам в порядке, предусмотренном главой 21 НК, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.Слайд 28 Налогоплательщик имеет право уменьшить общую сумму налога, исчисленную

в соответствии со статьей 166 НК, на установленные налоговые

вычеты.Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через таможенную границу РФ без таможенного контроля и таможенного оформления, в отношении:

1) товаров (работ, услуг), а также имущественных прав, приобретаемых для осуществления операций, признаваемых объектами налогообложения в соответствии с настоящей главой, за исключением товаров, предусмотренных пунктом 2 статьи 170 НК;

2) товаров (работ, услуг), приобретаемых для перепродажи.

Вычетам подлежат суммы налога, уплаченные в соответствии со статьей 173 НК покупателями - налоговыми агентами.

Слайд 30 Уплата налога по операциям, признаваемым объектом налогообложения в

соответствии со статьей 146 НК, на территории РФ производится

по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (выполнения, в том числе для собственных нужд, работ, оказания, в том числе для собственных нужд, услуг) за истекший налоговый период тремя равными долями в течении трех месяцев не позднее 20-го числа каждого месяца месяца, следующего за истекшим налоговым периодом.

Слайд 32

Налогоплательщиками налога на прибыль признаются:

- российские организации;

- иностранные

организации, осуществляющие свою деятельность в РФ через постоянные представительства

или получающие доходы от источников в РФ.Слайд 33 Объектом налогообложения по налогу на прибыль признается прибыль,

полученная налогоплательщиком.

Прибылью признается:

1) для российских организаций - полученные доходы,

уменьшенные на величину произведенных расходов;2) для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, - полученные через эти представительства доходы, уменьшенные на величину произведенных представительствами расходов;

3) для иных иностранных организаций - доходы, полученные от источников в РФ.

Слайд 35

К доходам относятся:

1) доходы от реализации товаров (работ,

услуг) и имущественных прав (далее - доходы от реализации);

2)

внереализационные доходы.При определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета.

Слайд 36

Доходы от реализации

Доходом от реализации признается выручка от

реализации товаров (работ, услуг) как собственного производства, так и

ранее приобретенных, выручка от реализации имущественных прав.Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и натуральной форме.

Слайд 37

Внереализационные доходы.

1) от долевого участия в других

организациях;

2) в виде положительной (отрицательной) курсовой разницы;

3) в виде

признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней за нарушение договорных обязательств;4) от сдачи имущества в аренду (субаренду);

5) от предоставления в пользование прав на результаты интеллектуальной деятельности;

6) в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам;

7) в виде сумм восстановленных резервов, расходы на формирование которых были приняты в составе расходов;

8) в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав;

9) в виде дохода, распределяемого в пользу налогоплательщика при его участии в простом товариществе;

10) в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде;

Слайд 38 11) в виде положительной курсовой разницы, возникающей от

переоценки имущества в виде валютных ценностей;

- в виде суммовой

разницы, возникающей у налогоплательщика;12) в виде основных средств и нематериальных активов, безвозмездно полученных атомными станциями для повышения их безопасности, используемых не для производственных целей;

13) в виде стоимости полученных материалов при демонтаже при ликвидации выводимых из эксплуатации основных средств;

14) в виде использованных не по целевому назначению имущества (в том числе денежных средств), работ, услуг, которые получены в рамках благотворительной деятельности;

15) в виде сумм денежных средств, использованных не по целевому назначению предприятиями и организациями, в состав которых входят особо радиационно- и ядерно-опасные производства и объекты;

16) в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного капитала организации, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов акционерам организации;

Слайд 39 17) в виде сумм возврата от некоммерческой организации

ранее уплаченных взносов в случае, если такие взносы ранее

были учтены в составе расходов при формировании налоговой базы;18) в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности;

19) в виде доходов, полученных от операций с финансовыми инструментами срочных сделок;

20) в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации;

21) в виде стоимости продукции средств массовой информации и книжной продукции, подлежащей замене при возврате либо при списании такой продукции.

Слайд 40

Налогоплательщик уменьшает полученные доходы на сумму произведенных расходов.

Расходами

признаются обоснованные (экономически оправданные затраты) и документально подтвержденные затраты

(а в случаях, предусмотренных статьей 265 НК, убытки), осуществленные налогоплательщиком.Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы подразделяются на:

1) расходы, связанные с производством и реализацией;

2) внереализационные расходы.

Слайд 41 Расходы, связанные с производством и реализацией (статья 253

НК), включают в себя:

1) расходы, связанные с изготовлением (производством),

хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением или реализацией товаров (работ, услуг, имущественных прав);2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

4) расходы на научные исследования и опытно-конструкторские разработки;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и реализацией.

Слайд 42

Расходы, связанные с производством и реализацией, подразделяются на:

1)

материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4)

прочие расходы.

Слайд 43

К материальным расходам относятся следующие затраты налогоплательщика.

1. На

приобретение сырья и материалов, используемых в производстве товаров

2. На

приобретение материалов, используемых:- для упаковки и иной подготовки произведенных и реализуемых товаров;

- на другие производственные и хозяйственные нужды.

3. На приобретение инструментов, приспособлений, инвентаря, средств защиты и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

4. На приобретение комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, подвергающихся дополнительной обработке

5. На приобретение топлива, воды и энергии, расходуемых на технологические цели, выработку энергии, отопление зданий, а также расходы на передачу энергии.

6. На приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями

7. Связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

Слайд 44

В расходы налогоплательщика на оплату труда включаются:

- любые

начисления работникам в денежной и натуральной формах;

- стимулирующие надбавки;

-

компенсационные начисления;- единовременные поощрительные начисления;

- расходы, предусмотренные нормами законодательства РФ, трудовыми договорами и коллективными договорами.

Слайд 45

Амортизируемое имущество

Амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности

и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика

на праве собственности, используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб..Слайд 46 Амортизируемое имущество распределяется по 10 амортизационным группам в

соответствии со сроками его полезного использования. Сроком полезного использования

признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества с учетом классификации основных средств, утверждаемой Правительством РФ.Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию, если после реконструкции, модернизации или технического перевооружения такого объекта произошло увеличение срока его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Слайд 47

Налогоплательщики начисляют амортизацию:

1) линейным методом;

2) нелинейным методом.

Сумма амортизации

для целей налогообложения определяется налогоплательщиками ежемесячно. Амортизация начисляется отдельно

по каждому объекту амортизируемого имущества.Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Слайд 48 К прочим расходам, связанным с производством и реализацией,

относятся следующие расходы налогоплательщика:

1) суммы налогов и сборов, таможенных

пошлин и сборов2) расходы на сертификацию продукции и услуг;

3) суммы комиссионных сборов и иных подобных расходов за выполненные сторонними организациями работы (предоставленные услуги);

4) суммы портовых и аэродромных сборов, расходы на услуги лоцмана и иные аналогичные расходы;

5) суммы выплаченных подъемных в пределах норм, установленных в соответствии с законодательством РФ;

6) расходы на обеспечение пожарной безопасности налогоплательщика, расходы на содержание службы газоспасателей, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности, в том числе услуг, оказываемых вневедомственной охраной при органах внутренних дел РФ, а также расходы на содержание собственной службы безопасности по выполнению функций экономической защиты банковских и хозяйственных операций и сохранности материальных ценностей (за исключением расходов на экипировку, приобретение оружия);

Слайд 49 7) расходы на обеспечение мер по технике безопасности,

расходы на гражданскую оборону, а также расходы на лечение

профессиональных заболеваний работников, занятых на работах с вредными условиями труда, расходы, связанные с содержанием помещений и инвентаря здравпунктов;8) расходы по набору работников, включая расходы на услуги специализированных организаций по подбору персонала;

9) расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расходы на гарантийный ремонт;

10) арендные (лизинговые) платежи за арендуемое имущество, а также расходы на приобретение имущества, переданного в лизинг;

11) расходы на содержание служебного транспорта;

12) расходы на командировки;

13) расходы на рацион питания экипажей морских, речных и воздушных судов в пределах норм;

14) расходы на юридические и информационные услуги;

15) расходы на консультационные услуги;

16) плата государственному или частному нотариусу за оформление;

Слайд 50

17) расходы на аудиторские услуги;

18) расходы на управление

организацией или отдельными ее подразделениями, а также расходы на

приобретение услуг по управлению организацией или ее отдельными подразделениями;19) расходы на услуги по предоставлению работников (технического и управленческого персонала) сторонними организациями для участия в производственном процессе, управлении производством либо для выполнения иных функций, связанных с производством и (или) реализацией;

20) расходы на публикацию бухгалтерской отчетности;

21) расходы, связанные с представлением форм и сведений государственного статистического наблюдения;

22) представительские расходы (не более 4% от суммы фонда оплаты труда);

23) расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе;

Слайд 51

Внереализационные расходы

В состав внереализационных расходов включаются обоснованные затраты

на осуществление деятельности, непосредственно не связанной с производством и

(или) реализацией.

Слайд 52

К таким расходам относятся, в частности:

1) расходы на

содержание переданного по договору аренды (лизинга) имущества (включая амортизацию

по этому имуществу);2) расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком;

3) расходы на организацию выпуска собственных ценных бумаг,

4) расходы, связанные с обслуживанием приобретенных налогоплательщиком ценных бумаг,

5) расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей;

- расходы в виде суммовой разницы, возникающей у налогоплательщика;

6) расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса Центрального банка РФ;

7) расходы налогоплательщика, применяющего метод начисления, на формирование резервов по сомнительным долгам;

8) расходы на ликвидацию выводимых из эксплуатации основных средств;

Слайд 53 9) расходы, связанные с консервацией и расконсервацией производственных

мощностей;

10) судебные расходы и арбитражные сборы;

11) затраты на аннулированные

производственные заказы;12) расходы по операциям с тарой;

13) расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и иных санкций;

14) расходы в виде сумм налогов, относящихся к поставленным материально-производственным запасам, работам, услугам, если кредиторская задолженность по такой поставке списана в отчетном периоде;

15) расходы на услуги банков;

16) расходы на проведение собраний акционеров;

Слайд 54 При определении налоговой базы по налогу на прибыль

организации имеют право применять кассовый метод или метод начислений.

Слайд 55 Организации (за исключением банков) имеют право на определение

даты получения дохода (осуществления расхода) по кассовому методу, если

в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС не превысила 1 млн руб. за каждый квартал.

Слайд 56

При кассовом методе

Датой получения дохода признается день

поступления средств на счета в банках и (или) в

кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом (кассовый метод).Расходами налогоплательщиков признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком-приобретателем указанных товаров перед продавцом, которое непосредственно связано с поставкой этих товаров.

Слайд 57

При методе начислений

Доходы признаются в том отчетном

(налоговом) периоде, в котором они имели место, независимо от

фактического поступления денежных средств, иного имущества (работ, услуг) и имущественных прав (метод начисления).По доходам, относящимся к нескольким отчетным (налоговым) периодам, и в случае, если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов.

Слайд 58 Расходы, принимаемые для целей налогообложения с учетом положений

главы 25 НК РФ, признаются таковыми в том отчетном

(налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок. Если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов.

Слайд 59 Налогоплательщики, понесшие убыток в предыдущем налоговом периоде, вправе

уменьшить налоговую базу текущего налогового периода на всю сумму

полученного ими убытка или на часть этой суммы (перенести убыток на будущее).Налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток.