- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Финансовые ресурсы и капитал предприятия

Содержание

- 2. Капитал компании представляет собой стоимость средств в

- 3. Формирование капитала организации осуществляется на основе следующих

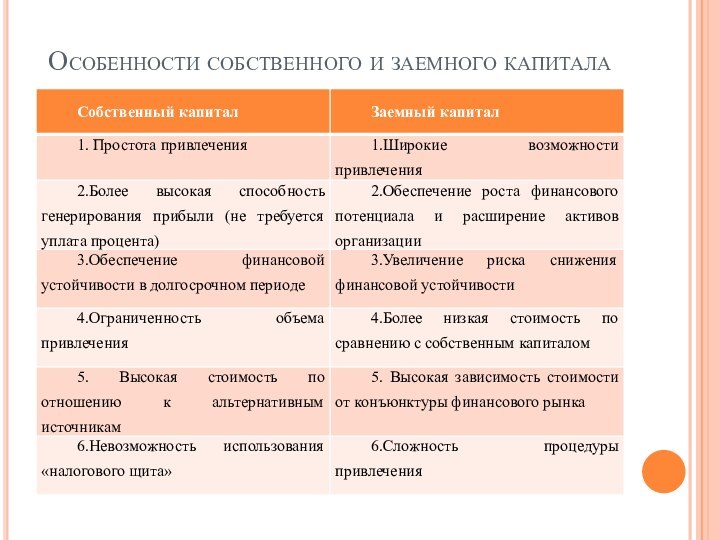

- 4. Особенности собственного и заемного капитала

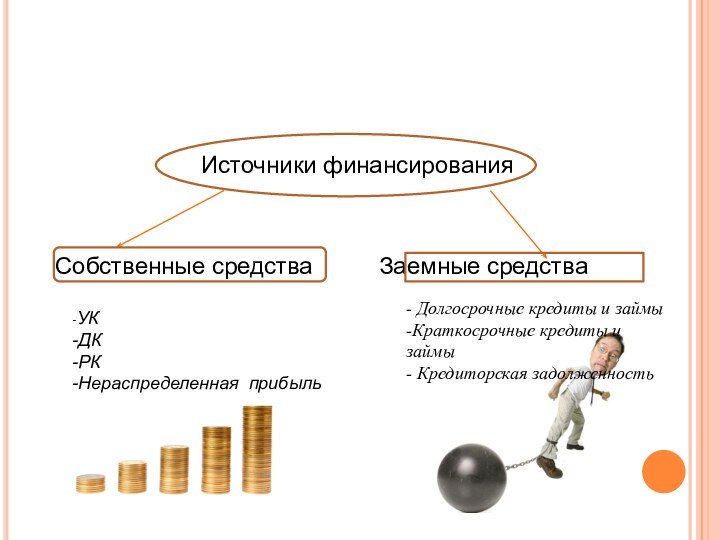

- 5. Источники финансированияСобственные средства Заемные средства-УК-ДК-РК-Нераспределенная прибыль- Долгосрочные кредиты и займы-Краткосрочные кредиты и займы- Кредиторская задолженность

- 6. Управление собственным капиталом - это часть финансовой

- 7. Задачами управления собственным капиталом являются:- определение целесообразного

- 8. Уставный капитал Уставный капитал характеризует долю собственников

- 9. Резервный капитал Резервный капитал предназначен для покрытия

- 10. Добавочный капитал Включает сумму дооценки основных средств,

- 11. Нераспределенная прибыль Распределяется решением компетентного органа на

- 12. Величина нераспределенной прибыли (непокрытого убытка) зависит:- от

- 13. Управление капиталомФинансовый рычаг характеризует использование компанией заемных

- 14. Три основные составляющие эффекта финансового рычага:Налоговый корректор

- 15. ОПТИМИЗАЦИЯ СТРУКТУРЫ КАПИТАЛА ПО КРИТЕРИЮ МАКСИМИЗАЦИИ УРОВНЯ

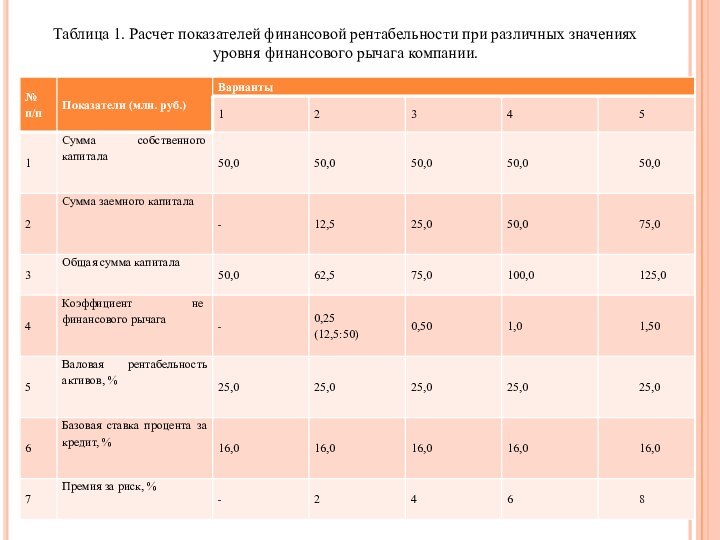

- 16. Таблица 1. Расчет показателей финансовой рентабельности при различных значениях уровня финансового рычага компании.

- 17. Продолжение табл. 1.

- 18. Вывод: Наивысший коэффициент финансовой рентабельности, который достигается при коэффициенте финансового рычага, равного 1,0.

- 19. Оптимизация структуры капитала по критерию максимизации его

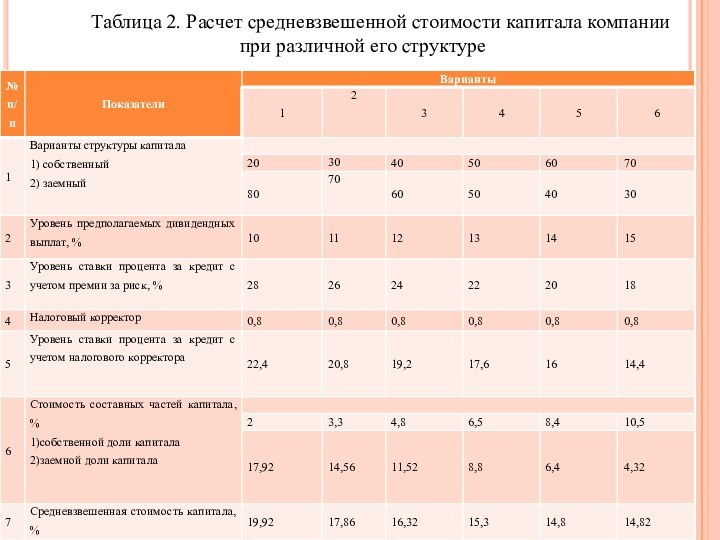

- 20. Таблица 2. Расчет средневзвешенной стоимости капитала компании при различной его структуре

- 21. Вывод:Минимальная средневзвешенная стоимость капитала достигается при соотношении собственного и заемного капитала в пропорции 60:40.

- 22. Оптимизация структуры капитала по критерию минимизации уровня

- 23. Пример: оптимизировать структуру капитала компании по критериям

- 24. Тогда при консервативном подходе к финансированию активов:Собственный

- 25. Акция – эмиссионная ценная бумага, закрепляющая права

- 26. АКЦИИобыкновенныепривилегированные1) По привил. акциям дивиденды выплачиваются в

- 27. Держатели обыкновенных акций являются собственниками фирмы и

- 28. способы эмиссии акций1. Продажа непосредственно инвестором по

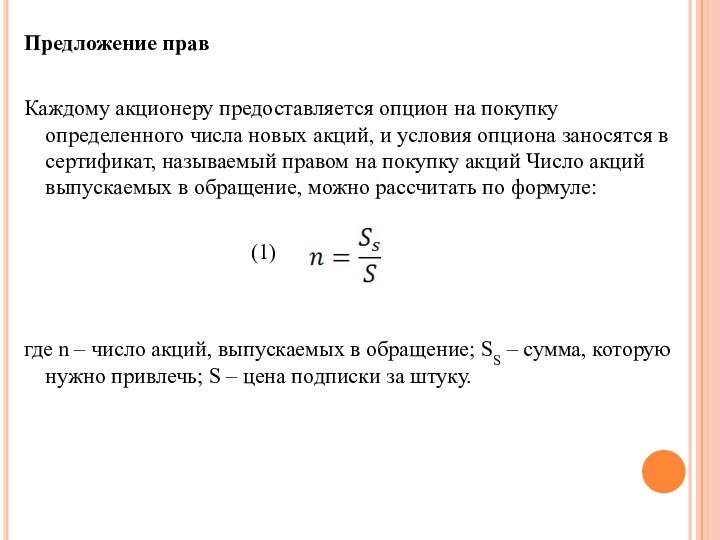

- 29. Предложение правКаждому акционеру предоставляется опцион на покупку

- 30. Число прав для подписки на одну акцию

- 31. параметры стоимости акций1) Номинальная стоимость2) Балансовая стоимость3) Рыночная стоимость

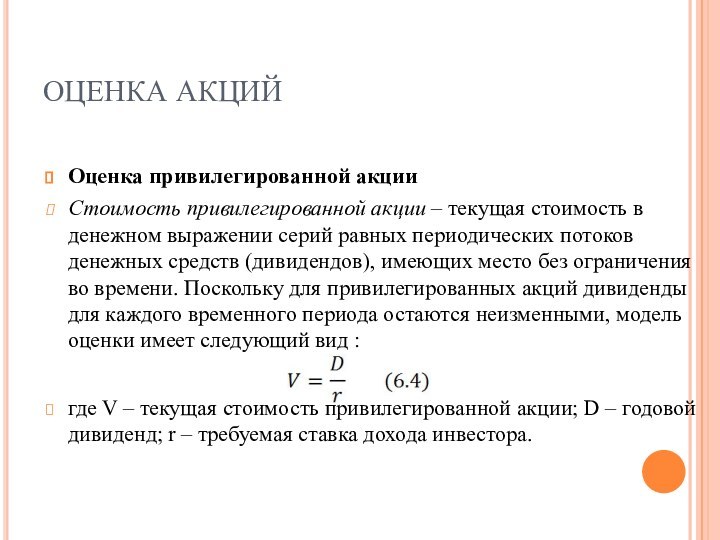

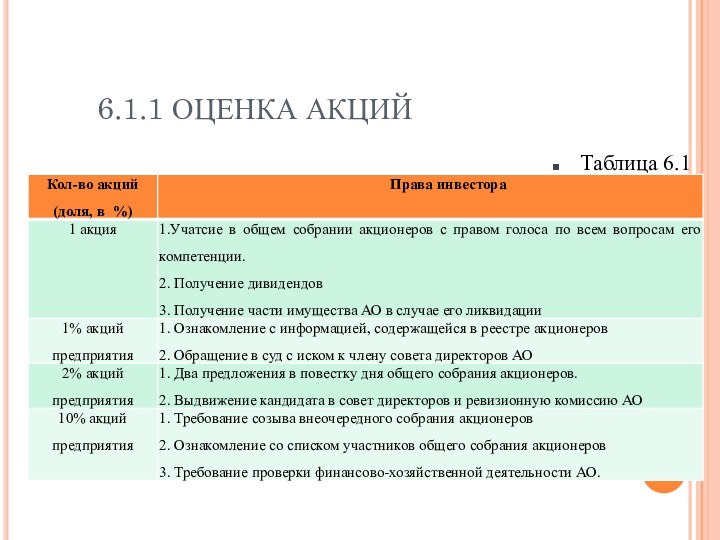

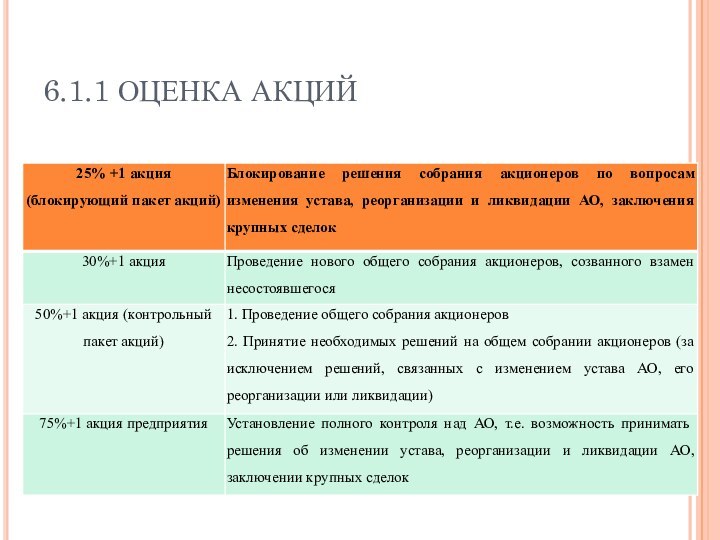

- 32. Права, предоставляемые инвестору (группе инвесторов), владеющему определенным количеством акций

- 33. ОЦЕНКА АКЦИЙОценка привилегированной акцииСтоимость привилегированной акции –

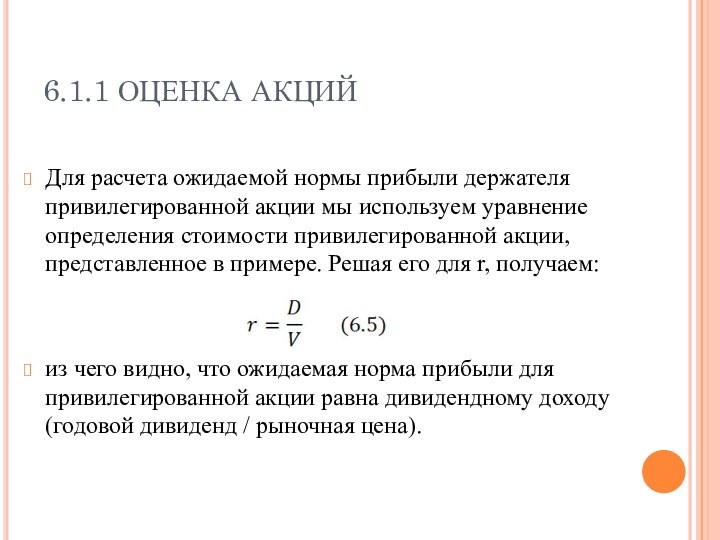

- 34. 6.1.1 ОЦЕНКА АКЦИЙДля расчета ожидаемой нормы прибыли

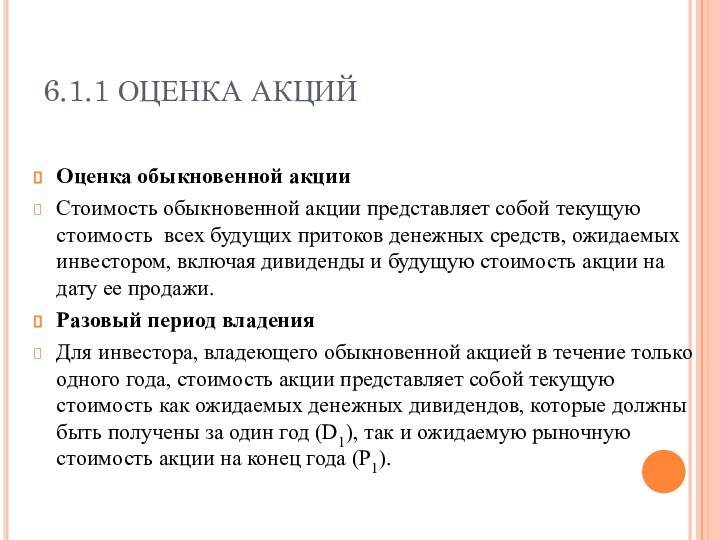

- 35. 6.1.1 ОЦЕНКА АКЦИЙОценка обыкновенной акцииСтоимость обыкновенной акции

- 36. 6.1.1 ОЦЕНКА АКЦИЙЕсли (r) представляет требуемую ставку

- 37. 6.1.1 ОЦЕНКА АКЦИЙМногократный период владенияПоскольку обыкновенная акция

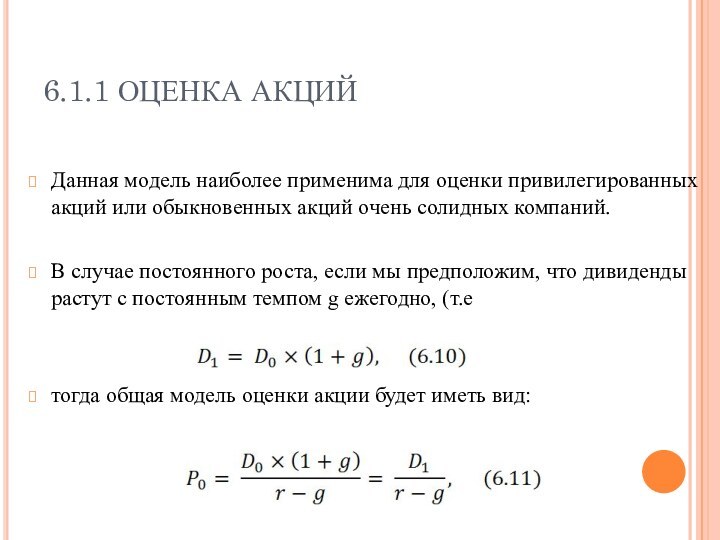

- 38. 6.1.1 ОЦЕНКА АКЦИЙДанная модель наиболее применима для

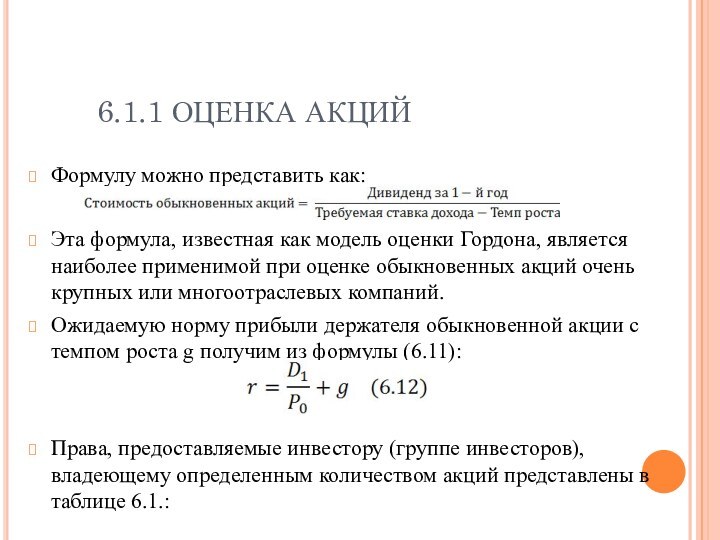

- 39. 6.1.1 ОЦЕНКА АКЦИЙФормулу можно представить как:Эта формула,

- 40. 6.1.1 ОЦЕНКА АКЦИЙТаблица 6.1

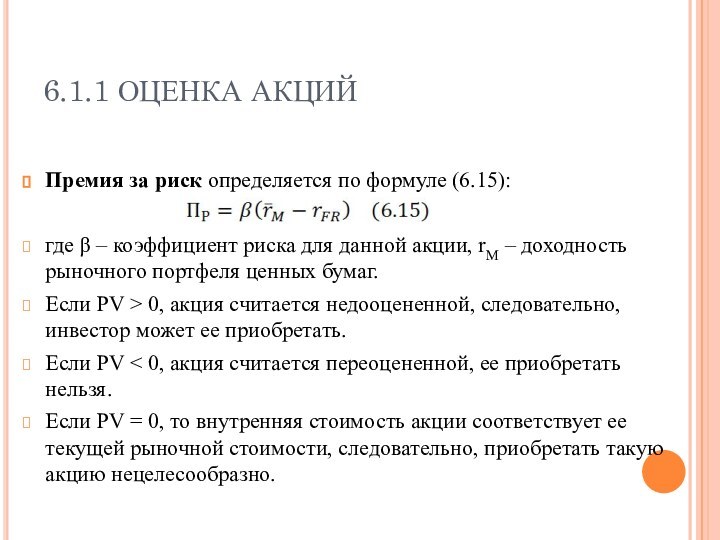

- 41. 6.1.1 ОЦЕНКА АКЦИЙ

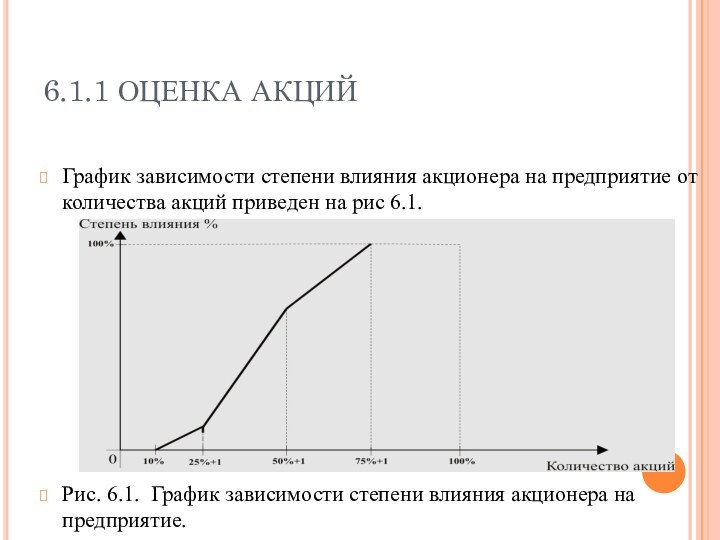

- 42. 6.1.1 ОЦЕНКА АКЦИЙГрафик зависимости степени влияния акционера

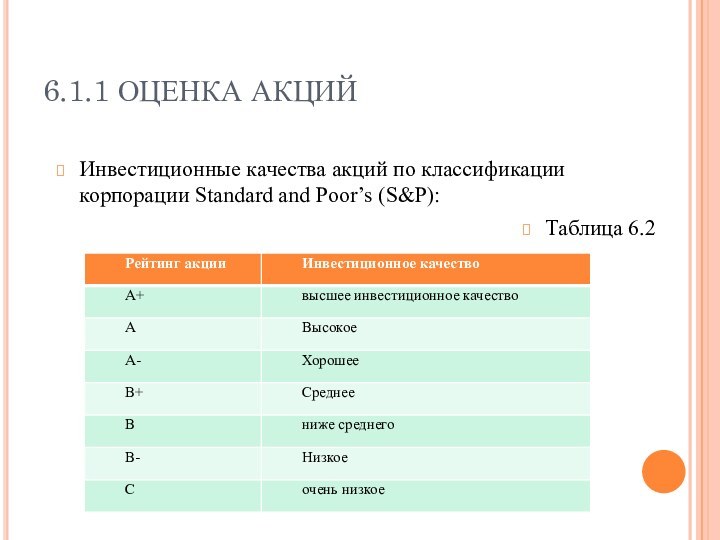

- 43. 6.1.1 ОЦЕНКА АКЦИЙИнвестиционные качества акций по классификации корпорации Standard and Poor’s (S&P):Таблица 6.2

- 44. 6.1.1 ОЦЕНКА АКЦИЙОпределение текущей стоимости неверно-оцененных акций,

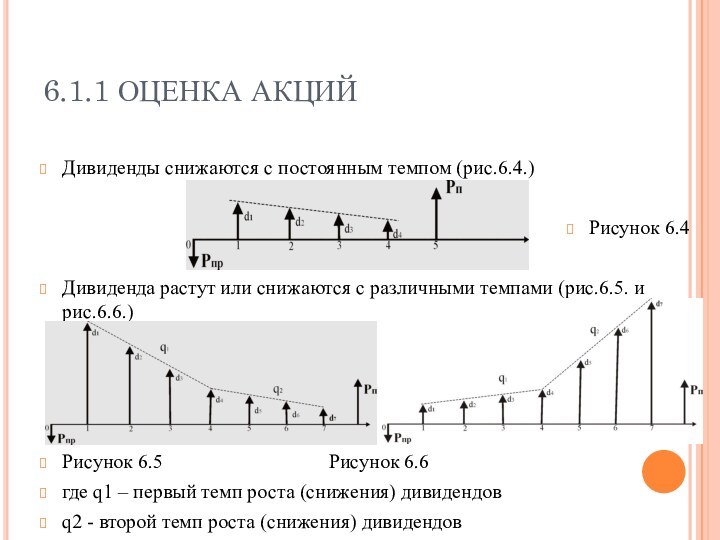

- 45. 6.1.1 ОЦЕНКА АКЦИЙДивиденды снижаются с постоянным темпом

- 46. 6.1.1 ОЦЕНКА АКЦИЙОценка текущей стоимости акций, которые

- 47. Скачать презентацию

- 48. Похожие презентации

Капитал компании представляет собой стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование ее активов.

Слайд 2 Капитал компании представляет собой стоимость средств в денежной,

материальной и нематериальной формах, инвестированных в формирование ее активов.

Слайд 3

Формирование капитала организации осуществляется на основе следующих принципов:

Учет перспектив развития хозяйственной деятельности компании.

Обеспечение соответствия объема привлекаемого

капитала объему формируемых активов предприятия.Обеспечение оптимальной структуры капитала с учетом эффективного его функционирования.

Обеспечение минимизации затрат по формированию капитала из различных источников.

Обеспечение высокоэффективного использования капитала в процессе хозяйственной деятельности.

Слайд 5

Источники финансирования

Собственные средства Заемные средства

-УК

-ДК

-РК

-Нераспределенная прибыль

- Долгосрочные кредиты и

займы

-Краткосрочные кредиты и займы

- Кредиторская задолженность

Слайд 6

Управление собственным капиталом - это часть финансовой политики

организации, целью которой является формирование такой величины и структуры

собственного капитала, которые бы обеспечили баланс между уровнем финансовой устойчивости (независимости) предприятия и уровнем доходности собственного капитала.

Слайд 7

Задачами управления собственным капиталом являются:

- определение целесообразного размера

собственного капитала; увеличение, если требуется, размера собственного капитала за

счет нераспределенной прибыли или дополнительного выпуска акций;- определение целесообразной структуры вновь выпускаемых акций (доли обыкновенных и привилегированных акций);

- определение и реализация дивидендной политики.

Слайд 8

Уставный капитал

Уставный капитал характеризует долю собственников в активах

корпорации.

Уставный капитал организации определяет минимальный размер ее имущества, гарантирующего

интересы ее кредиторовНо - номинальная стоимость обыкновенных акций

Nо – количество обыкновенных акций, выпущенных предприятием

Nпрi – количество выпусков привилегированных акций предприятия

Нпрi – номинальная стоимость привилегированных акций i-выпуска

К – количество выпусков привилегированных акций предприятия

Слайд 9

Резервный капитал

Резервный капитал предназначен для покрытия убытков, для

погашения облигаций общества и выкупа собственных акций в случае

отсутствия иных средств.Величина резервного капитала определяется в уставе, но не может быть менее 5% чистой прибыли.

Слайд 10

Добавочный капитал

Включает сумму дооценки основных средств, объектов капитального

строительства и других материальных объектов имущества компании со сроком

полезного использования свыше 12 месяцев, проводимой в установленном порядке, а также сумму, полученную сверх номинальной стоимости размещенных акций (эмиссионный доход акционерного общества).

Слайд 11

Нераспределенная прибыль

Распределяется решением компетентного органа на :

- выплаты

дивидендов,

- формирование резервного и других фондов,

- покрытия убытков

прошлых лет и пр. Реинвестирование - вложение собственных ср-в в собственную компанию.

Слайд 12

Величина нераспределенной прибыли

(непокрытого убытка) зависит:

- от финансовых

результатов отчетного года;

- от размера выплаченных дивидендов;

- от отчислений

в резервный фонд;- от последствий реорганизации предприятия;

- от величины уценки ранее не переоцененных объектов основных средств организации.

Слайд 13

Управление капиталом

Финансовый рычаг характеризует использование компанией заемных средств,

которое влияет на изменение коэффициента рентабельности собственного капитала.

где ЭФЛ

- эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %;Снп - ставка налога на прибыль, выраженная десятичной дробью;

ЭК - экономическая рентабельность активов (отношение валовой прибыли к средней стоимости активов), %;

СрСПК - средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала, %;

ЗС - средняя сумма используемого предприятием заемного капитала;

СС - средняя сумма собственного капитала предприятия.

Слайд 14

Три основные составляющие эффекта финансового рычага:

Налоговый корректор финансового

левериджа (1- Снп) показывает в какой степени проявляется эффект

финансового левериджа в связи с различным уровнем налогообложения прибыли.Дифференциал финансового левериджа (ЭК- СрСПК) характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

Коэффициент финансового левериджа (ЗС/СС) характеризует сумму заемного капитала, используемого компанией, в расчете на единицу собственного капитала.

Слайд 15 ОПТИМИЗАЦИЯ СТРУКТУРЫ КАПИТАЛА ПО КРИТЕРИЮ МАКСИМИЗАЦИИ УРОВНЯ ФИНАНСОВОЙ

РЕНТАБЕЛЬНОСТИ

Пример: компания располагает собственным капиталом в 50 млн., руб.,

для увеличения объема производства компания решила привлечь заемные средства. Валовая рентабельность активов (без учета расходов по оплате процентов за кредит) составляет 25%. Ставка процента за кредит составляет 16%. Необходимо определить оптимальную структуру капитала, при которой будет достигнут наивысший уровень финансовой рентабельности предприятия (табл. 1).Слайд 16 Таблица 1. Расчет показателей финансовой рентабельности при различных

значениях уровня финансового рычага компании.

Слайд 18

Вывод:

Наивысший коэффициент финансовой рентабельности, который достигается при

коэффициенте финансового рычага, равного 1,0.

Слайд 19

Оптимизация структуры капитала по критерию максимизации его стоимости

Пример:

открытое акционерное общество формирует активы на сумму 160 млн.

руб. При уровне дивидендов 10% возможно разместить акции на сумму 32 млн. руб. Дальнейшее увеличение объемов реализации акций потребует увеличения уровня дивидендов. Безрисковая ставка за кредит составляет 16%. Необходимо определить, при какой структуре капитала будет достигнута минимальная средневзвешенная его стоимость (табл. 2).

Слайд 21

Вывод:

Минимальная средневзвешенная стоимость капитала достигается при соотношении собственного

и заемного капитала в пропорции 60:40.

Слайд 22 Оптимизация структуры капитала по критерию минимизации уровня финансовых

рисков

Подходы к финансированию различных групп активов организации:

агрессивным называется подход

к финансированию активов организации, когда за счет краткосрочного заемного капитала финансируется переменная часть оборотных активов и половина их постоянной части, а за счет долгосрочного заемного и собственного капитала финансируется половина части постоянных оборотных активов и внеоборотные активы (перманентный капитал);умеренный или компромиссный подход, предполагает финансирование переменной части оборотных активов за счет краткосрочных заемных средств, а за счет долгосрочных заемных средств и собственного капитала - постоянной части оборотных активов и внеоборотных активов;

консервативным называется подход, когда за счет краткосрочного заемного капитала финансируется только половина переменной части оборотных активов, а все остальное финансируется за счет собственных и долгосрочных заемных средств.

Слайд 23 Пример: оптимизировать структуру капитала компании по критериям финансового

риска при следующих исходных данных: планируемая среднегодовая стоимость внеоборотных

активов - 150 млн. руб., постоянная часть оборотных активов 80 млн. руб., максимальная дополнительная потребность в оборотных активах в период сезонности производства - 120 млн. руб.

Слайд 24

Тогда при консервативном подходе к финансированию активов:

Собственный капитал

должен составлять: 50+80+120/2=290 млн. руб.,

Заемный капитал должен составлять:

120/2 = 60 млн. руб.,Тогда структура капитала, минимизирующая уровень финансовых рисков :

Собственный капитал = (290/350) *100% = 82,9 %;

Заемный капитал = (60/350)*100% = 17,1%.

Слайд 25 Акция – эмиссионная ценная бумага, закрепляющая права ее

владельца (акционера) на получение части прибыли АО и на

часть имущества, остающегося после ликвидации.Номинальная стоимость (par value) обыкновенной акции определяется условиями эмиссии и показывает минимальную денежную сумму, внесенную акционерами, которую они могут потерять в случае банкротства.

Эмиссионный доход (paid-in capital) – разница между ценой, уплаченной акционерами при покупке акций последующих выпусков, и номинальной стоимостью акций.

Привлечение источников финансирования за счет эмиссии акций

Слайд 26

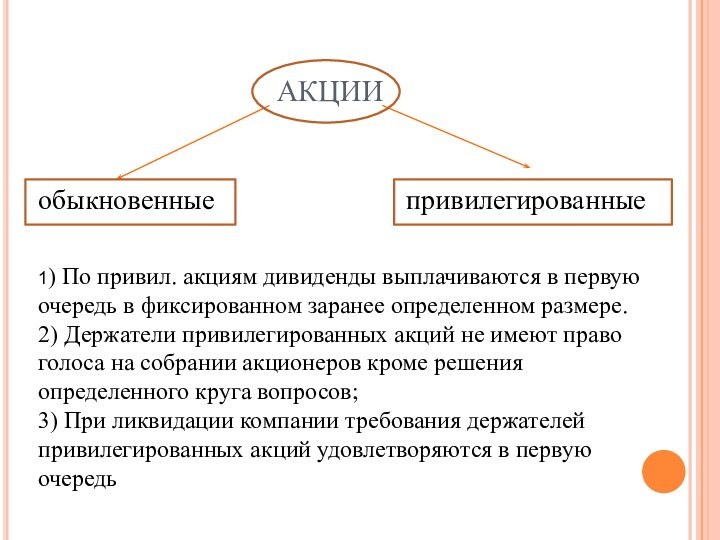

АКЦИИ

обыкновенные

привилегированные

1) По привил. акциям дивиденды выплачиваются в первую

очередь в фиксированном заранее определенном размере.

2) Держатели привилегированных

акций не имеют право голоса на собрании акционеров кроме решения определенного круга вопросов;3) При ликвидации компании требования держателей привилегированных акций удовлетворяются в первую очередь

Слайд 27

Держатели обыкновенных акций являются собственниками фирмы и обладают

определенными правами и привилегиями: право голоса на собрании акционеров

(лично или через представителя – proxy), преимущественное право приобретения вновь эмитируемых акций (preemptive tight).Фирмы могут выпускать классифицированные обыкновенные акции (classified stock), различающиеся условиями выплаты дивидендов и предоставляемыми правами.

Крупные компании открытого типа стремятся, чтобы их акции были включены в листинг (listed) и торговались на бирже. Иначе акции будут циркулировать на внебиржевом рынке (Over-The-Counter).

Выпуск новых акций происходит на первичном рынке (primary market), на вторичном рынке (secondary market) обращаются ранее выпущенные акции.

Слайд 28

способы эмиссии акций

1. Продажа непосредственно инвестором по подписке

2.

Продажа через инвестиционные институты

3. Тендерная продажа

4. Размещение акций брокером

у небольшого числа своих клиентов.

Слайд 29

Предложение прав

Каждому акционеру предоставляется опцион на покупку определенного

числа новых акций, и условия опциона заносятся в сертификат,

называемый правом на покупку акций Число акций выпускаемых в обращение, можно рассчитать по формуле:(1)

где n – число акций, выпускаемых в обращение; SS – сумма, которую нужно привлечь; S – цена подписки за штуку.

Слайд 30 Число прав для подписки на одну акцию рассчитывается

по формуле:

(2)где N – число прав для подписки на одну акцию; nS – число ранее выпущенных акций.

Стоимость права покупки одной акции определяется по формуле:

(3)

где R – стоимость права покупки одной акции; SC – рыночная стоимость старых акций.

Право покупки акций действует в течении определенного срока. В это время акционер может продать свое право другим инвесторам.

Слайд 31

параметры стоимости акций

1) Номинальная стоимость

2) Балансовая стоимость

3) Рыночная

стоимость

Слайд 32 Права, предоставляемые инвестору (группе инвесторов), владеющему определенным количеством

акций

Слайд 33

ОЦЕНКА АКЦИЙ

Оценка привилегированной акции

Стоимость привилегированной акции – текущая

стоимость в денежном выражении серий равных периодических потоков денежных

средств (дивидендов), имеющих место без ограничения во времени. Поскольку для привилегированных акций дивиденды для каждого временного периода остаются неизменными, модель оценки имеет следующий вид :где V – текущая стоимость привилегированной акции; D – годовой дивиденд; r – требуемая ставка дохода инвестора.

Слайд 34

6.1.1 ОЦЕНКА АКЦИЙ

Для расчета ожидаемой нормы прибыли держателя

привилегированной акции мы используем уравнение определения стоимости привилегированной акции,

представленное в примере. Решая его для r, получаем:из чего видно, что ожидаемая норма прибыли для привилегированной акции равна дивидендному доходу (годовой дивиденд / рыночная цена).

Слайд 35

6.1.1 ОЦЕНКА АКЦИЙ

Оценка обыкновенной акции

Стоимость обыкновенной акции представляет

собой текущую стоимость всех будущих притоков денежных средств, ожидаемых

инвестором, включая дивиденды и будущую стоимость акции на дату ее продажи.Разовый период владения

Для инвестора, владеющего обыкновенной акцией в течение только одного года, стоимость акции представляет собой текущую стоимость как ожидаемых денежных дивидендов, которые должны быть получены за один год (D1), так и ожидаемую рыночную стоимость акции на конец года (Р1).

Слайд 36

6.1.1 ОЦЕНКА АКЦИЙ

Если (r) представляет требуемую ставку дохода

инвестора, стоимость обыкновенной акции (Р0) составляет:

Расчет ожидаемой нормы прибыли

(ставки доходности) на обыкновенную акцию получим из формулы (6.6):

Слайд 37

6.1.1 ОЦЕНКА АКЦИЙ

Многократный период владения

Поскольку обыкновенная акция не

имеет срока погашения и ею можно владеть многие годы,

необходима более общая, многопериодная модель для расчета ее стоимости. Модель оценки обыкновенной акции:где Dt – дивиденд за период t от 1 до n лет.

Дивиденды могут быть разделены по категориям: дивиденды с нулевым ростом и дивиденды с постоянным ростом. В случае нулевого роста (то есть D0 = D1 =. . .= D) модель оценки стоимости акции будет.

Слайд 38

6.1.1 ОЦЕНКА АКЦИЙ

Данная модель наиболее применима для оценки

привилегированных акций или обыкновенных акций очень солидных компаний.

В случае

постоянного роста, если мы предположим, что дивиденды растут с постоянным темпом g ежегодно, (т.етогда общая модель оценки акции будет иметь вид:

Слайд 39

6.1.1 ОЦЕНКА АКЦИЙ

Формулу можно представить как:

Эта формула, известная

как модель оценки Гордона, является наиболее применимой при оценке

обыкновенных акций очень крупных или многоотраслевых компаний.Ожидаемую норму прибыли держателя обыкновенной акции с темпом роста g получим из формулы (6.11):

Права, предоставляемые инвестору (группе инвесторов), владеющему определенным количеством акций представлены в таблице 6.1.:

Слайд 42

6.1.1 ОЦЕНКА АКЦИЙ

График зависимости степени влияния акционера на

предприятие от количества акций приведен на рис 6.1.

Рис. 6.1.

График зависимости степени влияния акционера на предприятие.

Слайд 43

6.1.1 ОЦЕНКА АКЦИЙ

Инвестиционные качества акций по классификации корпорации

Standard and Poor’s (S&P):

Таблица 6.2

Слайд 44

6.1.1 ОЦЕНКА АКЦИЙ

Определение текущей стоимости неверно-оцененных акций, которые

имеют следующие виды денежных потоков:

1) Дивиденды постоянные (рис. 6.2.)

Рисунок

6.2где Рпр – цена приобретения акции на текущий момент времени, Рп – цена продажи акции, d – дивиденды.

Дивиденды растут с постоянным темпом (рис.6.3.)

Рисунок 6.3

Слайд 45

6.1.1 ОЦЕНКА АКЦИЙ

Дивиденды снижаются с постоянным темпом (рис.6.4.)

Рисунок

6.4

Дивиденда растут или снижаются с различными темпами (рис.6.5. и

рис.6.6.)Рисунок 6.5 Рисунок 6.6

где q1 – первый темп роста (снижения) дивидендов

q2 - второй темп роста (снижения) дивидендов

Слайд 46

6.1.1 ОЦЕНКА АКЦИЙ

Оценка текущей стоимости акций, которые имеют

вышеуказанные денежные потоки, определяется по следующей формуле:

где PV (Present

Value) – текущая стоимость акции, dt – дивиденды за период t, Рn – цена продажи акции через N периодов, Рпр – цена приобретения акции на текущий период времени, R – требуемая доходность на акцию.Ставка К может определяться по формуле:

где rFR – безрисковая доходность (доходность по государственным краткосрочным ценным бумагам), Пр – премия за риск.