- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

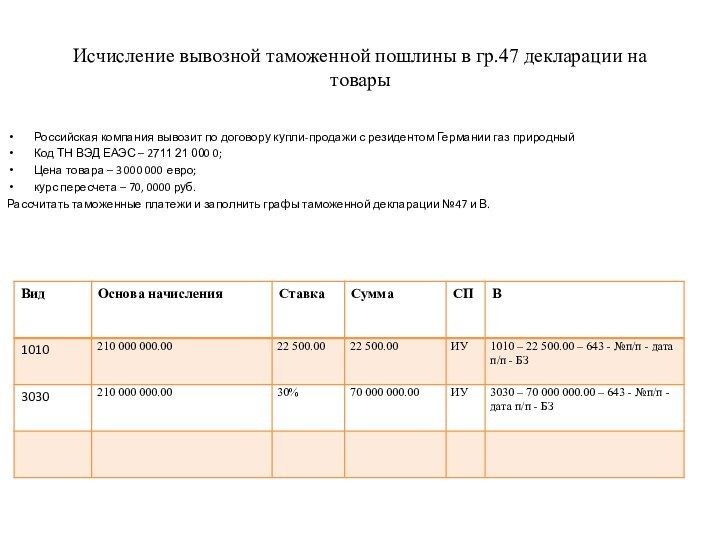

- ОБЖ

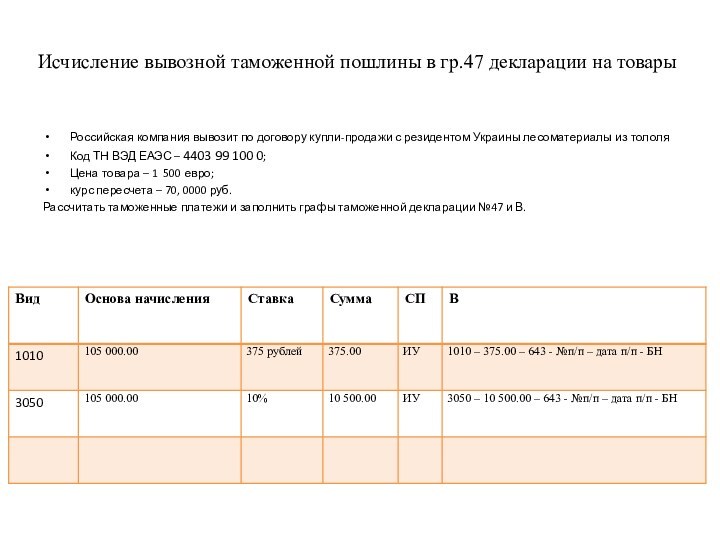

- Обществознание

- Окружающий мир

- Педагогика

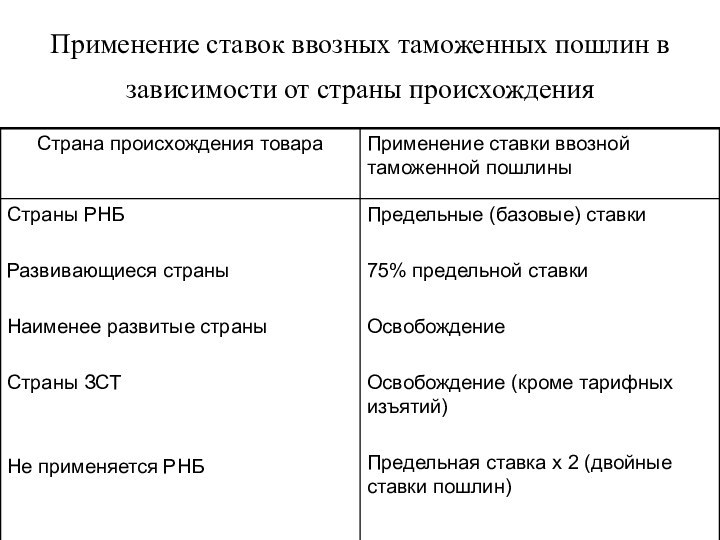

- Русский язык

- Технология

- Физика

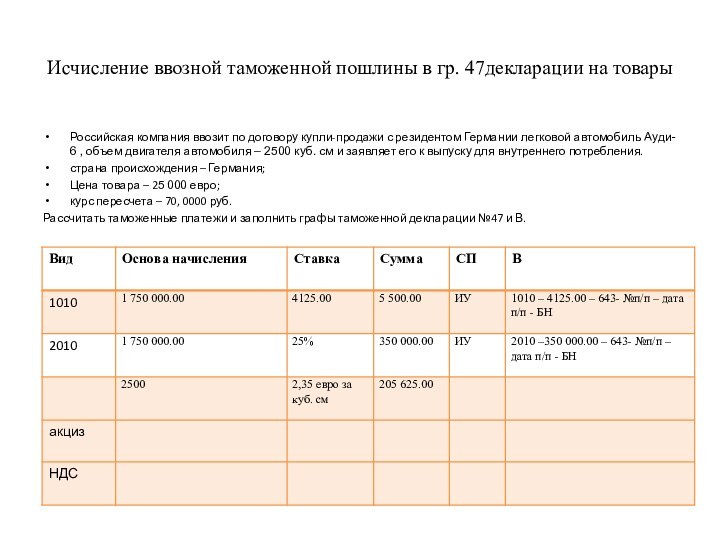

- Философия

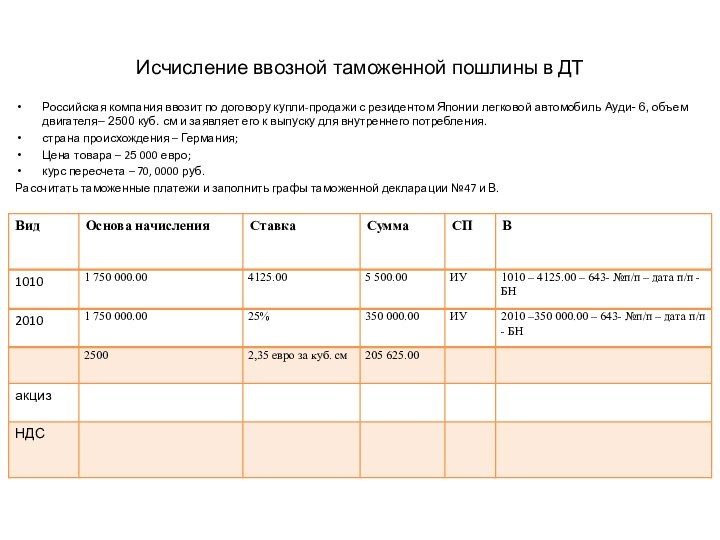

- Химия

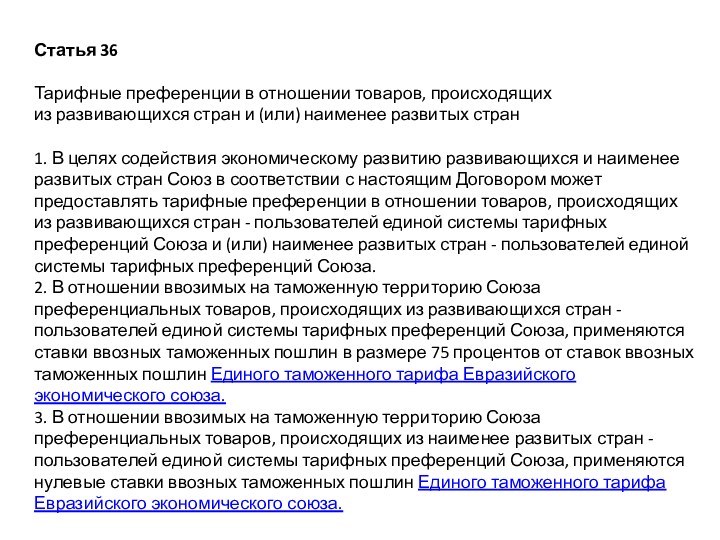

- Шаблоны, картинки для презентаций

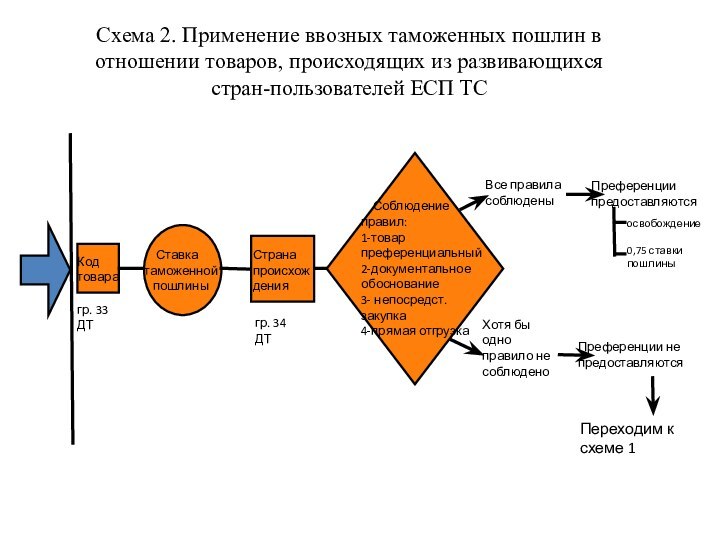

- Экология

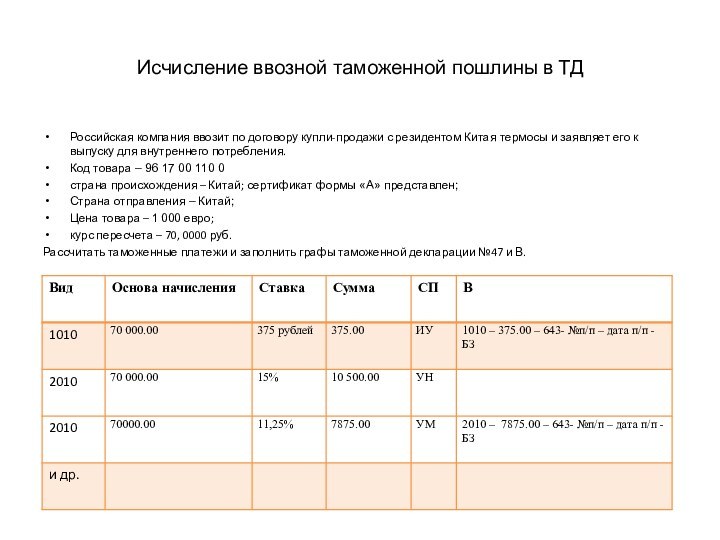

- Экономика

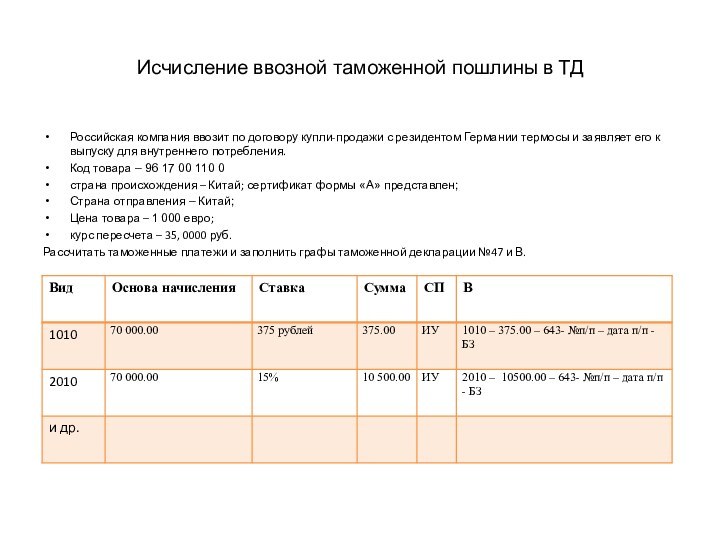

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Исчисление и уплата таможенных пошлин

Содержание

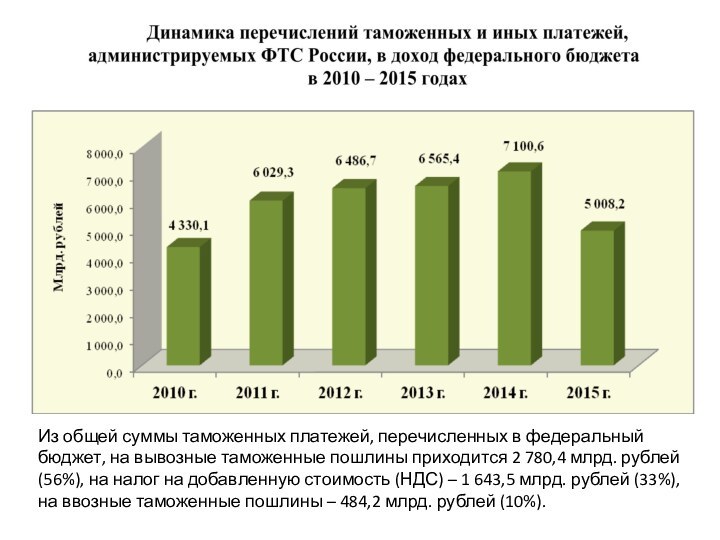

- 2. Из общей суммы таможенных платежей, перечисленных в

- 3. Методика изучения таможенных платежей: таможенных пошлин, налогов,

- 4. 1.Правовое регулирование Договор о ЕАЭС (ст. 42,43,36)2.

- 5. 2.Плательщики таможенных пошлинСт. 79 ТК ТС. Плательщики

- 6. 3. Объект обложения таможенными пошлинамиСт. 75 ТК

- 7. 4. База для исчисления пошлинСт. 75 ТК

- 8. 5. Порядок исчисления таможенных пошлинКто исчисляет?1 –

- 9. 5. Порядок исчисления таможенных пошлинВ какой валюте

- 10. 5.Порядок исчисления таможенных пошлинКак исчисляются пошлины?Абз. 1

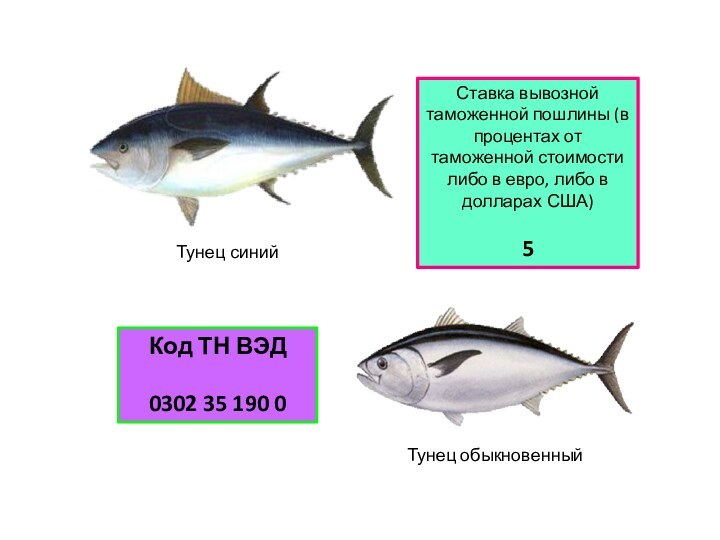

- 11. Тунец обыкновенныйТунец синийКод ТН ВЭД0302 35 190

- 12. Код ТН ВЭД0303 Рыба мороженаяСтавка вывозной таможенной пошлины00303

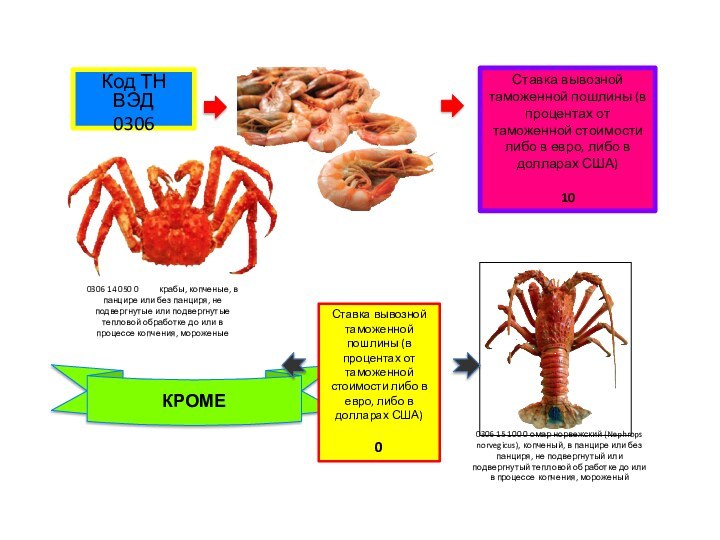

- 13. Код ТН ВЭД 0306КРОМЕСтавка вывозной таможенной пошлины

- 14. 1001 99 000 050 -6,5 тыс. рублей

- 15. Ставка вывозной таможенной пошлины20, но не менее

- 16. 2519 90 300 0Магнезия обожженная до спекания (агломерированная) 2613Руды и концентраты молибденовыеСтавка вывозной таможенной пошлины6,5

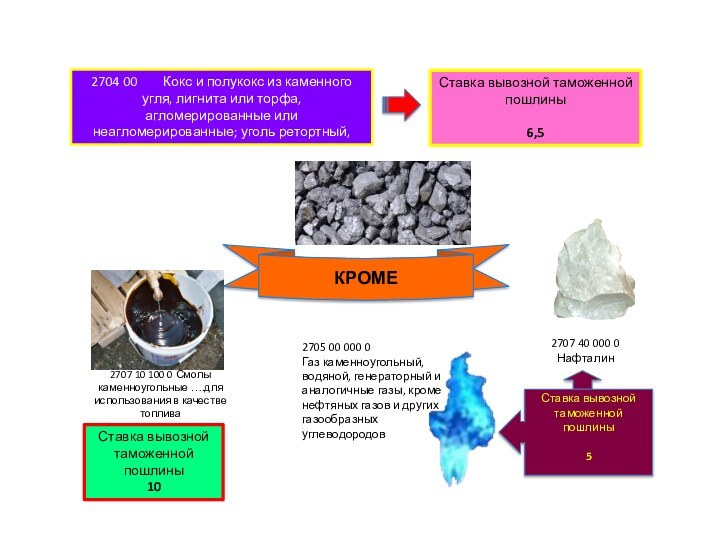

- 17. 2704 00 Кокс и полукокс из каменного угля,

- 18. 2708 Пек и кокс пековый, полученные из

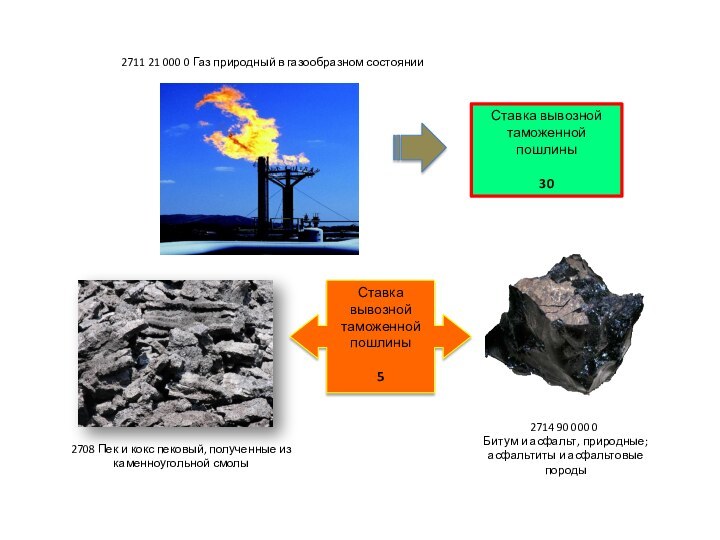

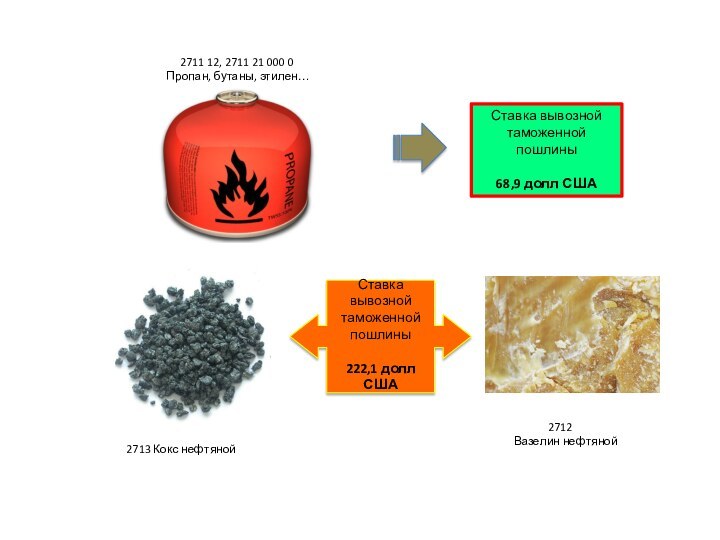

- 19. 2713 Кокс нефтяной2712 Вазелин нефтянойСтавка вывозной таможенной пошлины222,1

- 20. 2708 Пек и кокс пековый, полученные из

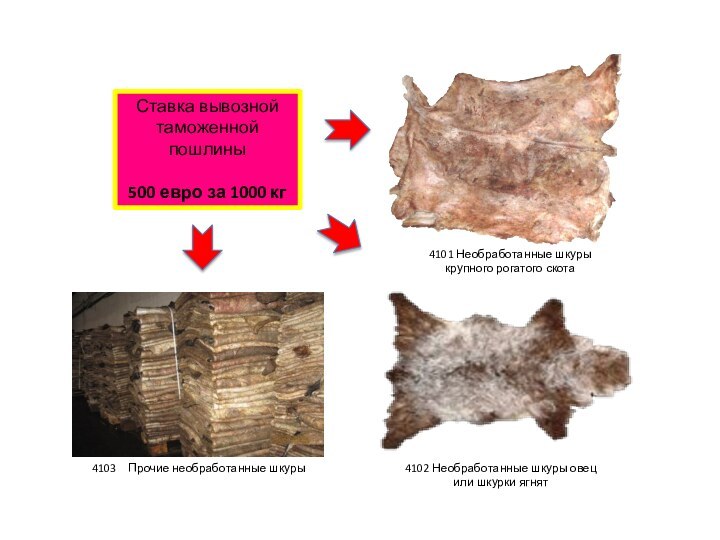

- 21. Ставка вывозной таможенной пошлины500 евро за 1000

- 22. 4104 Дубленая кожа или кожевенный краст из шкур

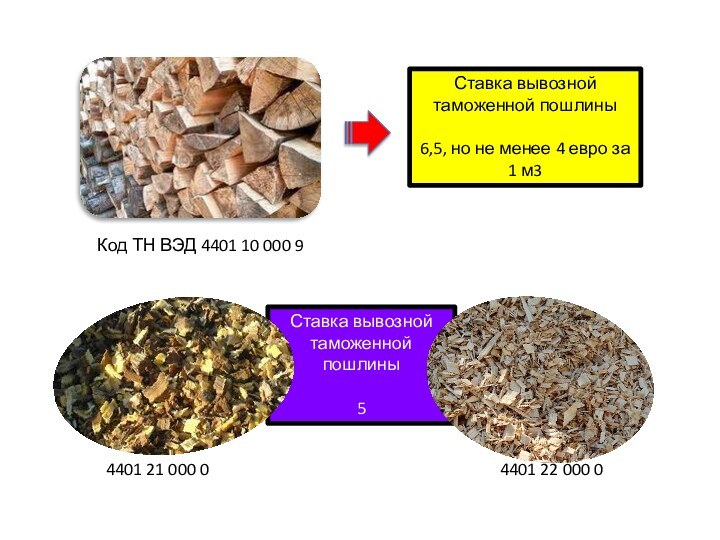

- 23. Код ТН ВЭД 4401 10 000 9Ставка

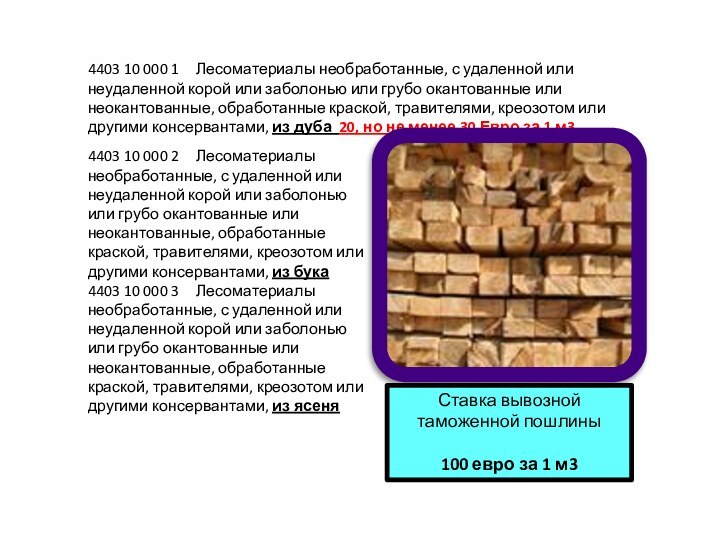

- 24. 4403 10 000 1 Лесоматериалы необработанные, с удаленной

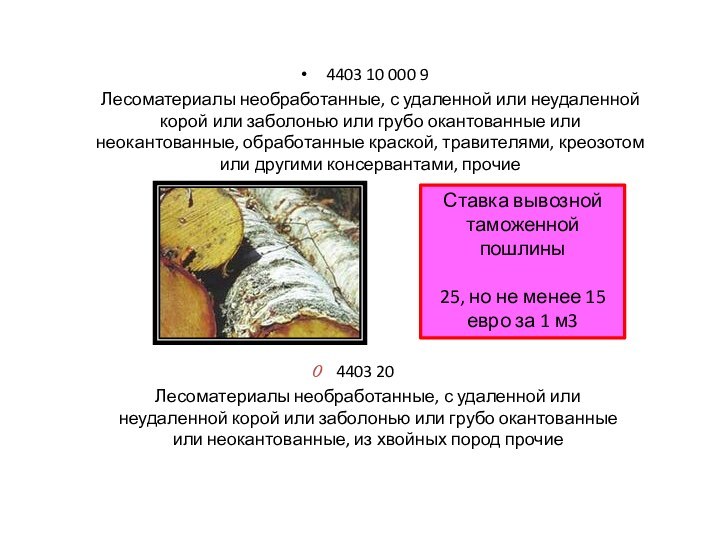

- 25. 4403 10 000 9 Лесоматериалы необработанные, с удаленной

- 26. Ставка вывозной таможенной пошлины10, но не менее

- 27. Код ТН ВЭД 4407 91 Ставка вывозной таможенной

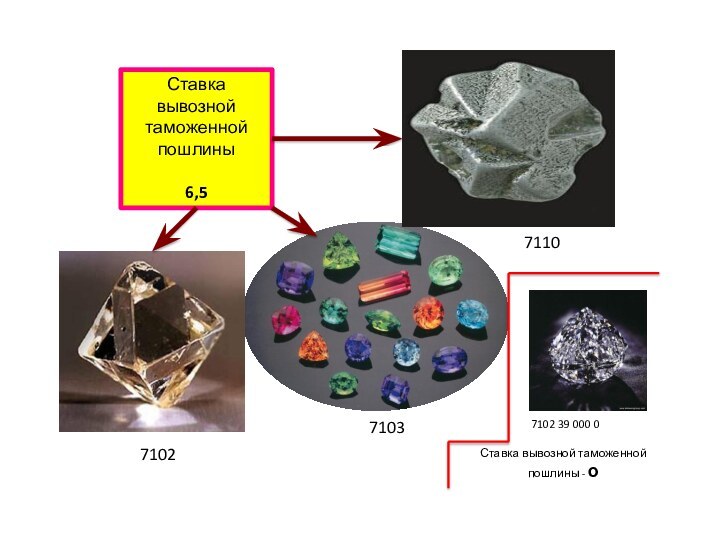

- 28. 710271037110Ставка вывозной таможенной пошлины6,5

- 29. Ставка вывозной таможенной пошлины15, но не менее

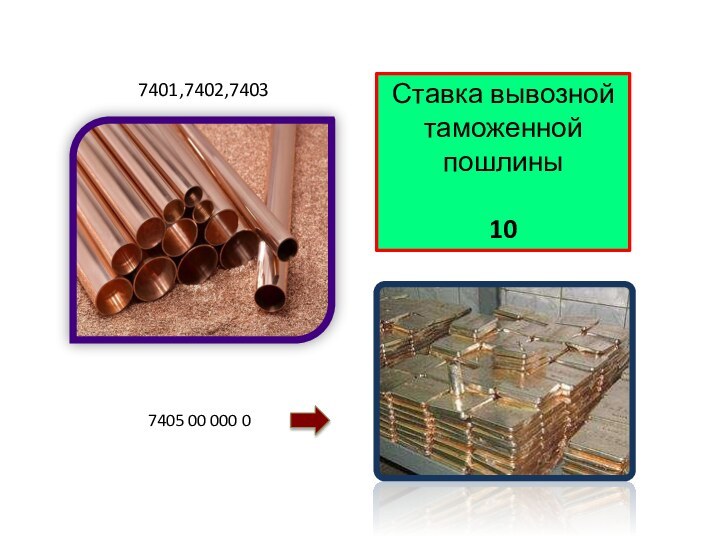

- 30. Ставка вывозной таможенной пошлины107401,7402,74037405 00 000 0

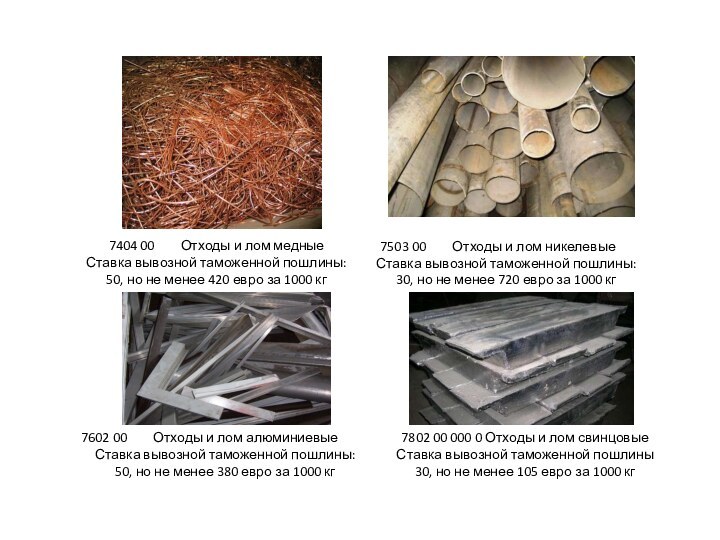

- 31. 7404 00 Отходы и лом медныеСтавка вывозной таможенной

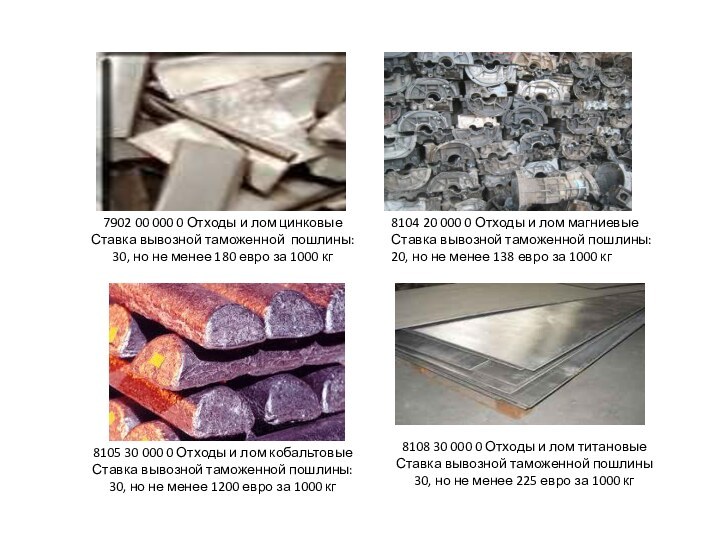

- 32. 7902 00 000 0 Отходы и лом

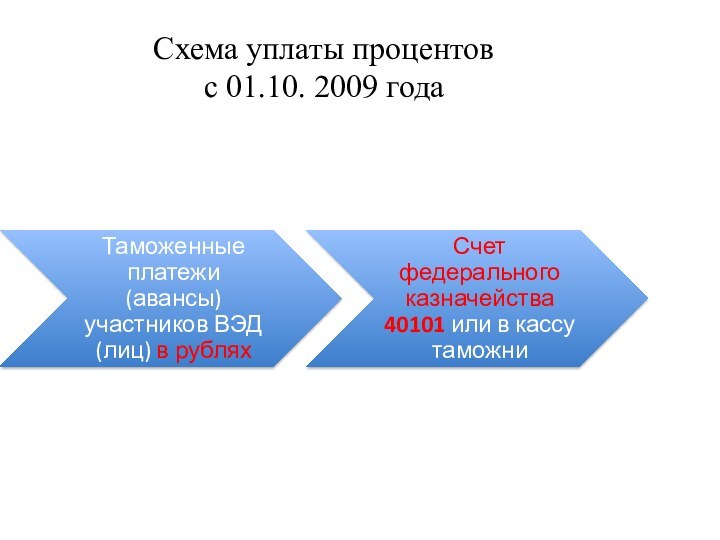

- 33. Ставка вывозной таможенной пошлины3,258002 00 000 08101

- 34. Исчисление вывозной таможенной пошлины в гр.47 декларации

- 35. Исчисление вывозной таможенной пошлины в гр.47 декларации

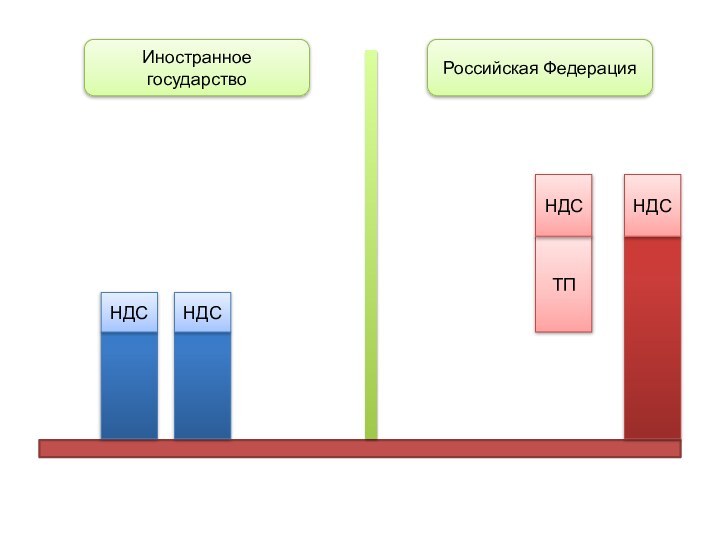

- 36. ТПНДСРоссийская ФедерацияИностранное государствоНДСНДСНДС

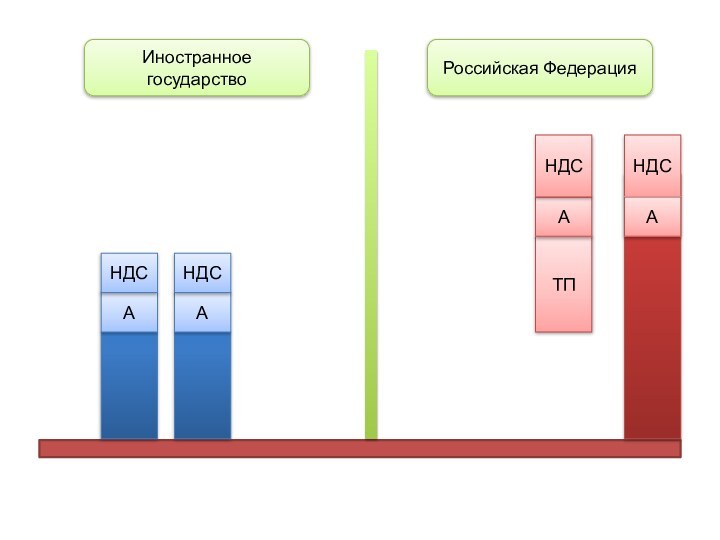

- 37. ААТПАНДСРоссийская ФедерацияИностранное государствоНДСНДСНДСА

- 38. Применение ставок ввозных таможенных пошлин в зависимости от страны происхождения

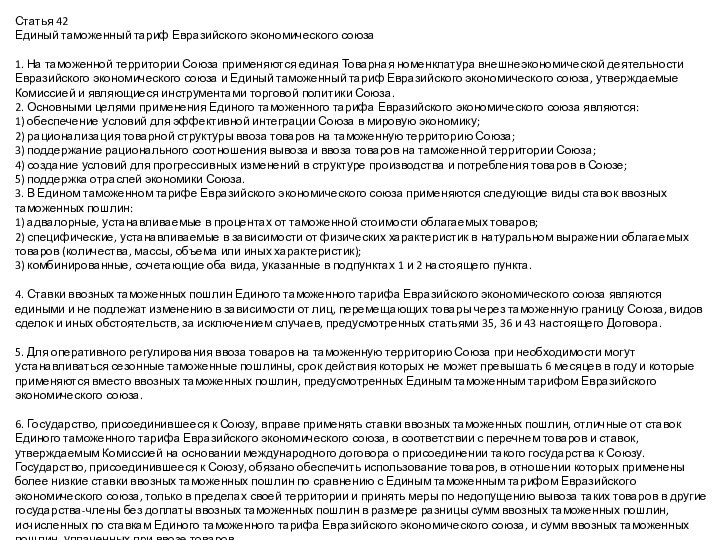

- 39. Статья 42Единый таможенный тариф Евразийского экономического союза1.

- 40. Схема 1. Применение ввозных таможенных пошлин в

- 41. Исчисление ввозной таможенной пошлины в гр. 47декларации

- 42. Исчисление ввозной таможенной пошлины в ДТРоссийская компания

- 43. Статья 36 Тарифные преференции в отношении товаров, происходящихиз

- 44. Схема 2. Применение ввозных таможенных пошлин в

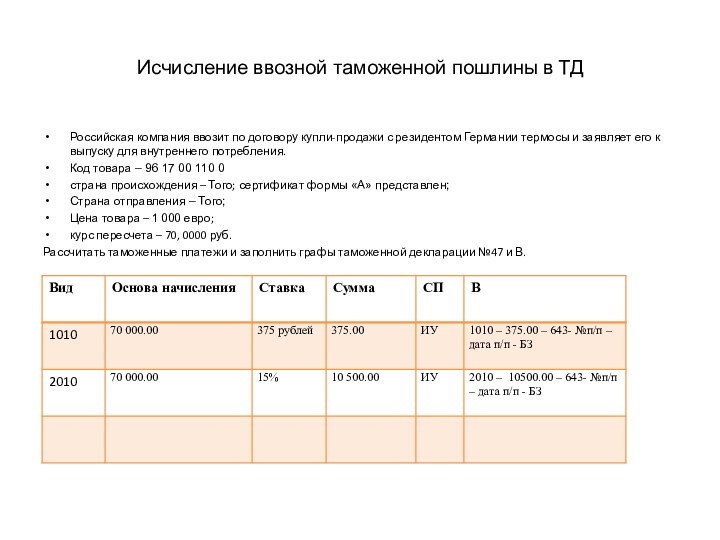

- 45. Исчисление ввозной таможенной пошлины в ТДРоссийская компания

- 46. Исчисление ввозной таможенной пошлины в ТДРоссийская компания

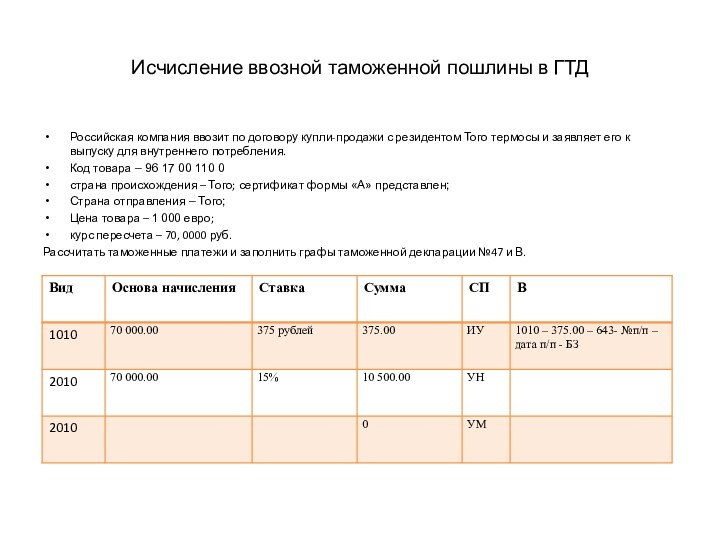

- 47. Исчисление ввозной таможенной пошлины в ГТДРоссийская компания

- 48. Исчисление ввозной таможенной пошлины в ТДРоссийская компания

- 49. Схема 3. Применение ввозных таможенных пошлин в

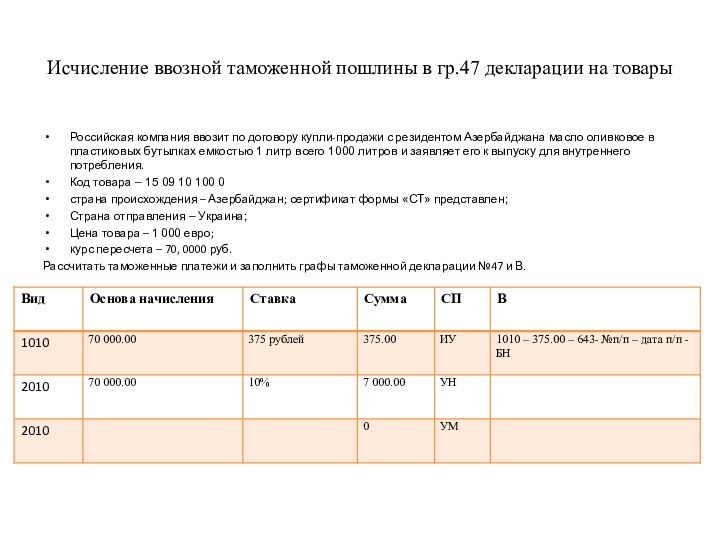

- 50. Исчисление ввозной таможенной пошлины в гр.47 декларации

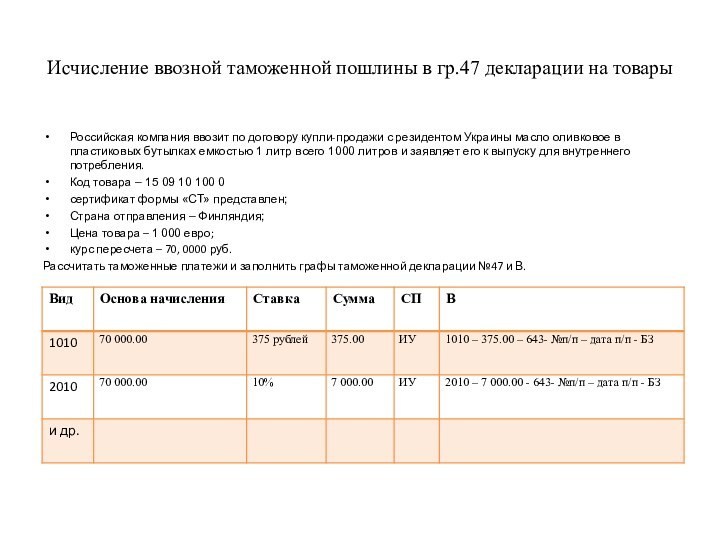

- 51. Исчисление ввозной таможенной пошлины в гр.47 декларации

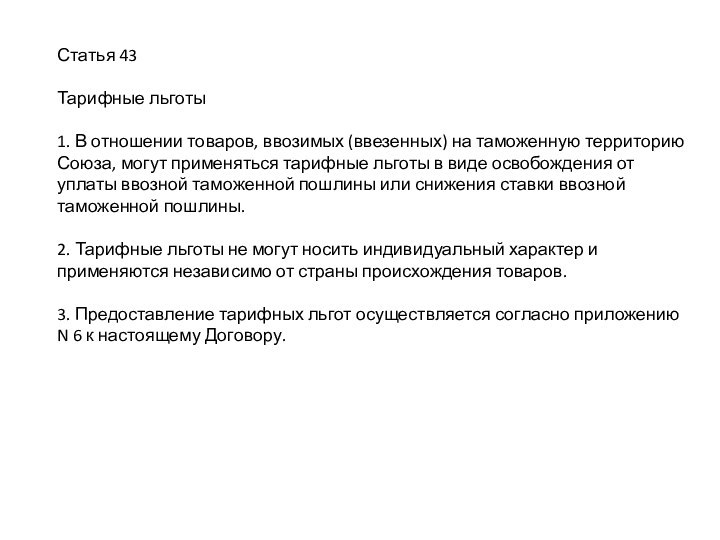

- 52. Статья 43Тарифные льготы1. В отношении товаров, ввозимых

- 53. Исчисление ввозной таможенной пошлины в гр.47 декларации

- 54. 6. Порядок уплаты таможенных пошлинКиотская конвенция об

- 55. Киотская конвенция Глава 4 «Пошлины и налоги»4.4. СтандартСтавки

- 56. Порядок уплаты таможенных платежей: основные вопросыЧто уплачивается?Кем

- 57. Что уплачивают плательщики?

- 58. Плательщики таможенных платежейСтатья 79 ТК ТС. Плательщики

- 59. Статья 84. Порядок уплаты таможенных пошлин, налогов1.

- 60. 87,97%7,33%4,7%Распределение ввозных пошлин в таможенном союзе (РФ-85,32; РК-7,11;РБ-4,56; Арм-1,11;Кирг-1,9)

- 61. Схема уплаты таможенных платежей

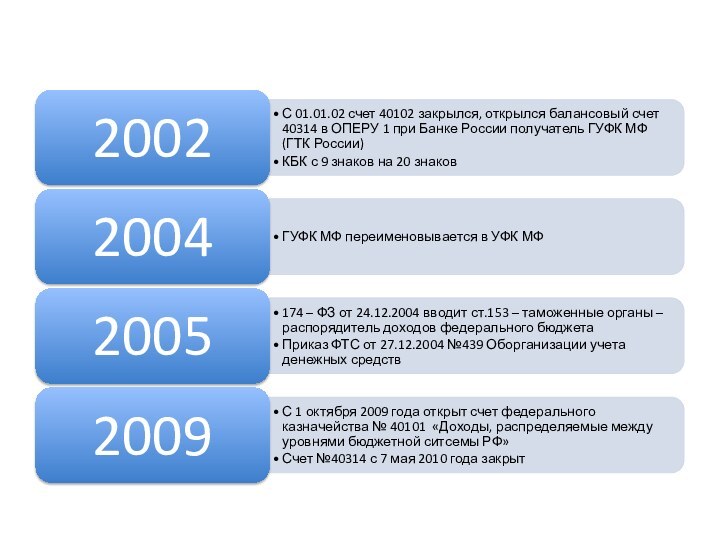

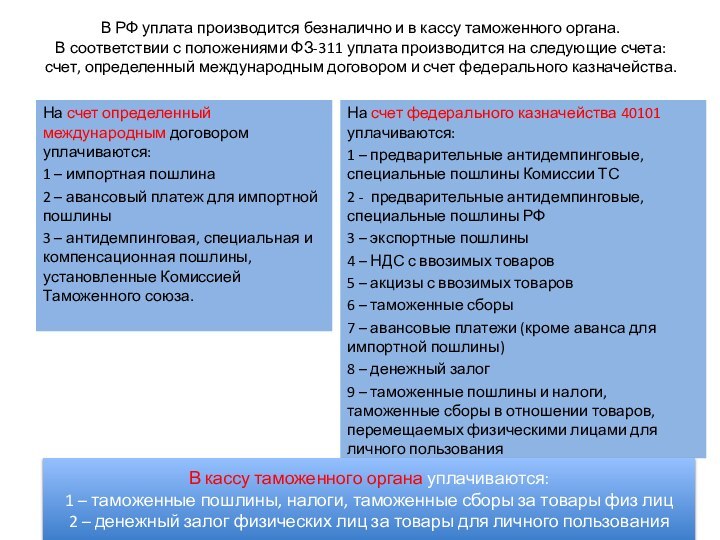

- 63. В РФ уплата производится безналично и в

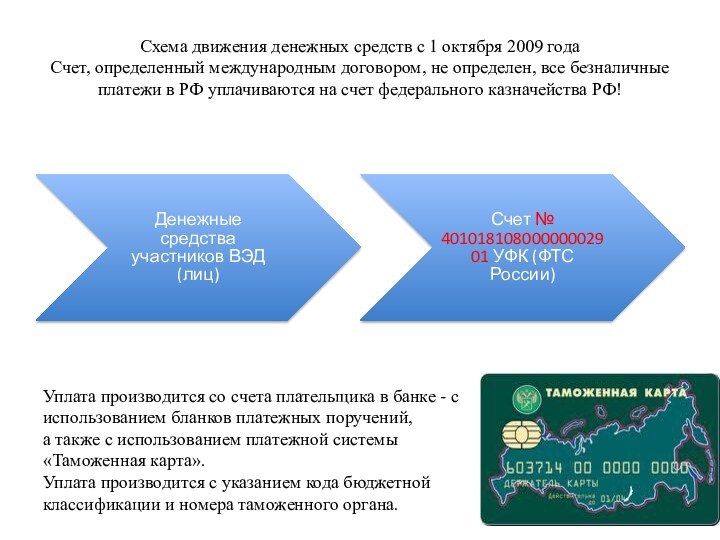

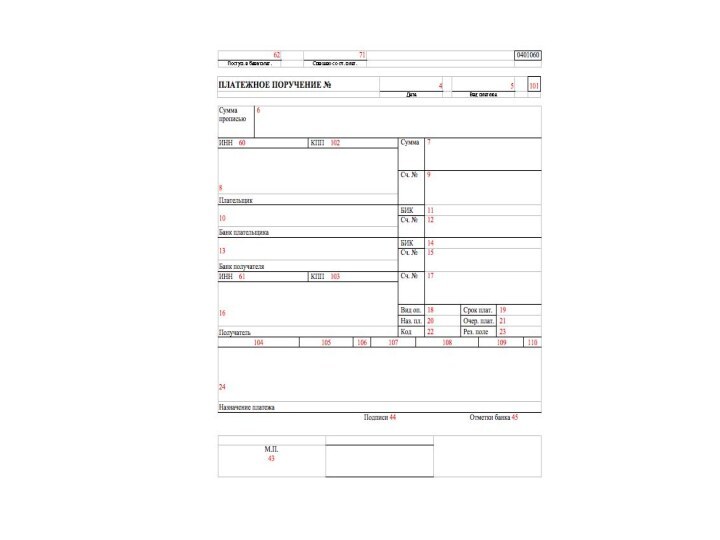

- 64. Схема движения денежных средств с 1 октября

- 65. КБК таможенных платежей

- 66. Передача информации о поступлении платежей

- 67. Передача информации о декларировании платежей

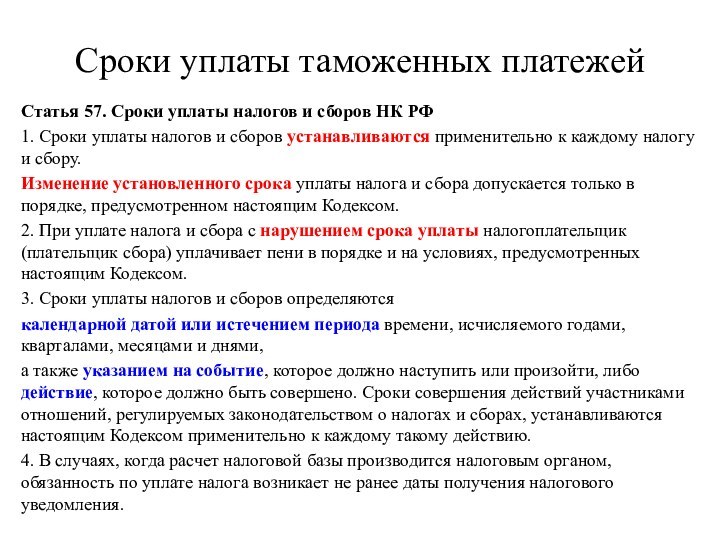

- 69. Сроки уплаты таможенных платежейСтатья 57. Сроки уплаты

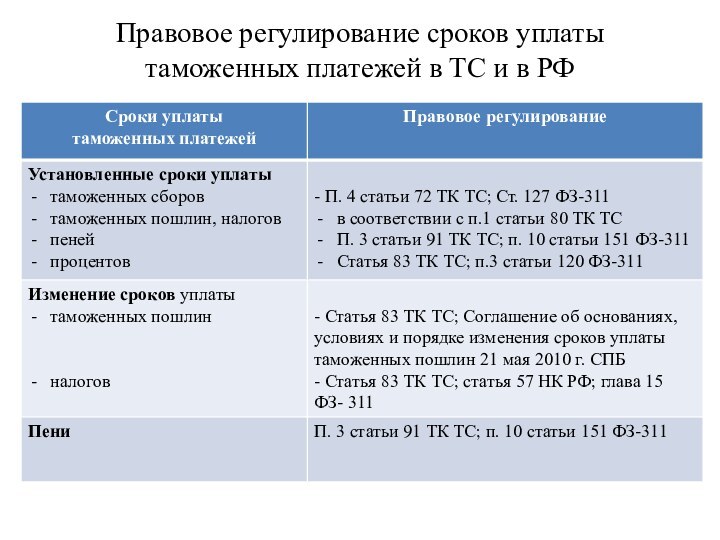

- 70. Правовое регулирование сроков уплаты таможенных платежей в ТС и в РФ

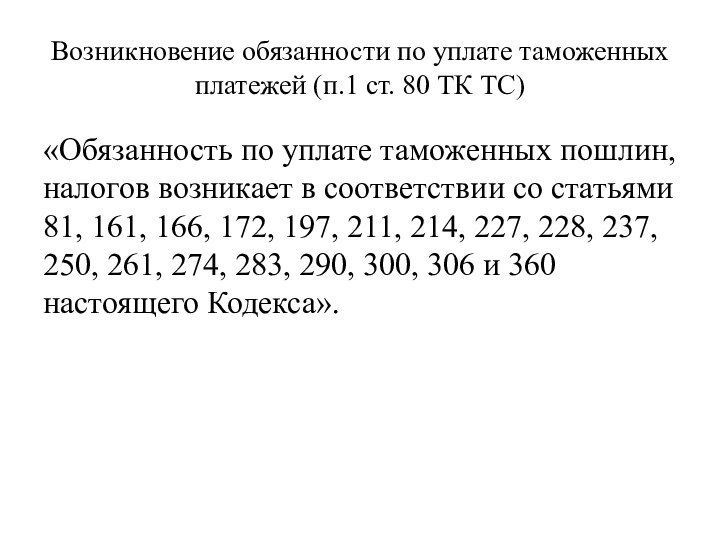

- 71. Возникновение обязанности по уплате таможенных платежей (п.1

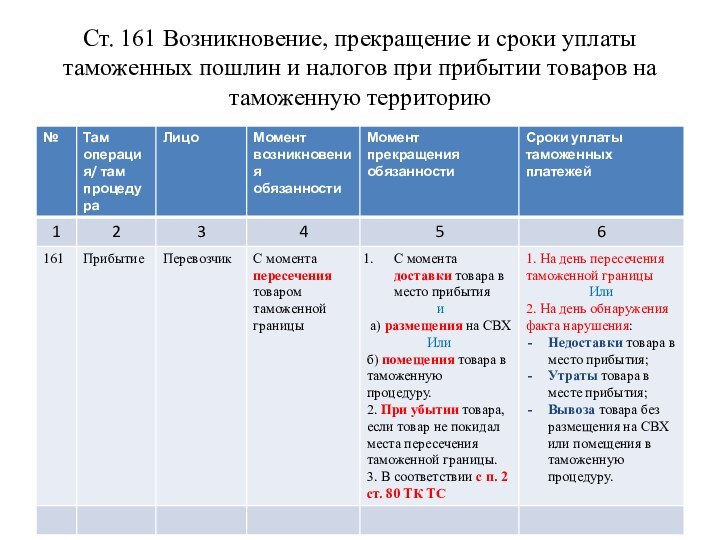

- 72. Ст. 161 Возникновение, прекращение и сроки уплаты

- 73. Киотская конвенция об отсрочке уплаты пошлин и

- 74. Налоговый кодекс РФ об изменении сроков уплаты

- 75. Налоговый кодекс РФ о порядке и условиях предоставления отсрочки или рассрочки

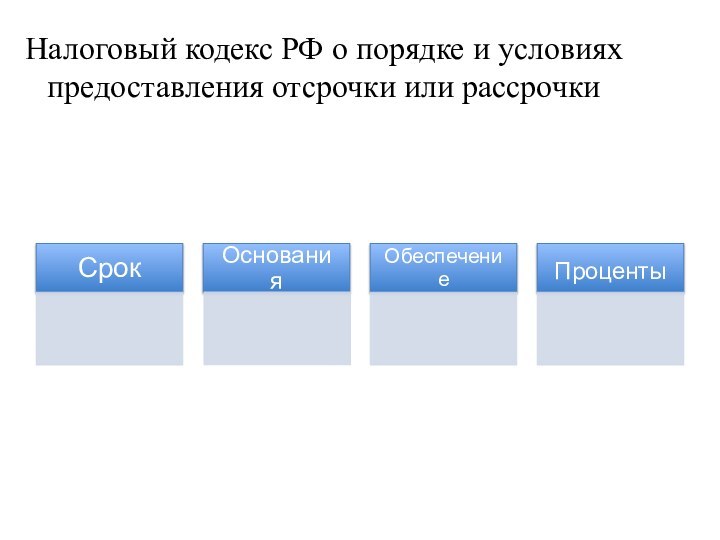

- 76. Таможенный кодекс ТС об изменении сроков уплаты

- 77. Глава 15 ФЗ – 311 об изменении сроков уплаты таможенных пошлин и налогов в РФ

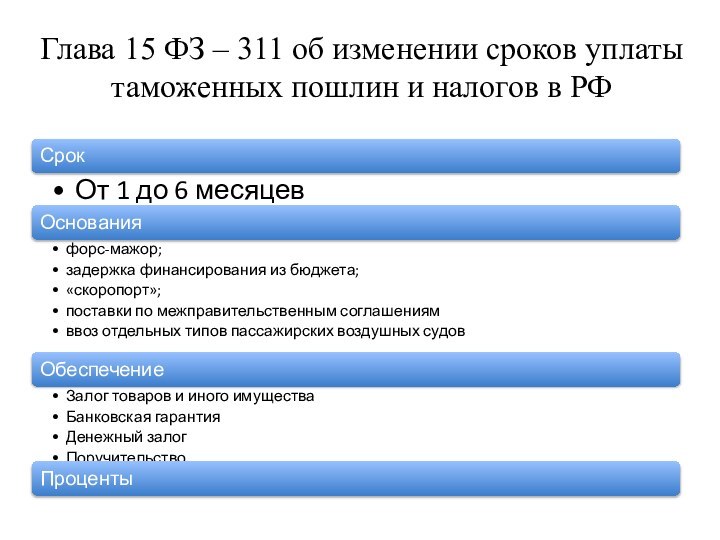

- 78. Проценты за предоставление отсрочкигде Пот –

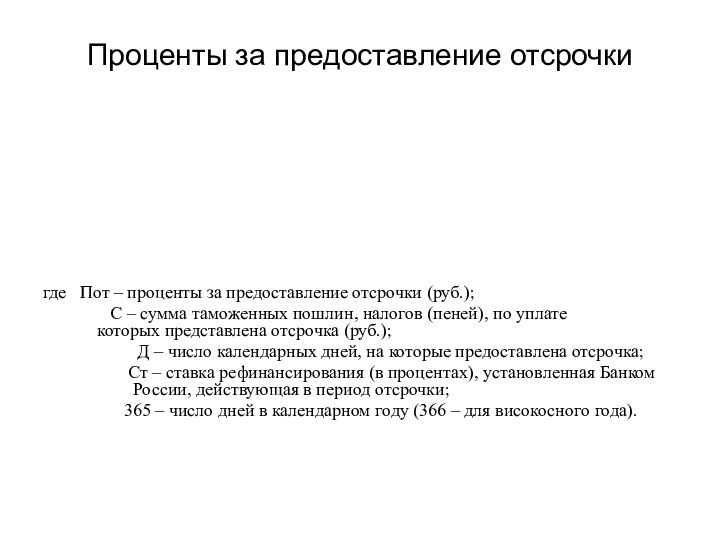

- 79. где Прс – проценты за предоставление

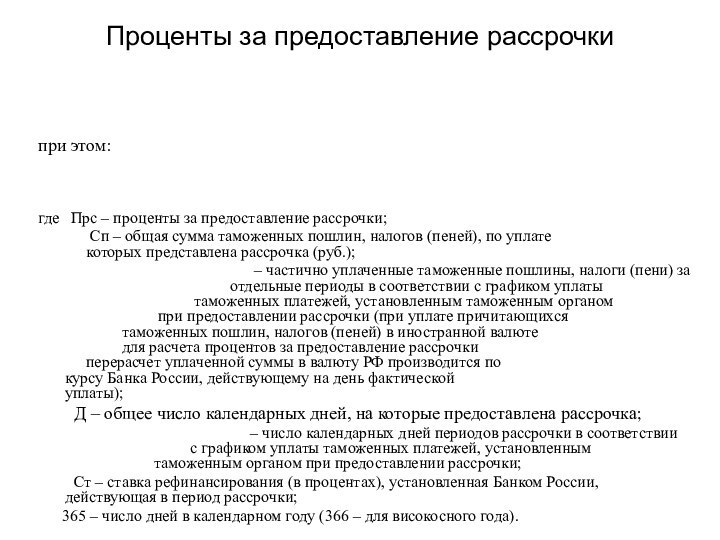

- 80. Задача. Финляндия продает в Российскую Федерацию водку

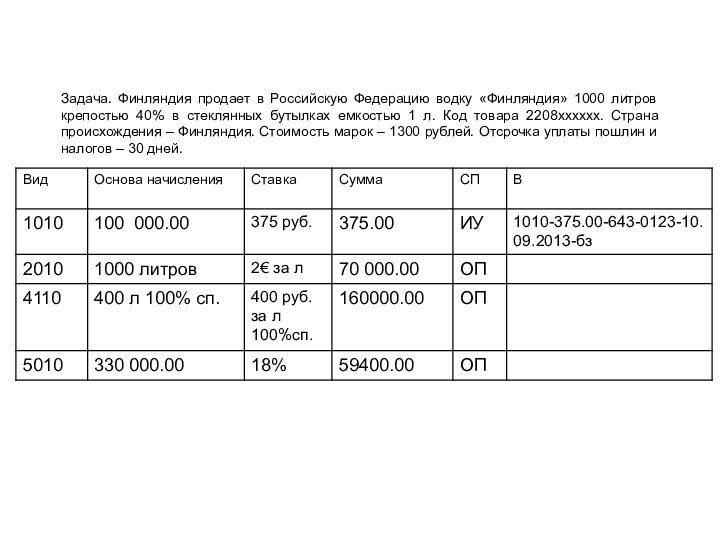

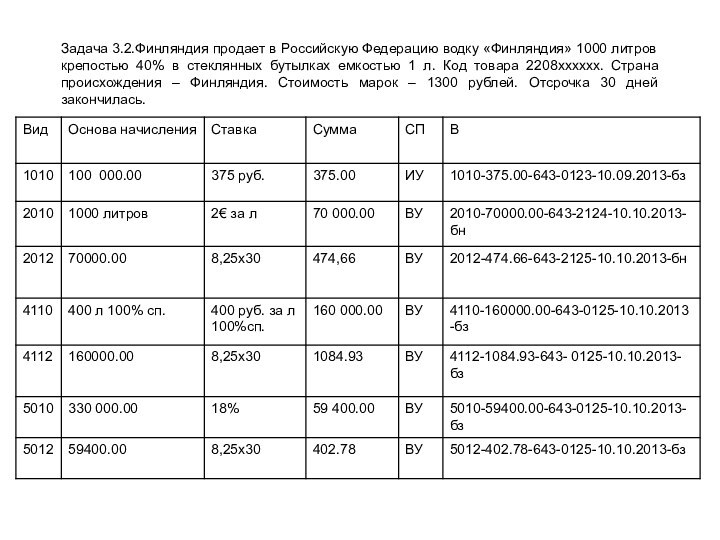

- 81. Задача 3.2.Финляндия продает в Российскую Федерацию водку

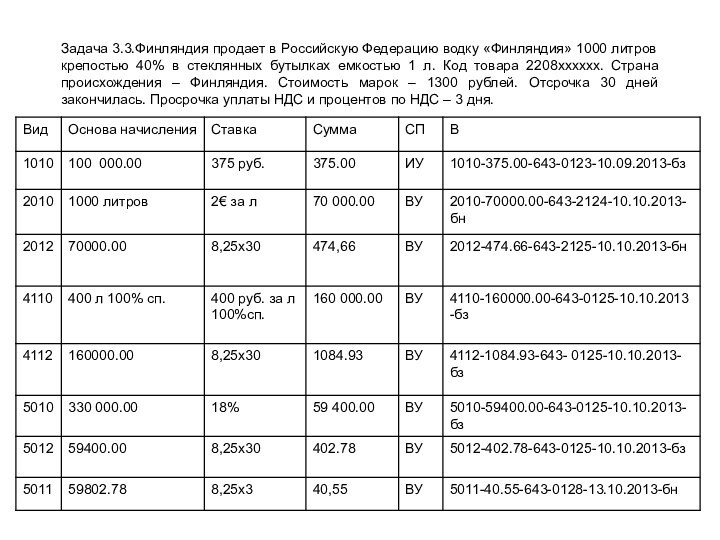

- 82. Задача 3.3.Финляндия продает в Российскую Федерацию водку

- 83. КБК процентов

- 84. Схема уплаты процентов с 01.10. 2009 года

- 85. Скачать презентацию

- 86. Похожие презентации

Слайд 3 Методика изучения таможенных платежей: таможенных пошлин, налогов, таможенных

сборов

1 – Правовое регулирование

2 – Плательщики

3 – Характеристика

элементов:а – объект обложения

б – база (основа) начисления

в – ставки

г – порядок исчисления

д – порядок и сроки уплаты

е – льготы и основания для их предоставления

Слайд 4

1.Правовое регулирование

Договор о ЕАЭС (ст. 42,43,36)

2. ТК ТС

(гл.10-11)

3. №311-ФЗ «О таможенном регулировании в РФ» (гл.12)

4. Решение

Совета ЕЭК от 16.07.2012№ 54 «Об утверждении ЕТН ВЭД ЕАЭС и ЕТТ ЕАЭС»5. Решение КТС от 20.09.2010 № 378 «О классификаторах, используемых для заполнения таможенных деклараций».

6. ПП РФ от 30.08.2013 № 754 «Об утверждении ставок вывозных таможенных пошлин на товары, вывозимые из Российской Федерации за пределы государств - участников соглашений о Таможенном союзе»(ред. ФЗ-79 от 15.08.2016).

7. Закон РФ от 21.05.1993 № 5003-1 «О таможенном тарифе».

8. Решение КТС от 27.11.2009 № 130 «О едином таможенно-тарифном регулировании

таможенного союза республики Беларусь, республики Казахстан

и Российской Федерации»

9. Решение Межгоссовета ЕврАзЭС от 27.11.2009 №18 «Перечень развивающихся стран - пользователей системы тарифных преференций таможенного союза, Перечень наименее развитых стран - пользователей системы тарифных преференций таможенного союза, и включенных в Перечень товаров, происходящих и ввозимых из развивающихся и наименее развитых стран, при ввозе которых предоставляются тарифные преференции».

10. Решение КТС от 20.05.2010 №257 «Об Инструкциях по заполнению таможенных деклараций и формах таможенных деклараций».

Слайд 5

2.Плательщики таможенных пошлин

Ст. 79 ТК ТС. Плательщики таможенных

пошлин, налогов

Плательщиками таможенных пошлин, налогов являются декларант или иные

лица, на которых в соответствии с настоящим Кодексом, международными договорами государств - членов таможенного союза и (или) законодательством государств - членов таможенного союза возложена обязанность по уплате таможенных пошлин, налогов.Ст.114 Федерального закона №311 « О таможенном регулировании в РФ»

Слайд 6

3. Объект обложения таможенными пошлинами

Ст. 75 ТК ТС.

Объект обложения таможенными пошлинами, налогами и база (налоговая база)

для исчисления таможенных пошлин, налоговОбъектом обложения таможенными пошлинами являются товары, перемещаемые через таможенную границу.

Слайд 7

4. База для исчисления пошлин

Ст. 75 ТК ТС.

Объект обложения таможенными пошлинами, налогами и база (налоговая база)

для исчисления таможенных пошлин, налогов2. Базой для исчисления таможенных пошлин

в зависимости от вида товаров и

применяемых видов ставок

является

таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика).

Слайд 8

5. Порядок исчисления таможенных пошлин

Кто исчисляет?

1 – п.1

ст.76 ТК - Плательщики

таможенных пошлин (ст. 79 ТК):

декларанты или иные лица, на которыхвозложена обязанность уплачивать таможенные пошлины и налоги

2 – п.2 ст. 76 ТК – Таможенные органы – при взыскании таможенных платежей

Слайд 9

5. Порядок исчисления таможенных пошлин

В какой валюте производится

исчисление?

П.3 ст. 76 ТК – в национальной валюте –

в РФ – в рублях

Слайд 10

5.Порядок исчисления таможенных пошлин

Как исчисляются пошлины?

Абз. 1 п.4

ст. 76 ТК:

Сумма пошлины

= База х Ставка пошлины,где

База – п.2 ст.75 ТК «Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их физическая характеристика…»;

Виды ставок пошлин – ст. 71 ТК ТС: адвалорные, специфические и комбинированные.

Ставки пошлин применяются на день регистрации таможенной декларации.

А - Ставки импортных пошлин установлены ЕТТ,

Б - ставки экспортных пошлин – ПП РФ 754.

Слайд 11

Тунец обыкновенный

Тунец синий

Код ТН ВЭД

0302 35 190 0

Ставка

вывозной таможенной пошлины (в процентах от таможенной стоимости либо

в евро, либо в долларах США)5

Слайд 12

Код ТН ВЭД

0303

Рыба мороженая

Ставка вывозной таможенной пошлины

0

0303 81

- акулы

0303 43 - сардины

0303 54 - скумбрия

Ставка вывозной

таможенной пошлины5

КРОМЕ

Слайд 13

Код ТН ВЭД

0306

КРОМЕ

Ставка вывозной таможенной пошлины (в

процентах от таможенной стоимости либо в евро, либо в

долларах США)10

0306 14 050 0 крабы, копченые, в панцире или без панциря, не подвергнутые или подвергнутые тепловой обработке до или в процессе копчения, мороженые

0306 15 100 0 омар норвежский (Nephrops norvegicus), копченый, в панцире или без панциря, не подвергнутый или подвергнутый тепловой обработке до или в процессе копчения, мороженый

Ставка вывозной таможенной пошлины (в процентах от таможенной стоимости либо в евро, либо в долларах США)

0

Слайд 15

Ставка вывозной таможенной пошлины

20, но не менее 35

евро за 1000 кг

1201 Соевые бобы

1205 Семена рапса

Ставка вывозной

таможенной пошлины15, но не менее 30 евро за 1000 кг

1206 00 Семена подсолнечника

Ставка вывозной таможенной пошлины

20, но не менее 30 евро за 1000 кг

1207 50 Семена горчицы

Ставка вывозной таможенной пошлины

10, но не менее 25 евро за 1000 кг

Слайд 16

2519 90 300 0

Магнезия обожженная до спекания (агломерированная)

2613

Руды

и концентраты молибденовые

Ставка вывозной таможенной пошлины

6,5

Слайд 17 2704 00 Кокс и полукокс из каменного угля, лигнита

или торфа, агломерированные или неагломерированные; уголь ретортный,

Ставка вывозной

таможенной пошлины6,5

КРОМЕ

2707 10 100 0 Смолы каменноугольные ….для использования в качестве топлива

2705 00 000 0

Газ каменноугольный, водяной, генераторный и аналогичные газы, кроме нефтяных газов и других газообразных углеводородов

2707 40 000 0 Нафталин

Ставка вывозной таможенной пошлины

10

Ставка вывозной таможенной пошлины

5

Слайд 18 2708 Пек и кокс пековый, полученные из каменноугольной

смолы

2714 90 000 0

Битум и асфальт, природные; асфальтиты и

асфальтовые породы

Ставка вывозной таможенной пошлины

5

2711 21 000 0 Газ природный в газообразном состоянии

Ставка вывозной таможенной пошлины

30

Слайд 19

2713 Кокс нефтяной

2712

Вазелин нефтяной

Ставка вывозной таможенной пошлины

222,1 долл

США

2711 12, 2711 21 000 0

Пропан, бутаны, этилен…

Ставка

вывозной таможенной пошлины68,9 долл США

Слайд 20 2708 Пек и кокс пековый, полученные из каменноугольной

смолы

2714 90 000 0

Битум и асфальт, природные; асфальтиты и

асфальтовые породы2711 21 000 0 Газ природный в газообразном состоянии

2711 21 000 0 Газ природный в газообразном состоянии

2711 21 000 0 Газ природный в газообразном состоянии

Слайд 21

Ставка вывозной таможенной пошлины

500 евро за 1000 кг

4101

Необработанные шкуры крупного рогатого скота

4102 Необработанные шкуры овец или

шкурки ягнят4103 Прочие необработанные шкуры

Слайд 22 4104 Дубленая кожа или кожевенный краст из шкур крупного

рогатого скота (включая буйволов) или животных семейства лошадиных, без

волосяного покрова, двоеные или недвоеные, но без дальнейшей обработкиСтавка вывозной таможенной пошлины

10, но не менее 90 евро за 1000 кг

КРОМЕ

Слайд 23

Код ТН ВЭД 4401 10 000 9

Ставка вывозной

таможенной пошлины

6,5, но не менее 4 евро за 1

м3Ставка вывозной таможенной пошлины

5

4401 21 000 0

4401 22 000 0

Слайд 24 4403 10 000 1 Лесоматериалы необработанные, с удаленной или

неудаленной корой или заболонью или грубо окантованные или неокантованные,

обработанные краской, травителями, креозотом или другими консервантами, из дуба 20, но не менее 30 Евро за 1 м34403 10 000 2 Лесоматериалы необработанные, с удаленной или неудаленной корой или заболонью или грубо окантованные или неокантованные, обработанные краской, травителями, креозотом или другими консервантами, из бука

4403 10 000 3 Лесоматериалы необработанные, с удаленной или неудаленной корой или заболонью или грубо окантованные или неокантованные, обработанные краской, травителями, креозотом или другими консервантами, из ясеня

Ставка вывозной таможенной пошлины

100 евро за 1 м3

Слайд 25

4403 10 000 9

Лесоматериалы необработанные, с удаленной или

неудаленной корой или заболонью или грубо окантованные или неокантованные,

обработанные краской, травителями, креозотом или другими консервантами, прочие4403 20

Лесоматериалы необработанные, с удаленной или неудаленной корой или заболонью или грубо окантованные или неокантованные, из хвойных пород прочие

Ставка вывозной таможенной пошлины

25, но не менее 15 евро за 1 м3

Слайд 26

Ставка вывозной таможенной пошлины

10, но не менее 5

евро за 1 м3

4403 99 100 0

Бревна из тополя

4403

99 300 0Бревна из эвкалипта

Слайд 27

Код ТН ВЭД

4407 91

Ставка вывозной таможенной пошлины

10,

но не менее 10 евро за 1 м3

Код ТН

ВЭД 4407 95

Ставка вывозной таможенной пошлины

10, но не менее 12 евро за 1 м3

Слайд 28

7102

7103

7110

Ставка вывозной таможенной пошлины

6,5

7102

39 000 0

Ставка вывозной таможенной

пошлины - о

Слайд 29

Ставка вывозной таможенной пошлины

15, но не менее 15

евро за 1000 кг

7204

7302 10 900 0

7204 50 000

0

Слайд 31

7404 00 Отходы и лом медные

Ставка вывозной таможенной пошлины:

50,

но не менее 420 евро за 1000 кг

7503 00 Отходы

и лом никелевые Ставка вывозной таможенной пошлины:

30, но не менее 720 евро за 1000 кг

7602 00 Отходы и лом алюминиевые

Ставка вывозной таможенной пошлины:

50, но не менее 380 евро за 1000 кг

7802 00 000 0 Отходы и лом свинцовые

Ставка вывозной таможенной пошлины

30, но не менее 105 евро за 1000 кг

Слайд 32 7902 00 000 0 Отходы и лом цинковые

Ставка вывозной таможенной пошлины:

30, но не менее 180 евро

за 1000 кг8104 20 000 0 Отходы и лом магниевые

Ставка вывозной таможенной пошлины:

20, но не менее 138 евро за 1000 кг

8105 30 000 0 Отходы и лом кобальтовые

Ставка вывозной таможенной пошлины:

30, но не менее 1200 евро за 1000 кг

8108 30 000 0 Отходы и лом титановые

Ставка вывозной таможенной пошлины

30, но не менее 225 евро за 1000 кг

Слайд 33

Ставка вывозной таможенной пошлины

3,25

8002 00 000 0

8101 97

000 0

8102 97 000 0

8103 30 000 0

8107

30 000 0 8109 30 000 0

8110 20 000 0

8111 00 190 0

8112 13 000 0

8112 22 000 0

8112 52 000 0

8112 92 210 1

8112 92 210 9

Слайд 34 Исчисление вывозной таможенной пошлины в гр.47 декларации на

товары

Российская компания вывозит по договору купли-продажи с резидентом Германии

газ природныйКод ТН ВЭД ЕАЭС – 2711 21 000 0;

Цена товара – 3 000 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 35 Исчисление вывозной таможенной пошлины в гр.47 декларации на

товары

Российская компания вывозит по договору купли-продажи с резидентом

Украины лесоматериалы из тололяКод ТН ВЭД ЕАЭС – 4403 99 100 0;

Цена товара – 1 500 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 39

Статья 42

Единый таможенный тариф Евразийского экономического союза

1. На

таможенной территории Союза применяются единая Товарная номенклатура внешнеэкономической деятельности

Евразийского экономического союза и Единый таможенный тариф Евразийского экономического союза, утверждаемые Комиссией и являющиеся инструментами торговой политики Союза.2. Основными целями применения Единого таможенного тарифа Евразийского экономического союза являются:

1) обеспечение условий для эффективной интеграции Союза в мировую экономику;

2) рационализация товарной структуры ввоза товаров на таможенную территорию Союза;

3) поддержание рационального соотношения вывоза и ввоза товаров на таможенной территории Союза;

4) создание условий для прогрессивных изменений в структуре производства и потребления товаров в Союзе;

5) поддержка отраслей экономики Союза.

3. В Едином таможенном тарифе Евразийского экономического союза применяются следующие виды ставок ввозных таможенных пошлин:

1) адвалорные, устанавливаемые в процентах от таможенной стоимости облагаемых товаров;

2) специфические, устанавливаемые в зависимости от физических характеристик в натуральном выражении облагаемых товаров (количества, массы, объема или иных характеристик);

3) комбинированные, сочетающие оба вида, указанные в подпунктах 1 и 2 настоящего пункта.

4. Ставки ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза являются едиными и не подлежат изменению в зависимости от лиц, перемещающих товары через таможенную границу Союза, видов сделок и иных обстоятельств, за исключением случаев, предусмотренных статьями 35, 36 и 43 настоящего Договора.

5. Для оперативного регулирования ввоза товаров на таможенную территорию Союза при необходимости могут устанавливаться сезонные таможенные пошлины, срок действия которых не может превышать 6 месяцев в году и которые применяются вместо ввозных таможенных пошлин, предусмотренных Единым таможенным тарифом Евразийского экономического союза.

6. Государство, присоединившееся к Союзу, вправе применять ставки ввозных таможенных пошлин, отличные от ставок Единого таможенного тарифа Евразийского экономического союза, в соответствии с перечнем товаров и ставок, утверждаемым Комиссией на основании международного договора о присоединении такого государства к Союзу.

Государство, присоединившееся к Союзу, обязано обеспечить использование товаров, в отношении которых применены более низкие ставки ввозных таможенных пошлин по сравнению с Единым таможенным тарифом Евразийского экономического союза, только в пределах своей территории и принять меры по недопущению вывоза таких товаров в другие государства-члены без доплаты ввозных таможенных пошлин в размере разницы сумм ввозных таможенных пошлин, исчисленных по ставкам Единого таможенного тарифа Евразийского экономического союза, и сумм ввозных таможенных пошлин, уплаченных при ввозе товаров.

Слайд 40 Схема 1. Применение ввозных таможенных пошлин в соответствии

с принципом РНБ

Ставка

таможенной

пошлины

Код товара

Страна

происхожденияНаличие

РНБ

между

РФ и

страной происхождения

товара

Есть

Нет

Применяются

предельные

ставки

таможенных

пошлин

Предельные

ставки

гр. 33 ДТ

гр. 34

ДТ

Слайд 41 Исчисление ввозной таможенной пошлины в гр. 47декларации на

товары

Российская компания ввозит по договору купли-продажи с резидентом Германии

легковой автомобиль Ауди- 6 , объем двигателя автомобиля – 2500 куб. см и заявляет его к выпуску для внутреннего потребления.страна происхождения – Германия;

Цена товара – 25 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 42

Исчисление ввозной таможенной пошлины в ДТ

Российская компания ввозит

по договору купли-продажи с резидентом Японии легковой автомобиль Ауди-

6, объем двигателя– 2500 куб. см и заявляет его к выпуску для внутреннего потребления.страна происхождения – Германия;

Цена товара – 25 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 43

Статья 36

Тарифные преференции в отношении товаров, происходящих

из развивающихся

стран и (или) наименее развитых стран

1. В целях содействия

экономическому развитию развивающихся и наименее развитых стран Союз в соответствии с настоящим Договором может предоставлять тарифные преференции в отношении товаров, происходящих из развивающихся стран - пользователей единой системы тарифных преференций Союза и (или) наименее развитых стран - пользователей единой системы тарифных преференций Союза.2. В отношении ввозимых на таможенную территорию Союза преференциальных товаров, происходящих из развивающихся стран - пользователей единой системы тарифных преференций Союза, применяются ставки ввозных таможенных пошлин в размере 75 процентов от ставок ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза.

3. В отношении ввозимых на таможенную территорию Союза преференциальных товаров, происходящих из наименее развитых стран - пользователей единой системы тарифных преференций Союза, применяются нулевые ставки ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза.

Слайд 44 Схема 2. Применение ввозных таможенных пошлин в отношении

товаров, происходящих из развивающихся стран-пользователей ЕСП ТС

Ставка

таможенной

пошлины

Код товара

Страна происхождения

Соблюдение правил:

1-товар преференциальный

2-документальное обоснование

3- непосредст. закупка

4-прямая отгрузка

Все правила

соблюдены

Хотя бы одно правило не соблюдено

Преференции

предоставляются

Преференции не предоставляются

гр. 33 ДТ

гр. 34

ДТ

освобождение

0,75 ставки пошлины

Переходим к

схеме 1

Слайд 45

Исчисление ввозной таможенной пошлины в ТД

Российская компания ввозит

по договору купли-продажи с резидентом Китая термосы и заявляет

его к выпуску для внутреннего потребления.Код товара – 96 17 00 110 0

страна происхождения – Китай; сертификат формы «А» представлен;

Страна отправления – Китай;

Цена товара – 1 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 46

Исчисление ввозной таможенной пошлины в ТД

Российская компания ввозит

по договору купли-продажи с резидентом Германии термосы и заявляет

его к выпуску для внутреннего потребления.Код товара – 96 17 00 110 0

страна происхождения – Китай; сертификат формы «А» представлен;

Страна отправления – Китай;

Цена товара – 1 000 евро;

курс пересчета – 35, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 47

Исчисление ввозной таможенной пошлины в ГТД

Российская компания ввозит

по договору купли-продажи с резидентом Того термосы и заявляет

его к выпуску для внутреннего потребления.Код товара – 96 17 00 110 0

страна происхождения – Того; сертификат формы «А» представлен;

Страна отправления – Того;

Цена товара – 1 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 48

Исчисление ввозной таможенной пошлины в ТД

Российская компания ввозит

по договору купли-продажи с резидентом Германии термосы и заявляет

его к выпуску для внутреннего потребления.Код товара – 96 17 00 110 0

страна происхождения – Того; сертификат формы «А» представлен;

Страна отправления – Того;

Цена товара – 1 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 49 Схема 3. Применение ввозных таможенных пошлин в отношении

товаров, происходящих из стран, образующих с Россией зону свободной

торговлиСтавка

таможенной

пошлины

Код товара

Страна происхождения

Соблюдение правил:

1- товар соответсвует критериям ПОСП

2-документальное обоснование

3- закупка в ЗСТ

4-отгрузка из ЗСТ

Все правила

соблюдены

Хотя бы одно из правил не соблюдено

Преференции

предоставляются

Преференции не предоставляются

гр. 33 ДТ

гр. 34

ТД

освобождение кроме изъятий

Предельные ставки пошлин

Слайд 50 Исчисление ввозной таможенной пошлины в гр.47 декларации на

товары

Российская компания ввозит по договору купли-продажи с резидентом Азербайджана

масло оливковое в пластиковых бутылках емкостью 1 литр всего 1000 литров и заявляет его к выпуску для внутреннего потребления.Код товара – 15 09 10 100 0

страна происхождения – Азербайджан; сертификат формы «СТ» представлен;

Страна отправления – Украина;

Цена товара – 1 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 51 Исчисление ввозной таможенной пошлины в гр.47 декларации на

товары

Российская компания ввозит по договору купли-продажи с резидентом Украины

масло оливковое в пластиковых бутылках емкостью 1 литр всего 1000 литров и заявляет его к выпуску для внутреннего потребления.Код товара – 15 09 10 100 0

сертификат формы «СТ» представлен;

Страна отправления – Финляндия;

Цена товара – 1 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

Слайд 52

Статья 43

Тарифные льготы

1. В отношении товаров, ввозимых (ввезенных)

на таможенную территорию Союза, могут применяться тарифные льготы в

виде освобождения от уплаты ввозной таможенной пошлины или снижения ставки ввозной таможенной пошлины.2. Тарифные льготы не могут носить индивидуальный характер и применяются независимо от страны происхождения товаров.

3. Предоставление тарифных льгот осуществляется согласно приложению N 6 к настоящему Договору.

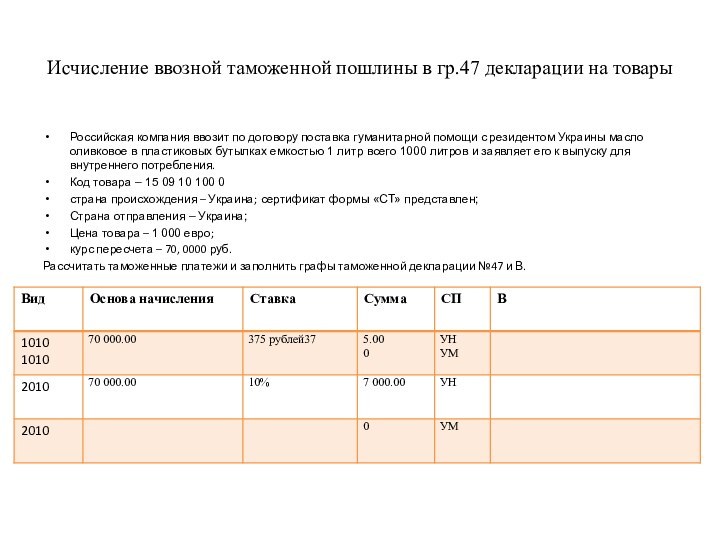

Слайд 53 Исчисление ввозной таможенной пошлины в гр.47 декларации на

товары

Российская компания ввозит по договору поставка гуманитарной помощи с

резидентом Украины масло оливковое в пластиковых бутылках емкостью 1 литр всего 1000 литров и заявляет его к выпуску для внутреннего потребления.Код товара – 15 09 10 100 0

страна происхождения – Украина; сертификат формы «СТ» представлен;

Страна отправления – Украина;

Цена товара – 1 000 евро;

курс пересчета – 70, 0000 руб.

Рассчитать таможенные платежи и заполнить графы таможенной декларации №47 и В.

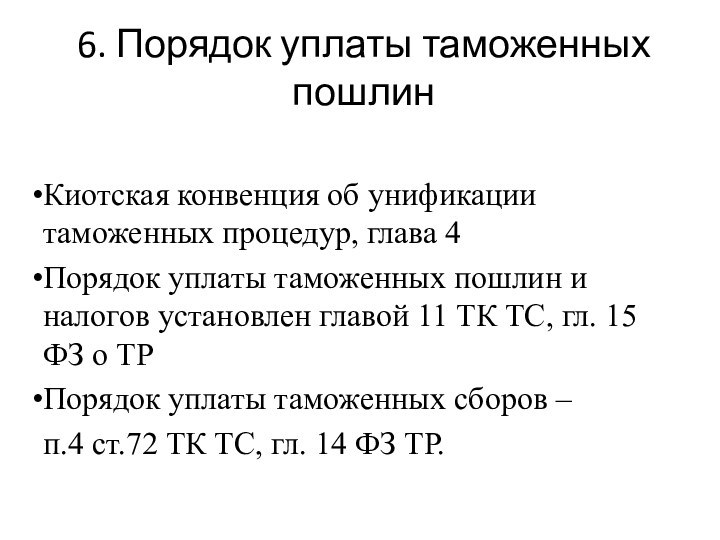

Слайд 54

6. Порядок уплаты таможенных пошлин

Киотская конвенция об унификации

таможенных процедур, глава 4

Порядок уплаты таможенных пошлин и налогов

установлен главой 11 ТК ТС, гл. 15 ФЗ о ТРПорядок уплаты таможенных сборов –

п.4 ст.72 ТК ТС, гл. 14 ФЗ ТР.

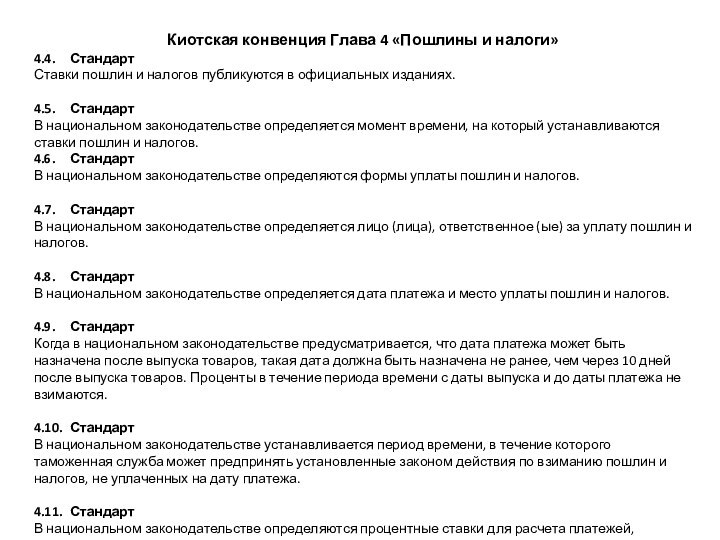

Слайд 55

Киотская конвенция Глава 4 «Пошлины и налоги»

4.4. Стандарт

Ставки пошлин

и налогов публикуются в официальных изданиях.

4.5. Стандарт

В национальном законодательстве

определяется момент времени, на который устанавливаются ставки пошлин и налогов.4.6. Стандарт

В национальном законодательстве определяются формы уплаты пошлин и налогов.

4.7. Стандарт

В национальном законодательстве определяется лицо (лица), ответственное (ые) за уплату пошлин и налогов.

4.8. Стандарт

В национальном законодательстве определяется дата платежа и место уплаты пошлин и налогов.

4.9. Стандарт

Когда в национальном законодательстве предусматривается, что дата платежа может быть назначена после выпуска товаров, такая дата должна быть назначена не ранее, чем через 10 дней после выпуска товаров. Проценты в течение периода времени с даты выпуска и до даты платежа не взимаются.

4.10. Стандарт

В национальном законодательстве устанавливается период времени, в течение которого таможенная служба может предпринять установленные законом действия по взиманию пошлин и налогов, не уплаченных на дату платежа.

4.11. Стандарт

В национальном законодательстве определяются процентные ставки для расчета платежей, взимаемых сверх сумм пошлин и налогов, не уплаченных на дату платежа, и условия применения таких ставок.

Слайд 56

Порядок уплаты таможенных платежей: основные вопросы

Что уплачивается?

Кем уплачиваются?

В

какой валюте производится уплата?

Как уплачиваются? Формы уплаты?

Куда уплачиваются

таможенные платежи? Какой бюджет формируют?

Слайд 58

Плательщики таможенных платежей

Статья 79 ТК ТС. Плательщики таможенных

пошлин, налогов

Плательщиками таможенных пошлин, налогов являются декларант или иные

лица, на которых в соответствии с настоящим Кодексом, международными договорами государств - членов таможенного союза и (или) законодательством государств - членов таможенного союза возложена обязанность по уплате таможенных пошлин, налогов.

Слайд 59

Статья 84. Порядок уплаты таможенных пошлин, налогов

1. Таможенные

пошлины, налоги уплачиваются (взыскиваются) в государстве - члене таможенного

союза, таможенным органом которого производится выпуск товаров, за исключением товаров, выпущенных в таможенной процедуре таможенного транзита, или на территории которого выявлен факт незаконного перемещения товаров.3. Таможенные пошлины, налоги уплачиваются в валюте государства - члена таможенного союза, в котором подлежат уплате таможенные пошлины, налоги.

4. Формы уплаты таможенных пошлин, налогов и момент исполнения обязанности по их уплате (дата уплаты) определяются законодательством государств - членов таможенного союза, в котором подлежат уплате таможенные пошлины, налоги.

5. Уплаченные (взысканные) суммы ввозных таможенных пошлин подлежат зачислению и распределению между государствами - членами таможенного союза в порядке, установленном международным договором государств - членов таможенного союза.

6. Порядок уплаты вывозных таможенных пошлин устанавливается международным договором государств - членов таможенного союза.

7. При наличии денежных средств (денег) на счете плательщика банк не вправе задерживать исполнение поручения плательщика на перечисление сумм таможенных пошлин, налогов и обязан исполнить его в течение одного операционного дня.

8. Особенности исполнения обязанности по уплате таможенных пошлин, налогов при ликвидации или реорганизации юридического лица, устанавливаются законодательством государств - членов таможенного союза.

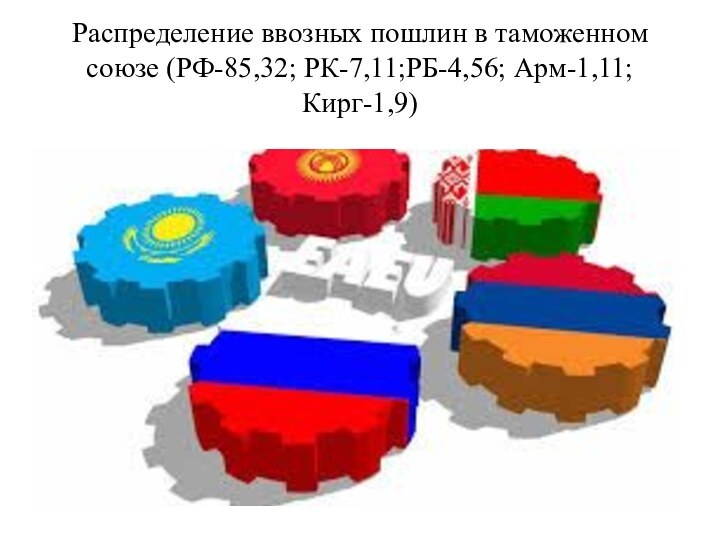

Слайд 60

87,97%

7,33%

4,7%

Распределение ввозных пошлин в таможенном союзе (РФ-85,32; РК-7,11;РБ-4,56;

Арм-1,11;Кирг-1,9)

Слайд 63 В РФ уплата производится безналично и в кассу

таможенного органа. В соответствии с положениями ФЗ-311 уплата производится на

следующие счета: счет, определенный международным договором и счет федерального казначейства.На счет определенный международным договором уплачиваются:

1 – импортная пошлина

2 – авансовый платеж для импортной пошлины

3 – антидемпинговая, специальная и компенсационная пошлины, установленные Комиссией Таможенного союза.

На счет федерального казначейства 40101 уплачиваются:

1 – предварительные антидемпинговые, специальные пошлины Комиссии ТС

2 - предварительные антидемпинговые, специальные пошлины РФ

3 – экспортные пошлины

4 – НДС с ввозимых товаров

5 – акцизы с ввозимых товаров

6 – таможенные сборы

7 – авансовые платежи (кроме аванса для импортной пошлины)

8 – денежный залог

9 – таможенные пошлины и налоги, таможенные сборы в отношении товаров, перемещаемых физическими лицами для личного пользования

В кассу таможенного органа уплачиваются:

1 – таможенные пошлины, налоги, таможенные сборы за товары физ лиц

2 – денежный залог физических лиц за товары для личного пользования

Слайд 64 Схема движения денежных средств с 1 октября 2009

года Счет, определенный международным договором, не определен, все безналичные

платежи в РФ уплачиваются на счет федерального казначейства РФ!Уплата производится со счета плательщика в банке - с использованием бланков платежных поручений,

а также с использованием платежной системы «Таможенная карта».

Уплата производится с указанием кода бюджетной классификации и номера таможенного органа.

Слайд 69

Сроки уплаты таможенных платежей

Статья 57. Сроки уплаты налогов

и сборов НК РФ

1. Сроки уплаты налогов и сборов

устанавливаются применительно к каждому налогу и сбору.Изменение установленного срока уплаты налога и сбора допускается только в порядке, предусмотренном настоящим Кодексом.

2. При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, предусмотренных настоящим Кодексом.

3. Сроки уплаты налогов и сборов определяются

календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами и днями,

а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. Сроки совершения действий участниками отношений, регулируемых законодательством о налогах и сборах, устанавливаются настоящим Кодексом применительно к каждому такому действию.

4. В случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления.

Слайд 71 Возникновение обязанности по уплате таможенных платежей (п.1 ст.

80 ТК ТС)

«Обязанность по уплате таможенных пошлин, налогов возникает

в соответствии со статьями 81, 161, 166, 172, 197, 211, 214, 227, 228, 237, 250, 261, 274, 283, 290, 300, 306 и 360 настоящего Кодекса».Слайд 72 Ст. 161 Возникновение, прекращение и сроки уплаты таможенных

пошлин и налогов при прибытии товаров на таможенную территорию

Слайд 73

Киотская конвенция об отсрочке уплаты пошлин и налогов

4.15

Стандарт

В тех случаях, когда национальное законодательство предусматривает возможность отсрочки

уплаты пошлин и налогов, оно устанавливает условия предоставления такой возможности.4.16. Стандарт

При отсрочке уплаты пошлин и налогов проценты по мере возможности не взимаются.

4.17. Стандарт

Отсрочка уплаты пошлин и налогов составляет не менее 14 дней

Слайд 74

Налоговый кодекс РФ об изменении сроков уплаты

Изменение

сроков уплаты налога – это перенос установленного срока уплаты

на более поздний срок.Срок уплаты может быть изменен в отношении всей подлежащей уплате суммы налога либо ее части с начислением процентов на неуплаченную суму налога, если иное не предусмотрено Налоговым кодексом РФ

Изменение сроков уплаты осуществляется в форме:

1 – отсрочки, рассрочки (О-Р)

или

2 – инвестиционного налогового кредита

Слайд 76 Таможенный кодекс ТС об изменении сроков уплаты таможенных

пошлин и налогов

Ст. 83 -Изменение сроков уплаты таможенных пошлин

и налогов производится только в форме отсрочки или рассрочки

Слайд 78

Проценты за предоставление отсрочки

где Пот – проценты

за предоставление отсрочки (руб.);

С –

сумма таможенных пошлин, налогов (пеней), по уплате которых представлена отсрочка (руб.);Д – число календарных дней, на которые предоставлена отсрочка;

Ст – ставка рефинансирования (в процентах), установленная Банком России, действующая в период отсрочки;

365 – число дней в календарном году (366 – для високосного года).

Слайд 79

где Прс – проценты за предоставление рассрочки;

Сп – общая сумма таможенных пошлин, налогов (пеней),

по уплате которых представлена рассрочка (руб.);– частично уплаченные таможенные пошлины, налоги (пени) за отдельные периоды в соответствии с графиком уплаты таможенных платежей, установленным таможенным органом при предоставлении рассрочки (при уплате причитающихся таможенных пошлин, налогов (пеней) в иностранной валюте для расчета процентов за предоставление рассрочки перерасчет уплаченной суммы в валюту РФ производится по курсу Банка России, действующему на день фактической уплаты);

Д – общее число календарных дней, на которые предоставлена рассрочка;

– число календарных дней периодов рассрочки в соответствии с графиком уплаты таможенных платежей, установленным таможенным органом при предоставлении рассрочки;

Ст – ставка рефинансирования (в процентах), установленная Банком России, действующая в период рассрочки;

365 – число дней в календарном году (366 – для високосного года).

Проценты за предоставление рассрочки

при этом: