- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Налоговые проверки- правила игры

Содержание

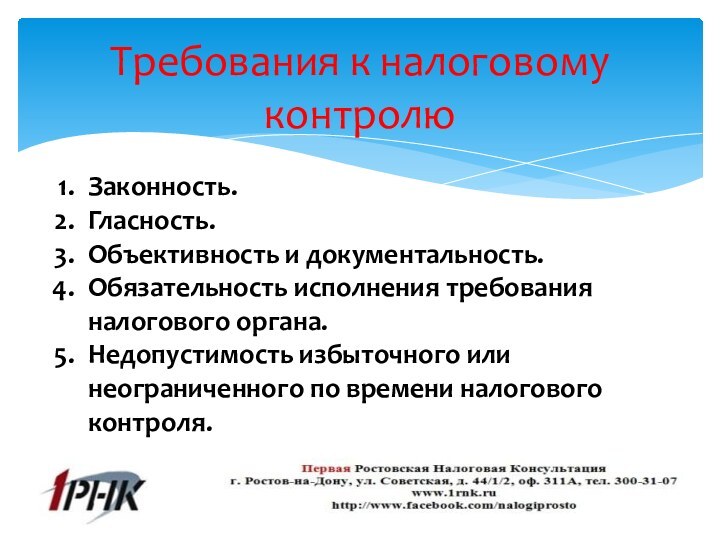

- 2. Требования к налоговому контролюЗаконность.Гласность.Объективность и документальность.Обязательность исполнения

- 3. НЕ ВЫПОЛНЯТЬ НЕЗАКОННЫЕ ТРЕБОВАНИЯ НАЛОГОВЫХ ОРГАНОВ (пп.11

- 4. Виды налоговых проверокКамеральныеВыездные

- 5. Камеральная проверка ст.88 НКПрава налогового органаПотребовать поясненияОпрос

- 6. Срок камеральной проверки3 месяцап.2 ст.88 НК РФ

- 7. Процесс проверкиПроверяемый период (период, за который подана декларация)

- 8. 1. Визуальный контроль, форматно-логический контроль. (10 рабочих

- 9. БЫЛО ДО 01.01.2014СРОК ДЕКЛАРАЦИИ И УПЛАТЫ НАЛОГА

- 10. СТАЛО ПОСЛЕ 01.01.2014СРОК ДЕКЛАРАЦИИ И УПЛАТЫ НАЛОГА

- 11. РАСХОЖДЕНИЯ И НЕЯСНОСТИ !!!УведомлениеПОЯСНЕНИЯ5 рабочих дней

- 12. ТРЕБОВАНИЕДокументы10 рабочих днейДокумент определенной формы;Документы должны относиться к предмету проверки;Должны быть четко определены.

- 13. Н.о. имеет право требовать пояснения: 1. подана

- 14. 1. Льготы (п.6 ст.88 НК, п.1 ст.56,

- 15. NEW!!! C 01.01.2015 п.8.1 ст.88«углубленная» камеральная проверка по НДС

- 16. 1. при выявлении несоответствий, противоречий- счета-фактуры и

- 17. ВНИМАНИЕ- ОСМОТР!В рамках камеральной проверки ЗАПРЕЩЕН (п.24 Пленум ВАС №57)

- 18. Проверяют не вас, проверяют вашего контрагента. -

- 19. - непредоставление документов – штраф 10000 руб.

- 20. ЮРИДИЧЕСКИЙ АДРЕС= ФАКТИЧЕСКИЙ АДРЕС !!!!!!!!!!!!!!

- 21. 1. Банк-Обмен 2.Паспорта 3.ЕГРЮЛ/ЕГРИП/ЕГРН 4. ГИБДД 5.

- 22. Окончание камеральной налоговой проверкиЕсть нарушения Акт налоговой проверкиНет нарушенийЖизнь продолжается

- 23. Письмо от 16.07.2013 №АС-4-2/12705 «О рекомендациях по проведению камеральных налоговых проверок»Внимание!

- 24. Кого проверяют?12 критериев!!!

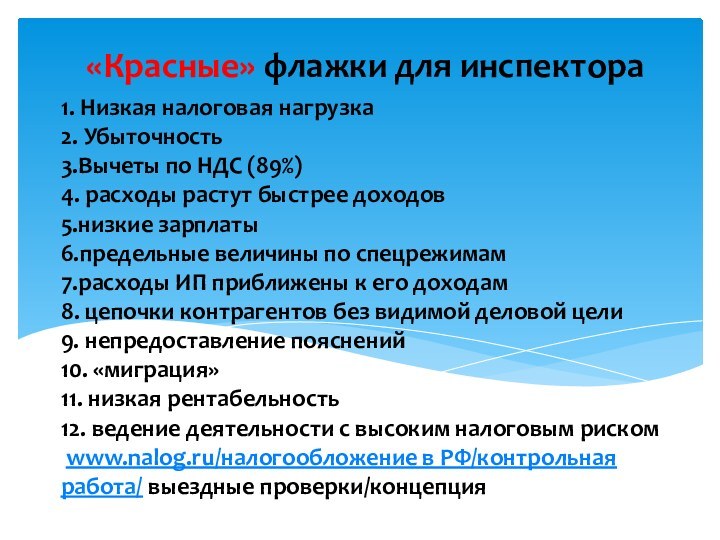

- 25. 1. Низкая налоговая нагрузка 2. Убыточность 3.Вычеты

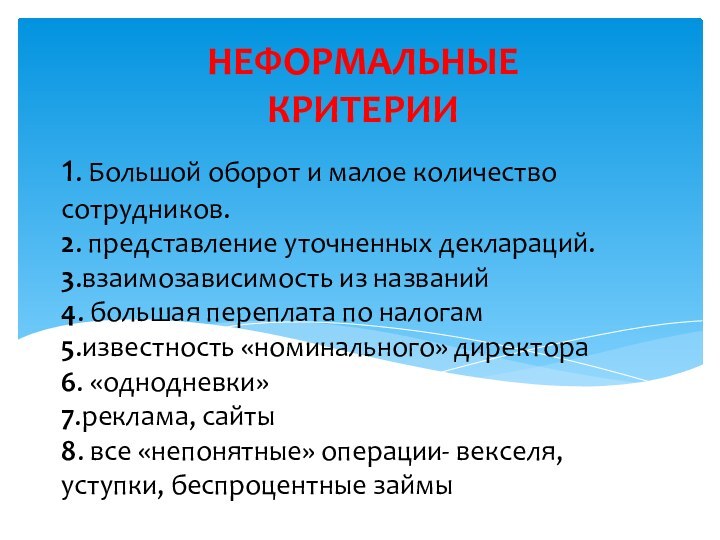

- 26. 1. Большой оборот и малое количество сотрудников.

- 27. ВЫЕЗДНЫЕ НАЛОГОВЫЕ ПРОВЕРКИ

- 28. Отличие выездной от камеральной проверкиНа территории налогоплательщикаНа основании Решения руководителя (заместителя руководителя) налогового органа

- 29. Процесс выездной проверки

- 30. СРОК ПРОВЕРКИ

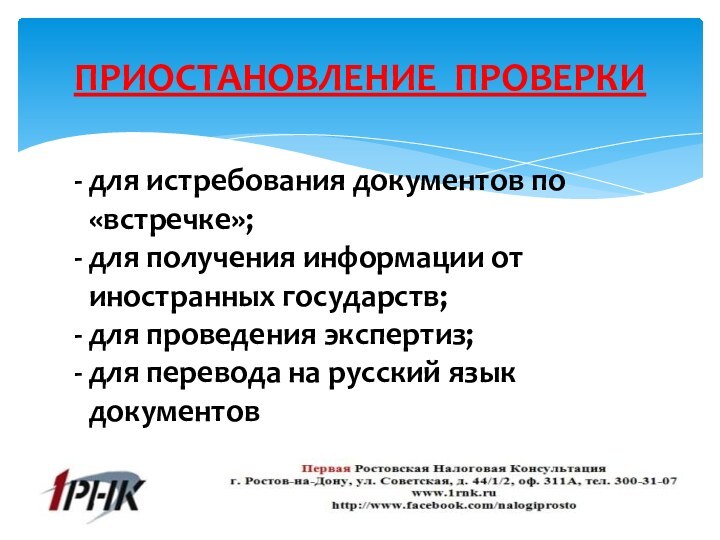

- 31. ПРИОСТАНОВЛЕНИЕ ПРОВЕРКИдля истребования документов по «встречке»;для получения

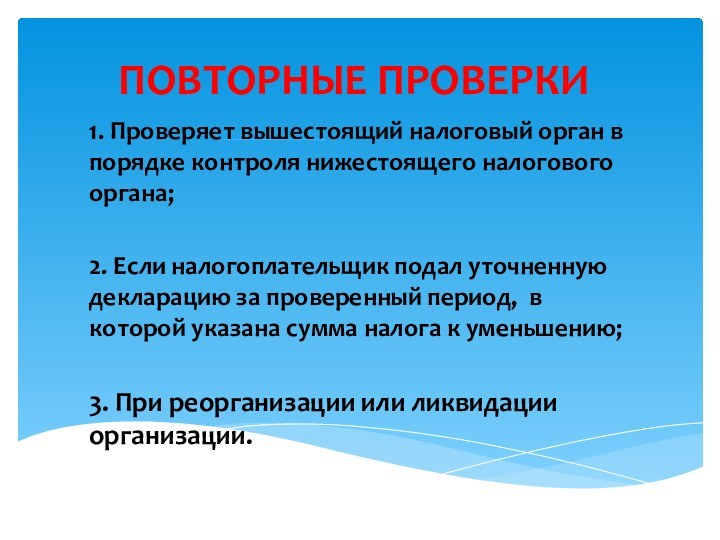

- 32. ПОВТОРНЫЕ ПРОВЕРКИ1. Проверяет вышестоящий налоговый орган в

- 33. Внимание ! Письмо ФНС от 25 июля

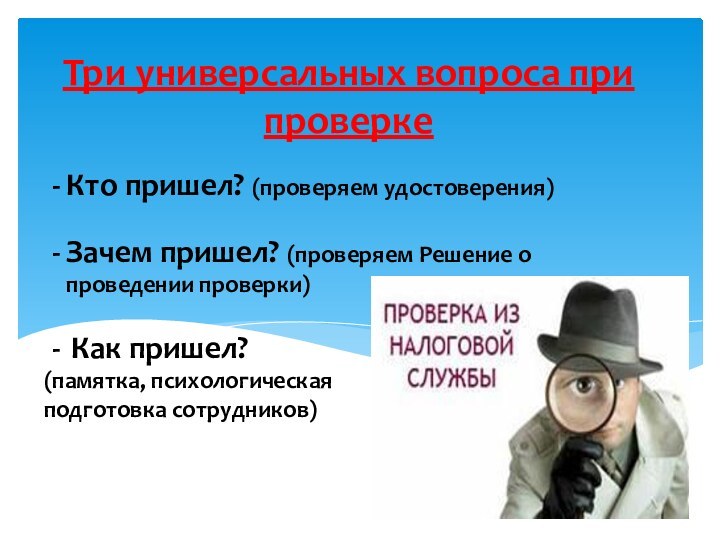

- 34. Три универсальных вопроса при проверке Кто пришел?

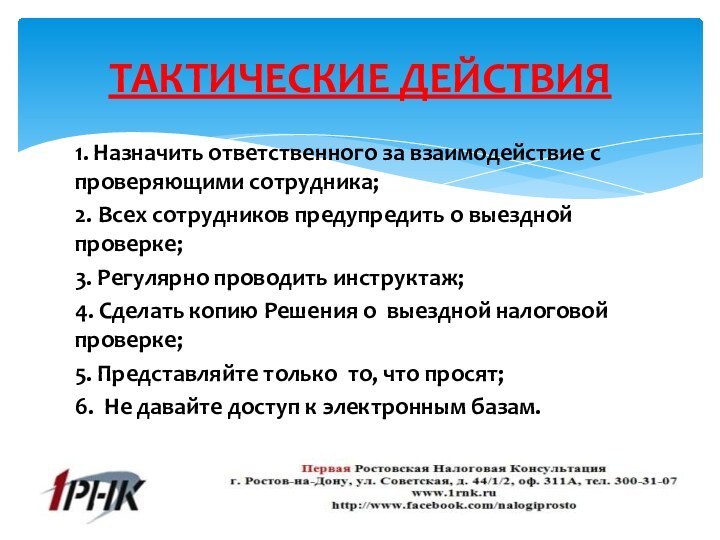

- 35. ТАКТИЧЕСКИЕ ДЕЙСТВИЯ1. Назначить ответственного за взаимодействие с

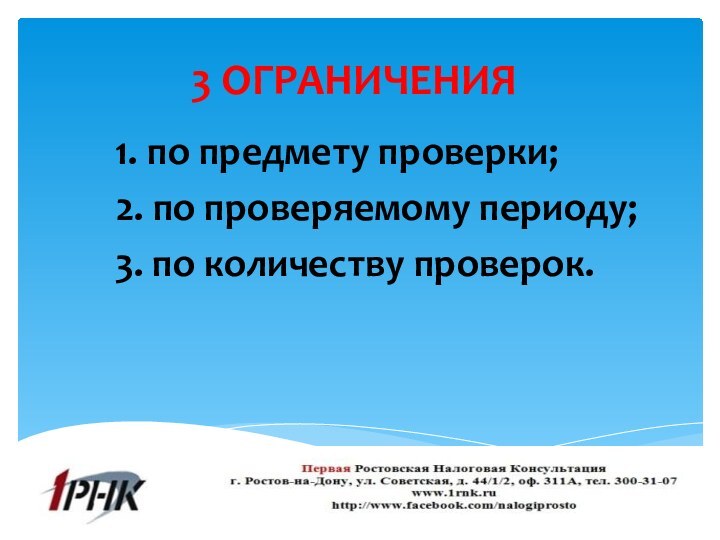

- 36. 3 ОГРАНИЧЕНИЯ 1. по предмету проверки;2. по проверяемому периоду;3. по количеству проверок.

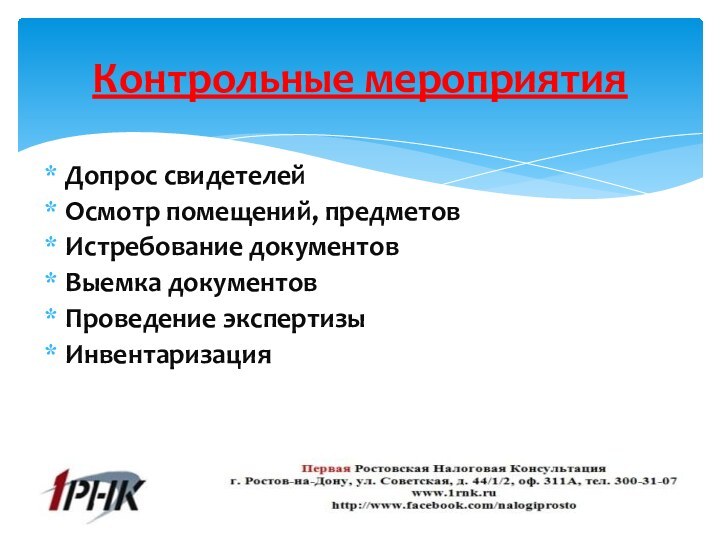

- 37. Контрольные мероприятияДопрос свидетелейОсмотр помещений, предметовИстребование документовВыемка документовПроведение экспертизыИнвентаризация

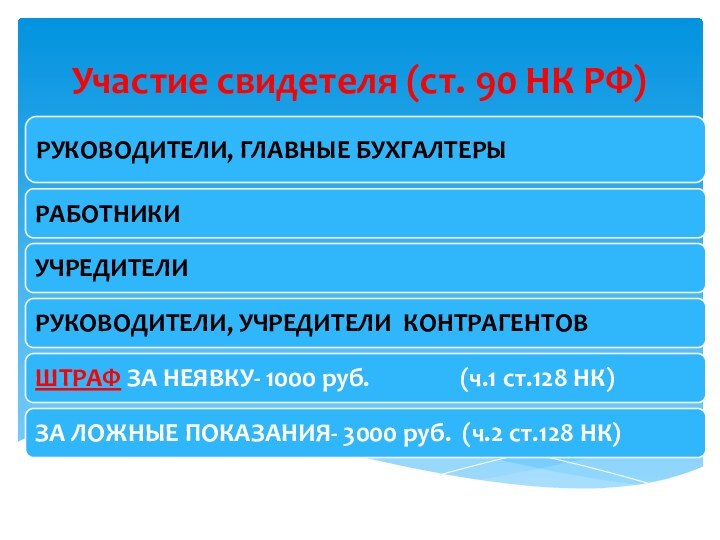

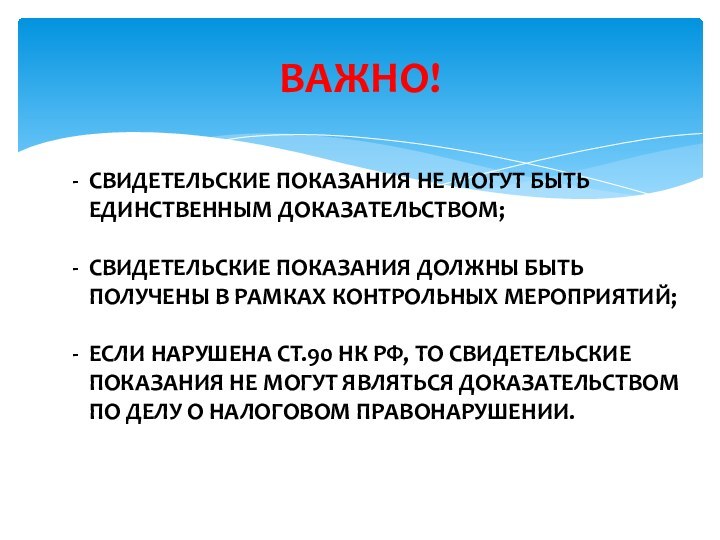

- 38. Участие свидетеля (ст. 90 НК РФ)

- 39. ВАЖНО!СВИДЕТЕЛЬСКИЕ ПОКАЗАНИЯ НЕ МОГУТ БЫТЬ ЕДИНСТВЕННЫМ ДОКАЗАТЕЛЬСТВОМ;СВИДЕТЕЛЬСКИЕ

- 40. Осмотр (ст. 92 НК РФ)

- 41. Истребование документов (ст. 93 НК РФ)ВРУЧЕНИЕ

- 42. Выемка документов и предметов (ст. 94

- 43. Пояснения налогоплательщикаПисьмо ФНС от 13 августа 2014г.

- 44. ЭКСПЕРТИЗА (ст. 95 НК РФ)

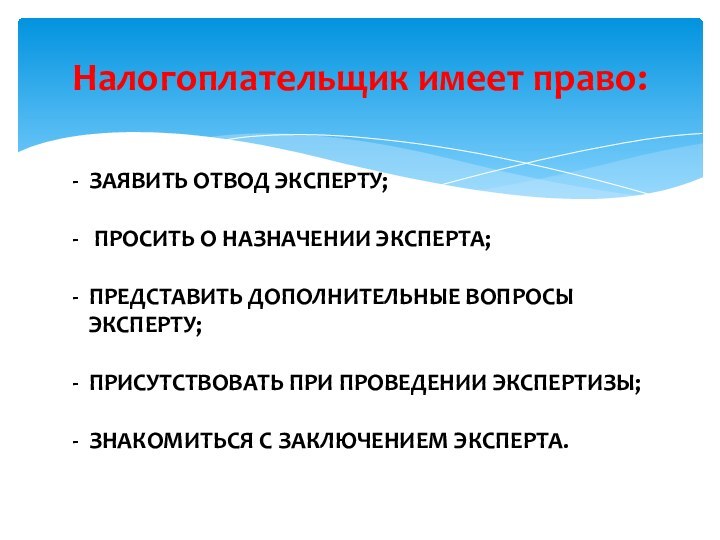

- 45. Налогоплательщик имеет право: ЗАЯВИТЬ ОТВОД ЭКСПЕРТУ; ПРОСИТЬ

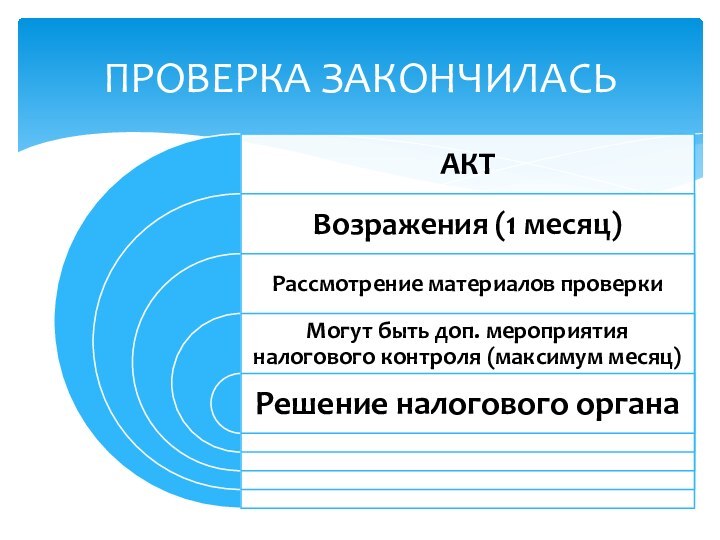

- 46. ПРОВЕРКА ЗАКОНЧИЛАСЬ

- 47. Досудебное обжалование

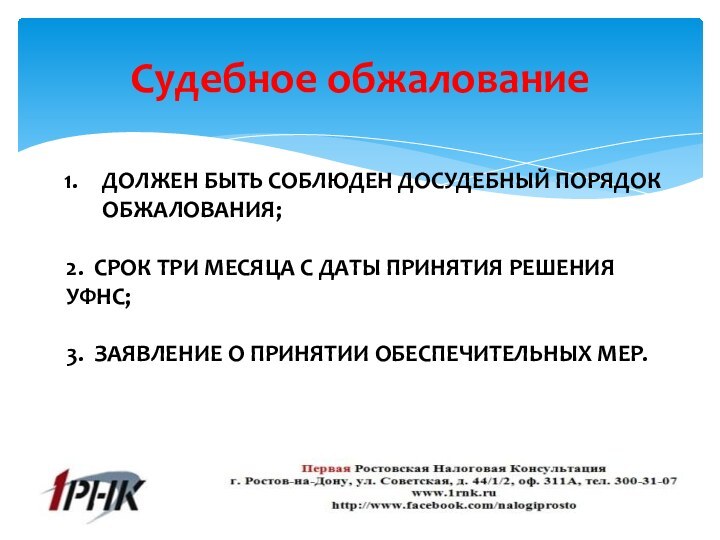

- 48. Судебное обжалованиеДОЛЖЕН БЫТЬ СОБЛЮДЕН ДОСУДЕБНЫЙ ПОРЯДОК ОБЖАЛОВАНИЯ;2.

- 49. Ошибки налогоплательщиков1. Неподготовленный представитель/свидетель; 2. У налогоплательщика

- 50. Скачать презентацию

- 51. Похожие презентации

Слайд 2

Требования к налоговому контролю

Законность.

Гласность.

Объективность и документальность.

Обязательность исполнения требования

налогового органа.

Слайд 3 НЕ ВЫПОЛНЯТЬ НЕЗАКОННЫЕ ТРЕБОВАНИЯ НАЛОГОВЫХ ОРГАНОВ (пп.11 п.1

ст.21 НК РФ)

ПРЕДСТАВЛЯТЬ СВОИ ИНТЕРЕСЫ ЛИЧНО ИЛИ ЧЕРЕЗ СВОЕГО

ПРЕДСТАВИТЕЛЯ (НА ОСНОВАНИИ ДОВЕРЕННОСТИ) (пп.6 п.1 ст.21 НК РФ)Самые важные права налогоплательщика

Слайд 5

Камеральная проверка

ст.88 НК

Права налогового органа

Потребовать пояснения

Опрос свидетелей

Истребовать документы

у третьих лиц

Потребовать документы в определенных случаях

Вызвать на комиссию

Обязанности

налогового органаПри выявлении ошибок, несоответствий сообщить налогоплательщику и затребовать пояснений

Слайд 8

1. Визуальный контроль, форматно-логический контроль.

(10 рабочих дней-

выявление нарушителей, 5 рабочих дней- приостановление операций по счетам)

2.

Проверка, анализ, сопоставление данных. Этапы проверки

Слайд 9

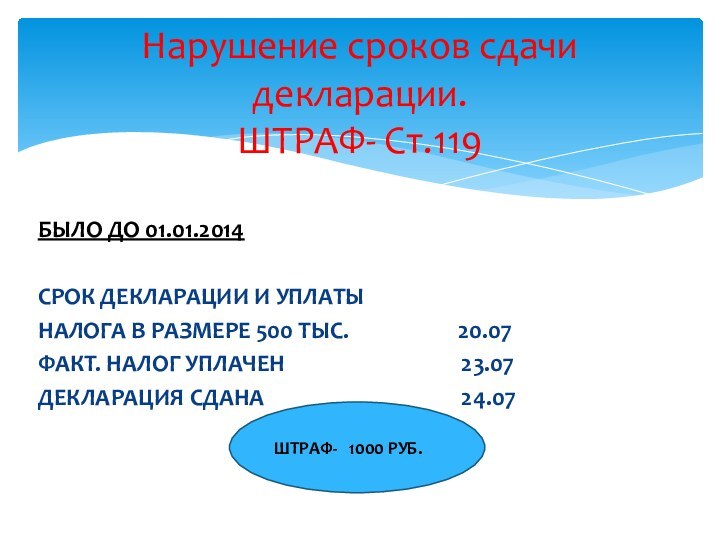

БЫЛО ДО 01.01.2014

СРОК ДЕКЛАРАЦИИ И УПЛАТЫ

НАЛОГА В

РАЗМЕРЕ 500 ТЫС.

20.07ФАКТ. НАЛОГ УПЛАЧЕН 23.07

ДЕКЛАРАЦИЯ СДАНА 24.07

Нарушение сроков сдачи декларации.

ШТРАФ- Ст.119

ШТРАФ- 1000 РУБ.

Слайд 10

СТАЛО ПОСЛЕ 01.01.2014

СРОК ДЕКЛАРАЦИИ И УПЛАТЫ

НАЛОГА В

РАЗМЕРЕ 500 ТЫС.

20.07ФАКТ. НАЛОГ УПЛАЧЕН 23.07

ДЕКЛАРАЦИЯ СДАНА 24.07

Нарушение сроков сдачи декларации.

ШТРАФ- Ст.119

ШТРАФ 5% ОТ 500 ТЫС. РУБ.= 25000 РУБ.

Слайд 12

ТРЕБОВАНИЕ

Документы

10 рабочих дней

Документ определенной формы;

Документы должны относиться к

предмету проверки;

Должны быть четко определены.

Слайд 13 Н.о. имеет право требовать пояснения: 1. подана «уточненка» с

уменьшенной суммой; 2. при убытках в декларации Н.п. обязан их в

этом случае представить 5 рабочих дней. НИЗМЕНЕНИЯ- ДОПОЛНЕНИЯ

С 01.01.2014

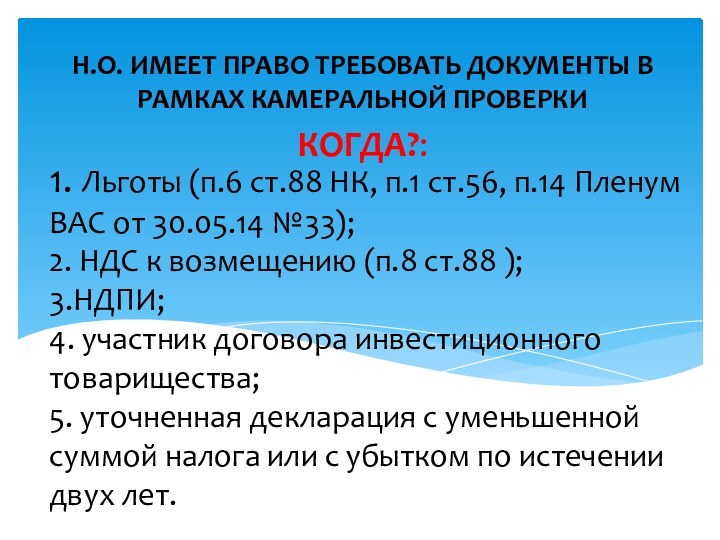

Слайд 14 1. Льготы (п.6 ст.88 НК, п.1 ст.56, п.14

Пленум ВАС от 30.05.14 №33); 2. НДС к возмещению (п.8

ст.88 ); 3.НДПИ; 4. участник договора инвестиционного товарищества; 5. уточненная декларация с уменьшенной суммой налога или с убытком по истечении двух лет. частника договора инвестиционного товариществаН.О. ИМЕЕТ ПРАВО ТРЕБОВАТЬ ДОКУМЕНТЫ В РАМКАХ КАМЕРАЛЬНОЙ ПРОВЕРКИ

КОГДА?:

Слайд 16 1. при выявлении несоответствий, противоречий- счета-фактуры и все

первичные документы

(но 3 месяца!!!);

2. осмотр

при:- возмещение НДС;

- несоответствия и противоречия.

«Углубленная» проверка по НДС

с 01.01.2015

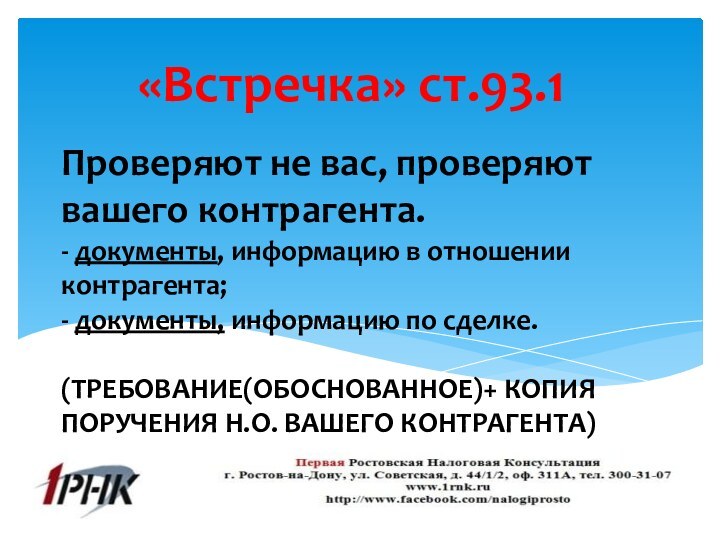

Слайд 18 Проверяют не вас, проверяют вашего контрагента. - документы, информацию

в отношении контрагента; - документы, информацию по сделке. (ТРЕБОВАНИЕ(ОБОСНОВАННОЕ)+ КОПИЯ ПОРУЧЕНИЯ

Н.О. ВАШЕГО КОНТРАГЕНТА)«Встречка» ст.93.1

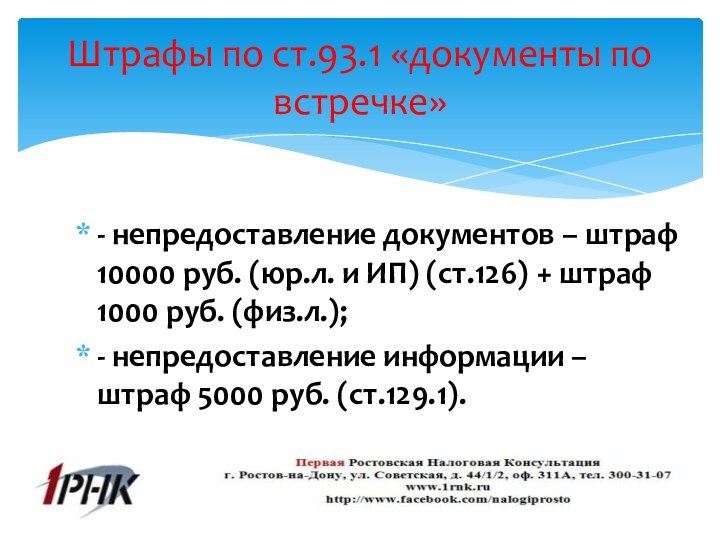

Слайд 19 - непредоставление документов – штраф 10000 руб. (юр.л.

и ИП) (ст.126) + штраф 1000 руб. (физ.л.);

- непредоставление

информации – штраф 5000 руб. (ст.129.1).Штрафы по ст.93.1 «документы по встречке»

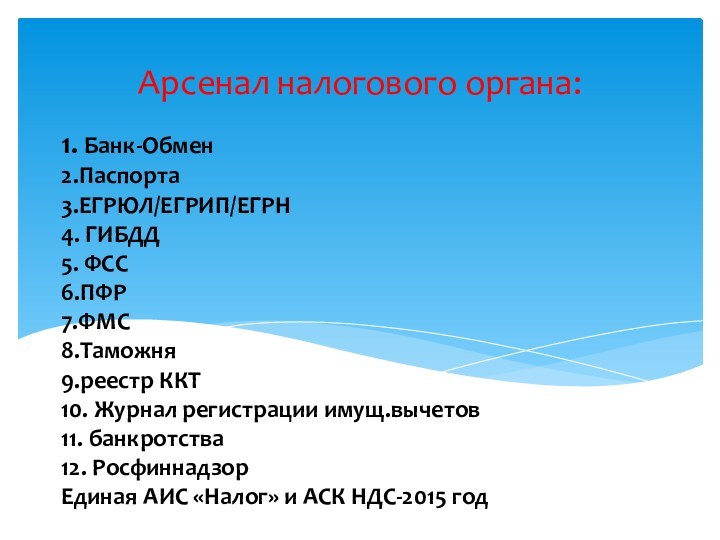

Слайд 21 1. Банк-Обмен 2.Паспорта 3.ЕГРЮЛ/ЕГРИП/ЕГРН 4. ГИБДД 5. ФСС 6.ПФР 7.ФМС 8.Таможня 9.реестр ККТ 10. Журнал регистрации имущ.вычетов 11.

банкротства

12. Росфиннадзор

Единая АИС «Налог» и АСК НДС-2015 год

Арсенал налогового

органа:

Слайд 22

Окончание камеральной налоговой проверки

Есть нарушения

Акт налоговой проверки

Нет нарушений

Жизнь продолжается

Слайд 23 Письмо от 16.07.2013 №АС-4-2/12705 «О рекомендациях по проведению

камеральных налоговых проверок»

Внимание!

Слайд 25 1. Низкая налоговая нагрузка 2. Убыточность 3.Вычеты по НДС (89%) 4.

расходы растут быстрее доходов 5.низкие зарплаты 6.предельные величины по спецрежимам 7.расходы ИП

приближены к его доходам 8. цепочки контрагентов без видимой деловой цели 9. непредоставление пояснений 10. «миграция» 11. низкая рентабельность 12. ведение деятельности с высоким налоговым риском www.nalog.ru/налогообложение в РФ/контрольная работа/ выездные проверки/концепция«Красные» флажки для инспектора

Слайд 26 1. Большой оборот и малое количество сотрудников. 2. представление

уточненных деклараций. 3.взаимозависимость из названий 4. большая переплата по налогам 5.известность «номинального»

директора 6. «однодневки» 7.реклама, сайты 8. все «непонятные» операции- векселя, уступки, беспроцентные займыНЕФОРМАЛЬНЫЕ КРИТЕРИИ

Слайд 28

Отличие выездной

от камеральной проверки

На территории налогоплательщика

На основании

Решения руководителя (заместителя руководителя) налогового органа

Слайд 31

ПРИОСТАНОВЛЕНИЕ ПРОВЕРКИ

для истребования документов по «встречке»;

для получения информации

от иностранных государств;

для проведения экспертиз;

для перевода на русский язык

документов

Слайд 32

ПОВТОРНЫЕ ПРОВЕРКИ

1. Проверяет вышестоящий налоговый орган в порядке

контроля нижестоящего налогового органа;

2. Если налогоплательщик подал уточненную декларацию

за проверенный период, в которой указана сумма налога к уменьшению; 3. При реорганизации или ликвидации организации.

Слайд 33 Внимание ! Письмо ФНС от 25 июля 2013г. № АС-4-2/13622@ «О

рекомендациях по проведению выездных налоговых проверок»

Слайд 34

Три универсальных вопроса при проверке

Кто пришел? (проверяем

удостоверения)

Зачем пришел? (проверяем Решение о проведении проверки)

Как пришел?

(памятка,

психологическаяподготовка сотрудников)

Слайд 35

ТАКТИЧЕСКИЕ ДЕЙСТВИЯ

1. Назначить ответственного за взаимодействие с проверяющими

сотрудника;

2. Всех сотрудников предупредить о выездной проверке;

3. Регулярно проводить

инструктаж;4. Сделать копию Решения о выездной налоговой проверке;

5. Представляйте только то, что просят;

6. Не давайте доступ к электронным базам.

Слайд 36

3 ОГРАНИЧЕНИЯ

1. по предмету проверки;

2. по проверяемому

периоду;

3. по количеству проверок.

Слайд 37

Контрольные мероприятия

Допрос свидетелей

Осмотр помещений, предметов

Истребование документов

Выемка документов

Проведение экспертизы

Инвентаризация

Слайд 39

ВАЖНО!

СВИДЕТЕЛЬСКИЕ ПОКАЗАНИЯ НЕ МОГУТ БЫТЬ ЕДИНСТВЕННЫМ ДОКАЗАТЕЛЬСТВОМ;

СВИДЕТЕЛЬСКИЕ ПОКАЗАНИЯ

ДОЛЖНЫ БЫТЬ ПОЛУЧЕНЫ В РАМКАХ КОНТРОЛЬНЫХ МЕРОПРИЯТИЙ;

ЕСЛИ НАРУШЕНА СТ.90

НК РФ, ТО СВИДЕТЕЛЬСКИЕ ПОКАЗАНИЯ НЕ МОГУТ ЯВЛЯТЬСЯ ДОКАЗАТЕЛЬСТВОМ ПО ДЕЛУ О НАЛОГОВОМ ПРАВОНАРУШЕНИИ.

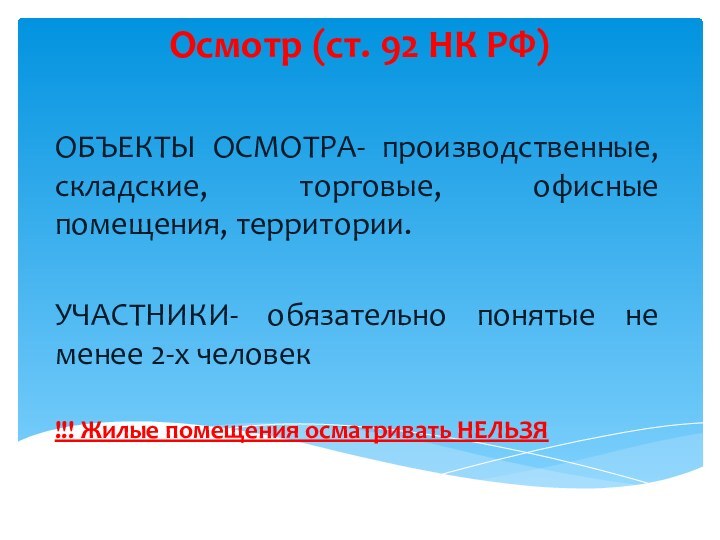

Слайд 40

Осмотр (ст. 92 НК РФ)

ОБЪЕКТЫ ОСМОТРА- производственные,

складские, торговые, офисные помещения, территории.

УЧАСТНИКИ- обязательно понятые не менее

2-х человек!!! Жилые помещения осматривать НЕЛЬЗЯ

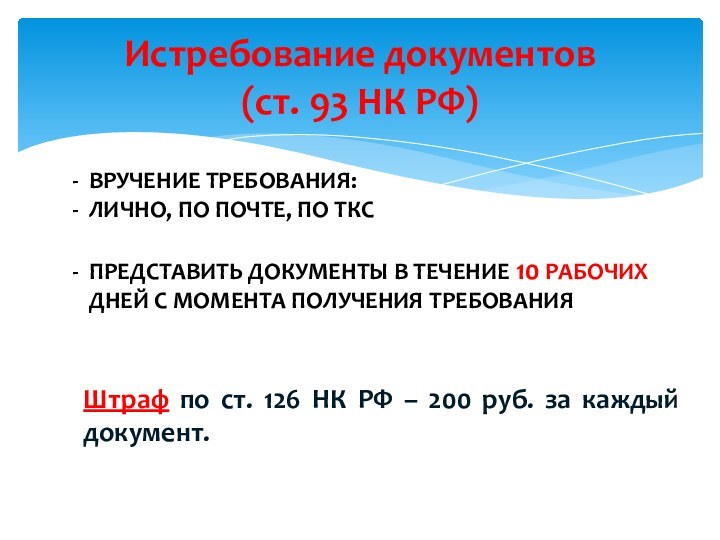

Слайд 41

Истребование документов

(ст. 93 НК РФ)

ВРУЧЕНИЕ ТРЕБОВАНИЯ:

ЛИЧНО, ПО

ПОЧТЕ, ПО ТКС

ПРЕДСТАВИТЬ ДОКУМЕНТЫ В ТЕЧЕНИЕ 10 РАБОЧИХ ДНЕЙ

С МОМЕНТА ПОЛУЧЕНИЯ ТРЕБОВАНИЯШтраф по ст. 126 НК РФ – 200 руб. за каждый документ.

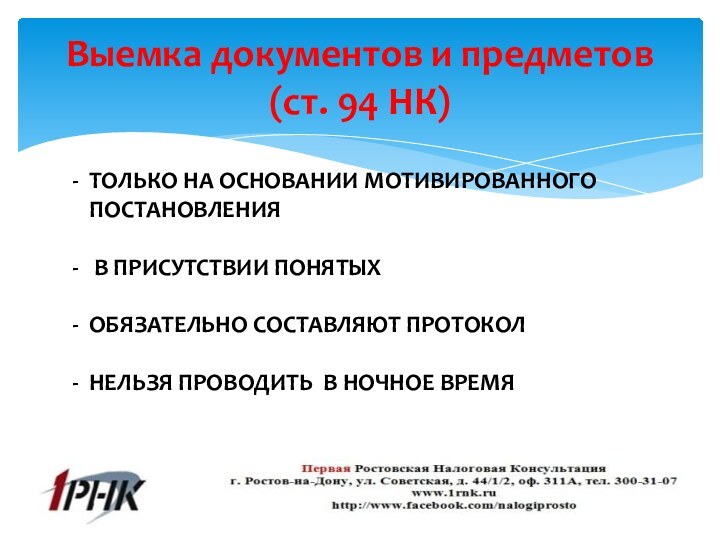

Слайд 42

Выемка документов и предметов

(ст. 94 НК)

ТОЛЬКО НА

ОСНОВАНИИ МОТИВИРОВАННОГО ПОСТАНОВЛЕНИЯ

В ПРИСУТСТВИИ ПОНЯТЫХ

ОБЯЗАТЕЛЬНО СОСТАВЛЯЮТ

ПРОТОКОЛНЕЛЬЗЯ ПРОВОДИТЬ В НОЧНОЕ ВРЕМЯ

Слайд 43

Пояснения налогоплательщика

Письмо ФНС от 13 августа 2014г. №

ЕД -4-2/16015

«О пояснениях налогоплательщиков при проведении выездных налоговых проверок»

По каждому факту, предполагающему правонарушение, налоговый орган должен требовать пояснения налогоплательщика до составления акта.