Слайд 2

Опционы — это ценные бумаги, дающие инвестору право

купить или продать другие ценные бумаги или иные активы

по специально оговоренной цене в течение определенного срока.

… рынок ценных бумаг…

Слайд 3

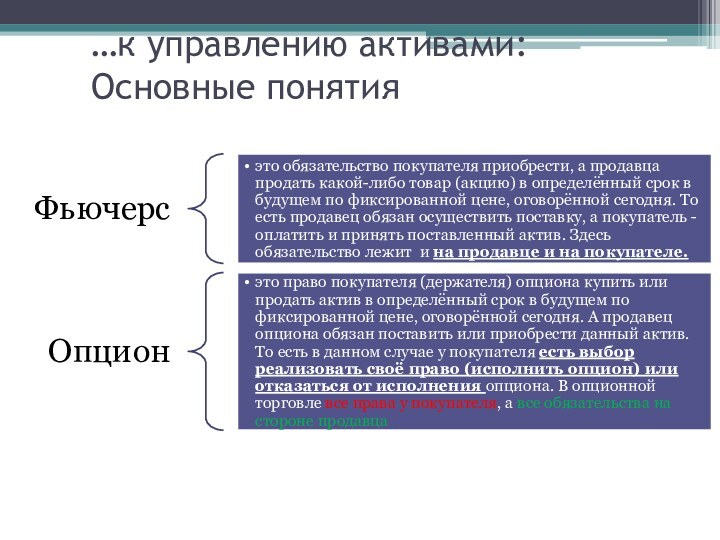

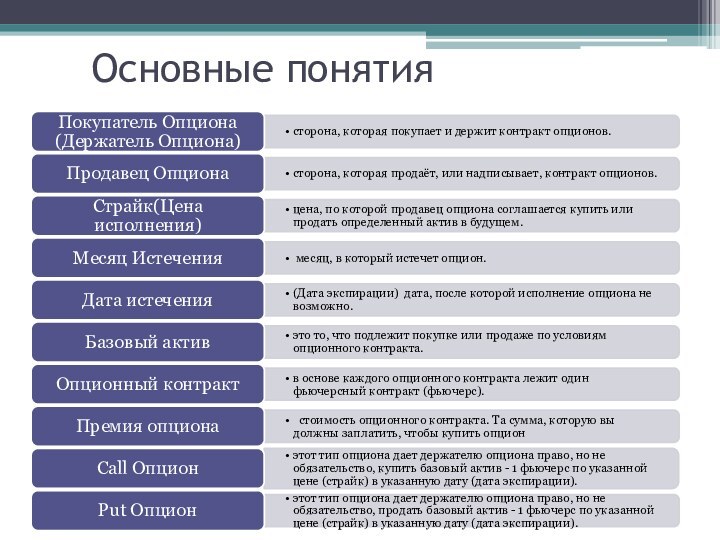

…к управлению активами: Основные понятия

Слайд 5

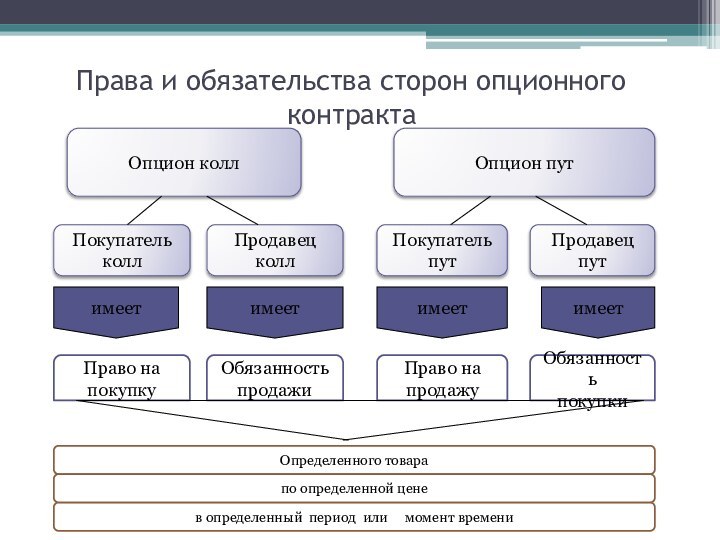

Права и обязательства сторон опционного контракта

Опцион колл

Опцион пут

Покупатель

колл

Продавец

колл

Продавец

пут

Покупатель

пут

имеет

имеет

имеет

имеет

Право на

покупку

Обязанность

продажи

Право на

продажу

Обязанность

покупки

Определенного товара

по определенной цене

в определенный период или

момент времени

Слайд 6

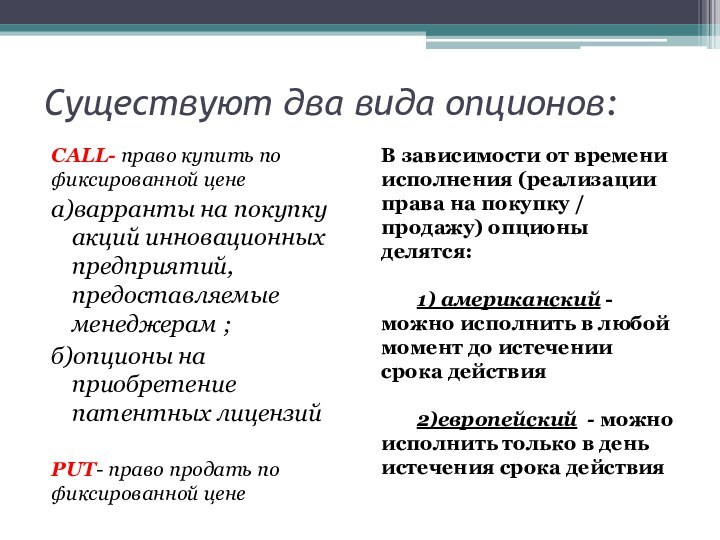

Существуют два вида опционов:

СALL- право купить по

фиксированной цене

а)варранты на покупку акций инновационных предприятий, предоставляемые

менеджерам ;

б)опционы на приобретение патентных лицензий

PUT- право продать по фиксированной цене

В зависимости от времени исполнения (реализации права на покупку / продажу) опционы делятся:

1) американский - можно исполнить в любой момент до истечении срока действия

2)европейский - можно исполнить только в день истечения срока действия

Слайд 8

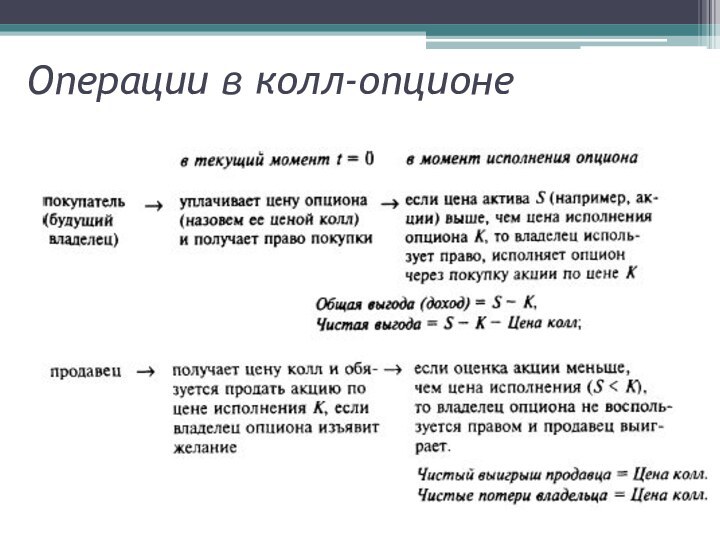

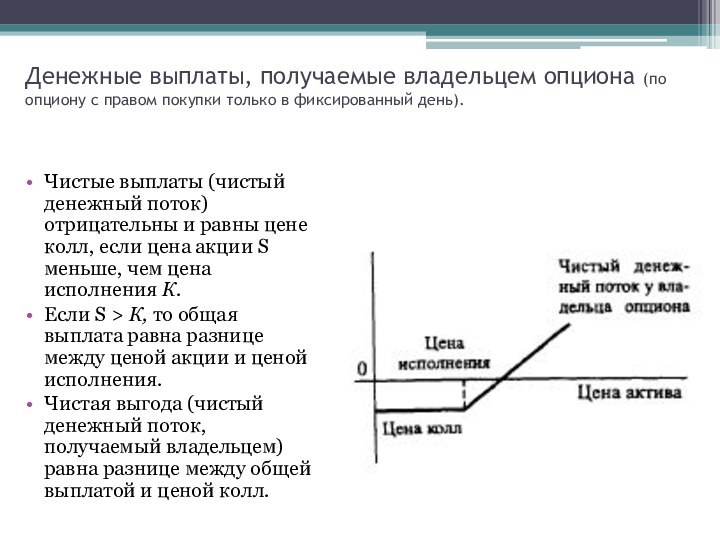

Денежные выплаты, получаемые владельцем опциона (по опциону с

правом покупки только в фиксированный день).

Чистые выплаты (чистый денежный

поток) отрицательны и равны цене колл, если цена акции S меньше, чем цена исполнения К.

Если S > К, то общая выплата равна разнице между ценой акции и ценой исполнения.

Чистая выгода (чистый денежный поток, получаемый владельцем) равна разнице между общей выплатой и ценой колл.

Слайд 9

Временная стоимость

Часть премии, на которую она превосходит внутреннюю

стоимость, называется временной стоимостью.

Временная стоимость зависит от трех важнейших

факторов, которыми являются следующие:

1. Соотношение страйковой и рыночной цен.

2. Время до истечения срока действия.

3. Волатильность — показатель изменчивости цен.

Слайд 10

Моделирование цены колл, пут-колл паритет

Цена колл является внутренней

оценкой опциона, как производного актива, и определяется рядом факторов,

отражающих изменчивость исходного актива и характеристики самого опциона. В общем случае три основных фактора влияют на цену опциона:

характеристики исходного актива;

характеристики прав, гарантируемых опционом;

характеристики финансового рынка.

Слайд 11

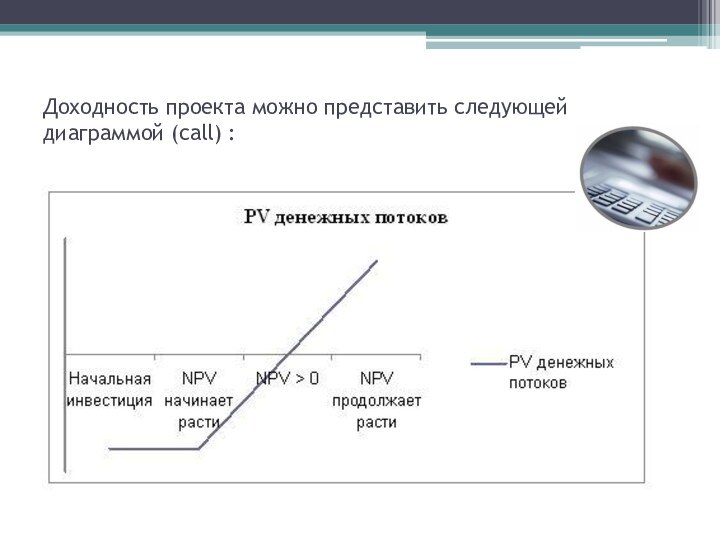

Доходность проекта можно представить следующей диаграммой (call) :

Слайд 12

….Реальный опцион

Термин «реальный опцион» первым предложил использовать Стюарт

Майерс.

Он рассматривал будущие инвестиции предприятия в качестве реальных

опционов и ассоциировал их с возможностями корпоративного роста.

Автор заметил, что стоимость компании отражает ожидания будущих инвестиций, которые являются дискретными величинами по своей природе, и их величина зависит от чистой приведенной стоимости возможностей, появляющихся в будущем.

Слайд 13

Опционный подход к инвестиционным

проектам

опцион на продажу

активов по проекту (по сути опцион на отказ от

инвестиционного проекта) — abandonment option;

опцион на отсрочку инвестиционного проекта (возможность отложить затраты по покупке или созданию реальных активов) — timing option;

опцион на новые инвестиционные возможности (strategic investment option)

Слайд 14

Опцион на продажу активов по проекту (или перепрофилирование

активов на производство другой продукции) :

Цена опциона (value

of option) =

Оценка проекта с учетом возможности продажи активов

— Оценка проекта без возможности продажи (считая, что инвестиционные затраты необратимы) =

= NPVс опционом — NPV необратимых затрат.

Слайд 15

Опцион на отсрочку инвестиционных затрат

При рассмотрении проектов

возникает несколько вопросов:

1) имеется ли опцион на отсрочку

и каково "истинное" значение NPV проекта;

2) какова оценка этого опциона и (более практический вопрос) сколько может стоить право на отсрочку.

Цена опциона = NPV проекта с учетом отсрочки — NPVпроекта, принимаемого немедленно.

Слайд 16

Опцион на будущие проекты

При рассмотрении инвестиционного проекта

базовое значение NPV должно быть скорректировано на чистый дисконтированный

доход, порождаемый различными возможностями.

NPV скорректированное = NPVбазовое + NPV опциона на прекращение + + NPVопциона на следующие проекты + NPVопциона на отсрочку.

Слайд 17

Факторы, влияющие на оценку

финансовых и реальных опционов

Слайд 18

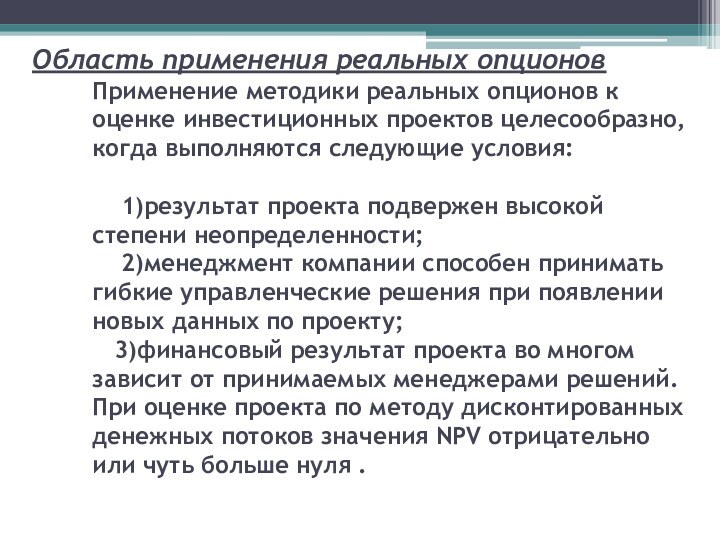

Область применения реальных опционов

Применение методики реальных опционов к

оценке инвестиционных проектов целесообразно, когда выполняются следующие условия:

1)результат проекта подвержен высокой степени неопределенности;

2)менеджмент компании способен принимать гибкие управленческие решения при появлении новых данных по проекту;

3)финансовый результат проекта во многом зависит от принимаемых менеджерами решений. При оценке проекта по методу дисконтированных денежных потоков значения NPV отрицательно или чуть больше нуля .

Слайд 19

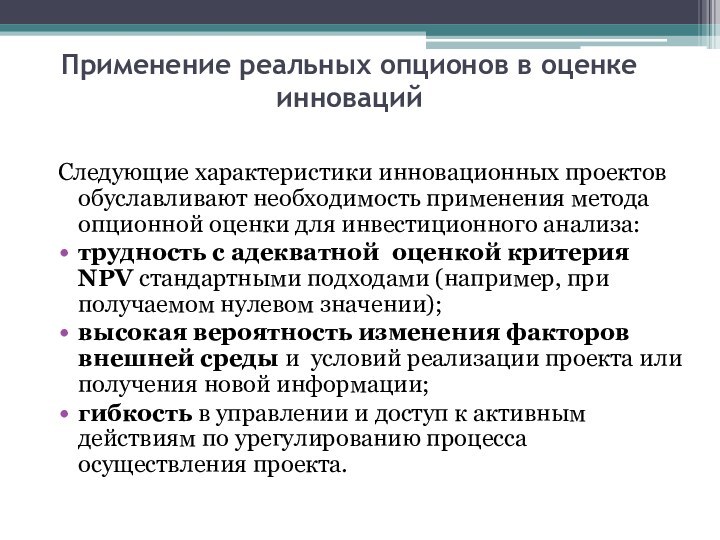

Применение реальных опционов в оценке инноваций

Следующие характеристики инновационных

проектов обуславливают необходимость применения метода опционной оценки для инвестиционного

анализа:

трудность с адекватной оценкой критерия NPV стандартными подходами (например, при получаемом нулевом значении);

высокая вероятность изменения факторов внешней среды и условий реализации проекта или получения новой информации;

гибкость в управлении и доступ к активным действиям по урегулированию процесса осуществления проекта.

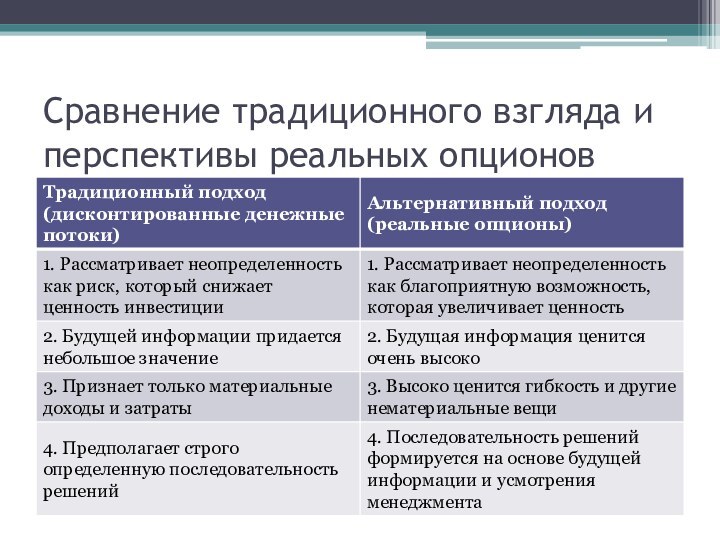

Слайд 24

Сравнение традиционного взгляда и перспективы реальных опционов

Слайд 25

Формула ценности проекта или компании в условиях неопределенности:

Истинная

ценность = Ожидаемое NPV+Ценность реальных опционов

Слайд 26

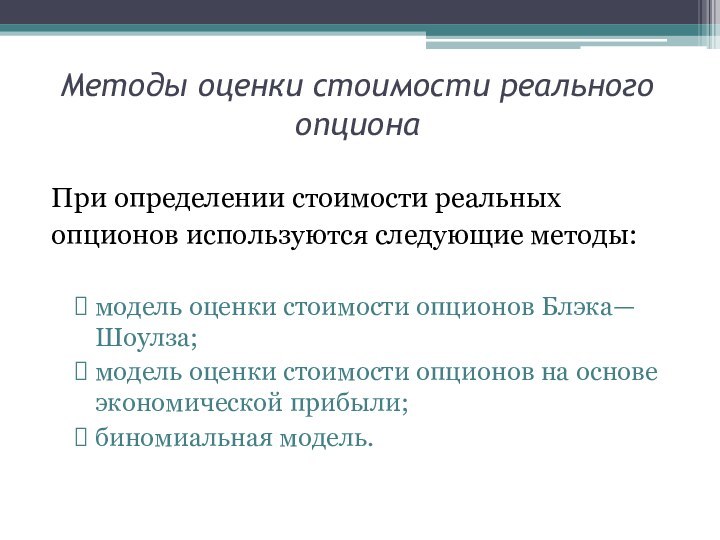

Методы оценки стоимости реального опциона

При определении стоимости

реальных

опционов используются следующие методы:

модель оценки стоимости опционов Блэка—Шоулза;

модель оценки стоимости опционов на основе экономической прибыли;

биномиальная модель.

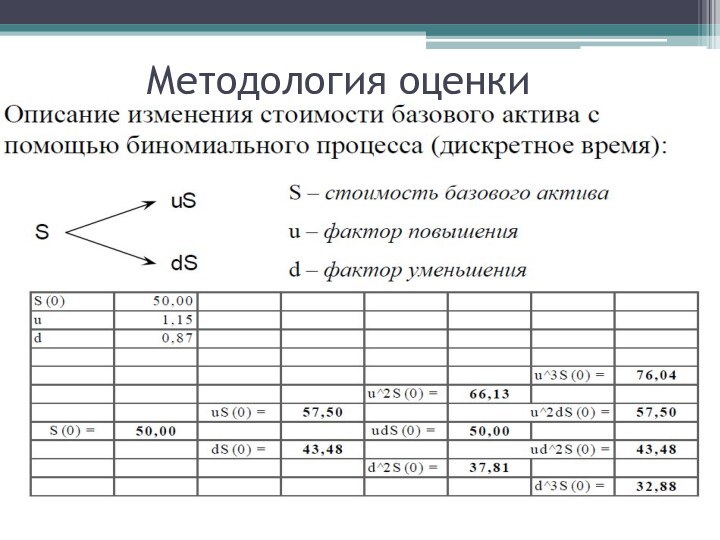

Слайд 27

Биномиальная модель оценки

колл опциона

Биномиальная модель (binomial model)

оценки "истинной", или внутренней (теоретической), цены опциона в текущий

момент

(t = 0) строится на простейшем допущении о поведении цены исходного актива.

Или модель Кокса — Росса — Рубинштейна (Сох — Ross —Rubinstein).

Цена колл (оценка опциона) = Текущая цена актива х Количество активов — Привлечение денежных средств для покупки активов = S х R — В.

Предпосылки: известны дискретные значения будущей цены акции; известны вероятностные распределения движения цены.

Слайд 28

Допущения биномиальной модели

Техника построения биномиальной позволяет получить более точные результаты, когда

существует несколько источников неопределенности или большое количество дат принятия решения.

В основе модели лежат два допущения:

1)в одном интервале времени могут быть только два варианта развития событий (худший и лучший);

2)инвесторы нейтрально относятся к риску.

Вычисление стоимости опциона данным методом, по сути, представляет собой движение по «дереву решений»

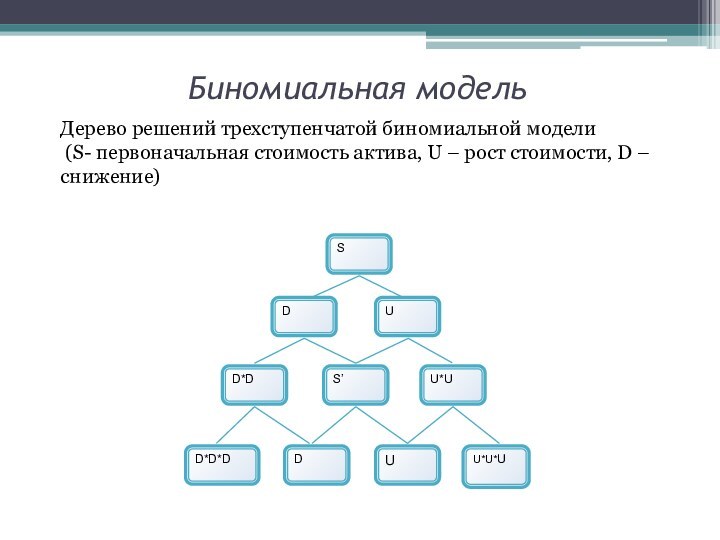

Слайд 29

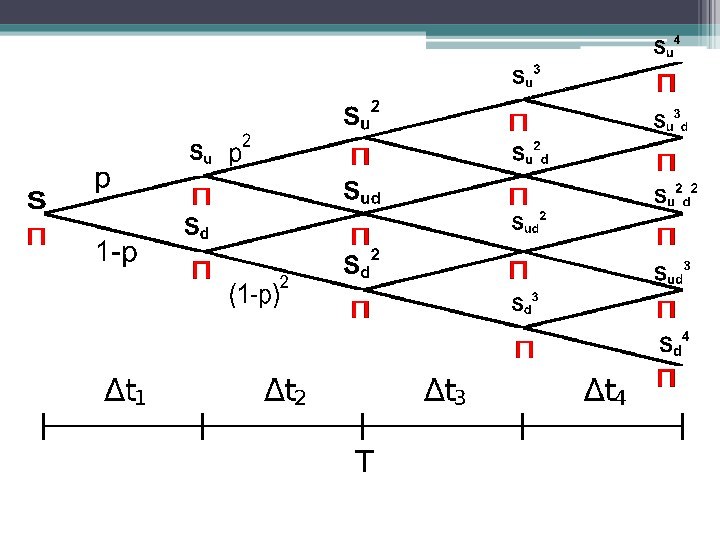

Биномиальная модель

Дерево решений трехступенчатой биномиальной модели

(S-

первоначальная стоимость актива, U – рост стоимости, D –снижение)

Слайд 30

Биномиальная модель

Кокса, Росса, Рубинштейна

Слайд 31

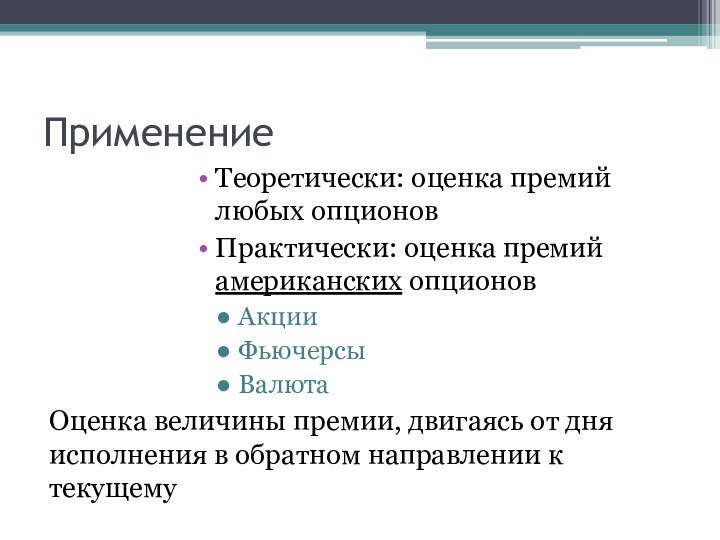

Применение

Теоретически: оценка премий любых опционов

Практически: оценка премий американских

опционов

Акции

Фьючерсы

Валюта

Оценка величины премии, двигаясь от дня исполнения в обратном

направлении к текущему

Слайд 32

Технология.

Шаг 1. Разбиение всего периода

действия контракта на интервалы.

Шаг 2. Последовательный прогноз

изменения стоимости базисного актива по двум сценариям: снижение и увеличение.

Шаг 3. Определение премии в день исполнения для всех исходов.

Шаг 4. Расчет и корректировка премии в обратном направлении к текущему дню.

Слайд 34

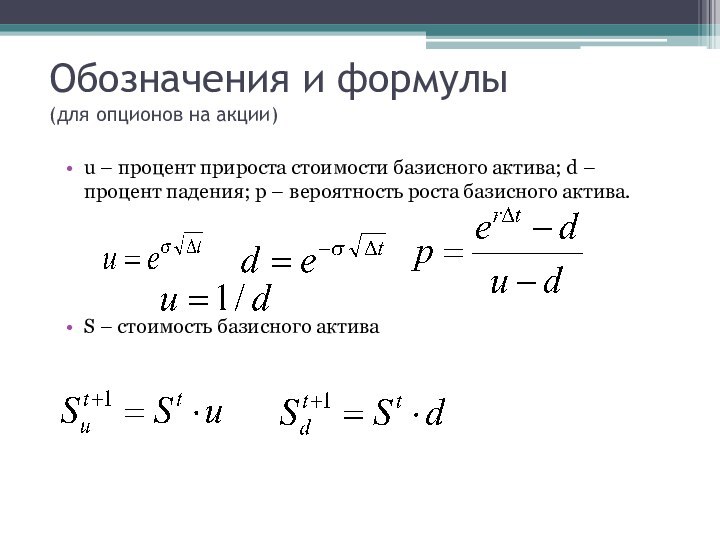

Обозначения и формулы

(для опционов на акции)

u –

процент прироста стоимости базисного актива; d – процент падения;

p – вероятность роста базисного актива.

S – стоимость базисного актива

Слайд 35

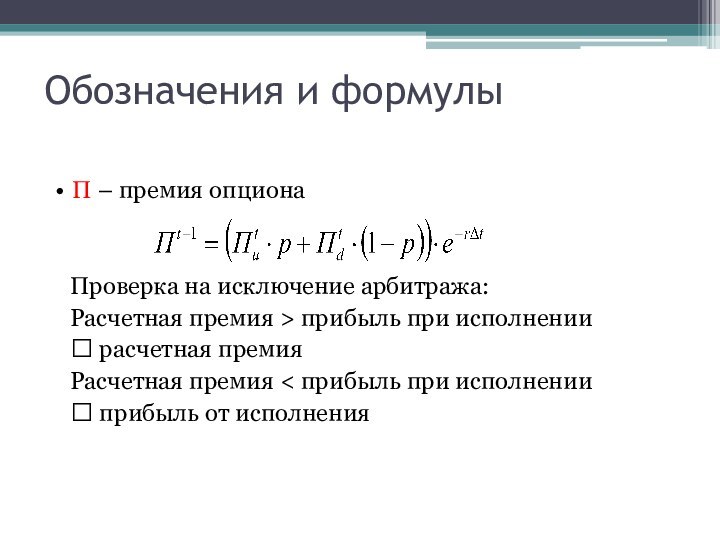

Обозначения и формулы

П – премия опциона

Проверка

на исключение арбитража:

Расчетная премия > прибыль при

исполнении

расчетная премия

Расчетная премия < прибыль при исполнении

прибыль от исполнения

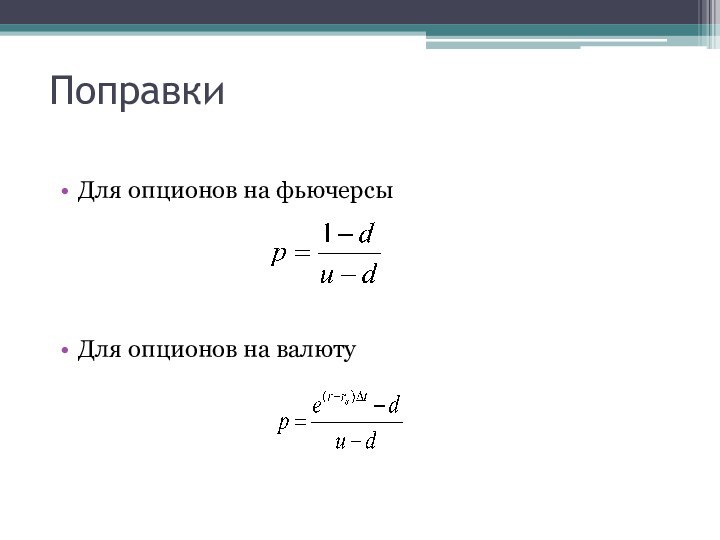

Слайд 36

Поправки

Для опционов на фьючерсы

Для опционов на валюту

Слайд 37

Пример для бездивидендной акции

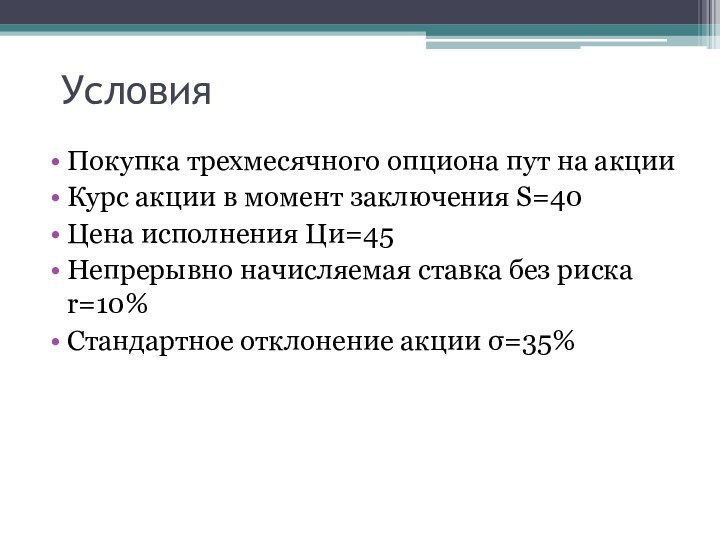

Слайд 38

Условия

Покупка трехмесячного опциона пут на акции

Курс акции в

момент заключения S=40

Цена исполнения Ци=45

Непрерывно начисляемая ставка без риска

r=10%

Стандартное отклонение акции σ=35%

Слайд 39

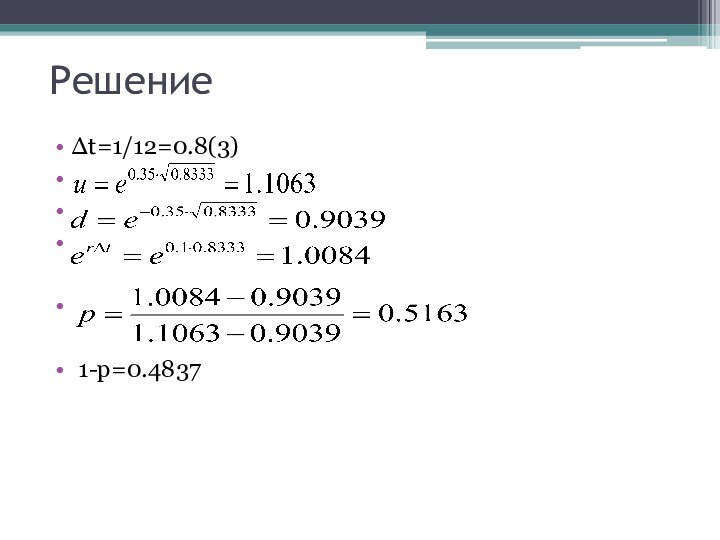

Решение

Δt=1/12=0.8(3)

1-p=0.4837

Слайд 40

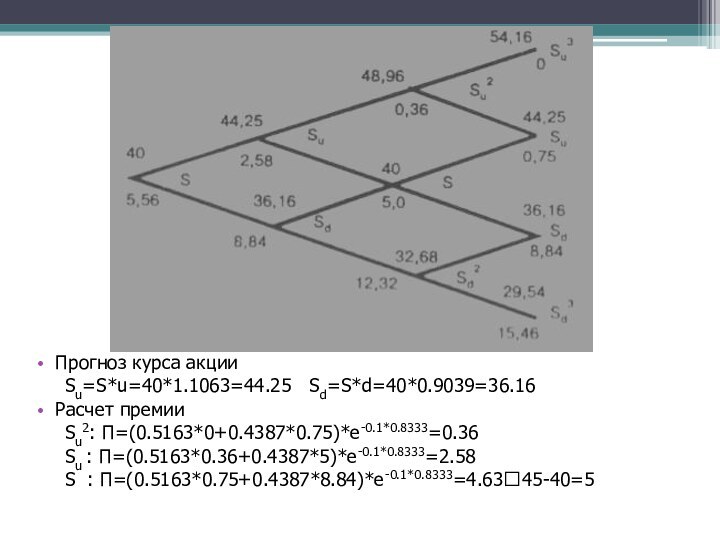

Прогноз курса акции

Su=S*u=40*1.1063=44.25 Sd=S*d=40*0.9039=36.16

Расчет

премии

Su2: П=(0.5163*0+0.4387*0.75)*e-0.1*0.8333=0.36

Su :

П=(0.5163*0.36+0.4387*5)*e-0.1*0.8333=2.58

S : П=(0.5163*0.75+0.4387*8.84)*e-0.1*0.8333=4.6345-40=5

Слайд 41

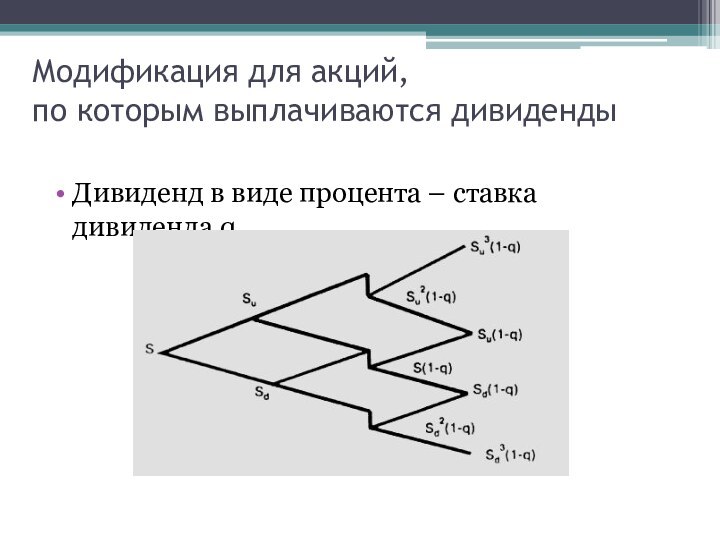

Модификация для акций,

по которым выплачиваются дивиденды

Дивиденд в

виде процента – ставка дивиденда q

Слайд 42

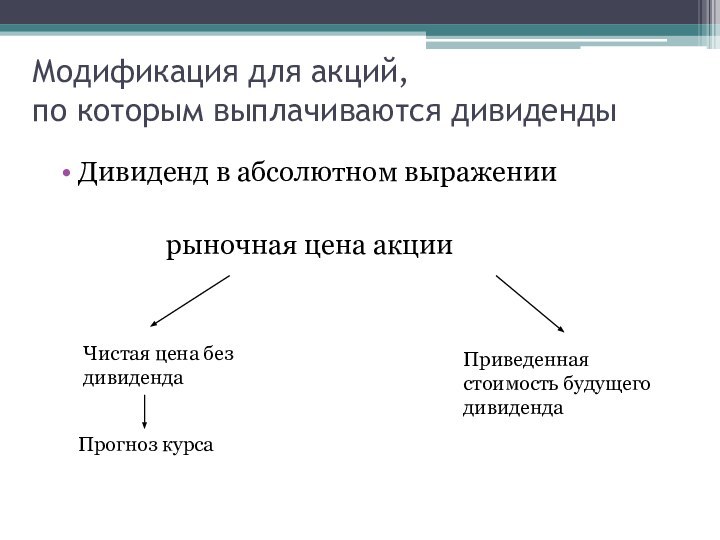

Модификация для акций,

по которым выплачиваются дивиденды

Дивиденд в

абсолютном выражении

рыночная цена акции

Чистая цена без дивиденда

Приведенная стоимость будущего дивиденда

Прогноз курса

Слайд 43

Пример для опциона на акции, по которым выплачивается

дивиденд в абсолютном выражении

Слайд 44

Условия

Покупка опциона пут на четыре месяца

Текущий курс акции

48

Цена исполнения Ци=45

Стандартное отклонение акции σ=35%

Непрерывно начисляемая ставка без

риска r=10%

Через 3 месяца дивиденд Д=3

Слайд 45

Решение

Приведенная стоимость дивиденда к текущему моменту

3*e-0.1*0.25=2.93

(0.25 – 3/12 года)

Чистая цена на текущий момент

48-2.93=45.07

p,u,d – см. пред. пример

Слайд 46

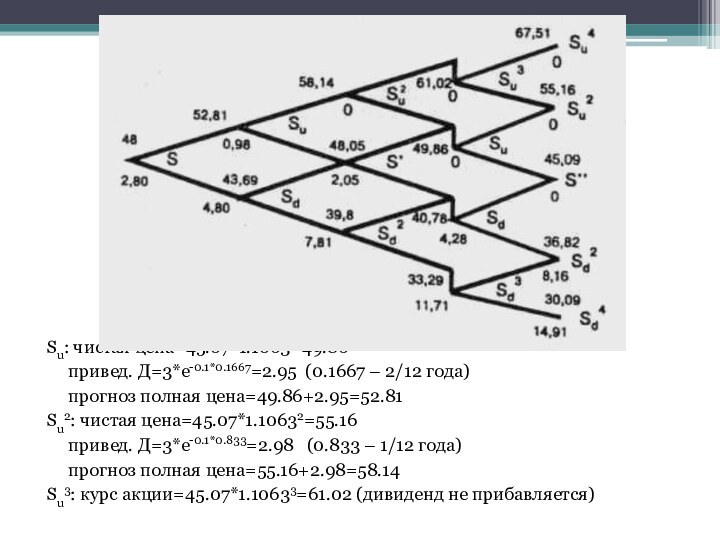

Su: чистая цена=45.07*1.1063=49.86

привед. Д=3*e-0.1*0.1667=2.95 (0.1667

– 2/12 года)

прогноз полная цена=49.86+2.95=52.81

Su2: чистая

цена=45.07*1.10632=55.16

привед. Д=3*e-0.1*0.833=2.98 (0.833 – 1/12 года)

прогноз полная цена=55.16+2.98=58.14

Su3: курс акции=45.07*1.10633=61.02 (дивиденд не прибавляется)

Слайд 47

Простая биномиальная модель оценки премии опционов

Слайд 48

Простая биномиальная модель оценки премии опциона

значение опциона и

курса акций рассматривается только в начале и конце некоторого

периода времени Т

Слайд 49

Простая биномиальная модель оценки премии европейского опциона call

Т0:

t – количество месяцев;

Passet(T0) – цена актива в

момент Т0;

Pstrike – цена исполнения опциона;

i – ставка без риска;

P1asset(T1);

P2asset(T1)

? π Премия опциона

Слайд 50

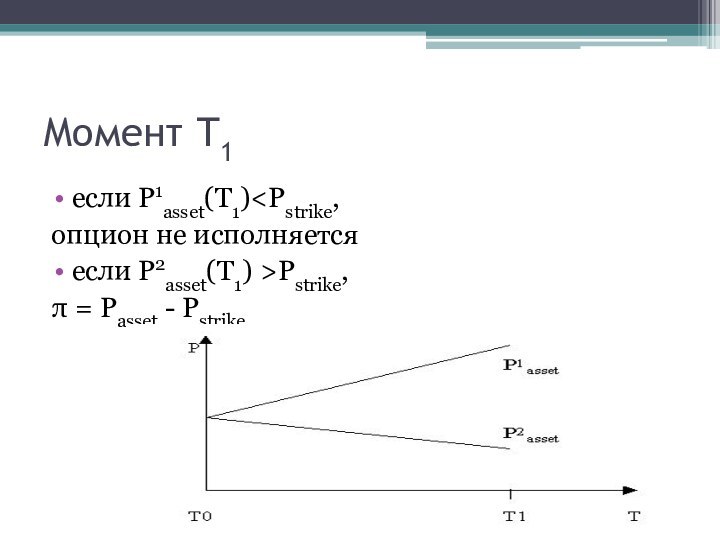

Момент Т1

если P1asset(T1)Pstrikе,

π = Passet - Pstrike

Слайд 51

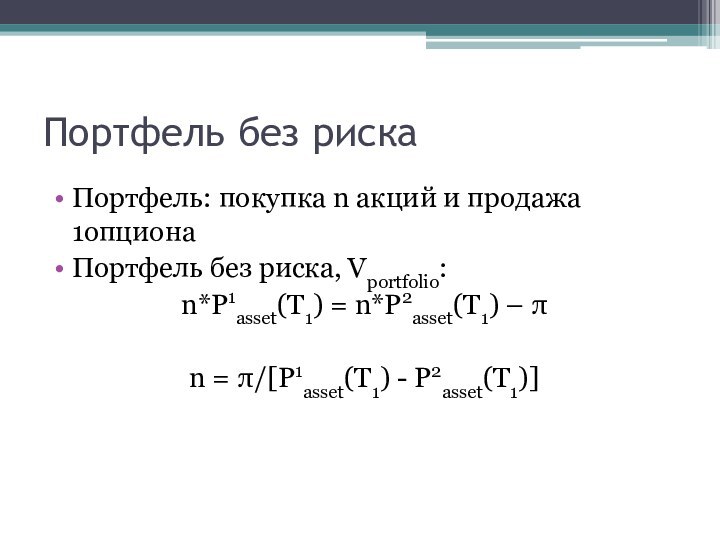

Портфель без риска

Портфель: покупка n акций и продажа

1опциона

Портфель без риска, Vportfolio:

n*P1asset(T1) = n*P2asset(T1) – π

n =

π/[P1asset(T1) - P2asset(T1)]

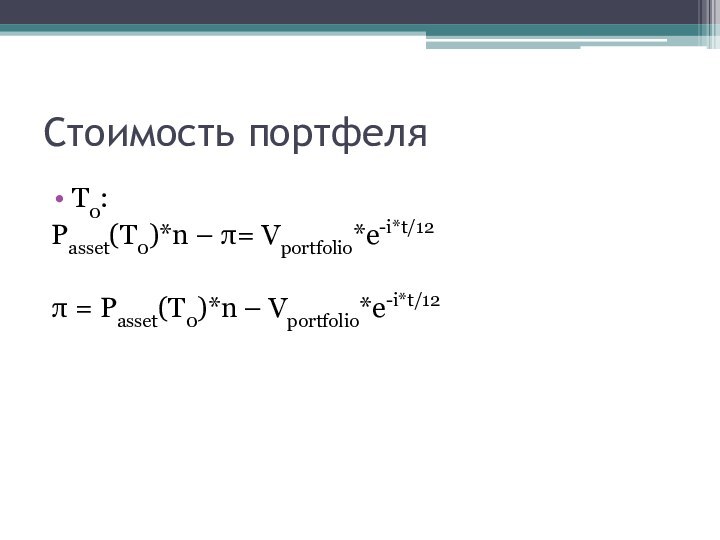

Слайд 52

Стоимость портфеля

Т0:

Passet(T0)*n – π= Vportfolio*e-i*t/12

π = Passet(T0)*n –

Vportfolio*e-i*t/12

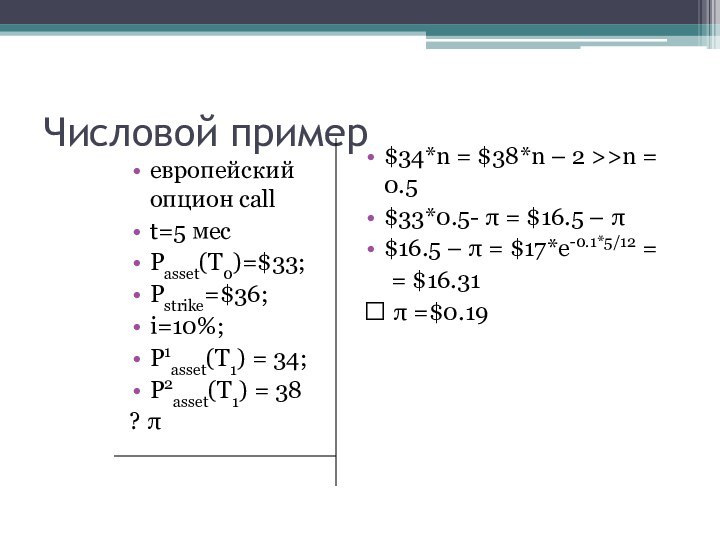

Слайд 53

Числовой пример

европейский опцион call

t=5 мес

Passet(T0)=$33;

Pstrike=$36;

i=10%;

P1asset(T1) =

34;

P2asset(T1) = 38

? π

$34*n = $38*n – 2

>>n = 0.5

$33*0.5- π = $16.5 – π

$16.5 – π = $17*e-0.1*5/12 =

= $16.31

π =$0.19

Слайд 54

Недостатки модели

Не введен элемент вероятностной оценки

Ограничивается только двумя

конечными значениями актива

Слайд 55

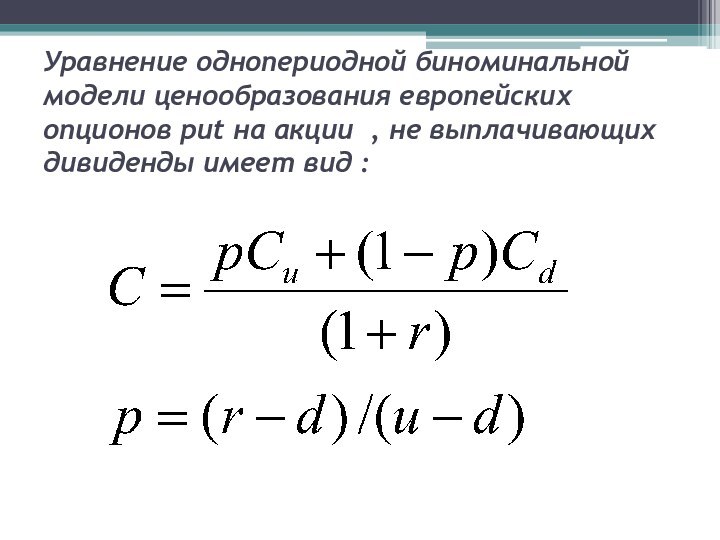

Уравнение однопериодной биноминальной модели ценообразования европейских опционов put

на акции , не выплачивающих дивиденды имеет вид :

«дерева решений» с большим количеством дат принятия решений применяются

те же принципы расчета стоимости реального опциона, что и для одноступенчатой модели. Однако чем больше узлов принятия решений, тем сложнее сделать оценку.

На практике основные трудности использования биномиальной модели связаны с определением значений относительного роста и снижения стоимости бизнеса в каждом периоде, а также вероятностей положительного и негативного варианта развития событий.

Для расчета этих параметров разработаны соответствующие формулы.

Возможный рост стоимости бизнеса рассчитывается как:

u = es,

где u — относительный рост (значение данного параметра, например 1,25, означает ожидаемый рост стоимости проекта в 25%);

s — стандартное отклонение среднегодовой стоимости проекта;

h — интервал как часть года (к примеру,

h = 0,5, если решение по проекту принимается раз в полгода).

Относительное снижение стоимости (d) рассчитывается по формуле d= 1 : u.

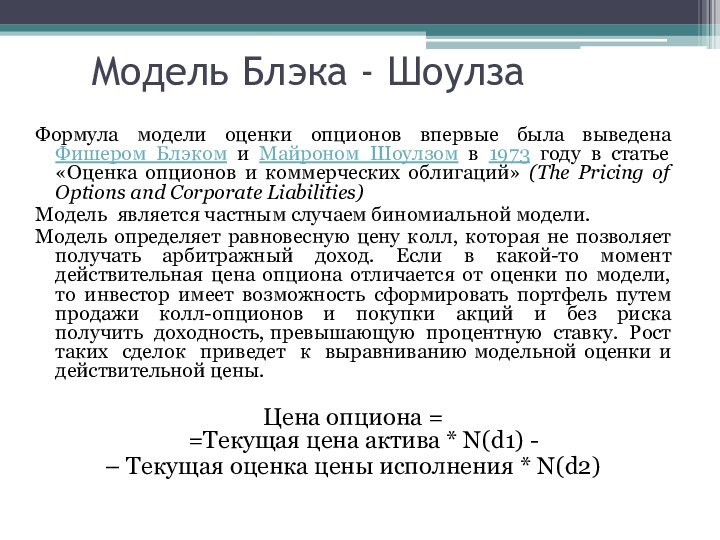

Слайд 58

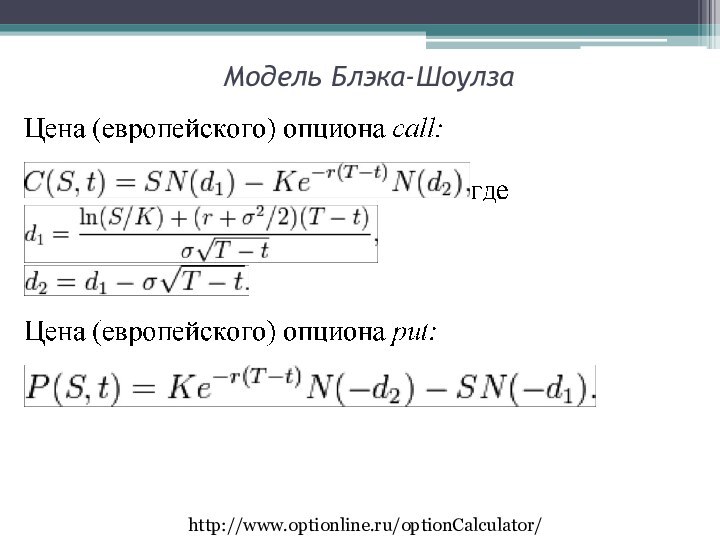

Модель Блэка - Шоулза

Формула модели оценки опционов впервые

была выведена Фишером Блэком и Майроном Шоулзом в 1973

году в статье «Оценка опционов и коммерческих облигаций» (The Pricing of Options and Corporate Liabilities)

Модель является частным случаем биномиальной модели.

Модель определяет равновесную цену колл, которая не позволяет получать арбитражный доход. Если в какой-то момент действительная цена опциона отличается от оценки по модели, то инвестор имеет возможность сформировать портфель путем продажи колл-опционов и покупки акций и без риска получить доходность, превышающую процентную ставку. Рост таких сделок приведет к выравниванию модельной оценки и действительной цены.

Цена опциона =

=Текущая цена актива * N(d1) -

– Текущая оценка цены исполнения * N(d2)

Слайд 59

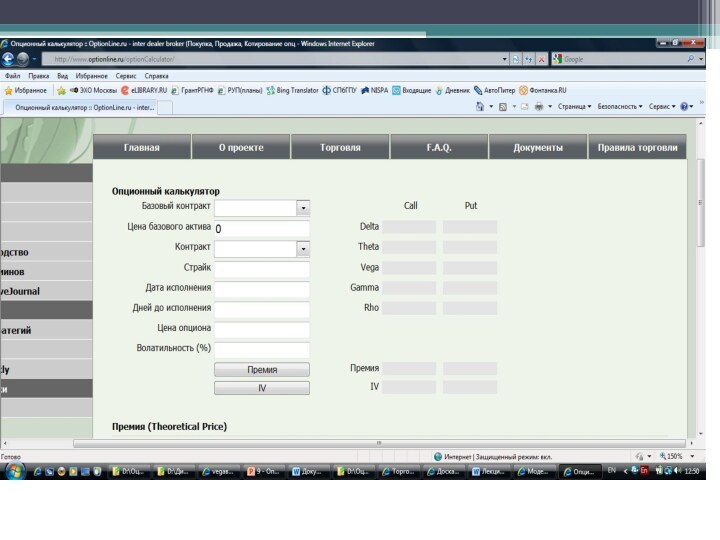

Модель Блэка-Шоулза

http://www.optionline.ru/optionCalculator/

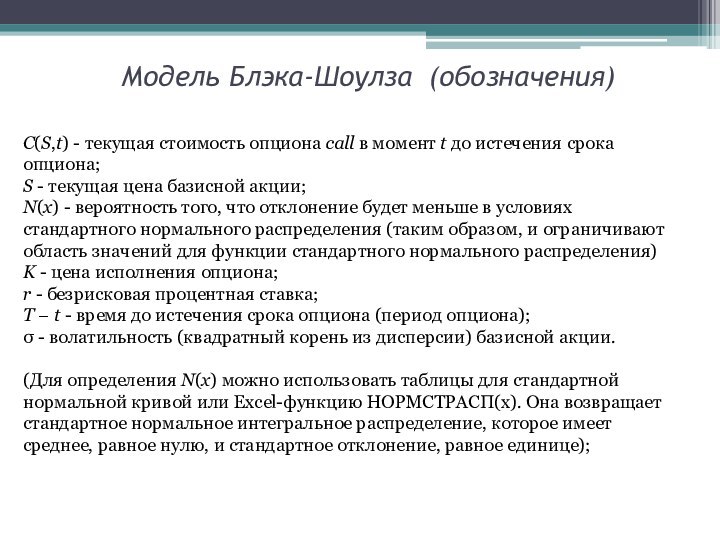

Слайд 60

Модель Блэка-Шоулза (обозначения)

C(S,t) - текущая стоимость опциона call

в момент t до истечения срока опциона;

S - текущая

цена базисной акции;

N(x) - вероятность того, что отклонение будет меньше в условиях стандартного нормального распределения (таким образом, и ограничивают область значений для функции стандартного нормального распределения)

K - цена исполнения опциона;

r - безрисковая процентная ставка;

T − t - время до истечения срока опциона (период опциона);

σ - волатильность (квадратный корень из дисперсии) базисной акции.

(Для определения N(x) можно использовать таблицы для стандартной нормальной кривой или Excel-функцию HOPMCTPACП(x). Она возвращает стандартное нормальное интегральное распределение, которое имеет среднее, равное нулю, и стандартное отклонение, равное единице);

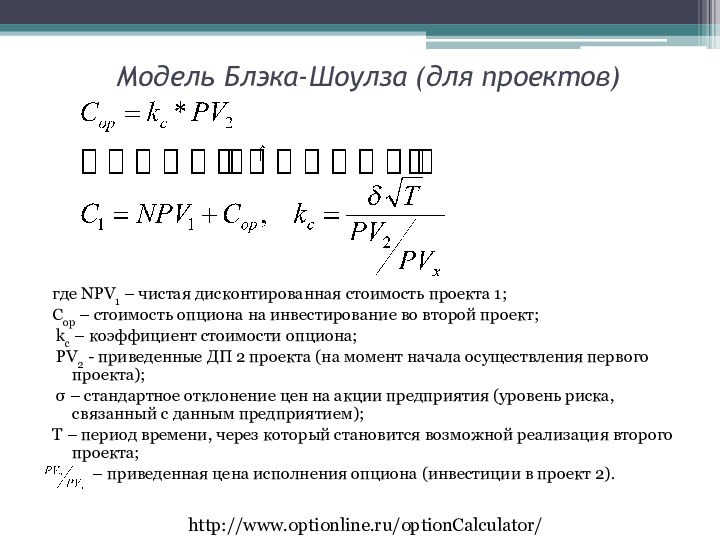

Слайд 61

Модель Блэка-Шоулза (для проектов)

где NPV1 – чистая дисконтированная

стоимость проекта 1;

Сор – стоимость опциона на инвестирование

во второй проект;

kс – коэффициент стоимости опциона;

PV2 - приведенные ДП 2 проекта (на момент начала осуществления первого проекта);

σ – стандартное отклонение цен на акции предприятия (уровень риска, связанный с данным предприятием);

Т – период времени, через который становится возможной реализация второго проекта;

– приведенная цена исполнения опциона (инвестиции в проект 2).

http://www.optionline.ru/optionCalculator/

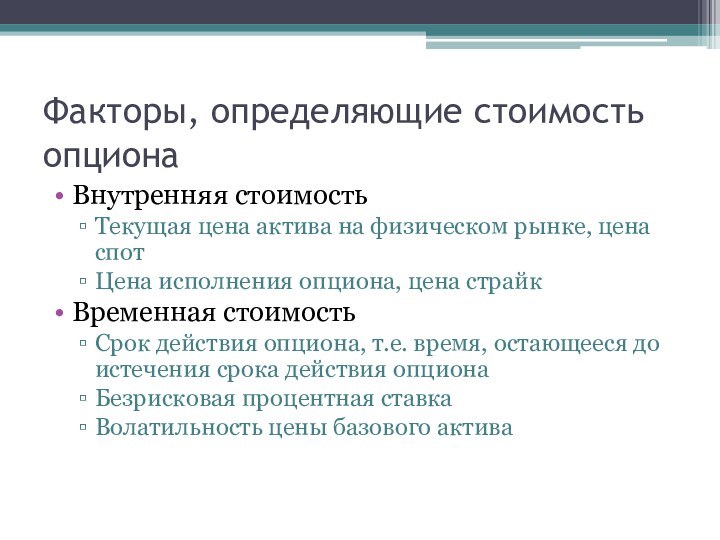

Слайд 62

Факторы, определяющие стоимость опциона

Внутренняя стоимость

Текущая цена актива на

физическом рынке, цена спот

Цена исполнения опциона, цена страйк

Временная стоимость

Срок

действия опциона, т.е. время, остающееся до истечения срока действия опциона

Безрисковая процентная ставка

Волатильность цены базового актива

Слайд 63

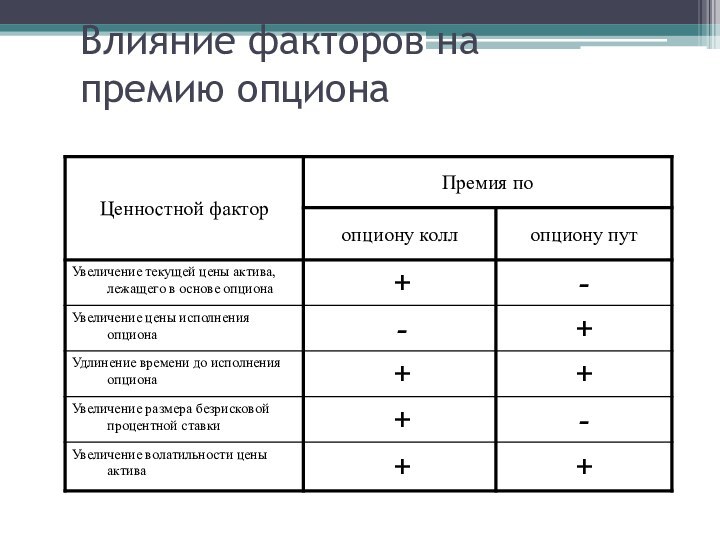

Влияние факторов на премию опциона

Слайд 65

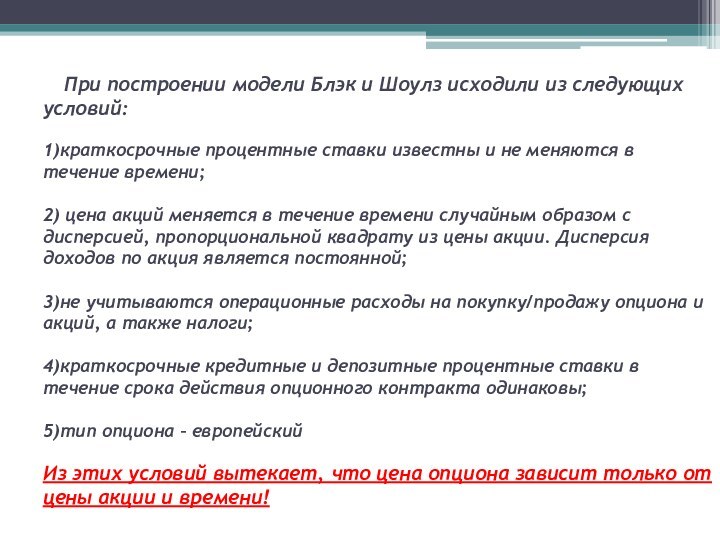

При построении модели Блэк и Шоулз

исходили из следующих условий:

1)краткосрочные процентные ставки известны и не

меняются в течение времени;

2) цена акций меняется в течение времени случайным образом с дисперсией, пропорциональной квадрату из цены акции. Дисперсия доходов по акция является постоянной;

3)не учитываются операционные расходы на покупку/продажу опциона и акций, а также налоги;

4)краткосрочные кредитные и депозитные процентные ставки в течение срока действия опционного контракта одинаковы;

5)тип опциона – европейский

Из этих условий вытекает, что цена опциона зависит только от цены акции и времени!

Слайд 66

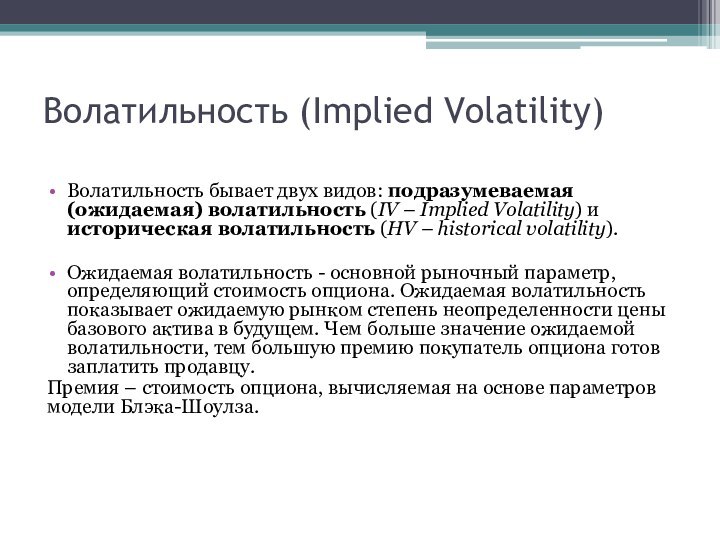

Волатильность (Implied Volatility)

Волатильность бывает двух видов: подразумеваемая

(ожидаемая) волатильность (IV – Implied Volatility) и историческая волатильность

(HV – historical volatility).

Ожидаемая волатильность - основной рыночный параметр, определяющий стоимость опциона. Ожидаемая волатильность показывает ожидаемую рынком степень неопределенности цены базового актива в будущем. Чем больше значение ожидаемой волатильности, тем большую премию покупатель опциона готов заплатить продавцу.

Премия – стоимость опциона, вычисляемая на основе параметров модели Блэка-Шоулза.

Слайд 67

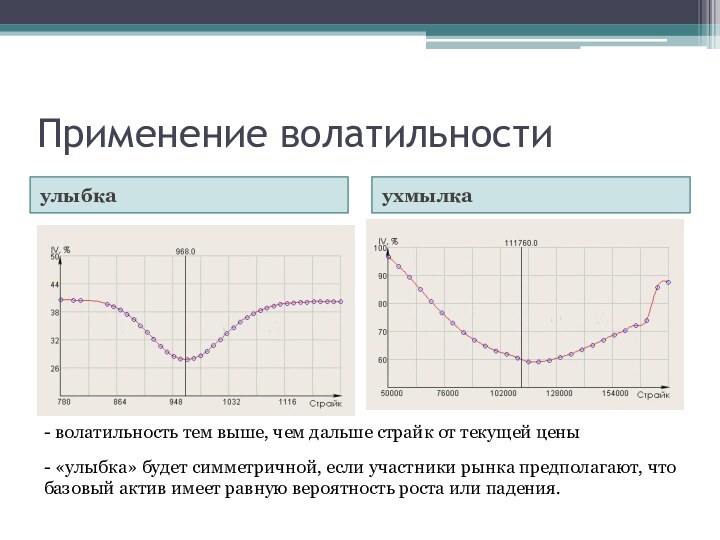

Применение волатильности

улыбка

ухмылка

- волатильность тем выше, чем дальше страйк

от текущей цены

- «улыбка» будет симметричной, если участники рынка

предполагают, что базовый актив имеет равную вероятность роста или падения.

Слайд 68

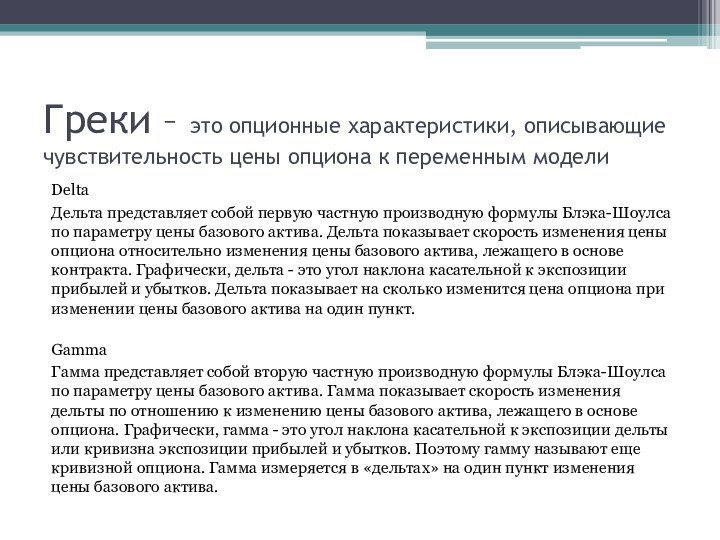

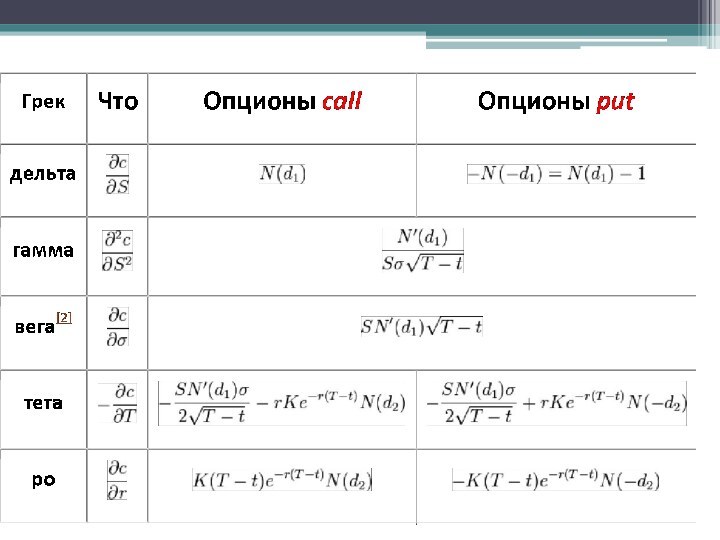

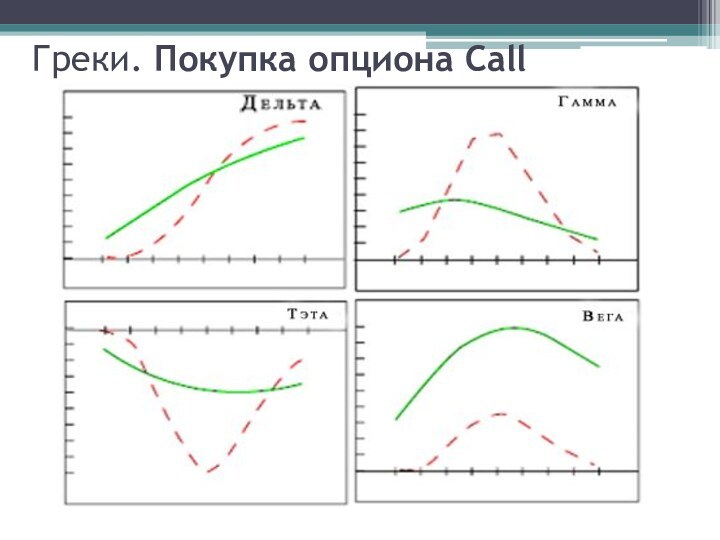

Греки – это опционные характеристики, описывающие чувствительность цены

опциона к переменным модели

Delta

Дельта представляет собой первую частную

производную формулы Блэка-Шоулса по параметру цены базового актива. Дельта показывает скорость изменения цены опциона относительно изменения цены базового актива, лежащего в основе контракта. Графически, дельта - это угол наклона касательной к экспозиции прибылей и убытков. Дельта показывает на сколько изменится цена опциона при изменении цены базового актива на один пункт.

Gamma

Гамма представляет собой вторую частную производную формулы Блэка-Шоулса по параметру цены базового актива. Гамма показывает скорость изменения дельты по отношению к изменению цены базового актива, лежащего в основе опциона. Графически, гамма - это угол наклона касательной к экспозиции дельты или кривизна экспозиции прибылей и убытков. Поэтому гамму называют еще кривизной опциона. Гамма измеряется в «дельтах» на один пункт изменения цены базового актива.

Слайд 69

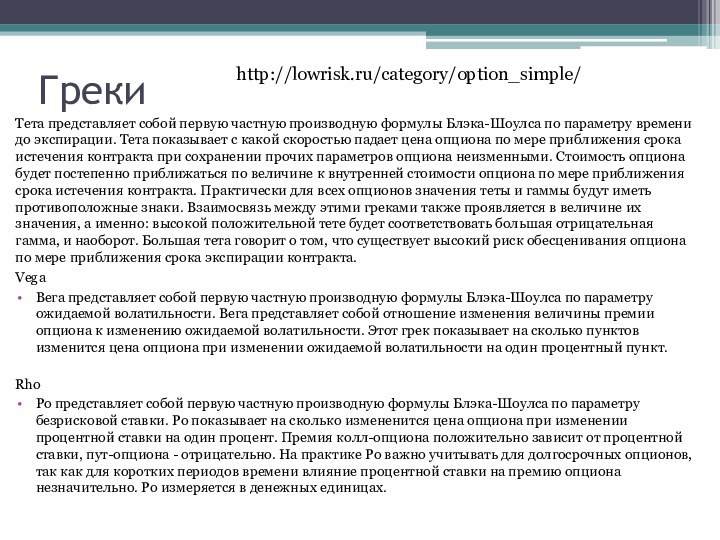

Греки

Тета представляет собой первую частную производную формулы Блэка-Шоулса

по параметру времени до экспирации. Тета показывает с какой

скоростью падает цена опциона по мере приближения срока истечения контракта при сохранении прочих параметров опциона неизменными. Стоимость опциона будет постепенно приближаться по величине к внутренней стоимости опциона по мере приближения срока истечения контракта. Практически для всех опционов значения теты и гаммы будут иметь противоположные знаки. Взаимосвязь между этими греками также проявляется в величине их значения, а именно: высокой положительной тете будет соответствовать большая отрицательная гамма, и наоборот. Большая тета говорит о том, что существует высокий риск обесценивания опциона по мере приближения срока экспирации контракта.

Vega

Вега представляет собой первую частную производную формулы Блэка-Шоулса по параметру ожидаемой волатильности. Вега представляет собой отношение изменения величины премии опциона к изменению ожидаемой волатильности. Этот грек показывает на сколько пунктов изменится цена опциона при изменении ожидаемой волатильности на один процентный пункт.

Rho

Ро представляет собой первую частную производную формулы Блэка-Шоулса по параметру безрисковой ставки. Ро показывает на сколько измененится цена опциона при изменении процентной ставки на один процент. Премия колл-опциона положительно зависит от процентной ставки, пут-опциона - отрицательно. На практике Ро важно учитывать для долгосрочных опционов, так как для коротких периодов времени влияние процентной ставки на премию опциона незначительно. Ро измеряется в денежных единицах.

http://lowrisk.ru/category/option_simple/

Слайд 72

Интересные особенности ценообразования для европейского опциона «колл».

Можно показать,

что произойдет с действительной ценой опциона «колл» при изменении

одной из переменных, когда остальные четыре сохраняют свои значения.

1. Чем выше цена базисной акции , тем больше стоимость опциона «колл».

2. Чем выше цена исполнения, тем меньше стоимость опциона «колл».

3. Чем больше времени до даты истечения, тем больше стоимость опциона «колл».

4. Чем выше ставка без риска, тем больше стоимость опциона «колл».

5. Чем больше риск обыкновенной акции, тем больше стоимость опциона «колл».

Слайд 73

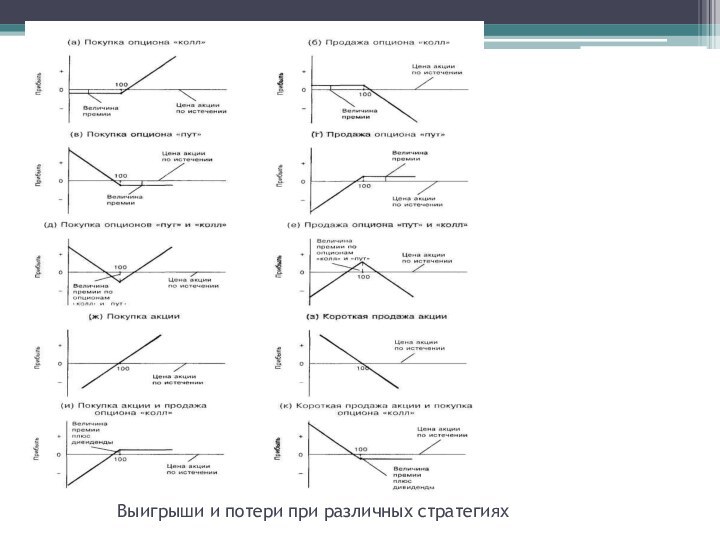

Выигрыши и потери при различных стратегиях

Слайд 74

Оценка портфеля опционов

Оценка портфеля опционов

Слайд 76

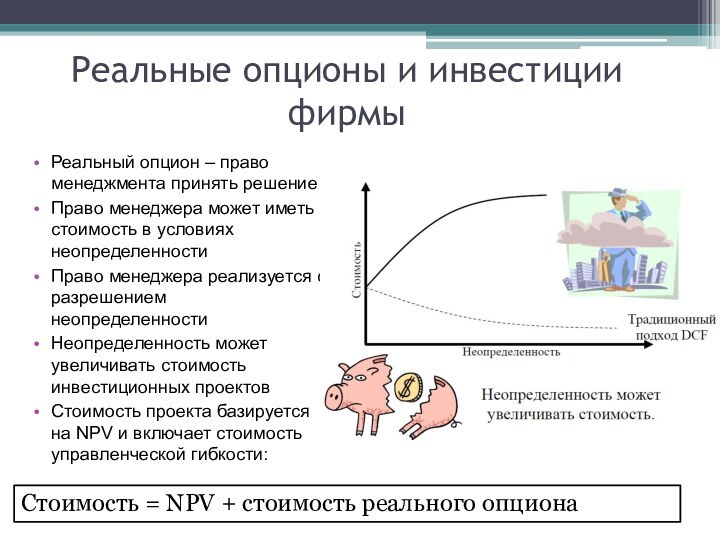

Реальные опционы и инвестиции

фирмы

Реальный опцион – право менеджмента

принять решение

Право менеджера может иметь стоимость в условиях неопределенности

Право

менеджера реализуется с разрешением неопределенности

Неопределенность может увеличивать стоимость инвестиционных проектов

Стоимость проекта базируется на NPV и включает стоимость управленческой гибкости:

Стоимость = NPV + стоимость реального опциона

Слайд 79

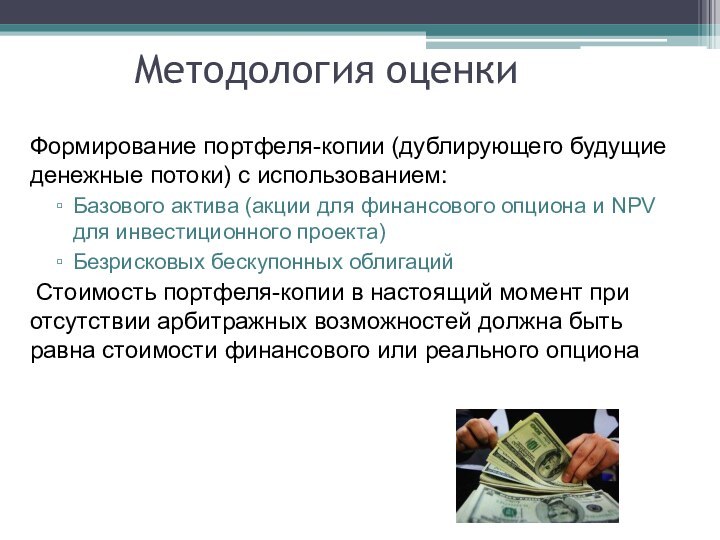

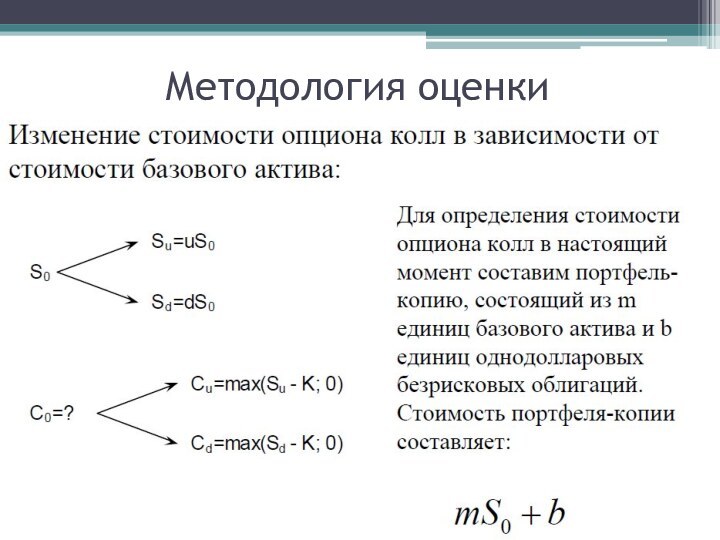

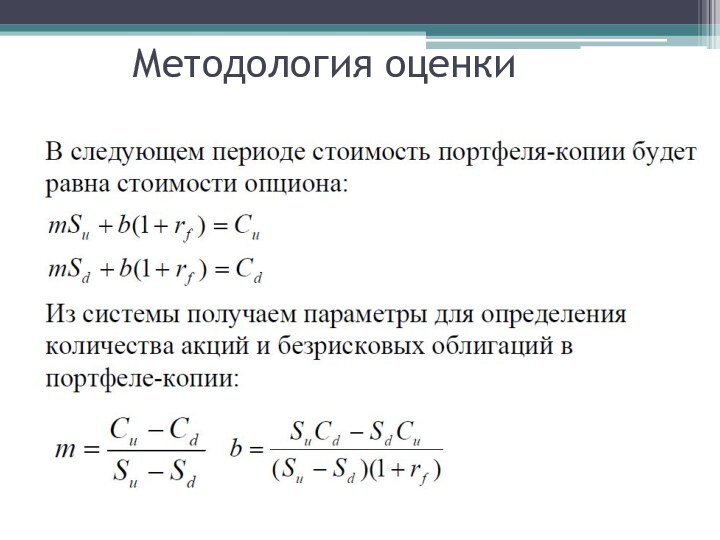

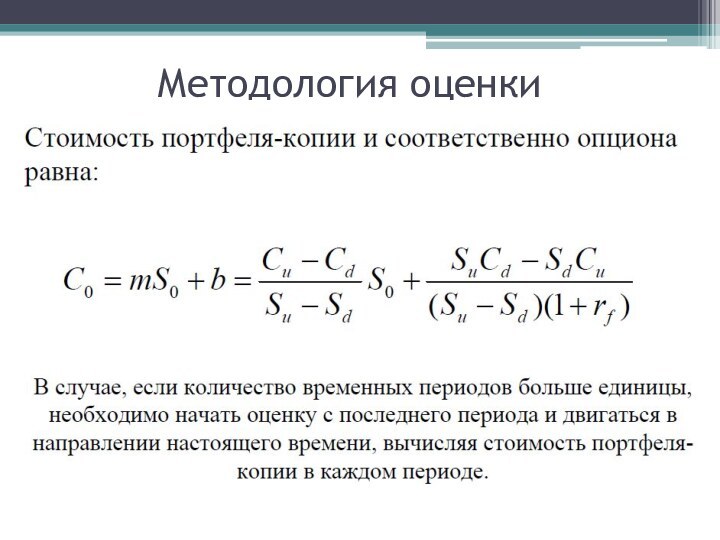

Методология оценки

Формирование портфеля-копии (дублирующего будущие денежные потоки) с

использованием:

Базового актива (акции для финансового опциона и NPV для

инвестиционного проекта)

Безрисковых бескупонных облигаций

Стоимость портфеля-копии в настоящий момент при отсутствии арбитражных возможностей должна быть равна стоимости финансового или реального опциона

Слайд 84

Оценка опциона на ликвидацию

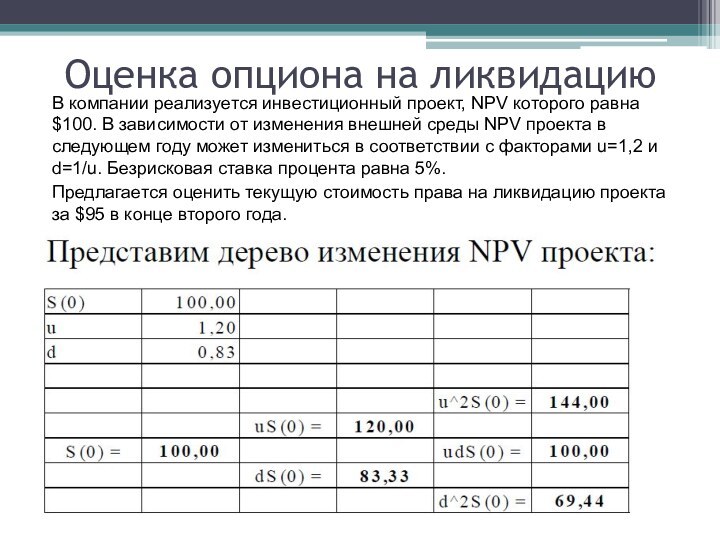

В компании реализуется инвестиционный проект,

NPV которого равна $100. В зависимости от изменения внешней

среды NPV проекта в следующем году может измениться в соответствии с факторами u=1,2 и d=1/u. Безрисковая ставка процента равна 5%.

Предлагается оценить текущую стоимость права на ликвидацию проекта за $95 в конце второго года.

Слайд 85

Оценка опциона на ликвидацию

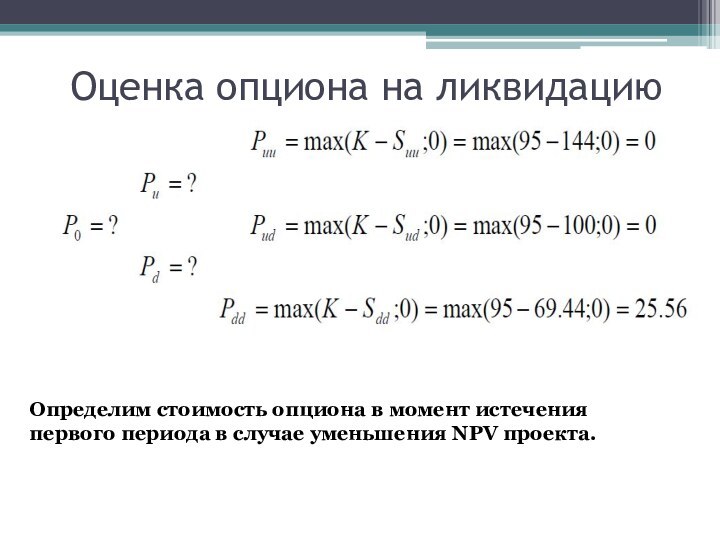

Изначально, стоимость опциона на ликвидацию

можно

вычислить только на момент окончания второго периода:

Определим стоимость опциона

в момент истечения

первого периода в случае уменьшения NPV проекта.

Слайд 86

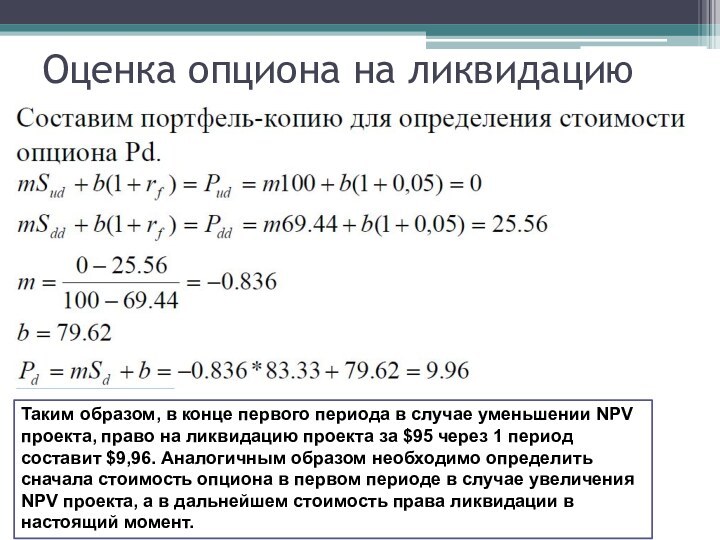

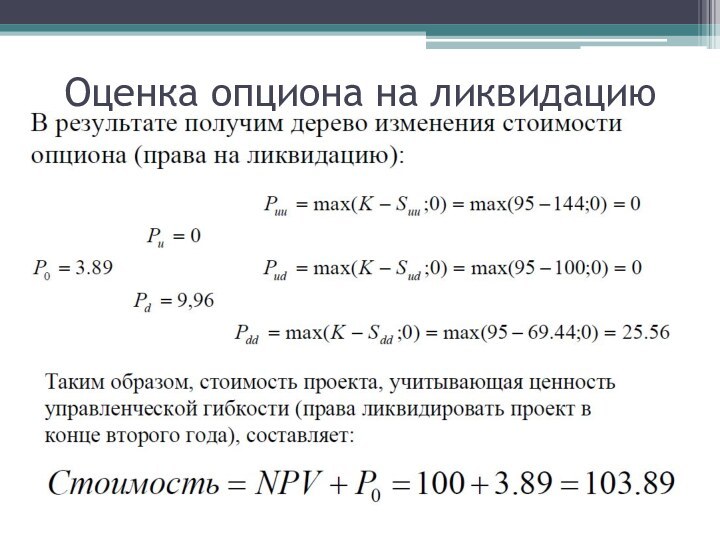

Оценка опциона на ликвидацию

Таким образом, в конце первого

периода в случае уменьшении NPV

проекта, право на ликвидацию проекта

за $95 через 1 период

составит $9,96. Аналогичным образом необходимо определить

сначала стоимость опциона в первом периоде в случае увеличения

NPV проекта, а в дальнейшем стоимость права ликвидации в

настоящий момент.

Слайд 88

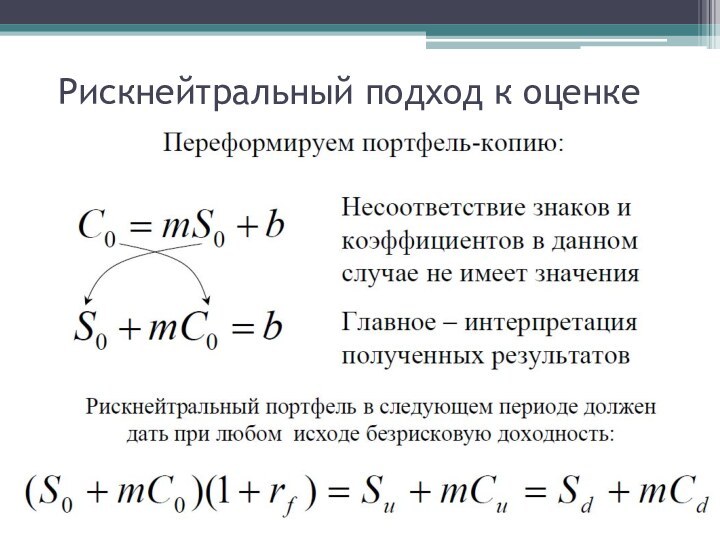

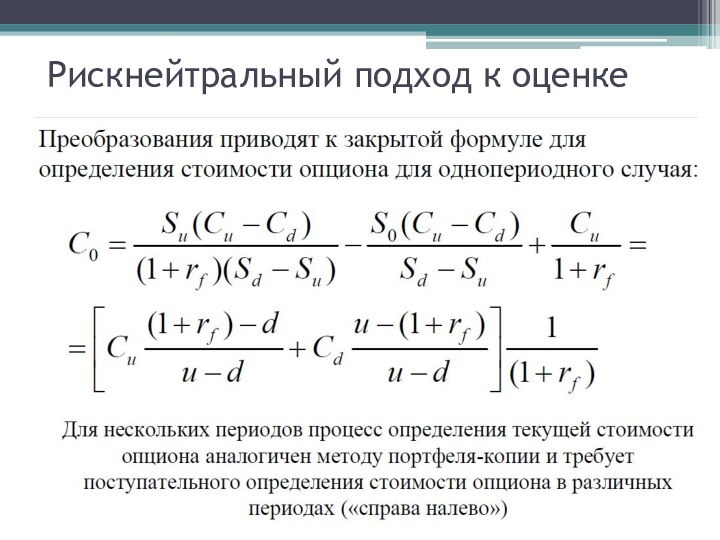

Рискнейтральный подход к оценке

Слайд 89

Рискнейтральный подход к оценке

Слайд 90

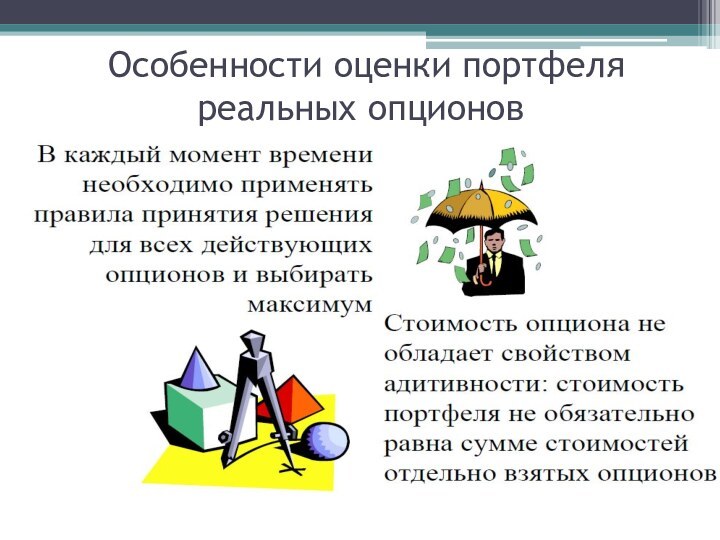

Особенности оценки портфеля

реальных опционов

Слайд 91

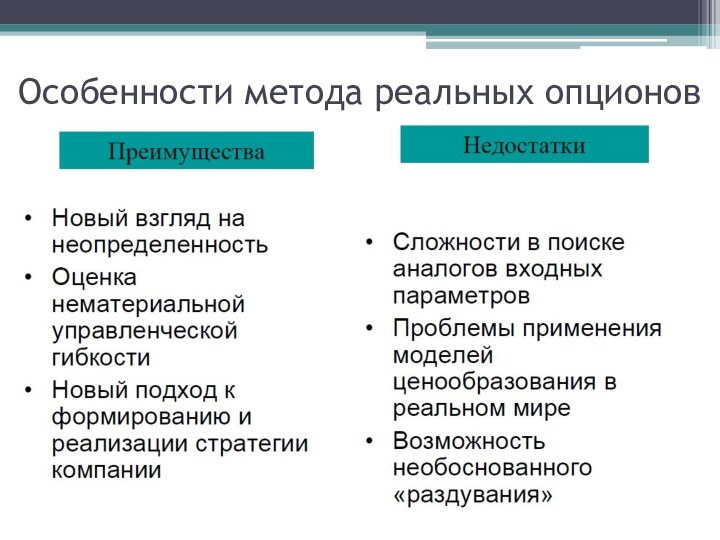

Особенности метода реальных опционов

Слайд 92

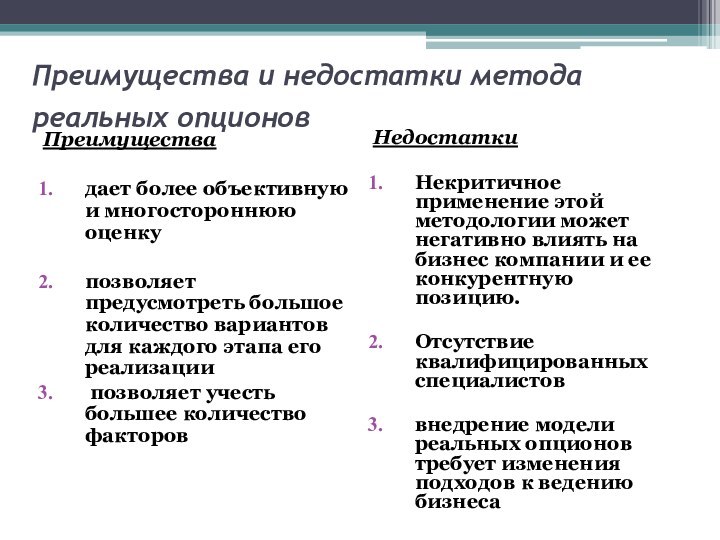

Преимущества и недостатки метода реальных опционов

Преимущества

дает

более объективную и многостороннюю оценку

позволяет предусмотреть большое количество

вариантов для каждого этапа его реализации

позволяет учесть большее количество факторов

Недостатки

Некритичное применение этой методологии может негативно влиять на бизнес компании и ее конкурентную позицию.

Отсутствие квалифицированных специалистов

внедрение модели реальных опционов требует изменения подходов к ведению бизнеса

Слайд 93

С точки зрения оценки бизнеса нас интересуют следующие

типы опционов:

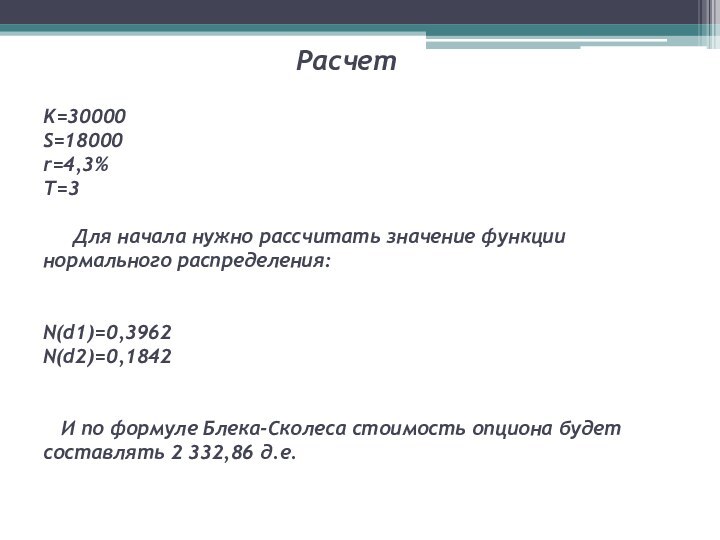

Расчет

K=30000

S=18000

r=4,3%

T=3

Для начала

нужно рассчитать значение функции нормального распределения:

N(d1)=0,3962

N(d2)=0,1842

И по формуле Блека-Сколеса стоимость опциона будет составлять 2 332,86 д.е.

Слайд 96

Пример 2. Опцион на отказ.

Технология А предусматривает использование

заказного оборудования, управляемого с помощью компьютера, для производства деталей

сложной формы, которые необходимы для нового типа двигателя в большом количестве и с низкими издержками. Но если новый двигатель не найдет своего покупателя, то данное оборудование окажется совершенно бесполезным.

Технология Б предусматривает использование стандартных станков. Затраты на оплату труда будут намного выше, но данное оборудование можно продать или модернизировать в случае, если новый тип двигателя не будет продаваться.

Слайд 97

Пример 3.Опцион на выбор времени.

Текущая стоимость = $

200 млн. В случае высокого спроса в будущем стоимость

проекта возрастает до $ 250 млн, а в случае низкого спроса падает до $ 160 млн.

Если вы отложите инвестиции, то потеряете денежный поток первого года ($ 160 млн или $ 250 млн), но зато сможете избежать большой ошибки — инвестиций в размере $ 200 млн в проект, стоимость которого в будущем может составить всего $ 160 млн.

Слайд 98

Пример 4

Предположим, что компания рассматривает проект стоимостью $

4 млн и его конечный результат зависит от спроса

на продукт в течение первого года. В настоящее время предсказать спрос чрезвычайно сложно, поскольку он напрямую зависит от возможности производства конкурирующего товара, что, в свою очередь, зависит от успешности новой, никем прежде не испытанной технологии. Однако вся эта неопределенность будет полностью устранена к концу первого года.

Если спрос в течение первого года будет высоким, на уровне $ 600 тыс. в реальном выражении, то спрос со второго года до бесконечности ожидается тоже на уровне $ 600 тыс. (опять в реальном выражении и весьма упрощенно). Мы также предполагаем, что соответствующая реальная ставка дисконтирования равна 10%, так что стоимость этого денежного потока за бесконечный период составит $ 6 млн. Если же, напротив, к концу первого года спрос окажется низким ($ 300 тыс.), то так будет вечно, а текущая стоимость проекта составит $ 3 млн.

Слайд 99

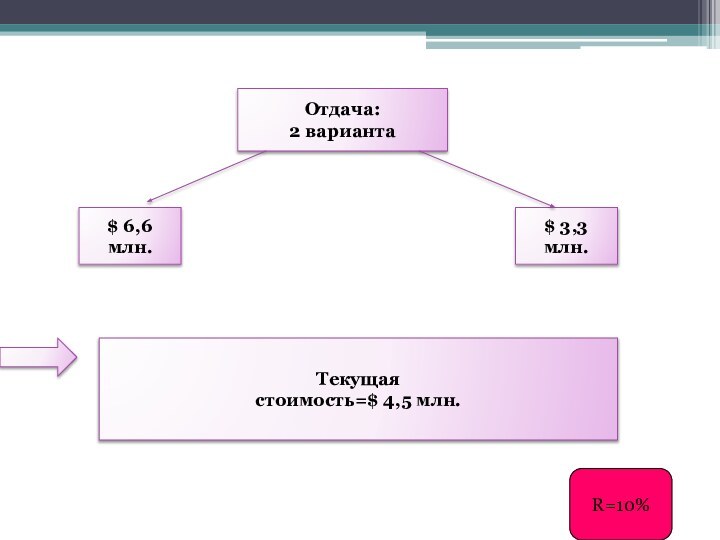

Отдача:

2 варианта

$ 6,6 млн.

Текущая

стоимость=$ 4,5 млн.

$

3,3 млн.

R=10%

Слайд 100

DCF

$ 4,5 млн. - $ 4 млн. =

$ 500 тыс.

Проект можно запускать

Слайд 101

Решение с помощью метода реальных опционов

Используем биномиальную модель

опционного ценообразования.

Допустим, безрисковая ставка находится на уровне 5%. Мы

сможем застраховать свой портфель от возможного падения цен в том случае, если запишем 1 / 0,6061 = 1,65 опциона на покупку по проекту. Поскольку гарантированная отдача будет не меньше чем $ 3,3 млн, то стоимость опциона на покупку, С, можно найти из следующего уравнения:

( 4,5 млн. – 1,65С)*1,05=3,3 млн.

Слайд 102

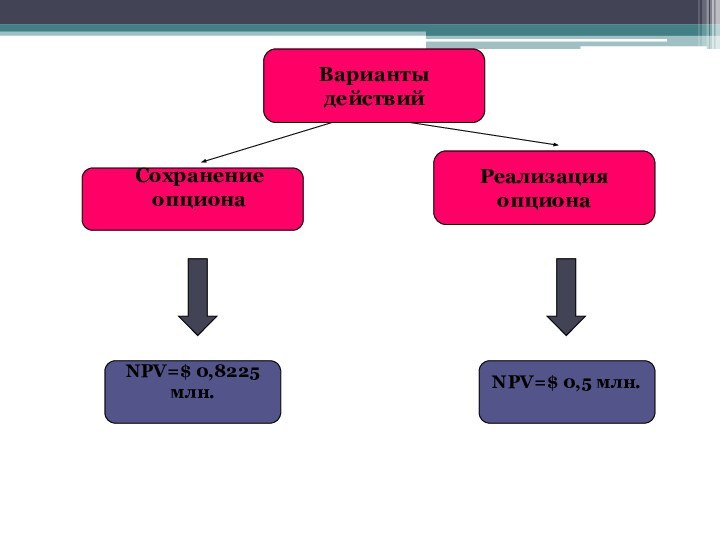

Варианты действий

Сохранение опциона

Реализация опциона

NPV=$ 0,8225 млн.

NPV=$ 0,5 млн.

Слайд 103

Бизнес-решения, принятые на основе теории реальных опционов

слияние Time

Warner и AOL с целью расширения дистрибутивной сети за

счет онлайновой среды;

решение портала Yahoo! об освоении бизнеса интернет-аукционов;

покупка eBay таких компаний, как Half.com и Butterfield & Butterfield.

Слайд 104

Появление метода реальных опционов — это важный шаг

в развитии анализа эффективности. Возможность количественного учета управленческой гибкости

позволяет менеджменту принимать качественно новые решения в условиях высокой неопределенности.

Слайд 105

ОПЦИОНЫ: описание, графики, калькуляция

http://www.optiondesk.ru/?code=information

http://optiontraders.ru/2008/04/29/vertikalnye-spredy/

Слайд 106

Калькуляция стоимости сложных опционов

На практике чаще всего встречаются

весьма сложные реальные опционы. Они бывают двух типов: опционы

на покупку (колл-опционы) и опционы на продажу (пут-опционы).

Опцион на покупку подразумевает право, но не обязательство, приобрести актив по фиксированной цене (цене исполнения) на определенную дату (европейский опцион на покупку) или до истечения определенной даты (американский опцион на покупку).

Опцион на продажу представляет собой право, но не обязательство, продать актив по фиксированной цене в будущем; они также бывают американскими и европейскими.

Слайд 107

Паритет опционов на покупку и продажу

Существует хорошо известная

зависимость между стоимостью колл и пут-опционов, которая основана на

том факте, что выигрыш в момент истечения срока владения опционом на покупку акций аналогичен вместе взятым выигрышу от владения акцией и опциону на продажу по цене исполнения, равной цене опциона на покупку. И то, и другое позволяет инвестору застраховаться от падения курса акций и выиграть на разнице между курсом акций и ценой исполнения в случае, если цена акций возрастет. Разница лишь в том, что стратегия, основанная на владении только опционами, требует меньше инвестиций, поскольку цену исполнения не придется выплачивать до истечения срока действия опциона.

Таким образом, разница между двумя альтернативами равна текущему значению цены исполнения.

Слайд 108

Стоимость опциона на покупку + текущее значение цены

исполнения = стоимость опциона на продажу + цена акции

Стоимость

опциона на продажу = стоимость опциона на покупку – цена акции + текущее значение цены исполнения.

Слайд 110

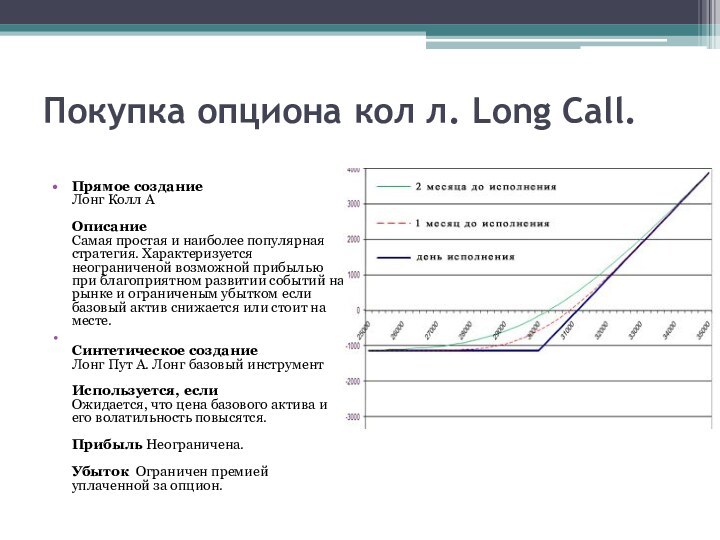

Покупка опциона кол л. Long Call.

Прямое создание

Лонг Колл

А

Описание

Самая простая и наиболее популярная стратегия. Характеризуется неограниченой возможной

прибылью при благоприятном развитии событий на рынке и ограниченым убытком если базовый актив снижается или стоит на месте.

Синтетическое создание

Лонг Пут А. Лонг базовый инструмент

Используется, если

Ожидается, что цена базового актива и его волатильность повысятся.

Прибыль Неограничена.

Убыток Ограничен премией уплаченной за опцион.

Ниже представлено графическое изображение покупки опциона Call.

Слайд 111

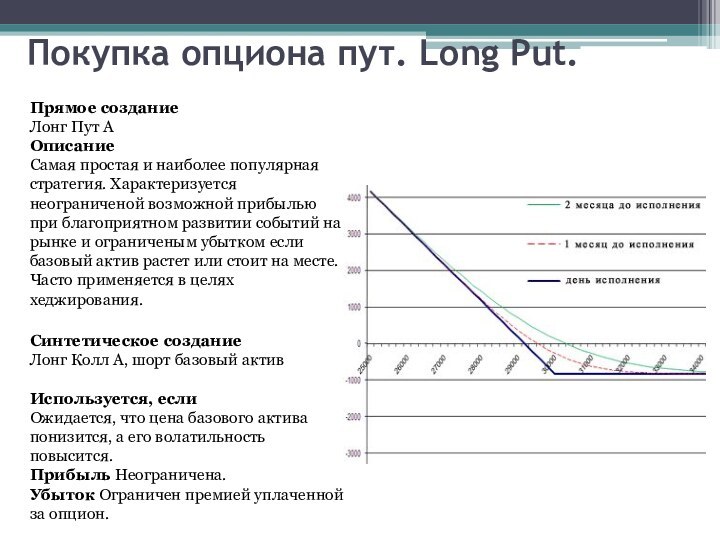

Покупка опциона пут. Long Put.

Прямое создание

Лонг Пут А

Описание

Самая

простая и наиболее популярная стратегия. Характеризуется неограниченой возможной прибылью

при благоприятном развитии событий на рынке и ограниченым убытком если базовый актив растет или стоит на месте. Часто применяется в целях хеджирования.

Синтетическое создание

Лонг Колл А, шорт базовый актив

Используется, если

Ожидается, что цена базового актива понизится, а его волатильность повысится.

Прибыль Неограничена.

Убыток Ограничен премией уплаченной за опцион.

Слайд 112

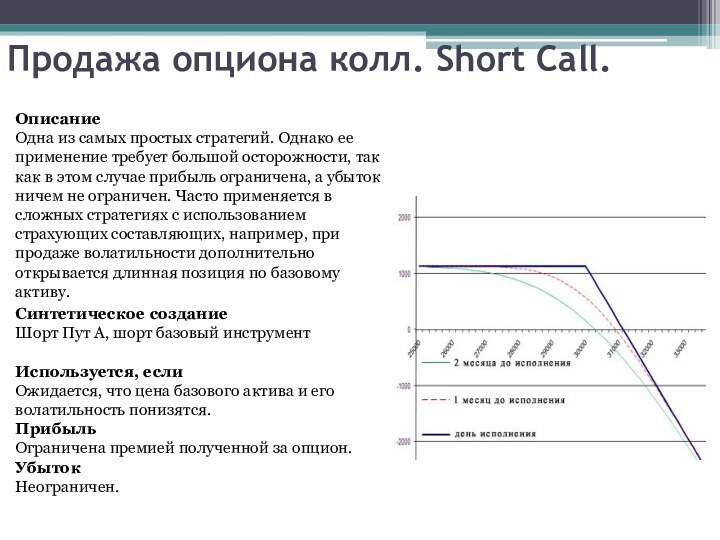

Продажа опциона колл. Short Call.

Описание

Одна из самых простых

стратегий. Однако ее применение требует большой осторожности, так как

в этом случае прибыль ограничена, а убыток ничем не ограничен. Часто применяется в сложных стратегиях с использованием страхующих составляющих, например, при продаже волатильности дополнительно открывается длинная позиция по базовому активу.

Синтетическое создание

Шорт Пут А, шорт базовый инструмент

Используется, если

Ожидается, что цена базового актива и его волатильность понизятся.

Прибыль

Ограничена премией полученной за опцион.

Убыток

Неограничен.

Слайд 113

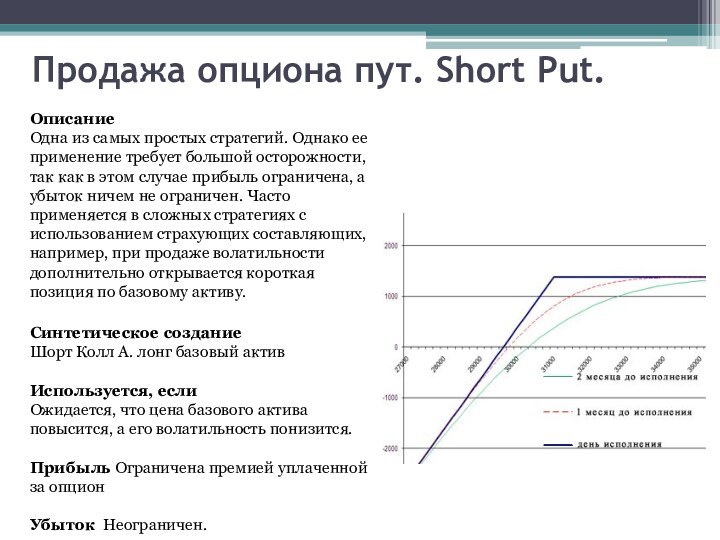

Продажа опциона пут. Short Put.

Описание

Одна из самых простых

стратегий. Однако ее применение требует большой осторожности, так как

в этом случае прибыль ограничена, а убыток ничем не ограничен. Часто применяется в сложных стратегиях с использованием страхующих составляющих, например, при продаже волатильности дополнительно открывается короткая позиция по базовому активу.

Синтетическое создание

Шорт Колл А. лонг базовый актив

Используется, если

Ожидается, что цена базового актива повысится, а его волатильность понизится.

Прибыль Ограничена премией уплаченной за опцион

Убыток Неограничен.

Слайд 114

Введение

Опцион – срочный контракт, дающий право, но не

обязанность купить/продать базовый актив по определенной цене в определенный

момент времени в будущем, в обмен на уплаченную премию.

Страйк – цена исполнения опциона.

Опционы дают возможность:

Занимать позиции в любом направлении при заранее ограниченных убытках.

Максимизировать прибыль как при значительных, так и при незначительных движениях рынка.

Зарабатывать на боковом движении рынка и при неопределенных «взрывных» движениях в любую сторону.

Эффективно хеджировать позиции по базовому активу.

Слайд 115

Определения

Опцион call - дает право, но не обязанность

купить базовый актив по цене страйк в определенный срок

Опцион

put - дает право, но не обязанность продать базовый актив по цене страйк в определенный срок

ATM – опцион у денег (at-the-money), когда цена базового актива совпадает со страйком

OTM - опцион вне денег (оut-of-money), когда страйк опциона CALL выше цены базового актива или страйк опциона PUT ниже цены базового актива

ITM - опцион в деньгах (in-the-money), когда страйк опциона CALL ниже цены базового актива или страйк опциона PUT выше цены базового актива

Слайд 116

Направленные позиции

«Бычья» позиция:

Покупка опционов call

Продажа опционов

put

Покупка call-спреда

Продажа put-спреда

Слайд 117

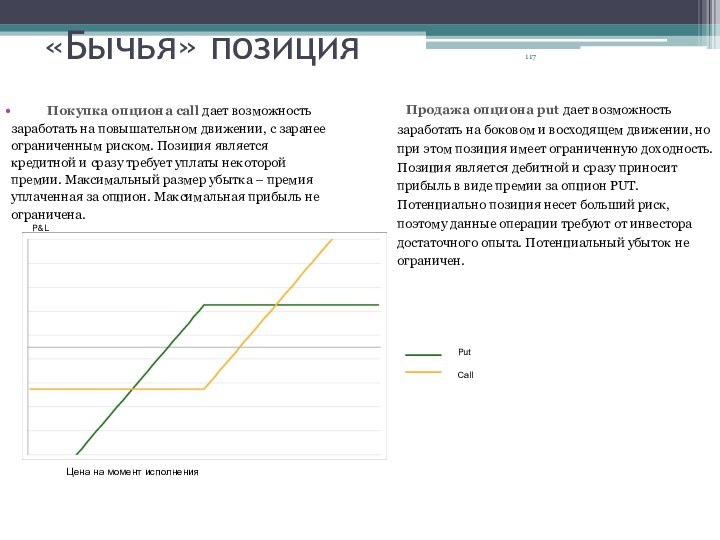

Цена на момент исполнения

«Бычья» позиция

Покупка опциона call дает

возможность заработать на повышательном движении, с заранее ограниченным риском.

Позиция является кредитной и сразу требует уплаты некоторой премии. Максимальный размер убытка – премия уплаченная за опцион. Максимальная прибыль не ограничена.

Продажа опциона put дает возможность заработать на боковом и восходящем движении, но при этом позиция имеет ограниченную доходность. Позиция является дебитной и сразу приносит прибыль в виде премии за опцион PUT. Потенциально позиция несет больший риск, поэтому данные операции требуют от инвестора достаточного опыта. Потенциальный убыток не ограничен.

P&L

Call

Put

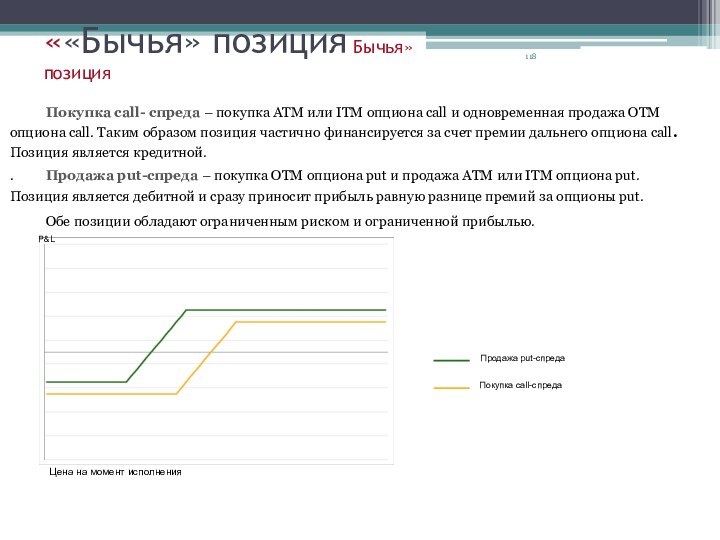

Слайд 118

Цена на момент исполнения

Покупка call- спреда – покупка

ATM или ITM опциона call и одновременная продажа OTM

опциона call. Таким образом позиция частично финансируется за счет премии дальнего опциона call. Позиция является кредитной.

. Продажа put-спреда – покупка OTM опциона put и продажа ATM или ITM опциона put. Позиция является дебитной и сразу приносит прибыль равную разнице премий за опционы put.

Обе позиции обладают ограниченным риском и ограниченной прибылью.

««Бычья» позиция Бычья» позиция

P&L

Покупка сall-спреда

Продажа рut-спреда

Слайд 119

Направленные позиции

«Медвежья» позиция:

Покупка опционов put

Продажа опционов call

Покупка

put-спреда

Продажа call-спреда

Слайд 120

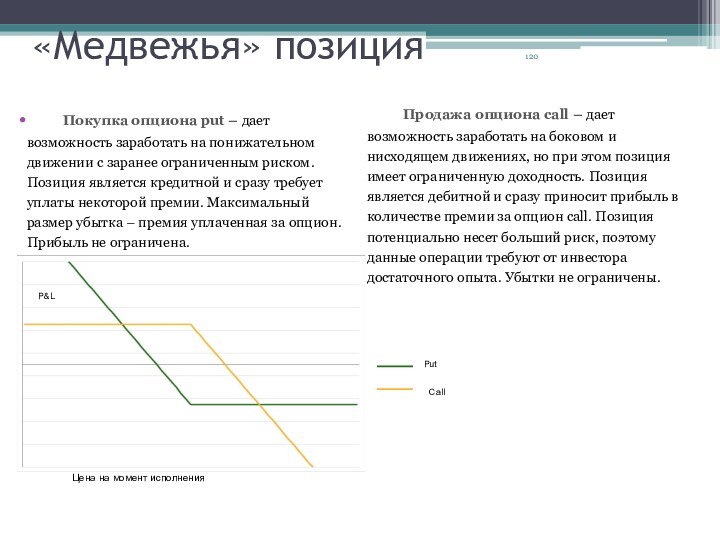

Цена на момент исполнения

«Медвежья» позиция

Покупка опциона put –

дает возможность заработать на понижательном движении с заранее ограниченным

риском. Позиция является кредитной и сразу требует уплаты некоторой премии. Максимальный размер убытка – премия уплаченная за опцион. Прибыль не ограничена.

P&L

Call

Put

Продажа опциона call – дает возможность заработать на боковом и нисходящем движениях, но при этом позиция имеет ограниченную доходность. Позиция является дебитной и сразу приносит прибыль в количестве премии за опцион call. Позиция потенциально несет больший риск, поэтому данные операции требуют от инвестора достаточного опыта. Убытки не ограничены.

Слайд 121

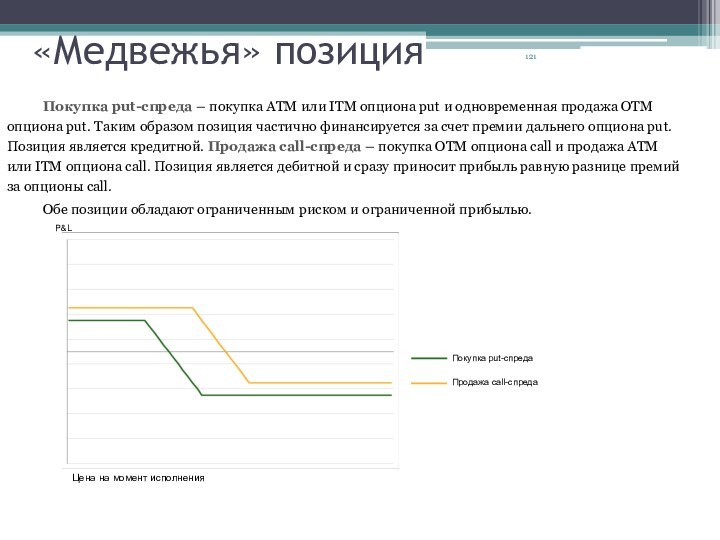

Цена на момент исполнения

Покупка put-спреда – покупка ATM

или ITM опциона put и одновременная продажа OTM опциона

put. Таким образом позиция частично финансируется за счет премии дальнего опциона put. Позиция является кредитной. Продажа call-спрeда – покупка OTM опциона call и продажа ATM или ITM опциона call. Позиция является дебитной и сразу приносит прибыль равную разнице премий за опционы call.

Обе позиции обладают ограниченным риском и ограниченной прибылью.

«Медвежья» позиция

P&L

Продажа call-спреда

Покупка put-спреда

Слайд 122

Cтратегии покупки/продажи волатильности

Стредл (straddle)

Стренгл (strangle)

Слайд 123

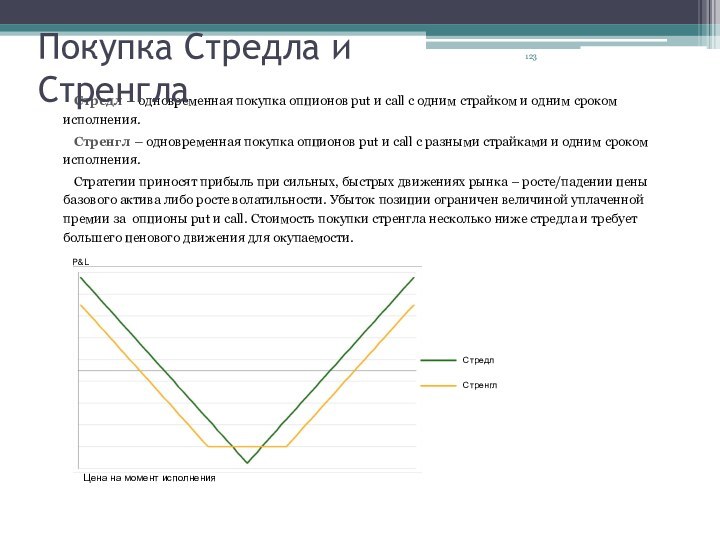

Цена на момент исполнения

Стредл – одновременная покупка опционов

put и call с одним страйком и одним сроком

исполнения.

Стренгл – одновременная покупка опционов put и call с разными страйками и одним сроком исполнения.

Стратегии приносят прибыль при сильных, быстрых движениях рынка – росте/падении цены базового актива либо росте волатильности. Убыток позиции ограничен величиной уплаченной премии за опционы put и call. Стоимость покупки стренгла несколько ниже стредла и требует большего ценового движения для окупаемости.

Покупка Стредла и Стренгла

P&L

Стредл

Стренгл

Слайд 124

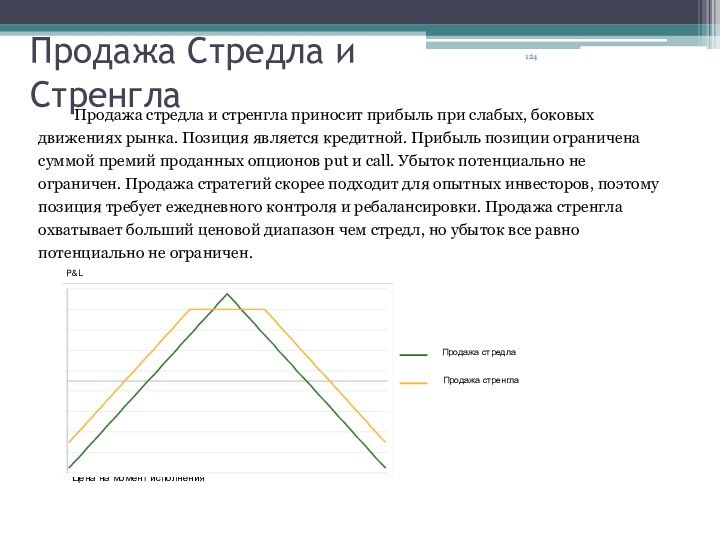

Цена на момент исполнения

Продажа Стредла и Стренгла

P&L

Продажа стредла

Продажа

стренгла

Продажа стредла и стренгла приносит прибыль при слабых, боковых

движениях рынка. Позиция является кредитной. Прибыль позиции ограничена суммой премий проданных опционов put и call. Убыток потенциально не ограничен. Продажа стратегий скорее подходит для опытных инвесторов, поэтому позиция требует ежедневного контроля и ребалансировки. Продажа стренгла охватывает больший ценовой диапазон чем стредл, но убыток все равно потенциально не ограничен.

Слайд 125

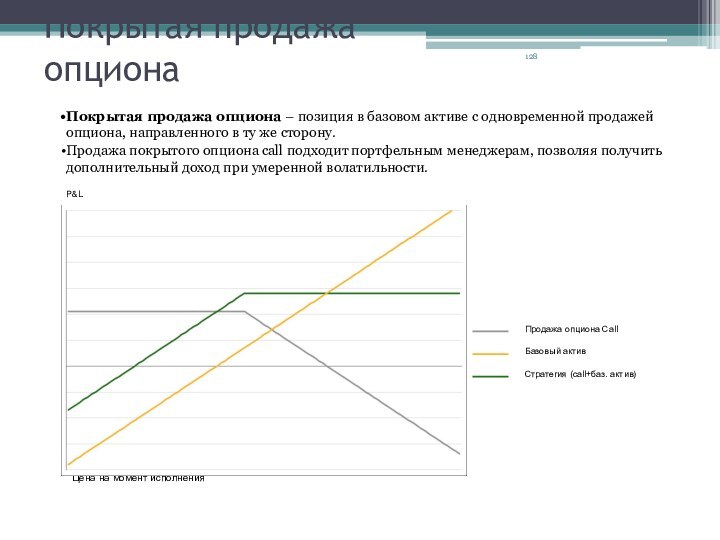

Опционная стратегия с удержанием базового актива

Zero-premium collar

Put-spread collar

Покрытая

продажа опциона

Слайд 126

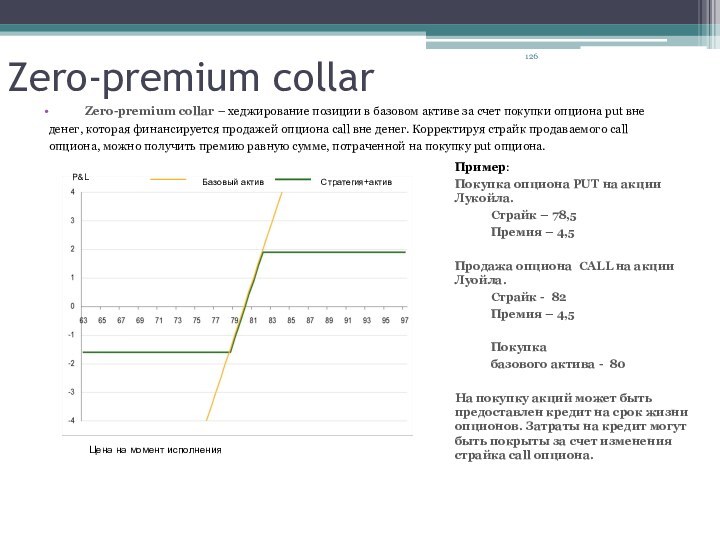

Цена на момент исполнения

Zero-premium collar

Zero-premium collar – хеджирование

позиции в базовом активе за счет покупки опциона put

вне денег, которая финансируется продажей опциона call вне денег. Корректируя страйк продаваемого call опциона, можно получить премию равную сумме, потраченной на покупку put опциона.

Стратегия+актив

Базовый актив

P&L

Пример:

Покупка опциона PUT на акции Лукойла.

Страйк – 78,5

Премия – 4,5

Продажа опциона CALL на акции Луойла.

Страйк - 82

Премия – 4,5

Покупка

базового актива - 80

На покупку акций может быть предоставлен кредит на срок жизни опционов. Затраты на кредит могут быть покрыты за счет изменения страйка call опциона.

Слайд 127

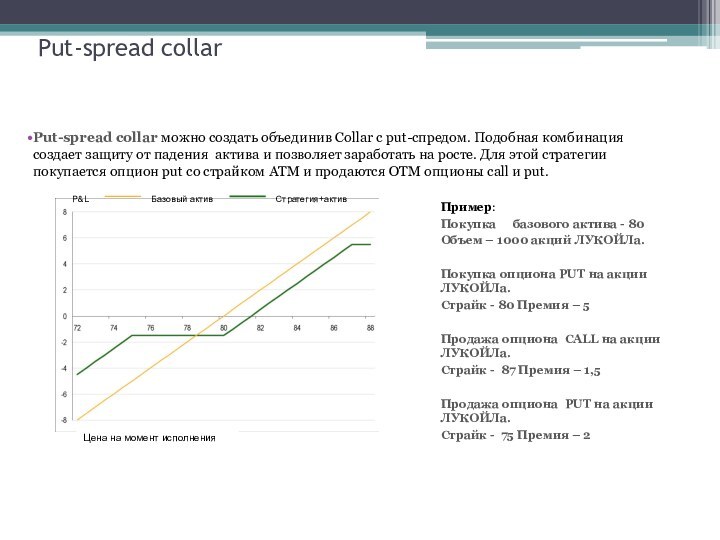

Put-spread collar

Put-spread collar можно создать объединив Collar с

put-спредом. Подобная комбинация создает защиту от падения актива и

позволяет заработать на росте. Для этой стратегии покупается опцион put cо страйком ATM и продаются OTM опционы call и put.

Пример:

Покупка базового актива - 80

Объем – 1000 акций ЛУКОЙЛа.

Покупка опциона PUT на акции ЛУКОЙЛа.

Страйк - 80 Премия – 5

Продажа опциона CALL на акции ЛУКОЙЛа.

Страйк - 87 Премия – 1,5

Продажа опциона PUT на акции ЛУКОЙЛа.

Страйк - 75 Премия – 2

Стратегия+актив

Базовый актив

P&L

Цена на момент исполнения