Слайд 2

Кредиторская задолженность — задолженность субъекта (предприятия, организации, физического

лица) перед другими лицами, которую этот субъект обязан погасить.

3.1.Принципы

учета и оценки дебиторской и кредиторской задолженности

Кредиторская задолженность возникает в случае, если

дата поступления услуг

(работ, товаров, материалов

и т. д.) не совпадает с датой

их фактической оплаты.

Слайд 3

Дебиторская задолженность — сумма долгов, причитающихся предприятию, фирме,

компании со стороны других предприятий, фирм, компаний, а также

граждан, являющихся их должниками, дебиторами, что соответствует как международным, так и российским стандартам бухгалтерского учета.

3.1.Принципы учета и оценки дебиторской и кредиторской задолженности

Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приёмке товара на товаросопроводительном документе.

Слайд 4

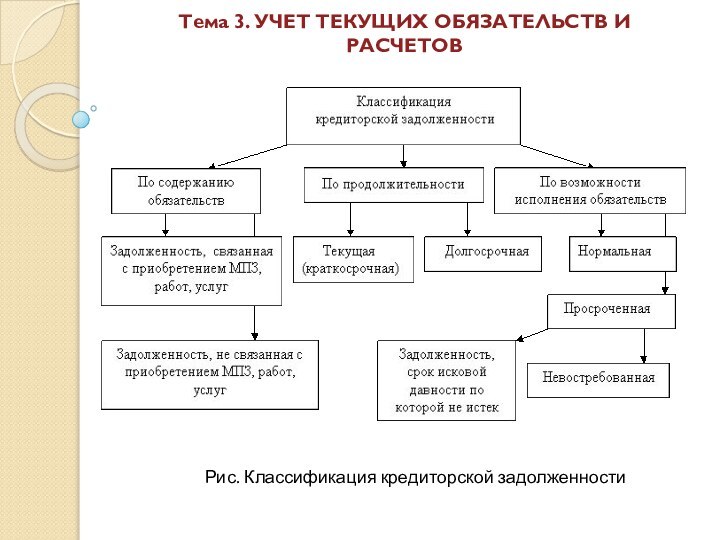

Тема 3. УЧЕТ ТЕКУЩИХ ОБЯЗАТЕЛЬСТВ И РАСЧЕТОВ

Рис. Классификация

кредиторской задолженности

Слайд 5

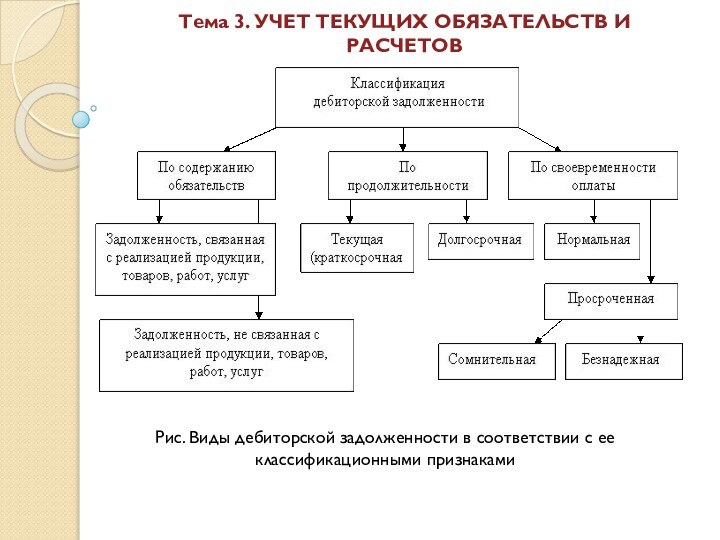

Тема 3. УЧЕТ ТЕКУЩИХ ОБЯЗАТЕЛЬСТВ И РАСЧЕТОВ

Рис. Виды

дебиторской задолженности в соответствии с ее классификационными признаками

Слайд 6

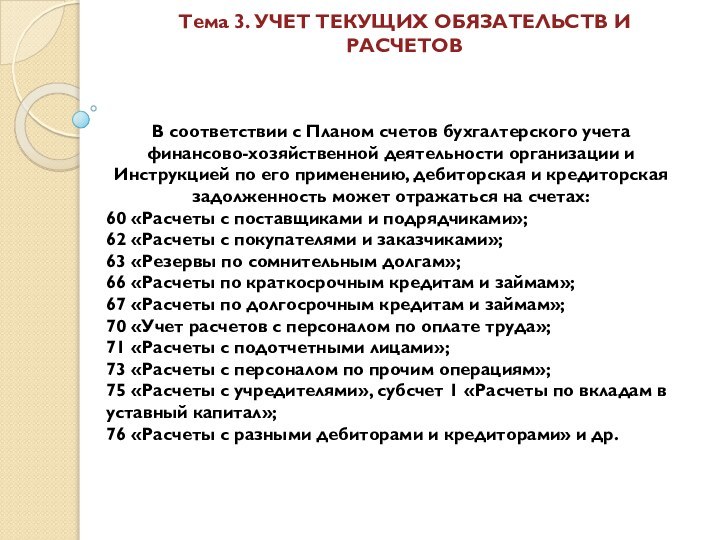

Тема 3. УЧЕТ ТЕКУЩИХ ОБЯЗАТЕЛЬСТВ И РАСЧЕТОВ

В соответствии

с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организации и

Инструкцией по его применению, дебиторская и кредиторская задолженность может отражаться на счетах:

60 «Расчеты с поставщиками и подрядчиками»;

62 «Расчеты с покупателями и заказчиками»;

63 «Резервы по сомнительным долгам»;

66 «Расчеты по краткосрочным кредитам и займам»;

67 «Расчеты по долгосрочным кредитам и займам»;

70 «Учет расчетов с персоналом по оплате труда»;

71 «Расчеты с подотчетными лицами»;

73 «Расчеты с персоналом по прочим операциям»;

75 «Расчеты с учредителями», субсчет 1 «Расчеты по вкладам в уставный капитал»;

76 «Расчеты с разными дебиторами и кредиторами» и др.

Слайд 7

3.2.Учет расчетов с поставщиками и подрядчиками

Договор купли-продажи выступает

одним из самых распространенных договоров, применяемых в хозяйственной деятельности

торговых организаций.

Договор поставки - это частный случай купли-продажи.

По договору поставки

поставщик-продавец, осуществляющий

предпринимательскую деятельность,

обязуется передать в обусловленный

срок или сроки производимые или

закупаемые им товары покупателю

для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Слайд 8

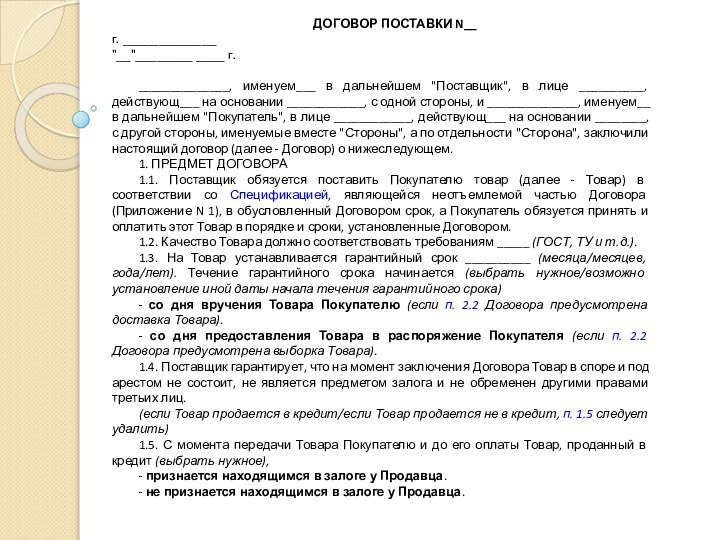

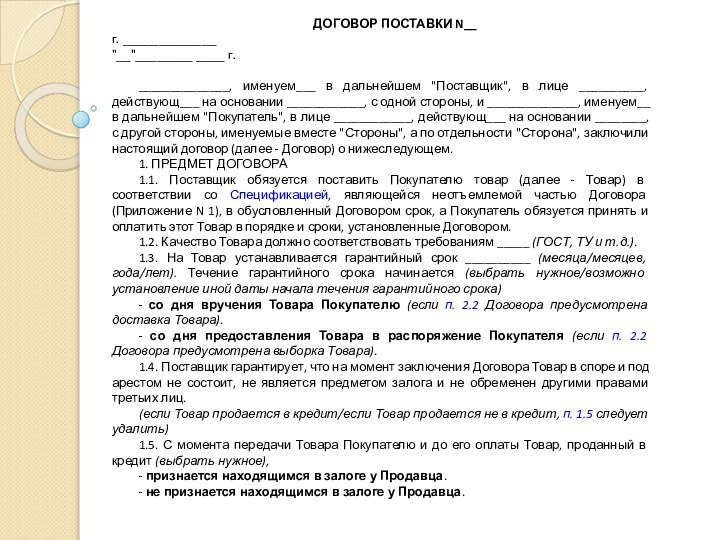

ДОГОВОР ПОСТАВКИ N__

г. _____________

"__"________ ____ г.

______________, именуем___ в дальнейшем "Поставщик", в лице __________, действующ___ на основании ____________, с одной стороны, и ______________, именуем__ в дальнейшем "Покупатель", в лице ____________, действующ___ на основании ________, с другой стороны, именуемые вместе "Стороны", а по отдельности "Сторона", заключили настоящий договор (далее - Договор) о нижеследующем.

1. ПРЕДМЕТ ДОГОВОРА

1.1. Поставщик обязуется поставить Покупателю товар (далее - Товар) в соответствии со Спецификацией, являющейся неотъемлемой частью Договора (Приложение N 1), в обусловленный Договором срок, а Покупатель обязуется принять и оплатить этот Товар в порядке и сроки, установленные Договором.

1.2. Качество Товара должно соответствовать требованиям _____ (ГОСТ, ТУ и т.д.).

1.3. На Товар устанавливается гарантийный срок __________ (месяца/месяцев, года/лет). Течение гарантийного срока начинается (выбрать нужное/возможно установление иной даты начала течения гарантийного срока)

- со дня вручения Товара Покупателю (если п. 2.2 Договора предусмотрена доставка Товара).

- со дня предоставления Товара в распоряжение Покупателя (если п. 2.2 Договора предусмотрена выборка Товара).

1.4. Поставщик гарантирует, что на момент заключения Договора Товар в споре и под арестом не состоит, не является предметом залога и не обременен другими правами третьих лиц.

(если Товар продается в кредит/если Товар продается не в кредит, п. 1.5 следует удалить)

1.5. С момента передачи Товара Покупателю и до его оплаты Товар, проданный в кредит (выбрать нужное),

- признается находящимся в залоге у Продавца.

- не признается находящимся в залоге у Продавца.

Слайд 9

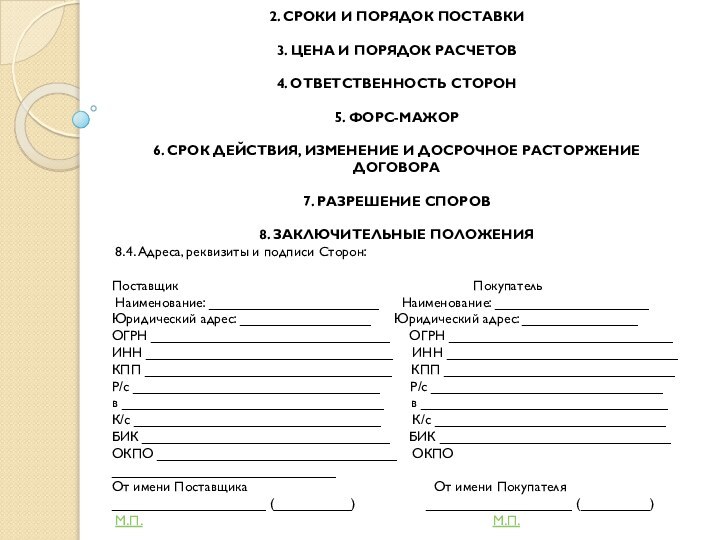

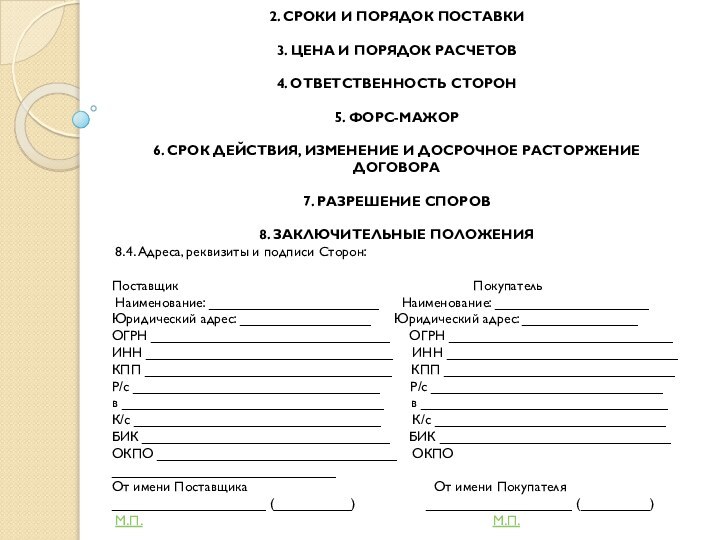

2. СРОКИ И ПОРЯДОК ПОСТАВКИ

3. ЦЕНА И ПОРЯДОК

РАСЧЕТОВ

4. ОТВЕТСТВЕННОСТЬ СТОРОН

5. ФОРС-МАЖОР

6. СРОК ДЕЙСТВИЯ, ИЗМЕНЕНИЕ И ДОСРОЧНОЕ

РАСТОРЖЕНИЕ ДОГОВОРА

7. РАЗРЕШЕНИЕ СПОРОВ

8. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

8.4. Адреса, реквизиты и подписи Сторон:

Поставщик Покупатель

Наименование: ______________________ Наименование: ____________________

Юридический адрес: _________________ Юридический адрес: _______________

ОГРН _______________________________ ОГРН _____________________________

ИНН ________________________________ ИНН ______________________________

КПП ________________________________ КПП ______________________________

Р/с ________________________________ Р/с ______________________________

в __________________________________ в ________________________________

К/с ________________________________ К/с ______________________________

БИК ________________________________ БИК ______________________________

ОКПО _______________________________ ОКПО _____________________________

От имени Поставщика От имени Покупателя

____________________ (__________) ___________________ (_________)

М.П. М.П.

Слайд 10

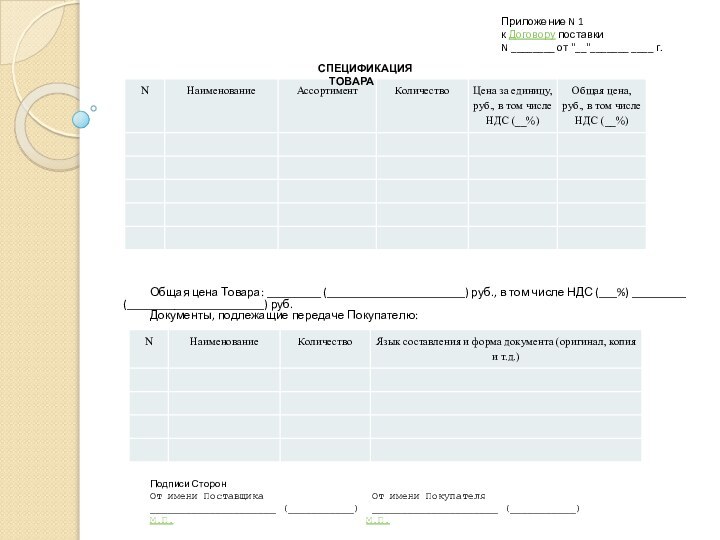

Общая цена Товара: _________ (_______________________) руб., в том

числе НДС (___%) _________ (_______________________) руб.

Документы, подлежащие передаче Покупателю:

Приложение

N 1

к Договору поставки

N ________ от "__"_______ ____ г.

СПЕЦИФИКАЦИЯ ТОВАРА

Подписи Сторон

От имени Поставщика От имени Покупателя

_____________________ (___________) _____________________ (___________)

М.П. М.П.

Слайд 11

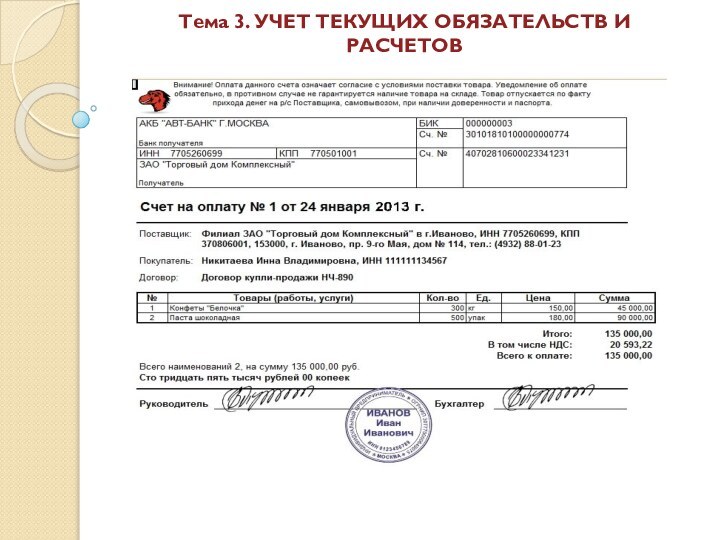

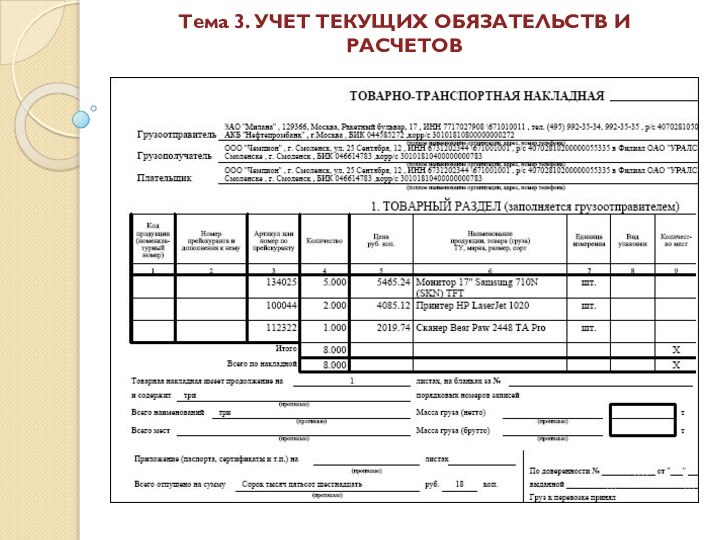

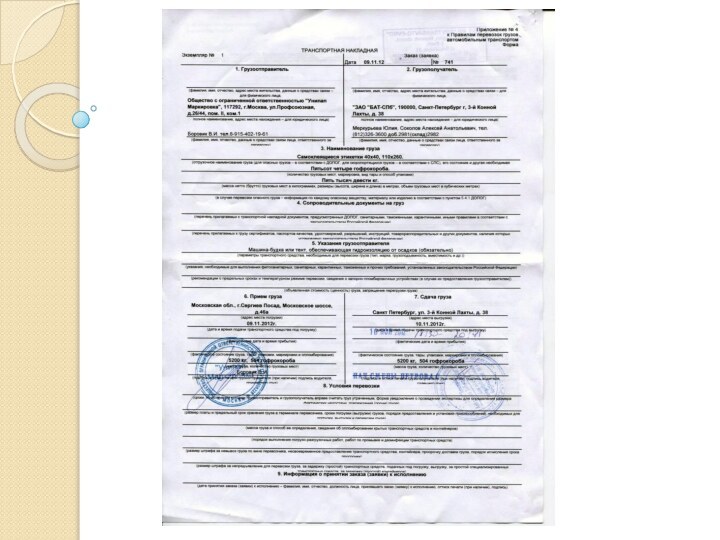

Приобретение товаров по договорам поставки оформляется составлением расчетных,

платежных и сопроводительных документов: счетов, счетов-фактур, платежных поручений, товарных,

транспортных и товарно-транспортных накладных, спецификаций, сертификатов, качественных удостоверений и др., предусмотренных условиями поставки товаров и правилами перевозки грузов.

Спецификация представляет собой письменное приложение к договору поставки. В ней идентифицируется поставляемый товар, указываются все его основные характеристики: качественные и количественные показатели.

3.2.Учет расчетов с поставщиками и подрядчиками

Слайд 12

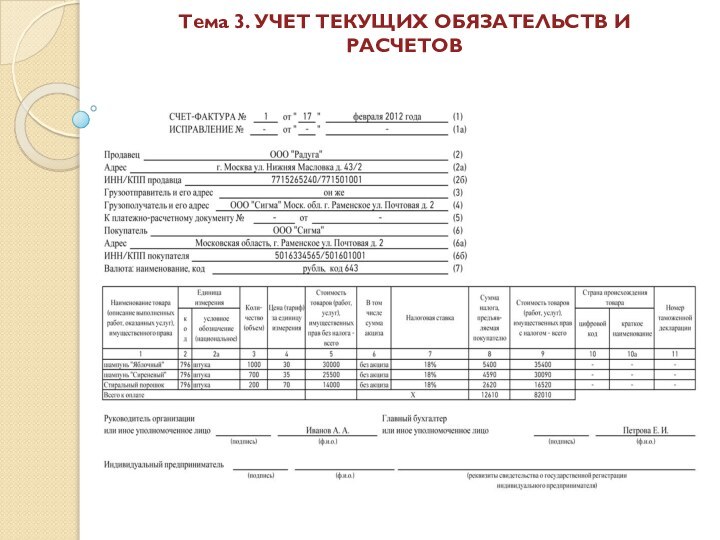

Тема 3. УЧЕТ ТЕКУЩИХ ОБЯЗАТЕЛЬСТВ И РАСЧЕТОВ

Слайд 13

Тема 3. УЧЕТ ТЕКУЩИХ ОБЯЗАТЕЛЬСТВ И РАСЧЕТОВ

Слайд 14

Тема 3. УЧЕТ ТЕКУЩИХ ОБЯЗАТЕЛЬСТВ И РАСЧЕТОВ

Слайд 16

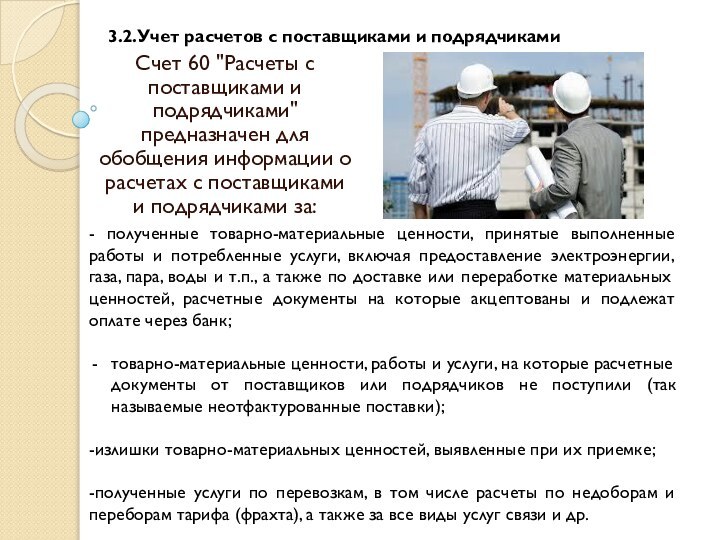

Счет 60 "Расчеты с поставщиками и подрядчиками" предназначен

для обобщения информации о расчетах с поставщиками и подрядчиками

за:

- полученные товарно-материальные ценности, принятые выполненные работы и потребленные услуги, включая предоставление электроэнергии, газа, пара, воды и т.п., а также по доставке или переработке материальных ценностей, расчетные документы на которые акцептованы и подлежат оплате через банк;

товарно-материальные ценности, работы и услуги, на которые расчетные документы от поставщиков или подрядчиков не поступили (так называемые неотфактурованные поставки);

-излишки товарно-материальных ценностей, выявленные при их приемке;

-полученные услуги по перевозкам, в том числе расчеты по недоборам и переборам тарифа (фрахта), а также за все виды услуг связи и др.

3.2.Учет расчетов с поставщиками и подрядчиками

Слайд 17

Счет 60 "Расчеты с поставщиками и подрядчиками" кредитуется

на стоимость принимаемых к бухгалтерскому учету товарно-материальных ценностей, работ,

услуг в корреспонденции со счетами учета этих ценностей (08,10,15,41, 20,23,25,26 и т.д.)

Счет 60 "Расчеты с поставщиками и подрядчиками" дебетуется на суммы исполнения обязательств (оплату счетов), включая авансы и предварительную оплату, в корреспонденции со счетами учета денежных средств и др. При этом суммы выданных авансов и предварительной оплаты учитываются обособленно.

Суммы задолженности поставщикам и подрядчикам, обеспеченные выданными организацией векселями, не списываются со счета 60 "Расчеты с поставщиками и подрядчиками", а учитываются обособленно в аналитическом учете.

Аналитический учет по счету 60 "Расчеты с поставщиками и подрядчиками" ведется по каждому предъявленному счету, а расчетов в порядке плановых платежей - по каждому поставщику и подрядчику.

3.2.Учет расчетов с поставщиками и подрядчиками

Слайд 18

3.3.Учет расчетов с покупателями и заказчиками

Счет 62 "Расчеты

с покупателями и заказчиками" предназначен для обобщения информации о

расчетах с покупателями и заказчиками.

Счет 62 "Расчеты с покупателями и заказчиками" дебетуется в корреспонденции со счетами 90 "Продажи", 91 "Прочие доходы и расходы" на суммы, на которые предъявлены расчетные документы.

Счет 62 "Расчеты с покупателями и заказчиками" кредитуется в корреспонденции со счетами учета денежных средств, расчетов на суммы поступивших платежей (включая суммы полученных авансов) и т.п. При этом суммы полученных авансов и предварительной оплаты учитываются обособленно.

Слайд 19

Например. ООО «Кератон-Ростов» продал товар на общую сумму

60 000 руб. Себестоимость проданного товара составляет 48 000

руб.

В учете операция будет отражена следующим образом:

Дебет 62 "Расчеты с покупателями и заказчиками"

Кредит 90-1 "Выручка"- 60 000 руб. - проданы товары, отражена выручка от реализации;

Дебет 90-2 "Себестоимость продаж"

Кредит 41 "Товары"- 48 000 руб. - списана себестоимость проданных материалов;

Дебет 90-3 "НДС"

Кредит 68, субсчет "Расчеты по НДС" - 9153 руб. - начислен НДС;

Дебет 90-9 "Прибыль/убыток от продаж"

Кредит 99 "Прибыли и убытки"- 2847 руб. - определен финансовый результат от данной операции (прибыль);

Дебет 51 "Расчетные счета"

Кредит 62 "Расчеты с покупателями и заказчиками"- 60 000 руб. - оплачены покупателем приобретенные товары.

3.3.Учет расчетов с покупателями и заказчиками

Слайд 20

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

Наиболее гибкой, оперативной и

одновременно обеспечивающей укрепление платежной дисциплины является вексельная форма расчетов.

Вексель — это платежное обязательство, в котором покупатель, или третья сторона, обязуется заплатить его владельцу (предъявителю) определенную сумму по истечении установленного срока, указанного в векселе.

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

Слайд 21

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

Простой вексель

(соло-вексель) —

это ничем не обусловленное (безусловное) обязательство должника уплатить денежный долг кредитору в размере и на условиях, обозначенных в векселе и только в нем. Простой вексель выписывает сам плательщик, и по существу является его долговой распиской.

Слайд 22

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

Переводной вексель (тратта) —

это безусловный приказ лица, выдавшего вексель (векселедателя), своему должнику (плательщику) уплатить указанную в векселе денежную сумму в соответствии с условиями данного векселя третьему лицу (векселедержателю).

Слайд 23

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

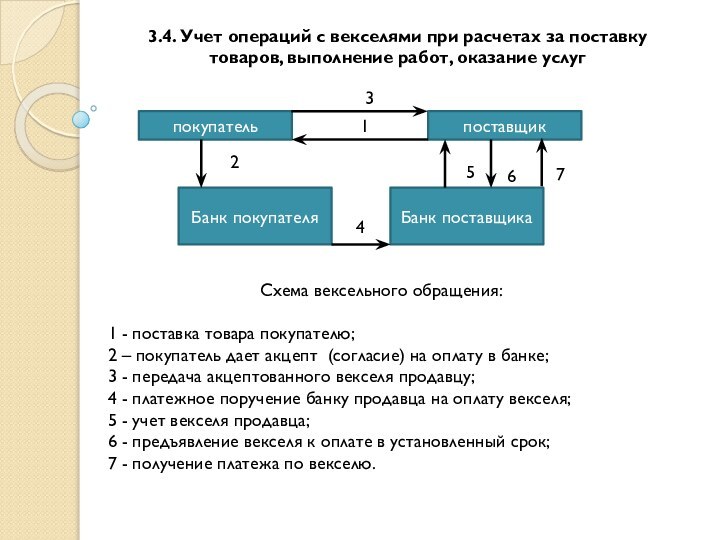

Схема вексельного обращения:

1

- поставка товара покупателю;

2 – покупатель дает акцепт (согласие) на оплату в банке;

3 - передача акцептованного векселя продавцу;

4 - платежное поручение банку продавца на оплату векселя;

5 - учет векселя продавца;

6 - предъявление векселя к оплате в установленный срок;

7 - получение платежа по векселю.

покупатель

поставщик

Банк покупателя

Банк поставщика

3

1

2

4

5

6

7

Слайд 24

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

Бухгалтерский учет векселей, используемых

при осуществлении расчетов за товары (работы, услуги), осуществляется с применением следующих счетов:

60 "Расчеты с поставщиками и подрядчиками", субсчет "Векселя выданные";

62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные";

- 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Векселя полученные" ("Векселя выданные").

Слайд 25

При получении векселя сумма, указанная в векселе, отражается:

Дебет

сч. 62, субсчет "Векселя полученные"

Кредит сч. 90 "Продажи",

субсчет 1 "Выручка".

Дебет сч. 62, субсчет "Векселя полученные"

Кредит сч. 91 "Прочие доходы и расходы", субсчет "Доходы по векселям " – отражена разница между суммой, указанной в векселе, и суммой задолженности за поставленные товары, продукцию, выполненные работы и оказанные услуги;

Дебет сч. 50 "Касса", 51 "Расчетные счета"

Кредит сч. 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные" - отражено поступление денежных средств организации-векселедержателю в счет оплаты векселя.

3.4. Учет операций с векселями при расчетах за поставку товаров, выполнение работ, оказание услуг

Слайд 26

Если в установленный срок задолженность, числящаяся в учете

векселедержателя

на сч. 62 "Расчеты с покупателями и заказчиками"

или на сч. 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Векселя полученные",

не будет оплачена (погашена) векселедателем,

то данная задолженность переводится на

сч. 76, субсчет "Претензии по векселям".

В случае когда вексель был опротестован, сумма начисленных расходов по опротестованию отражается следующей бухгалтерской проводкой: Д-т сч. 91 "Прочие доходы и расходы", субсчет "Прочие доходы",

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Претензии по векселям".

3.4. Учет операций с векселями при расчетах за поставку товаров, выполнение работ, оказание услуг

Слайд 27

Протест векселя — это официально удостоверенный нотариусом факт

отказа от оплаты векселя, порождающий солидарную ответственность всех физических

и юридических лиц, связанных с обращением данного векселя.

Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю не позднее 12 часов дня. Банк, который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование

3.4. Учет операций с векселями при расчетах за поставку товаров, выполнение работ, оказание услуг

Слайд 28

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

Пример . Поставщик отгрузил

покупателю товары на сумму 11 800 руб., в том числе налог на добавленную стоимость (НДС) - 1800 руб. Покупная стоимость проданного товара – 8.000 руб.

Покупатель в обеспечение задолженности выдает продавцу собственный вексель номиналом 11 800 руб.

Отражение в бухгалтерском учете векселедержателя (поставщика):

Д-т сч. 62 "Расчеты с покупателями и заказчиками"

К-т сч. 90 "Продажи", субсчет 1 "Выручка", - 11 800 руб. - отражена выручка от реализации товаров и признана дебиторская задолженность покупателя в оценке, указанной в договоре;

Д-т сч. 90 "Продажи", субсчет 3 "НДС",

К-т сч. 68 "Расчеты по налогам и сборам", субсчет "Расчеты по НДС", - 1800 руб. - начислен НДС с выручки от реализации товара;

Слайд 29

3.4. Учет операций с векселями при расчетах за

поставку товаров, выполнение работ, оказание услуг

Д-т сч. 90 "Продажи",

субсчет 2 "Себестоимость продаж",

К-т сч. 41 "Товары" - 8000 руб. - начислен НДС с выручки от реализации товара;

Д-т сч. 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные",

К-т сч. 62 "Расчеты с покупателями и заказчиками" - 11 800 руб. - получен вексель в обеспечение задолженности за проданный товар.

Д-т сч. 51 "Расчетные счета"

К-т сч. 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные", - получены денежные средства по векселю.

Слайд 30

3.5. Учет операций по посредническим операциям

Посредник - это

лицо, которое по поручению другой стороны (заказчика) совершает определенные

действия за вознаграждение, выплачиваемое заказчиком.

К посредническим относятся следующие договоры: поручения, комиссии, агентирования.

Слайд 31

3.5. Учет операций по посредническим операциям

По договору поручения

одна сторона (поверенный) обязуется совершить от имени и за

счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают непосредственно у доверителя.

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента. По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер.

Слайд 32

3.5. Учет операций по посредническим операциям

По агентскому договору

одна сторона (агент) обязуется за вознаграждение совершать по поручению

другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала. По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент. По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Слайд 33

3.5. Учет операций по посредническим операциям

Пример. 5 мая

2011 г. организация "A" (Комитент) передала организации "B" (Комиссионер)

партию товара, предназначенного для продажи, стоимость которого составляет 236 000 руб., в т.ч. НДС - 36 000 руб.

Фактическая себестоимость товара составляет 120 000 руб.

Договором комиссии предусмотрено, что посредник участвует в расчетах, комиссионное вознаграждение посредника составляет 3% от стоимости проданного товара и удерживается комиссионером из средств, полученных от покупателя товара.

Посредник продал товар 20 мая 2011 г. и в этот же день направил "A" отчет о выполнении поручения. Отчет получен 26 мая.Организации "A" и "B" - плательщики НДС.

Слайд 34

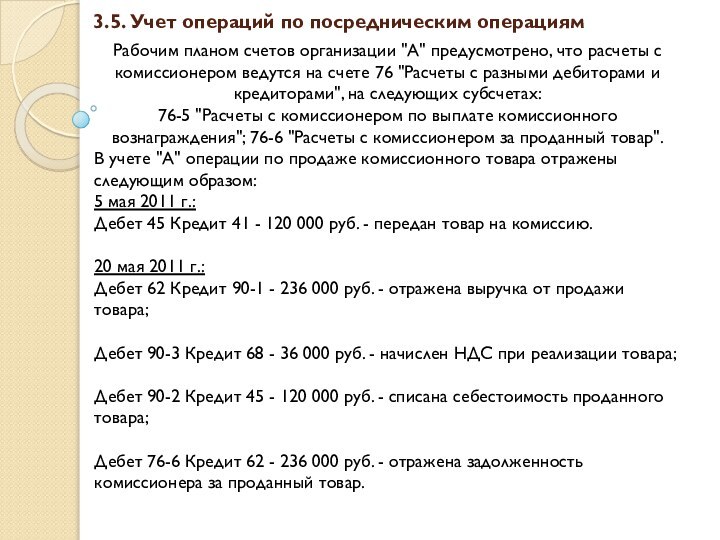

3.5. Учет операций по посредническим операциям

Рабочим планом счетов

организации "A" предусмотрено, что расчеты с комиссионером ведутся на

счете 76 "Расчеты с разными дебиторами и кредиторами", на следующих субсчетах:

76-5 "Расчеты с комиссионером по выплате комиссионного вознаграждения"; 76-6 "Расчеты с комиссионером за проданный товар".

В учете "A" операции по продаже комиссионного товара отражены следующим образом:

5 мая 2011 г.:

Дебет 45 Кредит 41 - 120 000 руб. - передан товар на комиссию.

20 мая 2011 г.:

Дебет 62 Кредит 90-1 - 236 000 руб. - отражена выручка от продажи товара;

Дебет 90-3 Кредит 68 - 36 000 руб. - начислен НДС при реализации товара;

Дебет 90-2 Кредит 45 - 120 000 руб. - списана себестоимость проданного товара;

Дебет 76-6 Кредит 62 - 236 000 руб. - отражена задолженность комиссионера за проданный товар.

Слайд 35

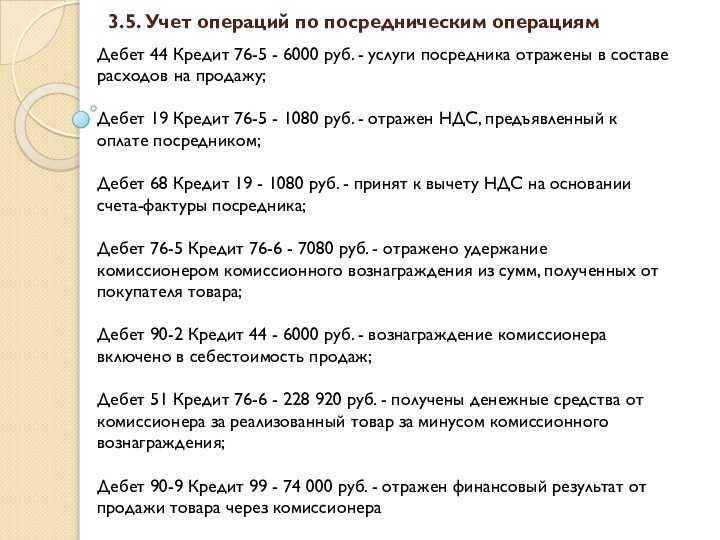

3.5. Учет операций по посредническим операциям

Дебет 44 Кредит

76-5 - 6000 руб. - услуги посредника отражены в

составе расходов на продажу;

Дебет 19 Кредит 76-5 - 1080 руб. - отражен НДС, предъявленный к оплате посредником;

Дебет 68 Кредит 19 - 1080 руб. - принят к вычету НДС на основании счета-фактуры посредника;

Дебет 76-5 Кредит 76-6 - 7080 руб. - отражено удержание комиссионером комиссионного вознаграждения из сумм, полученных от покупателя товара;

Дебет 90-2 Кредит 44 - 6000 руб. - вознаграждение комиссионера включено в себестоимость продаж;

Дебет 51 Кредит 76-6 - 228 920 руб. - получены денежные средства от комиссионера за реализованный товар за минусом комиссионного вознаграждения;

Дебет 90-9 Кредит 99 - 74 000 руб. - отражен финансовый результат от продажи товара через комиссионера

Слайд 36

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

Претензия

— письменное требование, адресованное к должнику, об устранении нарушений

исполнения обязательства. Документ предусматривается на досудебном этапе урегулирования правового спора.

В претензии указываются суть требований кредитора, их причины, срок их удовлетворения и предупреждение о возможном обращении в суд в случае неисполнения. Этот документ должен содержать все реквизиты заявителя, быть надлежащим образом заверен, датирован и подписан. К претензии рекомендуется прилагать копии документов, подтверждающих обоснованность претензионных требований

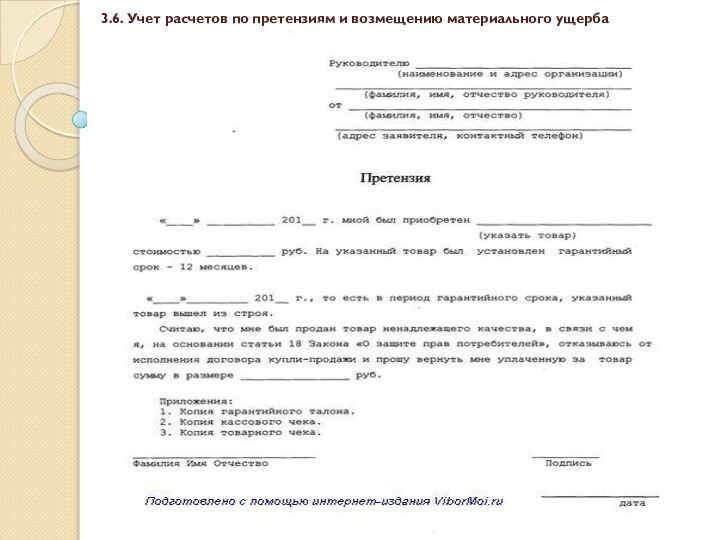

Слайд 37

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

Слайд 38

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

Порядок отражения операций по возврату некачественного товара (иного имущества)

в учете покупателя зависит от момента выявления товара (иного имущества), не соответствующего требуемому качеству:

- в момент приемки на склад;

- на стадии хранения;

- после продажи товара.

Слайд 39

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

Если поступивший некачественный товар на момент приемки не был

оплачен, то неоплаченные суммы на счете учета расчетов по претензиям не отражаются. Следовательно, организация производит оплату товаров за вычетом стоимости бракованного товара, который помещается на временное хранение и подлежит возврату поставщику, о чем организация его уведомляет.

Д-т сч. 10 "Материалы", 41 "Товары"

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" - приняты к учету материалы, товары надлежащего качества;

Д-т сч. 002 "Товарно-материальные ценности, принятые на ответственное хранение" - помещены на ответственное хранение материалы, товары несоответствующего качества;

К-т сч. 002 "Товарно-материальные ценности, принятые на ответственное хранение" - возвращен поставщику товар ненадлежащего качества;

Слайд 40

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

Товар ненадлежащего качества выявлен на стадии хранения.

Брак приобретенного имущества,

выявленный после принятия к учету, необходимо подтвердить документом (актом), разработанным организацией самостоятельно.

На основании составленного акта бухгалтерская служба составляет претензию и направляет ее поставщику.

Слайд 41

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

Так как некачественное имущество, выявленное на стадии хранения, уже

принято покупателем к учету, то возврат этого имущества отражается записью:

Д-т сч. 10 "Материалы", 41 "Товары"

К-т сч. 60 "Расчеты с поставщиками и подрядчиками" - приняты к учету материалы, товары надлежащего качества;

Д-т сч. 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по претензиям",

К-т сч. 10 "Материалы", 41 "Товары".

Слайд 42

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

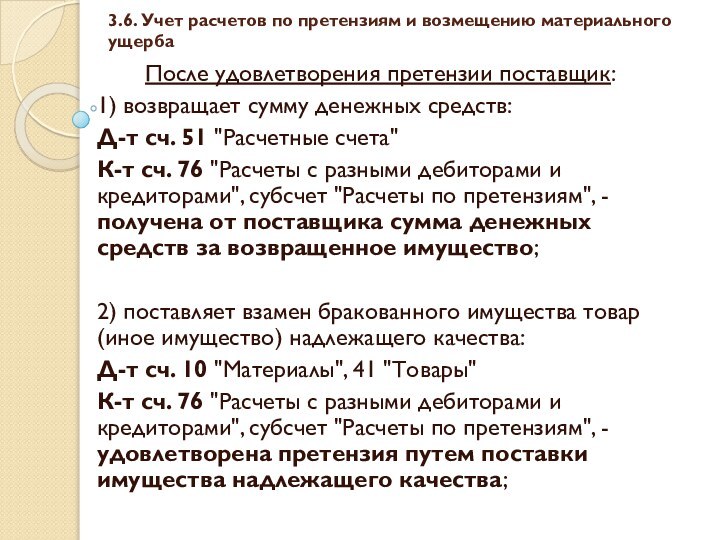

После удовлетворения претензии поставщик:

1) возвращает сумму денежных средств:

Д-т

сч. 51 "Расчетные счета"

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по претензиям", - получена от поставщика сумма денежных средств за возвращенное имущество;

2) поставляет взамен бракованного имущества товар (иное имущество) надлежащего качества:

Д-т сч. 10 "Материалы", 41 "Товары"

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по претензиям", - удовлетворена претензия путем поставки имущества надлежащего качества;

Слайд 43

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

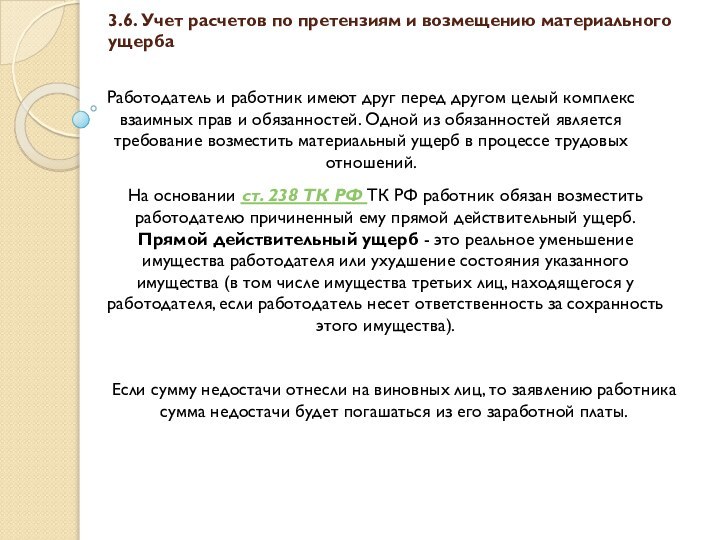

Работодатель и работник имеют друг перед другом целый комплекс

взаимных прав и обязанностей. Одной из обязанностей является требование возместить материальный ущерб в процессе трудовых отношений.

На основании ст. 238 ТК РФ ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб. Прямой действительный ущерб - это реальное уменьшение имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества).

Если сумму недостачи отнесли на виновных лиц, то заявлению работника сумма недостачи будет погашаться из его заработной платы.

Слайд 44

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

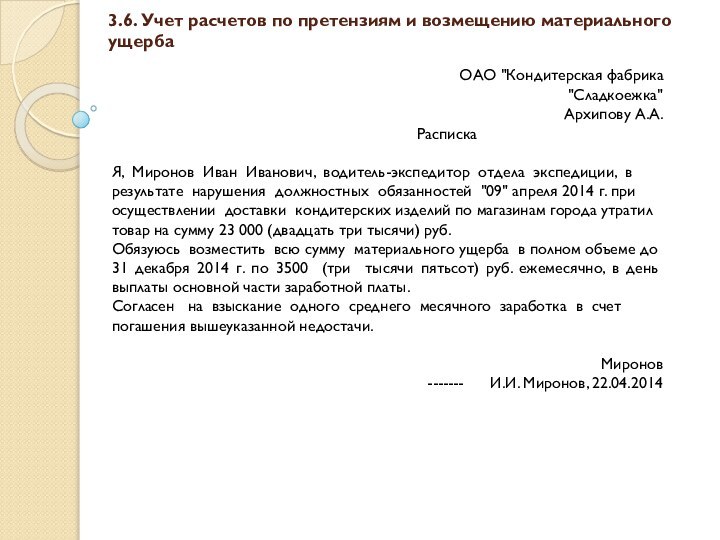

ОАО "Кондитерская фабрика

"Сладкоежка"

Архипову А.А.

Расписка

Я, Миронов Иван Иванович, водитель-экспедитор отдела экспедиции, в

результате нарушения должностных обязанностей "09" апреля 2014 г. при

осуществлении доставки кондитерских изделий по магазинам города утратил

товар на сумму 23 000 (двадцать три тысячи) руб.

Обязуюсь возместить всю сумму материального ущерба в полном объеме до

31 декабря 2014 г. по 3500 (три тысячи пятьсот) руб. ежемесячно, в день выплаты основной части заработной платы.

Согласен на взыскание одного среднего месячного заработка в счет

погашения вышеуказанной недостачи.

Миронов

------- И.И. Миронов, 22.04.2014

Слайд 45

3.6. Учет расчетов по претензиям и возмещению материального

ущерба

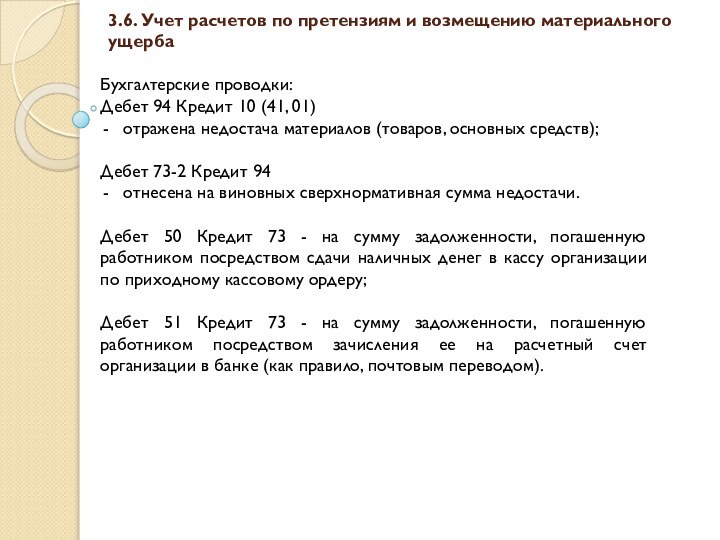

Бухгалтерские проводки:

Дебет 94 Кредит 10 (41, 01)

отражена недостача материалов

(товаров, основных средств);

Дебет 73-2 Кредит 94

отнесена на виновных сверхнормативная сумма недостачи.

Дебет 50 Кредит 73 - на сумму задолженности, погашенную работником посредством сдачи наличных денег в кассу организации по приходному кассовому ордеру;

Дебет 51 Кредит 73 - на сумму задолженности, погашенную работником посредством зачисления ее на расчетный счет организации в банке (как правило, почтовым переводом).

Слайд 46

3.7. Учет расчетов с подотчетными лицами

Подотчетными лицами считаются

работники организации, получившие авансом наличные деньги из кассы на

командировочные, хозяйственные и прочие расходы

Алгоритм расчетов с подотчетным лицом:

1. Проверить, нет ли у работника задолженности по ранее полученной под отчет сумме наличных, срок отчета по которой уже наступил. Если такая задолженность есть, деньги под отчет выдавать нельзя (пп. 6.3 п. 6 Указания N 3210-У).

2. Получить от работника заявление о выдаче денег под отчет. Оно должно содержать (пп. 6.3 п. 6 Указания N 3210-У):

- сумму, которую надо выдать под отчет;

- срок, на который выдаются деньги;

- подпись руководителя организации (иного лица, уполномоченного подписывать заявления о выдаче денег под отчет доверенностью);

- дату подписания заявления.

Слайд 47

3.7. Учет расчетов с подотчетными лицами

3. Оформить расходный

кассовый ордер (РКО) по форме N КО-2, который должен

подписать главный бухгалтер организации (иное лицо, уполномоченное на подписание кассовых документов приказом или доверенностью, выданной руководителем организации) (пп. 4.2, 4.3 п. 4, п. 6 Указания N 3210-У).

4. После того как работник поставит свою подпись на РКО, кассир (работник, в должностные обязанности которого входит ведение кассовых операций), а если его нет - руководитель организации выдает работнику деньги из кассы и подписывает РКО (пп. 6.2 п. 6 Указания N 3210-У).

5. Выдача денег под отчет оформляется проводкой: Д 71 - К 50 Работнику выданы деньги под отчет

Выданные под отчет деньги не облагаются НДФЛ и страховыми взносами.

Деньги под отчет можно выдать не только работнику, но и физическому лицу, с которым у организации заключен гражданско-правовой договор

Слайд 48

3.7. Учет расчетов с подотчетными лицами

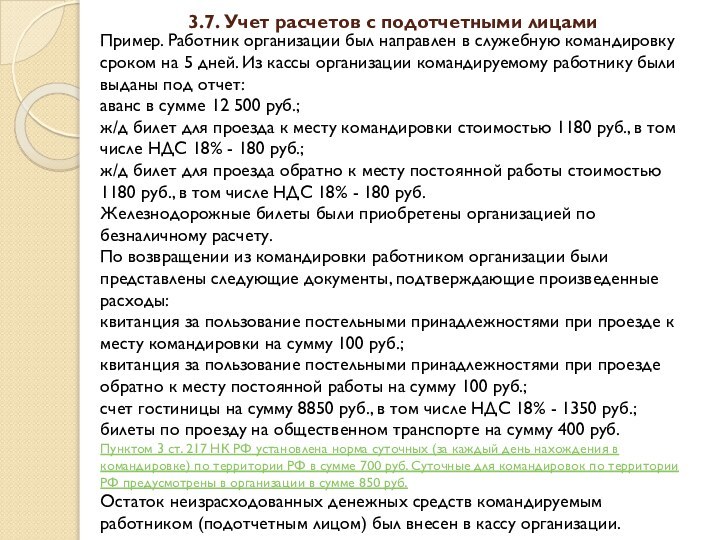

Пример. Работник организации

был направлен в служебную командировку сроком на 5 дней.

Из кассы организации командируемому работнику были выданы под отчет:

аванс в сумме 12 500 руб.;

ж/д билет для проезда к месту командировки стоимостью 1180 руб., в том числе НДС 18% - 180 руб.;

ж/д билет для проезда обратно к месту постоянной работы стоимостью 1180 руб., в том числе НДС 18% - 180 руб.

Железнодорожные билеты были приобретены организацией по безналичному расчету.

По возвращении из командировки работником организации были представлены следующие документы, подтверждающие произведенные расходы:

квитанция за пользование постельными принадлежностями при проезде к месту командировки на сумму 100 руб.;

квитанция за пользование постельными принадлежностями при проезде обратно к месту постоянной работы на сумму 100 руб.;

счет гостиницы на сумму 8850 руб., в том числе НДС 18% - 1350 руб.;

билеты по проезду на общественном транспорте на сумму 400 руб.

Пунктом 3 ст. 217 НК РФ установлена норма суточных (за каждый день нахождения в командировке) по территории РФ в сумме 700 руб. Суточные для командировок по территории РФ предусмотрены в организации в сумме 850 руб.

Остаток неизрасходованных денежных средств командируемым работником (подотчетным лицом) был внесен в кассу организации.

Слайд 49

3.7. Учет расчетов с подотчетными лицами

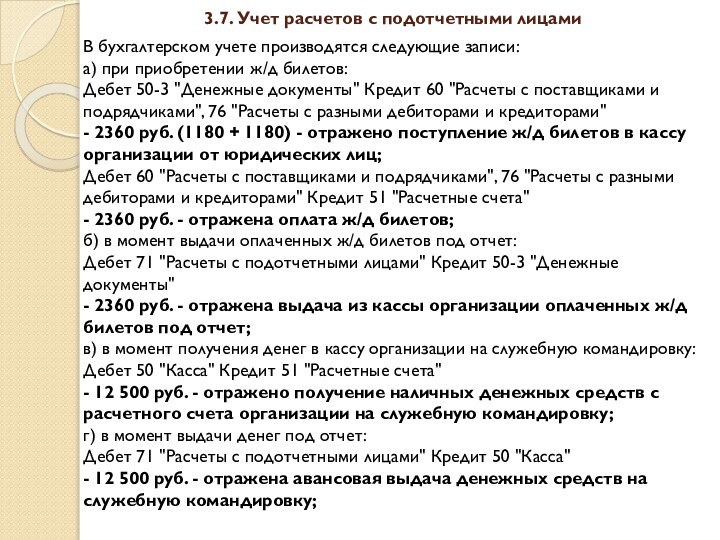

В бухгалтерском учете

производятся следующие записи:

а) при приобретении ж/д билетов:

Дебет 50-3 "Денежные

документы" Кредит 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами"

- 2360 руб. (1180 + 1180) - отражено поступление ж/д билетов в кассу организации от юридических лиц;

Дебет 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами" Кредит 51 "Расчетные счета"

- 2360 руб. - отражена оплата ж/д билетов;

б) в момент выдачи оплаченных ж/д билетов под отчет:

Дебет 71 "Расчеты с подотчетными лицами" Кредит 50-3 "Денежные документы"

- 2360 руб. - отражена выдача из кассы организации оплаченных ж/д билетов под отчет;

в) в момент получения денег в кассу организации на служебную командировку:

Дебет 50 "Касса" Кредит 51 "Расчетные счета"

- 12 500 руб. - отражено получение наличных денежных средств с расчетного счета организации на служебную командировку;

г) в момент выдачи денег под отчет:

Дебет 71 "Расчеты с подотчетными лицами" Кредит 50 "Касса"

- 12 500 руб. - отражена авансовая выдача денежных средств на служебную командировку;

Слайд 50

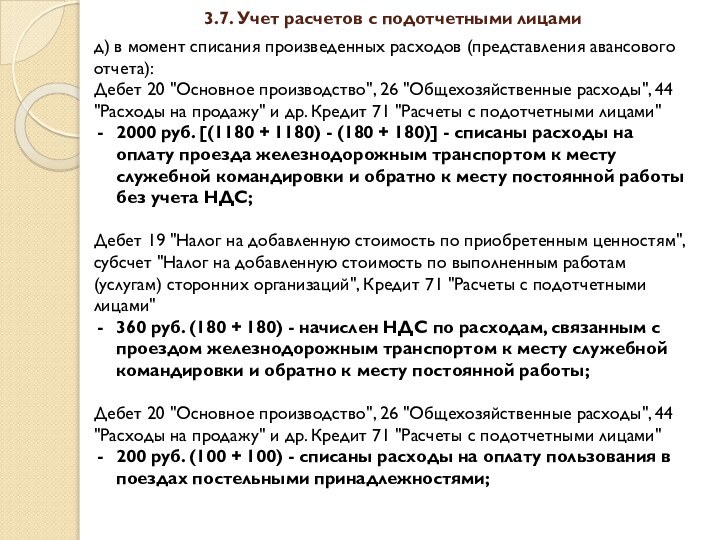

3.7. Учет расчетов с подотчетными лицами

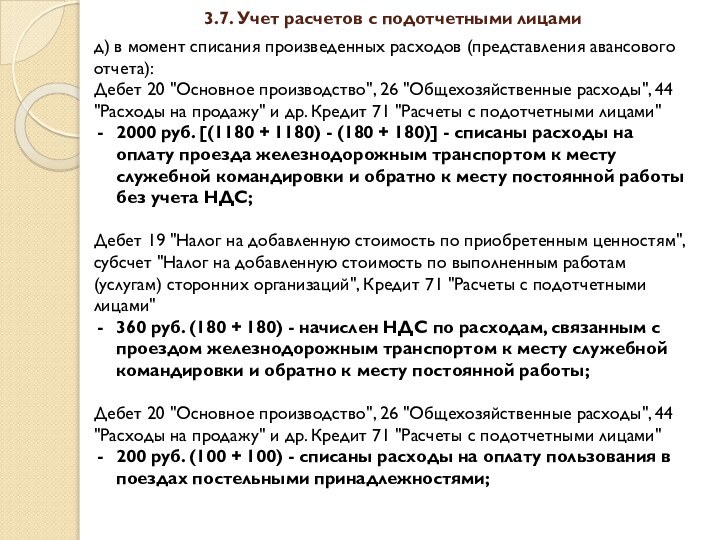

д) в момент

списания произведенных расходов (представления авансового отчета):

Дебет 20 "Основное производство",

26 "Общехозяйственные расходы", 44 "Расходы на продажу" и др. Кредит 71 "Расчеты с подотчетными лицами"

2000 руб. [(1180 + 1180) - (180 + 180)] - списаны расходы на оплату проезда железнодорожным транспортом к месту служебной командировки и обратно к месту постоянной работы без учета НДС;

Дебет 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет "Налог на добавленную стоимость по выполненным работам (услугам) сторонних организаций", Кредит 71 "Расчеты с подотчетными лицами"

360 руб. (180 + 180) - начислен НДС по расходам, связанным с проездом железнодорожным транспортом к месту служебной командировки и обратно к месту постоянной работы;

Дебет 20 "Основное производство", 26 "Общехозяйственные расходы", 44 "Расходы на продажу" и др. Кредит 71 "Расчеты с подотчетными лицами"

200 руб. (100 + 100) - списаны расходы на оплату пользования в поездах постельными принадлежностями;

Слайд 51

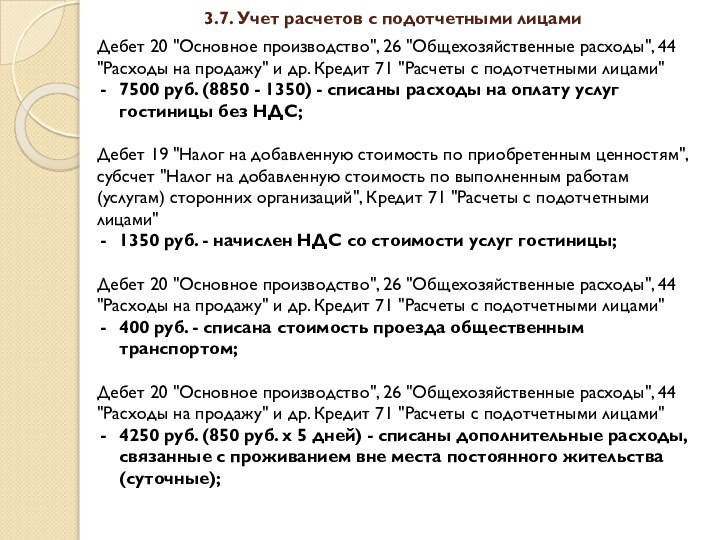

3.7. Учет расчетов с подотчетными лицами

Дебет 20 "Основное

производство", 26 "Общехозяйственные расходы", 44 "Расходы на продажу" и

др. Кредит 71 "Расчеты с подотчетными лицами"

7500 руб. (8850 - 1350) - списаны расходы на оплату услуг гостиницы без НДС;

Дебет 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет "Налог на добавленную стоимость по выполненным работам (услугам) сторонних организаций", Кредит 71 "Расчеты с подотчетными лицами"

1350 руб. - начислен НДС со стоимости услуг гостиницы;

Дебет 20 "Основное производство", 26 "Общехозяйственные расходы", 44 "Расходы на продажу" и др. Кредит 71 "Расчеты с подотчетными лицами"

400 руб. - списана стоимость проезда общественным транспортом;

Дебет 20 "Основное производство", 26 "Общехозяйственные расходы", 44 "Расходы на продажу" и др. Кредит 71 "Расчеты с подотчетными лицами"

4250 руб. (850 руб. x 5 дней) - списаны дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

Слайд 52

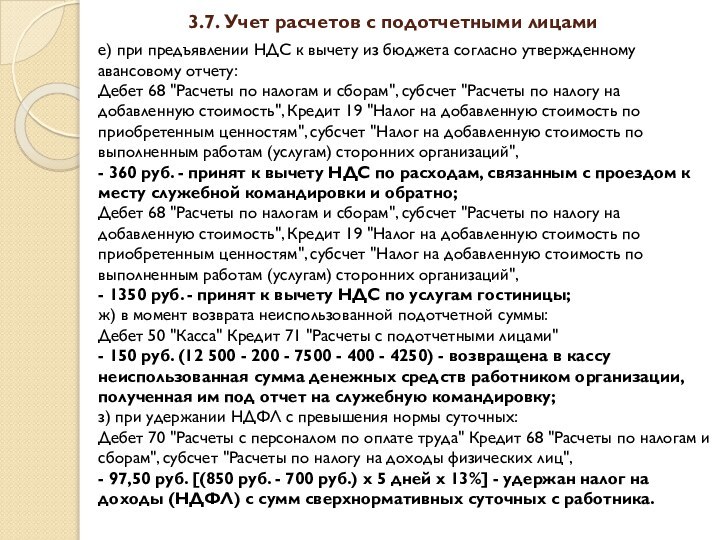

3.7. Учет расчетов с подотчетными лицами

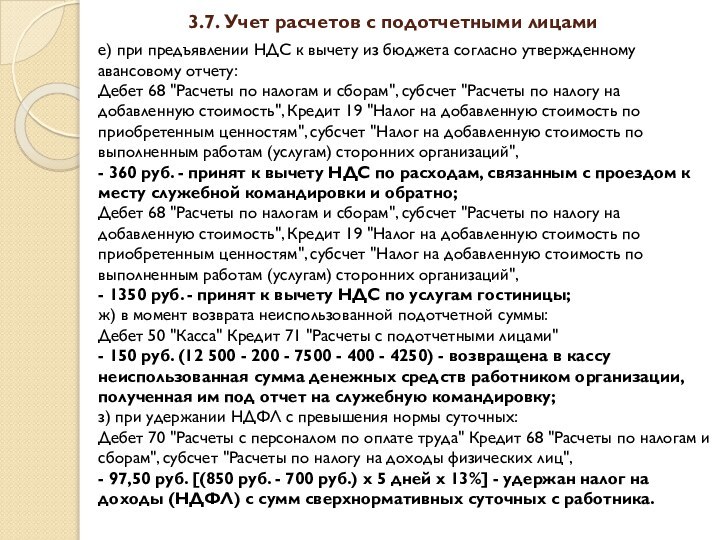

е) при предъявлении

НДС к вычету из бюджета согласно утвержденному авансовому отчету:

Дебет

68 "Расчеты по налогам и сборам", субсчет "Расчеты по налогу на добавленную стоимость", Кредит 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет "Налог на добавленную стоимость по выполненным работам (услугам) сторонних организаций",

- 360 руб. - принят к вычету НДС по расходам, связанным с проездом к месту служебной командировки и обратно;

Дебет 68 "Расчеты по налогам и сборам", субсчет "Расчеты по налогу на добавленную стоимость", Кредит 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет "Налог на добавленную стоимость по выполненным работам (услугам) сторонних организаций",

- 1350 руб. - принят к вычету НДС по услугам гостиницы;

ж) в момент возврата неиспользованной подотчетной суммы:

Дебет 50 "Касса" Кредит 71 "Расчеты с подотчетными лицами"

- 150 руб. (12 500 - 200 - 7500 - 400 - 4250) - возвращена в кассу неиспользованная сумма денежных средств работником организации, полученная им под отчет на служебную командировку;

з) при удержании НДФЛ с превышения нормы суточных:

Дебет 70 "Расчеты с персоналом по оплате труда" Кредит 68 "Расчеты по налогам и сборам", субсчет "Расчеты по налогу на доходы физических лиц",

- 97,50 руб. [(850 руб. - 700 руб.) x 5 дней x 13%] - удержан налог на доходы (НДФЛ) с сумм сверхнормативных суточных с работника.

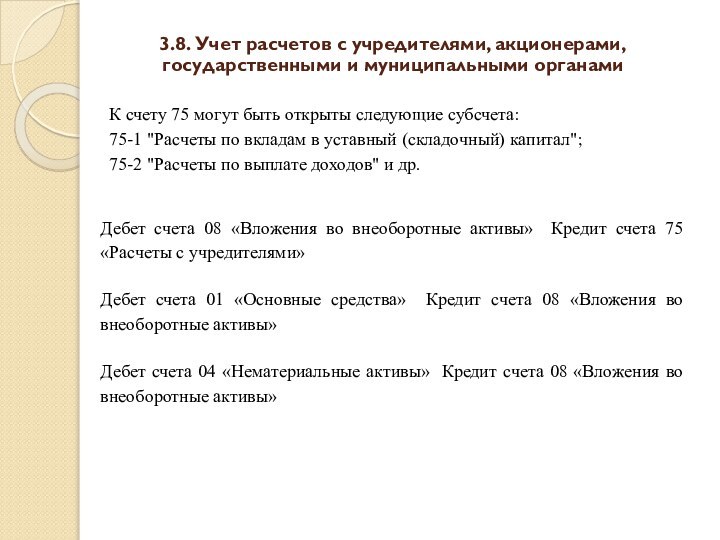

Слайд 53

3.8. Учет расчетов с учредителями, акционерами, государственными и

муниципальными органами

К счету 75 могут быть открыты следующие субсчета:

75-1

"Расчеты по вкладам в уставный (складочный) капитал";

75-2 "Расчеты по выплате доходов" и др.

Дебет счета 08 «Вложения во внеоборотные активы» Кредит счета 75 «Расчеты с учредителями»

Дебет счета 01 «Основные средства» Кредит счета 08 «Вложения во внеоборотные активы»

Дебет счета 04 «Нематериальные активы» Кредит счета 08 «Вложения во внеоборотные активы»

Слайд 54

3.8. Учет расчетов с учредителями, акционерами, государственными и

муниципальными органами

Начисление доходов от участия в организации отражают:

Дебет 84

"Нераспределенная прибыль (непокрытый убыток) "

Кредит 75-2 "Расчеты по выплате доходов"

Начисление доходов от участия в организации работникам организации отражают

Дебет 84 "Нераспределенная прибыль (непокрытый убыток)"

Кредит 70 "Расчеты с персоналом по оплате труда"

Выплаченные участникам организации суммы доходов списывают:

Дебет 75-2 "Расчеты по выплате доходов"

70 "Расчеты с персоналом по оплате труда"

Кредит 50 "Касса", 51 "Расчетные счета" или 52 "Валютные счета"

При выплате доходов продукцией (работами, услугами) организации:

Дебет 75-2 "Расчеты по выплате доходов"

70 "Расчеты с персоналом по оплате труда"

Кредит 90 "Продажи"

Слайд 55

3.8. Учет расчетов с учредителями, акционерами, государственными и

муниципальными органами

Удержание суммы НДФЛ отражается записью:

Дебет 75-2 "Расчеты

по выплате доходов«

70 "Расчеты с персоналом по оплате труда"

Кредит 68 "Расчеты по налогам и сборам"

с 1 января 2015 г. доходы от долевого участия в деятельности организаций в виде дивидендов подлежат обложению НДФЛ по ставке:

13%, если получатель - физическое лицо, являющееся налоговым резидентом РФ (п. 1 ст. 224);

15%, если получатель - физическое лицо, не признаваемое налоговым резидентом РФ (п. 3 ст. 224 НК РФ).

Слайд 56

3.9. Учет расчетов с бюджетом по налогам и

другим платежам

Счет 68 «Расчеты по налогам и сборам» (активно-пассивный)

предназначен для обобщения информации о расчетах с бюджетом по налогам и сборам, уплачиваемым непосредственно организацией, и налогам с персонала этой организации

Начисление налогов и сборов, причитающихся в соответствии с налоговыми декларациями (расчетами) организации к уплате в бюджет, отражается по кредиту соответствующих субсчетов счета 68 и может производиться за счет:

1. Расходов на производство (расходов на продажу). Например, земельный налог, налог на имущество предприятий, транспортный налог, налог на добычу полезных ископаемых. В учете производится запись:

Д 20, 23, 25, 26, 29, 44 К 68.

Слайд 57

3.9. Учет расчетов с бюджетом по налогам и

другим платежам

2. Финансовых результатов деятельности организации. Например, налог на

имущество предприятий, водный налог, госпошлина при рассмотрении дела в суде.

В учете производится запись: Д 91 К 68.

Налог на прибыль организаций, причитающийся к уплате в бюджет, отражается в бухгалтерском учете записью: Д 99 К 68

3. Доходов, выплачиваемых физическим и юридическим лицам, - НДФЛ, НДС и налог на доходы, уплачиваемые за счет средств, перечисляемых иностранным юридическим лицам. Такие налоги отражаются по дебету счетов учета расчетов. Например, удержание НДФЛ отражается в учете:

Д 70 К 68.

Начисленная сумма штрафных санкций за несвоевременную или неполную уплату налогов и сборов отражается:

Д 99 К 68.

Фактическое перечисление в бюджет налогов и сборов отражается:

Д 68 К 51, 55.

Слайд 58

3.10. Учет расчетов с внебюджетными фондами

При учете расчетов

с внебюджетными фондами используется счет 69 “Расчеты по социальному

страхованию и обеспечению”

Этот счет предназначен для обобщения информации о расчетах по отчислениям на государственное социальное страхование, пенсионное обеспечение и медицинское страхование персонала предприятия

К счету 69 могут быть открыты субсчета:

69-1 “Расчеты по социальному страхованию”

69-2 “Расчеты по пенсионному обеспечению”

69-3 “Расчеты по страхованию”

Счет 69 кредитуется на суммы отчислений на социальное страхование и обеспечение работников, их медицинское страхование, а также в фонд занятости, подлежащие перечислению в соответствующие фонды. При этом записи производятся в корреспонденции:

· со счетами, на которых отражено начисление зарплаты - в части отчислений, производимых за счет предприятия;

· со счетом 70 “Расчеты с персоналом по оплате труда” - в части отчислений, производимых за счет персонала предприятия.

Слайд 59

3.11. Инвентаризация денежных средств, расчетов с дебиторами и

кредиторами, других статей баланса (документальная инвентаризация)

Контроль за порядком образования,

хранения и использования денежных средств – важнейшая задача бухгалтерии организации. Контроль осуществляется путем инвентаризации кассы, сверки расчетов, проверки соблюдения кассовой и расчетно-платежной дисциплины.

Выявленные излишки приходуются по дебету сч. 50 "Касса" и кредиту сч. 91 "Прочие доходы и расходы". Недостачи денежных средств в кассе отражаются по кредиту счета 50 и дебету счета 94 "Недостачи и потери от порчи ценностей"

Слайд 60

3.11. Инвентаризация денежных средств, расчетов с дебиторами и

кредиторами, других статей баланса (документальная инвентаризация)

Инвентаризация дебиторской и кредиторской

задолженности, или инвентаризация расчетов с дебиторами и кредиторами

перед составлением годовой бухгалтерской отчетности;

при смене материально ответственных лиц (например, главного бухгалтера);

в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

при реорганизации или ликвидации организации.

Слайд 61

60 «Расчеты с поставщиками и подрядчиками» - Задолженность

по оплате приобретенных товаров, работ, услуг, в том по

неотфактурованным поставкам

62 «Расчеты с покупателями и заказчиками» - Задолженность покупателей и заказчиков за отгруженные товары, продукцию, выполненные работы, оказанные услуги

66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» - Задолженность по непогашенным кредитам и займам, а также процентам по ним перед банками (организациями-заимодавцами)

68 «Расчеты по налогам и сборам» - Задолженность по уплате налогов и других обязательных платежей в бюджет

3.11. Инвентаризация денежных средств, расчетов с дебиторами и кредиторами, других статей баланса (документальная инвентаризация)

Слайд 62

3.11. Инвентаризация денежных средств, расчетов с дебиторами и

кредиторами, других статей баланса (документальная инвентаризация)

69 «Расчеты по социальному

страхованию и обеспечению»

Суммы переплат по взносам во внебюджетные фонды, задолженность ФСС РФ по возмещению расходов страхователя. Задолженность по страховым взносам перед внебюджетными фондами.

70 «Расчеты с персоналом по оплате труда»

Суммы переплат по заработной плате (с выяснением причин их возникновения), выданной заработной платы за первую половину месяца. Суммы начисленной, не выплаченной работником заработной платы, больничных, отпускных и т.д.

71 «Расчеты с подотчетными лицами»

Выданные под отчет суммы, не подтвержденные авансовыми отчетами; соблюдение сроков пользования подотчетными средствами. Суммы перерасходов по авансовым отчетам, подлежащие возмещению подотчетным лицам; целесообразность использования подотчетных средств

Слайд 63

3.11. Инвентаризация денежных средств, расчетов с дебиторами и

кредиторами, других статей баланса (документальная инвентаризация)

73 «Расчеты с персоналом

по прочим операциям»

Задолженность работников по возврату беспроцентных займов, по возмещению материального ущерба, причиненного результате недостач и хищений, брака, и т.п. Задолженность перед работниками по выплате компенсации за использование личного автотранспорта (иного имущества) в служебных целях и т.п.

75 «Расчеты с учредителями»

Задолженность участников ООО (акционеров АО) по оплате доли в ООО (акций АО и т.п.) Задолженность перед участниками ООО (акционерами АО) по выплате доходов от участия в организации (дивидендов).

76 «Расчеты с разными дебиторами и кредиторами»

Подлежащие получению доходов от участия в других организациях, суммы претензий, предъявленных поставщикам и подрядчикам, суммы НДС, начисленные при получении авансов и предоплат

Слайд 64

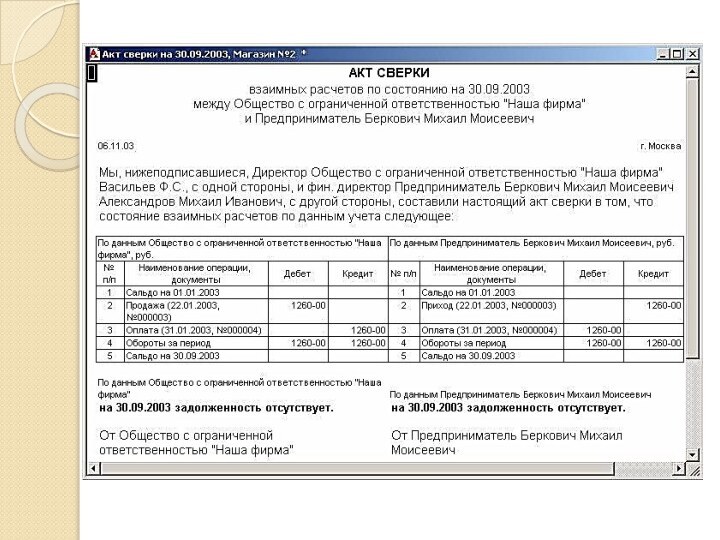

В соответствии с п. 73 Положения по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, «расчеты

с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными»

3.11. Инвентаризация денежных средств, расчетов с дебиторами и кредиторами, других статей баланса (документальная инвентаризация)

Сверка расчетов с банками и бюджетом должна проводиться в обязательном порядке перед составлением годовой отчетности. Об этом свидетельствует п. 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации: «отражаемые в бухгалтерской отчетности суммы по расчетам с банками, бюджетом должны быть согласованы с соответствующими организациями и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается»

Слайд 66

С 2013 года организации вправе самостоятельно разрабатывать формы

первичных учетных документов, в том числе документов, оформляющих проведение

инвентаризации дебиторской и кредиторской задолженности (ч. 4 ст. 9 Закона № 402-ФЗ)

3.11. Инвентаризация денежных средств, расчетов с дебиторами и кредиторами, других статей баланса (документальная инвентаризация)

Постановление Госкомстата РФ от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»:

Приказ о проведении инвентаризации (Форма ИНВ-22);

Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами с приложением в виде справки (Форма ИНВ-17).

Слайд 67

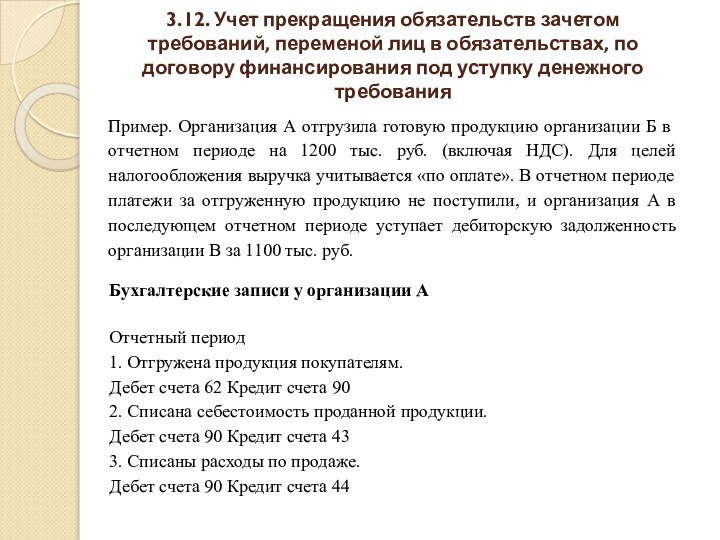

3.12. Учет прекращения обязательств зачетом требований, переменой лиц

в обязательствах, по договору финансирования под уступку денежного требования

Зачет

может проводиться в одностороннем порядке с оформлением заявления одной из сторон. Заявление оформляется в письменном виде и отправляется контрагенту. В этом заявлении указываются суммы дебиторской и кредиторской задолженности в разрезе счетов-фактур, по которым проведен зачет. Одновременно с заявлением может быть направлен акт сверки расчетов, в котором указывается сальдо расчетов с учетом проведенного зачета. Зачет взаимных требований может быть оформлен и в двустороннем порядке, при этом стороны заключают соглашение о проведении зачета взаимных требовании, в котором указывают по каким договорам, и в какой сумме будет проводиться зачет взаимных требований. Во всех случаях проведения зачета сумма выбирается наименьшая

Слайд 68

3.12. Учет прекращения обязательств зачетом требований, переменой лиц

в обязательствах, по договору финансирования под уступку денежного требования

При

проведении зачета однородных требований составляются следующие бух. записи:

Дт сч. 60 (76)

Кт сч. 62 (76)

Такая запись означает закрытие кредиторской задолженности по счету 60 "Расчеты с поставщиками и подрядчиками" и дебиторской задолженности по сч. 62 "Расчеты с покупателями и заказчиками". При этом организации, ведущие учет выручки по методу оплаты (или по кассовому методу) делают одновременно записи по учету НДС.

Дт сч. 68 Кт 19 по оплаченным товарам, (работам и услугам)

Дт сч. 76 Кт 68 - начислен НДС в бюджет по оказанным услугам, поставленным товарам

Слайд 69

3.12. Учет прекращения обязательств зачетом требований, переменой лиц

в обязательствах, по договору финансирования под уступку денежного требования

При

уступке права требования кредитором третьему лицу дебиторская задолженность списывается кредитором на счет 91 «Прочие доходы и расходы»

Объектом налогообложения у первоначального кредитора (цедента) является договорная стоимость товаров, работ, услуг (подп. 3 п. 2 ст. 167 НК РФ). У нового кредитора (цессионария) налоговая база определяется как сумма превышения дохода, полученного при последующей уступке требования или прекращении соответствующего обязательства, над расходами по приобретению указанного требования (п. 2 ст. 155 НК РФ)

Слайд 70

3.12. Учет прекращения обязательств зачетом требований, переменой лиц

в обязательствах, по договору финансирования под уступку денежного требования

Пример.

Организация А отгрузила готовую продукцию организации Б в отчетном периоде на 1200 тыс. руб. (включая НДС). Для целей налогообложения выручка учитывается «по оплате». В отчетном периоде платежи за отгруженную продукцию не поступили, и организация А в последующем отчетном периоде уступает дебиторскую задолженность организации В за 1100 тыс. руб.

Бухгалтерские записи у организации А

Отчетный период

1. Отгружена продукция покупателям.

Дебет счета 62 Кредит счета 90

2. Списана себестоимость проданной продукции.

Дебет счета 90 Кредит счета 43

3. Списаны расходы по продаже.

Дебет счета 90 Кредит счета 44

Слайд 71

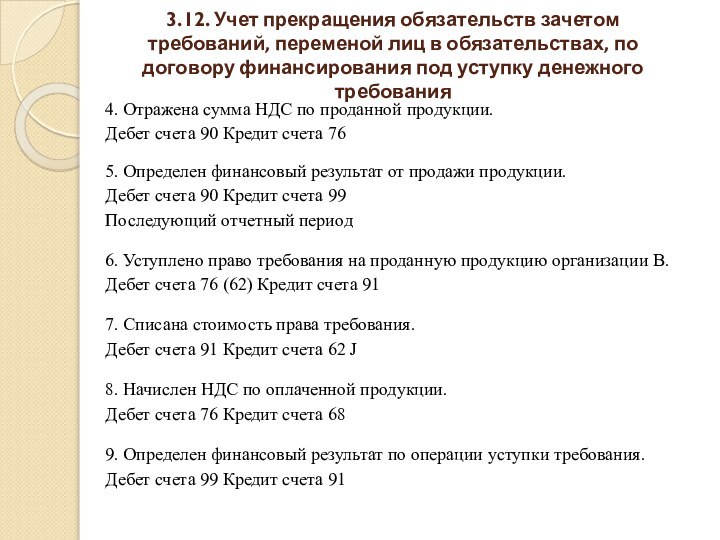

3.12. Учет прекращения обязательств зачетом требований, переменой лиц

в обязательствах, по договору финансирования под уступку денежного требования

4.

Отражена сумма НДС по проданной продукции.

Дебет счета 90 Кредит счета 76

5. Определен финансовый результат от продажи продукции.

Дебет счета 90 Кредит счета 99

Последующий отчетный период

6. Уступлено право требования на проданную продукцию организации В.

Дебет счета 76 (62) Кредит счета 91

7. Списана стоимость права требования.

Дебет счета 91 Кредит счета 62 J

8. Начислен НДС по оплаченной продукции.

Дебет счета 76 Кредит счета 68

9. Определен финансовый результат по операции уступки требования.

Дебет счета 99 Кредит счета 91