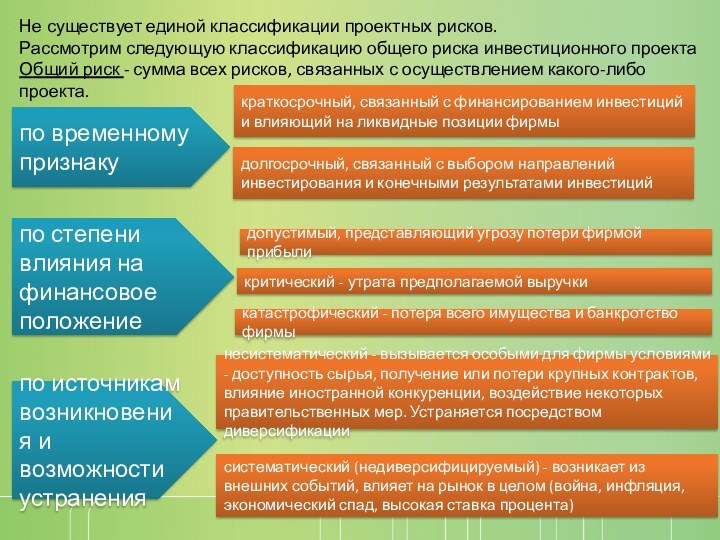

информации при реализации проекта обусловлена неблагоприятными ситуациями и последствиями,

связаннымис нестабильностью политической и экономической ситуации

несовершенством законодательства,

производственно-технологическими неполадками (аварии, отказ оборудования и т.п.)

возможностью неплатежей

банкротства

срывов договорных обязательств.

Основные моменты, которые являются характерными для ситуации риска:

наличие неопределенности (случайный характер события, который определяет, какой из возможных исходов реализуется на практике)

наличие альтернативных решений;

известны или можно определить вероятности исходов и ожидаемые результаты

вероятность возникновения убытков

вероятность получения дополнительной прибыли

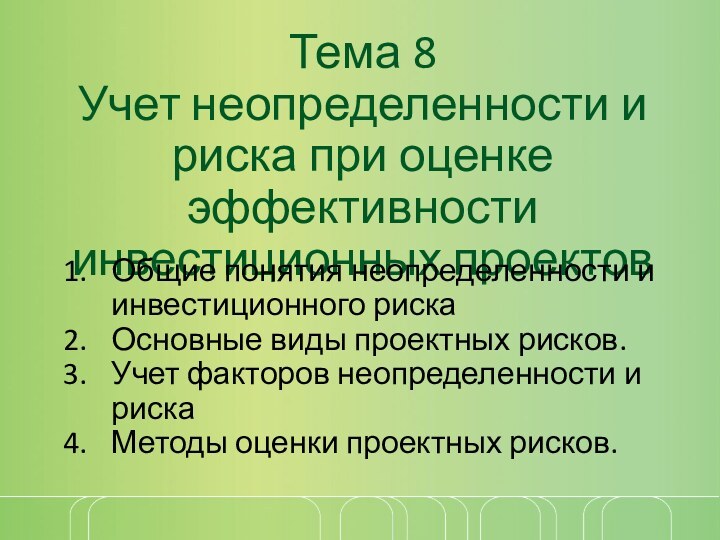

В расчетах эффективности рекомендуется учитывать неопределенность,

т.е. неполноту и неточность информации об условиях реализации проекта,

и риск, т.е. возможность возникновения таких условий, которые

приведут к негативным последствиям для всех или отдельных участников проекта.