- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Учебные вопросы

Содержание

- 2. Учебные вопросы1.2.Порядок расчета (ставки налога, налоговая база,

- 3. Рекомендуемая литератураНалоговый Кодекс Российской Федерации,ч.2 гл.28А.З.Дадашев «Налоги

- 4. 1.1. Плательщики налогаНалогоплательщиками транспортного налога

- 5. Объект налогообложения В соответствии со ст. 358 НК

- 6. Не являются объектами налогообложения: автомобили легковые, специально

- 7. 1.2. Порядок расчетаПлата налога и авансовых платежей

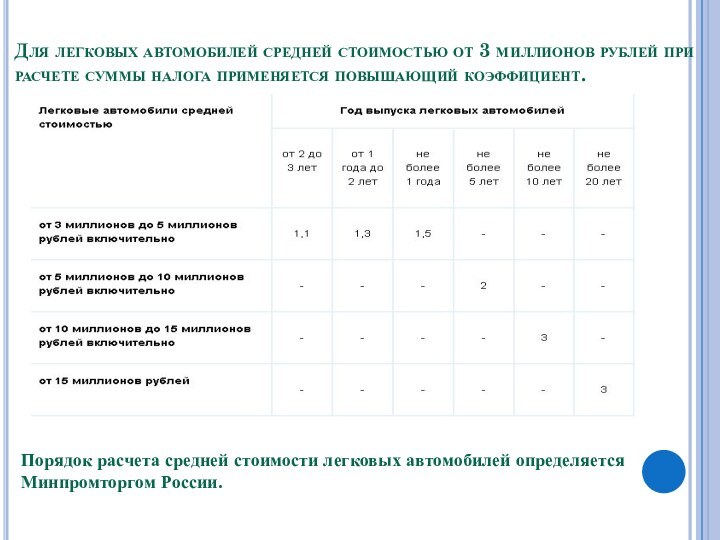

- 8. Для легковых автомобилей средней стоимостью от 3

- 9. Ставка налога Налоговые ставки по транспортному налогу

- 10. Налоговая база Налоговая база в отношении транспортных

- 11. Налоговый период При установлении налога законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать отчетные периоды.

- 12. 1.3. Уплата налога и отчетность Налогоплательщики, являющиеся

- 13. 1.4. Прекращение взимания транспортного налога Обязанность по

- 14. Скачать презентацию

- 15. Похожие презентации

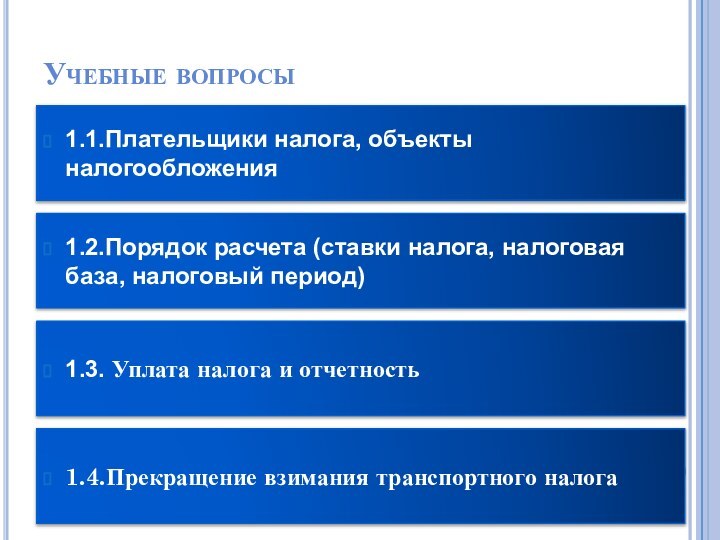

Учебные вопросы1.2.Порядок расчета (ставки налога, налоговая база, налоговый период)1.1.Плательщики налога, объекты налогообложения 1.3. Уплата налога и отчетность1.4.Прекращение взимания транспортного налога

![Учебные вопросы Рекомендуемая литератураНалоговый Кодекс Российской Федерации,ч.2 гл.28А.З.Дадашев «Налоги и налогообложение в РФ» [Текст]:](/img/tmb/14/1364259/13613cf50503d5ea2980e6ea8801aa70-720x.jpg)

Слайд 2

Учебные вопросы

1.2.Порядок расчета (ставки налога, налоговая база, налоговый

период)

взимания транспортного налога

Слайд 3

Рекомендуемая литература

Налоговый Кодекс Российской Федерации,ч.2 гл.28

А.З.Дадашев «Налоги и

налогообложение в РФ» [Текст]: Учебное пособие. Вузовский учебник: ИНФРА-М,

2013Скворцов О.В. Налоги и налогообложение: учебник для студентов учреждений среднего профессионального образования. О.В. Скворцов:-12 изд.- М.: Издательский центр «Академия», 2014

Блохин А.Е. Целесообразность взимания и перспективы дальнейшего развития транспортного налога в России // Рос. предпринимательство. – 2011. - № 9, вып 1. – С. 35-40.

Слайд 4

1.1. Плательщики налога

Налогоплательщиками транспортного

налога

признаются лица, на которых в соответствии с законодательством Российской

Федерации зарегистрированы транспортные средства (ст. 357 НК РФ).Налогоплательщики, являющиеся организациями, исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно.

Сумма налога, подлежащая уплате налогоплательщиками, являющимися физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Слайд 5

Объект налогообложения

В соответствии со ст. 358 НК РФ объектом налогообложения

признаются:

автомобили;

мотоциклы, мотороллеры;

автобусы

самоходные машины и механизмы на пневматическом

и гусеничном ходу;самолеты, вертолеты;

теплоходы, яхты, парусные суда, катера, моторные лодки, гидроциклы;

снегоходы, мотосани;

несамоходные (буксируемые суда);

другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Слайд 6

Не являются объектами налогообложения:

автомобили легковые, специально оборудованные для

использования инвалидами, а также автомобили легковые с мощностью двигателя до

90 лошадиных сил, полученные через органы социальной защиты населения;промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и грузовых перевозок;

тракторы, самоходные комбайны, специальные автомашины (молоковозы, скотовозы), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

транспортные средства, принадлежащие федеральным органам исполнительной власти, где законодательно предусмотрена военная (или) приравненная к ней служба;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов;

морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Слайд 7

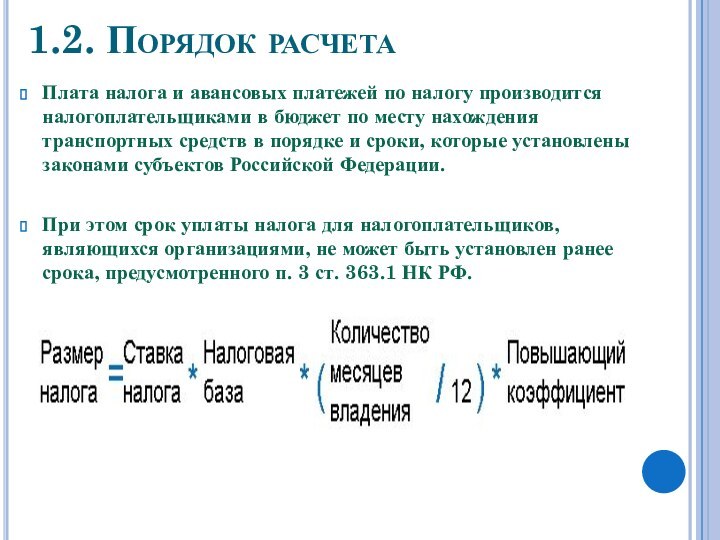

1.2. Порядок расчета

Плата налога и авансовых платежей по

налогу производится налогоплательщиками в бюджет по месту нахождения транспортных

средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного п. 3 ст. 363.1 НК РФ.

Слайд 8 Для легковых автомобилей средней стоимостью от 3 миллионов

рублей при расчете суммы налога применяется повышающий коэффициент.

Порядок расчета

средней стоимости легковых автомобилей определяется Минпромторгом России.

Слайд 9

Ставка налога

Налоговые ставки по транспортному

налогу устанавливаются законами

субъектов Российской Федерации.

При этом субъекты Российской Федерации вправе проводить

собственную дифференциацию налоговых ставок в зависимости от:- мощности двигателя,

- валовой вместимости,

- категории транспортных средств

- года выпуска транспортных средств (срока полезного использования - срока эксплуатации).

При установлении налоговых ставок в зависимости от года выпуска транспортных средств (срока полезного использования) количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах начиная с года, следующего за годом выпуска транспортного средства.

Слайд 10

Налоговая база

Налоговая база в отношении

транспортных средств, имеющих

двигатели, определяется как мощность указанного двигателя - лошадиных силах,

указанных в регистрационных документах.В отношении иных водных и воздушных транспортных средств, не имеющих двигатели или в отношении которых не определяется валовая вместимость (плавучие краны, плавучая землечерпательная техника, дебаркадеры и иные плавучие сооружения, не имеющие двигателей для самостоятельного передвижения), налоговая база определяется как единица транспортного средства.

Слайд 11

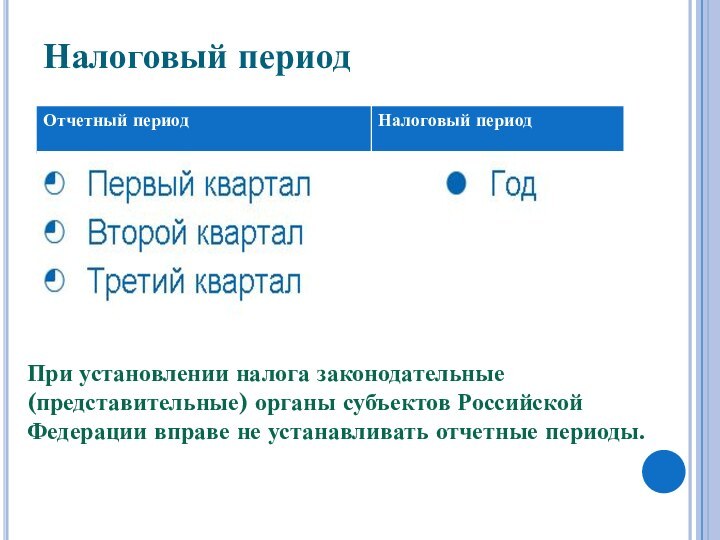

Налоговый период

При установлении налога законодательные (представительные) органы субъектов

Российской Федерации вправе не устанавливать отчетные периоды.

Слайд 12

1.3. Уплата налога и отчетность

Налогоплательщики, являющиеся организациями,

по истечении налогового периода представляют в налоговый орган по

месту нахождения транспортных средств налоговую декларацию по налогу. Налоговые декларации по налогу представляются налогоплательщиками, являющимися организациями, не позднее 1 февраля года, следующего за истекшим налоговым периодом.Налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Слайд 13

1.4. Прекращение взимания транспортного налога

Обязанность по уплате налога

и (или) сбора прекращается:

с уплатой налога и (или) сбора

налогоплательщиком,со смертью физического лица - налогоплательщика или с объявлением его умершим. Задолженность по налогам умершего лица либо лица, объявленного умершим, погашается наследниками в пределах стоимости наследственного имущества;

с возникновением иных обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате соответствующего налога или сбора (ст. 44 НК РФ).

Прекращение взимания транспортного налога НК РФ предусмотрено только в случае снятия с учета транспортного средства в регистрирующих органах. Иных оснований для прекращения взимания транспортного налога (за исключением угона транспортного средства либо возникновения права на налоговую льготу) не установлено.