Слайд 2

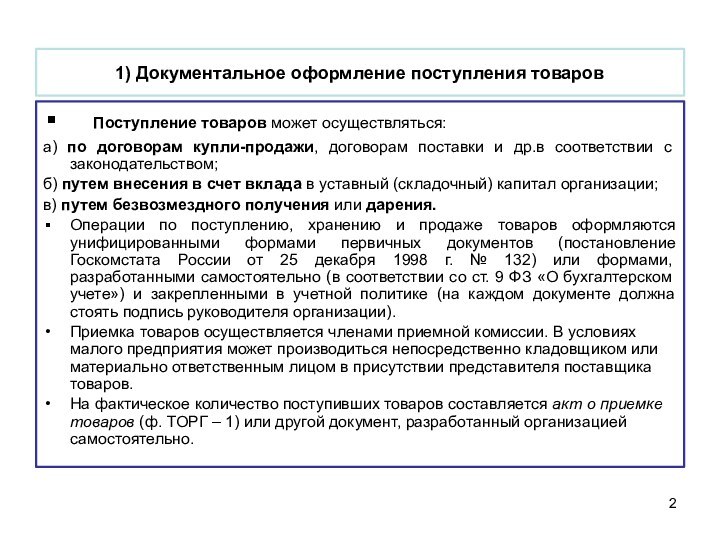

1) Документальное оформление поступления товаров

Поступление товаров

может осуществляться:

а) по договорам купли-продажи, договорам поставки и др.в

соответствии с законодательством;

б) путем внесения в счет вклада в уставный (складочный) капитал организации;

в) путем безвозмездного получения или дарения.

Операции по поступлению, хранению и продаже товаров оформляются унифицированными формами первичных документов (постановление Госкомстата России от 25 декабря 1998 г. № 132) или формами, разработанными самостоятельно (в соответствии со ст. 9 ФЗ «О бухгалтерском учете») и закрепленными в учетной политике (на каждом документе должна стоять подпись руководителя организации).

Приемка товаров осуществляется членами приемной комиссии. В условиях малого предприятия может производиться непосредственно кладовщиком или материально ответственным лицом в присутствии представителя поставщика товаров.

На фактическое количество поступивших товаров составляется акт о приемке товаров (ф. ТОРГ – 1) или другой документ, разработанный организацией самостоятельно.

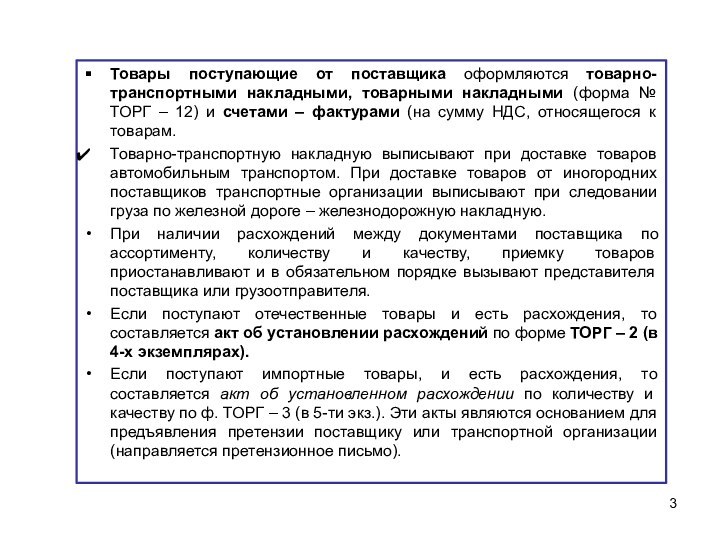

Слайд 3

Товары поступающие от поставщика оформляются товарно-транспортными накладными, товарными

накладными (форма № ТОРГ – 12) и счетами –

фактурами (на сумму НДС, относящегося к товарам.

Товарно-транспортную накладную выписывают при доставке товаров автомобильным транспортом. При доставке товаров от иногородних поставщиков транспортные организации выписывают при следовании груза по железной дороге – железнодорожную накладную.

При наличии расхождений между документами поставщика по ассортименту, количеству и качеству, приемку товаров приостанавливают и в обязательном порядке вызывают представителя поставщика или грузоотправителя.

Если поступают отечественные товары и есть расхождения, то составляется акт об установлении расхождений по форме ТОРГ – 2 (в 4-х экземплярах).

Если поступают импортные товары, и есть расхождения, то составляется акт об установленном расхождении по количеству и качеству по ф. ТОРГ – 3 (в 5-ти экз.). Эти акты являются основанием для предъявления претензии поставщику или транспортной организации (направляется претензионное письмо).

Слайд 4

Способы отражения в бухгалтерском учете приобретения товаров

Для

учета товаров используются балансовые (товары являются собственностью организации) и

забалансовые счета (не принадлежащие организации, но находящиеся во владении и пользовании).

К балансовым относятся: счет 41 «Товары» и счет 45 «Товары отгруженные».

Счет 45 используется в двух случаях:

товары покупателю отгружены, но право собственности на них к покупателю еще не перешло;

При продаже товаров по посредническим договорам (комиссии, поручения, агентским).

Инструкцией по применению плана счетов б/учета предусмотрено открыть к счету 41 следующие субсчета: 41/1 «Товары на складах»; 41/2 «Товары в розничной торговле»; 41/3 «Тара под товаром и порожняя».

Слайд 5

Если товары учитываются по продажным ценам, то для

учета торговой наценки используется счет 42 «Торговая наценка».

Он является

регулирующим по отношению к счету 41. Если из сальдо счета 41 вычесть сальдо счета 42, то разность покажет стоимость приобретения остатка товаров.

Между счетами 41 и 42 существует следующая взаимосвязь:

если дебетуется счет 41 (при увеличении товаров), то кредитуется счет 42 (увеличивается торговая наценка). И наоборот, при кредитовании счета 41 обязательно дебетуется счет 42. Такая взаимосвязь существует не всегда, а только при получении товаров со стороны или при выбытии товаров на сторону.

При перемещении товаров внутри организации счет 42 используется в том случае, если учетные цены на товары в структурных подразделениях, получивших и отпустивших товары, будут равны.

Если учетные цены одинаковы, то при внутреннем перемещении товаров счет 42 не используется.

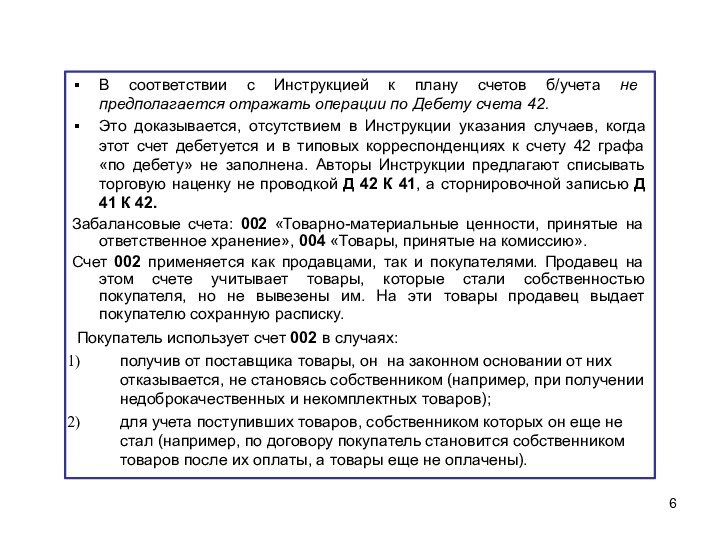

Слайд 6

В соответствии с Инструкцией к плану счетов б/учета

не предполагается отражать операции по Дебету счета 42.

Это

доказывается, отсутствием в Инструкции указания случаев, когда этот счет дебетуется и в типовых корреспонденциях к счету 42 графа «по дебету» не заполнена. Авторы Инструкции предлагают списывать торговую наценку не проводкой Д 42 К 41, а сторнировочной записью Д 41 К 42.

Забалансовые счета: 002 «Товарно-материальные ценности, принятые на ответственное хранение», 004 «Товары, принятые на комиссию».

Счет 002 применяется как продавцами, так и покупателями. Продавец на этом счете учитывает товары, которые стали собственностью покупателя, но не вывезены им. На эти товары продавец выдает покупателю сохранную расписку.

Покупатель использует счет 002 в случаях:

получив от поставщика товары, он на законном основании от них отказывается, не становясь собственником (например, при получении недоброкачественных и некомплектных товаров);

для учета поступивших товаров, собственником которых он еще не стал (например, по договору покупатель становится собственником товаров после их оплаты, а товары еще не оплачены).

Слайд 7

Счет 004 применяется комиссионером для учета товаров, полученных

от комитента, так как собственником этих товаров является комитент.

На

счетах 002 и 004 товары учитываются по ценам, указанным в приемо-сдаточных документах. Аналитический учет к этим счетам ведется по каждому собственнику товаров, а также по наименованиям товаров.

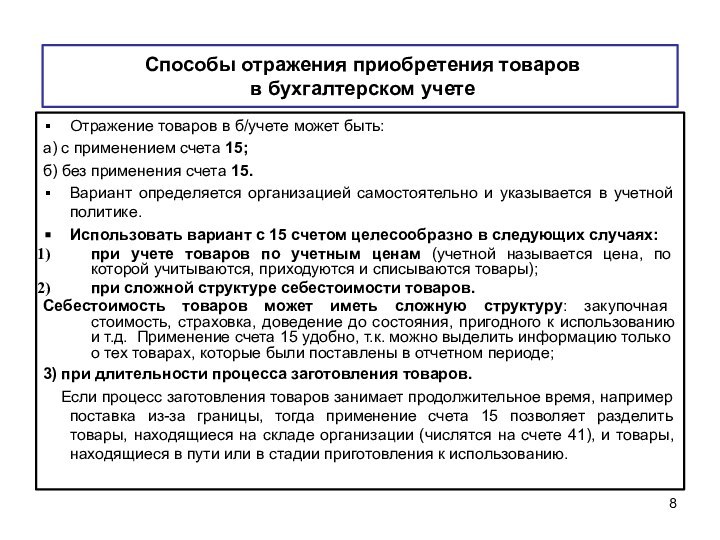

Слайд 8

Способы отражения приобретения товаров

в бухгалтерском учете

Отражение

товаров в б/учете может быть:

а) с применением счета 15;

б)

без применения счета 15.

Вариант определяется организацией самостоятельно и указывается в учетной политике.

Использовать вариант с 15 счетом целесообразно в следующих случаях:

при учете товаров по учетным ценам (учетной называется цена, по которой учитываются, приходуются и списываются товары);

при сложной структуре себестоимости товаров.

Себестоимость товаров может иметь сложную структуру: закупочная стоимость, страховка, доведение до состояния, пригодного к использованию и т.д. Применение счета 15 удобно, т.к. можно выделить информацию только о тех товарах, которые были поставлены в отчетном периоде;

3) при длительности процесса заготовления товаров.

Если процесс заготовления товаров занимает продолжительное время, например поставка из-за границы, тогда применение счета 15 позволяет разделить товары, находящиеся на складе организации (числятся на счете 41), и товары, находящиеся в пути или в стадии приготовления к использованию.

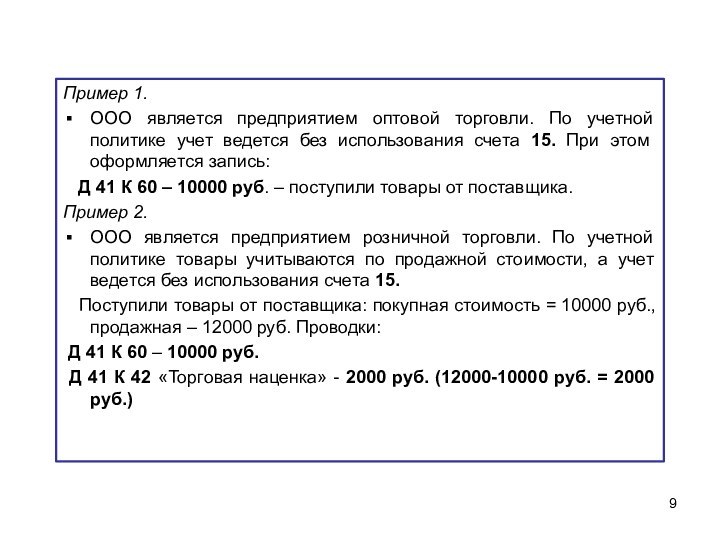

Слайд 9

Пример 1.

ООО является предприятием оптовой торговли. По учетной

политике учет ведется без использования счета 15. При этом

оформляется запись:

Д 41 К 60 – 10000 руб. – поступили товары от поставщика.

Пример 2.

ООО является предприятием розничной торговли. По учетной политике товары учитываются по продажной стоимости, а учет ведется без использования счета 15.

Поступили товары от поставщика: покупная стоимость = 10000 руб., продажная – 12000 руб. Проводки:

Д 41 К 60 – 10000 руб.

Д 41 К 42 «Торговая наценка» - 2000 руб. (12000-10000 руб. = 2000 руб.)

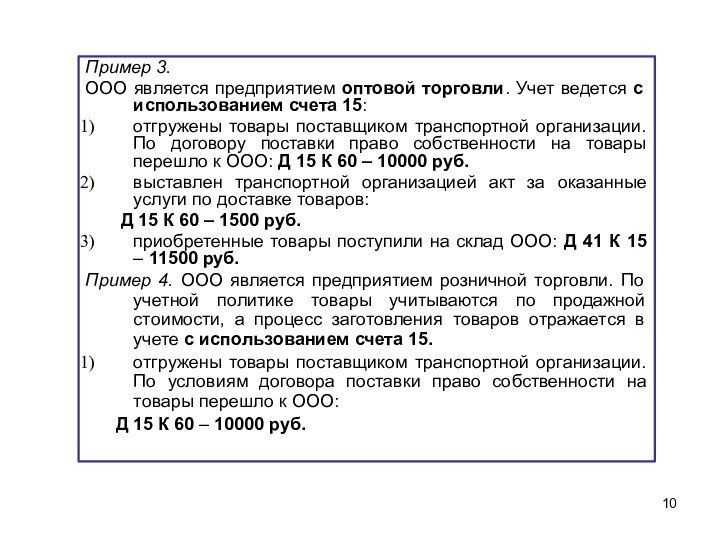

Слайд 10

Пример 3.

ООО является предприятием оптовой торговли. Учет ведется

с использованием счета 15:

отгружены товары поставщиком транспортной организации. По

договору поставки право собственности на товары перешло к ООО: Д 15 К 60 – 10000 руб.

выставлен транспортной организацией акт за оказанные услуги по доставке товаров:

Д 15 К 60 – 1500 руб.

приобретенные товары поступили на склад ООО: Д 41 К 15 – 11500 руб.

Пример 4. ООО является предприятием розничной торговли. По учетной политике товары учитываются по продажной стоимости, а процесс заготовления товаров отражается в учете с использованием счета 15.

отгружены товары поставщиком транспортной организации. По условиям договора поставки право собственности на товары перешло к ООО:

Д 15 К 60 – 10000 руб.

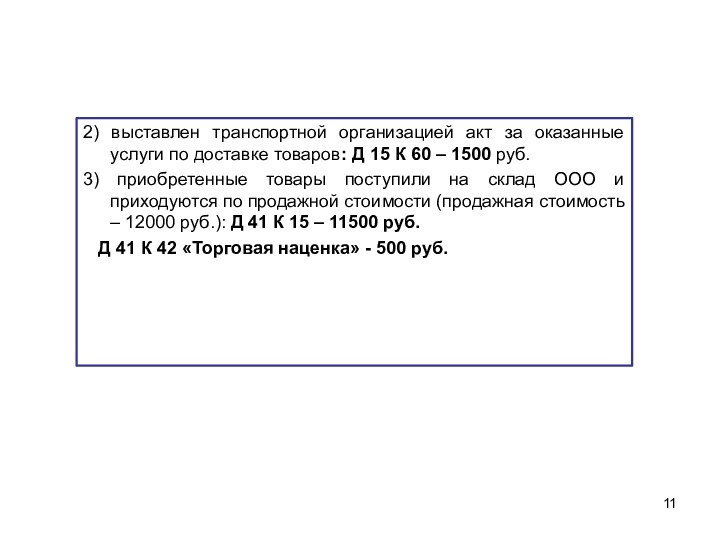

Слайд 11

2) выставлен транспортной организацией акт за оказанные услуги

по доставке товаров: Д 15 К 60 – 1500

руб.

3) приобретенные товары поступили на склад ООО и приходуются по продажной стоимости (продажная стоимость – 12000 руб.): Д 41 К 15 – 11500 руб.

Д 41 К 42 «Торговая наценка» - 500 руб.

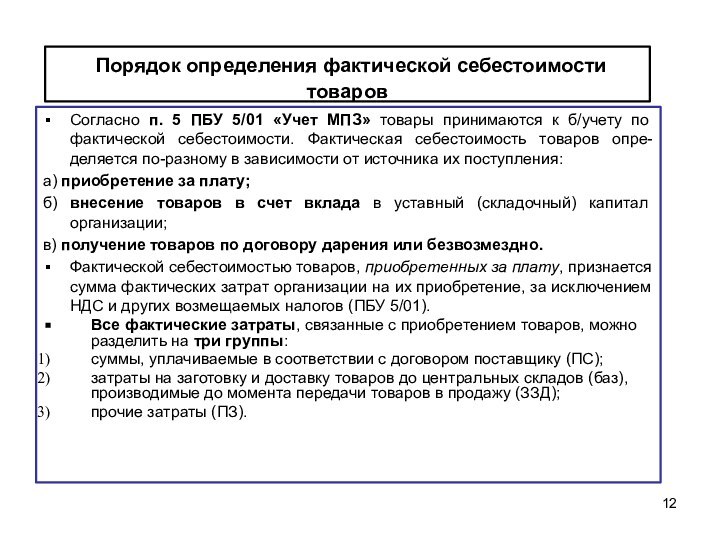

Слайд 12

Порядок определения фактической себестоимости товаров

Согласно п. 5

ПБУ 5/01 «Учет МПЗ» товары принимаются к б/учету по

фактической себестоимости. Фактическая себестоимость товаров опре-деляется по-разному в зависимости от источника их поступления:

а) приобретение за плату;

б) внесение товаров в счет вклада в уставный (складочный) капитал организации;

в) получение товаров по договору дарения или безвозмездно.

Фактической себестоимостью товаров, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением НДС и других возмещаемых налогов (ПБУ 5/01).

Все фактические затраты, связанные с приобретением товаров, можно разделить на три группы:

суммы, уплачиваемые в соответствии с договором поставщику (ПС);

затраты на заготовку и доставку товаров до центральных складов (баз), производимые до момента передачи товаров в продажу (ЗЗД);

прочие затраты (ПЗ).

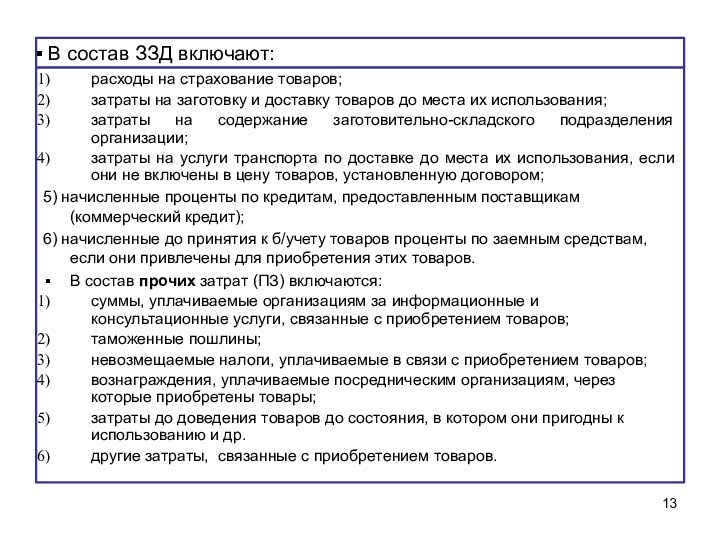

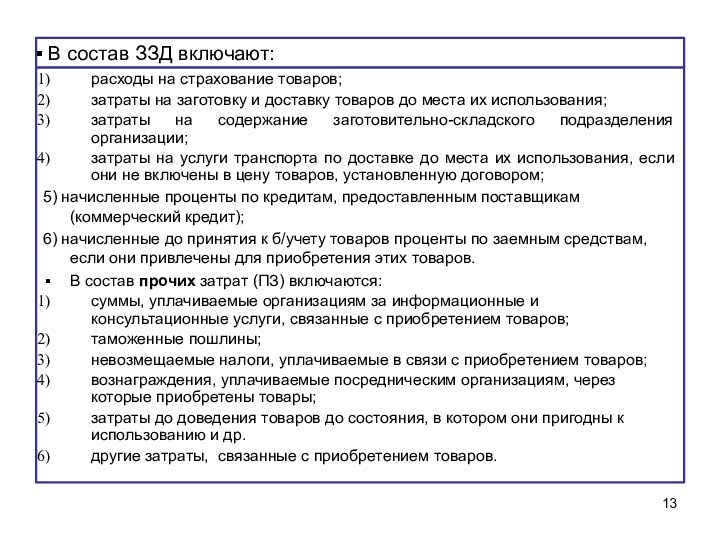

Слайд 13

В состав ЗЗД включают:

расходы на страхование товаров;

затраты

на заготовку и доставку товаров до места их использования;

затраты

на содержание заготовительно-складского подразделения организации;

затраты на услуги транспорта по доставке до места их использования, если они не включены в цену товаров, установленную договором;

5) начисленные проценты по кредитам, предоставленным поставщикам (коммерческий кредит);

6) начисленные до принятия к б/учету товаров проценты по заемным средствам, если они привлечены для приобретения этих товаров.

В состав прочих затрат (ПЗ) включаются:

суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением товаров;

таможенные пошлины;

невозмещаемые налоги, уплачиваемые в связи с приобретением товаров;

вознаграждения, уплачиваемые посредническим организациям, через которые приобретены товары;

затраты до доведения товаров до состояния, в котором они пригодны к использованию и др.

другие затраты, связанные с приобретением товаров.

Слайд 14

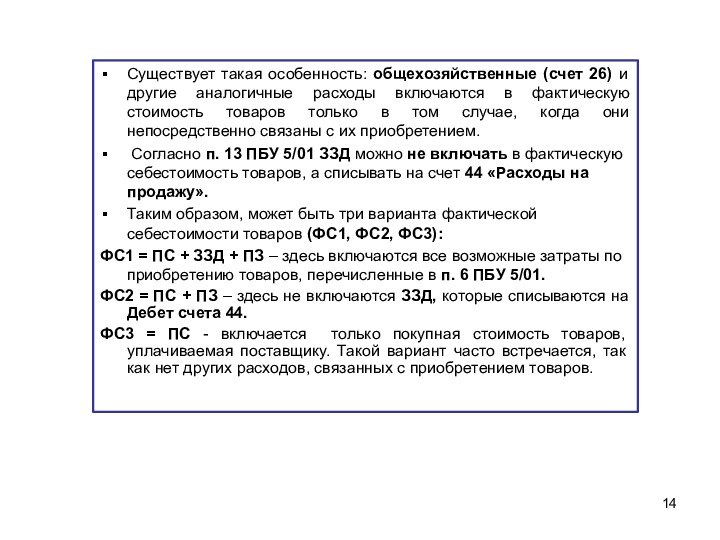

Существует такая особенность: общехозяйственные (счет 26) и другие

аналогичные расходы включаются в фактическую стоимость товаров только в

том случае, когда они непосредственно связаны с их приобретением.

Согласно п. 13 ПБУ 5/01 ЗЗД можно не включать в фактическую себестоимость товаров, а списывать на счет 44 «Расходы на продажу».

Таким образом, может быть три варианта фактической себестоимости товаров (ФС1, ФС2, ФС3):

ФС1 = ПС + ЗЗД + ПЗ – здесь включаются все возможные затраты по приобретению товаров, перечисленные в п. 6 ПБУ 5/01.

ФС2 = ПС + ПЗ – здесь не включаются ЗЗД, которые списываются на Дебет счета 44.

ФС3 = ПС - включается только покупная стоимость товаров, уплачиваемая поставщику. Такой вариант часто встречается, так как нет других расходов, связанных с приобретением товаров.

Слайд 15

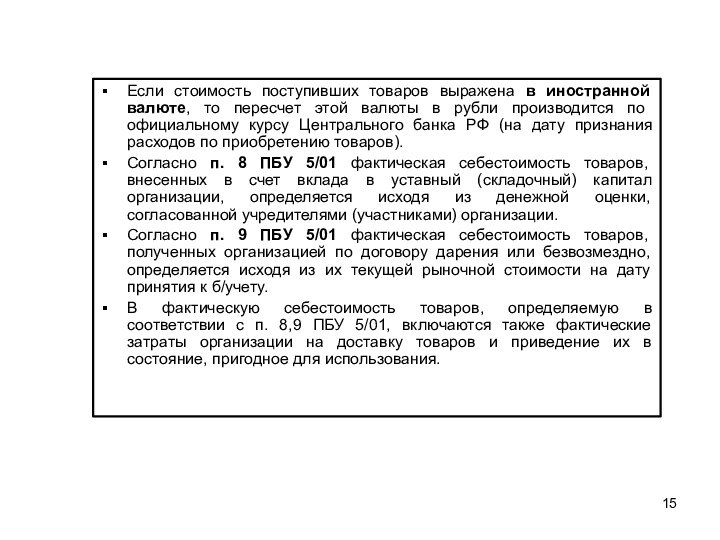

Если стоимость поступивших товаров выражена в иностранной валюте,

то пересчет этой валюты в рубли производится по официальному

курсу Центрального банка РФ (на дату признания расходов по приобретению товаров).

Согласно п. 8 ПБУ 5/01 фактическая себестоимость товаров, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из денежной оценки, согласованной учредителями (участниками) организации.

Согласно п. 9 ПБУ 5/01 фактическая себестоимость товаров, полученных организацией по договору дарения или безвозмездно, определяется исходя из их текущей рыночной стоимости на дату принятия к б/учету.

В фактическую себестоимость товаров, определяемую в соответствии с п. 8,9 ПБУ 5/01, включаются также фактические затраты организации на доставку товаров и приведение их в состояние, пригодное для использования.

Слайд 16

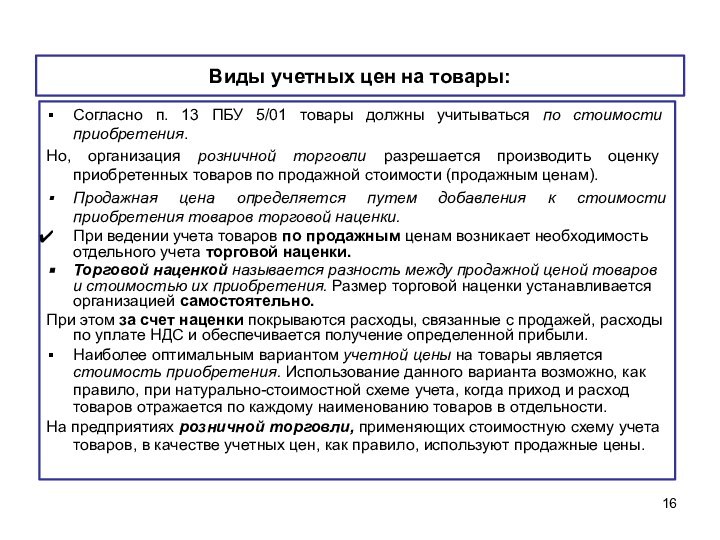

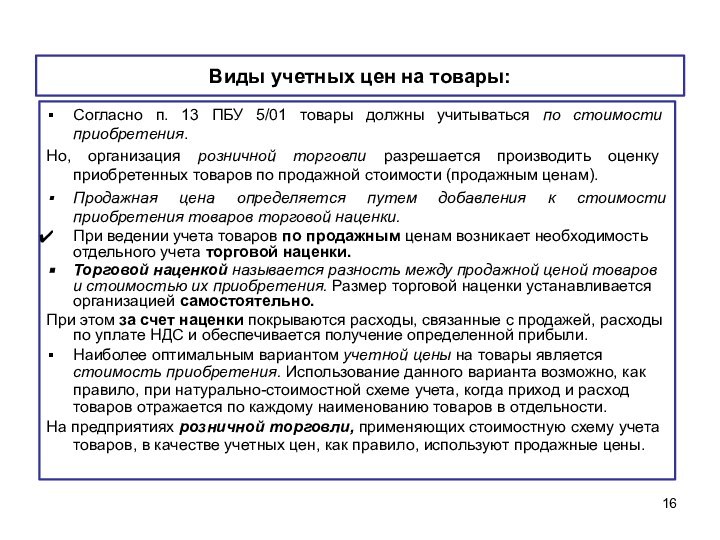

Виды учетных цен на товары:

Согласно п. 13 ПБУ

5/01 товары должны учитываться по стоимости приобретения.

Но, организация розничной

торговли разрешается производить оценку приобретенных товаров по продажной стоимости (продажным ценам).

Продажная цена определяется путем добавления к стоимости приобретения товаров торговой наценки.

При ведении учета товаров по продажным ценам возникает необходимость отдельного учета торговой наценки.

Торговой наценкой называется разность между продажной ценой товаров и стоимостью их приобретения. Размер торговой наценки устанавливается организацией самостоятельно.

При этом за счет наценки покрываются расходы, связанные с продажей, расходы по уплате НДС и обеспечивается получение определенной прибыли.

Наиболее оптимальным вариантом учетной цены на товары является стоимость приобретения. Использование данного варианта возможно, как правило, при натурально-стоимостной схеме учета, когда приход и расход товаров отражается по каждому наименованию товаров в отдельности.

На предприятиях розничной торговли, применяющих стоимостную схему учета товаров, в качестве учетных цен, как правило, используют продажные цены.

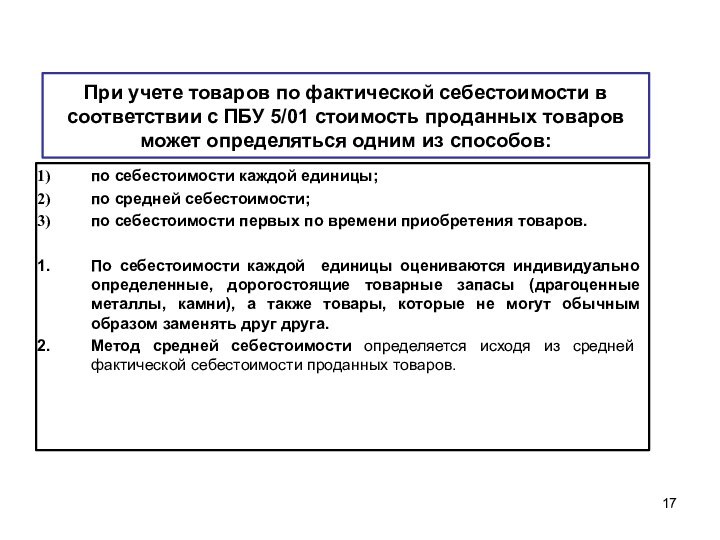

Слайд 17

При учете товаров по фактической себестоимости в соответствии

с ПБУ 5/01 стоимость проданных товаров может определяться одним

из способов:

по себестоимости каждой единицы;

по средней себестоимости;

по себестоимости первых по времени приобретения товаров.

По себестоимости каждой единицы оцениваются индивидуально определенные, дорогостоящие товарные запасы (драгоценные металлы, камни), а также товары, которые не могут обычным образом заменять друг друга.

Метод средней себестоимости определяется исходя из средней фактической себестоимости проданных товаров.

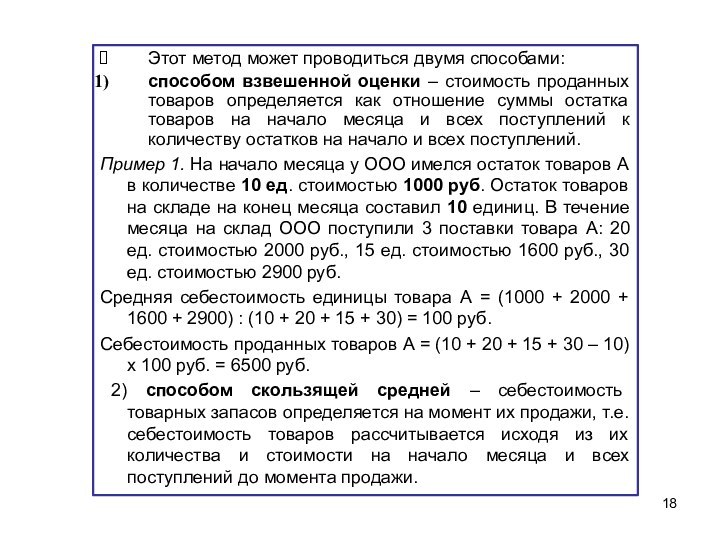

Слайд 18

Этот метод может проводиться двумя способами:

способом взвешенной оценки

– стоимость проданных товаров определяется как отношение суммы остатка

товаров на начало месяца и всех поступлений к количеству остатков на начало и всех поступлений.

Пример 1. На начало месяца у ООО имелся остаток товаров А в количестве 10 ед. стоимостью 1000 руб. Остаток товаров на складе на конец месяца составил 10 единиц. В течение месяца на склад ООО поступили 3 поставки товара А: 20 ед. стоимостью 2000 руб., 15 ед. стоимостью 1600 руб., 30 ед. стоимостью 2900 руб.

Средняя себестоимость единицы товара А = (1000 + 2000 + 1600 + 2900) : (10 + 20 + 15 + 30) = 100 руб.

Себестоимость проданных товаров А = (10 + 20 + 15 + 30 – 10) х 100 руб. = 6500 руб.

2) способом скользящей средней – себестоимость товарных запасов определяется на момент их продажи, т.е. себестоимость товаров рассчитывается исходя из их количества и стоимости на начало месяца и всех поступлений до момента продажи.

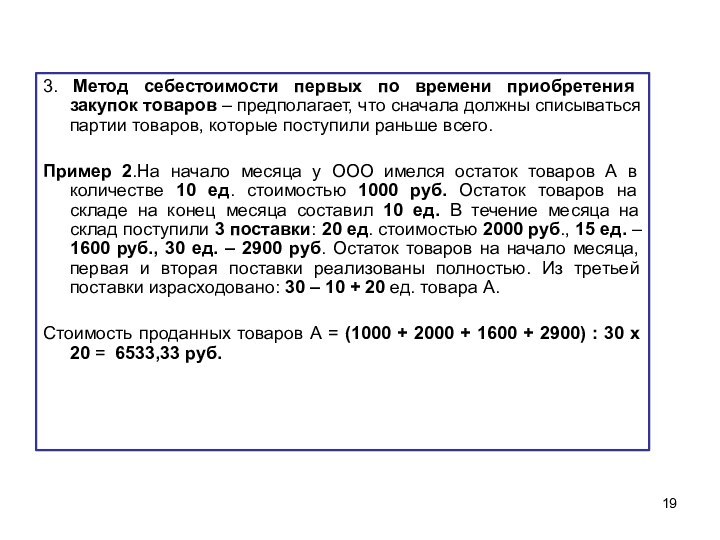

Слайд 19

3. Метод себестоимости первых по времени приобретения закупок

товаров – предполагает, что сначала должны списываться партии товаров,

которые поступили раньше всего.

Пример 2.На начало месяца у ООО имелся остаток товаров А в количестве 10 ед. стоимостью 1000 руб. Остаток товаров на складе на конец месяца составил 10 ед. В течение месяца на склад поступили 3 поставки: 20 ед. стоимостью 2000 руб., 15 ед. – 1600 руб., 30 ед. – 2900 руб. Остаток товаров на начало месяца, первая и вторая поставки реализованы полностью. Из третьей поставки израсходовано: 30 – 10 + 20 ед. товара А.

Стоимость проданных товаров А = (1000 + 2000 + 1600 + 2900) : 30 х 20 = 6533,33 руб.

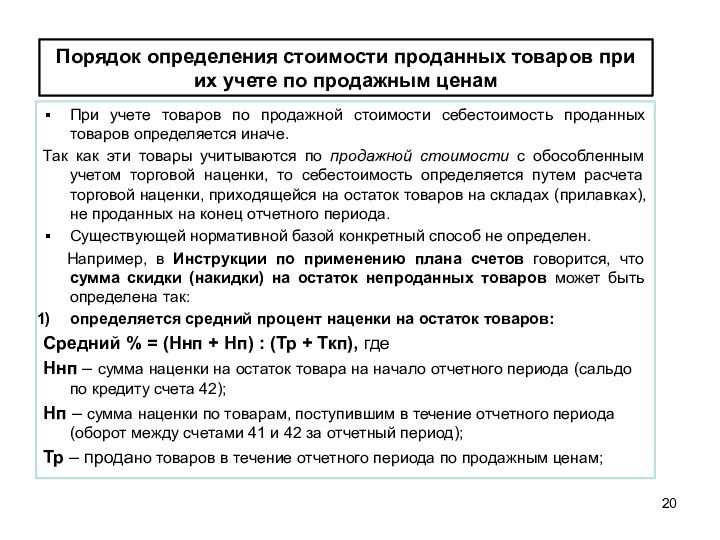

Слайд 20

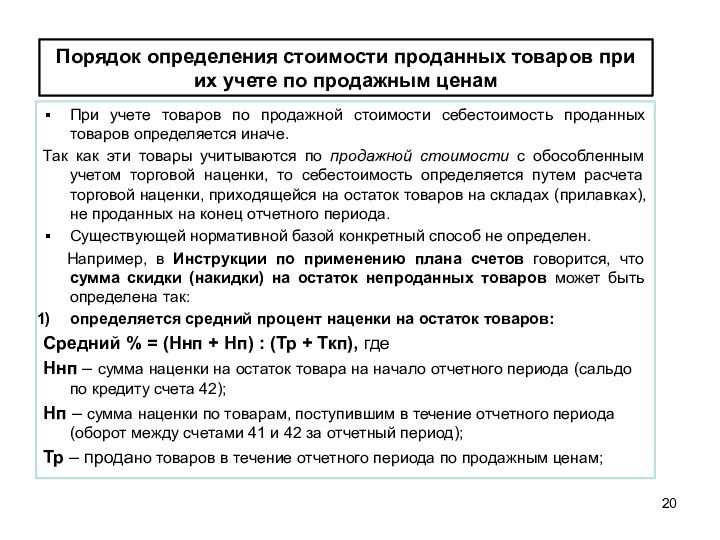

Порядок определения стоимости проданных товаров при их учете

по продажным ценам

При учете товаров по продажной стоимости себестоимость

проданных товаров определяется иначе.

Так как эти товары учитываются по продажной стоимости с обособленным учетом торговой наценки, то себестоимость определяется путем расчета торговой наценки, приходящейся на остаток товаров на складах (прилавках), не проданных на конец отчетного периода.

Существующей нормативной базой конкретный способ не определен.

Например, в Инструкции по применению плана счетов говорится, что сумма скидки (накидки) на остаток непроданных товаров может быть определена так:

определяется средний процент наценки на остаток товаров:

Средний % = (Ннп + Нп) : (Тр + Ткп), где

Ннп – сумма наценки на остаток товара на начало отчетного периода (сальдо по кредиту счета 42);

Нп – сумма наценки по товарам, поступившим в течение отчетного периода (оборот между счетами 41 и 42 за отчетный период);

Тр – продано товаров в течение отчетного периода по продажным ценам;