Слайд 2

Содержание

Риски в международной торговле

Роль банков в международной торговле

Инструменты

торгового финансирования

Понятие аккредитива

Схема работы по аккредитиву

Аккредитивы – как инструмент

торгового финансирования

Виды аккредитивов

Слайд 3

Торговое финансирование

Риски в международной торговле

Роль банков в

международной торговле

Торговое финансирование

Банковские инструменты и продукты торгового финансирования

Слайд 4

Международная торговля. Методы платежа

Условиями контрактов, заключаемых в рамках

внешнеторговых сделок, могут быть предусмотрены следующие виды расчетов:

Открытый счет

Авансовый

платеж

Документарное инкассо

Расчеты с использованием гарантии или резервного аккредитива (Stand-by)

Расчеты по аккредитиву

Слайд 5

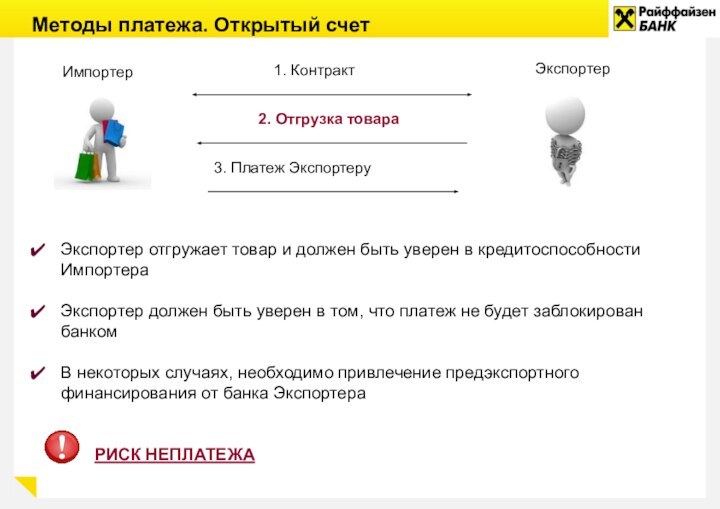

Методы платежа. Открытый счет

Импортер

Экспортер

1. Контракт

2. Отгрузка товара

3. Платеж

Экспортеру

Экспортер отгружает товар и должен быть уверен в кредитоспособности

Импортера

Экспортер должен быть уверен в том, что платеж не будет заблокирован банком

В некоторых случаях, необходимо привлечение предэкспортного финансирования от банка Экспортера

РИСК НЕПЛАТЕЖА

Слайд 6

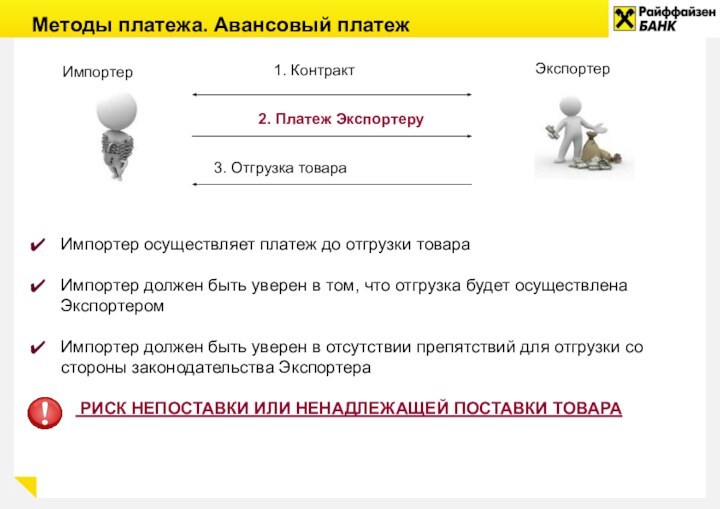

Методы платежа. Авансовый платеж

Импортер

Экспортер

1. Контракт

2. Платеж Экспортеру

3. Отгрузка

товара

Импортер осуществляет платеж до отгрузки товара

Импортер должен быть уверен

в том, что отгрузка будет осуществлена Экспортером

Импортер должен быть уверен в отсутствии препятствий для отгрузки со стороны законодательства Экспортера

РИСК НЕПОСТАВКИ ИЛИ НЕНАДЛЕЖАЩЕЙ ПОСТАВКИ ТОВАРА

Слайд 7

Международный контракт. Импортер

Основные вопросы, интересующие Импортера при заключении

внешнеторгового контракта:

Получу ли я заказанный товар или услуги?

Когда

они будут получены?

Каково будет качество товаров/услуг?

Смогу ли я получить отсрочку по осуществлению платежа?

Таким образом, для Импортера речь идет, прежде всего о риске неисполнения контракта, т.е.:

Риск непоставки товара

Риск поставки некачественного товара

Риск несоблюдения иных условий договора со стороны Экспортера (например, срока поставки, условий доставки, страхования и пр.)

При этом, уровень коммерческого риска импортера возрастает при авансовой системе расчетов по контракту.

Слайд 8

Международный контракт. Экспортер

Основные вопросы, интересующие Экспортера при заключении

внешнеторгового контракта:

Получу ли я платеж за поставленный товар/услуги?

Получу ли

я платеж в полном объеме?

Когда платеж будет получен?

Могу ли я получить аванс – в полной сумме или в части?

Таким образом, основным риском для Экспортера остается риск неплатежа, включающий в себя:

Непосредственно кредитный риск Импортера

Банковский риск (если платеж обеспечивается банковской гарантией)

Страновой риск

Слайд 9

Международная торговля. Риски

При осуществлении внешнеторговых операций, помимо основного

– коммерческого риска - Продавец и Покупатель могут столкнуться

с трудностями, возникающими вследствие языковых, законодательных, валютных различий. Таким образом, спектр рисков расширяется:

политический риск (изменения в приоритетных

направлениях деятельности правительства,

забастовки, восстания, войны, эмбарго,

а также риски, связанные с экономической

политикой стран: риск неконвертируемости,

риск моратория на платежи за границу),

транспортный риск (повреждение или утеря товара во время транспортировки),

валютный риск,

особенности национального законодательства,

государственное регулирование

(валютное законодательство, квоты, импортные пошлины и т.д.)

Слайд 10

Роль банков в международной торговле

Банки содействуют развитию международной

торговли

Банки активно участвуют при проведении внешнеторговых операций

Банки выступают в

роли посредников между экспортерами и импортерами

Банки оказывают консультационные услуги, осуществляют международные платежи и предоставляют различные банковские продукты для финансирования внешнеторговых операций.

Слайд 11

Торговое финансирование

Торговое финансирование – это комплекс продуктов и

услуг, предоставляемых банками для Экспортеров и для Импортеров, с

целью:

Организации расчетов в рамках международных контрактов

Структурирования сделок международной торговли

Снижения рисков, возникающих в процессе международной торговли

Предоставления финансирования в рамках международных контрактов

Слайд 12

Инструменты и продукты торгового финансирования

Основными инструментами торгового финансирования,

которые используются в международной торговле с целью минимизации рисков

для Экспортера и Импортера, являются:

документарное инкассо

документарные аккредитивы

банковские гарантии

резервные аккредитивы

кредиты торгового финансирования.

Продукты торгового финансирования, предоставляемые банками, позволяют не только минимизировать риски, но и профинансировать внешнеторговые сделки

Слайд 13

Определение аккредитива

Стороны и участники

Преимущества аккредитивной формы расчетов для

Экспортера и Импортера

Схема работы

Виды аккредитивов

Экспортные и импортные аккредитивы

Аккредитив

с финансированием

Stand-by аккредитив

Аккредитив

Слайд 14

Аккредитив. Общая информация

Документарный аккредитив – это обязательство

банка, действующего по распоряжению Импортера (Покупателя), осуществить платеж Экспортеру

(Продавцу) в течение определенного периода времени, при условии, что Экспортер представит документы, указанные в аккредитиве и соответствующие его условиям. Платеж по аккредитиву может быть осуществлен как по представлении Экспортером документов, так и с отсрочкой, определенной условиями аккредитива.

Аккредитив является инструментом торгового финансирования

Аккредитив является не только расчетным инструментом, но и выполняет обеспечительную функцию.

Порядок работы по аккредитивам регулируется международными банковскими правилами «Унифицированные правила и обычаи для документарных аккредитивов UCP 600» и Положением Банка России 383-П.

Слайд 15

Аккредитив. Стороны и участники

Покупатель или импортер (Аппликант/Приказодатель по

аккредитиву) – сторона внешнеторгового контракта, по поручению которой выпускается

аккредитив

Банк покупателя/Импортера (Банк-эмитент) – банк, выпускающий аккредитив по поручению Аппликанта/Приказодателя

Экспортер (Бенефициар по аккредитиву) – сторона внешнеторгового контракта, в пользу которой выпускается аккредитив

Банки, взаимодействующие с Экспортером

Слайд 16

Стороны и участники. Банки.

Авизующий банк – банк Бенефициара

(или иной банк) осуществляющий авизование (передачу текста) аккредитива Бенефициару.

Не несет ответственности за проверку документов и осуществление платежа Бенефициару.

Исполняющий банк – банк, в котором аккредитив предусматривает исполнение (проверка документов и платеж в пользу Бенефициара). Им может быть банк-эмитент, подтверждающий банк или иной банк, назначенный банком-эмитентом. В отличие от Подтверждающего банка, Исполняющий банк может не осуществлять платеж Бенефициару до момента получения средств от Банка-эмитента.

Подтверждающий банк - банк, который добавляет подтверждение – твердое обязательство, в дополнение к обязательству банка-эмитента, осуществить платеж по аккредитиву. Подтверждающий банк, как правило, является и исполняющим банком, а также предоставляет финансирование по аккредитиву. Несет обязательство наряду с банком-эмитентом. Обязан осуществить платеж Бенефициару, если предоставлены документы, соответствующие условиям аккредитива.

Слайд 17

Импортный и экспортный аккредитив

Банк-Эмитент

Клиент импортер (Аппликант)

Клиент экспортер (Бенефициар)

Авизующий

банк

Импортный аккредитив

Банк-эмитент выпускает аккредитив по поручению Аппликанта

Экспортный

аккредитив

Авизующий банк получает

аккредитив от Банка-эмитента и передает его Бенефициару

Слайд 18

Схема работы по аккредитиву

Бенефициар

Банк-Эмитент

Авизующий банк

2. Заявление на открытие

аккредитива

3. Выпуск Аккредитива

5 Отгрузка товара

7. Отправка документов

8. Проверка и

передача документов

10. Платеж

Аппликант/Приказодатель

9. Платеж

1. Контракт

4. Авизование

6. Представление документов

Слайд 19

Схема работы по аккредитиву

Стороны заключают внешнеторговый контракт

Аппликант обращается

в Банк-эмитент (АО Райффайзенбанк) с просьбой выпустить аккредитив в

соответствии с условиями предоставленного заявления

Банк-эмитент открывает аккредитив и направляет его в Банк Бенефициара (Авизующий банк) по специальной системе СВИФТ

Авизующий банк передает текст полученного Аккредитива Бенефициару

Бенефициар осуществляет отгрузку

Бенефициар направляет документы, указанные в аккредитиве, в Авизующий банк для передачи в Банк-эмитент

Авизующий банк направляет документы в Банк-эмитент для проверки и осуществления платежа

Банк-эмитент осуществляет проверку документов и, в случае соответствия документов условиям аккредитива, передает их Аппликанту

Аппликант обеспечивает необходимую сумму на счете в Банке-эмитенте, Банк-эмитент осуществляет платеж в Авизующий банк

Авизующий банк перечисляет сумму платежа Бенефициару

Слайд 20

Комиссии

Банк-эмитент

Комиссия за открытие аккредитива

Комиссия за проверку документов и

платеж по аккредитиву

Как правило, комиссии банка-эмитента оплачиваются Импортером

Авизующий банк

Комиссия

за авизование (передачу) текста аккредитива бенефициару

Как правило, комиссии Авизующего банка оплачиваются Экспортером

Слайд 21

Подтверждение аккредитива

В случае если Импортер находится в стране

или обслуживается в банке, риск которого неприемлем для Экспортера,

Экспортер может потребовать, чтобы аккредитив был подтвержден первоклассным банком, приемлемым для Банка-эмитента, Экспортера и Импортера.

Подтверждение – твердое обязательство подтверждающего банка, в дополнение к обязательству банка-эмитента, выполнить обязательство платежа по предъявлении бенефициаром документов или с отсрочкой, оговоренной условиями аккредитива.

Подтверждающий банк – банк, который добавляет свое подтверждение к аккредитиву на основании полномочий, полученных от банка-эмитента, или его просьбы.

Подтверждающий банк принимает на себя обязательство проверки документов и платежа Бенефициару и обязан осуществить данный платеж, при предоставлении документов в соответствии с условиями аккредитива, даже если средства от банка-эмитента не будут получены. Комиссия за подтверждение – это плата за риск.

Возможность добавления подтверждения и его стоимость всегда согласовывается с Подтверждающим банком заранее.

Слайд 22

Финансирование по аккредитиву

Одним из основных преимуществ использования аккредитивной

формы расчетов в международной торговле является возможность получения финансирования,

стоимость которого, в сравнении со стандартным кредитованием, является достаточно низкой.

Финансирование по аккредитиву, как правило, предоставляет Подтверждающий банк.

Возможность организации финансирования по аккредитиву и его стоимость необходимо согласовывать с Подтверждающим банком заранее.

Для отправки запроса в Подтверждающий банк необходимо знать:

Наименование и адрес импортера

Наименование и адрес экспортера

Срок действия аккредитива

Наименование товаров/услуг, поставляемых в рамках аккредитива, условия поставки

Необходимый срок финансирования

Слайд 23

Схема работы по аккредитиву с финансированием

Бенефициар

Банк-Эмитент

Подтверждающий/

финансирующий банк

2. Заявление

на открытие аккредитива

3. Выпуск Аккредитива

5 Отгрузка товара

7. Проверка и

отправка документов

9. Проверка и передача документов

8. Платеж

Аппликант/Приказодатель

10. Возмещение уплаченных сумм по ранее согласованному графику

1. Контракт

4. Авизование

с добавлением подтверждения

6. Представление документов

Слайд 24

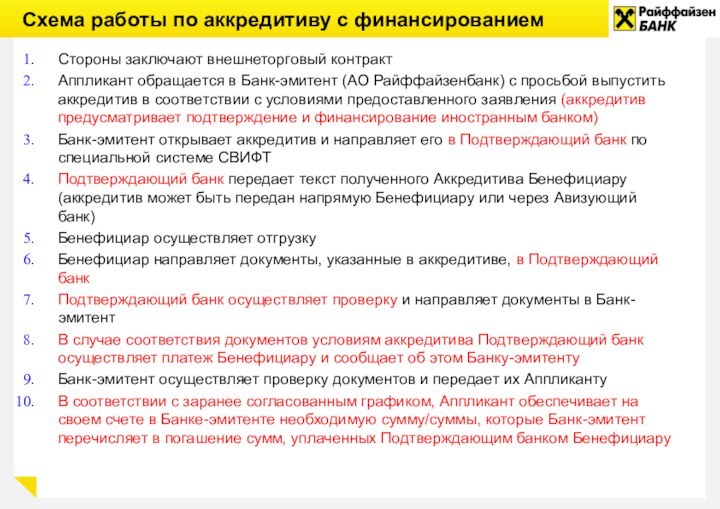

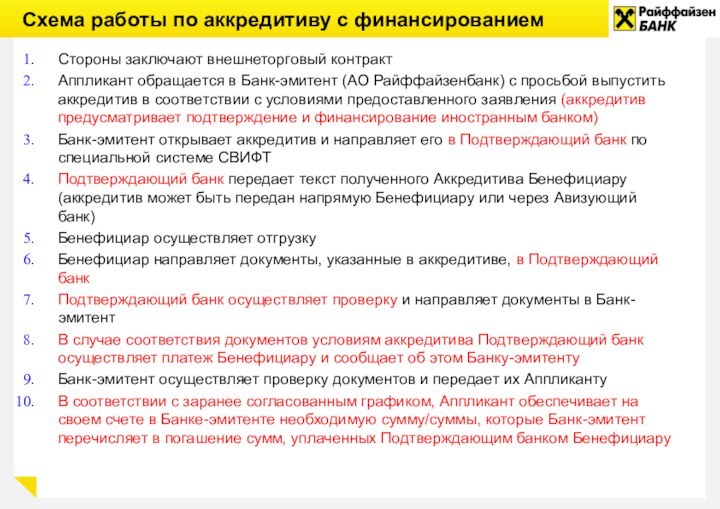

Схема работы по аккредитиву с финансированием

Стороны заключают внешнеторговый

контракт

Аппликант обращается в Банк-эмитент (АО Райффайзенбанк) с просьбой выпустить

аккредитив в соответствии с условиями предоставленного заявления (аккредитив предусматривает подтверждение и финансирование иностранным банком)

Банк-эмитент открывает аккредитив и направляет его в Подтверждающий банк по специальной системе СВИФТ

Подтверждающий банк передает текст полученного Аккредитива Бенефициару (аккредитив может быть передан напрямую Бенефициару или через Авизующий банк)

Бенефициар осуществляет отгрузку

Бенефициар направляет документы, указанные в аккредитиве, в Подтверждающий банк

Подтверждающий банк осуществляет проверку и направляет документы в Банк-эмитент

В случае соответствия документов условиям аккредитива Подтверждающий банк осуществляет платеж Бенефициару и сообщает об этом Банку-эмитенту

Банк-эмитент осуществляет проверку документов и передает их Аппликанту

В соответствии с заранее согласованным графиком, Аппликант обеспечивает на своем счете в Банке-эмитенте необходимую сумму/суммы, которые Банк-эмитент перечисляет в погашение сумм, уплаченных Подтверждающим банком Бенефициару

Слайд 25

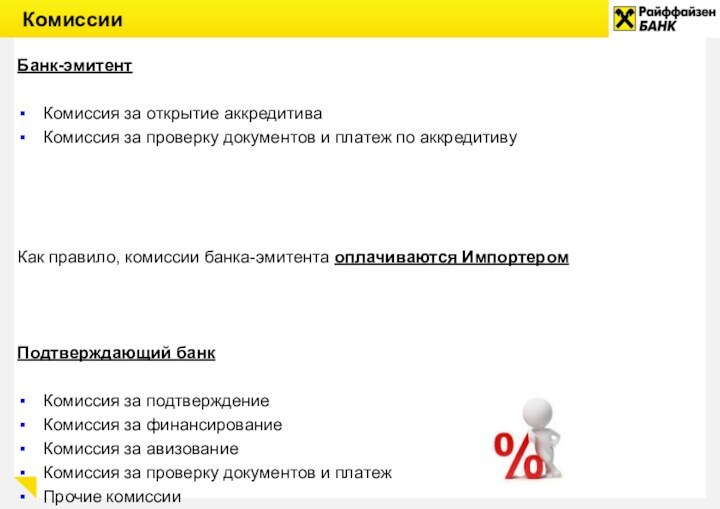

Комиссии

Банк-эмитент

Комиссия за открытие аккредитива

Комиссия за проверку документов и

платеж по аккредитиву

Как правило, комиссии банка-эмитента оплачиваются Импортером

Подтверждающий банк

Комиссия

за подтверждение

Комиссия за финансирование

Комиссия за авизование

Комиссия за проверку документов и платеж

Прочие комиссии

Как правило, комиссии за подтверждение и финансирование оплачиваются Импортером, остальные комиссии - Экспортером

Авизующий банк

Комиссия за авизование (передачу) текста аккредитива бенефициару

Как правило, комиссии Авизующего банка оплачиваются Экспортером

Слайд 26

Преимущества для Экспортера

Независимое банковское обязательство, полученное до отгрузки

товара

Согласование всех необходимых условий заранее

Митигирование странового риска в случаях,

когда аккредитив подтвержден первоклассным иностранным банком

Возможность получения предэкспортного финансирования

Обязательство банка не может быть отозвано без согласия Экспортера

Возможности предоставления отсрочки платежа покупателям и, таким образом, увеличение объема товарооборота

Слайд 27

Преимущества для Импортера

Возможность ухода от авансовой системы расчетов

с поставщиком

Возможность согласования условий и документов против которых будет

осуществляться платеж по аккредитиву

Возможность получения коммерческой отсрочки от поставщика

Возможность получения финансирования со стороны иностранного банка, стоимость которого существенно ниже стоимости локального кредитования, поскольку финансирующий банк принимает риск банка-эмитента, а не Импортера

Возможность согласования графика возмещения сумм финансирования при сроке финансирования свыше года (квартальные/полугодовые/годовые платежи)

Возможность получения льготного периода погашения (grace period) 6-12 месяцев (при средне- и долгосрочном финансировании)

Слайд 28

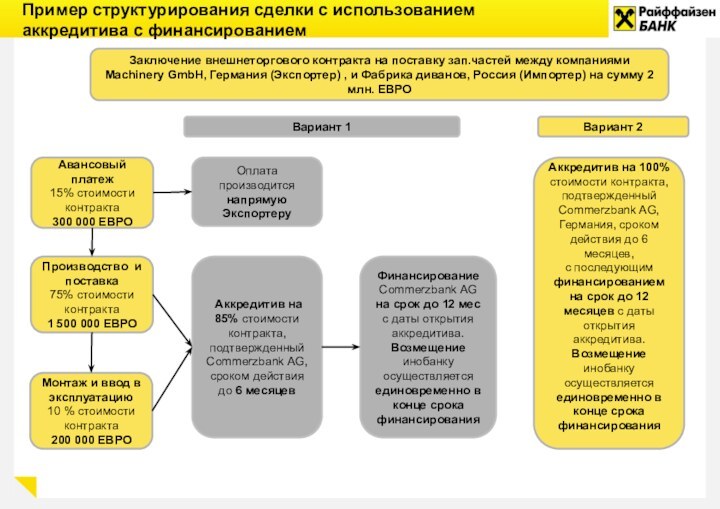

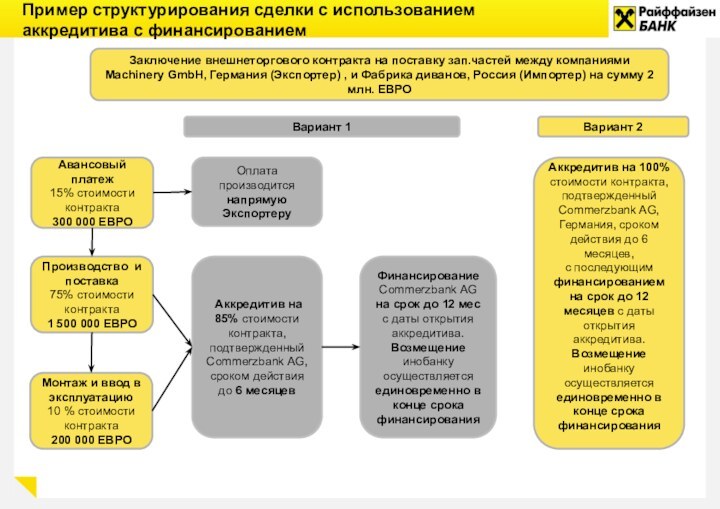

Пример структурирования сделки с использованием

аккредитива с финансированием

Авансовый

платеж

15% стоимости контракта

300 000 ЕВРО

Производство и поставка

75%

стоимости контракта

1 500 000 ЕВРО

Монтаж и ввод в эксплуатацию

10 % стоимости контракта

200 000 ЕВРО

Заключение внешнеторгового контракта на поставку зап.частей между компаниями Machinery GmbH, Германия (Экспортер) , и Фабрика диванов, Россия (Импортер) на сумму 2 млн. ЕВРО

Вариант 2

Вариант 1

Оплата производится напрямую Экспортеру

Аккредитив на 85% стоимости контракта, подтвержденный Commerzbank AG, сроком действия до 6 месяцев

Аккредитив на 100% стоимости контракта, подтвержденный Commerzbank AG, Германия, сроком действия до 6 месяцев,

с последующим финансированием на срок до 12 месяцев с даты открытия аккредитива.

Возмещение инобанку осуществляется единовременно в конце срока финансирования

Финансирование

Commerzbank AG на срок до 12 мес с даты открытия аккредитива.

Возмещение инобанку осуществляется единовременно в конце срока финансирования

Слайд 29

Резервный аккредитив (Stand-by)

Резервный аккредитив представляет собой обязательство Банка

осуществить платеж в пользу Бенефициара против надлежащим образом оформленных

и представленных для оплаты документов, подтверждающих нарушение Приказодателем обязательств, в соответствии с условиями аккредитива

Платеж по резервному аккредитиву осуществляется в случае неисполнения обязательств Приказодателем

Таким образом, резервный аккредитив представляет собой гибрид между аккредитивом и гарантией

Был создан в США в связи с ограничениями использования банковских гарантий в международной торговле

Может подчиняться «Унифицированным правилам и обычаям для документарных аккредитивов» UCP 600 или Международной практике для резервных аккредитивов ISP98

Слайд 30

Резервный аккредитив. Схема работы.

Аппликант

Бенефициар

Банк-эмитент

Банк Бенефициара/

Авизующий банк

1. Контракт

2. Заявление

на выпуск SBLC

3. Выпуск Standby LC

4. Авизование SBLC

5. Аппликант

не исполнил платежные обязательства!!!!!!

Требование по SBLC

6. Требование по SBLC

7. Требование по SBLC

8. Оплата суммы по требованию

9. Оплата суммы по требованию

8. Возмещение по SBLC

Слайд 31

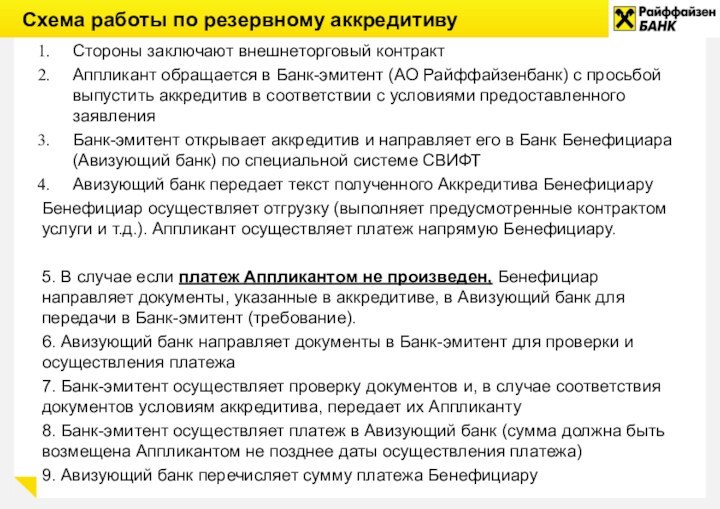

Схема работы по резервному аккредитиву

Стороны заключают внешнеторговый контракт

Аппликант

обращается в Банк-эмитент (АО Райффайзенбанк) с просьбой выпустить аккредитив

в соответствии с условиями предоставленного заявления

Банк-эмитент открывает аккредитив и направляет его в Банк Бенефициара (Авизующий банк) по специальной системе СВИФТ

Авизующий банк передает текст полученного Аккредитива Бенефициару

Бенефициар осуществляет отгрузку (выполняет предусмотренные контрактом услуги и т.д.). Аппликант осуществляет платеж напрямую Бенефициару.

5. В случае если платеж Аппликантом не произведен, Бенефициар направляет документы, указанные в аккредитиве, в Авизующий банк для передачи в Банк-эмитент (требование).

6. Авизующий банк направляет документы в Банк-эмитент для проверки и осуществления платежа

7. Банк-эмитент осуществляет проверку документов и, в случае соответствия документов условиям аккредитива, передает их Аппликанту

8. Банк-эмитент осуществляет платеж в Авизующий банк (сумма должна быть возмещена Аппликантом не позднее даты осуществления платежа)

9. Авизующий банк перечисляет сумму платежа Бенефициару

Слайд 32

Резервный аккредитив. Когда использовать?

Международные торговые сделки с контрагентами

из США

Важны стандарты проверки документов

В случаях когда требование бенефициара

должно сопровождаться отгрузочными или иными документами, использование аккредитива

позволяет проверить документы в соответствии с международными стандартами проверки документов, отраженными в UCP и ISBP (Международная стандартная банковская практика по проверке документов по аккредитивам)

Законодательство

В соответствии с Унифицированными правилами для Гарантий по требованию (URDG) Банковская гарантия регулируется правом страны местонахождения гаранта, если в ней не указано иное. Подчинение банковской гарантии иному законодательству возможно, но несет дополнительные риски для Аппликанта и Гаранта. Аккредитив Stand-by, как правило, подчиняется Унифицированным правилам и обычаям для документарных аккредитивов (UCP600)

Предполагается внесение изменений в текст аккредитива (уменьшение/увеличение суммы, пролонгация и т.д.)

Процедура внесения изменений в текст аккредитива, зачастую, технически проще