Слайд 2

Анализ имущества и источников его формирования

Данный этап включает

в себя три составляющих:

анализ структуры активов;

анализ структуры источников формирования

активов;

3. анализ изменения активов и их источников.

Слайд 3

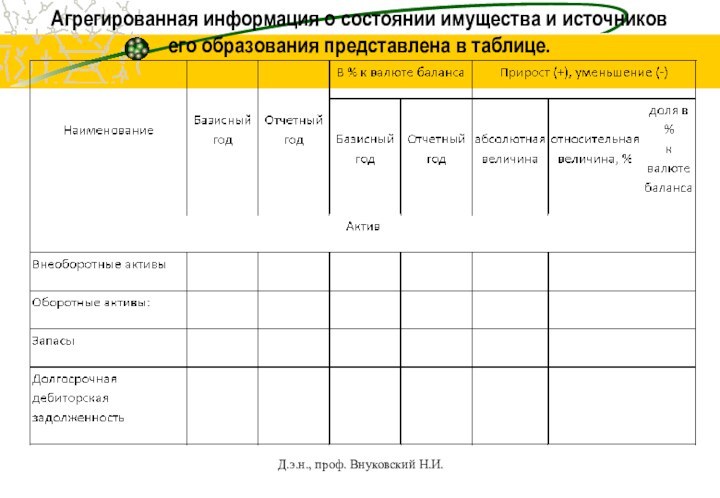

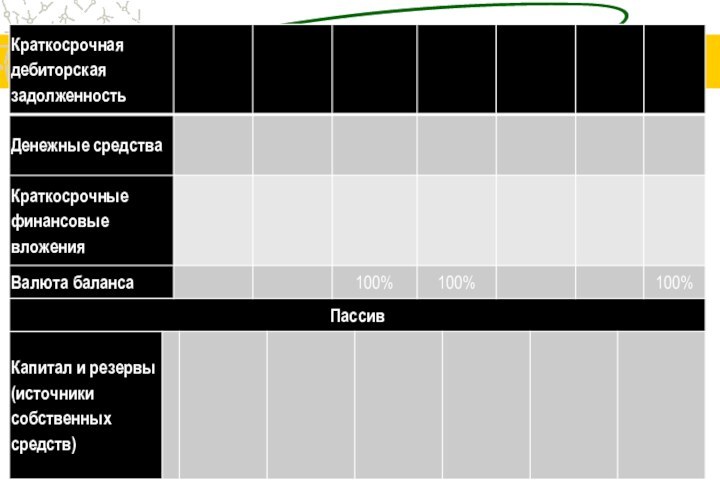

Агрегированная информация о состоянии имущества и источников его

образования представлена в таблице.

Слайд 6

Анализ структуры активов

При анализе структуры активов и их

источников могут наблюдаться негативные тенденции:

• абсолютное и относительное снижение денежных

средств;

• более быстрый рост заемных средств по сравнению с собственными средствами, что увеличивает вероятность потери контроля над своими активами;

• более быстрый рост краткосрочных обязательств по сравнению с долгосрочными обязательствами, что приводит к снижению финансовой стабильности организации;

• более быстрый рост краткосрочных кредитов и займов по сравнению с краткосрочной кредиторской задолженностью (уменьшение дешевых источников финансирования), что приводит к увеличению себестоимости продукции, работ, услуг.

Слайд 7

Анализ источников СС и обязательств

При анализе источников собственных

средств (уставный, добавочный и резервный капитал, нераспределенная прибыль (убыток)

и прочие резервы) положительной тенденцией является увеличение нераспределенной прибыли, ее более быстрый рост по сравнению со всеми собственными источниками. Соответственно, снижение доли нераспределенной прибыли свидетельствует о падении деловой активности организации.

При анализе обязательств (задолженность по кредитам и займам, кредиторская задолженность) положительной тенденцией является увеличение доли долгосрочных обязательств, снижение просроченной задолженности.

Слайд 8

Просроченные обязательства

Отдельного внимания заслуживают просроченные обязательства. Их принято

делить на:

• «спокойные» (задолженность поставщикам и подрядчикам; исключение составляют случаи

подачи иска кредитором в арбитражный суд о взыскании задолженности);

• «срочные» (задолженность бюджету, внебюджетным фондам; увеличение доли соответствующей задолженности свидетельствует о финансовых затруднениях организации).

Размещение активов оценивают с помощью доли в валюте баланса внеоборотных и оборотных активов, доли в валюте баланса имущества производственного назначения. Для организаций производственной сферы доля имущества производственного назначения должна находиться в пределах от 50 до 60%.

Слайд 9

Краткосрочные активы

Состояние краткосрочных активов характеризуется соотношением труднореализуемых и

легкореализуемых активов.

Понятно, что увеличение доли труднореализуемых активов негативно

влияет на ликвидность и финансовую стабильность организации.

Слайд 11

Анализ платежеспособности и финансовой устойчивости

Для анализа

платежеспособности и финансовой устойчивости используется система следующих показателей:

Коэффициент соотношения заемных и собственных средств: К = заемные средства / собственные средства x 100.

Характеризует обеспеченность заемных средств собственными, то есть гарантию возврата долга. Рекомендуемое значение: <= 100%.

Напомним, собственные средства – это итог по раздел 3 «Капитал и резервы» бухгалтерского баланса, поэтому показатель собственные средства нередко называют «собственный капитал».

Коэффициент автономии (финансовой независимости): К = собственные средства / валюта баланса x 100.

Слайд 12

Анализ платежеспособности и финансовой устойчивости

Характеризует степень

независимости от внешних источников финансирования. Рекомендуемое значение: 50% и

более. В противном случае финансовое состояние организации может быть признано неудовлетворитель-ным, и существует вероятность, что организации будет затруднительно рассчитаться в полном объеме со всеми кредиторами в разумные сроки.

Коэффициент маневренности: К = собственные оборотные средства / собственные средства x 100.

Определяет долю собственных средств, вложенных в наиболее маневренные активы. Рекомендуемое значение: 50-60%.

Собственные оборотные средства (оборотный капитал). Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций (утв. Госкомстатом России 28.11.2002) не содержат формулы для расчета показателя собственные оборотные средства.

Собственные оборотные средства

На практике этот показатель

определяется по данным бухгалтерского баланса как сумма итоговых значений по разд. III «Капитал и резервы» (П3) и IV «Долгосрочные обязательства» (П4) за минусом итога по разд. I «Внеоборотные активы» (А1):

Собственные оборотные средства = П3 + П4 - А1.

Второй вариант расчета этого показателя еще проще. Он заключается в исчислении разности между оборотными активами (А2) (В состав активов не включаются затраты на выкуп у акционеров собственных акций акционерного общества (для их последующей перепродажи или аннулирования) и задолженность участников (учредителей) по взносам в уставный капитал) и краткосрочными обязательствами (П5):

Собственные оборотные средства = А2 - П5.

Согласно Методике Госкомстата данная формула применяется для расчета показателя оборотный капитал, что позволяет сделать вывод о тождественности показателей собственные оборотные средства и оборотный капитал.

Слайд 14

собственные оборотные средства

Таким образом, собственные оборотные средства –

это сумма, на которую оборотные активы организации превышают ее

краткосрочные обязательства. Данный показатель позволяет оценить возможность предприятия рассчитаться по краткосрочным обязательствам, реализовав все свои оборотные активы.

Нормальным считается положительное значение показателя собственных оборотных средств, то есть ситуация, когда оборотные активы превышают краткосрочные обязательства (профицит). Отрицательный показатель собственных оборотных средств (дефицит) крайне негативно характеризует финансовое положение организации.

Негативная тенденция – снижение показателя в динамике.

Слайд 15

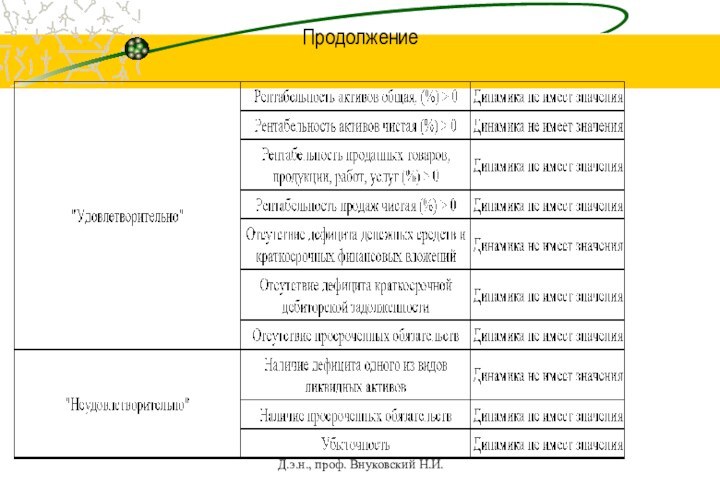

Продолжение

Коэффициент обеспеченности собственными материальными оборотными активами: К =

собственные оборотные средства / запасы x 100.

Рекомендуемое значение: 60%.

В

нормальных условиях размер собственных оборотных средств должен быть не меньше величины запасов. Дело в том, что запасы – это, как правило, наименее ликвидная часть оборотных средств, поэтому они должны финансироваться за счет собственных и (или) долгосрочно привлеченных средств.

Коэффициент обеспеченности собственными оборотными активами: К = собственные оборотные средства / оборотные активы x 100.

Напомним, оборотные активы – это итог по разд. II бухгалтерского баланса.

Рекомендуемое значение показателя: 10%.

Слайд 16

коэффициент капитализации

Долг к капитализации (коэффициент капитализации): К =

долгосрочные обязательства / (собственные средства + долгосрочные обязательства) x

100.

Данный коэффициент не имеет устоявшегося нормативного значения, поскольку сильно зависит от отрасли, технологии работы предприятия. Очевидно, что для инвесторов более привлекательны предприятия с преобладанием собственного капитала над заемным. Вместе с тем использование только собственных источников финансирования тоже не является положительным фактором, так как снижает отдачу от вложений собственников.

Рост показателя в динамике – негативная тенденция, означающая усиление зависимости от внешних факторов.

Слайд 17

Чистые активы

Коэффициент финансовой стабильности: К = собственные средства

+ долгосрочные обязательства / валюта баланса x 100.

Характеризует долю

источников финансирования, используемых организацией длительное время. Рекомендуемое значение: 50 - 60%.

Чистые активы: ЧА = активы - обязательства.

В силу Порядка оценки стоимости чистых активов акционерных обществ (утвержденного Приказом Минфина России №10н, ФКЦБ России №03-6/пз) в состав активов акционерного общества не включаются затраты на выкуп у акционеров собственных акций (для их последующей перепродажи или аннулирования) и задолженность участников (учредителей) по взносам в уставный капитал.

Слайд 18

Чистые активы

Показатель чистых активов характеризует ликвидность организации.

Чистые активы

должны быть как минимум положительные. Отрицательные чистые активы –

признак несостоятельности организации, свидетельствующий о том, что она полностью зависит от кредиторов и не имеет собственных средств.

Чистые активы должны быть больше уставного капитала. Это означает, что в ходе своей деятельности организация не только не растратила первоначально внесенные собственником средства, но и обеспечила их прирост. (Чистые активы меньше уставного капитала допустимы только в первый год работы вновь созданных предприятий.)

Негативная тенденция – снижение показателя в динамике.

Слайд 19

Коэффициент ликвидности

Коэффициент абсолютной ликвидности: К = денежные средства

+ краткосрочные финансовые вложения / краткосрочные обязательства x 100.

Показывает,

какая часть краткосрочных обязательств может быть погашена на конкретную дату. Рекомендуемое значение: не менее 20%.

Коэффициент ликвидности: К = денежные средства + краткосрочные финансовые вложения + краткосрочная дебиторская задолженность / краткосрочные обязательства x 100.

Характеризует, какая часть краткосрочных обязательств может быть погашена за счет денежных средств и ожидаемых поступлений. Рекомендуемое значение: 80 - 100%.

Коэффициент текущей ликвидности: К = краткосрочные активы / краткосрочные обязательства x 100.

Слайд 20

Коэффициент ликвидности

При этом показатель «краткосрочные активы» представляет собой

оборотные активы, уменьшенные на величину долгосрочной дебиторской задолженности.

Коэффициент текущей

ликвидности показывает, в какой степени оборотные активы покрывают краткосрочные обязательства. Рекомендуемое значение: 200%.

Значение ниже 100% говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 300% может свидетельствовать о нерациональной структуре капитала.

Для нормально функционирующих организаций значения коэффициентов ликвидности могут быть ниже рекомендуемых, например при высокой оборачиваемости активов.

Слайд 21

Обороты запасов

Количество оборотов запасов: К = себестоимость продаж

/ средний остаток запасов.

При этом средний остаток запасов рассчитывается

как сумма запасов на начало и конец периода, деленная на 2. Себестоимость продаж – показатель строки 2120 отчета о финансовых результатах.

Длительность оборота запасов: Д = число дней в периоде / количество оборотов запасов.

Данный показатель отражает информацию о том, на сколько дней работы организации хватит имеющихся запасов.

Важность этих двух показателей связана с тем, что прибыль возникает при каждом обороте запасов, то есть при их использовании в производстве, операционном цикле.

Слайд 22

Количество оборотов краткосрочной дебиторской задолженности

Для показателей оборачиваемости общепринятых

нормативов не существует, их следует анализировать в динамике для

конкретного предприятия. Снижение количества оборотов запасов (увеличение длительности оборота в днях) может отражать накопление избыточных запасов, неэффективное складское управление, накопление непригодных к использованию материалов. Но и высокая оборачиваемость не всегда выступает позитивным показателем, поскольку может говорить об истощении складских запасов, что может привести к перебоям в производственном процессе.

Количество оборотов краткосрочной дебиторской задолженности: К = выручка + прочие и чрезвычайные доходы / средний остаток краткосрочной дебиторской задолженности.

Средний остаток краткосрочной дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленная на 2.

Слайд 23

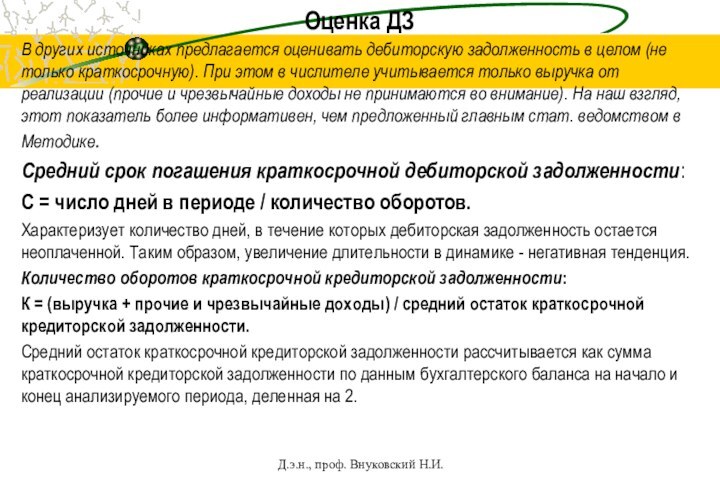

Оценка ДЗ

В других источниках предлагается оценивать дебиторскую задолженность

в целом (не только краткосрочную). При этом в числителе

учитывается только выручка от реализации (прочие и чрезвычайные доходы не принимаются во внимание). На наш взгляд, этот показатель более информативен, чем предложенный главным стат. ведомством в Методике.

Средний срок погашения краткосрочной дебиторской задолженности:

С = число дней в периоде / количество оборотов.

Характеризует количество дней, в течение которых дебиторская задолженность остается неоплаченной. Таким образом, увеличение длительности в динамике - негативная тенденция.

Количество оборотов краткосрочной кредиторской задолженности:

К = (выручка + прочие и чрезвычайные доходы) / средний остаток краткосрочной кредиторской задолженности.

Средний остаток краткосрочной кредиторской задолженности рассчитывается как сумма краткосрочной кредиторской задолженности по данным бухгалтерского баланса на начало и конец анализируемого периода, деленная на 2.

Слайд 24

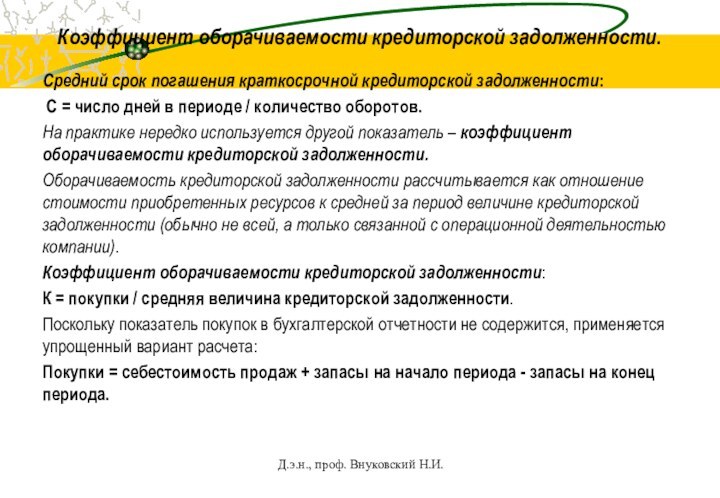

Коэффициент оборачиваемости кредиторской задолженности.

Средний срок погашения краткосрочной кредиторской

задолженности:

С = число дней в периоде / количество

оборотов.

На практике нередко используется другой показатель – коэффициент оборачиваемости кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности (обычно не всей, а только связанной с операционной деятельностью компании).

Коэффициент оборачиваемости кредиторской задолженности:

К = покупки / средняя величина кредиторской задолженности.

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный вариант расчета:

Покупки = себестоимость продаж + запасы на начало периода - запасы на конец периода.

Слайд 25

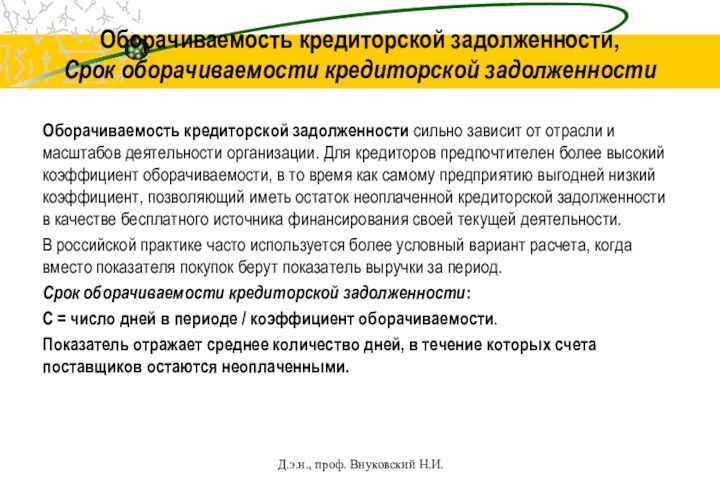

Оборачиваемость кредиторской задолженности,

Срок оборачиваемости кредиторской задолженности

Оборачиваемость кредиторской задолженности

сильно зависит от отрасли и масштабов деятельности организации. Для

кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самому предприятию выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

В российской практике часто используется более условный вариант расчета, когда вместо показателя покупок берут показатель выручки за период.

Срок оборачиваемости кредиторской задолженности:

С = число дней в периоде / коэффициент оборачиваемости.

Показатель отражает среднее количество дней, в течение которых счета поставщиков остаются неоплаченными.

Слайд 27

2Анализ финансовых результатов, эффективности использования активов и источников

их формирования

Результаты финансово-хозяйственной деятельности организации оцениваются с помощью следующих

абсолютных и относительных показателей:

- прибыль (убыток) от продаж, полученная за период;

- прибыль (убыток) до налогообложения, полученная за период;

- чистая прибыль (непокрытый убыток), полученная за период;

- показатели рентабельности (убыточности).

Показатели рентабельности (убыточности) характеризуют эффективность использования активов и источников их формирования. Главное стат.ведомство предлагает рассчитать несколько показателей рентабельности. Рассмотрим их.

Рентабельность (убыточность) активов (группы активов - внеоборотных и оборотных) общая:

Р = прибыль (убыток) до налогообложения / активы.

При этом знаменатель дроби представляет собой среднюю величину активов за период (то есть сумма активов на начало и конец периода делится на 2).

Слайд 28

Рентабельность

Рентабельность (убыточность) активов (группы активов) чистая:

Р =

чистая прибыль (непокрытый убыток) за период / активы.

Рентабельность (убыточность)

источников формирования активов общая:

Р = прибыль (убыток) до налогообложения / источники формирования активов.

В знаменателе дроби – средняя величина собственного капитала организации (итог по разд. III бухгалтерского баланса).

Рентабельность (убыточность) источников формирования активов (по группам – собственные и заемные) чистая:

Р = чистая прибыль (непокрытый убыток) за период / источники формирования активов.

Слайд 29

Рентабельность собственного капитала

Другое название показателя – рентабельность собственного

капитала. Характеризует отдачу на инвестиции собственников в данное предприятие.

Рентабельность

(убыточность) проданных товаров, продукции, работ, услуг:

Р = прибыль (убыток) от продаж / затраты на производство проданных товаров, продукции, работ, услуг.

При этом знаменатель дроби представляет собой показатель строки 2120 «Себестоимость продаж» отчета о финансовых результатах.

Показатель рентабельности (убыточности) проданных товаров, продукции, работ, услуг включен ФНС в перечень общедоступных критериев самостоятельной оценки рисков для налогоплательщика, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок (см. Концепцию системы планирования выездных налоговых проверок, утверждена Приказом ФНС России от 30.05.2007 №ММ-3-06/333@).

Рентабельность (убыточность) продаж общая:

Р = прибыль (убыток) от продаж / выручка.

Рентабельность (убыточность) продаж чистая:

Р = чистая прибыль / выручка.

Слайд 30

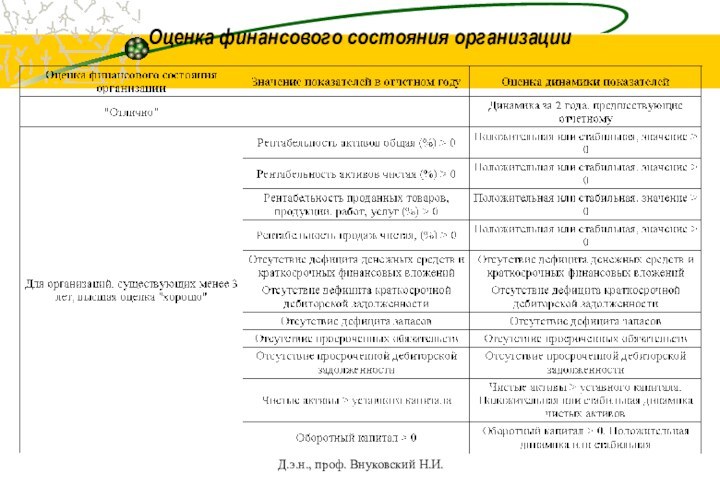

Оценка финансового состояния организации

Слайд 33

Финансовое состояние

Финансовое состояние оценивается как:

- отличное, хорошее, удовлетворительное

при наличии всех указанных критериев;

- неудовлетворительное, если выполняется хотя

бы один из указанных критериев: наличие дефицита одного из видов ликвидных активов или наличие просроченных обязательств.

Этим содержание методики Госкомстата исчерпывается.

Слайд 34

Другие источники информации

Для целей проведения анализа финансово-хозяйственной деятельности

организации полезную информацию можно почерпнуть также из следующих документов:

Правил

проведения арбитражным управляющим финансового анализа, утверждены Постановлением Правительства РФ от 25.06.2003 №367;

Методики проведения ФНС учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций, утверждены Приказом Минэкономразвития России от 21.04.2006 №104;

Методических рекомендаций по реформе предприятий (организаций) (см. таблицу 1 «Некоторые показатели, рекомендуемые для аналитической работы» разд. IV «Методические рекомендации по разработке финансовой политики предприятия»), утверждены Приказом Минэкономики России от 01.10.1997 №118;

Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утверждены Распоряжением ФУДН при Госкомимуществе России от 12.08.1994 №31-р;

Методических указаний по проведению анализа финансового состояния организаций, утверждены Приказом ФСФО России от 23.01.2001 №16.

Слайд 35

Финансовое состояние

Обратите внимание! В данный перечень вошли как

действующие, так и утратившие силу документы. Однако для целей

проведения анализа это не имеет принципиального значения, ведь методологические основы с течением времени не изменяются.

Особо подчеркнем, что некоторые налоговые органы, ссылаясь на неудовлетворительное финансовое состояние организации, отказывают в вычете НДС. В качестве обоснования своей позиции налоговики обычно приводят расчет нескольких коэффициентов. Однако подобные действия инспекторов незаконны, поэтому, обратившись в суд, можно отстоять право на вычет (см., например, Постановления ФАС МО от 17.04.2012 по делу №А40-109075/10-35-581, Девятого арбитражного апелляционного суда от 05.12.2012 №09АП-32165/2012 по делу №А40-40743/12-90-215). Арбитры указывают, что неудовлетворительное финансовое состояние не названо в гл. 21 НК РФ в качестве основания для отказа в вычете. Кроме того, судьи отмечают, что проведенный налоговым органом анализ финансового состояния налогоплательщика не носит комплексного характера, инспекторы отдают предпочтение негативным показателям и не учитывают «хорошие» коэффициенты и положительные тенденции.

Слайд 36

Комплексный подход. Взвешенность оценок

Мы подробно рассмотрели предложенную Госкомстатом

методику. В принципе она позволяет дать комплексную оценку положению

дел на предприятии. Однако при ее применении (как, впрочем, и в случае использования любой другой методики) нельзя переоценивать роль отдельных коэффициентов. Коэффициенты - это наиболее известный и широко применяемый инструмент анализа финансовой отчетности. Они позволяют изучить зависимости между различными составными частями финансовых отчетов (активами и обязательствами, затратами и поступлениями), а также их динамику. Коэффициенты рассчитать нетрудно, а вот правильное их толкование может вызывать трудности.

Кроме того, нужно помнить, что для анализа используют более сотни различных финансовых коэффициентов. Отбор конкретных коэффициентов определяется задачами проводимого анализа (анализ кредитоспособности, анализ вероятности банкротства, рейтинговая оценка).

Слайд 37

Динамика показателей

Важно оценить не только значения рассчитанных показателей,

но и их динамику.

Так, показатели могут характеризовать организацию с

хорошей или даже очень хорошей стороны, но их негативная тенденция (устойчивое снижение размера чистых активов, чистой прибыли, рентабельности, доли собственного капитала, коэффициентов ликвидности) – повод задуматься (понять причины отрицательных изменений, внести необходимые корректировки в проводимую руководством организации политику). И наоборот, нет оснований для паники, если значение некоторых из показателей ниже рекомендуемого, но наблюдается их положительная динамика.

При проведении анализа должны учитываться не только отраслевые особенности, но и условия жизнедеятельности каждого конкретного предприятия. Например, при наличии на балансе объектов незавершенного строительства значимыми будут такие сведения, как (п. 8 Приложения 3 к Правилам проведения арбитражным управляющим финансового анализа):

Слайд 38

Показатели

- степень готовности объектов незавершенного строительства;

-

размер средств, необходимых для завершения строительных работ, и срок

возможного пуска в эксплуатацию объектов;

- необходимость или целесообразность завершения строительных работ либо консервации объектов незавершенного строительства;

- возможная стоимость объектов незавершенного строительства при реализации на рыночных условиях.

Слайд 39

АНАЛИЗ ИСПОЛЬЗОВАНИЯ ПЕРСОНАЛА

ОРГАНИЗАЦИИ И ФОНДА ЗАРАБОТНОЙ ПЛАТЫ

Трудовые ресурсы организации – это совокупность физических

лиц, состоящих с организацией как юридическим лицом в отношениях, регулируемых договором найма, которые участвуют в производственно-хозяйственной и коммерческой деятельности организации и получают оплату за свой трудовой вклад.

Важнейшим параметром, характеризующим состояние трудового потенциала, является численность работников организации. Различают списочную и среднесписочную численность. В списочную численность включают наемных работников, работающих по договору (контракту), а также собственников организации, получающих в ней заработную плату. Среднесписочную численность рассчитывают за какой-либо период путем суммирования списочной численности за каждый день, включая праздничные (нерабочие) и выходные дни, и деления полученной суммы на число календарных дней.

Трудовые ресурсы организации – это совокупность физических лиц, состоящих с организацией как юридическим лицом в отношениях, регулируемых договором найма, которые участвуют в производственно-хозяйственной и коммерческой деятельности организации и получают оплату за свой трудовой вклад.

Слайд 40

Численность работников организации

Важнейшим параметром, характеризующим состояние трудового потенциала,

является численность работников организации. Различают списочную и среднесписочную численность.

В списочную численность включают наемных работников, работающих по договору (контракту), а также собственников организации, получающих в ней заработную плату.

Среднесписочную численность рассчитывают за какой-либо период путем суммирования списочной численности за каждый день, включая праздничные (нерабочие) и выходные дни, и деления полученной суммы на число календарных дней.

Изменение численности работающих характеризуется их абсолютным приростом или уменьшением по каждой группе персонала.

Обеспеченность организации трудовыми ресурсами определяется сравнением фактического количества работников по категориям и профессиям с плановой потребностью. Особое внимание уделяется анализу обеспеченности организации кадрами наиболее важных профессий.

Необходимо также анализировать качественный состав персонала по уровню квалификации. Квалификационный уровень работников во многом зависит от их возраста, стажа работы, образования. В процессе анализа изучают изменения в составе работников.

Слайд 41

Коэффициент текучести кадров

Для характеристики движения рабочей силы рассчитывают

динамику показателей:

Коэффициент оборота по приему персонала

(Кпр) – отношение числа принятых за период работников к среднесписочной численности.

Коэффициент оборота по выбытию (Кв) – отношение числа выбывших за период работников к среднесписочной численности.

Коэффициент текучести кадров (Кт) – отношение числа выбывших (уволенных) за период работников по перечисленным ниже причинам (по собственному желанию и инициативе администрации, относимым к текучести кадров, к среднесписочной численности за тот же период.

Коэффициент замещения (Кз) – равный отношению разности числа принятых и числа выбывших работников к среднесписочной численности.

Если разность положительна, то можно полагать, что часть принятых на работу возмещает убыль трудовых ресурсов в связи с увольнениями, а часть используется на вновь созданных рабочих местах. Отрицательная разность возникает в случаях сокращения объемов производства или ликвидации части рабочих мест:

Слайд 42

Продолжение

Коэффициент постоянства состава персонала (Кпс) –

отношение числа работников, проработавших весь отчетный период, к среднесписочной

численности.

Проводят анализ причин увольнения работников: по собственному желанию, по сокращению кадров, за нарушения трудовой дисциплины.

Слайд 43

Анализ использования фонда рабочего времени

Анализ использования рабочего времени

является основным моментом анализа и выявления резервов использования трудовых

ресурсов. Анализируя использование рабочего времени, необходимо установить структуру времени: календарное время, праздничное и выходное, рабочее время. Взаимосвязь фондов времени следующая:

Календарный фонд времени – Праздничные и выходные дни = Табельное время – Очередные отпуска = Возможный фонд времени (плановый) – Фактически отработанное время = Потери возможного фонда времени

На основе баланса рабочего времени анализируется структура календарного фонда времени, выделяются доли отработанного времени и потерь времени.

Полноту использования трудовых ресурсов можно оценить по количеству отработанных дней и часов одним работником за анализируемый период времени, а также по степени использования фонда рабочего времени. Такой анализ проводится по каждой категории работников, по каждому производственному подразделению и в целом по организации.

Все рабочее время делится на время отработанное и время неиспользованное. Эффективность использования рабочего времени определяется числом отработанных человеко-дней и человеко-часов.

Слайд 44

Фонд рабочего времени

Фонд рабочего

времени (ФРВ) зависит от численности рабочих (ЧР), количества отработанных

дней одним рабочим в среднем за год (Д) и средней продолжительности рабочего дня (П):

ФРВ = П * Д * ЧР

Анализ можно осуществлять с помощью приема абсолютных разниц.

Фактический фонд рабочего времени может изменяться за счет:

а) численности рабочих:

ФРВчр = (ЧРф – ЧРпл) * Дпл * Ппл;

б) количества отработанных дней одним рабочим:

ФРВд = ЧРф * (Дф – Дпл) * Ппл;

в) продолжительности рабочего дня:

ФРВп = ЧРф * Дф * (Пф – Ппл).

.

Слайд 45

Анализ потери рабочего времени

Если фактически одним

рабочим отработано меньше дней и часов, чем предусматривалось планом,

то можно определить сверхплановые потери рабочего времени: целодневные (ЦДП) и внутрисменные (ВСП):

ЦДП = (Дф – Дпл) * ЧРф * Ппл; ВСП = (Пф – Ппл) * Дф * ЧРф.

После определения сверхплановых потерь рабочего времени необходимо изучить причины их образования. Они могут быть вызваны разными объективными и субъективными обстоятельствами: не предусмотренными планом дополнительными отпусками; разрешениями администрации; заболеваниями рабочих с временной потерей трудоспособно-

сти; прогулами; простоями из-за неисправности оборудования, машин, механизмов, из-за отсутствия работы, сырья, материалов, электроэнергии, топлива и т.д. Каждый вид потерь анализируется более подробно, особенно те, которые зависят от организации. Уменьшение потерь рабочего времени по причинам, зависящим от трудового коллектива, является резервом увеличения производства продукции, который не требует дополнительных капитальных вложений и позволяет быстро получить отдачу.

Слайд 46

потери рабочего времени

Изучив потери рабочего времени, необходимо определить

непроизводительные затраты труда, которые складываются из затрат рабочего времени

в результате изготовления забракованной продукции и исправления брака, а также в связи с отклонениями от технологического процесса.

Потери рабочего времени в связи с отклонением от нормальных условий работы определяются делением суммы доплат по этой причине на среднюю зарплату за 1 ч.

Сокращение потерь рабочего времени – один из резервов увеличения выпуска продукции. Чтобы подсчитать его, необходимо потери рабочего времени (ПРВ) по вине организации умножить на плановую среднечасовую выработку продукции:

Измен.ВП = ЧВ * ПРВпл .

Потери рабочего времени не всегда приводят к уменьшению объема производства продукции, так как они могут быть компенсированы повышением интенсивности труда работников.

Слайд 47

Анализ производительности труда

Один и тот же производственный результат

может быть получен при различной эффективности труда. Мера эффективности

труда называется производительностью труда. Под производительностью труда понимается его результативность, способность человека производить за единицу рабочего времени определенный объем продукции. Производительность труда определяется продукцией, производимой за единицу времени (выработкой), или количеством времени, затрачиваемого на изготовление единицы продукции (трудоемкостью).

Для оценки уровня производительности труда применяется система обобщающих, частных и вспомогательных показателей.

К обобщающим показателям относятся среднегодовая, среднедневная и среднечасовая выработка продукции одним рабочим, а также среднегодовая выработка продукции на одного работника в стоимостном выражении. Частные показатели - это затраты времени на производство единицы продукции определенного вида (трудоемкость продукции)

или выпуск продукции определенного вида в натуральном выражении за один человеко-день или человеко-час. Вспомогательные показатели характеризуют затраты времени на выполнение единицы определенного вида работ или объем выполненных работ за единицу времени.