Слайд 2

платежеспособность

Одним из показателей, характеризующих финансовое положение предприятия, является

его платежеспособность, т.е. возможность своевременно погашать свои платежные обязательства

наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Слайд 3

Ликвидность баланса

возможность предприятия обратить активы в наличность и

погасить свои платежные обязательства, а точнее - это степень

покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Слайд 4

Ликвидность предприятия

это более общее понятие, чем ликвидность

баланса. Ликвидность баланса предполагает изыскание платежных средств только за

счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности

Слайд 5

Понятия ликвидности совокупных активов и оборотных активов,

В

экономической литературе различают понятия ликвидности совокупных активов как возможность

их быстрой реализации при банкротстве и самоликвидации предприятия и ликвидности оборотных активов, обеспечивающей текущую его платежеспособность.

Слайд 6

Взаимосвязь между показателями ликвидности и платежеспособности предприятия

Слайд 7

Сущность анализа ликвидности

Анализ ликвидности баланса заключается в сравнении

средств по активу, сгруппированных по степени убывающей ликвидности с

краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Слайд 8

Первая группа активов

Первая группа (A1) включает в себя

абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные

финансовые вложения.

Слайд 9

Вторая группа активов

Вторая группа (А2) - это быстро

реализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность.

Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Слайд 10

Третья группа активов

Третья группа (А3) - это медленно

реализуемые активы (производственные запасы, незавершенное производство, расходы будущих периодов).

Значительно больший срок понадобится для превращения их в готовую продукцию, а затем в денежную наличность.

Слайд 11

Четвертая группа активов

Четвертая группа (А4) - это трудно

реализуемые активы: основные средства, нематериальные активы, долгосрочные финансовые вложения,

незавершенное строительство.

Слайд 12

Соответственно, на четыре группы разбиваются и обязательства

предприятия:

П1

- наиболее срочные обязательства, которые должны быть погашены в

течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные платежи);

П2 - среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка);

П3 — долгосрочные кредиты банка и займы;

П4 — собственный (акционерный) капитал, находящийся постоянно в распоряжении предприятия.

Слайд 13

Условие абсолютной ликвидности баланса

Слайд 14

Относительные показатели ликвидности

Коэффициент абсолютной ликвидности (норма денежных резервов)

определяется отношением денежных средств и краткосрочных финансовых вложений ко

всей сумме краткосрочных долгов предприятия. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов.

Слайд 15

Относительные показатели ликвидности

Коэффициент быстрой (срочной) ликвидности - отношение

совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской

задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Удовлетворяет обычно соотношение 0,7-1.

Слайд 16

Относительные показатели ликвидности

Коэффициент текущей ликвидности (общий коэффициент покрытия

долгов Ктл) - отношение всей суммы оборотных активов, включая

запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами оборотных пассивов. Удовлетворяет обычно коэффициент > 2.

Слайд 17

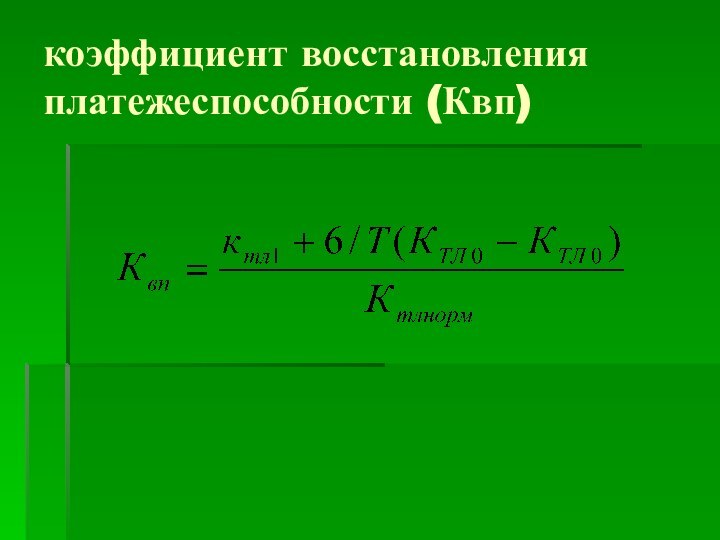

Если коэффициент текущей ликвидности и доля собственного

оборотного капитала в формировании оборотных активов меньше норматива, но

наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности (Квп) за период, равный шести месяцам:

Слайд 18

коэффициент восстановления платежеспособности (Квп)

Слайд 19

Расшифровка формулы

где Ктл1 и Ктл0 — соответственно фактическое

значение коэффициента ликвидности в конце и начале отчетного периода;

Ктлнорм - нормативное значение коэффициента текущей ликвидности;

6 -период восстановления платежеспособности, мес;

Т - отчетный период, мес.

Слайд 20

Если Квп > 1, то у предприятия есть

реальная возможность восстановить свою платежеспособность, и наоборот, если Квп

< 1, у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

Слайд 21

В случае если фактический уровень Ктл равен нормативному

значению на конец периода или выше его, но наметилась

тенденция его снижения, рассчитывают коэффициент утраты платежеспособности (Куп) за период, равный трем месяцам:

к = Ктл1 + 3/Т(Ктл1 -Ктл|)

Ктлнорм

Слайд 22

Если Куп > 1, то предприятие

имеет реальную возможность сохранить свою платежеспособность в течение трех

месяцев, и наоборот.

Слайд 23

2. Оценка платежеспособности предприятия на основе изучения потоков

денежных средств

Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля

за поступлением средств от продажи продукции, погашения дебиторской задолженности и прочими поступлениями денежных средств, а также для контроля за выполнением платежных обязательств перед поставщиками, банками и прочими кредиторами составляется оперативный платежный календарь, в котором, с одной стороны, подсчитываются наличные и ожидаемые платежные средства, а с другой - платежные обязательства на этот же период (1,5,10,15 дней, 1 месяц).

Слайд 24

Платежный календарь

Календарь составляется на основе данных об отгрузке

и реализации продукции, о закупках средств производства, документов о

расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и др.

Слайд 25

Определение текущей платежеспособности

Для определения текущей платежеспособности необходимо платежные

средства на соответствующую дату сравнить с платежными обязательствами на

эту же дату. Идеальный вариант, если коэффициент будет составлять единицу или немного больше.

Слайд 26

Низкий уровень платежеспособности, т.е. недостаток денежных средств и

наличие просроченных платежей, может быть случайным (временным) и хроническим

(длительным). Поэтому, анализируя состояние платежеспособности предприятия, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Слайд 27

Причины неплатежеспособности

снижение объемов производства и реализации

продукции, повышение ее себестоимости, уменьшение суммы дохода и как

результат - недостаток собственных источников самофинансирования предприятия;

неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования;

несостоятельность клиентов предприятия;

высокий уровень налогообложения, штрафных санкций за несвоевременную или неполную уплату налогов.

Слайд 28

Для выяснения причин изменения показателей платежеспособности большое значение

имеет анализ выполнения плана по притоку и оттоку денежных

средств. Для этого данные отчета о движении денежных средств сравнивают с данными финансовой части бизнес-плана.

Слайд 29

В первую очередь следует установить выполнение плана по

поступлению денежных средств от операционной, инвестиционной и финансовой деятельности

и выяснить причины отклонения от плана. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части бюджета предприятия перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям.

Слайд 30

Расходная часть финансового бюджета предприятия анализируется по каждой

статье с выяснением причин перерасхода, который может быть оправданным

и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств для обеспечения стабильной платежеспособности предприятия в перспективе.

Слайд 31

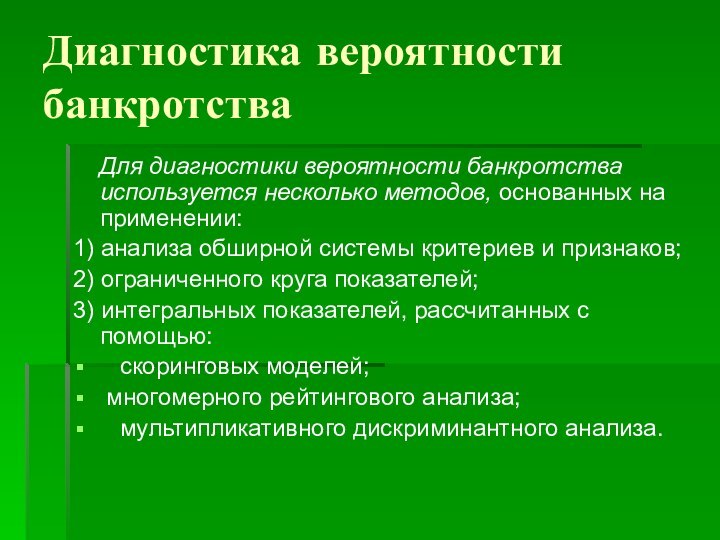

3. Методы диагностики вероятности банкротства

Банкротство (финансовый крах,

разорение) - это признанная арбитражным судом или объявленная должником

его неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей.

Слайд 32

Признак банкротства

Неспособность предприятия обеспечить выполнение требований кредиторов в

течение трех месяцев со дня наступления сроков платежей. По

истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

Слайд 33

Несостоятельность может быть:

«несчастной» - возникает не по собственной

вине, а вследствие непредвиденных обстоятельств (стихийные бедствия, военные действия,

политическая нестабильность общества, кризис в стране, общий спад производства, банкротство должников и другие внешние факторы);

«ложной» (корыстной) в результате умышленного сокрытия собственного имущества с целью избежания уплаты долгов кредиторам;

«неосторожной» вследствие неэффективной работы, осуществления рискованных операций.

Слайд 34

В первом случае государство должно оказывать помощь предприятиям

по выходу из кризисной ситуации. Во втором случае злоумышленное

банкротство уголовно наказуемо. Наиболее распространенным является третий вид банкротства.

«Неосторожное» банкротство наступает, как правило, постепенно. Для того чтобы вовремя предугадать и предотвратить его, необходимо систематически анализировать финансовое состояние, что позволит обнаружить его «болевые» точки и принять конкретные меры по финансовому оздоровлению экономики предприятия.