Оцінювання акцій

3. Аналіз ефективності вкладень в акції

4. Оцінювання облігацій

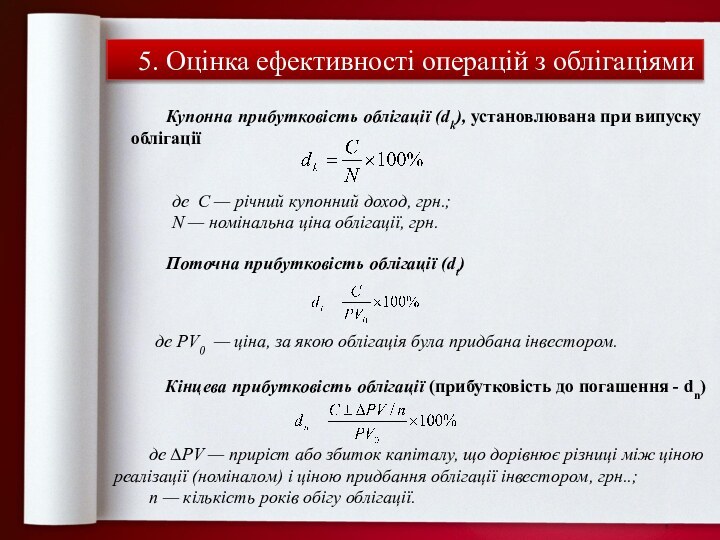

5.

Оцінка ефективності операцій з облігаціями

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Email: Нажмите что бы посмотреть

1. Загальні аспекти оцінювання фінансових активів

2. Оцінювання акцій

2. Якщо темп приросту постійний (g = const), то поточна ринкова ціна акції (Ро)

де D1 — величина дивіденду на найближчий прогнозований період, грн.

3. Якщо темп приросту дивідендів змінюється (g ≠ const), то поточна ринкова ціна акції (Ро)

де Di — величина дивіденду на найближчий прогнозований період, грн.;

і — період нарахування дивідендів.

де Рпр — ціна придбання акції, грн.

Поточна ринкова прибутковість (d,):

де Ро — поточна ринкова ціна акції, грн.

Сукупна прибутковість (dc).

де Dі — розмір дивідендів в i-му році.

Прибутковість (у річному вирахуванні) спекулятивної операції з акціями

де Ро — ціна покупки акції, грн. або %;

Р1 — ціна продажу акції, грн. або %;

t — кількість днів від дня купівлі до дня продажу.

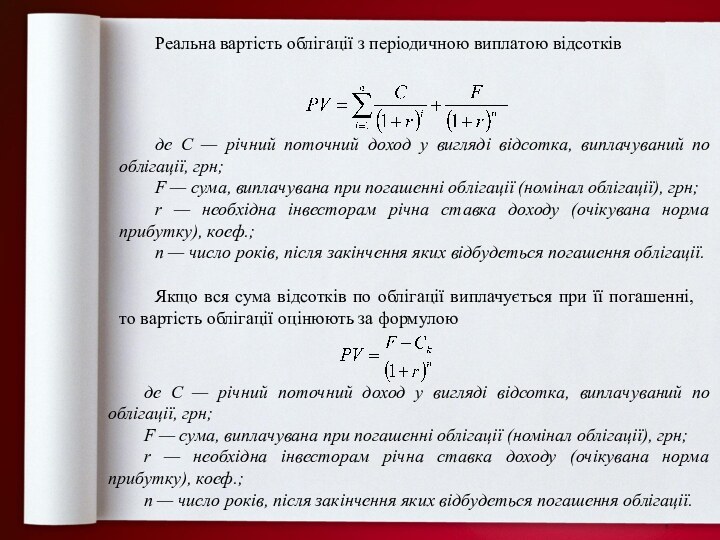

Якщо вся сума відсотків по облігації виплачується при її погашенні, то вартість облігації оцінюють за формулою

де С — річний поточний доход у вигляді відсотка, виплачуваний по облігації, грн;

F — сума, виплачувана при погашенні облігації (номінал облігації), грн;

r — необхідна інвесторам річна ставка доходу (очікувана норма прибутку), коеф.;

п — число років, після закінчення яких відбудеться погашення облігації.

Поточна прибутковість облігації (dt)

де PV0 — ціна, за якою облігація була придбана інвестором.

Кінцева прибутковість облігації (прибутковість до погашення - dn)

де ∆PV — приріст або збиток капіталу, що дорівнює різниці між ціною реалізації (номіналом) і ціною придбання облігації інвестором, грн..;

п — кількість років обігу облігації.