- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Деньги, кредит, банки

Содержание

- 4. Финансовые рынки Основные определенияРоссийский финансовый рынок –

- 5. Финансовый рынок - условное место заключения сделок

- 6. Финансовые рынки – система отношений по

- 7. Финансовые посредникиПроблемы, характерные для финансовых рынков, позволяют

- 8. Финансовая система – система институтов, обеспечивающих трансформацию сбережений в инвестиции и выбор направлений их последующего использования

- 9. Основные задачи финансовых институтов формирование механизма

- 11. Эволюция денегДеньги – историческая экономическая категория, развивающаяся

- 12. С точки зрения исторического развития выделяются два

- 13. Специализация товарный обменОбмен предполагает соблюдение эквивалентности,

- 14. Роль денег закрепилась за благородными металлами (золотом

- 15. Эволюция форм и видов денегВыражая стоимость товарного

- 16. Бумажные деньги– денежные знаки, замещающие в обращении

- 17. Виды неразменных кредитных денегНаличные - абсолютно ликвидные

- 18. Эволюция денег связана с тремя процессами:ДемонетизациейДематериализациейДенационализациейДемонетизация –

- 19. Дематериализация денегВ товарных деньгах вещная составляющая преобладала

- 20. Современная трансформация– превращение денег в потоки информации

- 21. Электронные деньгиЭлектронное средство платежа — средство и (или) способ,

- 22. Денационализация денегРасширение понятия денег за счет безналичных

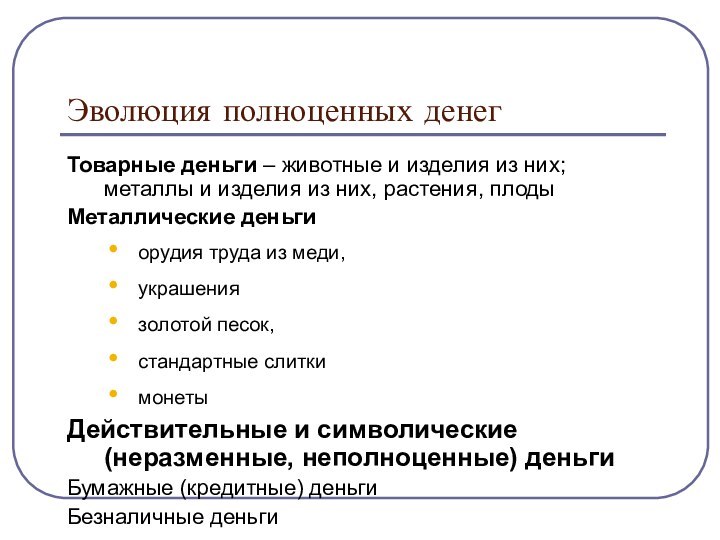

- 23. Эволюция полноценных денегТоварные деньги – животные и

- 24. Деньги - финансовый актив, который служит для

- 25. Функции денег1) средство обращения; 2) единицы счета;3) мера отложенных платежей; 4) запас ценности.

- 26. Средство обращения – деньги являются посредником

- 27. Деньги - измеритель ценности всех товаров и

- 28. Деньги - средство платежаФункция проявляется в использовании

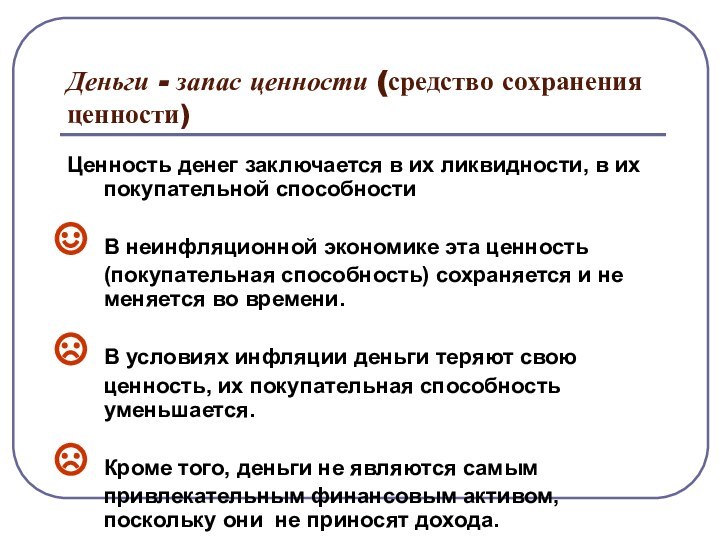

- 29. Деньги - запас ценности (средство сохранения ценности)Ценность

- 30. Денежная система принципы и элементы

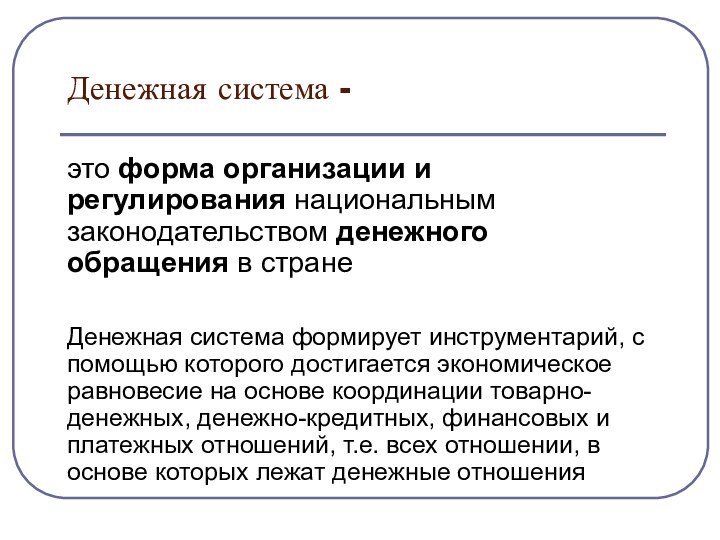

- 31. Денежная система - это форма организации и

- 32. два основных типа ДС —основанная на металлическом

- 33. Биметаллизмроль денег выполняли два металла — золото

- 34. Монометаллизм (золотомонетный, золотослитковый, золотодевизный стандарты)- один

- 35. Монометаллизм (золотомонетный, золотослитковый, золотодевизный стандарты)Золотослитковый стандарт

- 36. Современная денежная система включаетденежную единицу, виды денег, эмиссионный механизм, государственное регулирование денежного обращенияhttp://www.cbr.ru/Bank-notes_coins/?PrtId=banknotes_itm

- 37. принцип поминала - установление в законодательном порядке

- 38. Для современных денежных систем характерно •

- 39. Платежная система

- 40. Платёжная система — совокупность правил, процедур и технической

- 41. Платёжные системы являются заменителем расчётов наличными деньгами

- 42. Скачать презентацию

- 43. Похожие презентации

Финансовые рынки Основные определенияРоссийский финансовый рынок – диверсифицированная, многоуровневая система, приближающаяся по уровню развития к развивающимся рынкам новых индустриальных стран

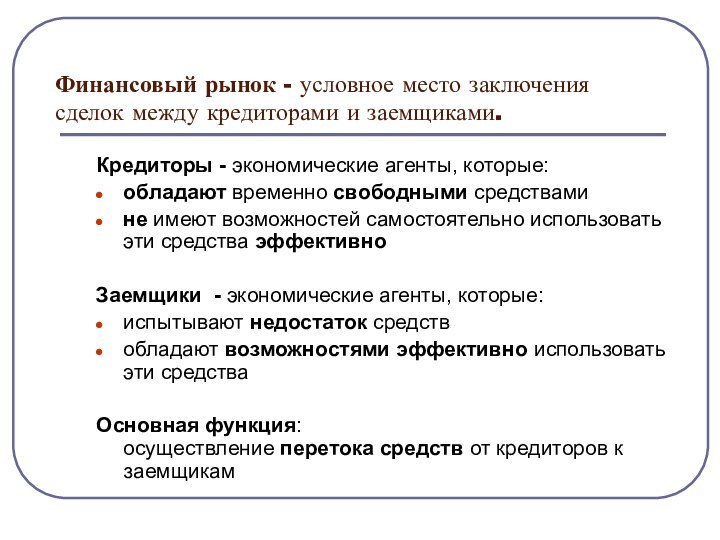

Слайд 5 Финансовый рынок - условное место заключения сделок между

кредиторами и заемщиками.

Кредиторы - экономические агенты, которые:

обладают

временно свободными средствамине имеют возможностей самостоятельно использовать эти средства эффективно

Заемщики - экономические агенты, которые:

испытывают недостаток средств

обладают возможностями эффективно использовать эти средства

Основная функция: осуществление перетока средств от кредиторов к заемщикам

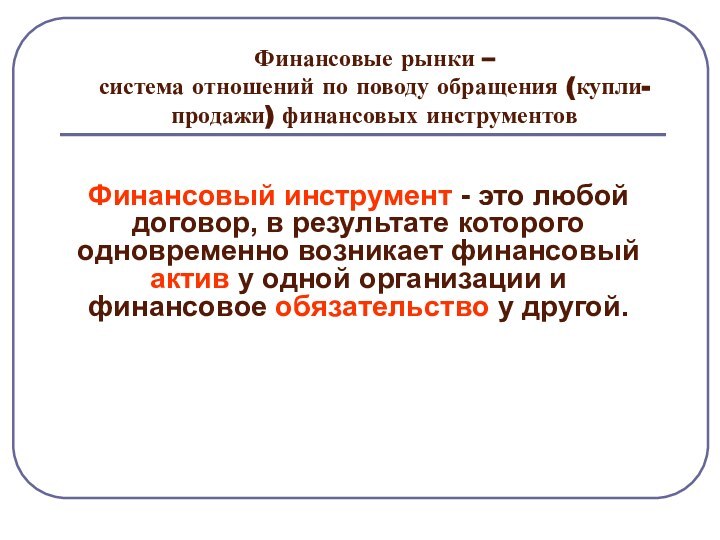

Слайд 6 Финансовые рынки – система отношений по поводу обращения

(купли-продажи) финансовых инструментов

Финансовый инструмент - это любой договор, в

результате которого одновременно возникает финансовый актив у одной организации и финансовое обязательство у другой.

Слайд 7

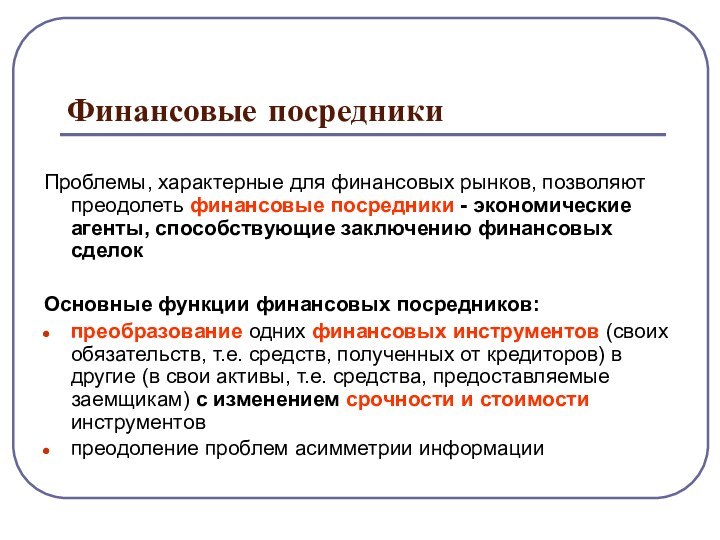

Финансовые посредники

Проблемы, характерные для финансовых рынков, позволяют преодолеть

финансовые посредники - экономические агенты, способствующие заключению финансовых сделок

Основные

функции финансовых посредников:преобразование одних финансовых инструментов (своих обязательств, т.е. средств, полученных от кредиторов) в другие (в свои активы, т.е. средства, предоставляемые заемщикам) с изменением срочности и стоимости инструментов

преодоление проблем асимметрии информации

Слайд 8

Финансовая система –

система институтов, обеспечивающих трансформацию сбережений

в инвестиции и выбор направлений их последующего использования

Слайд 9

Основные задачи

финансовых институтов

формирование механизма для привлечения

в экономику инвестиций

мобилизация средств вкладчиков для организации и расширения

масштабов хозяйственной деятельности

Слайд 11

Эволюция денег

Деньги – историческая экономическая категория, развивающаяся на

каждом этапе товарного производства и наполняющаяся новым содержанием, которое

усложняется с изменением условий производства.История появления денег, их эволюция – это история возникновения и развития товарного производства и товарного обращения

Слайд 12 С точки зрения исторического развития выделяются два типа

организации общественного хозяйства – натуральный и товарный.

Отличия:

уровень открытости

(замкнутости)уровень развития общественного разделения труда

вид экономических связей:

Производство - распределение – потребление

Производство - распределение – обмен -потребление

Слайд 13

Специализация товарный обмен

Обмен предполагает соблюдение эквивалентности, соизмерение

разных по назначению, качеству, виду товаров

Прямой товарообмен возможен только

при двойственном совпадении потребностейВ качестве "промежуточного" товара стали использоваться товарные деньги (специи, меха, скот, др.)

С углублением специализации, развитием торговли возникла потребность в товаре, пригодном для роли всеобщего эквивалента, обладающего следующими качествами:

общим признанием товара в качестве денег, т.е. участники сделки не могут отказать от обмена своих ценностей на данный товар

наличием особых физических свойств: легко делятся, редко встречаются, сохраняются в течение длительного периода времени, обладают портативностью

Слайд 14 Роль денег закрепилась за благородными металлами (золотом и

серебром)

Этому способствовали их свойства:

1) портативность (в небольшом весе

заключена большая ценность – в отличие, например, от соли); 2) транспортабельность (удобство перевозок – в отличие от чая);

3) делимость (разделение слитка золота на две части не приводит к потере ценности – в отличие от скота);

4) сравнимость (два слитка золота одинакового веса имеют одинаковую ценность – в отличие от пушнины);

5) узнаваемость (золото и серебро легко отличить от других металлов);

6) относительная редкость (что обеспечивает благородным металлам достаточно большую ценность);

7) износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени – в отличие от мехов, кожи, ракушек).

Слайд 15

Эволюция форм и видов денег

Выражая стоимость товарного мира,

деньги на протяжении экономической истории принимали те формы, которые

диктовал достигнутый уровень развития товарных отношенийКаждому историческому периоду соответствует определенная преобладающая форма денег

Полноценные деньги (монеты) – номинальная стоимость совпадала со стоимостью сплава, из которого они изготовлены

Символические деньги – знаки стоимости в вид монет из меди, алюминия, сплавов. Имеют ценность и выполняют функции денег, т.к. государство гарантирует их использование.

Слайд 16

Бумажные деньги

– денежные знаки, замещающие в обращении полноценные

деньги.

- лишены самостоятельной стоимости

- представляют стоимость того количества

золота или серебра, знаками которого они являются- связь между номиналом и физическими свойствами купюры отсутствует

- стоимость определяется номиналом, числом, указанным на купюре.

Слайд 17

Виды неразменных кредитных денег

Наличные - абсолютно ликвидные деньги

(банкноты и монеты).

Безналичные – депозитные и электронные деньги.

Суррогаты денег

– вексели, чеки, платежные карты, криптовалюта.

Слайд 18

Эволюция денег связана с тремя процессами:

Демонетизацией

Дематериализацией

Денационализацией

Демонетизация – уход

золота из обращения и прекращение выполнения им функций денег

К

середине 70-х годов ХХ в бумажные деньги утрачивают связь с золотым запасом (покрытием), процесс демонетизации считается завершенным.

Слайд 19

Дематериализация денег

В товарных деньгах вещная составляющая преобладала над

обязательственной

В полноценных золотых деньгах вещная и обязательственная стороны совпадали.

С возникновением бумажных денег, а далее и неразменных кредитных денег обязательственная природа денег преобладает над вещной.

Все денежные знаки являются обязательствами на часть общественного продукта, это обязательства государства предоставить по первому требованию необходимые товары

Кредитный(обязательственный) характер денег обеспечивают центральные банки

Слайд 20 Современная трансформация– превращение денег в потоки информации в

результате внедрения электронных и информационных технологий

1995 год - окончательная

победа цифровых денег над бумажными. В 1995 году 90% всех банковских платежей в США проводилось в электронной форме.

Слайд 21

Электронные деньги

Электронное средство платежа — средство и (или) способ, позволяющие

клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения

в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств. (Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе» Пункт 19 Статьи 3)Система электронного денежного оборота -

хранение депозитных денег вt виде электронных записей и электронных баз данных и передача денег от плательщиков к получателям путем электронного перевода.

Электронный перевод основан на электронном списании средств со счета плательщика, обмене межбанковскими электронными сообщениями и электронном зачислении средств на счет получателя.

Слайд 22

Денационализация денег

Расширение понятия денег за счет безналичных денег,

высоколиквидных финансовых активов

Создание международных коллективных валют и попытка надгосударственного

регулирования экономических процессов

Слайд 23

Эволюция полноценных денег

Товарные деньги – животные и изделия

из них; металлы и изделия из них, растения, плоды

Металлические

деньгиорудия труда из меди,

украшения

золотой песок,

стандартные слитки

монеты

Действительные и символические (неразменные, неполноценные) деньги

Бумажные (кредитные) деньги

Безналичные деньги

Слайд 24 Деньги - финансовый актив, который служит для совершения

сделок

Актив – это то, что обладает ценностью.

Реальные активы

– это вещественные (материальные) ценности (оборудование, здания, мебель, бытовая техника и т.п.)Финансовые активы - это ценные бумаги, приносящие доход

денежные (собственно деньги или краткосрочные долговые обязательства)

неденежные (доходные ценные бумаги - акции и облигации, которые представляют собой долгосрочные долговые обязательства).

Деньги – это особый финансовый актив, т.к. являются платежным средством обращения.

Слайд 25

Функции денег

1) средство обращения;

2) единицы счета;

3) мера

отложенных платежей;

4) запас ценности.

Слайд 26 Средство обращения – деньги являются посредником в обмене

товаров, в совершении сделок.

Альтернативой денежному обмену выступает бартер

Однако

бартер - это потеря времени и усилий, т.е. альтернативные издержки, издержки «стоптанных башмаков». Для осуществления обмена товара на товар необходимо «двойное совпадение желаний». Свойство денег быстро и без издержек обмениваться на любой другой актив - абсолютная ликвидность

Все активы обладают ликвидностью, поскольку рано или поздно их можно продать или обменять,

свойством абсолютной ликвидности обладают только наличные деньги.

Слайд 27 Деньги - измеритель ценности всех товаров и услуг,

единица счета

Пока деньги не начали выполнять эту функцию, стоимость

каждого товара должна была измеряться в определенных количествах всех других товаров, производимых в экономике. Причем, необходимо было знать все эти пропорции обмена. При денежном обмене достаточно знать, на какое количество денег может быть обменен каждый товар.

Единицей счета выступает денежная единица страны, т.е. национальная валюта

В условиях высокой инфляции, в качестве дополнительной единицы счета может выступать стабильная денежная единица другой страны.

Слайд 28

Деньги - средство платежа

Функция проявляется в использовании при

оплате отложенных платежей (уплате налогов, выплате долгов, получении доходов).

Использование денег в качестве посредника в обмене предполагает одновременное движение товаров и денег.

При выполнении функции средства платежа

движение товаров и движение денег по времени не совпадают (например, коммерческий кредит, т.е. кредит под товары),

нет движения товаров, а есть только движение денег (например, банковский кредит).

Функцию средства платежа деньги могут выполнять, поскольку они сохраняют свою ценность во времени.

Слайд 29

Деньги - запас ценности (средство сохранения ценности)

Ценность денег

заключается в их ликвидности, в их покупательной способности

В

неинфляционной экономике эта ценность (покупательная способность) сохраняется и не меняется во времени. В условиях инфляции деньги теряют свою ценность, их покупательная способность уменьшается.

Кроме того, деньги не являются самым привлекательным финансовым активом, поскольку они не приносят дохода.

Слайд 31

Денежная система -

это форма организации и регулирования

национальным законодательством денежного обращения в стране

Денежная система формирует инструментарий,

с помощью которого достигается экономическое равновесие на основе координации товарно-денежных, денежно-кредитных, финансовых и платежных отношений, т.е. всех отношении, в основе которых лежат денежные отношения

Слайд 32

два основных типа ДС —

основанная на металлическом обращении

денег (биметаллизм и монометаллизм)

основанная на обращении бумажных и кредитных

денег.

Слайд 33

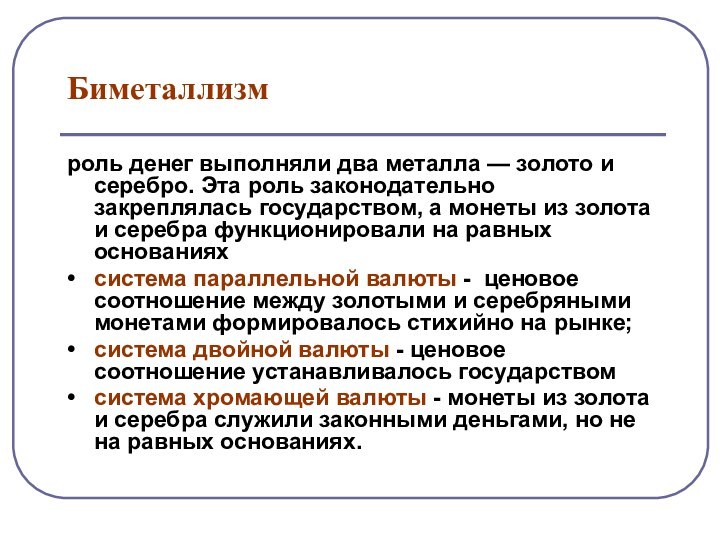

Биметаллизм

роль денег выполняли два металла — золото и

серебро. Эта роль законодательно закреплялась государством, а монеты из

золота и серебра функционировали на равных основаниях• система параллельной валюты - ценовое соотношение между золотыми и серебряными монетами формировалось стихийно на рынке;

• система двойной валюты - ценовое соотношение устанавливалось государством

• система хромающей валюты - монеты из золота и серебра служили законными деньгами, но не на равных основаниях.

Слайд 34

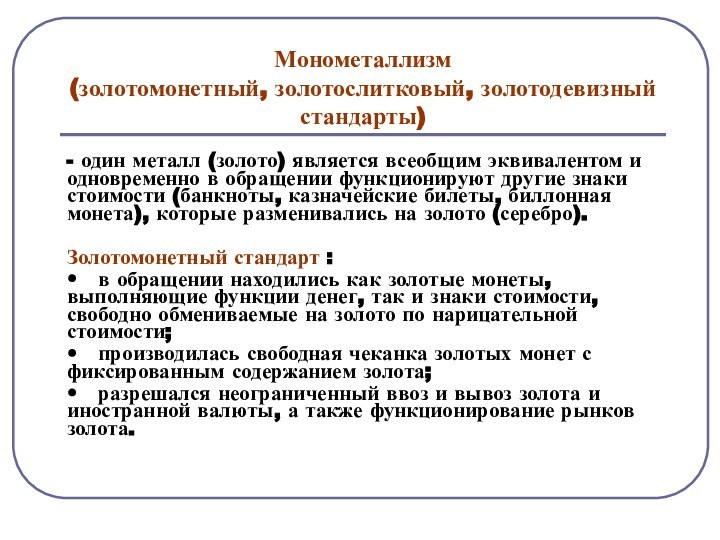

Монометаллизм

(золотомонетный, золотослитковый, золотодевизный стандарты)

- один металл (золото)

является всеобщим эквивалентом и одновременно в обращении функционируют другие

знаки стоимости (банкноты, казначейские билеты, биллонная монета), которые разменивались на золото (серебро).Золотомонетный стандарт :

• в обращении находились как золотые монеты, выполняющие функции денег, так и знаки стоимости, свободно обмениваемые на золото по нарицательной стоимости;

• производилась свободная чеканка золотых монет с фиксированным содержанием золота;

• разрешался неограниченный ввоз и вывоз золота и иностранной валюты, а также функционирование рынков золота.

Слайд 35

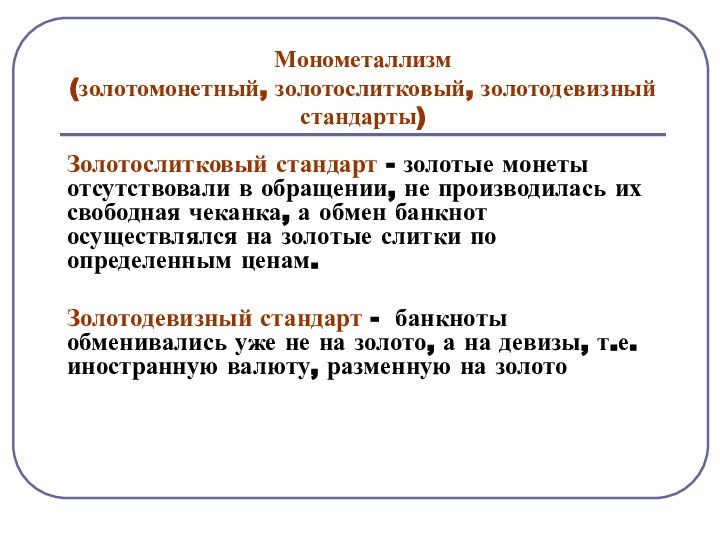

Монометаллизм

(золотомонетный, золотослитковый, золотодевизный стандарты)

Золотослитковый стандарт - золотые

монеты отсутствовали в обращении, не производилась их свободная чеканка,

а обмен банкнот осуществлялся на золотые слитки по определенным ценам.Золотодевизный стандарт - банкноты обменивались уже не на золото, а на девизы, т.е. иностранную валюту, разменную на золото

Слайд 36

Современная денежная система включает

денежную единицу,

виды денег,

эмиссионный

механизм,

государственное регулирование денежного обращения

http://www.cbr.ru/Bank-notes_coins/?PrtId=banknotes_itm

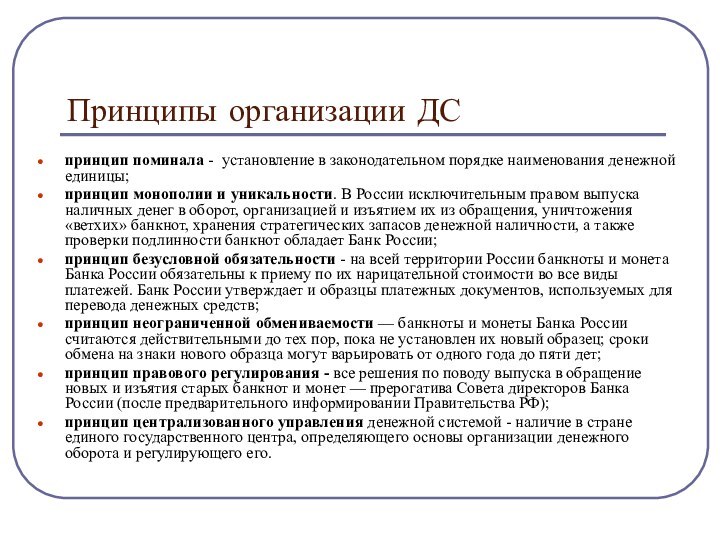

Слайд 37 принцип поминала - установление в законодательном порядке наименования

денежной единицы;

принцип монополии и уникальности. В России исключительным правом

выпуска наличных денег в оборот, организацией и изъятием их из обращения, уничтожения «ветхих» банкнот, хранения стратегических запасов денежной наличности, а также проверки подлинности банкнот обладает Банк России;принцип безусловной обязательности - на всей территории России банкноты и монета Банка России обязательны к приему по их нарицательной стоимости во все виды платежей. Банк России утверждает и образцы платежных документов, используемых для перевода денежных средств;

принцип неограниченной обмениваемости — банкноты и монеты Банка России считаются действительными до тех пор, пока не установлен их новый образец; сроки обмена на знаки нового образца могут варьировать от одного года до пяти дет;

принцип правового регулирования - все решения по поводу выпуска в обращение новых и изъятия старых банкнот и монет — прерогатива Совета директоров Банка России (после предварительного информировании Правительства РФ);

принцип централизованного управления денежной системой - наличие в стране единого государственного центра, определяющего основы организации денежного оборота и регулирующего его.

Принципы организации ДС

Слайд 38

Для современных денежных систем характерно

• вытеснение

золота из обращения и переход к разменным кредитным деньгам;

•

эмиссия банкнот не только в порядке кредитования, но и для покрытия бюджетного дефицита, что создает предпосылки для превращения их в бумажные деньги;• господство безналичного оборота;

• усиление государственного вмешательства в денежное обращение;

• использование современной информационной технологии в организации денежного оборота.

Слайд 40

Платёжная система

— совокупность правил, процедур и технической инфраструктуры,

обеспечивающих перевод стоимости от одного субъекта экономики другому.

Обычно

подразумевается, что через платёжные системы осуществляется перевод денег. С юридической точки зрения в большинстве случаев происходит перевод долга: средства, которые платёжная система должна одному из клиентов, она становится должна другому клиенту.

Слайд 41 Платёжные системы являются заменителем расчётов наличными деньгами при

осуществлении внутренних и международных платежей и являются одним из

базовых сервисов, предоставляемых банками и другими профильными финансовыми институтами.Расширенными формами платёжных систем (включая физическую или электронную инфраструктуру и связанные с ними процедуры и протоколы) являются проведение финансовых транзакций с помощью банкоматов, платежных киосков, электронных кошельков; проведение транзакций на валютных рынках и др.

Электронные платёжные системы являются подвидом платёжных систем, которые обеспечивают осуществление транзакций электронных платежей через сети или платёжные чипы.