- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Договор в налоговом праве

Содержание

- 2. Договоры в сфере налогового права целесообразно именовать «налогово-правовые

- 3. В настоящее время налоговым законодательством предусмотрены по меньшей мере следующие три вида налогово-правовых договоров:

- 4. Договор об инвестиционном налоговом кредите

- 5. Кредит имеет строго целевое назначение => необходимо

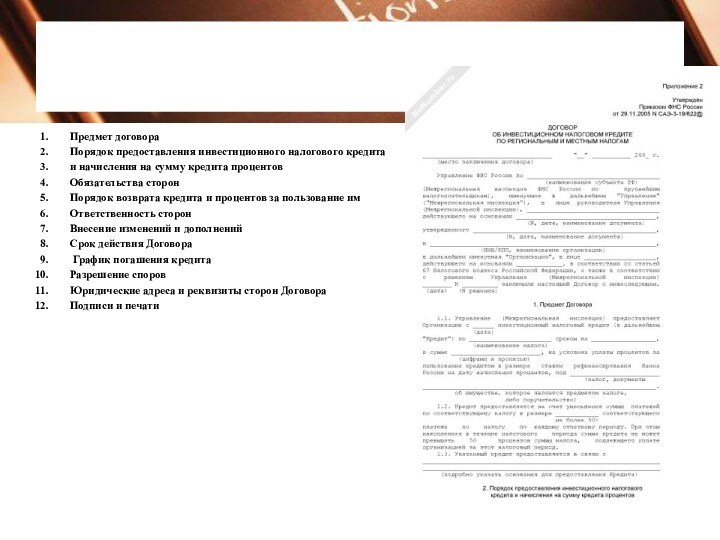

- 6. Предмет договораПорядок предоставления инвестиционного налогового кредита и

- 7. Договор о налоговом залоге — это налогово-правовой договор, по которому одна

- 8. Договор о залоге не может считаться заключенным,

- 9. Договор о налоговом поручительстве — это налогово-правовой договор, по которому одна

- 10. *Договор поручительства оформляется между налоговым органом и

- 11. *Налоговые органы самостоятельно рассматривают и оформляют поручительство

- 12. Скачать презентацию

- 13. Похожие презентации

Договоры в сфере налогового права целесообразно именовать «налогово-правовые договоры».Налогово-правовой договор — это правовой акт, который основан на налоговом праве (подчинен его правовому режиму), совершен (заключен) двумя или более лицами (сторонами), выражает их согласованную волю, направлен на правовое регулирование относящихся к предмету налогового права отношений (поведения) сторон между собой или также с другими(третьими)

Слайд 2

Договоры в сфере налогового права целесообразно именовать «налогово-правовые договоры».

Налогово-правовой

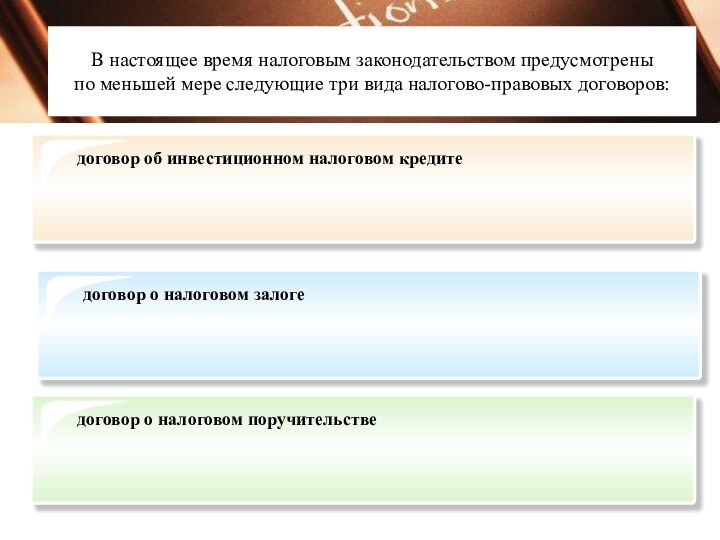

Слайд 3 В настоящее время налоговым законодательством предусмотрены по меньшей мере

следующие три вида налогово-правовых договоров:

Слайд 5

Кредит имеет строго целевое назначение => необходимо указать

в тексте договора основания для предоставления кредита.

Порядок предоставления

инвестиционного налогового кредита и начисления на сумму кредита процентов является одним из существенных условий договора.Содержание договора составляют права и обязанности его сторон. Организация обязуется своевременно и в полном размере уплачивать текущие налоги и сборы во все уровни бюджетной системы. Организация обязуется использовать кредит строго по целевому назначению и представлять ежеквартально документы,подтверждающие целевое использование полученных средств.

Организация обязуется не реализовывать и не передавать во владение, пользование или распоряжение другим лицам оборудование или иное имущество, приобретение которого явилось основанием для предоставления кредита.

Если организация нарушает свои обязательства, то она обязана уплатить всю сумму неуплаченного налога и проценты на эту сумму, которые начисляются за каждый день действия договора исходя из ставки, равной ставке рефинансирования ЦБ РФ.

В договоре необходимо подробно прописать порядок возврата кредита и процентов за пользование им.

Договор действует с момента его подписания сторонами и до полного возврата кредита и уплаты процентов за пользование им.

Действие договора об инвестиционном налоговом кредите может быть досрочно прекращено по соглашению сторон или по решению суда.

Слайд 6

Предмет договора

Порядок предоставления инвестиционного налогового кредита

и начисления

на сумму кредита процентов

Обязательства сторон

Порядок возврата кредита

и процентов за пользование им Ответственность сторон

Внесение изменений и дополнений

Срок действия Договора

График погашения кредита

Разрешение споров

Юридические адреса и реквизиты сторон Договора

Подписи и печати

Слайд 7 Договор о налоговом залоге — это налогово-правовой договор, по которому одна сторона —

налоговый орган (залогодержатель) в случае неисполнения налогоплательщиком (плательщиком сбора) обеспеченной залогом обязанности по уплате

причитающихся сумм налога (сбора) и соответствующих пеней осуществляет исполнение этой обязанности за счет стоимости имущества, заложенного другой стороной — самим налогоплательщиком (плательщиком сбора) или третьим лицом(залогодателем).Слайд 8 Договор о залоге не может считаться заключенным, если

в нем отсутствуют сведения, индивидуально определяющие заложенное имущество.

Слайд 9 Договор о налоговом поручительстве — это налогово-правовой договор, по которому одна сторона —

поручитель обязывается перед другой стороной — налоговым органом исполнить в полном

объеме обязанность налогоплательщика (плательщика сбора) по уплате налога (сбора), если последний не уплатит в установленный срок причитающуюся сумму налога (сбора) и соответствующих пеней.

Слайд 10

*Договор поручительства оформляется между налоговым

органом и поручителем.

*Договор

поручительства со стороны налоговых органов

подписывают руководители (заместители руководителя)

налоговых органов.* Поручителями вправе выступать как юридические, так и физические лица.

*Для оформления договора поручительства налогоплательщик и поручитель должны одновременно обратиться с письменным заявлением по установленной форме ( в Управление ФНС России по соответствующему субъекту Российской Федерации либо в межрегиональную инспекцию ФНС России по крупнейшим налогоплательщикам.

*При рассмотрении возможности заключения договора поручительства налоговые органы должны проанализировать финансовое состояние поручителя, убедиться в отсутствии задолженности поручителя перед бюджетной системой Российской Федерации и его платежеспособности.

*Результаты рассмотрения возможности заключения договора поручительства налоговые органы сообщают поручителю и налогоплательщику в недельный срок после поступления заявления в соответствующий налоговый орган.

*При положительном заключении договор подписывается в пятидневный срок.

*Налоговый орган может отказать в заключении договора поручительства, если есть достаточные основания полагать, что налогоплательщик может предпринять меры по уходу от налогообложения в результате договоренности с поручителем, а также в случае выявления налоговым органом недобросовестности налогоплательщика или поручителя.

Слайд 11

*Налоговые органы самостоятельно рассматривают и оформляют поручительство в

соответствии с гражданскимзаконодательством Российской Федерации договором между налоговым органом и

поручителем, если сумма поручительства не превышает 20 млн. руб. Договор поручительства, подписанный обеими сторонами, где сумма поручительства более 20 млн. руб. направляется на рассмотрение и согласование в Федеральную налоговую службу.*При неисполнении налогоплательщиком обязанности по уплате налога, обеспеченной поручительством, поручитель и налогоплательщик несут солидарную ответственность. Принудительное взыскание налога и причитающихся пеней с поручителя производится налоговым органом в судебном порядке.

*По исполнении поручителем взятых на себя обязательств в соответствии с договором к нему переходит право требовать от налогоплательщика уплаченных им сумм, а также процентов по этим суммам и возмещения убытков, понесенных в связи с исполнением обязанности налогоплательщика.