Слайд 2

Зміст

5.1. Документарний акредитив

5.2. Інкасо

Слайд 3

5.1. Документарний акредитив

Документарний акредитив — це угода, згідно

з якою банк зобов’язується на прохання клієнта здійснити оплату

документів третій особі (експортеру- бенефіціару), на користь якої відкрито акредитив.

Комерційні банки з простого переказника грошових коштів, якими вони є при використанні відкритого рахунку та авансових платежів, перетворюються у заінтересованих учасників розрахункової операції поряд із контрагентами.

До 80% платежів у світовій торгівлі здійснюється за допомогою акредитива.

Це пов’язано з тим, що з усіх форм міжнародних розрахунків документарний акредитив є найменш ризикованим та найбільш дійовим інструментом забезпечення платежів.

Слайд 4

5.1. Документарний акредитив

Розрахунки у формі документарного акредитива більш

характерні для угод, які передбачають платіж проти надання експортером

документів (готівковий платіж) або надання покупцю короткотермінового (до року) комерційного кредиту.

Акредитив являє собою угоду, відокремлену від договору купівлі-продажу (контракту) або іншого договору, на якому він може базуватися, і банки ніяким чином не зобов’язані займатися такими договорами, навіть якщо в акредитиві є посилання на такий договір.

Під час операцій з акредитивом заінтересовані сторони мають справу тільки з документами, а не з товарами, послугами і/або іншими видами виконання зобов’язань, до яких можуть належати документи.

Слайд 5

5.1. Документарний акредитив

Акредитиви виставляються банками на підставі доручення

або заяви клієнта (імпортера), які фактично повторюють усі умови

розділу контракту, що стосується платежів.

Використання акредитивів у міжнародних розрахунках регулюється спеціальним документом — «Уніфікованими правилами і звичаями для документарних акредитивів», який розроблено Міжнародною торговельною палатою (МТП) у Парижі. Ці правила періодично переглядаються, доповнюються і змінюються виходячи з тенденцій розвитку міжнародної торгівлі і розрахунків. Сьогодні діє редакція Правил від 1993 р. (публікація МТП № 500).

Слайд 6

5.1. Документарний акредитив

Уніфіковані правила визначають поняття і види

акредитивів, способи і порядок їх виконання та передання, зобов’язання

і відповідальність банків, вимоги до поданих за акредитивами документів та порядок їх надання, інші питання, що виникають у практиці розрахунків за акредитивами, дають тлумачення різних термінів.

Правила є обов’язковими для банків, які приєдналися до них, та їхніх клієнтів, що здійснюють розрахунки за акредитивами. До документарного акредитива включається застереження про те, що Правила є складовою кожного виду акредитива, який застосовується при розрахунках між контрагентами.

Слайд 7

5.1. Документарний акредитив

5.1.2. Форми акредитива

У практиці міжнародних розрахунків

розрізняють такі основні форми акредитива:

• відкличний;

• безвідкличний;

• непідтверджений та підтверджений;

• непокритий та покритий.

Відкличний

акредитив у будь-який час може бути змінений або анульований банком-емітентом за вказівкою сторони, яка дала наказ на відкриття акредитива навіть без попереднього повідомлення бенефіціара.

Відкличний акредитив не утворює ніякого правового платіжного зобов’язання банку. Тільки тоді, коли банк-емітент або його банк-кореспондент здійснив платіж за документами, відкликання акредитива залишається без юридичної сили. Отже, відкличний акредитив не надає бенефіціару достатньої гарантії.

Слайд 8

5.1. Документарний акредитив

Безвідкличний акредитив дає бенефіціару високий ступінь

гарантії того, що його поставки і послуги будуть оплачені,

як тільки він виконає умови акредитива. Безвідкличний акредитив, якщо надані документи й додержані всі його умови, є твердим зобов’язанням платежу банку-емітента.

Для змінення та анулювання умов безвідкличного акредитива обов’язково необхідна згода як бенефіціара, так і відповідальних банків. Якщо продавець бажає змінити або анулювати окремі умови акредитива, то він повинен вимагати від покупця видачі відповідного доручення банку-емітентові. Без такого доручення прийняття змін, навіть часткових, не дозволяється.

Про відкриття безвідкличного акредитива бенефіціару повідомляється через банк-кореспондент. Останньому банк-емітент, який виконує акредитив, може лише доручити підтвердити акредитив бенефіціара.

Слайд 9

5.1. Документарний акредитив

З точки зору додаткових зобов’язань безвідкличні

акредитиви поділяються на підтверджені та непідтверджені.

При безвідкличному підтвердженому акредитиві

банк-кореспондент підтверджує бенефіціару акредитив.

Тим самим він зобов’язується здійснити платіж за документами, відповідними акредитиву і поданими в строк. Отже, у цьому разі бенефіціар поряд з зобов’язанням банку, що відкрив акредитив, має юридично рівноцінне і самостійне зобов’язання банку-кореспондента здійснити платіж. Тому ступінь забезпечення платежу для нього істотно збільшується.

Слайд 10

5.1. Документарний акредитив

Оскільки здебільшого такий акредитив підтверджується банком

у країні експортера, політичний ризик і ризик переказування коштів

виключаються.

У разі виникнення суперечностей між контрагентами місцезнаходження підтверджуючого банку вважається місцем судовиробництва, де використовується місцеве право.

При непідтвердженому акредитиві визначальним моментом для вибору місця судовиробництва є місцезнаходження банку, що відкрив акредитив.

Слайд 11

5.1. Документарний акредитив

Документарні акредитиви можуть бути покритими і

непокритими.

Непокритими вважаються такі акредитиви, які підтверджуються банками без

попередньо зарезервованих ними коштів клієнтів на своїх рахунках для оплати товару (послуги) за акредитивом.

Такі акредитиви використовуються тоді, коли банки довіряють один одному та своїм клієнтам, а ризики, пов’язані з переказуванням коштів, мінімальні.

Слайд 12

5.1. Документарний акредитив

Покритими вважаються акредитиви, при відкритті яких

банк-емітент попередньо надає в розпорядження виконуючого банку валютні кошти

(покриття), що належать імпортеру, на суму акредитива на термін дії зобов’язань банку-емітента з умовою можливості їх використання для платежів за акредитивом.

Використання покриття призводить до фактичного замороження коштів імпортера на період від відкриття акредитива до виплати коштів за ним. Але такий акредитив має найвищий ступінь гарантії оплати укладеного контракту.

Слайд 13

5.1. Документарний акредитив

5.1.3. Види і конструкції акредитива

Якщо форми

акредитива розрізняються за ступенем забезпечення беніфіціара, то види і

конструкції акредитива розрізняються залежно від його використання

Слайд 14

5.1. Документарний акредитив

Акредитив з оплатою після пред’явлення (платіжний)

найчастіше застосовується в міжнародних розрахунках.

Рис. 5.2. Розрахунки за платіжним акредитивом

Позначення:1-укладення договору; 2 — доручення на відкриття акредитива; 3 -повідомлення про відкриття акредитива; 4 —підтвердження акредитива;5 —поставка товару; 6, 7, 8 — передання документів, платіж.

Слайд 15

5.1. Документарний акредитив

Акредитив, що передбачає акцепт тратт бенефіціара

(акцептний акредитив).

Назва цього виду акредитива говорить сама за

себе. При акредитиві з акцептом тратт бенефіціар може вимагати, щоб після виконання умов за акредитивом переказний вексель, який він виставив на покупця, був йому повернений банком-емітентом, що відкрив акредитив, або банком-кореспондентом, що його акцептував. Замість платежу відбувається акцепт тратти.

Акцептовану тратту бенефіціар може передати своєму банку або для оплати в день настання строку, або, якщо він хоче одразу мати гроші, для дисконтування. Як правило, тратта зберігається в банку до настання відповідного строку платежу.

Слайд 16

5.1. Документарний акредитив

Акредитив з розстрочкою платежу. Використовуючи цей

вид акредитива, бенефіціар отримує платіж не проти наданих документів,

а в дещо пізніший термін, який визначений в акредитиві.

При цьому, якщо подані документи відповідають умовам акредитива, бенефіціар отримує письмову згоду банку-емітента здійснити платіж у визначений час.

Так само, як і акцептний акредитив, акредитив з розстрочкою платежу дає змогу імпортеру вступати у володіння документами значно раніше, ніж буде проведений платіж.

Слайд 17

5.1. Документарний акредитив

Акредитив з «червоним застереженням» являє собою

акредитив зі спеціальною умовою (вона спочатку виділялася червоним чорнилом),

яка дозволяє авізуючому або підтверджуючому банку авансувати бенефіціара до подання обумовлених в акредитиві документів.

Іншими словами, цей акредитив застосовується як метод фінансування до відвантаження товару. Він передбачає виплату відповідної суми авансу. Аванс може знадобитися бенефіціару для закупівлі та оплати призначеного для експорту товару (перед його відвантаженням покупцеві).

Слайд 18

5.1. Документарний акредитив

5.1.5. Відкриття акредитива

Після укладення угоди і

підписання контракту сторонами імпортер дає доручення банку про відкриття

акредитива на користь продавця (експортера).

У дорученні імпортер просить банк дати постачальнику товару зобов’язання здійснити платіж. Банк виконує це доручення лише тоді, коли акредитиводавець має відповідні активи або кредитну лінію, відкриту в ньому.

Імпортер повинен дуже ретельно сформулювати умови акредитива. Якщо йому бракує досвіду в складанні акредитивних доручень або самих акредитивів, які мають певні нюанси, він мусить звернутися за консультацією до банківського спеціаліста. Мова йде не тільки про те, щоб умови платежу постачальника були відображені у формі і виді акредитива; не менш важливо, щоб були враховані власні потреби імпортера.

Слайд 19

5.1. Документарний акредитив

Необхідність ретельного формулювання умов акредитива обумовлюється

ще принципом його незалежності від основної угоди: акредитив за

своєю природою — це угода між сторонами, яка юридично відокремлена від договору купівлі-продажу.

Для банку це означає, що він перевіряє документи незалежно від товарної угоди, яка лежить в основі акредитива, тобто банки мають справи тільки з документами, а не з товарами, послугами і/або іншими видами виконання зобов’язань, яких стосуються документи.

Якщо банк відкрив акредитив, то єдиною умовою для початку виконання його платіжного зобов’язання є подання у строк документів, що відповідають умовам акредитива.

Акредитиводавець не може перешкоджати оплаті документів через те, що поставки товару або інші дії бенефіціара, як йому здається, не виконуються відповідно до контракту.

Слайд 20

5.1. Документарний акредитив

5.1.6. Виконання акредитива

Спосіб виконання акредитива, так

само, установлюється відповідно до інструкцій наказодавця акредитива і наявності

у банку-емітенті кореспондентських рахунків за кордоном.

Для експортера та імпортера процедура використання акредитива являє собою багатоетапний процес, який складається з цілої низки перевірок та дій. Після того як експортер у строк відправив товар або надав відповідні послуги, він ретельно перевіряє відповідність документів умовам акредитива.

Продавець, а потім і банк експортера повинні дійти висновку, що всі необхідні документи є в наявності, не порушують умов акредитива і не суперечать один одному.

Слайд 21

5.1. Документарний акредитив

Це пов’язано з тим, що банк,

приймаючи рішення про прийняття або неприйняття документів, дотримується принципів

строгої відповідності цих документів умовам акредитива.

Принцип строгої відповідності документів означає, що банк мусить ретельно перевіряти відповідність тексту поданих документів тексту умов акредитива і може робити платіж тільки проти документів, відповідних акредитиву.

Навіть якщо основна угода виконана згідно з договором, банк повинен прийняти лише ті документи, які абсолютно відповідають акредитиву.

Принцип суворого дотримання термінів вимагає, щоб указана в акредитиві дата закінчення терміну для подання документів і останній термін відвантаження товарів суворо дотримувались. За документами, які надійшли пізніше вказаного терміну, банк має право не платити.

Слайд 22

5.1. Документарний акредитив

Таким чином, зовнішньоторговельні банки — учасники

зовнішньоекономічної діяльності несуть повну відповідальність за своєчасну оплату поданих

бенефіціаром документів, якщо ці документи повністю відповідають умовам акредитива, а також за своєчасне врегулювання й усунення виявлених у документах розбіжностей шляхом проведення необхідної роботи зі своїми клієнтами — бенефіціаром для авізуючого банку і наказодавцем акредитива для банку-емітента.

Акредитивна форма розрахунків при здійсненні міжнародних операцій є найскладнішою і дорогою.

За кожну операцію за акредитивом, а також за підвищені кредитні ризики банки беруть комісію вищу, ніж при інших формах розрахунків. Банки використовують спеціально встановлені тарифні ставки комісійних зборів та поштово-телеграфних витрат, а також витрат за користування системою SWIFT.

Слайд 23

5.1. Документарний акредитив

При нарахуванні комісійних за здійснення тих

чи інших операцій співробітник відділу імпортних акредитивів користується відповідною

ставкою, яка вказана в збірнику комісійних тарифів.

Такі збірники надсилаються на адреси всіх іноземних банків, які є кореспондентами домашніх банків, щоб працівники іноземних банків могли перевірити правильність нарахованих комісійних.

Нараховуючи комісійні за операції, спеціалісти банків повинні звертати особливу увагу, за чий рахунок сплачуються витрати — за рахунок бенефіціара чи за рахунок наказодавця акредитива.

Слайд 24

5.2. Інкасо

Інкасо — це банківська операція, за допомогою

якої банк за дорученням свого клієнта (експортера) отримує на

основі розрахункових документів суму коштів, що йому належить, від платника (імпортера) за відвантажені йому товари чи надані послуги і зараховує ці кошти на рахунок клієнта-експортера у себе в банку.

При цьому інкасо являє собою тільки інкасування паперів і банк не гарантує оплату коштів експортеру за відвантажений товар чи надані послуги.

Для зменшення ризику несплати при інкасовій формі розрахунків експортер повинен наполягати на наданні покупцем гарантії платежу, яку окремо видає банк.

Слайд 25

5.2. Інкасо

5.2.1. Види інкасо

Розрізняють два види інкасо —

чисте і документарне.

Чисте інкасо означає інкасо фінансових документів,

які не супроводжуються комерційними документами.

Документарне інкасо — це інкасо фінансових документів, які супроводжуються комерційними документами, або інкасо тільки комерційних документів.

У практиці міжнародних розрахунків частіше використовують документаре інкасо, яке призначається для здійснення платежів насамперед тоді, коли експортер не хоче відвантажувати товар за відкритим рахунком, але водночас не має страхування ризику через акредитив. Порівняно з поставкою за відкритим рахунком документарне інкасо гарантує більшу безпеку, оскільки перешкоджає покупцеві отримувати у свою власність товари, не сплативши чи не акцептувавши вексель.

.

Слайд 26

5.2. Інкасо

На відміну від акредитивної форми банки при

документарному інкасо не беруть на себе зобов’язань здійснити платіж.

Їх відповідальність зводиться здебільшого до переказування і вручення документів проти сплати чи акцепту, але без власного зобов’язання здійснити платіж, якщо покупець не виконає або не зможе виконати своїх зобов’язань за інкасо.

Завдяки меншій формальній строгості ця послуга пов’язана з меншими витратами і є більш гнучкою.

Слайд 27

5.2. Інкасо

Оскільки при документарному інкасо продавець до моменту

відвантаження товару ще не може бути впевнений у тому

що покупець дійсно зробить платіж, документарне інкасо підходить для здійснення платежів у таких випадках:

• продавець повністю довіряє покупцеві і впевнений, що останній оплатить відвантажені товари і надані послуги;

• політичні, економічні та правові умови в країні покупця вважаються стабільними;

• країна-отримувач не має імпортних обмежень (наприклад, валютний контроль), або вона надала всі необхідні дозволи.

.

Слайд 28

5.2. Інкасо

Розрахунки у формі інкасо досить поширені в

міжнародній торгівлі. При цьому інкасо використовується як при розрахунках

за умови негайної оплати, так і при розрахунках за комерційним кредитом.

Інкасова форма розрахунків є однією з найстаріших банківських операцій і регулюється спеціальним документом — Уніфікованими правилами для інкасо, які розробила Міжнародна торговельна палата, створена на початку ХХ ст. у Парижі.

УПІ регулюють основні права й обов’язки учасників інкасо. Зараз діє редакція Правил 1978 р. Правила визначають види інкасо, порядок подання документів до оплати і здійснення оплати, акцепту, повідомлення про проведення платежу, акцепту або про неплатіж (акцепт) та інші питання.

Слайд 29

5.2. Інкасо

Інкасова форма розрахунків має певні недоліки. Основним

з них є тривалість проходження документів через банки і,

відповідно, періоду їх оплати (акцепту), який може забирати від декількох тижнів до місяця і більше.

Крім того, імпортер має право відмовитись від оплати поданих документів або не мати дозволу на переказування валюти за кордон. У цих випадках експортер понесе витрати, пов’язані зі зберіганням вантажу, продажем його третій особі або транспортуванням назад у свою країну.

5.2.2. Фази документарного інкасо

До першої фази належить досягнення домовленості про умови інкасо. Експортер визначає у своїй пропозиції умови платежу, обговорює їх з покупцем і включає у договір про купівлю-продаж.

Слайд 30

5.2. Інкасо

У другій фазі видається інкасове доручення і

подаються документи. Після отримання замовлення або після укладення договору

про купівлю-продаж продавець відвантажує замовлений товар. Водночас він складає всі необхідні документи (рахунок-фактура, коносамент, страховий сертифікат, свідоцтво про походження товару тощо) і відправляє їх разом з інкасовим дорученням своєму банкові (банк-ремітент). Банк-ремітент передає документи з необхідними інструкціями інкасуючому банкові.

У третій фазі платнику подаються документи. Інкасуючий банк інформує покупця про надходження документів, а також про умови викупу. Він приймає платіж або акцептований вексель і передає покупцеві документи.

Сплачена сума за інкасо переводиться банку-ремітенту, який потім зараховує її на рахунок експортера.

Слайд 31

5.2. Інкасо

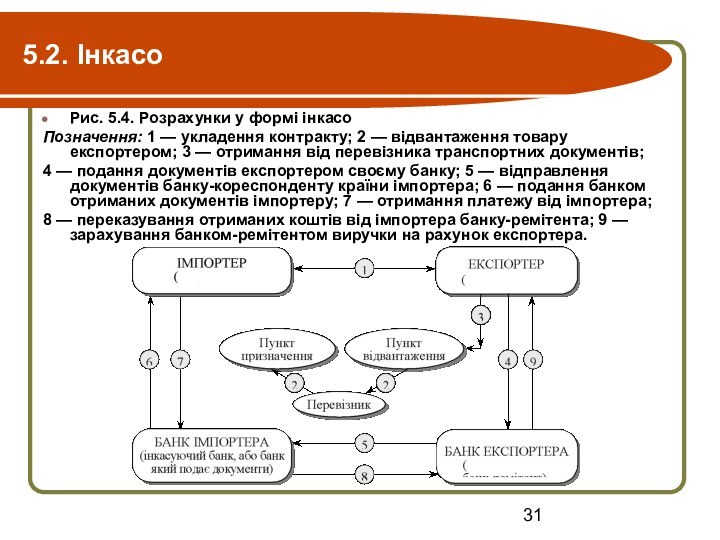

Рис. 5.4. Розрахунки у формі інкасо

Позначення: 1

— укладення контракту; 2 — відвантаження товару експортером; 3

— отримання від перевізника транспортних документів;

4 — подання документів експортером своєму банку; 5 — відправлення документів банку-кореспонденту країни імпортера; 6 — подання банком отриманих документів імпортеру; 7 — отримання платежу від імпортера;

8 — переказування отриманих коштів від імпортера банку-ремітента; 9 — зарахування банком-ремітентом виручки на рахунок експортера.

Слайд 32

5.2. Інкасо

5.2.3. Узгодження умов інкасо

Інкасове доручення може мати

кілька видів інструкцій щодо видачі документів: а) платнику проти

платежу;

б) платнику проти акцепту; в) документи без оплати;

г) акцепт із врученням документів проти платежу.

Вручення документів проти платежу. Банк, який подає документи, може вручати їх платнику тільки проти негайної оплати. «Негайно» в міжнародній практиці означає «найпізніше, коли прийде товар». Якщо продавець (довіритель) не хоче довго чекати отримання своїх коштів, він в інкасовому дорученні повинен вимагати «платіж за першим поданням документів».

Слайд 33

5.2. Інкасо

Вручення документів проти акцепту. Банк, який подає

документи, вручає їх платнику проти акцепту тратти, яка підлягає

сплаті протягом 30—180 днів після пред’явлення, чи тратти, що підлягає платежу в обумовлений сторонами термін.

Документи без оплати. Документи можуть бути видані без оплати під письмове зобов’язання платника здійснити платіж у визначений термін. Це письмове зобов’язання підписується покупцем і банком покупця. Текст листа складається, як правило, банком-ремітентом або продавцем, що виставляє інкасове доручення.