- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Инвестиционная деятельность предприятия

Содержание

- 2. Вопросы:Понятие и сущность инвестиций и инвестиционной деятельности.Классификация инвестиций.Источники инвестирования.Экономическая эффективность инвестирования.

- 3. Инвестиции – это совокупность затрат, реализуемых в

- 4. Инвестиции – денежные средства, ценные бумаги, иное

- 5. Инвестиционная деятельность - вложение инвестиций и осуществление

- 6. Инвестиционный проект - обоснование экономической целесообразности, объема

- 7. Разработка инвестиционного проекта - от первоначальной идеи

- 8. Стадии прединвестиционной фазыОпределение инвестиционных возможностей (оценка инвестиций):

- 9. Стадии разработки и реализации инвестиционного проекта, на

- 10. Технико-экономическое обоснование (ТЭО) инвестиционного проекта

- 11. Резюме проектаКраткое описание проекта;Организационная схема проекта

- 12. Анализ рынка, концепция маркетинга, план продаж:Определение

- 13. Описание проекта:Схема размещения объекта строительства; Описание,

- 14. План осуществления проекта (программа девелопмента):Календарный план осуществления проекта; Инвестиционные затраты по проекту строительства (реконструкции);

- 15. Финансовый анализ и инвестиции:Описание схемы финансирования,

- 16. Инвестиционная деятельность предприятия – это вложение инвестиций

- 17. Капитальные вложения - инвестиции в основной капитал

- 18. Объектами капитальных вложений в Российской Федерации являются

- 19. Инвесторами могут быть физические и юридические лица,

- 20. Подрядчики - физические и юридические лица, которые

- 21. Все инвестиции можно классифицировать по различным признакам:В

- 22. Капитальные вложенияКапитальные вложения - это инвестиции в

- 24. Осуществляется на новых площадках в соответствии с

- 25. Портфельные инвестиции

- 26. Цели портфельных инвестицийСтандартные цели

- 27. Риски портфельных инвестиций

- 28. Инвестиционный портфель предприятия

- 29. Управление инвестиционным портфелемОсновная задача активного стиля управления

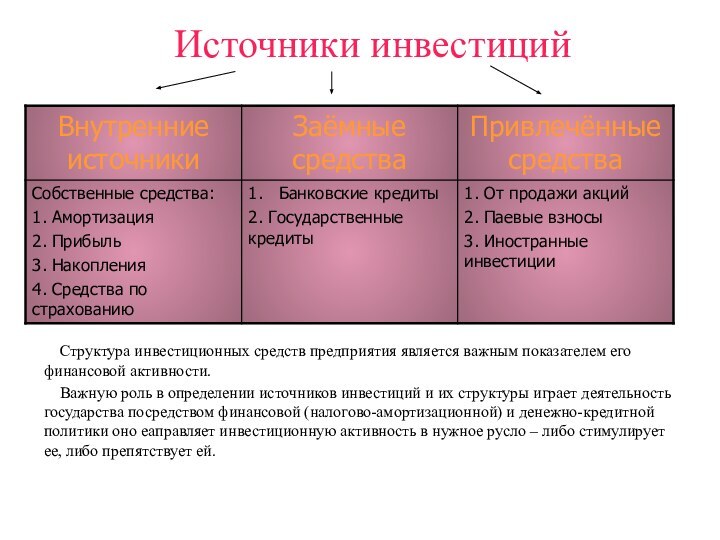

- 30. Источники инвестиций Структура инвестиционных средств

- 31. Методы инвестированиясамофинансирование;акционирование;долгосрочное кредитование в основные фонды;лизинг.

- 32. Собственные средства предприятия в

- 33. Амортизационные отчисленияОсуществления ускоренной амортизацииI способ:Искусственное сокращение нормативных

- 34. Долгосрочное кредитование в основные фондыКредит выражает экономические

- 35. Лизинг Лизинговые операции Оперативный —

- 36. Осуществляется одноразовая аренда имуществаЛизинг, при котором договор продолжается по истечении первого срока контракта.

- 37. Преимущества лизингаРасширение номенклатуры продукции, с которой он

- 38. Для достижения наиболее высокой эффективности вложений инвесторы

- 39. Принцип предельной эффективности инвестирования

- 40. Принцип «замазки» Предприятие имеет

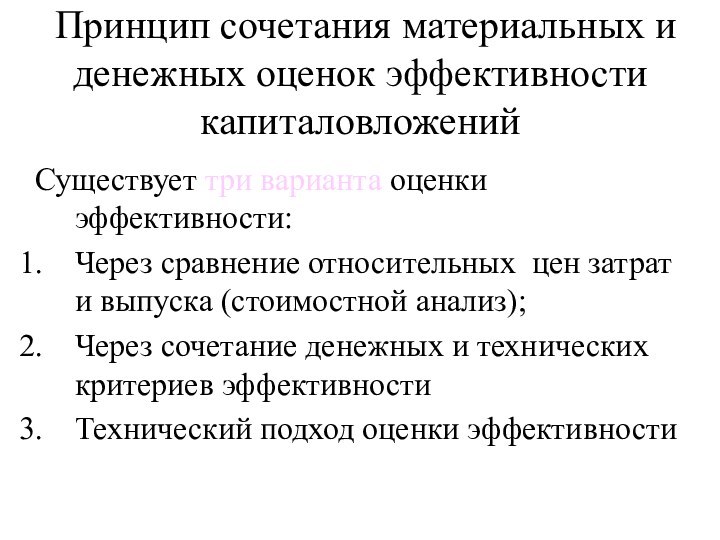

- 41. Принцип сочетания материальных и денежных оценок эффективности

- 42. Принцип адаптационных издержек Предприятие должно

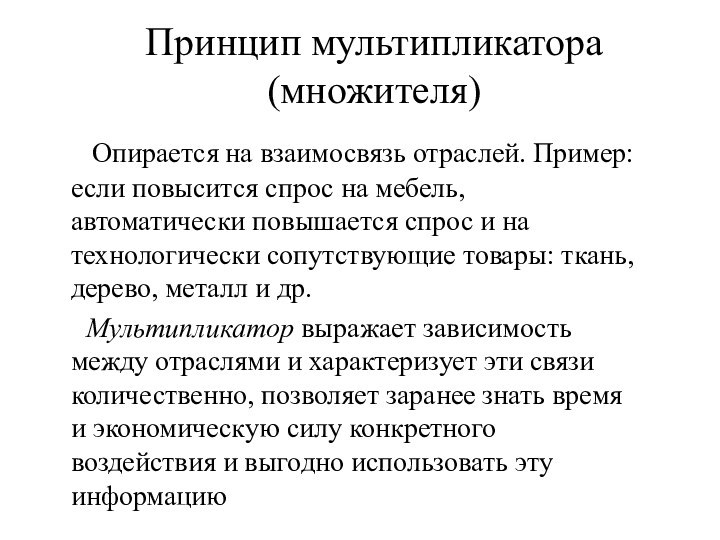

- 43. Принцип мультипликатора (множителя) Опирается на

- 44. Q – принцип Заключается в

- 45. Принятие инвестиционного решения –

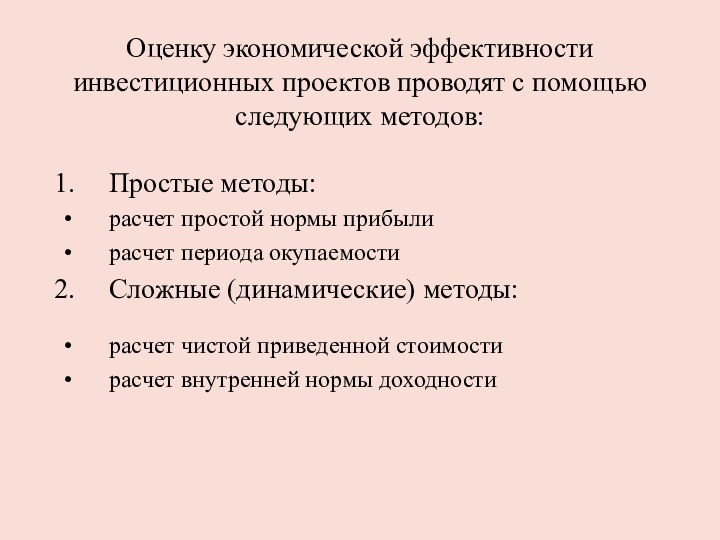

- 46. Оценку экономической эффективности инвестиционных проектов проводят с

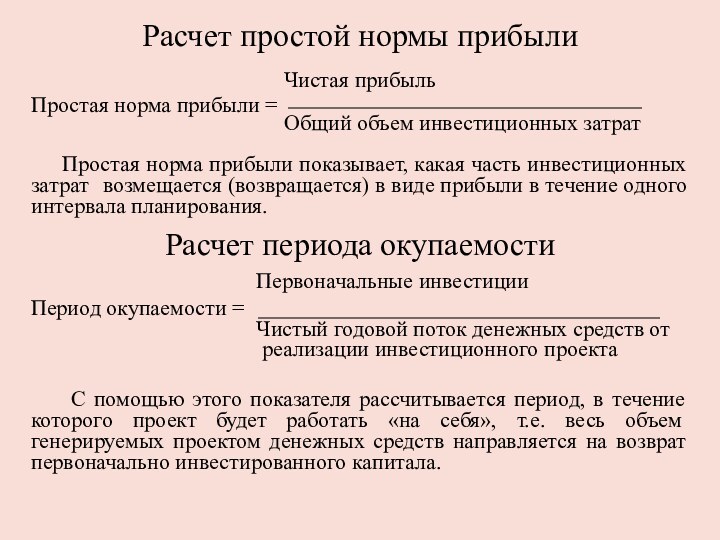

- 47. Расчет простой нормы прибылиЧистая прибыльПростая норма прибыли

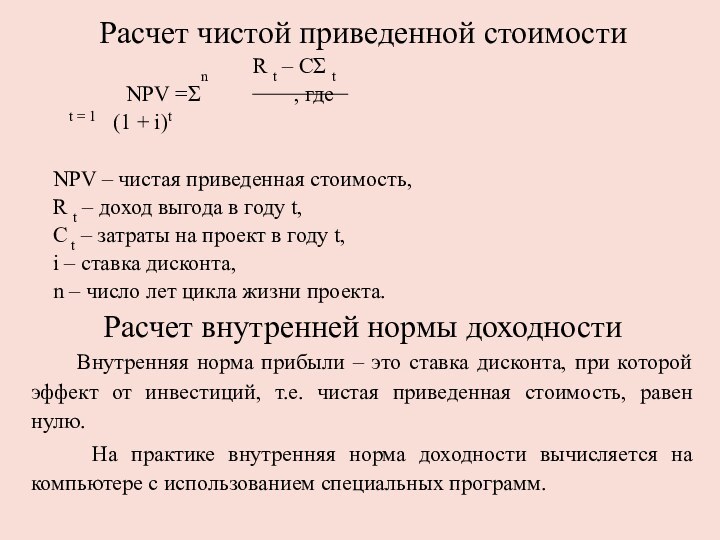

- 48. Расчет чистой приведенной стоимости

- 49. Метод дисконтирования При

- 50. Риски финансовых инвестицийСвязаны с экономическим и политическим

- 51. Скачать презентацию

- 52. Похожие презентации

Слайд 2

Вопросы:

Понятие и сущность инвестиций и инвестиционной деятельности.

Классификация инвестиций.

Источники

инвестирования.

Слайд 3 Инвестиции – это совокупность затрат, реализуемых в форме

целенаправленного вложения капитала на определенный срок в различные отрасли

и сферы экономики, в объекты предпринимательской и других видов деятельности для получения прибыли (дохода) и достижения как индивидуальных целей инвесторов, так и положительного социального эффекта.

Слайд 4

Инвестиции –

денежные средства, ценные бумаги, иное имущество,

в том числе имущественные права, иные права, имеющие денежную

оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.(ФЗ «ОБ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ В РОССИЙСКОЙ ФЕДЕРАЦИИ,

ОСУЩЕСТВЛЯЕМОЙ В ФОРМЕ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ», № 39-ФЗ.)

Слайд 5 Инвестиционная деятельность - вложение инвестиций и осуществление практических

действий в целях получения прибыли и (или) достижения иного

полезного эффекта.Слайд 6 Инвестиционный проект - обоснование экономической целесообразности, объема и

сроков осуществления капитальных вложений, в том числе необходимая проектная

документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).Слайд 7 Разработка инвестиционного проекта - от первоначальной идеи (концепции)

до эксплуатации предприятия, или объекта недвижимости, может быть представлена

в виде цикла состоящего из трех отдельных фаз:Прединвестиционная фаза;

Инвестиционная фаза;

Эксплуатационная фаза.

Успех или провал инвестиционного проекта зависит в первую очередь от маркетинговых, технических, финансовых и экономических решений и их интерпретации особенно при разработке документов на прединвестиционной фазе инвестиционного проекта.

Слайд 8

Стадии прединвестиционной фазы

Определение инвестиционных возможностей (оценка инвестиций): документ

содержит базовую информацию по тому, насколько привлекательный рынок предполагаемых

инвестиций, по социально-экономическому развитию региона, выявление тенденций. Данный документ предназначен главным образом для выявления принципиальных аспектов возможного предложения по инвестированию.Анализ альтернативных вариантов проекта и предварительный выбор наиболее эффективного.

Подготовка инвестиционного проекта, который может быть разбит на:

Бизнес план

Технико-экономическое обоснование (ТЭО).

Оценка эффективности инвестиционного проекта - оценка финансовой реализуемости проекта:

Здесь отражаются вопросы по оценке рисков, неопределенностей, обоснование схем финансирования, учетной политики предприятия, финансовых последствий при отклонении исходных показателей от базового сценария и др. Исходная информация для оценки эффективности проекта содержится в проектных материалах.

Слайд 9 Стадии разработки и реализации инвестиционного проекта, на который

производится оценка его эффективности:

При

разработке инвестиционного предложения;При разработке предварительного технико-экономического обоснования - обоснования инвестиций, бизнес план;

При разработке технико-экономического обоснования проекта девелопмента;

В ходе осуществления проекта (экономический мониторинг);

При завершении проекта - оценка фактической эффективности.

Слайд 10

Технико-экономическое обоснование (ТЭО) инвестиционного проекта

Данный документ содержит следующие основные разделы и информацию:

Резюме проекта (краткий обзор всех основных вопросов содержания каждой главы);Анализ рынка, концепция маркетинга, план продаж;

Описание проекта;

План осуществления проекта;

Финансовый анализ и инвестиции;

Эскиз объекта девелопмента в трехмерном виде вписанного в район месторасположения;

Выводы.

Слайд 11

Резюме проекта

Краткое описание проекта;

Организационная схема проекта (этапы

реализации);

Инвестиционные затраты (капиталовложения) на осуществление проекта;

Сроки реализации проекта;

Основные финансовые

результаты проекта;Основные показатели эффективности проекта.

Слайд 12

Анализ рынка, концепция маркетинга, план продаж:

Определение основной

идеи, целей и стратегии проекта;

Исследование рынка: анализ структуры

рынка, его характеристики, оценка потенциала отрасли, проблемы и перспективы, оценка спроса и предложения; Исследование социальной среды;

Экономический анализ;

Анализ месторасположения;

Анализ ограничений;

Концепция маркетинга: изложение концепции маркетинга, выбранных целей и стратегий, прогноз показателей операционной деятельности (уровень заполняемости, обоснование ценовой политики, др.);

Слайд 13

Описание проекта:

Схема размещения объекта строительства;

Описание, принятых

в расчетах, основных строительных и архитектурно-планировочных показателей строительства;

Распределение

площадей по функциональному использованию; Оценка воздействия проекта на окружающую среду;

Оценка инвестиционных затрат по подготовке и освоению участка, строительству, оценка затрат на оборудование, благоустройство и др.

Оценка будущих операционных доходов и расходов.

Слайд 14

План осуществления проекта (программа девелопмента):

Календарный план осуществления

проекта;

Инвестиционные затраты по проекту строительства (реконструкции);

Слайд 15

Финансовый анализ и инвестиции:

Описание схемы финансирования, структуры

финансирования проекта;

Оценка полных инвестиционных затрат;

Финансовая оценка проекта:

срок

окупаемости; норма прибыли;

точка безубыточности;

внутренняя норма доходности;

анализ чувствительности;

Слайд 16 Инвестиционная деятельность предприятия – это вложение инвестиций и

осуществление практических действий в целях получения прибыли и (или)

достижения иного полезного эффекта.В соответствии с ФЗ «Об инвестиционной деятельности в РФ» в инвестиционной деятельности принимают участие следующие субъекты:

Инвесторы

Заказчики

Подрядчики

Пользователи объектов капитальных вложений

Слайд 17 Капитальные вложения - инвестиции в основной капитал (основные

средства), в том числе затраты на новое строительство, расширение,

реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.Слайд 18 Объектами капитальных вложений в Российской Федерации являются находящиеся

в частной, государственной, муниципальной и иных формах собственности различные

виды вновь создаваемого и (или) модернизируемого имущества.Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений , являются инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и другие лица.

Слайд 19 Инвесторами могут быть физические и юридические лица, создаваемые

на основе договора о совместной деятельности и не имеющие

статуса юридического лица объединения юридических лиц, государственные органы, органы местного самоуправления, а также иностранные субъекты предпринимательской деятельности .Заказчики - уполномоченные на то инвесторами физические и юридические лица, которые осуществляют реализацию инвестиционных проектов. При этом они не вмешиваются в предпринимательскую и (или) иную деятельность других субъектов инвестиционной деятельности, если иное не предусмотрено договором между ними. Заказчиками могут быть инвесторы.

Слайд 20 Подрядчики - физические и юридические лица, которые выполняют

работы по договору подряда и (или) государственному или муниципальному

контракту, заключаемым с заказчиками в соответствии с Гражданским кодексом Российской Федерации. Подрядчики обязаны иметь лицензию на осуществление ими тех видов деятельности, которые подлежат лицензированию.

Слайд 21

Все инвестиции можно классифицировать по различным признакам:

В зависимости

от объектов вложения капитала:

реальные

финансовые

По характеру участия инвестора в

инвестиционном процессе:прямые

косвенные

По периоду инвестирования:

долгосрочные

среднесрочные

краткосрочные

По региональному признаку:

внутренние (отечественные)

внешние (зарубежные)

По форме собственности используемого капитала:

частные

государственные

совместные

иностранные:

прямые

портфельные

Слайд 22

Капитальные вложения

Капитальные вложения - это инвестиции в основные

средства, в том числе затраты на строительные и монтажные

работы; затраты на приобретение основных средств (станки, машины, оборудование); затраты на НИОКР; проектно-изыскательские работы; инвестиции в трудовые ресурсы.Слайд 24 Осуществляется на новых площадках в соответствии с вновь

утвержденным проектом.

Предполагает строительство дополнительных производств на действующих предприятиях; строительство

новых либо расширение существующих цехов, но в рамках территории действующего предприятия.Предусматривает переустройство производства; улучшение качества и изменение номенклатуры продукции без увеличения численности рабочих и строительства новых цехов. Однако к реконструкции относятся расширение и сооружение новых объектов вспомогательного назначения.

Предполагает проведение комплекса мероприятий по повышению технического уровня отдельных производств, цехов или участков на основе внедрения достижений НТП (механизация, автоматизация, модернизация изношенного оборудования).

Слайд 25

Портфельные инвестиции

Портфельные

инвестиции – вложение средств в акции, облигации и другие

ценные бумаги, выпущенные частными компаниями и государством.

Слайд 28

Инвестиционный портфель предприятия

Инвестиционный портфель - это сформированная в соответствии с инвестиционными

целями инвестора совокупность объектов инвестирования, рассматриваемая как целостный объект управления.При формировании любого инвестиционного портфеля инвестор преследует следующие цели:

Достижение определенного уровня доходности,

Прирост капитала,

Минимизация инвестиционных рисков

Ликвидность инвестированных средств.

Слайд 29

Управление инвестиционным портфелем

Основная задача активного стиля управления состоит

в прогнозировании размера возможных доходов от инвестирования. Инвестор отслеживает

и приобретает высокоприбыльные ценные бумаги, максимально быстро избавляется от активов, которые перестали удовлетворять требованиям (свопинг– постоянный обмен ценных бумаг через финансовый рынок).Предполагает создание хорошо диверсифицированного портфеля с определенными на длительную перспективу показателями ожидаемого дохода и риска. Изменения структуры портфеля редки и незначительны.

Управляющие портфелями могут объединять подходы активной и пассивной стратегии. Например, основная часть портфеля остается без изменений, в то время как ценными бумагами, составляющими отдельные, меньшие по величине субпортфели, ведется активная торговля.

Слайд 30

Источники инвестиций

Структура инвестиционных средств предприятия

является важным показателем его финансовой активности.

Важную роль

в определении источников инвестиций и их структуры играет деятельность государства посредством финансовой (налогово-амортизационной) и денежно-кредитной политики оно еаправляет инвестиционную активность в нужное русло – либо стимулирует ее, либо препятствует ей.

Слайд 31

Методы инвестирования

самофинансирование;

акционирование;

долгосрочное кредитование в основные фонды;

лизинг.

Слайд 32

Собственные средства предприятия

в виде

нераспределённой прибыли и амортизации, дополняющиеся определённой долей эмиссии ценных

бумаг и кредита, полученного с рынка ссудного капитала.Коэффициент самофинансирования – основной показатель уровня самофинансирования:

Кс = Сс/(Ба+Пс+Зс), где

Сс– собственные средства предприятия;

Ба – бюджетные ассигнования;

Пс – привлечённые средства;

Зс – заёмные средства.

Слайд 33

Амортизационные отчисления

Осуществления ускоренной амортизации

I способ:

Искусственное сокращение нормативных сроков

службы и соответствующее увеличение нормы амортизации.

II способ:

Возможность отдельных предприятий

в течении ряда лет производить амортизационные отчисления в повышенном размере с понижением их в последующие годы.

Слайд 34

Долгосрочное кредитование в основные фонды

Кредит выражает экономические отношения

между заемщиком и кредитором, возникающие в связи с движением

денег на условиях возвратности и возмездности .Объектами банковского кредитования капитальных вложений

юридических и физических лиц могут быть затраты по:

1) строительству, расширению, рекомендации и техническому перевооружению объектов производственного и непроизводственного назначения.

2) приобретению движимого и недвижимого имущества;

3) образованию современных предприятий;

4) созданию научно-технической продукции, интеллектуальных ценностей и других объектов собственности;

5) осуществлению природоохраняемых мероприятий.

Кредитование имеет смысл:

Если предприятие сможет выплатить весь кредит (при окупаемости проекта и получении прибыли);

Если рентабельность предприятия превышает определенный уровень;

Если кредит дается под невысокий процент;

Если обеспечивается экономическая выгода с наименьшей степенью риска.

Слайд 35

Лизинг

Лизинговые операции

Оперативный — лизинг с

неполной окупаемостью. Это все сделки, в которых затраты арендодателя,

связанные с приобретением сдаваемого в аренду имущества, окупаются частично в течение первоначального срока аренды.Состав оперативного лизинга:

рейтинг — краткосрочная аренда имущества от одного дня до одного года;

хайринг - среднесрочная аренда - от одного года до трех лет.

Финансовый - лизинг с полной окупаемостью. Выплата в течение срока аренды твердо установленной суммы арендной платы, достаточной для полной амортизации машин и оборудования и способной обеспечить ему фиксированную прибыль.

лизинг с леверидж лизинг

обслуживанием лизинг «в пакете»

Слайд 36

Осуществляется одноразовая аренда имущества

Лизинг, при котором договор продолжается

по истечении первого срока контракта.

Слайд 37

Преимущества лизинга

Расширение номенклатуры продукции, с которой он выступает

на внутреннем и внешнем рынках;

Обеспечение реализации технических средств и

предоставление услуг, продажа которых на других условиях невыгодна или невозможна;Повышение экономической эффективности сдаваемых в долгосрочную аренду машин и оборудования путем отбора выгодных контрактов;

Создание и расширение круга своих постоянных партнеров, укрепление с ними деловых связей, минуя посредников.

Слайд 38 Для достижения наиболее высокой эффективности вложений инвесторы должны

учитывать базовые принципы инвестирования:

Принцип предельной эффективности инвестирования

Принцип «замазки»

Принцип сочетания

материальных и денежных оценок эффективности капиталовложенийПринцип адаптационных издержек

Принцип мультипликатора

Q-принцип

Слайд 39

Принцип предельной эффективности инвестирования

Заключается

в том, что инвестиции в производство происходят до тех

пор, пока издержки на каждую последующую единицу продукции не будут превышать дохода от нее.

Слайд 40

Принцип «замазки»

Предприятие имеет полную свободу

для принятия решения (например, покупка станка), а затем в

процессе реализации этого решения свобода постепенно сменяется несвободой (т.е. для окупаемости данного станка необходимо определенное количество времени эксплуатации, чтобы впоследствии получить прибыль).

Слайд 41

Принцип сочетания материальных и денежных оценок эффективности капиталовложений

Существует три варианта оценки эффективности:

Через

сравнение относительных цен затрат и выпуска (стоимостной анализ);Через сочетание денежных и технических критериев эффективности

Технический подход оценки эффективности

Слайд 42

Принцип адаптационных издержек

Предприятие должно учитывать

издержки, связанные с адаптацией к новой инвестиционной среде (адаптационные

издержки). Измеряются как выпуск, потерянный от реорганизации производства и переподготовки кадров, когда новое оборудование установлено, но его необходимо переналадить под изменившуюся конъюнктуру.

Слайд 43

Принцип мультипликатора (множителя)

Опирается на взаимосвязь

отраслей. Пример: если повысится спрос на мебель, автоматически повышается

спрос и на технологически сопутствующие товары: ткань, дерево, металл и др.Мультипликатор выражает зависимость между отраслями и характеризует эти связи количественно, позволяет заранее знать время и экономическую силу конкретного воздействия и выгодно использовать эту информацию

Слайд 44

Q – принцип

Заключается в

определении зависимости между оценкой актива на фондовой бирже и

его реальной восстановительной стоимостью.Q = С/И,

Q – показатель зависимости (см. выше),

С – биржевая оценка воспроизводимых материальных активов,

И – текущие издержки покупки (замещения) этих активов.

Если Q > 1, то инвестирование выгодно.

Слайд 45 Принятие инвестиционного решения – достаточно

сложная задача, поэтому инвесторы проводят проектные анализы, т.е. оценивают

доходность проекта на основе сопоставления затрат и выгод, которые рассчитывают получить в результате реализации проекта.Проектный анализ включает в себя технический, социальный, институциональный и др. виды анализа, но наибольшее значение имеют финансовый и экономический анализы.

Задача финансового анализа – установление достаточности финансовых ресурсов конкретного предприятия для реализации проекта в установленные срок, выполнения всех финансовых обязательств.

Задача экономического анализа – оценка потенциальной способности инвестиционного проекта сохранить ценность вложенных средств и обеспечить достаточный темп их прироста.

Слайд 46 Оценку экономической эффективности инвестиционных проектов проводят с помощью

следующих методов:

Простые методы:

расчет простой нормы прибыли

расчет периода окупаемости

Сложные (динамические)

методы:расчет чистой приведенной стоимости

расчет внутренней нормы доходности

Слайд 47

Расчет простой нормы прибыли

Чистая прибыль

Простая норма прибыли =

Простая норма прибыли показывает, какая часть инвестиционных затрат возмещается (возвращается) в виде прибыли в течение одного интервала планирования.

Расчет периода окупаемости

Первоначальные инвестиции

Период окупаемости =

Чистый годовой поток денежных средств от

реализации инвестиционного проекта

С помощью этого показателя рассчитывается период, в течение которого проект будет работать «на себя», т.е. весь объем генерируемых проектом денежных средств направляется на возврат первоначально инвестированного капитала.

Слайд 48

Расчет чистой приведенной стоимости

n R t – CΣ t

NPV =Σ , где

t = 1 (1 + i)t

NPV – чистая приведенная стоимость,

R t – доход выгода в году t,

С t – затраты на проект в году t,

i – ставка дисконта,

n – число лет цикла жизни проекта.

Расчет внутренней нормы доходности

Внутренняя норма прибыли – это ставка дисконта, при которой эффект от инвестиций, т.е. чистая приведенная стоимость, равен нулю.

На практике внутренняя норма доходности вычисляется на компьютере с использованием специальных программ.

Слайд 49

Метод дисконтирования

При проведении

проектного анализа возникает проблема, которая заключается в том, что

необходимо сопоставлять затраты и доходы, возникающие в разное время. Поэтому и в экономическом, и в финансовом анализе часто используют специальный технический прием, который называется дисконтированием. Он позволяет измерить текущую и будущую стоимости одной денежной меркой.При дисконтировании находят текущую стоимость путем деления будущей стоимости на (1 + ставка процента) столько раз, на сколько лет делается расчет:

PV = FV /(1 + r) , где

PV – текущая стоимость, FV – будущая стоимость,

r – ставка процента, n – число лет.

Слайд 50

Риски финансовых инвестиций

Связаны с экономическим и политическим положением

страны инвестора (жесткие правительственные меры, ограничивающие право частной собственности,

развитие инфляционных процессов, политические потрясения).Связаны с конкретным объектом инвестирования (понижение курсовой стоимости, отсутствие прибыли, мошенничество со стороны организаторов эмиссии, банкротство фирмы инвестирования).