Слайд 2

Характеристика і тенденції глобального фармацевтичного ринку

Слайд 3

Риси глобального фармацевтичного бізнесу

Світовий ринок фармацевтичної продукції –

це складне, багаторівневе, поліфункціональне утворення із стабільно високими темпами

зростання виробництва, продажів та рентабельності.

Протягом останніх 15 років зростання виробництва медикаментів у світі перевищує промислове виробництво у 4-5 разів, зокрема, хімічне — у 3 рази.

Слайд 4

Риси глобального фармацевтичного бізнесу

Обсяг глобального фармацевтичного ринку склав

майже 1 трлн. $ у 2013 р.

Стабільно зростав протягом

десятиліття

Ринок фармпрепаратів ЄС скоротився на 36 % з 219 млрд. дол. у 2006р. до 140 млрд. дол. у 2013р.

Серцево-судинний сегмент ринку був найбільш прибутковим.

Слайд 5

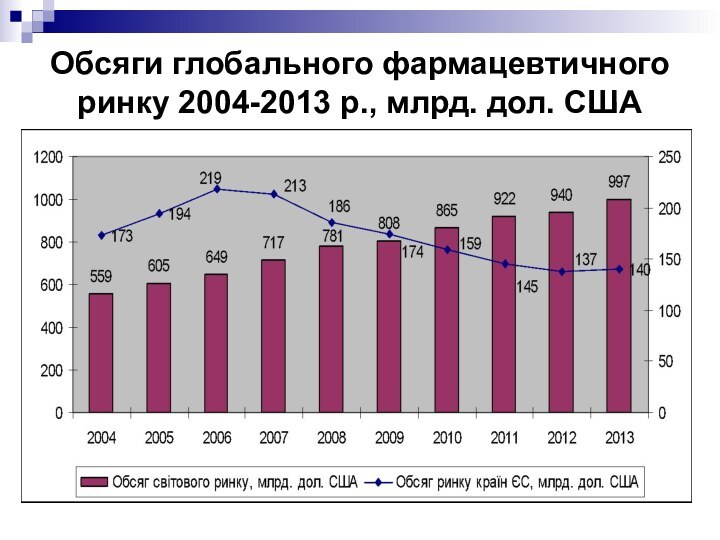

Обсяги глобального фармацевтичного ринку 2004-2013 р., млрд. дол.

США

Слайд 6

Ринок ліків країн світу та зміна обсягів у

2013/2012 рр.

Слайд 7

Географічна структура світового виробництва лікарських засобів, 2013р. (%)

Слайд 8

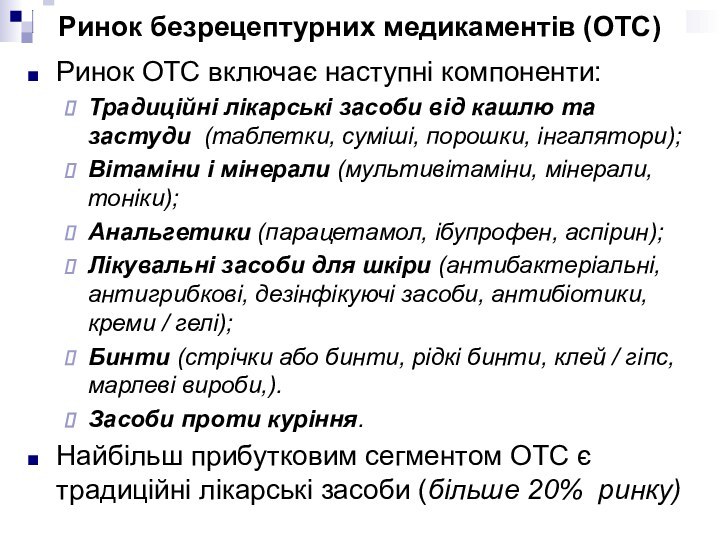

Ринок безрецептурних медикаментів (OTC)

Ринок ОТС включає наступні компоненти:

Традиційні лікарські засоби від кашлю та застуди (таблетки, суміші,

порошки, інгалятори);

Вітаміни і мінерали (мультивітаміни, мінерали, тоніки);

Анальгетики (парацетамол, ібупрофен, аспірин);

Лікувальні засоби для шкіри (антибактеріальні, антигрибкові, дезінфікуючі засоби, антибіотики, креми / гелі);

Бинти (стрічки або бинти, рідкі бинти, клей / гіпс, марлеві вироби,).

Засоби проти куріння.

Найбільш прибутковим сегментом ОТС є традиційні лікарські засоби (більше 20% ринку)

Слайд 9

Сучасні тенденції ринку

Розробка нових лікарських засобів і їх

просування на ринок стають все більш дорогими.

В період з

1995 по 2005 рік частка корпоративних витрат на НДДКР зросла з 15% до 17,1%.

Витрати на маркетинг є найбільшими статтями витрат лідерів фармацевтичного ринку (витрати на збут та адміністрування зросли з 28,7% до 33,1%).

Обмеженість ресурсів і висока конкуренція змушують компанії зосередити увагу на декількох напрямках досліджень та зменшити портфель продуктів.

Державні і приватні установи об’єднують свої ресурси для подолання загальних наукових проблем.

Слайд 10

Сучасні тенденції ринку

Регулювання стає жорсткішим. Європейське агентство з

лікарських засобів (EMA) удосконалює моніторинг негативних відгуків

Міністерство охорони

здоров’я і соціальних служб США розробило систему активного спостереження за безпекою лікарських засобів на американському ринку “Sentinel” (Вартовий).

Більш жорстке регулювання цін.

Слайд 11

Сучасні тенденції ринку

Крупні фармацевтичні компанії сильно залежать від

продажів 1-2 препаратів («блокбастерів»), якщо рівень їх продажів перевищує

1 млрд. дол. США.

В 2013 р. на частку «блокбастерів» припадало близько 20% від загального обсягу продажів фармацевтичних компаній найбільших країн ЄС

Слайд 12

Динаміка експорту лікарських засобів за країнами світу у

2008-2013 рр., млн. дол. США

Слайд 13

Світовий експорт

Світовими лідерами по експорту лікарських засобів є

6 Європейських країн (Німеччина, Бельгія, Швейцарія, Франція, Ірландія, Великобританія).

Їх

частка становила у 2013 році 58,1% світового обсягу експорту.

На 7 місці знаходяться США з часткою експорту 7,5%.

Країни, що розвиваються не мали значних часток у обсягах експорту через значну потребу внутрішнього ринку.

Протягом 2008-13 рр. світовим лідером була Німеччина, проте у 2012 р. Швейцарія перемісти-лася на друге місце

Слайд 14

Динаміка імпорту лікарських засобів за країнами світу у

2008-2013 рр., млн. дол. США

Слайд 15

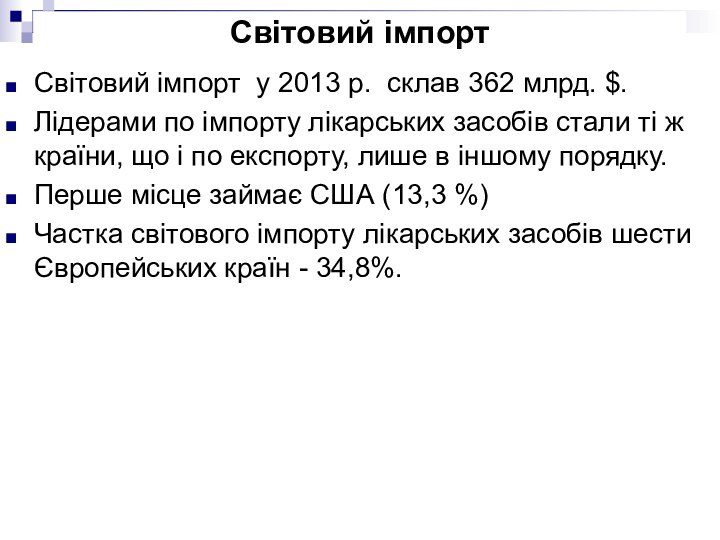

Світовий імпорт

Світовий імпорт у 2013 р. склав 362

млрд. $.

Лідерами по імпорту лікарських засобів стали ті ж

країни, що і по експорту, лише в іншому порядку.

Перше місце займає США (13,3 %)

Частка світового імпорту лікарських засобів шести Європейських країн - 34,8%.

Слайд 16

Топ 10 глобальних фармацевтичних товарів (продажі), млрд. дол.

США

Слайд 19

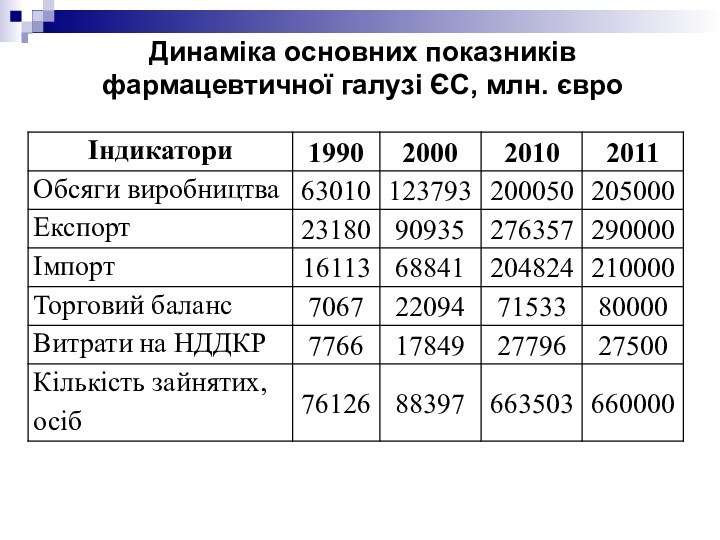

Динаміка основних показників фармацевтичної галузі ЄС, млн. євро

Слайд 20

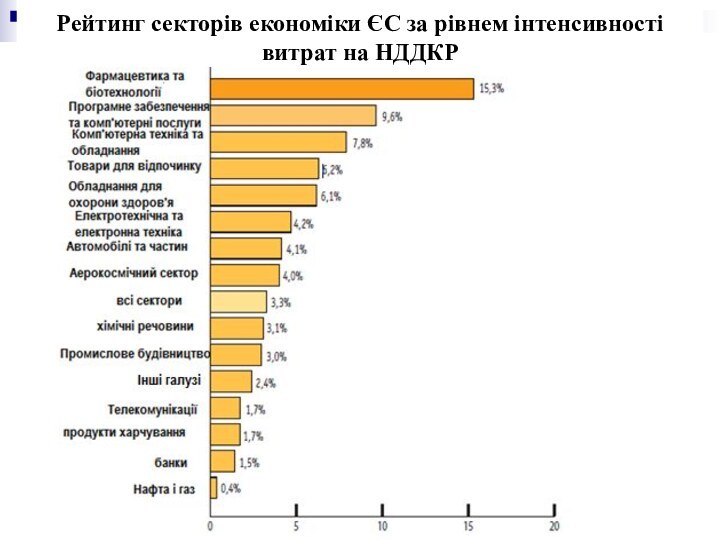

Рейтинг секторів економіки ЄС за рівнем інтенсивності витрат

на НДДКР

Слайд 21

Середньорічна кількість зареєстрованих препаратів з новими активними компонентами

протягом 1963-2011 років

Слайд 22

Топ-20 компаній за кількістю НДДКР продуктів, що знаходяться

в розробці в 2012 р.

Слайд 23

Етапи розробки лікарського засобу та захисту ПІВ

Слайд 24

Прогнозна структура світового виробництва лікарських засобів, 2020 р.

(%)

Слайд 25

Прогнозні тенденції ринку до 2020 р.

9,4% населення планети

(719 млн.) складатимуть люди у віці старше 65 р.

(у 2005 р.- 7,3% (477 млн.)

Немолоді люди споживають більше ліків: 4 з 5 осіб старше 75 років приймають як мінімум 1 препарат, а 36% - 4 і більше лікарських засобів;

Дослідження виявляють нові проблеми, наприклад, метаболічний синдром і синдром хронічної втоми, які пов’язані із змінами в експресії генів в лейкоцитах

Урбанізація і велика мобільність сприяли появі нових патогенних хвороб, частина з яких розповсюджується дуже швидко і важко піддається лікуванню.

Слайд 26

Прогнозні тенденції ринку до 2020 р.

Забруднення навколишнього середовища

також спричинить відчутний вплив на охорону здоров’я в країнах

ЄС.

Боротьба з бідністю сприятиме зростанню добробуту населення країн, що розвиваються, тому зросте платоспроможний попит на продукцію фармацевтичних компаній.

Слайд 27

Характеристика фармацевтичного сектору ЄС

Слайд 28

Характерні риси фармацевтичної галузі ЄС

Надзвичайно висока вартість розробки

нової продукції

За період з 1976 – 1987 рр. вартість

виведення нових ліків на ринок зросла з 116 млн. $ до 260 млн. $ та до 359 млн. $ у 1990 р.

Сьогодні пересічний обсяг інвестицій у НДДКР крупної фармацевтичної компанії складає 1-2 млрд. $

Ринок фармацевтичних засобів є зарегульованим як на регіональному, так і на міжнародному рівнях

Правила безпеки регулюють умови розробки та тестування продукції підвищуючи вартість, а регулювання цін обмежує рівень рентабельності

Слайд 29

Характерні риси фармацевтичної галузі ЄС

Легкість копіювання та підробки

ліків обумовлює високу важливість захисту прав інтелектуальної власності

За

період з 1970 – 1982 рр. середня тривалість патентного життя нових ліків скоротилась з 14 до 8 років

У 1968 р. компанія Inderal протягом 10 років не мала конкурентів, тоді як компанія Invirase у 1995 році насолоджувалася монополією лише три місяці.

Нерівномірність розподілу прибутків, більшість ліків не покривають витрати на розробку

Якщо ліки не забезпечують 350 млн. $ продаж на рік, то покрити витрати на їх розробку дуже важко

Слайд 30

Тенденції у фармацевтичній галузі ЄС

Головна галузь, яка створює

значний позитивний торговий баланс для ЄС (+28 млрд. $

у 2009 р.);

Велике значення зовнішніх ринків для галузі (ринки Китаю та Індії не менш важливі, ніж ринок Франції, наприклад);

Найбільшу частку у додану вартість фармацевтичної промисловості ЄС створюють ФРН (19,6%), Франція (18,2%) та Великобританія (15,4%);

Найбільше працівників у фармацевтичній промисловості зайнято у ФРН, Франції, Італії, Великобританії, Іспанії, Бельгії.

Слайд 31

Проблеми у фармацевтичній галузі ЄС

Вичерпання патентів основних ліків;

Скорочення

тривалості патентного захисту;

У ЄС наступає період масового закінчення термінів

патентів виробників на оригінальні лікарські засоби.

«Патентний провал» і поява масової дженерикової конкуренції приводять до значного зниження цін

З 2012 по 2018 рік прогнозується скорочення доходів фармацевтичного ринку на 148 млрд дол. США

Слайд 32

Проблеми у фармацевтичній галузі ЄС

Відтік інтелекту до США;

Зниження

продуктивності НДДКР;

Зростання вартості комерціалізації нових ліків;

Зростання цінового тиску з

боку держави та приватних страхових програм

Слайд 34

TOП-20 фармацевтичних компаній світу

Слайд 35

Позиції європейських фармацевтичних компаній світовому рейтингу за фінансовими

показниками 2012-2013 рр.

Слайд 36

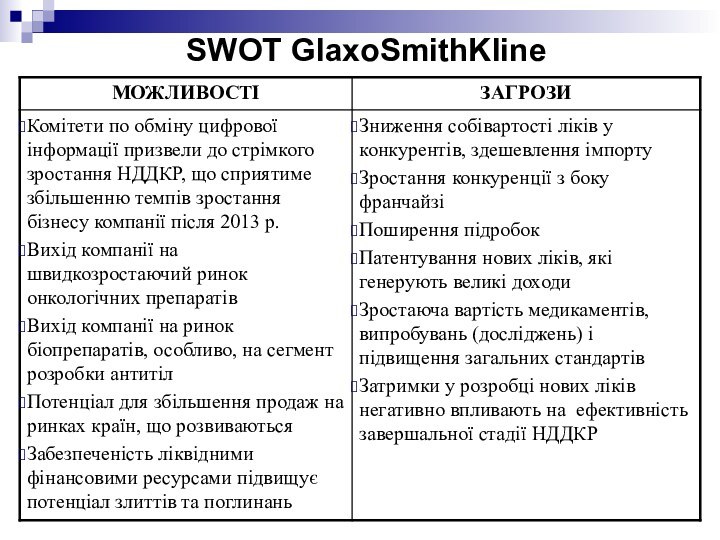

Стратегії реструктуризації

Досягнуті фін. результати демонструють глибину патентного провалу.

Тільки

компанію Pfizer в 2013 році чекало падіння продажів її

«блокбастера» Lipitor (Atovastatin) з $ 9,58 млрд дол. до $ 3,95 млрд.

Аналогічно Novartis, MSD, GSK, Astra Zeneca, BristolMyersSquibb.

Крупні фарм. компанії перебувають на різних етапах реструктуризації. Перші позитивні результати за показником «чистий прибуток» показують внутрішньокорпоративні програми економії витрат, започатковані більшістю компаній у 2011 році

Слайд 37

Стратегії реструктуризації

Існує три напрямки долання патентного провалу:

продовження процесу

консолідації і концентрації шляхом злиття і поглинань;

подальша диверсифікація

власного бізнесу (різноманітні підходи);

територіальна експансія на ринки з найкращими перспективами розвитку і зростання.

Слайд 38

Стратегії реструктуризації: успіх Sanofi

Французька Sanofi повернулася на шлях

зростання - патентний провал пройдений.

З 2008 року Sanofi

втратила патентний захист на 6 з 7 препаратів-«блокбастерів», включно з Plavix.

Нове керівництво провело наступні заходи:

виведення на ринок нових препаратів в сфері діабету і онкології - планується вивести на ринок 16 нових продуктів;

придбання в сфері біотехнологій американської компанії Genzyme та безрецептурного бізнесу з метою подальшої диверсифікації;

значні капіталовкладення в НДДКР

Слайд 39

TOП-16 фармацевтичних компаній Європи

Слайд 40

Стратегії реструктуризації: M&A

В світі протягом 2012-2013 рр. здійснено

128 операцій M&A. Вартісний обсяг операцій склав $ 101,1

млрд.

Лише 14 операцій перевищили $1 млрд.

В майбутньому M&A залишаться одним з ключових трендів у європейській фармацевтичній галузі.

Спостерігається протилежна тенденція в стратегічній орієнтації великих фармацевтичних компаній.

Американські ТНК вдаються до дроблення своїх активів-конгломератів, які вони створили протягом останніх років, на окремі самостійні компанії.

Слайд 41

Стратегії M&A

Поглинання великими компаніями малих або середніх фірм.

(Наприклад, компанія Roche придбала всі акції фірми Coragne);

Злиття рівних

за ринковою силою фармацевтичних компаній. («GlaxoWellcome» + «SmithKline Beecham» у 2000 р.);

партнерські угоди, союзи, стратегічні альянси щодо взаємовигідної співпраці, що включають:

угоди про спільне проведення НДДКР;

угоди про спільне просування і дистрибуцію препаратів на окремих ринках;

Слайд 42

Стратегії M&A

Придбання фармацевтичними компаніями біотехнологічних фірм або укладання

з ними угод про спільну діяльність або ліцензування препаратів.

Компаніїя «Pfizer» сформувала мережу біотехнологічного забезпечення власних досліджень реалізовані у вигляді консорціуму під назвою «PfizerGen»

до його складу входять 6 фірм з різних країн світу: «Incyte», «Myco», «Cantab», «Neurogen», «Oxford Azymm», «Inhale».

Слайд 43

Стратегії M&A: Abbott

Американська компанія Abbott в кінці

2012 року заявила про виділення корінного фармацевтичного бізнесу з

свого активу.

Шляхом відділення була заснована нова компанія - ABBVIE, яка об’єднує фармацевтичний бізнес Abbott у світовому масштабі з оборотом $17 млрд., налічує 21 тис. працівників.

Керівництво компанії пояснює ці дії тим, що «виділення і чітке розмежування різних секторів бізнесу додає компаніям більше гнучкості і в очах інвесторів більш чітко вираженим стає бізнес-профіль, а перспективи розвитку – зрозумілішими

Слайд 44

Операції M&A, проведені глобальними фармкомпаніями протягом 2009-2012 рр.

Слайд 45

Участь європейських фармацевтичних компаній в угодах злиття і

поглинання за 2012-2013 рр.

Слайд 46

Географічне проникнення

Географічна присутність всіх компаній має глобальний характер.

Всі вони здійснюють свою діяльність у США, Західній Європі,

Азії.

Ринки, що розвиваються в Азії, Африці є перспективними для розширення активності

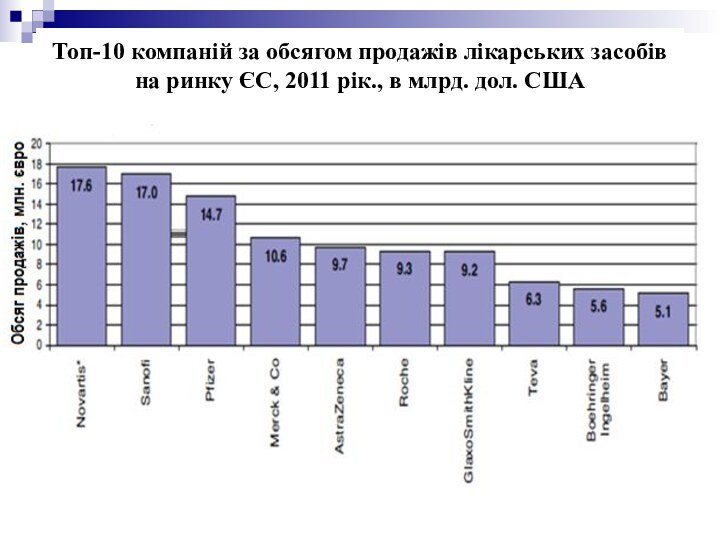

За обсягами продажу у Європі на 1 місце вийшла Novartis ($ 17,6 млрд.). На 2-му місці – Sanofi ($17 млрд).

Завдяки зменшенню видатків на лікарські засоби, споживачі почали більше купувати дешевших препаратів, що продаються без патентного захисту (генериків).

Novartis є одним з найбільших виробників генериків у світі, чим пояснюється лідерство компанії.

Слайд 47

Прибутки та регіональна структура збуту фармацевтичних компаній Європи,

2012 р.

Слайд 48

Топ-10 компаній за обсягом продажів лікарських засобів на

ринку ЄС, 2011 рік., в млрд. дол. США

Слайд 49

Топ-19 компаній за обсягом продажів лікарських засобів на

ринку ЄС, 2009-2011рр.

Слайд 50

Ціноутворення

Кошик зі 150 однакових фармацевтичних препаратів був проаналізований

в 11 країнах ЄС

Він відображає вартість 150 однакових

лікарських засобів, які продаються в країнах Європи та США.

Його середня ціна варіюється в межах 25% між країнами ЄС.

Найменшою його вартість була в Італії, а найбільшою - в Німеччині.

Різниця цін на однакові препарати пояснюється різними методами цінового регулювання у країнах, податковими ставками, а також різними маркетинговими стратегіями фармкомпаній в межах локальних ринків

Слайд 51

Порівняння цін між країнами Європи і США на

кошик 150 фармацевтичних продуктів, %, 2009 р

Слайд 52

Ціноутворення

Найменші ставки ПДВ мають Литва, Угорщина, Франція, Іспанія,

дещо вищі - Італія.

Простежується чіткий зв'язок між вартістю

фармацевтичної продукції та ставками ПДВ.

Ціни та препарати в Італії, Франції та Іспанії найменші серед проаналізованих 11 країн, відповідно ставки ПДВ в них одні з найменших

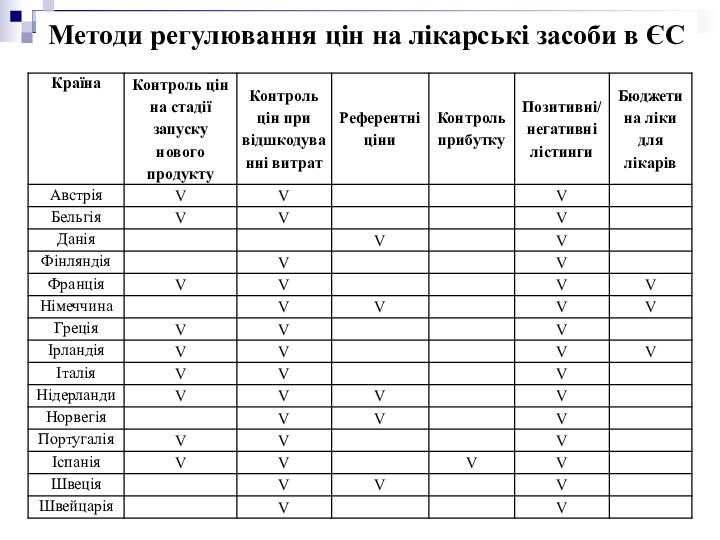

Слайд 53

Методи регулювання цін на лікарські засоби в країнах

ЄС

Засоби та методи регулювання цін на лікарські препарати суттєво

відрізняються між країнами

Деякі країни безпосередньо регулюють ціни на ліки (Франція та Італія)

Ряд країн впроваджують обмеження на відшкодування витрат в рамках соціального страхування (Німеччина)

На рівні ЄС діє Європейське агентство лікарських засобів (European Medicines Agency), завданням якого є координація та гармонізація регуляторних режимів. EMA забезпечує централізовану політику видання дозволів на продаж ліків.

Слайд 54

Методи регулювання цін на лікарські засоби в ЄС

Слайд 55

Конкуренція

На конкурентній карті ринку фармпрепаратів ЄС видно, що

найбільшим асортиментом товарів володіє Pfizer, але водночас ціни на

товари даної компанії є високими.

Компанія Sanofi є вузькоспеціалізованою та пропонує спецпрепарати за високими цінами.

Найбільші переваги у групи компаній - AstraZeneca, GlaxoSmithKline та Merck & Co, оскільки асортимент їхньої продукції є широким, а ціни середніми

Низькими цінами та вузькою спеціалізацією характеризуються Bayer та Novartis, які мають хороші перспективи у контексті європейських тенденцій до переважання дешевших ліків.

Слайд 56

Карта груп стратегічних конкурентів на ринку ЄС

Слайд 57

Карта груп стратегічних конкурентів на ринку ЄС:

“Витрати на

НДДКР” vs.

“Товарний асортимент”

Слайд 58

Конкурентна карта глобального ринку фармацевтичної продукції

Слайд 59

Порівняльна характеристика конкурентних моделей компаній на фармацевтичному ринку

ЄС

Слайд 60

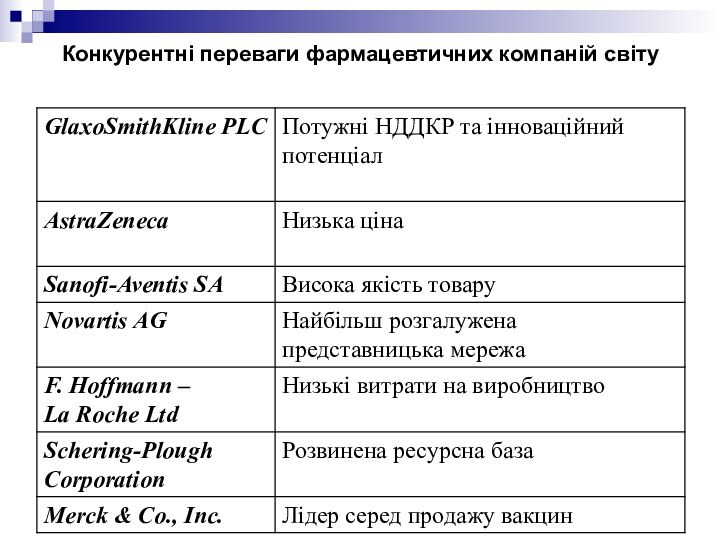

Конкурентні переваги фармацевтичних компаній світу

Слайд 61

Конкурентні переваги фармацевтичних компаній світу

Слайд 62

Сучасні фармацевтичні компанії в ЄС

На ринку медикаментів

ЄС домінують 25 глобальних ТНК кожна з річним товарообігом

більше 10 млрд. $;

Тенденція до спеціалізації (кардіо, респіраторні, гастро, онко, нейрозахворювання );

Велика кількість спеціалізованих старт-апів, що спеціалізуються на розробці 1-2 видів ліків та в окремих галузях біотехнологій

Поява спеціалізованих інфраструктурних компаній :

Організації клінічних досліджень, розробники технологічних платформ, виробничі майданчики, маркетингові фірми

Слайд 63

Сучасні фармацевтичні компанії в ЄС

Вихід компаній на зовнішній

ринок диктується прагненням збільшити прибутки шляхом розширення продажу і

впровадження нових патентованих засобів у найбільшій кількості країн

У провідних західноєвропейських компаній частка продажу на зарубіжних ринках істотно перевищує 50%.

Слайд 64

Ділова модель “GlaxoSmiethKline”

Слайд 65

GlaxoSmithKline – лідер європейської фармацевтичної галузі

27 грудня 2000

р. компанія утворилася шляхом злиття двох компаній: Glaxo Wellcome

PLC і SmithKline Beecham PLC GSK.

GSK має свій корпоративний головний офіс у Лондоні, здійснює операції у 114 країнах та реалізує продукцію у більш ніж 150 країнах

Слайд 66

Завод GlaxoSmithKline у

м. Ульверстоун, Великобританія

Слайд 67

GlaxoSmithKline – лідер європейської фармацевтичної галузі

Основні підрозділи НДДКР

розташовані у Великобританії, США, Японії, Італії, Іспанії та Бельгії.

Продукція виготовляється приблизно у 37 країнах

Основні ринки для реалізації продукції компанії: США, Великобританія, Франція, Німеччина, Італія та Іспанія.

Слайд 68

Дохід GlaxoSmithKline у 2008 році

за географічним сегментом

Слайд 69

GlaxoSmithKline – лідер європейської фармацевтичної галузі

GSK здійснює свою

діяльність в двох сегментах промисловості:

Фармацевтика (виробництво лікарських засобів та

вакцин, які відпускаються лише за призначенням лікаря)

Безрецептурні медикаменти ОТС (лікарські засоби, які відпускаються без рецепту лікаря, засоби догляду за ротовою порожниною тощо)

Слайд 70

Дохід GlaxoSmithKline у 2008 році

за видом препаратів

та географічним сегментом

Слайд 71

Порівняння цінової конкурентоспроможності компаній та їх препаратів на

ринку США, 2008 р.