Слайд 2

Osnova přednášky

1) Finanční analýza

2) Ekonomická přidaná hodnota (EVA)

Слайд 3

ad 1) FINANČNÍ ANALÝZA

„Finanční analýza je oblast,

která představuje významnou součást soustavy podnikového řízení. Je úzce

spojena s účetnictvím a finančním řízením podniku, propojuje tyto dva nástroje podnikového řízení…..“ (Grünwald, Holečková)

„Finanční analýza podniku je pojímána jako metoda hodnocení finančního hospodaření podniku, při které se získaná data třídí, agregují a poměřují mezi sebou navzájem“ (Sedláček)

„Finanční analýza představuje systematický rozbor získaných dat, která jsou obsažena především v účetních výkazech. Finanční analýzy v sobě zahrnují hodnocení firemní minulosti, současnosti a předpovídání budoucích finančních podmínek“ (Růčková)

Слайд 4

Postup při hodnocení firmy:

shromáždění vstupních dat

zpracování dat

vyhodnocení výsledků

Слайд 5

FINANČNÍ ANALÝZA – zahrnuje OBLASTI:

1) analýza efektivnosti

2) analýza

finanční stability

a) analýza likvidity

b) analýza zadluženosti

3) analýza hospodářské aktivity

4)

analýza ukazatelů kapitálového trhu

Слайд 6

Ad1) analýza efektivnosti (rentability, výnosnosti ziskovosti)

efektivnost (pojem) –

znamená:

- dosahování absolutní částky zisku

- účinnost, s jakou se

vstupy transformují na výstupy

obecná konstrukce ukazatelů:

EFEKT/ VSTUP EFEKT/VÝSTUP

- problém volby čitatele

- problém volby jmenovatele

- kombinace musí být smysluplná

Слайд 7

Ad 1) ukazatele rentability

Слайд 9

Pákový efekt

= efekt zvyšování rentability vlastního kapitálu použitím

cizího kapitálu v kapitálové struktuře podniku

mezi ROA a ROE

existuje jakýsi efekt páky:

pozitivní pákový efekt: je-li ROE > cena cizího kapitálu, pak při přílivu cizího kapitálu ROE roste

negativní pákový efekt: je-li ROE < cena cizího kapitálu, pak při přílivu cizího kapitálu ROE klesá

Слайд 10

Ad 2) Analýza finanční stability

zahrnuje:

analýzu platební schopnosti firmy

(likvidity)

analýzu zadluženosti firmy

Слайд 11

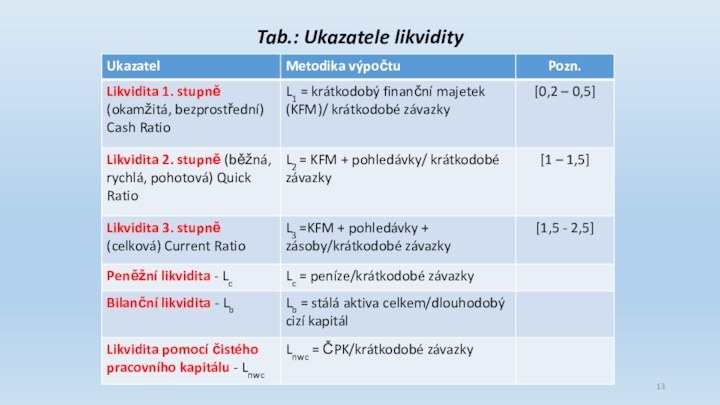

Ad 2 a) analýza platební schopnosti (likvidity)

likvidnost X

likvidita

souhrn všech potenciálně likvidních prostředků, které má firma

k dispozici k úhradě krátkodobých závazků

je předpokladem finanční rovnováhy (stability) firmy

vizitka pro obchodní partnery

vztah likvidity a rentability

Слайд 12

likvidnost

PENÍZE

krátkodobý finanční majetek

pohledávky

zásoby – výrobků

- materiálu

splátka faktur

výplata

mezd

- splátka daní

splátka úroků

apod.

Слайд 14

Ad 2b) analýza zadluženosti firmy

bez cizího kapitálu se

obejde málokterý podnik

cizí kapitál je dluh, který musí podnik

v určené době splatit

krátkodobý cizí kapitál

dlouhodobý cizí kapitál

cizí kapitál není poskytován zadarmo – nákladem za jeho používání je úrok

krátkodobý kapitál je zpravidla levnější než dlouhodobý

Proč podnik používá cizí kapitál?

Слайд 15

Ukazatele zadluženosti:

ukazatele struktury kapitálu

ukazatele krytí cizího kapitálu

Слайд 16

Tab.: Ukazatele struktury kapitálu

Слайд 17

Tab.: Ukazatele krytí cizího kapitálu

Слайд 18

Ad 3) Analýza hospodářské aktivity

soubor podpůrných ukazatelů, který

doplňuje efektivnost hospodaření podniku

ukazatele měří, jak efektivně podnik hospodaří

se svými aktivy

jejich využití je především pro řízení zásob

ukazatele lze rozdělit do 2 skupin: na rychlost obratu a dobu obratu

Rychlost obratu: vyjadřuje počet obrátek za určité období (např. 1 rok), tj. kolikrát se daná položka v podniku obrátí. Tato hodnota by měla být co nejvyšší, protože čím vyšší je počet obrátek, tím vyšší je zisk.

Doba obratu: vyjadřuje dobu, po kterou je kapitál vázán v určité formě aktiv a snahou je, aby tato hodnota byla co nejnižší.

Слайд 19

Tab.: Ukazatele hospodářské aktivity

Слайд 20

Ad 4) Analýza ukazatelů kapitálového trhu

počítají se

pouze pro podniky s veřejně obchodovatelnými cennými papíry

jsou důležité

pro potenciální investory, kteří chtějí vědět, jakou návratnost mohou očekávat od vložených prostředků

Tab.: Ukazatele kapitálového trhu

Слайд 22

AD 2) EKONOMICKÁ PŘIDANÁ HODNOTA

(Economic Value Added,

EVA)

Pojem, který v současnosti označuje velmi významné hodnotové měřítko

výkonnosti podniku.

Podnik, který vykazuje kladný čistý zisk (HV za účetní období) ještě nemusí dosahovat kladného ekonomického zisku! Ekonomický zisk je zisk po odečtení nejen nákladů na cizí kapitál (ty jsou součástí čistého zisku), ale i nákladů na vlastní kapitál (tzv. explicitní náklady).

Základní myšlenkou ukazatele je, že investovaný kapitál musí mít větší přínos, než náklady na tento kapitál.

= Finanční ukazatel, který lze definovat jako rozdíl mezi čistým provozním ziskem a kapitálovými náklady.

Слайд 23

Výpočet EVA

EVA = NOPAT - C . WACC

NOPAT

(Net Operating Profit After Tax)

= zisk z operativní

činnosti podniku. Jeho hodnotu v českých účetních výkazech nenajdeme, je možné ji odhadnout jako:

provozní zisk x (1 – t), t je daňová sazba

C (Capital) = celkový zpoplatněný kapitál (obvykle dlouhodobý)

WACC (Weighted Average Cost of Capital) = průměrné vážené náklady na kapitál [= kolik % ze zpoplatněného (úročeného) podnikem využívaného kapitálu stojí podnik právě užívání kapitálu]

Слайд 24

- pro stanovení hodnoty WACC lze použít:

(viz 3.

přednáška)

1. WACC = rd . (1 – t) .

D/C + re . E/C

rd – úroková míra placená z cizího kapitálu

T – sazba daně z příjmu

D – úročený cizí kapitál

re – požadovaná výnosnost vl.K (v %)

E – vlastní kapitál

C – celkový zpoplatněný kapitál; musí platit C = D + E

2. WACC = rf + rLA + rPS + rFS (stavebnicový model)

rf – bezriziková výnosová míra

rLA – přirážka za malou velikost firmy

rPS – přirážka za možnou nižší podnikatelskou stabilitu

rFS – přirážka za možnou nižší finanční stabilitu

Слайд 25

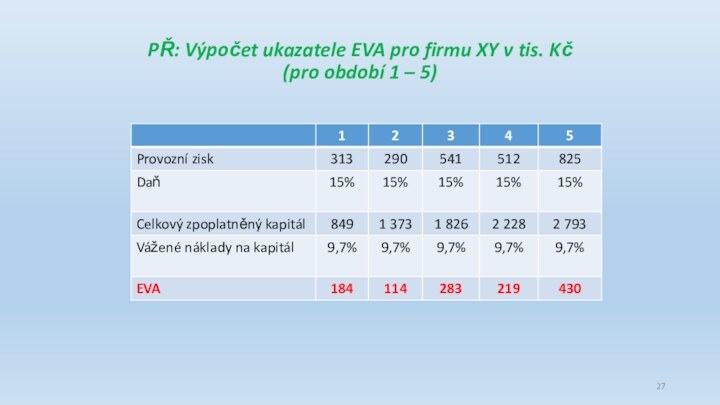

PŘ: Výpočet ukazatele EVA pro firmu XY v

tis. Kč

(pro období 1 – 5)

Слайд 26

Výpočet EVA např. v období 1:

EVA = NOPAT

– C . WACC

EVA = 313 . (1 –

0,015) – 849 . 0,097

EVA = 266,05 – 82,353

EVA = 183,697 tis. Kč