Слайд 2

Литература

1. Финансовые рынки и финансово кредитные институты, учебное

пособие/ под ред. Г. Белоглазовой, Л. Коливецкой, СПб: Питер,

2013 г.

2. Белозецкий А. И. Финансы и финансовый рынок: учебно-методический комплекс. Минск, изд-во МИУ, 2010 г.

3. Международные валютно-кредитные и финансовые отношения / под ред. Л. Н. Красавиной М.: финансы и статистика, 2010 г.

4. Смирнов И. Е. Валютный курс как важнейшее понятие системы «валютный рынок/ И. Е. Смирнов, А. Н. Золотарёв, СПб, изд-во СПГУЭФ, 2007 г.

5. Кроливецкая В. Э. Межбанковкий кредитный рынок в системе финансового рынка России. СПб.: Студия «НП-Принт», 2011 г.

6. Тихомирова Е. В. Банковский рынок корпоративных кредитов России.- СПб, изд-во СПГУЭФ, 2011 г.

7. Грэхем Бенджамин, Анализ ценных бумаг/ Б. Грэсем, Д. Додд, М.: «И.Д.Вильямс», 2012 г.

8. Страхование: экономика, организация, управление: учебник в 2 т. / под ред. Черниной Г. В.-М.:Экономика, 2010 г.

9. Варламова С. Б. Банковские операции с драгоценными металлами и драгоценными камнями. / под ред. О. И. Лаврушина, КНОРУС, 2010 г.

Слайд 3

Финансовый рынок

Предварительное определение:

Финансовый рынок- это рынок, на котором

осуществляется перераспределение свободных денежных капиталов и сбережений между различными

субъектами экономики путём совершения сделок с финансовыми активами.

В качестве финансовых активов выступают национальная и иностранная валюты в наличной форме и в форме остатков на банковских счетах, различные ценные бумаги, инструменты рынка тезавраций(драгоценные металлы, драгоценные камни), а также производные финансовые инструменты.

С экономической точки зрения на финансовом рынке происходит столкновение спроса и предложения денежных средств и различных иных капиталов, что в итоге позволяет сформировать цену на финансовый актив.

Цена на финансовый актив формируется в процессе влияния различных факторов. Основные влияющие факторы- это спрос и предложение на финансовый актив.

Слайд 4

Финансовый рынок

Важность финансового рынка:

Финансовый рынок предполагает аккумуляцию

и концентрацию наиболее ликвидного капитала, как правило в денежной

форме, который поступает на рынок от экономических субъектов производящих сбережения и накопления.

В процессе операций на финансовом рынке сбережения и накопления трансформируются в инвестиции;

На финансовом рынке денежный капитал из инвестиций может перерождаться в спекулятивные денежные потоки, денежные потоки использющиеся для хеджирования или денежные потоки использующиеся для арбитражных операций на рынке.

Сбережения, накопления

Инвестиции

Слайд 5

Финансовый рынок

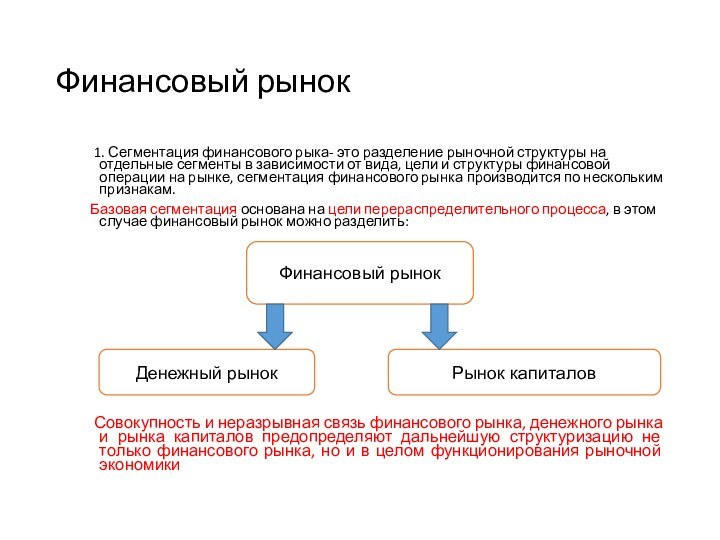

1. Сегментация финансового

рыка- это разделение рыночной структуры на отдельные сегменты в

зависимости от вида, цели и структуры финансовой операции на рынке, сегментация финансового рынка производится по нескольким признакам.

Базовая сегментация основана на цели перераспределительного процесса, в этом случае финансовый рынок можно разделить:

Совокупность и неразрывная связь финансового рынка, денежного рынка и рынка капиталов предопределяют дальнейшую структуризацию не только финансового рынка, но и в целом функционирования рыночной экономики

Финансовый рынок

Денежный рынок

Рынок капиталов

Слайд 6

Финансовый рынок

В настоящее время

сегментация финансового рынка предполагает разделение его на несколько структурных

элементов, разделение (структурирование) происходит в зависимости от типа вида операций, происходящих на рынке, также разделение рынка зависит от типа и вида инструментов, обращающихся на соответствующих сегментах рынка.

Структура финансового рынка

Финансовый рынок

Денежный рынок

Рынок капитала

Валютный рынок

Кредитный рынок

Рынок ценных бумаг

Рынок страхования

Рынок тезавраций(драгоценные металлы, камни)

Срочный рынок

Валютный рынок

Слайд 7

Функции финансового рынка

Функциональность финансового

рынка проявляется в выполняемых им операциях в том значении,

которое данный экономический сегмент привносит в экономику.

Все в совокупности перечисленные функции позволяют финансовому рынку и его сегментам осуществлять перераспределение денежных средств и капиталов в экономике

Функции финансового рынка

Инвестиционная функция

Инновационная функция

Управления рисками

Функция ценообразования

Слайд 8

Функции финансового рынка

В ранних

экономических теориях финансовый рынок был представлен как неотъемлемая часть

экономики, её структурный элемент, основной функцией финансового рынка представлялась функция посредничества, т.е. финансовый рынок представлялся как посредник в доступе к одному из важнейших производственных факторов- капиталу.

В последствии данная функция разделилась на 4(четыре) функции:

1. Инвестиционная функция- представляется исходной функцией финансового рынка, её содержание по-разному трактовали различные экономические школы/течения.

Классическая/неоклассическая школы- финансовый рынок- источник капитала, выделяя его особенные характеристики, такие как процентная ставка и её влияние на величину и динамику сбережений, что подтверждалось уровнем и влиянием рынка на микро- и макроэкономику.

Слайд 9

Функции финансового рынка

Теория циклического развития(Й.

Ал. Шумпетер, Ф. А. Хайек, 1912, 1931 гг.) выделяли

инвестиционную функцию и представляли, что кредит есть единственный источник инвестиций и финансовый рынок представляется пассивным участником экономического роста, который трансформируется в предоставлении экономическим субъектам кредитных ресурсов;

Современный подход: содержание инвестиционной функции как основополагающего функционального элемента в структуре финансового рынка заключается в аккумуляции свободных денежных капиталов и сбережений и их последующее перераспределение в виде инвестиций между отраслями и сферами экономики, территориями и странами, компаниями, населением и государством.

На сегодняшний день нет наиболее эффективной системы перераспределения свободных капиталов, чем та система, которая представляется финансовым рынком. Финансовый рынок формирует финансовые ресурсы для всех субъектов экономики.

Слайд 10

Функции финансового рынка

Инновационная функция –

предполагает эндогенное циклическое развитие экономической системы, стимулом которого являются

инновации, внедряемые предпринимателями для получения прибыли и перехода на новый уровень развития экономики (Й. Ал. Шумпетер ‘Бизнес-цикл’, 1939 г.);

Как правило введение большинства инноваций не может быть профинансировано за счёт собственных средств предпринимателя- для применения инноваций, как правило необходим заёмный капитал, кредитные ресурсы, которые могут быть представлены на финансовом рынке.

Современная позиция в отношении инновационной функции- данная функция предполагает, что финансовый рынок является основной структурой, финансирующей инновации; кроме того на самом финансовом рынке внутри некоторых его сегментов можно увидеть внедрение инновационных методов и форм, в частности это касается введения новых кредитных и/или депозитных продуктов на ссудном рынке, введение новых IT-платформ для работы различный финансовых институтов.

Слайд 11

Функции финансового рынка

Управление рисками –

состоит в том, что финансовый рынок создаёт для различных

экономических агентов механизмы и возможности, которые они могут использовать для управления рисками.

Данные механизмы направлены на разделение, агрегирование, и диверсификацию рисков, а также для взаимной нейтрализации ситуаций неопределённости посредством встречного и симметричного хеджирования, а также передачи рисков финансовым посредникам.

Как таковая система управления рисками существует на различных сегментах финансового рынка. В общем можно разделить все риски на 3(три) составляющие:

1. Экономические риски (риски возникающие в предпринимательской деятельности всех субъектов экономики);

2. Финансовые риски (риски, возникающие как в реальном секторе экономике, так и в финансовом секторе, данные риски зависят от неправильно принятых финансовых решений);

3. Банковские риски (риски возникающие в процессе деятельности кредитных организаций и связанные со спецификой банковской деятельности).

Слайд 12

Функции финансового рынка

Функция ценообразования

– данная функция представляется дальнейшим развитием «Теории эффективного рынка»(П.

Самуэльсон, Б. Мандельборт- 1965-66 гг.), т.е. рыночные цены на финансовые активы содержат в себе различную информацию, которая влияет на принятие решений инвесторами, осуществляющими свои вложения на финансовом рынке, посредством чего формируется спрос и предложение на рынке.

Следовательно финансовый рынок представляет собой механизм, формирующий рыночную цену на капитал и финансовые инструменты.

На современном этапе развития выделяют и дополнительные функции финансового рынка, это, например, общерыночные и специфические функции финансового рынка(аккумулирующая, регулирующая).

Слайд 13

Финансовый рынок

Сегментация финансового рынка

может быть проведена по ряду признаков:

Базовая

сегментация основана на таком признаке как цели перераспределения и предполагает выделение в составе финансового рынка денежного рынка и рынка капитала.

Денежный рынок – это рынок относительно краткосрочных операций(до 1 года) на котором происходит перераспределение ликвидности, т.е. как правило, свободной денежной наличности, государственные краткосрочные ценные бумаги, на данном рынке также краткосрочные коммерческие долговые обязательства, выпущенные первоклассными заёмщиками.

Денежный рынок обслуживает главным образом движение оборотных капиталов компаний и организаций, для поддержания краткосрочной ликвидности банков и государственных институтов.

Наиболее чётко очерченным сегментом денежного рынка представляется кредитный рынок.

Слайд 14

Финансовый рынок

Капитал (первоначально –

главное имущество, главная сумма, от латинского capitals – главный)

– это совокупность имущества, используемого для получения прибыли.

Историческими формами существования капитала со времен становления товарного производства были: торговый капитал (в виде купеческого капитала), исторически древнейшая свободная форма капитала, ростовщический, а затем – промышленный.

Параллельное развитие форм капитала и экономических школ послужило причиной того, что первые исследователи данной категории – меркантилисты и физиократы – рассматривали ее односторонне. Более подробный анализ форм капитала представлен в работах А. Смита и Д. Рикардо.

Наиболее полное и логически законченное исследование категории капитала было проведено К. Марксом в его труде «Капитал» (1867 г.). Наряду с рассмотрением конкретных форм функционирования капитала он раскрыл и содержание данной категории, анализируя ее не только как вещь, пребывающую в покое, но и как движение. В «Капитале» впервые в истории экономической науки было показано, что капитал есть особое исторически определенное общественное отношение между капиталистами и наемными рабочими. Но наряду с этим Маркс отмечал, что капитал имеет и вещественный облик, выступая в виде не только станков, машин, сырья но и в виде некого объема свободных денежных средств.

Слайд 15

Финансовый рынок

Функции денежного рынка и

рынка капитала

Функция денежного рынка:

Основной функцией денежного рынка представляется регулирование ликвидности всех участников рынка и экономики в целом. При наличии развитого денежного рынка каждый его участник имеет возможность разместить свои временно свободные денежные средства в высоколиквидные и надежные инструменты, приносящие определённую доходность, либо наоборот, в случае необходимости оперативно привлечь с этого рынка дополнительные ликвидные средства.

При росте процентных ставок и недостатке ликвидных средств Центральный банк может расширить рефинансирование в форме проведения интервенций в национальной валюте, покупке ценных бумаг, что приводит к увеличению денежной массы и стабилизации ставок на рынке.

Избыток ликвидности средств у участников рынка провоцирует рост спроса на товары, иностранную валюту и другие доходные активы, всё это приводит к росту инфляции.

Слайд 16

Финансовый рынок

Функция рынка капитала

Основными функциями рынка капитала являются формирование и

перераспределение денежных капиталов экономических агентов, осуществление корпоративного контроля (через движение цен на акции, отражающие рыночную стоимость компании), инвестирование капиталов на цели развития и проведение спекулятивных операций, которые в результате представляют собой некий инструмент достижения динамической сбалансированности финансового рынка.

На рынке капиталов, также как и на денежном рынке свободные капиталы и денежные средства могут перемещаться от собственников к заёмщикам как по каналам прямого так и косвенного финансирования.

Прямое финансирование – это процесс при котором средства перемещаются непосредственно от их собственников к заёмщикам без участия посредников.

При косвенном финансировании капитал перемещается от собственников к заёмщикам и проходит через особые институты, которые на разных условиях привлекают свободные денежные средства экономических субъектов, а затем от своего имени размещают их в различных формах в разнообразные финансовые активы- это действие финансовых институтов. В случае если данный институт привлек свободные денежные средства и разместил их на условиях срочности, платности, обеспеченности, возвратности, то такой институт носит название Финансово-кредитный институт.

Слайд 17

Финансовый рынок

На финансовом рынке осуществляются

операции с финансовыми инструментами по которыми согласно Международным стандартам

финансовой отчетности понимается – любые договорные обязательства, в результате которых одновременно возникают финансовый актив у одной компании и финансовое обязательство у другой компании, при этом финансовый инструмент может быть долевым (WSFO 32, WSFO 39).

Основным квалифицирующим признаком финансового актива представляется его двоякая природа. С одной стороны он может быть результатом активной операции, с другой стороны, он также может быть неким долговым обязательством, что позволяет его отнести к пассивным операциям.

Особенность: финансовый актив не всегда может быть отождествлён с непосредственной собственностью, зачастую это может быть право или обязанность в будущем совершить определённые действия по купле-продаже товарных активов.

Слайд 18

Участники финансового рынка

В операциях на

финансовом рынке принимают участие различные субъекты, юридические и физические

лица которые вступают друг с другом в определённые экономические отношения по поводу купли-продажи финансовых инструментов, их обмена и дальнейшего обращения.

В зависимости от роли и функционального значения всех участников финансового рынка можно объединить в следующие группы:

1. Поставщики финансового капитала (продавцы временно свободных денежных средств) – кредиторы, инвесторы;

2. Потребители финансового капитала (покупатели временно свободных денежных средств)- заёмщики, эмитенты;

3. Финансовые посредники – институты, выполняющие посредническую функцию между поставщиками и потребителями финансового капитала, они аккумулируют свободные денежные средства одних экономических субъектов и предоставляют их другим экономическим субъектам от своего имени на определённых условиях, для них характерен двойной обмен обязательствами- они аккумулируют свободные денежные средства одних субъектов и представляют их от своего имени другим субъектам, для них характерен двойной обмен долговыми обязательствами, они вправе создавать свои собственные обязательства и продавать их на открытом рынке- этим они отличаются от брокеров и дилеров, которые также являются посредниками на рынке, но которые не создают свои собственные обязательства;

Слайд 19

Участники финансового рынка

4. Инфраструктурные организации

– обслуживают участников рынка и организуют совершение сделок на

финансовом рынке – фондовые, валютные биржи, брокеры, регистраторы, депозитарии, расчётные и клиринговые организации, бюро кредитных историй, рейтинговые агентства и т.д.;

5. Регулирующие и контролирующие организации – органы государственного регулирования и надзора за участниками отдельных сегментов финансового рынка и саморегулируемые организации, устанавливающие профессиональные стандарты деятельности на финансовом рынке, правила поведения участников, кодексы профессиональной этики.

Особенность финансового рынка – наличие особого класса участников –финансовых посредников, аналогов которым нет на других рынках.

Финансовые посредники оказывают услуги, которые и представляют саму суть операций на финансовом рынке, посредством предоставления данных услуг проявляется в функциях финансовых посредников.

Слайд 20

Функции финансовых посредников

Осуществляя посредничество

на рынке финансовый посредник делает следующее:

1.

Сводит незнакомых экономических субъектов, имеющих противоположные по отношению к финансовым ресурсам потребности;

2. Посредник изменяет параметры финансовых требований своих вкладчиков, кредиторов, инвесторов, предоставляя кредиты и осуществляя инвестиции.

Финансовые посредники выполняют на рынке 2(две) основные функции:

- Брокерская(посредническая);

- Функция качественной трансформации финансовых активов.

Слайд 21

Виды финансовых посредников

Классификация финансовых посредников

по способу финансирования:

1. Депозитные финансовые организации

– это организации, в структуре пассивов которой присутствуют относительно ликвидные финансовые обязательства, представляющие собой фиксированные по суммам вклады; основное отличие структуры баланса депозитных финансовых институтов представляется высокий уровень финансового рычага, т.е. доли заёмных средств в структуре пассива баланса;

- Коммерческие банки – исторически возникли как определённый тип финансовых посредников, финансируемых, главным образом за счёт ликвидных депозитов и предоставляющих экономическим агентам неликвидные кредиты, при этом у данных субъектов именно использование трансформационной функции представляется как основа традиционного банковского дела;

Слайд 22

Виды финансовых посредников

- Небанковская кредитная

организация – это кредитная организация, имеющая право осуществлять исключительно

банковские операции, а именно открытие и ведение банковских счетов, осуществление переводов денежных средств (только в части банковских счетов юридических лиц в связи с осуществлением переводов денежных средств без открытия банковских счетов), а также в вправе осуществлять инкассацию денежных средств, векселей, платёжных и расчётных документов, а также вести кассовое обслуживание (только в связи с осуществлением переводов денежных средств без открытия банковских счетов) осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств;

- Иностранный банк - банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован;

- Кредитная организация с иностранным участием(с иностранными инвестициями) – кредитная организация(банк), имеющая право осуществлять исключительно банковские операции, в уставном капитале которого присутствует доля вклада иностранного участника;

Слайд 23

Виды финансовых посредников

2. Недепозитные

финансовые организации – квалифицирующим признаком представляется то обстоятельство, что

данные организации не имеют права размещать депозитные обязательства от своего имени, однако это не лишает их права осуществлять заёмные операции у юридических и физических лиц с последующим возмещением как суммы займа, так и договорной оплаты за пользование предоставленными заёмными средствами;

- Микрофинансовая организация - юридическое лицо, зарегистрированное в форме фонда, автономной некоммерческой организации, учреждения (за исключением казенного учреждения), некоммерческого партнерства, хозяйственного общества или товарищества, осуществляющее микрофинансовую деятельность и внесенное в государственный реестр микрофинансовых организаций; микрофинансовая деятельность - деятельность юридических лиц по выдаче займов, имеющих статус микрофинансовой организации, а также иных юридических лиц, имеющих право на осуществление микрофинансовой деятельности. Микрофинансовая деятельность- это деятельность по выдаче займов размером не более 1,5 млн. рублей.

Слайд 24

Виды финансовых посредников

3. Страховщики -

страховые организации и общества взаимного страхования, созданные в соответствии

с законодательством Российской Федерации для осуществления деятельности по страхованию, перестрахованию, взаимному страхованию и получившие лицензии на осуществление соответствующего вида страховой деятельности в установленном настоящим Законом порядке. Страховые организации, осуществляющие исключительно деятельность по перестрахованию, являются перестраховочными организациями; активы страховых компаний во многом схожи с активами коммерческих банков, но они финансируются за счёт «условных обязательств»(contingent liabilities), т.е. обязательства страховых компаний становятся текущими при наступлении определённого события(страхового случая); основное различие между страховыми компаниями и коммерческими банками- это структура пассивов, т.е. обязательства банка могут быстро изменится под действием вкладчиков, обязательства страховой компании меняются при наступлении страхового случая;

Страховые компании выполняют посреднические функции- отбор и сертифицирование, инициирование представления средств, гарантирование и трансформация требований;

Слайд 25

Виды финансовых посредников

4. Негосударственный пенсионный фонд - организация,

исключительной деятельностью которой является негосударственное пенсионное обеспечение, в том

числе досрочное негосударственное пенсионное обеспечение, и обязательное пенсионное страхование;

Основные посреднические функции пенсионных фондов- гарантирование и трансформация требований;

5. Инвестиционные фонды - находящийся в собственности акционерного общества либо в общей долевой собственности физических и юридических лиц имущественный комплекс, пользование и распоряжение которым осуществляются управляющей компанией исключительно в интересах акционеров этого акционерного общества или учредителей доверительного управления; Инвестиционные фонды могут быть закрытого(заранее установленное количество паёв), открытого (количество паёв не ограничено), интервальный фонд(инвестиционный фонд, который выкупает свои паи, проданные инвесторам, не все время, как открытый фонд, а периодически, с заранее определенными интервалами, как правило, две недели в квартал или две недели один-два раза в год.);

Основные посреднические функции инвестиционных фондов- операционные услуги, отбор и сертифицирование финансовых инструментов;

Слайд 26

Виды финансовых посредников

6. Венчурные компании-

компании осуществляющие инвестирование в новые бизнес-проекты, при этом данные

компании осуществляют полное сопровождение развития нового проекта, как правило все венчурные проекты высоко рискованные, поэтому они непозволительны для банковского кредитования, в последствии венчурная компания может выкупить проект у инициатора и уже сама нести все соответствующие риски;

Основные посреднические функции – отбор и сертифицирование, предоставление средств, мониторинг, участие в управлении, создание ликвидности и трансформация требований;

7. Финансовые компании – юридические лица которые специализируются на предоставлении финансирования с повышенным риском при относительно неблагоприятных условиях у заёмщика, к таким компаниям следует отнести кредитные кооперативы, лизинговые компании, факторинговые компании;

Основные посреднические функции финансовых компаний – отбор, инициирование, предоставление средств, трансформация требований.

Слайд 27

Регулирование финансового рынка

Финансовое регулирование- это

система мер, направленных на обеспечение устойчивости финансовых институтов и

стабильности финансового рынка в целом, а также на ограничение рисков, возникающих при функционировании рынка;

Регулирование финансового рынка предполагает акцентирование внимания на 3(трёх) его аспектах:

1. Пруденциальный надзор имеет своей целью не допустить осуществление излишне рискованных операций со стороны участников финансового рынка; в данном случае это один из видов надзорной деятельности за кредитными организациями, данная деятельность должна осуществлять мониторинг основных операций кредитных организаций. В частности это касается тех организаций, которые в какой-то степени используют государственное страхование или гарантирование своей деятельности; кроме кредитных организаций в сферу пруденциального надзора входят инвестиционные фонды(УК) и страховые общества;

Слайд 28

Регулирование финансового рынка

2. Регулирование бизнес-поведения

направлено на защиту интересов потребителей финансовых услуг и инвесторов;

в частности регулирование должно гарантировать предоставление потребителям финансовых услуг всей необходимой и правдивой информации, как следствие экономические субъекты на финансовом рынке должны быть осведомлены об экономических процессах, протекающих на рынке, что сделает рынок более открытым и менее рискованным для всех субъектов;

3. Обеспечение финансовой стабильности предполагает создания механизмов управления системными рисками рынка, что предотвратит распространение кризисных явлений в экономике.

В данном случае новая структура органов финансового контроля должна создать относительно стабильный финансовый рынок.

Все 3(три) аспекта должны быть сведены к одному регулирующему органу

Слайд 29

Регулирование финансового рынка

При построении единой системы регулирования существуют

3(три) варианта:

- Моносистема единого регулятора

– мегарегулятора в лице Центрального банка, что произошло 01.09.2013 г. в России, на базе Центрального Банка Российской Федерации (Швеция, Япония, Германия, Финляндия, Сингапур, Ю. Корея);

- Полисистема двух вершин(Twin-peaks model), в данном случае строиться система 2-ух органов регулирующих финансовый рынок, первое- это орган по регулированию системного риска – остается за Центральным банком и курирует пруденциальный надзор за агентами и второе- регулятор деятельности на финансовом рынке- регулирует финансовые услуги; идея модели 2-ух вершин с успехом функционирует в США, Китае, Португалии, Испании, Италии, Франции.

- Безвершинная система- в финансовой системе надзор производится независимыми учреждениями без участия центрального банка (Канада, Швейцария, Дания, Норвегия)

Слайд 30

Валютный рынок

Валютный рынок –

это рынок, на котором осуществляется перераспределение финансовых активов в

виде иностранной валюты посредством совершения различных сделок с данными активами;

На валютном рынке совершаются сделки по купле-продаже иностранной валюты в наличной и безналичной форме.

В Российской Федерации все сделки с валютой должны проходить непосредственно при посредничестве кредитных организаций, как правило большинство валютных сделок проходит в строго организованной форме на валютных биржах.

Слайд 31

Валютный рынок

Валютный рынок представляется важным

элементом экономики и неотъемлемой частью финансового рынка.

Понятие валютного рынка

С институтциональной точки зрения валютный рынок представляет собой совокупность различных экономических субъектов, которые осуществляют валютные операции (банки, компании, иные организации проводящие валютные операции);

С функциональной точки зрения валютный рынок – это экономические отношения, которые складываются между различными участниками(субъектами) при осуществлении операций покупки-продажи иностранной валюты, международных расчётов, кредитно-депозитных операций и других финансовых операций, номинированных в иностранной валюте.

Слайд 32

Валютный рынок

Существует сегментация валютного рынка

Валютный рынок

Международный валютный рынок

Национальный

валютный рынок

Слайд 33

Валютный рынок

Мировой валютный рынок представляет

всю совокупность национальных и региональных валютных рынков, в данном

случае это взаимосвязанная структура региональных валютных рынков, которая включает в себя валютные рынки по географическому принципу;

Мировой валютный рынок

Европейский валютный рынок

Американский валютный рынок

Азиатский валютный рынок

Валютные рынки присоединившихся государств

Слайд 34

Валютные рынки

Европейский валютный рынок

– финансовые центры- Лондон, Париж, Франкфурт-на-Майне, Цюрих(10:00-18:00 МСК);

Американский валютный рынок – Нью-Йорк, Чикаго, Лос-Анджелес, Монреаль(00:00-08.00 МСК);

Азиатский валютный рынок – Токио, Гонконг, Сингапур, Бахрейн (04:00-12:00 МСК);

Валютные рынки присоединившихся государств – Панама, Багамские острова, Каймановы острова(23:00-04:00 МСК);

Годовой объём сделок на международном валютном рынке составляет величину свыше 250 трлн. дол. США.

Международный валютный рынок сформировался значительно позже чем национальные валютные рынки.

Развитию как международного, так и национальных валютных рынков способствуют глобализационные процессы в экономике и международной торговле.

Слайд 35

Функции валютного рынка

Бурное развитие международного

валютного рынка в 1980-х привело к разграничению основных функций

рынка;

Основные функции, которые выполняют валютные рынки:

1. Формирование валютных курсов и их регулирование на основе рыночного соотношения между спросом и предложением (рыночное регулирование спроса и предложение воздействует на величину валютного курса);

2. Обслуживание внешнеэкономической деятельности (экономическим агентам для осуществления расчётов по внешнеэкономическим контрактам необходимо иметь доступ к различной иностранной валюте, которая и является активом валютного рынка);

3. Диверсификация валютных активов (валютный рынок предоставляет своим операторам возможность формировать портфели активов, выраженных в различных иностранных валютах, что снижает валютный риск рыночной операции);

Слайд 36

Функции валютного рынка

4. Страхование(хеджирование) валютных

рисков (обеспечивается наличием спотового и срочного рынка сегментов валютного

рынка- с помощью открытия разнонаправленных позиций на спотовом и срочном сегментах валютного рынка, что снижает валютный риск);

5. Получение прибыли операторами в виде курсовых разниц при совершении конверсионных операций (проявляется в возможности операторов получать прибыль в виде положительных курсовых разниц в результате осуществления операций покупки-продажи различных иностранных валют).

Валютные рынки можно сегментировать по различным признакам: по способу ведения операций- организованный(биржевой) и неорганизованный не биржевой; в зависимости от срочности валютных сделок – кассовый(наличный) и срочный рынок.

Слайд 37

Участники валютного рынка

1. Коммерческие банки,

имеющие право на осуществление банковских операций со средствами в

иностранной валюте;

2. Финансовые институты, обладающие статусом кредитных организаций по национальному законодательству и в соответствии с этим имеющие право проводить отдельные банковские операции со средствами в иностранной валюте;

3. Центральные банки, которые не только проводят непосредственные валютные операции, но и устанавливают правила проведения валютных операций на внутренних(страновых) валютных рынках;

4. Промышленные, торговые, финансовые компании, частные лица и иные хозяйствующие субъекты;

5. Различные международные и государственные организации.

Категории 4 и 5 осуществляют валютные операции на валютном рынке через банки и иные финансовые институты, имеющие право на осуществление указанных операций.

Слайд 38

Основные участники валютного рынка

Всех участников

внутреннего валютного рынка в Российской Федерации можно разделить на

2(две) категории резиденты Российской Федерации(РФ) и нерезиденты РФ;

К резидентам РФ относятся:

- физические лица, являющиеся гражданами РФ за исключением граждан РФ, которые признаются постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

- иностранные граждане и лица без гражданства, постоянно проживающие на территории РФ на основании вида на жительство, который предусмотрен действующим законодательством;

- юридические лица, созданные в соответствии с законодательством РФ;

- представительства и иные подразделения резидентов, филиалы резидентов, находящиеся за пределами территории РФ;

- дипломатические представительства, консульские учреждения РФ и иные официальные представительства РФ, находящиеся за пределами территории РФ;

- Российская Федерация, субъекты РФ, муниципальные образования, вступающие в отношения в порядке установленном законом.

Слайд 39

Основные участники валютного рынка

К нерезидентам относятся:

-

физические лица, которые не являются резидентами РФ;

- юридические

лица не являющиеся резидентами, созданными в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами РФ;

- дипломатические представительства, консульские учреждения иностранных государств при межгосударственных и межправительственных организациях, аккредитованные в РФ;

межгосударственные и межправительственные организации, их филиалы и постоянные представительства в РФ;

- филиалы, постоянные представительства и другие, обособленные или самостоятельные структурные подразделения нерезидентов находящихся на территории РФ.

Слайд 40

Объекты валютных операций

Основными объектами валютных операций на рынке

представляются национальные валюты различных государств;

1. Валюта Российской

Федерации:

денежные знаки в виде банкнот и монеты Банка России, находящиеся в обращении в качестве законного средства наличного платежа на территории РФ, изымаемые а также либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

средства на банковских счетах и в банковских вкладах;

2. К иностранной валюте относится:

- денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении в качестве законного средства наличного платежа на территории соответствующего иностранного государства(группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчётных единицах;

Слайд 41

Объекты валютных операций

В настоящее время один из объектов

валютных операций представляются валютные ценности;

Валютные ценности- иностранная валюта и

внешние ценные бумаги;

Внешние ценные бумаги – ценные бумаги, в том числе в бездокументарной форме, не относящиеся в соответствии с действующим законом к внутренним ценным бумагам;

Внутренние ценные бумаги – эмиссионные ценные бумаги, номинальная стоимость которых указана в валюте РФ, а также иные ценные бумаги, удостоверяющие право на получение валюты РФ, выпущенные на территории РФ;

Слайд 42

Виды валютных операций

В настоящее время все валютные операции

можно разделить на несколько видов:

1. Приобретение резидентом у резидента

и отчуждение резидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа;

2. Приобретение резидентом у нерезидента либо нерезидентом у резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом в пользу резидента валютных ценностей, валюты РФ и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты РФ и внутренних ценных бумаг в качестве средства платежа;

3. Приобретение нерезидентом у нерезидента и отчуждение нерезидентом в пользу нерезидента валютных ценностей, валюты РФ и внутренних ценных бумаг, а также использование валютных ценностей, валюты РФ и внутренних ценных бумаг в качестве средства платежа;

4. Перевод иностранной валюты, валюты РФ, внутренних и внешних ценных бумаг со счёта, открытого за пределами территории РФ, на счёт, открытый на территории РФ;

Слайд 43

Основные финансовые инструменты валютного рынка

В настоящее время в

практике различают 2(два) вида сделок купли-продажи иностранной валюты: наличные(кассовые)

и срочные сделки.

1. Наличная сделка- конверсионная сделка, расчёты по которой должны быть осуществлены сторонами не позднее двух рабочих дней после заключения:

- Сделка today- расчеты по сделке проводятся сегодня или дата валютирования совпадает с датой заключения сделки;

Сделка tomorrow- расчеты по сделке проводятся на следующий день;

Сделка spot – расчеты по сделке проводятся в течении 2(двух) рабочих дней;

2. Срочная сделка – это сделка, расчёты по которой превышают 2(два) рабочих дня после её заключения;

Слайд 44

Основные финансовые инструменты валютного рынка

Форвардный контракт(forward) – соглашение

(срочный контракт) между сторонами о будущей поставке валютных средств(это

базисный актив) на определённых условиях, который может заключатся вне биржи, данный контракт строго индивидуален;

Фьючерсный контракт(futures) - соглашение (срочный контракт) между сторонами о будущей поставке валютных средств, которое заключается на биржи, данные контракты стандартизированы и исполнение по ним гарантируется биржей;

Опцион(option) – соглашение сторон, по которому одной из сторон предоставляется право исполнить контракт или отказаться от исполнения, за право исполнить контракт платится премия продавцу опциона;

- Своп(swap) – соглашение между двумя контрагентами об обмене в будущем платежами в соответствии с определенными в контракте условиями, по экономической природе своп- это обмен номинала и фиксированных процентов в одной валюте на номинал и фиксированные проценты в другой валюте;

Слайд 45

Риски валютного рынка

Проведение любых операций на валютном рынке

может нести существенные риски субъектам проводящим данные операции.

Центральный банк

России проводит политику по регулированию чистых, открытых и балансирующих валютных позиций коммерческих банков.

Открытая валютная позиция – сумма совокупной балансовой и совокупной внебалансовой позиции – разница между активами и пассивами в иностранной валюте и драгоценном металле;

Важное значение в определении валютного риска представляется на чистую балансовую позицию- это разность между суммой балансовых активов и суммой балансовых пассивов в одной и той же валюте или в одном и том же драгоценном металле.

ЦБ РФ с целью предотвращения рисков на валютном рынке ведет политику ограничения лимитов открытых валютных позиций;

Более детально механизм регулирования валютных позиций и валютных рисков можно посмотреть в Инструкции ЦБ РФ от 15.07.2005 г. № 124-И «Об установлении размеров(лимитов) открытых валютных позиций, методике их расчёта и особенностей осуществления надзора за их соблюдением кредитными организациями»

Слайд 46

Кредитный рынок

Кредит как особый финансовый инструмент:

В зависимости от

того, кто является кредитором в сделке, выделяют основные формы

кредита

Формы кредита:

Коммерческий(хозяйственный) кредит – это кредит, предоставляемый предприятиями-поставщиками предприятиям-покупателям посредством отсрочки платежа за реализуемые ценности или покупателями продавцам в виде аванса или предоплаты за поставляемые товары, в результате хозяйствующий субъект может выступать кредитором и заёмщиком;

2. Банковский кредит – кредит, предоставляемый специализированными кредитными организациями своим клиентам в денежной форме;

3. Потребительский кредит – это кредит, предоставляемый физическим лицам в товарной и денежной форме для покупки товаров личного пользования(земля, недвижимость, транспортные средства, другие товары личного пользования);

Слайд 47

Кредитный рынок

4. Государственный кредит – это денежные средства,

предоставляемые взаймы государству(в лице центральных или местных органов власти)

для покрытия его расходов или кредиты, предоставляемые самим государством как кредитором; к государственному кредиту относится предоставление государством гарантий по заёмным обязательствам юридических и физических лиц;

5. Международный кредит – это кредит в товарной или денежной форме, предоставляемый друг другу иностранными коммерческими партнёрами и/или государствами; как правило международные кредиты предоставляются представляются в денежной форме крупными банками, консорциумами банков или международными финансовыми институтами и имеют чёткое предназначение для производственных или стабилизирующих целей.

В современных условиях основной формой кредита являются банковские кредиты.

Слайд 48

Кредитный рынок

Роль кредита раскрывается в его функциях.

Функции кредита:

Перераспределительная

функция; кредитные операции непосредственно связаны с аккумуляцией временно свободных

денежных средств, перераспределение которых позволяет вкладывать(инвестировать) свободный денежный капитал в любую отрасль экономики;

2. Функция авансирования воспроизводственного процесса; на основе кредита обеспечивается непрерывность кругооборота капитала каждого заёмщика, что позволяет ему преодолевать временные разрывы между потребностью в средствах и их избытком без замораживания средств в «резервах ликвидности»;

3. Функция создания кредитных средств обращения; с момента своего возникновения кредит замещал полноценные деньги кредитными инструментами(векселя, чеки), их использование в расчётах по денежным обязательствам сокращало налично-денежный оборот, снижало издержки обращения, связанные с переводом денежных средств; в настоящее время эмиссия денег происходит на кредитной основе;

- Выделяют инновационную функцию кредита – кредит в деятельности компаний, в первую очередь, поступает на финансирование инновационных проектов;

Слайд 49

Кредитные продукты

В настоящее время свойства кредита, особенности кредитного

рынка изучаются через кредитные продукты участников кредитного рынка.

Кредитные продукты,

по мнению многих учёных-экономистов, а также согласно стандартам МСФО являются ничем иным как одним из видов финансовых инструментов.

Кредитные продукты обладают как общими так и специфическими свойствами финансовых активов.

Общие свойства кредитных продуктов:

Возникновение у кредитора требования к доходам или имуществу должника после выдачи кредита;

2. Продажа кредиторами кредитных продуктов с целью получения экономических выгод, которые выражаются в форме увеличения доходов(за счёт процентов и комиссии по кредитам, возможности продажи сопутствующих кредитным продуктам иных финансовых продуктов);

Слайд 50

Кредитные продукты

3. Предоставление кредиторами ресурсов с намерением удержания

их у себя в портфеле до наступления срока погашения

или намерение последующей продажи(уступки) третьим лицам;

4. Возврат заёмщикам полученных ресурсов денежными средствами или иными финансовыми активами.

Кредит и кредитные продукты обладают рядом факторов, все факторы можно разделить на ценовые и неценовые.

Неценовые факторы кредита:

1. Требования кредиторов к деловой репутации, кредитоспособности заёмщика, его бухгалтерской(финансовой) отчётности;

2. Скорость предоставления кредита;

3. Возможность для заёмщиков сохранения сложившейся структуры управления;

4. Возможность отражения кредита за балансом и отнесения затрат по привлечению средств на себестоимость выпускаемой продукции (работ, услуг);

Слайд 51

Кредитные продукты

5. Получение от кредиторов дополнительных услуг, особого

индивидуального подхода;

6. Формирование кредитной истории компании на рынке.

Принципы кредитования

обьективизируются в кредитных продуктах, формируемых участниками рынка;

Принципы кредитования:

Принцип платности – предполагает наличие оплаты за предоставляемые кредитные ресурсы, плата за кредитные ресурсы напрямую связана с ценой кредитного продукта на рынке, которая определяется исходя из спроса и предложения на рынке;

2. Принцип возвратности- некоторым образом связан с принципом платности и предполагает безусловное возвращение полученных кредитных ресурсов в виде ануитетных платежей или в виде иного возмещения;

Слайд 52

Кредитные продукты

3. Принцип срочности – предполагает предоставление кредита

на определенный срок, по истечении которого кредит должен быть

полностью возвращен, при этом может предполагаться вариант досрочного погашения кредитных обязательств;

В случае синдицированного кредитования рассматриваются 2(два) дополнительных принципа кредитования

4. Партнерство и соблюдение интересов участников синдиката. Данный принцип предполагает защиту интересов всех участников многоуровневой кредитной сделки;

5. Публичность кредитной сделки. Данный принцип предполагает что информация о сделке известна не только кредитору и заёмщику, а широкому кругу лиц, т.к. участник-организатор синдиката и заёмщик приглашают к участию в сделке больший круг кредиторов, не все из которых в итоге могут вступить в синдикат, но получат информацию о сделке;

Слайд 53

Кредитный рынок

Рассматривая кредитный рынок

как специфический рынок необходимо его видеть с позиции специфики

финансовых продуктов, обращающихся на данном рынке, специфики кредита как особой экономической категории, многокритериальности и многоплановости кредитного рынка.

В этой связи можно сказать что кредитный рынок- это совокупность экономических отношений по поводу купли-продажи ссудного капитала в целях обеспечения непрерывности осуществления воспроизводственного процесса, а также удовлетворения потребностей в нём государства и населения.

Исходя из специфической функциональности кредитного рынка, а также особенностей финансовых продуктов обращающихся на данном рынке иногда его называют ссудным рынком, т.к. на данном рынке происходит формирование и перераспределение ссудного капитала в различных формах.

Слайд 54

Кредитный рынок

Как уже было сказано аккумуляция и перераспределение

свободных денег между субъектами экономики осуществляются на кредитном рынке

через кредитный механизм, основной которого является кредит.

Характерные особенности кредитного рынка:

1. Универсальность характера деятельности – выражается в охвате кредитными отношениями различных групп заёмщиков и наличия разнообразных кредитных продуктов;

2. Наличие на рынке конкуренции, как продавцов кредитных ресурсов, так и их покупателей;

3. Обслуживание сферы обращения – рынок оказывает влияние на производство, распределение/перераспределение, обмен и потребление;

4. «Жесткое» государственное регулирование деятельности профессиональных участников рынка;

5. Взаимосвязь и интеграция кредитного рынка с другими сегментами финансового рынка.

Слайд 55

Функции кредитного рынка

1. Аккумулирующая функция – способность аккумулировать

временно свободные денежные средства государства, домашних хозяйств, юридических лиц

и превращать их в ссудный капитал;

2. Перераспределительная функция – связана с первой функций, отличается лишь тем, что предполагает мобилизацию финансовых ресурсов и перелив финансовых ресурсов из одной сферы в другую;

3. Инвестиционная функция – развитие перераспределительной функции- кредитный рынок представляется источником инвестиционных ресурсов в экономике;

4. Стимулирующая функция – создание соответствующих условий для вовлечения свободных денежных средств в кредитный оборот;

5. Регулирующая функция – определяет соотношение спроса и предложения на временно свободные денежные средства, что создает основу для альтернативных вариантов вложения свободных денежных средств;

6. Социальная функция – дифференциация продавцов и покупателей ресурсов, создавая возможности для достижения социального баланса в экономике;

7. Информационная функция – выполняет роль источника информации, знаний, сведений о рыночной процентной ставке, видах кредитных продуктов, их цене, условиях получения и способов оформления кредитных сделок.

Слайд 56

Классификация кредитного рынка

По сфере обращения различают:

- национальные

кредитные рынки(рынки ссудных капиталов);

- мировой кредитный рынок;

2. По

срокам размещения денежных средств различают:

- рынок краткосрочных (в том числе сверхкраткосрочных) кредитов;

- рынок средне- и долгосрочных кредитов;

3. По формам (видам) кредитов различают:

-рынок банковских кредитов(рынок ссуд(депозитов), производственных, межбанковских, потребительских, ипотечных, межхозяйственных кредитов, потребительских займов);

4. По типу заёмщиков различают:

- рынок корпоративных кредитов (юридических лиц);

- рынок потребительских кредитов (физических лиц);

- рынок межбанковских кредитов (заёмщики- кредитные организации);

- рынок потребительских займов (физические лица);

Слайд 57

Классификация кредитного рынка

5. По типу кредита различают:

рынок банковских

кредитов;

рынок кредитов небанковских кредитно-финансовых институтов;

рынок государственного кредита;

рынок кредитов организаций

нефинансового сектора экономики;

6. По характеру деятельности кредиторов:

рынок профессиональных кредиторов (постоянно участвующих субъектов в кредитных отношениях);

рынок непрофессиональных кредиторов;

рынок государственного кредита;

7. В зависимости от способа предоставления кредита:

рынок непосредственных ссуд;

- рынок кредитных титулов (оформление кредита осуществляется с помощью свободнообращающихся долговых обязательств- векселя, облигации);

Слайд 58

Классификация кредитного рынка

8. По уровням кредита (истории его

развития) различают:

- базовый кредитный рынок(прямое кредитование от кредитора к

заёмщику);

интермедиированный кредитный рынок (кредитование осуществляется через финансового посредника);

дезинтермедиированный кредитный рынок (кредитование осуществляется без использования посредника);

деривативный кредитный рынок (на рынке для кредитования используются инструменты срочного рынка – фьючерсы, опционы, свопы и т.д.);

Слайд 59

Структура кредитного рынка

Современный кредитный рынок можно представить в

виде следующей структуры:

Кредитный рынок

Банковский кредитный рынок

Кредитный рынок небанковских кредитных

институтов

Кредитный рынок нефинансовых организаций

Кредитный рынок государства

Слайд 60

Особенности кредитного рынка

Современный кредитный рынок обладает отличительными особенностями,

вот некоторые из них:

1. Рынок обладает универсальным характером, который

проявляется в кредитовании банками всех групп заёмщиков, в предложении им разнообразных видов финансовых инструментов, что позволяет диверсифицировать кредитные портфели банков;

2. Рынок построен таким образом, что он позволяет принимать достаточно высокие риски при банковском кредитовании;

3. Рынок предполагает применение индивидуального подхода к клиентам, выявление их потребностей и разработке новых кредитных продуктов, основанных на потребностях клиента;

4. На рынке прослеживается чёткая сегментация банковских кредитов на краткосрочные и долгосрочные, что связанно с инвестиционными потребностями заёмщика;

Слайд 61

Особенности кредитного рынка

5. Высокая социально-экономическая значимость рынка банковских

кредитов, т.к данный рынок обладает большими инвестиционными возможностями влияния

на экономику и стимулирования инвестиционной деятельности;

6. Рынок банковских кредитов подлежит регулированию и надзору со стороны единого органа регулирования- Центральный Банк, единое регулирование обеспечит информационную прозрачность банковского рынка;

7. Влияние рынка банковских кредитов на прочие сегменты кредитного рынка и взаимодействие с ними;

8. Интеграция рынка банковских кредитов с другими сегментами кредитного и финансового рынка.

В настоящее время кредитный рынок видится важным генерирующим сегментом в структуре финансового рынка.

Слайд 62

Банковский кредитный рынок

Банковский кредитный

рынок представляется основным, постоянно действующим сегментом кредитного рынка, который

имеет свою структуру:

Рынок банковского клиентского кредитования

Банковский кредитный рынок

Рынок депозитов

Рынок межбанковских кредитов и депозитов

Рынок корпоративных банковских кредитов

Рынок банковского кредитования физических лиц

Рынок банковских кредитов для гос-ва и финансовых организаций

Слайд 63

Банковский кредитный рынок

Особенности банковского кредитного

рынка видятся в наличии не только кредитных и перераспределительных

функций, но и присутствие депозитной функции;

Депозитная функция предполагает возможность привлечения свободных денежных средств на депозиты в финансово-кредитные институты, что даёт возможность в дальнейшем данному институту формировать устойчивые пассивы и проводить менее рискованную кредитную политику на рынке;

Слайд 64

Рынок банковского корпоративного кредитования

Рынок банковского корпоративного кредитования самый

развитый сегмент банковского кредитного рынка в 2014 г. на

данный сегмент приходится 68% кредитного портфеля всего кредитного сектора.

Основные заёмщики - предприятия нефинансового сектора экономики;

Характеристика банковских кредитов организаций нефинансового сектора по срокам размещения за 2009-2014 гг.

Слайд 65

Рынок банковского корпоративного кредитования

Рынок корпоративного кредитования предполагает наличие

некоторых особенностей, они следующие:

1. Особый статус участников кредитной сделки,

так на рынке со стороны заёмщика выступают некие целевые группы- нефинансовые организации, имеющие корпоративную структуру управления, данные группы выбираются кредитными организациями исходя из своей рыночной стратегии с учётом опыта обслуживания компаний разных отраслей экономики;

2. Наличие особых продуктов, предъявляемых на рынке, т.е. кредитных продуктов, которые выступают воплощением (способом оказания) кредитной услуги в форме чёткого определения или структурирования условий, рассчитанных на конкретного заёмщика или группу связанных заёмщиков;

Кредитные продукты имеют свои особенности;

Слайд 66

Рынок банковского корпоративного кредитования

Особенности кредитных продуктов:

а) их продажа

банками производится на условиях платности, возвратности, срочности;

б) зависимость их

параметров от ресурсной базы банка, гибкости централизованной (ЦБ РФ) и рыночной системы рефинансирования, а также предпочтений заёмщиков и ориентиров кредитной политики;

в) регулирование их предложения мерами экономической, инвестиционной, монетарной политики государства;

г) подверженность обесценению в силу кредитного, процентного, валютного риска;

В основе кредитных продуктов, по своей сути, находятся кредитные услуги.

Слайд 67

Рынок банковского корпоративного кредитования

Кредитные продукты могут быть разделены

по видам:

- по группам заёмщиков: кредиты промышленности, торгово-снабженческим организациям,

сельскому хозяйству, предприятиям транспорта, строительной сферы и т.д.;

- по целям кредитования: кредиты на текущие цели(обслуживают потребности компаний в оборотных средствах) и кредиты на инвестиционные цели;

- по срокам предоставления средств: кредиты до востребования, срочные кредиты(краткосрочные- 1 год, среднесрочные – 1-3 года, долгосрочные – более 3-х лет);

- по размеру: крупные кредиты (более 5% собственных средств), средние (1-5% от собственных средств), малые кредиты(величина менее 1% от собственных средств);

- по обеспечению: необеспеченные, обеспеченные(по характеру обеспечения- под обеспечение поручительствами третьих лиц и банковскими гарантиями, застрахованные кредиты);

Слайд 68

Рынок банковского корпоративного кредитования

- по валюте предоставления

средств: кредиты в национальной валюте, кредиты в иностранной валюте,

кредиты с правом выбора валюты заемщиком;

- по способам выдачи и погашения кредитов (методам кредитования): разовые, срочные кредиты, кредитные линии, овердрафты, синдицированные кредиты;

- по направлению выдачи: кредиты, выдаваемые на расчётный счёт заёмщика, и кредиты выдаваемые непосредственно на проведение платежей;

- по видам процентных ставок: кредиты с фиксированной процентной ставкой и кредиты с плавающей процентной ставкой;

- по периодичности погашения: кредиты, погашаемые единовременно и кредиты, погашаемые в рассрочку;

- по степени риска: стандартные кредиты, нестандартные кредиты, сомнительные кредиты, проблемные кредиты и безнадёжные кредиты;

Слайд 69

Рынок банковского корпоративного кредитования

Банковские кредиты можно условно разделить

на 2(две) основные части:

1. Краткосрочные кредиты, которые как правило

закрывают кассовый разрыв у предприятий реального сектора;

2. Инвестиционные кредиты(долгосрочные), которые используются для изменения качества и структуры производственного потенциала предприятия, либо которые непосредственно влияют на капитализацию компании;

Особенности краткосрочных кредитов:

- кредит используется для непосредственной поддержки предприятия, он не меняет качество и структуру производства, не отражается на капитализации компании;

- источником возврата кредитных средств является текущая выручка от реализации продукции/услуг компании;

- надежность кредита определяется банками на основе анализа общей кредитоспособности компании и структуры её денежных потоков;

Слайд 70

Рынок банковского корпоративного кредитования

Наряду с краткосрочными кредитами банки

выдают корпоративному сектору инвестиционные кредиты.

Специфика инвестиционных кредитов:

- кредит изменяет

качество и структуру производственного потенциала компании, т.е участвует в создании новых, более совершенных основных фондов, либо существенно влияет на уровень капитализации заёмщика;

- обязательным условием получения кредита является представление инициаторами проектов банку бизнес-планов;

- участие банка может осуществляться в разных формах и на разных этапах исходя из уровня риска, который может на себя взять банк;

- данные кредиты предоставляются на длительный срок, следовательно кредит должен быть среднесрочным, либо долгосрочным.

Слайд 71

Рынок банковского корпоративного кредитования

Кредитование нефинансового сектора экономики в

разрезе отраслей хозяйства(на начало года, в % к итогу)

Слайд 72

Межбанковский кредитный рынок

В рамках

ссудного рынка наравне с рынком корпоративного кредитования существует достаточно

значительный рынок межбанковского кредитования.

Межбанковское кредитование осуществляется в рамках существующих корреспондентских отношений банков.

Межбанковские кредиты оказывают влияние на экономику в целом, т.к они позволяют расширять ресурсную базу конкретных кредитных организаций.

В России существует специфика в организации и функционировании межбанковского рынка- так на российском рынке свойство перераспределения банковских ресурсов между сегментами финансового рынка замещено функцией поддержания собственной ликвидности отдельных участников ссудного рынка.

Слайд 73

Межбанковский кредитный рынок

Особенностью межбанковского кредитного

рынка является его 2(двух) уровневый характер, так следует различать

два уровня межбанковского кредитного рынка:

1. Первый уровень отражает движение средств между Центральным банком и коммерческими банками(т.е. движение по вертикали);

2. Второй уровень характеризует движение средств на возвратной основе между самими коммерческими банками(т.е. движение по горизонтали);

Банки во всём мире второй уровень межбанковского кредитного рынка рассматривают как альтернативный источник рефинансирования и предпочитают.

В случае необходимости, обращаться к своим партнерам и лишь затем прибегать к инструментам рефинансирования, предлагаемым Центральным банком.

Слайд 74

Межбанковский кредитный рынок

На первом

уровне мы встречаем кредиты Банка России, как уже отмечалось

кредиты Банка России носят вертикальный характер отношений и выполняют следующие функции:

1. Воздействие на денежно-кредитную сферу для достижения целей денежно-кредитной политики;

2. Регулирование текущей банковской ликвидности;

3. Обеспечение устойчивости платёжной системы;

4. Пополнение ресурсной базы коммерческих банков для предоставления ими кредитов производственного характера;

5. Предотвращение системных банковских кризисов;

6. Регулирование процентных ставок на банковском кредитном рынке(через ключевую ставку – 10.00%, с 19.09.2016 г.).

Слайд 75

Межбанковский кредитный рынок

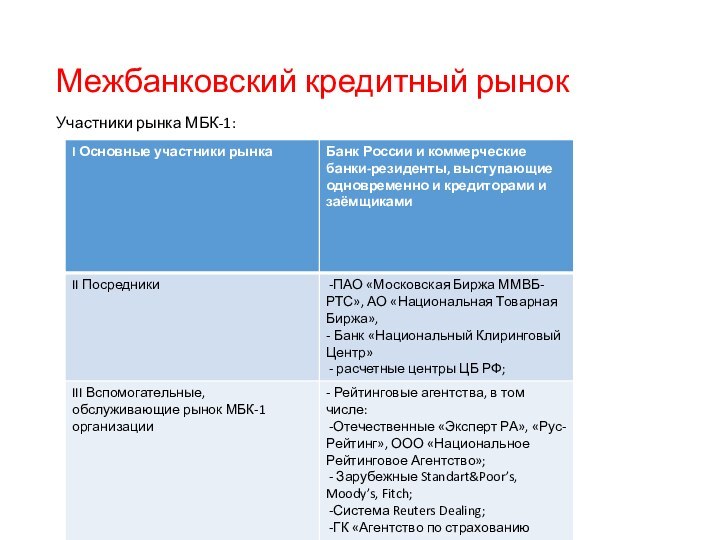

Участники рынка МБК-1:

Слайд 76

Межбанковский кредитный рынок

Кредиты Банка России можно разделить на

2(две) большие группы:

I группа – это кредиты ликвидности, которые

удовлетворяют потребностям коммерческих банков в денежных средствах для завершения расчётов (внутридневный кредит, однодневный кредит(овернайт), ломбардный кредит краткосрочного характера);

Ломбардный кредит имеет ряд особенностей:

- возможность аннулирования уже поданных заявок на участие в аукционе;

- возможность досрочного погашения выданного кредита;

- начисление процентов при досрочном погашении за действительный срок пользования;

II группа – кредиты, предназначенные для расширения кредитных вложений в реальный сектор экономики(под залог векселей или прав требования по кредитным договорам других банков) сроком не более 1 года.

Слайд 77

Межбанковский кредитный рынок

Кредиты и I и II групп

обязательно имеют обеспечение.

Кредиты I группы обеспечиваются высоколиквидными рыночными активами

– ценными бумагами входящими в ломбардный список ЦБ РФ, облигации Банка России, ценные бумаги РФ, ценные бумаги субъектов РФ, ценные бумаги АИЖК;

В случае, если данные ценные бумаги принимаются в качестве обеспечения, они должны:

- учитываться на счёте ДЕПО банка, открытом в уполномоченном депозитарии;

- принадлежать банку на праве собственности и не иметь никаких обременений;

- срок погашения должен наступать не ранее 7 дней после наступления срока погашения кредита Банка России;

- выпуск допущен к обращению на ПАО «Московская Биржа ММВБ-РТС», АО «Фондовая биржа ММВБ»;

Слайд 78

Межбанковский кредитный рынок

Рынок МБК-2:

Рынок

МБК-2 представляет собой рынок межбанковских кредитов, в процессе функционирования

данного рынка ЦБ РФ не принимает непосредственного участия.

Среди участников МБК-2 можно выделить кредитные организации, которые постоянно пользуются услугами данного рынка и банки, которые эпизодически появляются на данном сегменте кредитного рынка.

В состав участников рынка входят рейтинговые агентства, операционные системы, обеспечивающие технические возможности для оперативного совершения сделок(например Reuters Dealing), система электронных торгов ММВБ, центральный депозитарий, информационная система Рейтер и др. службы.

Слайд 79

Межбанковский кредитный рынок

Особенности МБК-2:

- оперативность

оформления на нём кредитно-депозитных сделок, их прозрачность, информационность;

- приемлемая рискованность сделок;

- более простая форма оформления сделок по сравнению со сделками на рынке банковского корпоративного кредитования;

- возможность использования банком для доходных вложений всей суммы привлечённого кредита(депозита);

Кредитные технологии используемые на МБК-2 - овердрафт, разовая выдача денежных средств на конкретный срок, открытие возобновляемой кредитной линии с установлением лимита задолженности по отдельным банкам-заёмщикам.

В общем и целом регулирование ссудного рынка является компетенцией ЦБ РФ, при этом ЦБР использует управление процентной ставкой, политика рефинансирования, политика обязательного резервирования, использование пруденциальных норм(количественные ограничения).

Слайд 80

Рынок Ценных бумаг

Рынок

ценных бумаг – это отношения между его участниками по

поводу выпуска, обращения и погашения ценных бумаг.

Ценная бумага – особого рода юридический документ, который фиксирует права его владельца или обязательства выдавшего его лица на определенное количество денег или вещей (имущества).

Инвестор – владелец (собственник) ценной бумаги, ставший им в результате обмена на нее определенного количества принадлежавших ему денег или вещей (имущества).

Эмитент – участник рынка, выдавший ценную бумагу в обмен на денежные средства или вещи (имущество), принадлежавшие инвестору, и несущий соответствующие обязательства по ценной бумаге перед инвестором.

Выпуск в обращение (выдача, эмиссия) ценной бумаги – отчуждение ценной бумаги эмитентом в пользу инвестора.

Обращение ценной бумаги – ее отчуждение от одного инвестора к другому инвестору.

Гашение (погашение) ценной бумаги – отчуждение ценной бумаги инвестором обратно эмитенту, сопровождающееся прекращением существования конкретной ценной бумаги. Обычно имеет место при окончании срока действия ценной бумаги.

Изъятие ценной бумаги из обращения – отчуждение ценной бумаги инвестором обратно эмитенту, не сопровождающееся прекращением существования конкретной ценной бумаги, а означающее лишь ее временное выбытие из сферы обращения.

В своей совокупности выпуск, обращение и гашение ценной бумаги составляют ее кругооборот.

Отчуждение ценной бумаги – любой рыночный (обычно купля-продажа или отдача взаймы) или нерыночный (например, дарение, наследование, конфискация) способ передачи ценной бумаги от одного участника рынка к другому.

Слайд 81

Классификация ценных бумаг

1. В зависимости от стадии кругооборота ценной бумаги.

Первичный рынок ценной бумаги – это отношения по поводу выпуска ценной бумаги в обращение. Вторичный рынок – это обращение ценной бумаги между инвесторами.

2. По виду ценных бумаг данный рынок подразделяется на относительно самостоятельные рынки каждой отдельной ценной бумаги: рынки акций, облигаций, векселей и т. п. В свою очередь, рынок отдельной ценной бумаги может подразделяться на рынок самой этой бумаги и на рынки зависимых от нее инструментов: рынок вторичных ценных бумаг и рынок производных финансовых инструментов, основанных на срочных контрактах на ценные бумаги.

3. По типу эмитента: рынок государственных ценных бумаг – это рынок ценных бумаг, эмитентом которых является государство в лице соответствующих органов государственной исполнительной власти. В свою очередь, рынок государственных ценных бумаг в нашей стране делится на рынок федеральных ценных бумаг, рынок ценных бумаг субъектов РФ и рынок муниципальных ценных бумаг. Рынок корпоративных ценных бумаг – это рынок ценных бумаг, выпускаемых коммерческими организациями («корпорациями»).

4. С позиций отраслевого деления экономики отраслевой рынок ценных бумаг – это рынок всех видов ценных бумаг, которые выпущены коммерческими структурами данной отрасли. Например, рынок ценных бумаг металлургических компаний или нефтяных компаний и т. д.

5. С точки зрения масштабов рынок ценных бумаг подразделяется на мировой рынок и национальные рынки.

6. В зависимости от степени концентрации (сосредоточения) отношений эмитентов и инвесторов с точки зрения места, времени, процессов и т. п. рынок ценных бумаг разделяется на: биржевой рынок – это рынок, имеющий юридический статус биржи. Экономическим основанием биржи как рынка является высокая степень концентрации (сосредоточения) однотипных сделок (сделок купли-продажи) с ценными бумагами в определенном месте (в том числе в определенной электронной торговой системе) и за дискретный отрезок времени; внебиржевой (небиржевой) рынок – это рынок, характеризующийся хаотичностью процесса заключения сделок купли-продажи с ценными бумагами во времени и пространстве, а в организационно-юридическом плане данный рынок рассредоточен по стране и по участникам.

7. С точки зрения наличия твердо установленных правил торговли, фиксированных, вплоть до утверждения их государством. Организованный рынок – это рынок, функционирующий по обязательным для всех его участников правилам. Неорганизованный рынок – это рынок без правил и без государственного регулирования.

8. В зависимости от вида заключаемых сделок рынок ценных бумаг подразделяется на кассовый и срочный, инвестиционный и спекулятивный, наличный и долговой (маржинальный) и т. д.

Слайд 82

Функции рынка ценных бумаг

Общерыночные функции:

1. Коммерческая функция –

позволяет получить прибыль от операций на данном рынке;

2. Ценовая

функция – обеспечивает процесс ценообразования под воздействием спроса и предложения на товар;

Информационная функция – рынок производит и доводит до своих субъектов рыночную информацию об объектах торговли и её участниках;

4. Регулирующая функция рынок создаёт правила торговли и участия в ней, порядок разрешения споров между участниками, устанавливает приоритеты, определяет органы контроля и управления;

Слайд 83

Функции рынка ценных бумаг

Специфические функции:

1. Перераспределительная функция- производит

перераспределение денежных средств между отраслями и сферами рыночной деятельности;

финансирование дефицита государственного бюджета на не инфляционной основе;

2. Инвестиционная функция – производит перевод сбережений населения из непроизводительной формы в инвестиционные ресурсы;

3. Функция страхования – позволяет избежать ценовых, финансовых и инвестиционных рисков (хеджирование при помощи производных финансовых инструментов);

4. Спекулятивня функция – вложение свободных денежных средств в недооцененные ценные бумаги с целью получения большего дохода, данная функция позволяет повысить ликвидность фондового рынка.

Слайд 84

Рынок ценных бумаг

Рынок ценных бумаг можно рассмотреть с

2(двух) позиций:

1. Рынок ценных бумаг – это совокупность социально-экономических

отношений по поводу выпуска и обращения ценных бумаг;

2. Рынок ценных бумаг – это функционально-институциональный механизм перераспределения свободных денежных средств и капиталов между субъектами экономической системы, способствующий трансформации сбережений в инвестиции посредством купли-продажи финансовых активов, оформленных в различные ценные бумаги.

Таким образом рынок ценных бумаг имеет двоякую природу, направленную на цели перераспределения капитала и коррекции интересов участников рынка;

Слайд 85

Рынок ценных бумаг

Рынок ценных

бумаг проявляется в специфике ценных бумаг, которые воспринимаются как

товар, имеющий особое обращение;

В цепочке сделок по купле-продаже ценной бумаги одна всегда является первой (первичной), т.е. обеспечивающей поступление фондовой ценности на рынок. Все остальные сделки с ценной бумагой носят вторичный характер, поскольку связаны с перепродажей уже поступившего на фондовый рынок инструмента другим субъектам рынка.

Таким образом рынок ценных бумаг(фондовый рынок), учитывая существующие различия в способах первоначального размещения ценных бумаг и их последующего обращения выделяют Первичный и Вторичный рынки ценных бумаг

Слайд 86

Рынок ценных бумаг

Рынок ценных бумаг охватывает отношения, в

рамках которых превращение накоплений и сбережений в инвестиции происходит

с помощью ценных бумаг.

Рынок ценных бумаг имеет свою структуру:

Рынок ценных бумаг

Рынок краткосрочных ликвидных ценных бумаг

Рынок капитально долевого финансирования

Рынок долгового капитального финансирования

Рынок деривативов

Слайд 87

Рынок ценных бумаг

В структуре рынка ценных бумаг выделяют

следующие рыночные сегменты:

1. Рынок краткосрочных ликвидных ценных бумаг

– данный рыночный сегмент следует относить к денежному сегменту финансового рынка, так как на нём совершаются сделки с финансовыми инструментами в ликвидной форме(казначейские облигации, чеки, векселя, банковские сертификаты);

2. Рынок капитального долевого финансирования и рынок долгового капитального финансирования являются частью рынка капитала, где совершаются относительно долгосрочные операции, обеспечивающие формирование собственного(акционерного) капитала компаний(долгосрочные корпоративные облигации, ипотечные облигации);

3. Рынок деривативов, соединяет в себе совокупность экономических отношений в сфере срочной торговли финансовыми инструментами, удостоверяющими права на ресурсы или на их получение(форвард, фьючерс, опцион, своп и т.д.).

Слайд 88

Задачи рынка ценных бумаг

В

процессе своего функционирования рынок ценных бумаг выполняет ряд задач,

которые непосредственно связаны с функциональной особенностью данного рынка.

Задачи рынка ценных бумаг:

1. Аккумулирование временно свободных денежных ресурсов и направление их на развитие перспективных отраслей экономики;

2. Обслуживание государственного долга;

3. Трансформация отношений собственности;

4. Обеспечение корпоративного и реального контроля над фондовым капиталом на основе государственного регулирования;

5. Формирование рыночной инфраструктуры, отвечающей мировым стандартам;

6. Прогнозирование перспективных направлений развития экономики в целом и рынка ценных бумаг в частности.

Слайд 89

Виды ценных бумаг

На фондовом рынке

обращается специфический объект купли-продажи, товар особого рода – ценная

бумага.

Ценная бумага служит представителем реального капитала, подтверждает право её держателя на собственность в виде имущества или денежной суммы- это титул собственности, особая форма капитала. Капитал выраженный в виде ценной бумаги является фиктивным, его движение обособлено от движения реального капитала.

Ценная бумага имеет 2 «стороны» - юридическую и экономическую;

Юридическая сторона предполагает(ст. 142 ГК РФ) что ценная бумага- это документ, удостоверяющий, с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

С экономической точки зрения ценная бумага – это совокупность имущественных прав на те или иные материальные объекты, которые обособились от своей материальной основы и получили собственную материальную форму в виде документов или записи по счетам.

Слайд 90

Фундаментальные свойства ценной бумаги

Каждая ценная бумага обладает совокупностью

некоторых фундаментальных свойств.

Фундаментальные свойства ценной бумаги:

1. Стандартность и

серийность;

2. Обращаемость;

3. Доступность для гражданского оборота;

4. Документальность;

5. Признание государством и регулируемость;

6. Обязательность исполнения обязательств;

7. Рыночность;

8. Ликвидность;

9. Рискованность.

Слайд 91

Виды ценных бумаг

В процессе рассмотрения темы следует обратить

внимание на основные ценные бумаги, обращающиеся на территории РФ:

1.

Гос.облигации, облигации, векселя, чеки, депозитные и сберегательные сертификаты, сберкнижки на предъявителя, коносамент, акция(ст. 143 ГК РФ);

2. Простое складское свидетельство двойное складское свидетельство, залоговое свидетельство(варант) (ст. 912 ГК РФ);

3. Закладные (ФЗ «Об ипотеке(залоге недвижимости)»);

4. Опцион эмитента(ФЗ «О рынке ценных бумаг»);

5. Инвестиционный пай (ФЗ «Об инвестиционных фондах»);

6. Ипотечные облигации, ипотечные сертификаты участия (ФЗ «Об ипотечных ценных бумагах»).

Ценные бумаги весьма разнообразны и представляется весьма перспективным рыночным товаром.

Слайд 92

Ипотечные ценные бумаги

Ипотечные ценные бумаги-

ценные бумаги, обеспеченные ипотечными активами и включающие механизм защиты

инвестора от банкротства или дефолта.

Можно выделить 2(две) модели функционирования рынка ипотечных ценных бумаг:

1. Одноуровневая модель – ипотечные ценные бумаги выпускает кредитная организация, выдававшая ипотечные кредиты и сформировавшая ипотечное покрытие, при этом закладная (права требования по ипотечным кредитам) остаётся на балансе банка;

2. Двухуровневая модель ипотечного кредитования предполагает разделение функций по выдаче, обслуживанию ипотечных кредитов и выпуску ипотечных ценных бумаг, т.е. создаются специализированные организации (SPV – Special Purpose Vehicle).

Слайд 93

Ипотечные ценные бумаги

Основу европейского ипотечного

рынка составляют облигации с ипотечным покрытием (covered bonds) –

это долговые ценные бумаги. В основе которых лежат денежные потоки по ипотечным кредитам которые поступают в банки(ипотечные банки).

На рынке США обращаются различные ипотечные ценные бумаги и их производные.

Основные характеристики рынка США:

1. Выпуск ипотечных бумаг осуществляется путём секьюритизации, которая представляет собой финансирование или рефинансирование любых активов приносящих доход посредством «преобразования» их в ликвидные долговые обязательства;

2. При ипотечном кредитовании секьюритизации подвергаются средне- и долгосрочные долговые обязательства, возникшие в результате предыдущих сделок;

Слайд 94

Ипотечные ценные бумаги

3. Под секьюритизацию подпадают ссуды, обладающие

стандартными характеристиками срока погашения, размера, стоимости, гарантии и использования

получаемой прибыли.

Ипотечные ценные бумаги в США выпускаются на основе:

1. Жилищных ипотечных кредитов;