Слайд 2

Отношения, связанные с обеспечением финансовыми ресурсами называются финансовыми

отношениями.

Сферу финансовых отношений в практической деятельности предприятия образуют

денежные отношения, возникающие:

между организацией и ее собственниками по поводу формирования капитала;

между организацией и другими хозяйствующими субъектами, связанные с оплатой поставок;

между организацией и финансовыми органами при внесении в бюджет налогов и платежей, а также при получении ассигнований из бюджета;

Тема 1. Содержание и функции финансов организации.

Слайд 3

между организацией и кредитными институтами (коммерческими банками) при

получении и погашении долгосрочных и краткосрочных ссуд и уплате

по ним процентов;

между организацией и занятыми в ней работниками при выдаче им заработной платы, расходовании социальных фондов;

между организацией и её структурными подразделениями при установлении им составных элементов накоплений, величины затрат и т.п.;

между организацией и страховыми компаниями, инвестиционными фондами и другими организациями.

Слайд 4

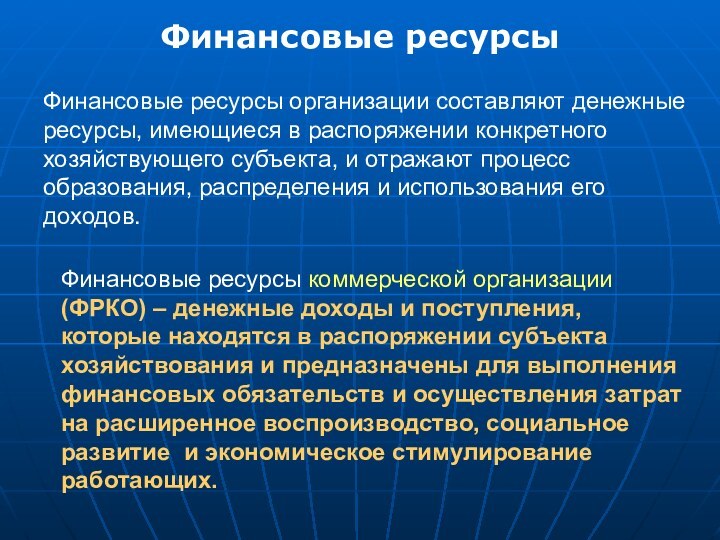

Финансовые ресурсы организации составляют денежные ресурсы, имеющиеся в

распоряжении конкретного хозяйствующего субъекта, и отражают процесс образования, распределения

и использования его доходов.

Финансовые ресурсы коммерческой организации (ФРКО) – денежные доходы и поступления, которые находятся в распоряжении субъекта хозяйствования и предназначены для выполнения финансовых обязательств и осуществления затрат на расширенное воспроизводство, социальное развитие и экономическое стимулирование работающих.

Финансовые ресурсы

Слайд 5

ФРКО

Собственные и привлеченные средства

Заемные источники

Средства, поступающие в порядке

перераспределе-ния

При создании организации

За счёт прибыли прошлых лет

За счёт доходов

текущего периода

Кредиты

Займы

Кредитор-ская задолжен-ность

Амортизация

Дополнительная эмиссия

Бюджетные ассигнования

Страховые возмещения

Средства, поступающие в рамках объединений

Слайд 6

Обеспечение хозяйственной деятельности финансовыми ресурсами осуществляется через фонды

денежных средств, аккумулируемых внутри предприятия.

Денежные фонды можно представить

на предприятии в виде 3-х групп:

1.группа − фонды собственных средств

уставный капитал

добавочный капитал

резервный капитал

инвестиционный фонд (фонд накопления и амортизация).

Фонды денежных средств организации

Слайд 7

2.группа − фонды заемных средств

Фонды кредитов банков

Фонды коммерческих

кредитов

Фонды займов

Фонд кредиторской задолженности.

3.группа − оперативные денежные фонды

фонд заработной

платы

фонд платежей в бюджет.

Слайд 8

Финансы организации (ФО) выражают денежные отношения по созданию,

распределению и использованию фондов денежных средств, предназначенных для:

выполнения обязательств

перед финансово - банковской сферой;

финансирования затрат по расширенному воспроизводству, социальному обслуживанию, материальному стимулированию работающих.

ФО как сфера финансовой системы формирует фундамент экономики общества, так как здесь создаются материальные и нематериальные блага, которые отражаются в форме ВВП, который в свою очередь является главным источником формирования финансовых ресурсов.

Определение

Слайд 9

Функции финансов

Формирование капитала и доходов организации;

Распределение и использование

доходов;

Регулирование и контроль денежных потоков.

Все функции преследуют цель –

обеспечение необходимыми источниками финансирования деятельности организации.

Обобщающий подход:

Слайд 10

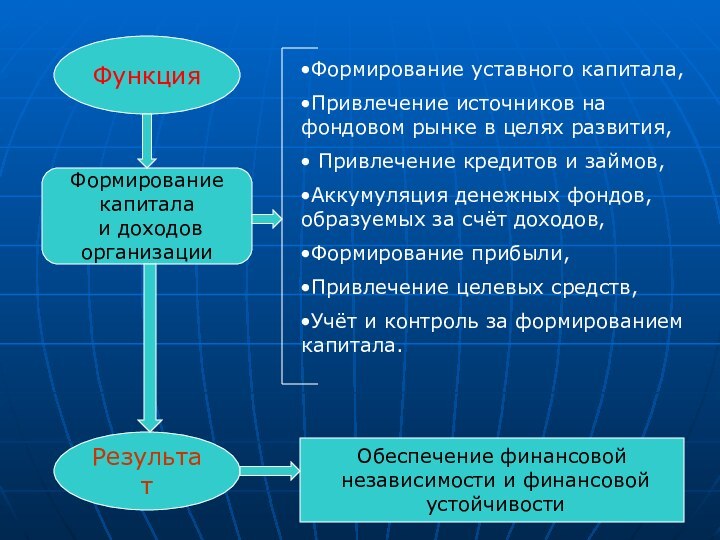

Функция

Результат

Формирование

капитала

и доходов

организации

Формирование уставного капитала,

Привлечение источников

на фондовом рынке в целях развития,

Привлечение кредитов и

займов,

Аккумуляция денежных фондов, образуемых за счёт доходов,

Формирование прибыли,

Привлечение целевых средств,

Учёт и контроль за формированием капитала.

Обеспечение финансовой

независимости и финансовой

устойчивости

Слайд 11

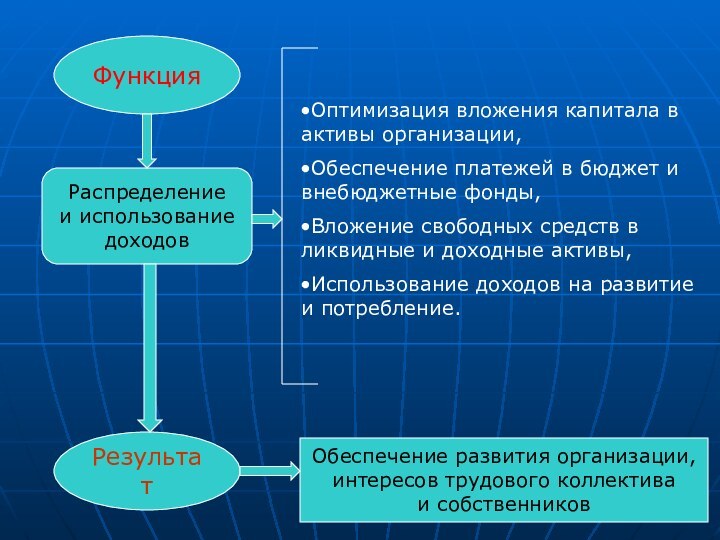

Функция

Результат

Распределение

и использование

доходов

Оптимизация вложения капитала в активы

организации,

Обеспечение платежей в бюджет и внебюджетные фонды,

Вложение свободных средств

в ликвидные и доходные активы,

Использование доходов на развитие и потребление.

Обеспечение развития организации,

интересов трудового коллектива

и собственников

Слайд 12

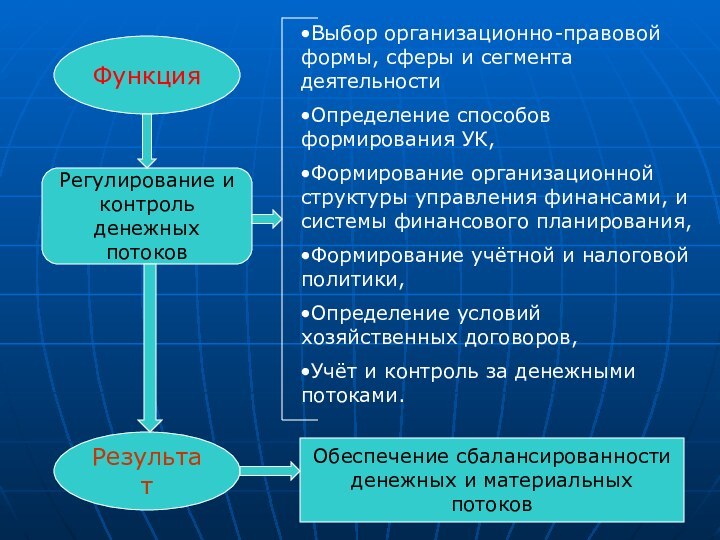

Функция

Результат

Регулирование и

контроль

денежных потоков

Выбор организационно-правовой формы, сферы

и сегмента деятельности

Определение способов формирования УК,

Формирование организационной структуры управления

финансами, и системы финансового планирования,

Формирование учётной и налоговой политики,

Определение условий хозяйственных договоров,

Учёт и контроль за денежными потоками.

Обеспечение сбалансированности

денежных и материальных

потоков

Слайд 13

Принципы организации финансов

Хозяйственная

самостоятельность

Самофинансирование

(самоокупаемость)

Материальная

ответственность

Заинтересованность

в результатах

деятельности

Формирование

резервов

Контроль

за

ФХД

Слайд 15

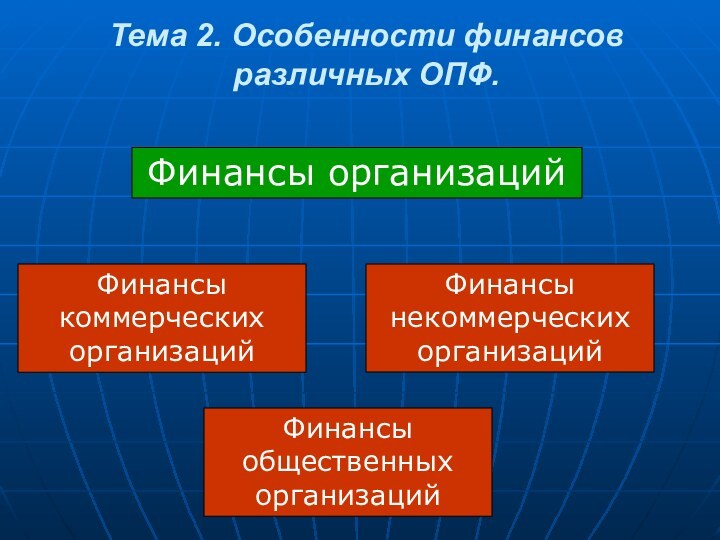

Тема 2. Особенности финансов различных ОПФ.

Финансы организаций

Финансы коммерческих

организаций

Финансы некоммерческих организаций

Финансы общественных организаций

Слайд 16

I. ФКП (финансы коммерческих предприятий) — финансы предприятий

материального производства и части непроизводственной сферы, в условиях рыночной

экономики осуществляющих свою деятельность на началах коммерческого расчета.

Специфика коммерческого расчета:

¨ субъекты хозяйствования обладают финансовой независимостью;

¨ финансовые отношения предприятия свободны от мелочной регламентации со стороны государства;

¨ субъекты финансовых отношений несут реальную экономическую ответственность за фактические результаты работы и своевременное выполнение обязательств;

¨ в условиях коммерческого расчета у предприятия складываются различного рода взаимоотношения с банками, страховыми организациями и государством.

Финансы коммерческих организаций

Слайд 17

Конкретные особенности финансов коммерческих организаций определяются:

Отраслевыми отличиями

Организационно-правовой формой

Технологической спецификой (длительность цикла, серийность).

Слайд 18

Финансы промышленности

занимают ведущее место в общей системе финансов

предприятий отраслей народного хозяйства

финансы промышленности тесно связаны с финансами

всех других отраслей

методы организации и планирования финансов промышленности лежат в основе организации финансов других отраслей.

Слайд 19

Финансы строительства

Основу составляют отношения между заказчиками, инвесторами и

подрядчиками

Работы проводятся в строгом соответствии с проектно-сметной документацией

Длительный цикл

строительства требует больших вложений средств в незавершенное производство.

Слайд 20

Финансы торговли

Быстрый оборот средств

Поступление выручки в налично-денежной форме

В

структуре активов велика доля арендованных средств (помещения, оборудование)

В оборотных

средствах в большей части присутствуют товарные запасы,

Прибыль - разница между валовым доходом и издержками обращения.

Слайд 21

Финансы сельского хозяйства

Главные ресурсы – земля и «живые

организмы»

Неравномерность поступления выручки

Необходимость создания резервов

Необходимость дотаций в агропромышленном

комплексе

Разнообразие форм ведения предпринимательской деятельности.

Слайд 22

Особенности финансов унитарных предприятий

Не наделены правом собственности на

имущество (право хозяйственного ведения или оперативного управления)

Несёт ответственность по

обязательствам всем принадлежащим ему имуществом

Размер чистых активов предприятия не может быть менее размера уставного фонда

Низкая эффективность деятельности.

Слайд 23

Особенности финансов хозяйственных товариществ

Объединение лиц

Формируется складочный капитал, разделённый

на доли

Ответственность собственников (полных товарищей) всем принадлежащим им имуществом,

а вкладчиков – в пределах сумм вкладов

Размер чистых активов должен быть не менее величины складочного капитала.

Слайд 24

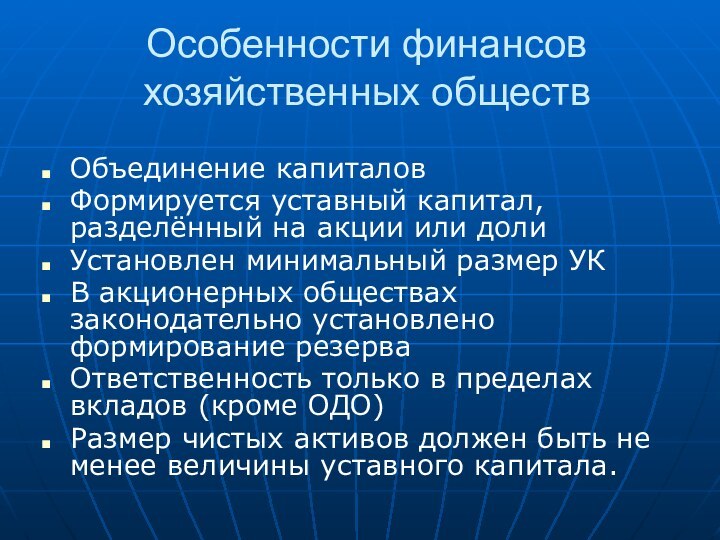

Особенности финансов хозяйственных обществ

Объединение капиталов

Формируется уставный капитал, разделённый

на акции или доли

Установлен минимальный размер УК

В акционерных обществах

законодательно установлено формирование резерва

Ответственность только в пределах вкладов (кроме ОДО)

Размер чистых активов должен быть не менее величины уставного капитала.

Слайд 25

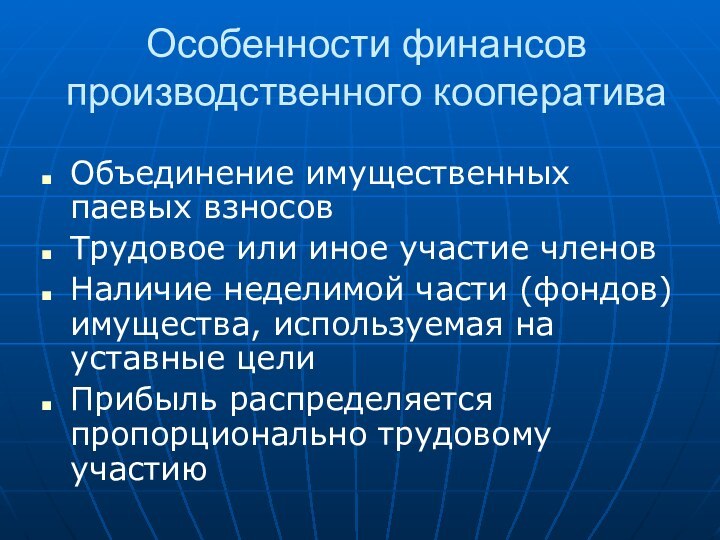

Особенности финансов производственного кооператива

Объединение имущественных паевых взносов

Трудовое или

иное участие членов

Наличие неделимой части (фондов) имущества, используемая на

уставные цели

Прибыль распределяется пропорционально трудовому участию

Слайд 26

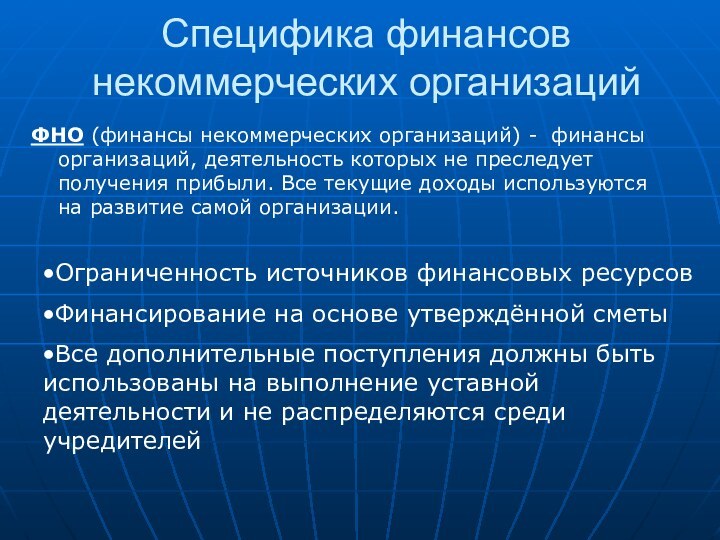

Специфика финансов некоммерческих организаций

ФНО (финансы некоммерческих организаций) -

финансы организаций, деятельность которых не преследует получения прибыли. Все

текущие доходы используются на развитие самой организации.

Ограниченность источников финансовых ресурсов

Финансирование на основе утверждённой сметы

Все дополнительные поступления должны быть использованы на выполнение уставной деятельности и не распределяются среди учредителей

Слайд 27

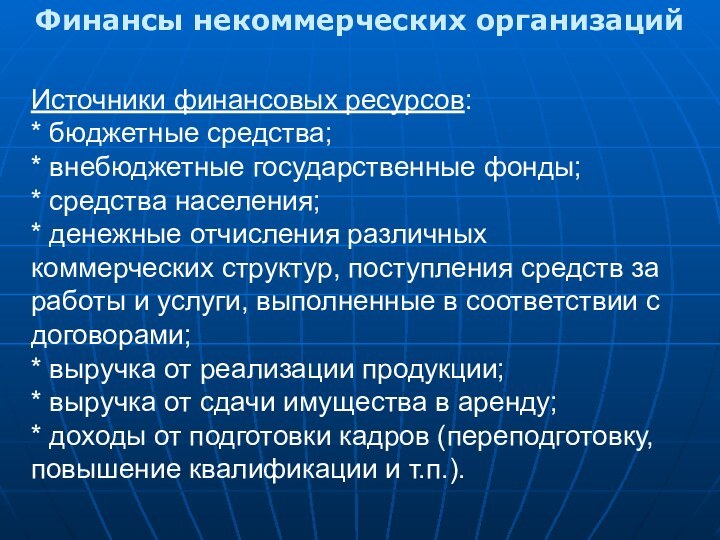

Источники финансовых ресурсов:

* бюджетные средства;

* внебюджетные государственные фонды;

*

средства населения;

* денежные отчисления различных коммерческих структур, поступления средств

за работы и услуги, выполненные в соответствии с договорами;

* выручка от реализации продукции;

* выручка от сдачи имущества в аренду;

* доходы от подготовки кадров (переподготовку, повышение квалификации и т.п.).

Финансы некоммерческих организаций

Слайд 28

ФОО (финансы общественных организаций) — финансы добровольных формирований,

возникших в результате свободного волеизъявления граждан, объединенных на основе

общности их интересов.

ФОО включают в себя:

а). финансы общественных, в том числе профорганизаций;

б). финансы политических и общественных движений;

в). финансы специальных целевых фондов;

г). финансы благотворительных фондов.

Слайд 29

Экономическое содержание ФОО:

– денежные отношения между общественными организациями

и их членами, связанные с уплатой различного рода взносов,

оказанием материальной помощи и пр.;

– денежные отношения общественных организаций с предприятиями и учреждениями, связанные с добровольными пожертвованиями, которые могут перечисляться в фонды общественных организаций;

– денежные отношения общественных организаций по формированию и использованию целевых денежных фондов;

– денежные отношения между вышестоящими и нижестоящими структурами общественных организаций;

– денежные отношения между общественными организациями и подведомственными им производственно - хозяйственными структурами.

Слайд 30

Тема 3. Управление финансами организаций.

Управление финансами – специфическая

область управленческой деятельности, связанная с целенаправленной организацией денежных потоков

предприятия, формированием капитала, денежных доходов и фондов, необходимых для достижения стратегических целей развития предприятия.

Слайд 31

Функции финансового менеджмента

Планирование

Организация

Регулирование финансовых потоков

Защита активов

Учёт, контроль и

анализ.

Слайд 32

Задачи управления финансами

Обеспечение сбалансированности движения материальных и денежных

потоков

Достижение финансовой устойчивости и финансовой независимости

Обеспечение источниками финансирования

Эффективное использование

финансовых ресурсов.

Слайд 33

Элементы финансовой политики предприятия

Учётная политика

Кредитная политика

Политика управления денежными

средствами

Политика в отношении управления издержками

Дивидендная политика.

Слайд 34

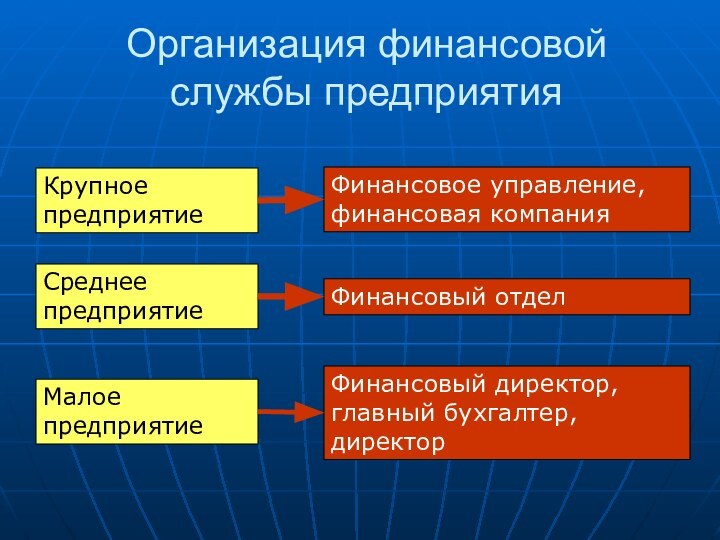

Организация финансовой службы предприятия

Крупное предприятие

Среднее предприятие

Малое предприятие

Финансовое управление,

финансовая компания

Финансовый отдел

Финансовый директор, главный бухгалтер, директор

Слайд 35

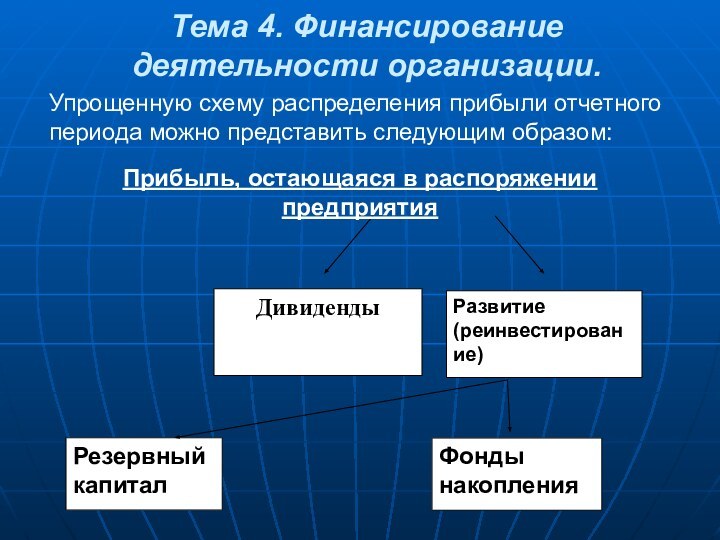

Упрощенную схему распределения прибыли отчетного периода можно представить

следующим образом:

Прибыль, остающаяся в распоряжении предприятия

Тема 4. Финансирование

деятельности организации.

Слайд 36

Методы распределения прибыли:

Бесфондовый

Фондовый

Бесфондовый метод чаще всего используют

малые организации.

Фондовый метод использования прибыли предполагает распределение чистой прибыли

в соответствии с учредительными документами по фондам, в которых предусмотрена величина отчислений. Порядок формирования и расходования средств фондов определяется организацией самостоятельно и закрепляется в уставе.

Реинвестирование прибыли — более приемлемая и относительно дешевая форма финансирования предприятия, расширяющего свою деятельность.

Слайд 37

Реинвестированная часть прибыли является внутренним источником финансирования деятельности

предприятия.

В России резервный капитал создается и пополняется за

счет прибыли только в акционерных обществах и обществах с ограниченной ответственностью. Средства этого фонда имеют целевое назначение - для покрытия непредвиденных потерь, компенсации риска, других расходов, возникающих в процессе хозяйственной деятельности и при распределении прибыли в различные фонды организации.

Существование резервного фонда определяет возможности выплаты дивидендов по акциям в случае недостатка суммы чистой прибыли.

Слайд 38

Фонды накопления объединяют ту часть прибыли, остающейся в

распоряжении организации, которая предназначена для строительства и приобретения основных

фондов, т. е. создания нового имущества организации. При создании этого фонда организации ведут раздельный учет образования и использования фондов накопления.

Часть средств фонда накопления, направленная на долгосрочные инвестиции, не расходуется безвозвратно. Вместо потраченных денежных средств, которые числились в активе баланса на расчетном счете, появляется эквивалентная стоимость другого имущества, созданного на эти средства и также отраженного в активе, но по другой статье (например, «Основные средства», «Нематериальные активы» и др.).

Слайд 39

Та часть прибыли, которая выплачивается в форме дивидендов

пропорционально показателю нормы распределения прибыли на дивиденд (НРД).

Норма распределения

прибыли на дивиденд показывает, какая часть чистой прибыли выплачивается как дивиденд.

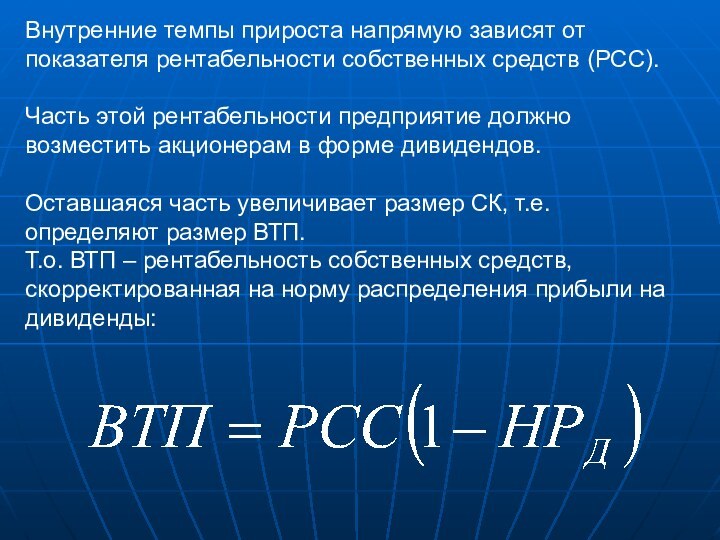

В распределении прибыли и формировании рациональной дивидендной политики огромную роль играет показатель внутренних темпов прироста (ВТП).

Внутренние темпы прироста – темпы увеличения размера собственных источников средств (СК) за счёт чистой прибыли как необходимое условие наращивания оборота и развития предприятия.

Числовые показатели

Слайд 40

Прибыль

Реинвестирование

Дивиденды

ВТП

НРд

Слайд 41

Внутренние темпы прироста напрямую зависят от показателя рентабельности

собственных средств (РСС).

Часть этой рентабельности предприятие должно возместить

акционерам в форме дивидендов.

Оставшаяся часть увеличивает размер СК, т.е. определяют размер ВТП.

Т.о. ВТП – рентабельность собственных средств, скорректированная на норму распределения прибыли на дивиденды:

Слайд 42

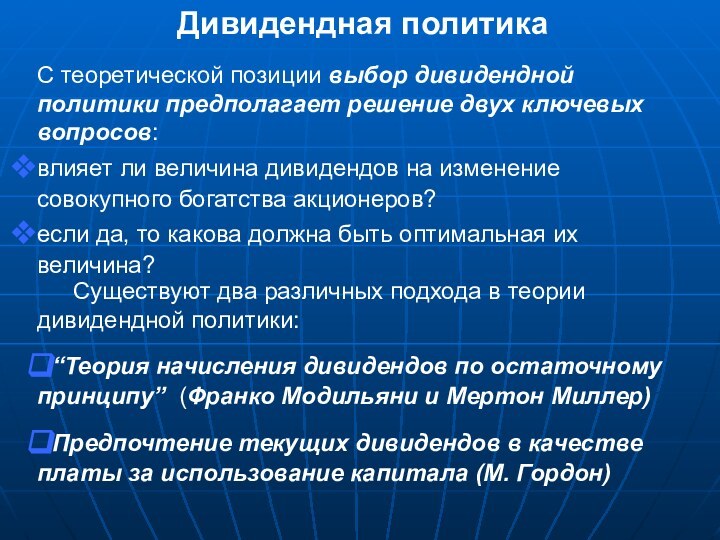

С теоретической позиции выбор дивидендной политики предполагает решение

двух ключевых вопросов:

влияет ли величина дивидендов на изменение совокупного

богатства акционеров?

если да, то какова должна быть оптимальная их величина?

Существуют два различных подхода в теории дивидендной политики:

“Теория начисления дивидендов по остаточному принципу” (Франко Модильяни и Мертон Миллер)

Предпочтение текущих дивидендов в качестве платы за использование капитала (М. Гордон)

Дивидендная политика

Слайд 43

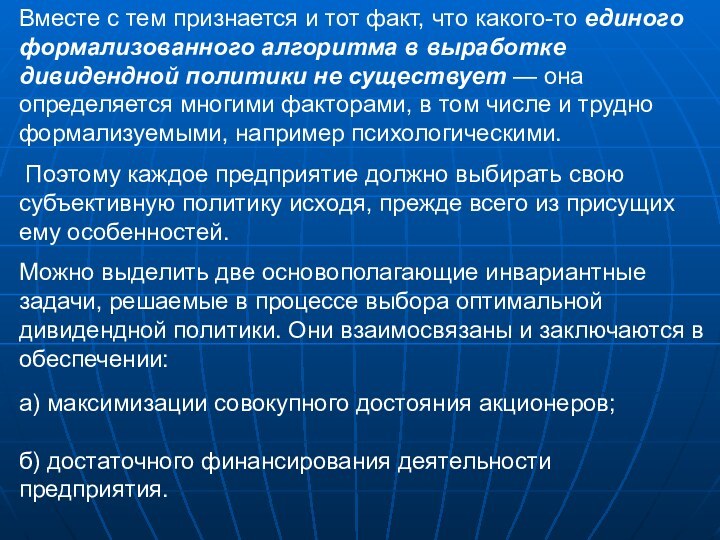

Вместе с тем признается и тот факт, что

какого-то единого формализованного алгоритма в выработке дивидендной политики не

существует — она определяется многими факторами, в том числе и трудно формализуемыми, например психологическими.

Поэтому каждое предприятие должно выбирать свою субъективную политику исходя, прежде всего из присущих ему особенностей.

Можно выделить две основополагающие инвариантные задачи, решаемые в процессе выбора оптимальной дивидендной политики. Они взаимосвязаны и заключаются в обеспечении:

а) максимизации совокупного достояния акционеров;

б) достаточного финансирования деятельности предприятия.

Слайд 44

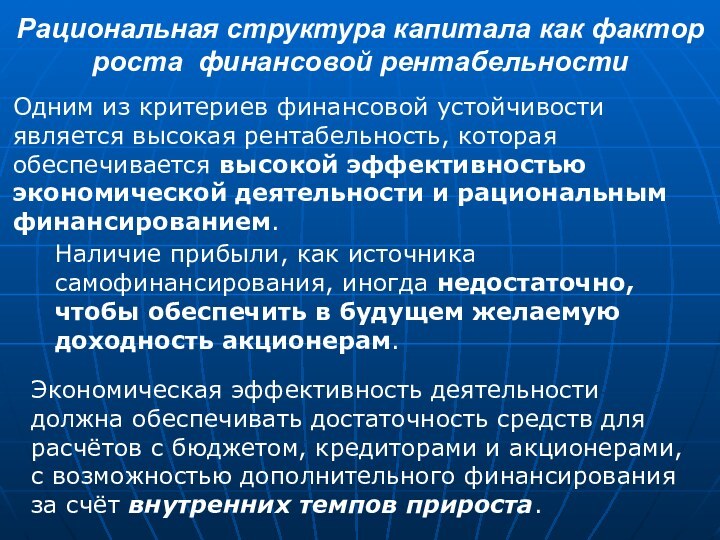

Одним из критериев финансовой устойчивости является высокая рентабельность,

которая обеспечивается высокой эффективностью экономической деятельности и рациональным финансированием.

Наличие прибыли, как источника самофинансирования, иногда недостаточно, чтобы обеспечить в будущем желаемую доходность акционерам.

Экономическая эффективность деятельности должна обеспечивать достаточность средств для расчётов с бюджетом, кредиторами и акционерами, с возможностью дополнительного финансирования за счёт внутренних темпов прироста.

Рациональная структура капитала как фактор роста финансовой рентабельности

Слайд 45

В качестве экономического эффекта служит показатель международного стандарта

Прибыли до уплаты налога и процентов за кредит (EBIT).

Это базовый показатель финансового менеджмента, который оказывает решающее влияние на структуру капитала. По существу, это экономический эффект, снимаемый предприятием с затрат.

Слайд 46

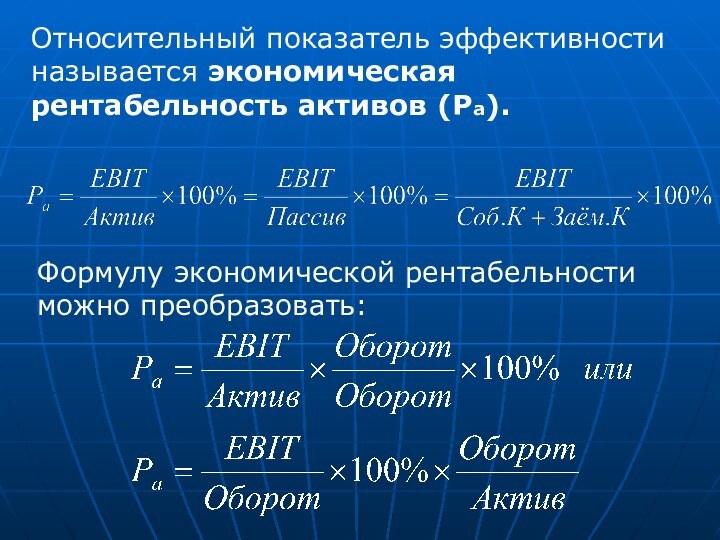

Относительный показатель эффективности называется экономическая рентабельность активов (Ра).

Формулу экономической рентабельности можно преобразовать:

Слайд 47

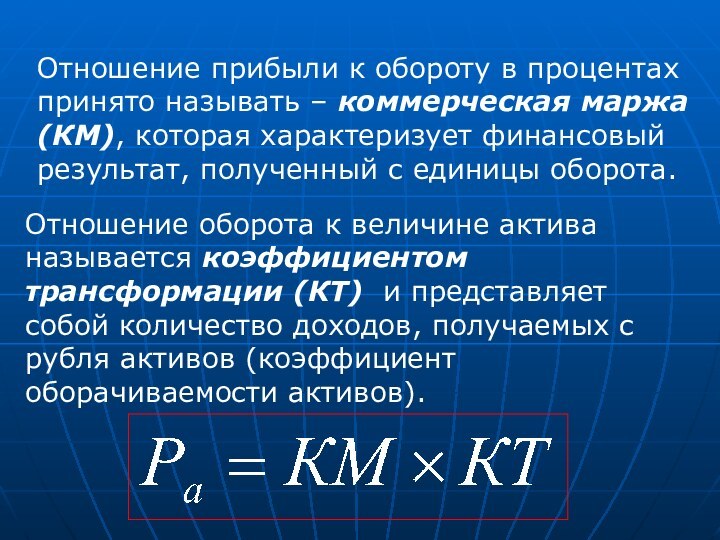

Отношение прибыли к обороту в процентах принято называть

– коммерческая маржа (КМ), которая характеризует финансовый результат, полученный

с единицы оборота.

Отношение оборота к величине актива называется коэффициентом трансформации (КТ) и представляет собой количество доходов, получаемых с рубля активов (коэффициент оборачиваемости активов).

Слайд 48

На коммерческую маржу влияют:

ценовая политика;

объём и структура затрат.

На

коэффициент трансформации оказывают воздействие:

отраслевые условия деятельности;

стратегия организации производства.

Слайд 49

Экономическая рентабельность напрямую влияет на рентабельность собственного капитала

(РСС), которая характеризует доходность предприятия и его привлекательность для

акционеров.

Но на рентабельность собственных средств может влиять не только экономическая рентабельность.

Слайд 50

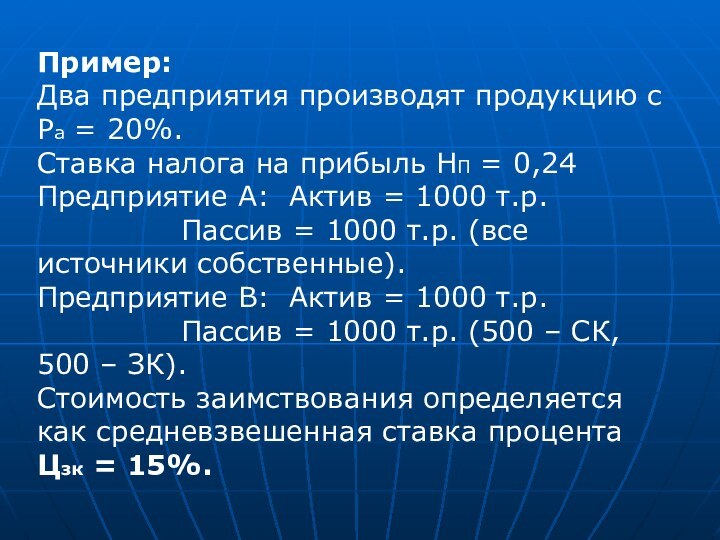

Пример:

Два предприятия производят продукцию с Ра = 20%.

Ставка

налога на прибыль НП = 0,24

Предприятие А: Актив =

1000 т.р.

Пассив = 1000 т.р. (все источники собственные).

Предприятие В: Актив = 1000 т.р.

Пассив = 1000 т.р. (500 – СК, 500 – ЗК).

Стоимость заимствования определяется как средневзвешенная ставка процента Цзк = 15%.

Слайд 51

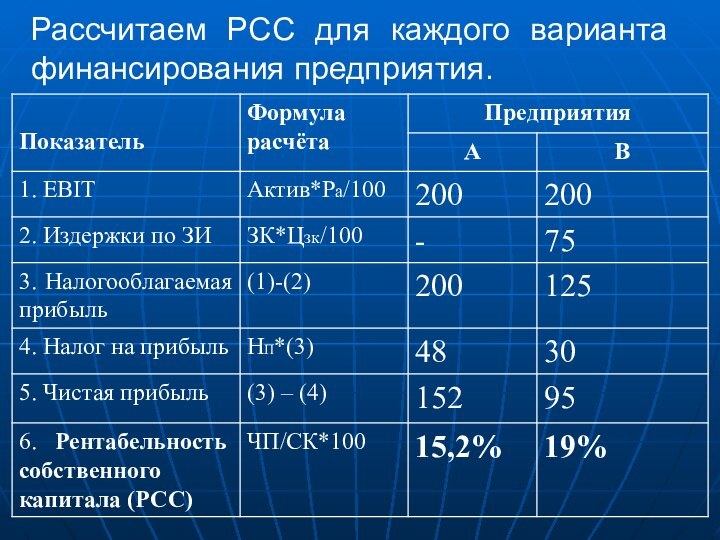

Рассчитаем РСС для каждого варианта финансирования предприятия.

Слайд 52

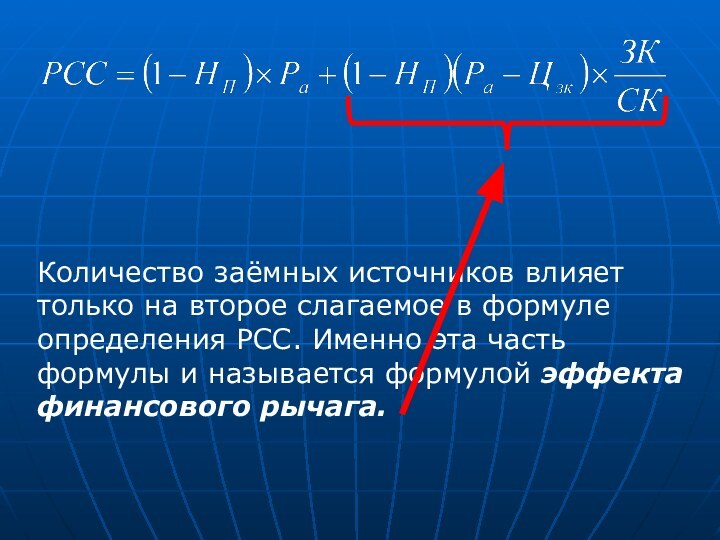

Количество заёмных источников влияет только на второе слагаемое

в формуле определения РСС. Именно эта часть формулы и

называется формулой эффекта финансового рычага.

Слайд 53

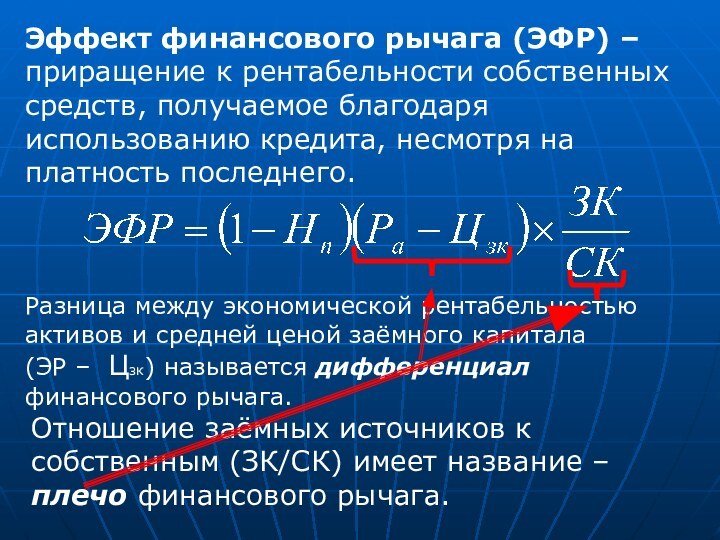

Эффект финансового рычага (ЭФР) – приращение к рентабельности

собственных средств, получаемое благодаря использованию кредита, несмотря на платность

последнего.

Разница между экономической рентабельностью активов и средней ценой заёмного капитала (ЭР – Цзк) называется дифференциал финансового рычага.

Отношение заёмных источников к собственным (ЗК/СК) имеет название – плечо финансового рычага.

Слайд 54

Этот инструмент открывает широкие возможности по определению безопасного

объёма заёмных источников, расчёту допустимых условий кредитования.

С помощью

формулы ЭФР можно решить ряд важных задач в области управления структурой капитала:

Слайд 55

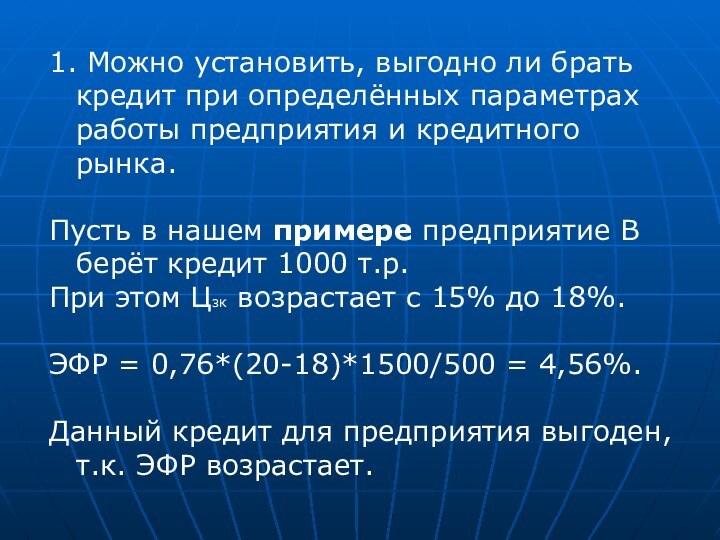

1. Можно установить, выгодно ли брать кредит при

определённых параметрах работы предприятия и кредитного рынка.

Пусть в нашем

примере предприятие В берёт кредит 1000 т.р.

При этом Цзк возрастает с 15% до 18%.

ЭФР = 0,76*(20-18)*1500/500 = 4,56%.

Данный кредит для предприятия выгоден, т.к. ЭФР возрастает.

Слайд 56

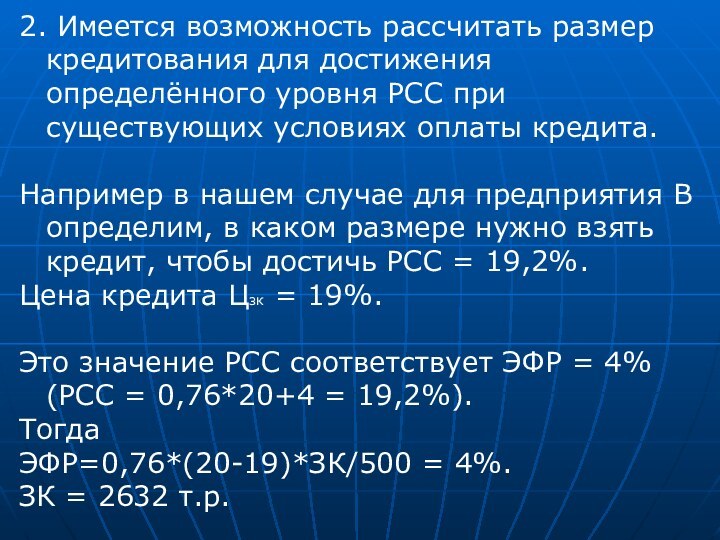

2. Имеется возможность рассчитать размер кредитования для достижения

определённого уровня РСС при существующих условиях оплаты кредита.

Например в

нашем случае для предприятия В определим, в каком размере нужно взять кредит, чтобы достичь РСС = 19,2%.

Цена кредита Цзк = 19%.

Это значение РСС соответствует ЭФР = 4% (РСС = 0,76*20+4 = 19,2%).

Тогда

ЭФР=0,76*(20-19)*ЗК/500 = 4%.

ЗК = 2632 т.р.

Слайд 57

Правила при работе с ЭФР:

Если новое заимствование увеличивает

ЭФР при положительном дифференциале, то оно выгодно;

Для достижения необходимого

уровня РСС нужно брать кредит в том размере, который при определённой его стоимости обеспечит достаточный ЭФР;

Отрицательный дифференциал даёт обратный эффект финансового рычага, т.е. вычет из РСС.

Риск кредитора (банкира) выражен величиной дифференциала. Чем больше дифференциал, тем меньше риск.

Риск банкротства предприятия определяется величиной плеча ФР. Чем больше плечо, тем больше финансовая зависимость фирмы.

Слайд 58

Одной из основных задач управления финансами организации является

задача формирования рациональной структуры источников средств предприятия в целях

финансирования необходимых объёмов затрат и обеспечения желаемого уровня внутренних темпов прироста.

При формировании рациональной структуры источников средств необходимо найти такое соотношение между заёмными и собственными источниками, при котором стоимость компании (акций предприятия) будет наивысшей.

Слайд 59

Если предприятие обходится только собственными источниками (СК), то

оно имеет упущенную выгоду в размере ЭФР, а значит

РСС относительно не высока, и рыночная стоимость фирмы снижается.

При использовании заёмного капитала в чрезмерном количестве повышается риск банкротства.

Для оценки рациональности структуры капитала и принятия решений по её совершенствованию необходим показатель-индикатор внутри фирмы.

Слайд 60

Существует такое значение EBIT, при котором одинаково выгодно

привлечение как собственных, так и заёмных источников финансирования.

Такое

значение называется пороговым значением.

Пороговым называется такое значение EBIT, при котором РСС одинакова как для варианта с привлечением заёмных источников, так и для варианта с собственными источниками.

Таким показателем является EBIT.

Слайд 61

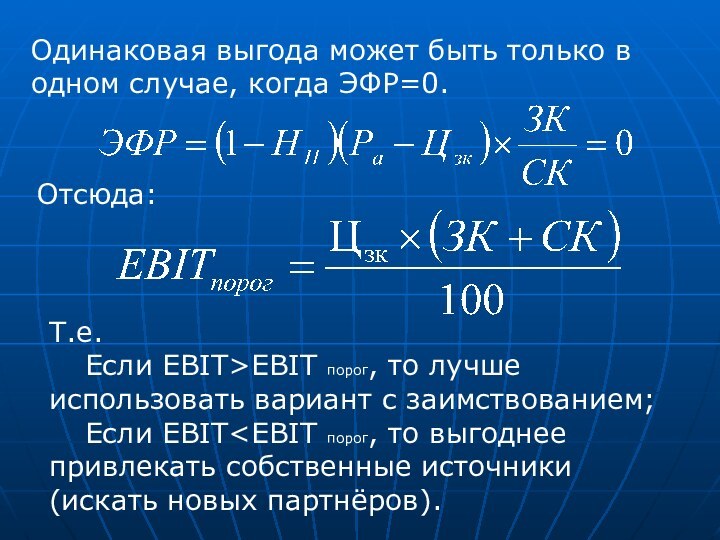

Одинаковая выгода может быть только в одном случае,

когда ЭФР=0.

Отсюда:

Т.е.

Если EBIT>EBIT порог, то лучше

использовать вариант с заимствованием;

Если EBIT

Слайд 62

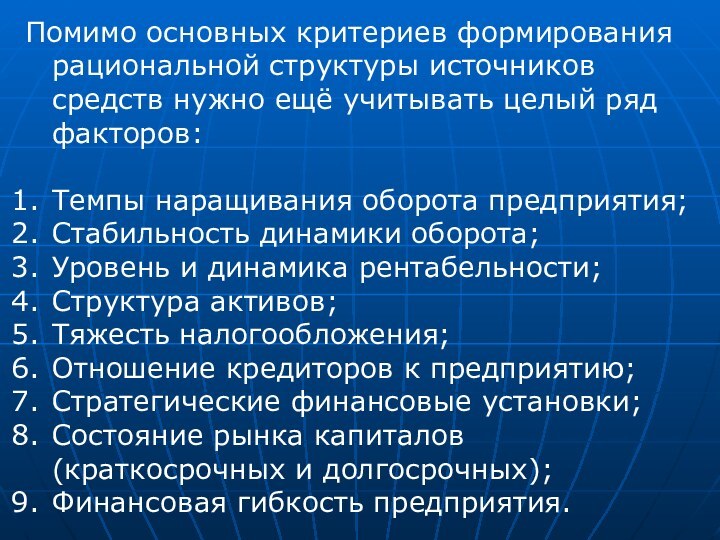

Помимо основных критериев формирования рациональной структуры источников средств

нужно ещё учитывать целый ряд факторов:

Темпы наращивания оборота предприятия;

Стабильность

динамики оборота;

Уровень и динамика рентабельности;

Структура активов;

Тяжесть налогообложения;

Отношение кредиторов к предприятию;

Стратегические финансовые установки;

Состояние рынка капиталов (краткосрочных и долгосрочных);

Финансовая гибкость предприятия.

Слайд 63

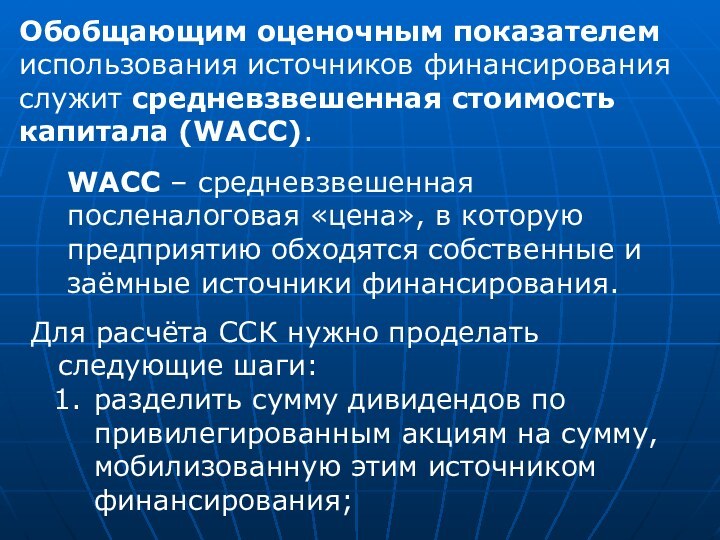

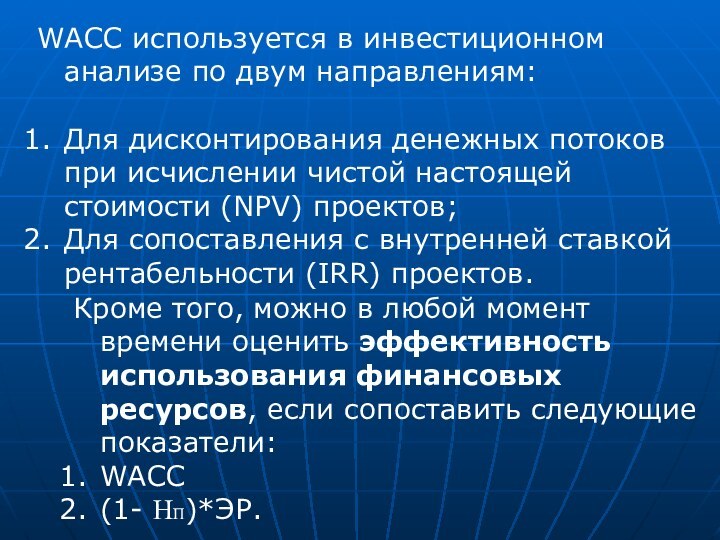

Обобщающим оценочным показателем использования источников финансирования служит средневзвешенная

стоимость капитала (WACC).

WACC – средневзвешенная посленалоговая «цена», в

которую предприятию обходятся собственные и заёмные источники финансирования.

Для расчёта ССК нужно проделать следующие шаги:

разделить сумму дивидендов по привилегированным акциям на сумму, мобилизованную этим источником финансирования;

Слайд 64

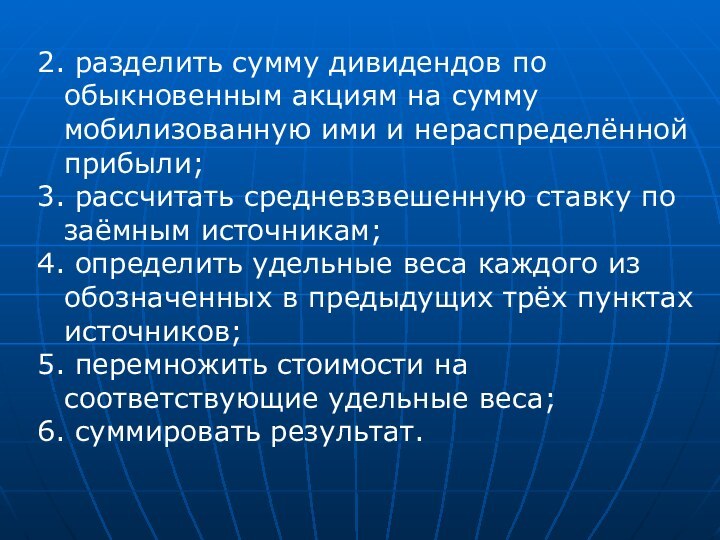

2. разделить сумму дивидендов по обыкновенным акциям на

сумму мобилизованную ими и нераспределённой прибыли;

3. рассчитать средневзвешенную ставку

по заёмным источникам;

4. определить удельные веса каждого из обозначенных в предыдущих трёх пунктах источников;

5. перемножить стоимости на соответствующие удельные веса;

6. суммировать результат.