- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Фінансові посередники грошового ринку

Содержание

- 2. Питання теми:Фінансові посередники та їхнє місце в структурі фінансового ринкуСпеціалізовані небанківські кредитно-фінансові установи12

- 3. 1. Фінансові посередники та їхнє місце в

- 4. Рис. 1. Небанківські фінансово-кредитні установи в структурі

- 5. Це система грошових

- 6. І групаКанали фінансового ринку, по яких гроші

- 7. До складу фінансових посередників входять такі типи

- 8. Є різні види фінансових посередників. Розглянемо їх

- 9. Ощадні установи контрактного типу - це кредитно-фінансові

- 10. Інвестиційні посередники, до складу яких долучаються:а) інвестиційний

- 11. 2. Спеціалізовані небанківські кредитно-фінансові установиКредитно-фінансові установи в

- 12. Основні форми

- 13. Особливою групою є ощадні установи. Ощадні каси

- 14. Ломбарди – це кредитні установи, які надають

- 15. Рекомендована література:Гроші та кредит / Авт. кол.

- 16. Скачать презентацию

- 17. Похожие презентации

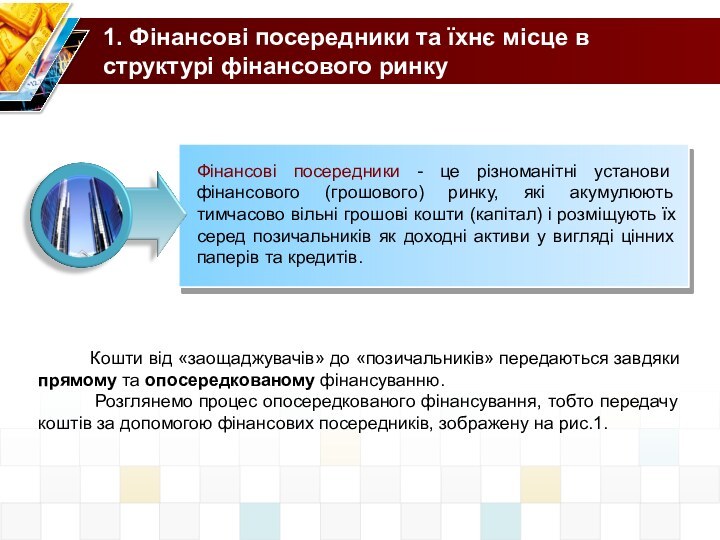

Слайд 3 1. Фінансові посередники та їхнє місце в структурі

фінансового ринку

Фінансові посередники - це різноманітні установи фінансового (грошового)

ринку, які акумулюють тимчасово вільні грошові кошти (капітал) і розміщують їх серед позичальників як доходні активи у вигляді цінних паперів та кредитів. Кошти від «заощаджувачів» до «позичальників» передаються завдяки прямому та опосередкованому фінансуванню.

Розглянемо процес опосередкованого фінансування, тобто передачу коштів за допомогою фінансових посередників, зображену на рис.1.

Слайд 4 Рис. 1. Небанківські фінансово-кредитні установи в структурі фінансового

ринку

Пряме фінансування

Непряме (опосередковане) фінансування

Капітальне фінансування

Гроші

АкціїШляхом отримання позик

Гроші Облігації

Кредити Гроші

(Зобов’язання) (Депозити)

Фінансові посередники

1. Банки

2. Небанківські

фінансово-кредитні

установи

Фірми-позичальники (покупці)

Власники заощаджень (продавці, населення)

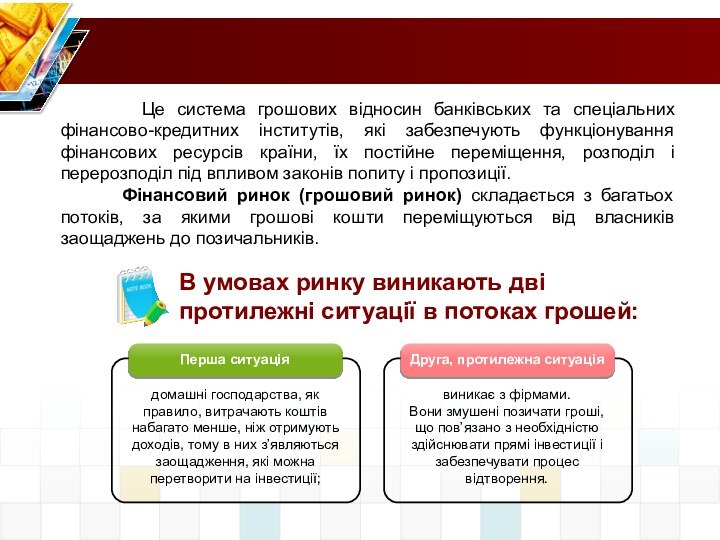

Слайд 5 Це система грошових відносин

банківських та спеціальних фінансово-кредитних інститутів, які забезпечують функціонування фінансових

ресурсів країни, їх постійне переміщення, розподіл і перерозподіл під впливом законів попиту і пропозиції.Фінансовий ринок (грошовий ринок) складається з багатьох потоків, за якими грошові кошти переміщуються від власників заощаджень до позичальників.

Перша ситуація

Друга, протилежна ситуація

домашні господарства, як правило, витрачають коштів набагато менше, ніж отримують доходів, тому в них з’являються заощадження, які можна перетворити на інвестиції;

виникає з фірмами.

Вони змушені позичати гроші,

що пов’язано з необхідністю здійснювати прямі інвестиції і забезпечувати процес відтворення.

В умовах ринку виникають дві протилежні ситуації в потоках грошей:

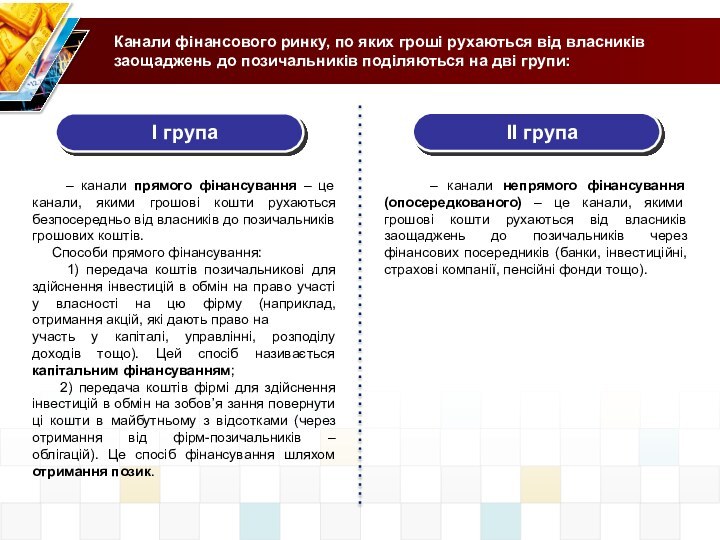

Слайд 6

І група

Канали фінансового ринку, по яких гроші рухаються

від власників заощаджень до позичальників поділяються на дві групи:

ІІ

група – канали прямого фінансування – це канали, якими грошові кошти рухаються безпосередньо від власників до позичальників грошових коштів.

Способи прямого фінансування:

1) передача коштів позичальникові для здійснення інвестицій в обмін на право участі у власності на цю фірму (наприклад, отримання акцій, які дають право на

участь у капіталі, управлінні, розподілу доходів тощо). Цей спосіб називається капітальним фінансуванням;

2) передача коштів фірмі для здійснення інвестицій в обмін на зобов’я зання повернути ці кошти в майбутньому з відсотками (через отримання від фірм-позичальників – облігацій). Це спосіб фінансування шляхом отримання позик.

– канали непрямого фінансування (опосередкованого) – це канали, якими грошові кошти рухаються від власників заощаджень до позичальників через фінансових посередників (банки, інвестиційні, страхові компанії, пенсійні фонди тощо).

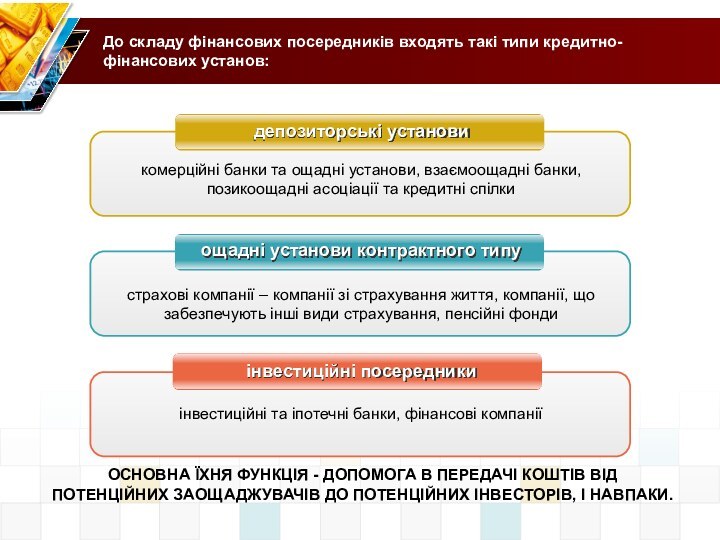

Слайд 7 До складу фінансових посередників входять такі типи кредитно-фінансових

установ:

депозиторські установи

інвестиційні посередники

комерційні банки та ощадні установи,

взаємоощадні банки, позикоощадні асоціації та кредитні спілкиінвестиційні та іпотечні банки, фінансові компанії

ОСНОВНА ЇХНЯ ФУНКЦІЯ - ДОПОМОГА В ПЕРЕДАЧІ КОШТІВ ВІД ПОТЕНЦІЙНИХ ЗАОЩАДЖУВАЧІВ ДО ПОТЕНЦІЙНИХ ІНВЕСТОРІВ, І НАВПАКИ.

страхові компанії – компанії зі страхування життя, компанії, що забезпечують інші види страхування, пенсійні фонди

ощадні установи контрактного типу

Слайд 8

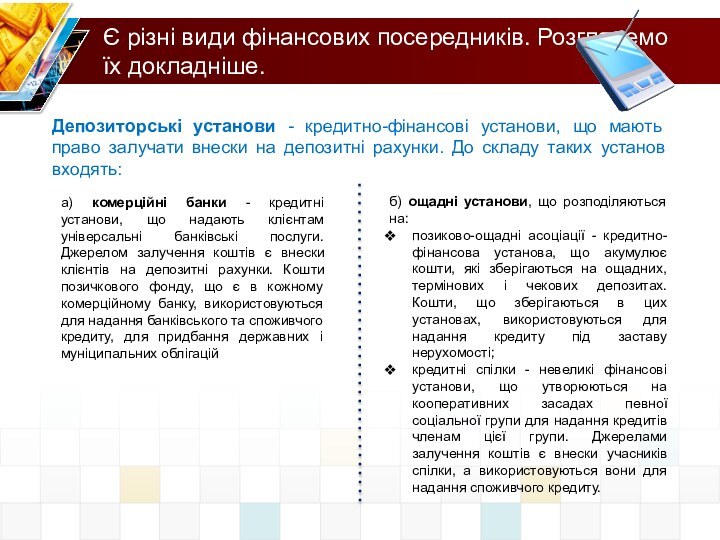

Є різні види фінансових посередників. Розглянемо їх докладніше.

Депозиторські

установи - кредитно-фінансові установи, що мають право залучати внески

на депозитні рахунки. До складу таких установ входять:а) комерційні банки - кредитні установи, що надають клієнтам універсальні банківські послуги. Джерелом залучення коштів є внески клієнтів на депозитні рахунки. Кошти позичкового фонду, що є в кожному комерційному банку, використовуються для надання банківського та споживчого кредиту, для придбання державних і муніципальних облігацій

б) ощадні установи, що розподіляються на:

позиково-ощадні асоціації - кредитно-фінансова установа, що акумулює кошти, які зберігаються на ощадних, термінових і чекових депозитах. Кошти, що зберігаються в цих установах, використовуються для надання кредиту під заставу нерухомості;

кредитні спілки - невеликі фінансові установи, що утворюються на кооперативних засадах певної соціальної групи для надання кредитів членам цієї групи. Джерелами залучення коштів є внески учасників спілки, а використовуються вони для надання споживчого кредиту.

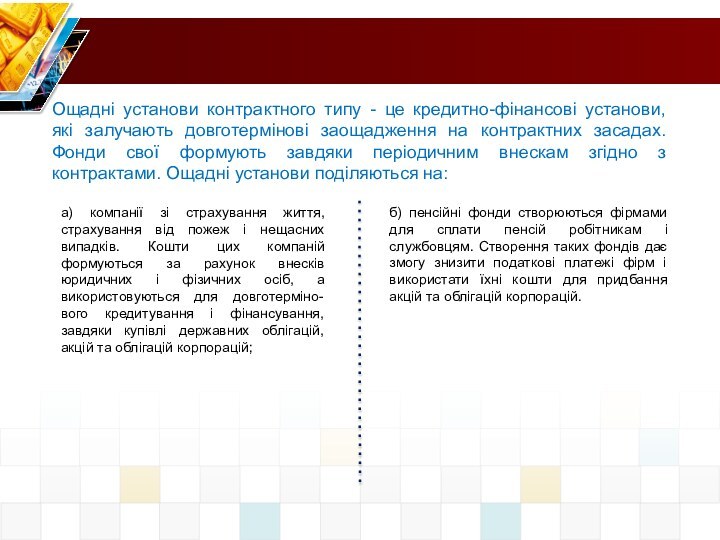

Слайд 9 Ощадні установи контрактного типу - це кредитно-фінансові установи,

які залучають довготермінові заощадження на контрактних засадах. Фонди свої

формують завдяки періодичним внескам згідно з контрактами. Ощадні установи поділяються на:а) компанії зі страхування життя, страхування від пожеж і нещасних випадків. Кошти цих компаній формуються за рахунок внесків юридичних і фізичних осіб, а використовуються для довготерміно-вого кредитування і фінансування, завдяки купівлі державних облігацій, акцій та облігацій корпорацій;

б) пенсійні фонди створюються фірмами для сплати пенсій робітникам і службовцям. Створення таких фондів дає змогу знизити податкові платежі фірм і використати їхні кошти для придбання акцій та облігацій корпорацій.

Слайд 10

Інвестиційні посередники, до складу яких долучаються:

а) інвестиційний банк,

який проводить довготермінове кредитування, завдяки

чому імовірне втілення великих науково-технічних

проектів. Розподіл функцій між комерційними та інвестиційними банками, наприклад у США, відбувся після кризи 1929–1933 рр.Спеціалізація у сфері довготермінового кредитування має сенс, оскільки впровадження великих інвестиційних проектів пов’язане із значним ризиком. Інвестиційний банк мобілізує довгостроковий позичковий капітал і передає його позичальникам завдяки випуску та розміщенню облігацій або інших боргових зобов’язань;

б) іпотечний банк - банк, що спеціалізується на видачі довготермінової позики під іпотеки (тобто ресурси за рахунок випуску та розміщення іпотечних облігацій);

в) фінансова компанія - отримує фонди шляхом продажу комерційних паперів, випуску акцій та облігацій. Залучені кошти надає спожива-чам у вигляді позик або кредитів на придбання споживчих товарів довготермінового корис-тування, для ремонту будинків, на потреби малого бізнесу.

Слайд 11

2. Спеціалізовані небанківські кредитно-фінансові установи

Кредитно-фінансові установи в переважній

більшості країн посідають важливе місце у їхніх кредитних системах,

спеціалізуються на виконанні кількох операцій або в обслуговуванні обмеженого кола клієнтів, а останніми роками навіть починають діяти як серйозні конкуренти комерційних банків на ринку фінансових послуг. Найважливішою їх ознакою є вузька спеціалізація, обслуговування тих секторів ринку позичкових капіталів, де потрібні спеціальні знання й особливі технічні прийоми, які з різних причин не достатньо якісно обслуговуються комерційними банками.

Спеціалізовані небанківські кредитно-фінансові інститути (СНФКІ) (парабанки) як окрема ланка кредитної системи почали формуватись на початку ХІХ ст.

Слайд 12 Основні форми діяльності

цих установ на ринку позикових капіталів зводяться до акумуляції

заощаджень населення, надання кредитів через облігаційні позики корпораціям та державі, мобілізації капіталу через усі види акцій, надання іпотечнихта споживчих кредитів, а також кредитної взаємодопомоги. Вказані інститути ведуть

гостру конкуренцію між собою як за залучення грошових коштів, так і в сфері кредитних операцій.

Інвестиційна компанія – це інститут колективного інвестування, який за своїм головним функціональним призначенням є установою, що об’єднує індивідуальні заощадження і надає своїм пайовикам, у тому числі й тим, хто не має значних заощаджень, можливість вкласти їх у цінні папери та інші активи.

Фінансові компанії здійснюють кредитування клієнтів шляхом купівлі їхніх боргових зобов’язань. Серед фінансових компаній важливе місце посідають холдинг-компанії. Купівля зобов’язань дозволяє їм тримати великі пакети акцій компаній і здійснювати контроль над їхньою діяльністю. До фінансових компаній належать і кредитні установи, що обслуговують гуртову та роздрібну торгівлю, зокрема які діють у сфері споживчого кредиту.

Слайд 13 Особливою групою є ощадні установи. Ощадні каси –

це державні установи, які належать місцевим органам влади (муніципалітетам)

або створені при державних поштових установах. Вони залучають вклади дрібних вкладників, купуючи на них облігації державних позик. Так, у США існують три види ощадних установ: ощадні банки, ощадно-позикові асоціації та кредитні спілки.Кредитні спілки є різновидом кооперативів, створюваних окремими групами населення з метою об’єднання коштів для вирішення практичних проблем. Кредитні спілки утворюються на паях для короткострокового кредитування їхніх учасників (для будівництва або ремонту будинку, купівлі автомобіля тощо).

Недержавні пенсійні фонди створюються фірмами для виплати пенсій та допомоги працівникам і службовцям. Створення таких фондів дає змогу зменшити податкові платежі фірми та використовувати їх для купівлі акцій інших компаній, що забезпечує зміцнення фінансової могутності компанії.

Слайд 14 Ломбарди – це кредитні установи, які надають грошові

позики під заставу

рухомого майна. В нашій країні вони виникли

на початку 20-х років. Ломбарди є державними госпрозрахунковими підприємствами. Вони перебувають у розпорядженні місцевих Рад у системі установ побутового обслуговування. Ломбарди були створені з метою надання можливості населенню зберігати предмети особистого користування і домашнього вжитку, а також брати позику під заставу цих речей.Отже, небанківські фінансово-кредитні інститути потрібно розглядати як третю складову частину кредитно-фінансової системи країни, яка помітно впливає на економіку. Їх відносять до менш надійних, ніж банки, проте через відсутність регулятивних вимог і обмежень, які пред’являються до банків, вони можуть надавати клієнтам дешеві фінансові послуги, сплачувати вищі відсотки за депозитами тощо. Вони успішно конкурують з банками за рахунок значно вигіднішої структури витрат і доходів, високої якості, а головне – нижчої вартості фінансових послуг, що пропонуються клієнтові.

Страхові компанії здійснюють страхування життя або майна. Важливим новим явищем у розвитку страхування в нашій державі стала поява нових видів страхування - страхування підприємницьких ризиків, перестрахування тощо.

Слайд 15

Рекомендована література:

Гроші та кредит / Авт. кол. під

кер. М. І. Савлука. – К.: Либідь, 2006. –

598 с.Корнєєв В. Еволюція і перспективи фінансового ринку в Україні // Економіка України. – 200 7. – № 9. – С. 21–29.

Леоненко П. М., Юхименко П. І., Ільєнко А. А. та ін. Теорія фінансів: Навч. посібник/За ред. О. Д. Василика – М.: Центр навчальної літератури, 2005 р. – 480 с.

Мороз. А. М. Чи достатньо в економіці України платіжних засобів? // Вісник НБУ. – 1996. – № 3.

Савелко Т. Теоретичні аспекти ринку банківських послуг України // Економіка України. – 2007. – № 8. – С. 27–32.

Славянюк Р. А. Кооперативні кредитні установи у фінансовому забезпеченні розвитку фінансового бізнесу // Фінанси України. – 2006. – № 2. – С. 96–105.

Фінанси: курс для фінансистів: Навч. посібник / За ред. В. І. Оспіщева. – К.: Знання, 2008. – 567 с.

Фінансові послуги // Всеукраїнський аналітичний журнал // Підсумки діяльності ринків небанківських фінансових послуг України. – 2008. – № 3. – С. 20–35.

Швайка М. А. Банківська система України: шляхи реформування і підвищення ефективності. – К.: Парламентське вид-во, 2007. – 196 с.