Слайд 2

Рынок финансовых услуг в России сейчас

активно развивается и совершенствуется. На сегодняшний день наиболее распространенными

видами финансовых операций данного рынка являются операции ипотечного кредитования. Кредитный бум в сфере потребительских займов одновременно радует и настораживает финансовых аналитиков.

Ипотека (от греч. «hypotheka»- залог, заклад) представляет собой залог недвижимости для обеспечения денежного требования кредитора-залогодержателя к должнику (залогодателю).

Ипотечный кредит (ИК) -это долгосрочный кредит (заем), предоставляемый для приобретения жилой недвижимости; обеспечением возврата ипотечного кредита и выплаты процентов по нему в оговоренный кредитным договором срок является залог приобретаемой недвижимости.

Слайд 3

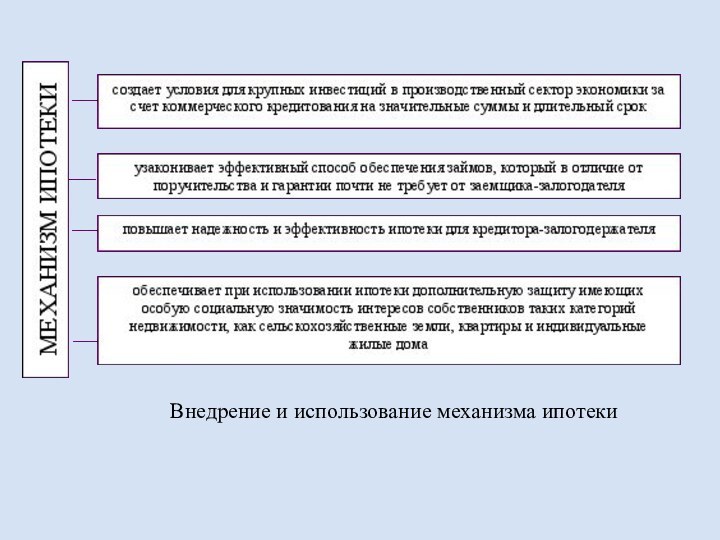

Внедрение и использование механизма ипотеки

Слайд 4

Формы ипотечного кредита:

1. Наиболее распространенная-стандартная, или типовая, форма

ипотечного

кредита. Например, покупатель для приобретения некоторого имущества за назначенную

цену в 120 тыс. руб. получает ссуду под залог этого имущества в сумме 100 тыс. руб. и добавляет 20 тыс. руб. из собственных средств. Погашение клиент производит ежемесячно. Кроме того, он выплачивает проценты по ссуде исходя из 12 % годовых, начисляемых помесячно.

Срок ипотеки как правило достаточно большой - в США до 30, в России до 10 лет. Платежи по обслуживанию долга можно вносить в конце каждого периода или в его начале.

Слайд 5

2. В современной практике применяют кредиты с переменными выплатами, которые не

относятся к числу самоамортизирующихся и предусматривают разную периодичность погашения основного долга

и процентов, а также другие дополнительные условия. В число таких кредитов входят кредиты с так называемым шаровым платежом, предлагающие единовременный итоговый (шаровый) платеж.

3. Пружинные кредиты предполагают регулярные равные выплаты в счет погашения основного долга. Например, в течение первых четырех лет погашают только проценты, а в последующие три года — проценты и основной долг.

4. Кредиты с участием применяют при финансировании доходной недвижимости. Данный кредит близок самоамортизирующемуся, но предполагает, что кредитор, регулярно получая основной долг и проценты по нему, претендует и на доходы от объекта. Участие кредитора может быть различным.

Слайд 6

Ипотечное жилищное кредитование России и зарубежных стран

В Федеральном

законе РФ от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге

недвижимости)» рассматриваются следующие виды ипотечного кредитования:

-ипотека жилых домов и квартир;

-ипотека предприятий, зданий и сооружений;

-ипотека земельных участков.

Значительный интерес представляют вопросы, связанные с особенностями ипотеки жилых домов и квартир. Этому посвящена глава XIII Закона «Об ипотеке». Статьей 74 установлено, что правила этой главы применяются к ипотеке предназначенных для постоянного проживания индивидуальных и многоквартирных жилых домов и квартир, принадлежащих на праве собственности гражданам или юридическим лицам.

Слайд 7

Ипотечное жилищное кредитование (ИЖК)- это уже давно привычный

и традиционный способ для жителей Европы и США улучшить

свои жилищные условия, например в Америке ИЖК составляет более 60% всего объема ссуд под недвижимость. В нем участвует большинство населения страны, и вложения средств в ИЖК строительства жилья можно отнести к наиболее ликвидным банковским активам. Кроме того, именно этот сектор финансовой деятельности играет существенную роль в развитии экономики в целом, поскольку провоцирует рост многих отраслей деятельности. По показателям ипотечных кредитов в банках часто судят даже о перспективах развития страны.

Слайд 8

Изучение проблемы жилищного кредитования в России становится все

более актуальным на современном этапе в связи с тем,

что

наблюдается перепроизводство жилья по причине невозможности его

сбыта из-за низкой покупательной способности населения. Жилищный вопрос относится к числу наиболее острых для большинства населения страны.

Согласно политике страны, решение социальных проблем является одной из приоритетных задач российского общества. Основным способом решения жилищной проблемы этой части населения

должно стать долгосрочное ипотечное кредитование.

Слайд 10

Система ипотечного жилищного кредитования (ИЖК), как и

любая другая

система, представляет собой ряд взаимосвязанных элементов.

Элементами системы ИЖК

являются:

· субъекты ИЖК;

· объекты ИЖК;

· обеспечение ИЖК;

· организационно-финансовая основа ИЖК.

К субъектам ИЖК можно отнести: заемщика, кредитора, риэлтерские и страховые компании, инвесторов, правительство. Все

субъекты являются участниками рынка ИЖК.

Объектом ИЖК выступают процессы, связанные с покупкой,

строительством и реконструкцией жилья, а также с приобретением

земли под жилищное строительство.

Обеспечением ИЖК служит залог жилой недвижимости, однако в дополнение можно взять другой залог или поручительство физического или юридического лица.

Слайд 11

Организационно-финансовая основа ИЖК предполагает, что

ИЖК осуществляется на определенных

условиях:

· соблюдение базовых принципов кредитования (срочность,

платность возвратность);

· соблюдение интересов

обеих сторон сделки;

· обеспеченность и целевой характер кредитования;

· кредитоспособность заемщика.

Организационно-финансовая основа ИЖК включает в себя

этапы кредитования как определенную последовательность обязательных процедур, а также саму технологию кредитного процесса, т.е. кредитную документацию, порядок выдачи и погашения ссуды, а также процедуру контроля в процессе обслуживания кредита.

Слайд 12

Все действующие виды ипотечного кредитования можно разделить на

два больших блока:

-покупка в кредит на первичном рынке недвижимости;

-покупка

в кредит на вторичном рынке недвижимости.

Основные виды ИЖК:

-квартира в новостройке в кредит (первичный рынок жилья). Главный минус новостройки - длительное оформление в собственность. Иногда кредит на приобретение новостройки можно получить, но далеко не во всех банках, занимающихся кредитованием.

квартира в кредит на вторичном рынке жилья. Покупатель квартиры сразу же становится собственником, поэтому оформление сделки на вторичном рынке менее длительное.

кредит под залог имеющейся в собственности недвижимости.

Этот вид кредита называют ломбардным, и его часто используют для частичной оплаты новой квартиры. При данном виде кредита заемщик продает имеющуюся у него квартиру или получает кредит под ее залог. Этот вид ипотеки очень удобный и сегодня занимает значительную долю в общем количестве ипотечных сделок.

Слайд 13

-социальная ипотека. Социальная ипотека направлена на обеспечение жильем

социально не защищенных граждан, а также очередников, которые не

могут приобрести квартиру по программе коммерческой ипотеки. Участниками программы социальной ипотеки могут стать очередники, признанные нуждающимися в улучшении жилищных условий.

-ипотека для молодой семьи. В последнее время появляются более доступные молодым семьям банковские программы, в них отражаются определенные условия, разработанные специально для молодых.

Это ипотечные кредиты для молодых семей, в которых возраст хотя бы одного из супругов не более 30 лет. Существенным плюсом здесь будет то, что если в такой семье есть ребенок, то первоначальный взнос будет минимальный - всего 10%. Также при рождении ребенка могут предоставляться отсрочки в погашении долга до 5 лет с увеличением общего срока кредитования.

Слайд 14

Этапы ИК

Среди этапов ипотечного кредитования условно можно выделить

несколько основных: предварительная квалификация клиента (пояснение условий кредитования); сбор

и обработка информации о потенциальном заемщике; оценка вероятности погашения кредита и оценка рисков банка; принятие решения по кредиту; заключение кредитной сделки; обслуживание кредита.

Предварительным этапом можно считать привлечение банком средств для предоставления ипотечных жилищных кредитов. На каждом этапе специалисты банка проводят соответствующие мероприятия и оформляют ряд документов.

Сумма ипотечного кредита, которую вы можете получить, зависит от:

-размера вашего дохода;

-срока кредитования;

-стоимости приобретаемой недвижимости;

-суммы имеющихся у заемщика накоплений (первоначального взноса).

Слайд 15

Существуют различные программы государства для стабилизации ипотечного кредитования.

Программа "Жилье для российской семьи"

В рамках программы «Жилье для

российской семьи» до 1 июля 2017 года на территории РФ должно быть построено не менее 25 млн. кв. метров жилья экономического класса. Квадратный метр такого жилья будет продаваться по цене ниже рыночной на 20% и не выше 30 тыс.руб.

Слайд 16

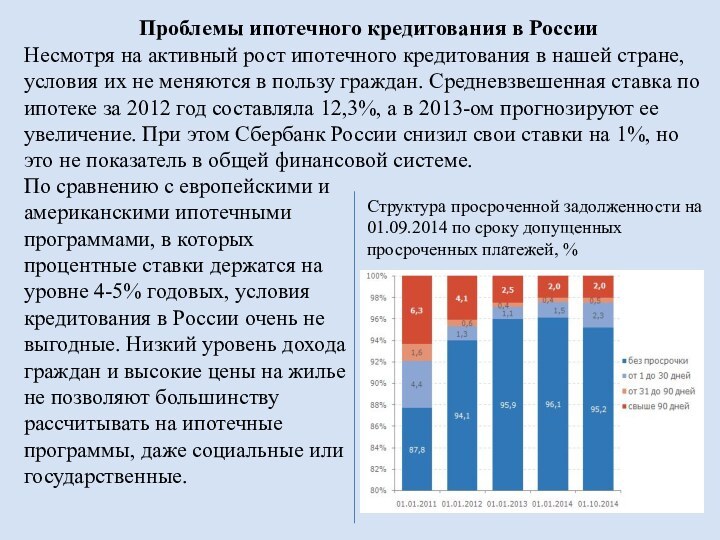

Проблемы ипотечного кредитования в России

Несмотря на активный рост

ипотечного кредитования в нашей стране, условия их не меняются

в пользу граждан. Средневзвешенная ставка по ипотеке за 2012 год составляла 12,3%, а в 2013-ом прогнозируют ее увеличение. При этом Сбербанк России снизил свои ставки на 1%, но это не показатель в общей финансовой системе.

По сравнению с европейскими и американскими ипотечными программами, в которых процентные ставки держатся на уровне 4-5% годовых, условия кредитования в России очень не выгодные. Низкий уровень дохода граждан и высокие цены на жилье не позволяют большинству рассчитывать на ипотечные программы, даже социальные или государственные.

Слайд 17

В настоящее время на рынке жилья можно выделить

три

группы основных проблем:

· проблемы экономического порядка;

· проблемы юридически-правового поля;

·

организационные проблемы.

К экономическим проблемам относятся: макроэкономическая нестабильность российской экономики, отсутствие рынка ипотечных закладных бумаг; отсутствие долгосрочных кредитных ресурсов у банков и высокие расходы на оформление жилья в кредит (5–10% от стоимости приобретаемого жилья).

Основные юридические проблемы, стоящие на пути развития ипотечного кредитования, можно связать с недоработанностью законодательных основ ИЖК.

К организационным проблемам можно отнести неразвитость

инфраструктуры рынка ипотечных жилищных кредитов, недостаток

механизма взаимодействия потенциальных заемщиков с участниками

рынка ипотеки, а также противоречия во взаимоотношениях между

самими участниками рынка.

Слайд 18

Данные Агентства

по ипотечному жилищному кредитованию

в ЮФО

Слайд 20

Рейтинг регионов РФ по оформлению сделок ипотечного жилья

Слайд 21

Несмотря на создание благоприятных условий для функционирования ипотечной

системы (отчисления в бюджет, разработка и принятие законодательных актов),

на пути развития российской ипотечной системы возникают препятствия, которые необходимо преодолевать. С учетом комплексности проблемы развития жилищного строительства и ипотечного жилищного кредитования для ее решения требуется системный подход. Причем масштаб проблемы, ее значимость для социально-экономического развития России требуют максимально быстрых действий, использования мирового опыта и международного сотрудничества.